韩国浦项制铁企业发展特征分析及其对宝钢的启示

2014-11-02徐少兵

□徐少兵

一、浦项近年主要发展历程

从全球现代钢铁工业发展历程来看,近50年来,韩国浦项制铁公司已经逐步成为全球钢铁企业中一支重要的力量,特别是近年来浦项公司以超强的盈利能力、积极的海外扩张、均衡的产业发展和先进的管理理念引领当前国际钢铁企业的发展潮流。因此,深入研究和对标分析浦项的经营情况,掌握竞争对手动态,可以为宝钢的经营改善、业绩提升提供借鉴,也有助于公司更进一步看清全球钢铁企业的发展态势和竞争格局,为未来的战略规划提供有益参考。

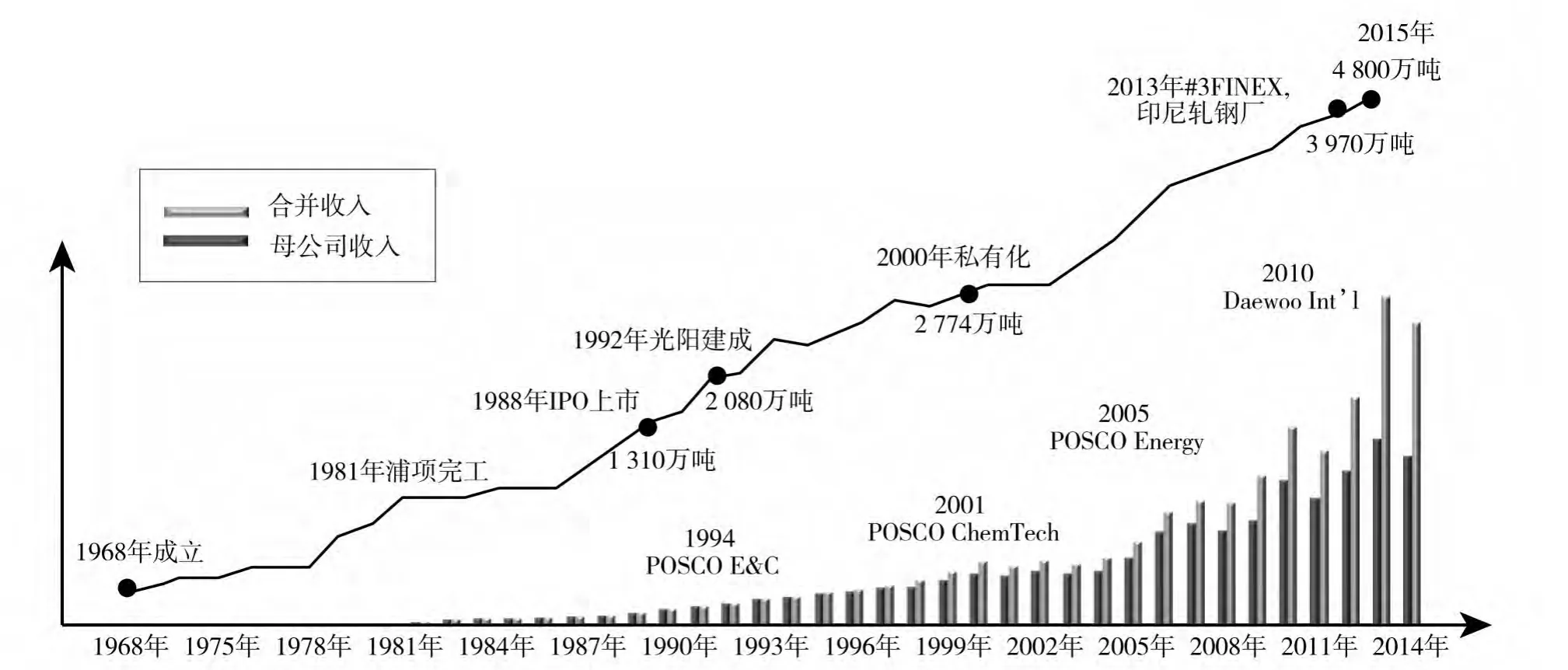

1.浦项主要发展历程

浦项主要发展历程如图1,归纳来看,大致经历了3个阶段:

(1)艰难创业阶段(1968—1997年):浦项制铁是在韩国钢铁工业一片空白的基础上起步的,经过反复论证后,利用日本战败赔款,在日本钢企(八幡制铁和富士制铁)的协助下引进全套技术装备,并于1973年6月进行了高炉点火投产。其后经过浦项厂4期扩建、光阳厂4期建设,至1997年,其粗钢产量达到2643万吨,形成了完整的、符合下游发展的产品规模和结构,年销售收入596亿元,粗钢产量进入世界前10大钢铁企业行列,营业收入进入世界500强(1994年),盈利能力居世界钢企前列,并先后在韩国股票交易所(1988年)、美国纽约证交所和英国伦敦证交所(1994年)上市,初步成为具有全球影响力的优秀钢铁企业。

(2)发展壮大阶段(1998—2007年):经过第一阶段的建设,浦项虽然初具规模,但在技术创新能力、企业管理模式、企业发展战略等方面还未形成自有体系,特别是经历了亚洲金融风暴之后,这些不足进一步凸显。其后,浦项开始对企业管理理念进行全面构建,1998年,实行国有资本私有化,将所有权和经营权分离,进一步改善浦项的经营效率,使浦项发展成为一个满足国际标准的具有先进结构的公司。同时,再造浦项的经营管理与生产模式,建成一体、标准、协同的企业数字化经营系统,逐步构建工程、化工、能源等多元产业。这一阶段使得浦项基本成为一个全球化、全产业链、多元化的国际公司。

(3)挑战变革阶段(2008年至今):面对2008年全球金融危机的冲击,浦项进一步认识到现代钢铁企业面临的机遇和挑战,因此进一步提出要成为全球百强企业,并选定钢铁、综合材料、能源为三大核心事业,希望在三大核心事业上成为全球龙头企业。

图1 韩国浦项成长历程

2.宝钢与浦项主要经营指标对比

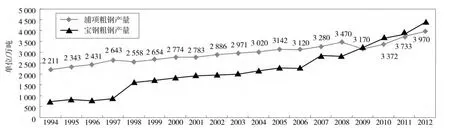

从粗钢产量情况来看,宝钢先后经过吸收八钢、宁钢和韶钢后,粗钢产量在2009年已经逐步超过浦项,2012年粗钢产量超出浦项413万吨。从长远来看,浦项未来海外产能会有较快增长,其规划2015年粗钢产能达到4800万吨,其中,国内产能4300万吨,海外产能500万吨;远景规划2020年粗钢产能达到7100万吨,其中,国内产能4500万吨,海外产能高达2600万吨。

从宝钢新一轮规划来看,2015年之前宝钢产能应该会继续超过浦项800万吨,但随着浦项海外产能在2015年后期逐步快速释放,预计产能规模上的差距会逐步缩小。因此,对宝钢来说,未来在国内钢铁产能过剩进一步加剧、国内新建产能容量有限的情况下,只有把产能拓展的重点放在海外新兴市场才能继续保持产能规模上的优势。

图2 宝钢和浦项历年粗钢产量比较

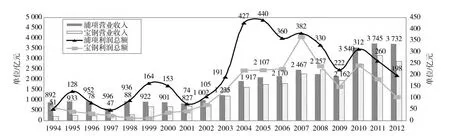

从营业收入来看,浦项一直高于宝钢,其中在2008—2009年左右,受亚洲金融危机影响,浦项营业收入有所下降,导致宝钢与其差距有所缩小,但随着2010年浦项大举进入多元产业和海外市场,并购大宇国际后,营业收入又大幅超过宝钢,2012年超出宝钢850亿元。

从利润总额来看,浦项盈利能力从1994年以来的19年中,长期居于世界前列(浦项净利润率有16年占据第一位,有3年占据第二位,利润总额近4年一直居世界首位),并且远高于宝钢,绝对值基本是宝钢的2倍。其中,浦项盈利最高值在2004—2007年,亚洲金融危机后,其盈利水平稍有下滑,2012年浦项利润总额高出宝钢94亿元,具体见图3。

图3 宝钢和浦项历年收入利润比较

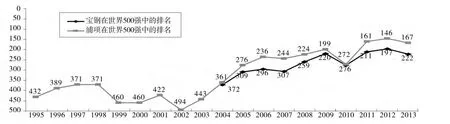

3.世界500强排序情况

由于世界500强排序是根据营业收入排序,因此其波动规律基本类似营业收入。2002年之前,浦项长期徘徊于400~500名之间,2001年亚洲金融危机后,随着浦项厂、光阳厂产能逐步释放,以及私有化、海外上市后浦项借助充沛资金推行快速扩张策略,加快多元发展,同时韩国经济强劲推动,其排位快速上升,到2009年第一次进入了200名以内。2009年,金融危机迫使浦项收入有所减少,2010年排位与宝钢最为接近(两者收入差209亿元,名次差4位)。但随着2010年浦项收购大宇国际,收入上涨较大,与宝钢排序的名次差距再次被拉开。具体如图4。

图4 宝钢和浦项世界五百强排序比较

二、浦项钢铁主业规模发展特征

1.浦项全球生产基地情况

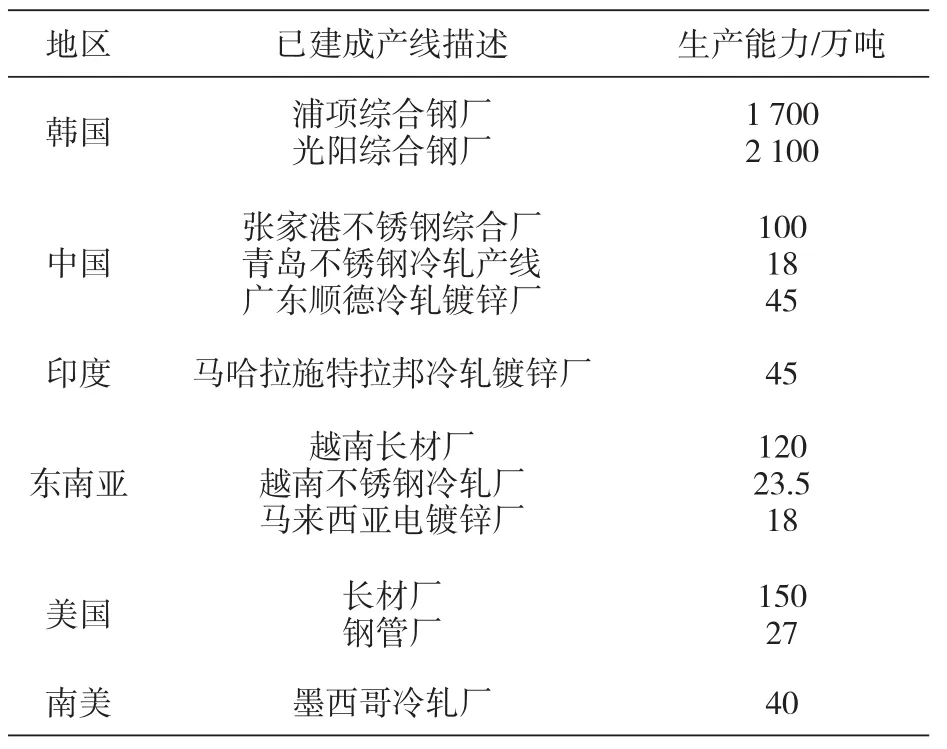

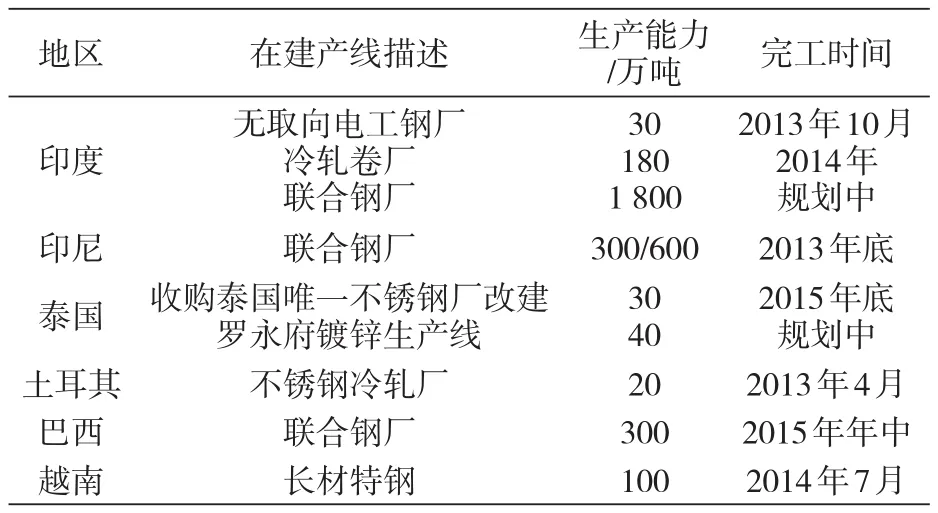

从20世纪90年代开始,浦项就确定了“携划时代开展海外扩张”的战略,凭借其拥有的高端技术和产品,积极推行全球化布局战略,通过在海外建设项目来达到扩大国际市场份额的目的。目前,浦项海外主攻方向已由中国和日本逐步拓展到澳大利亚以及印度、越南、印尼等新兴经济体,并将触角伸向巴西、墨西哥、美国、波兰、土耳其、津巴布韦等欧美和非洲国家。从目前发展来看,经过多年的精心培育,浦项全球生产化生产格局已经基本打开。从2012年情况来看,虽然海外粗钢产能仅中国张家港短流程100万吨,但其海外冷轧等终端产品生产能力已达到586.5万吨。同时,从在建项目和规划项目来看,已经有很大程度的突破,预计2015年海外制造接近2000万吨能力(其中粗钢500万吨)。浦项全球已建产线情况见表1,浦项全球在建产线情况见表2。

表1 浦项全球已建产线情况

表2 浦项全球在建产线情况

从海外建厂实际推进情况来看,由于海外投资充满了风险和挑战,政治生态、经济基础、环保政策等都会导致项目的失败,如浦项印度奥里萨邦综合钢厂项目延迟8年,原因就是受到当地非政府组织抗议、居民爆炸物威胁等抵制因素的影响,目前征地工作尚未完成,整个项目停滞不前。但浦项从长远考虑,仍然坚持这一战略计划,并认为:“专注于新兴市场,可以购当地的原材料并满足当地不断增长的钢铁需求”。同时,由于国内市场容量有限,未来浦项产能扩张计划基本都是依靠海外建厂实现的。浦项远景规划2020年粗钢产能7100万吨,其中海外产能高达2600万吨,占比36.6%。

2.浦项在建和新建钢铁项目

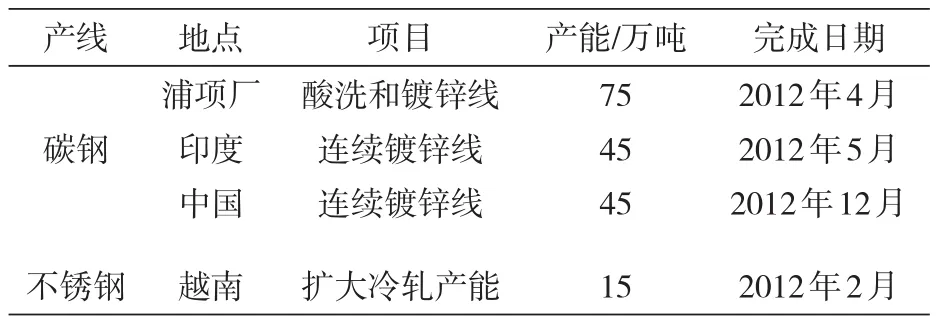

从浦项2012年建成项目来看(见表3),主要集中在盈利能力比较好的汽车板和不锈钢产线,这进一步增强了浦项的优势产品地位。

表3 浦项2012年建成项目情况

从在建项目来看(见表4),完全应证了浦项的战略意图,既积极在新兴市场如东南亚、土耳其、墨西哥布点,又同时在本部大力推进新技术、新工艺(FINEX)产业化力度。

表4 浦项全球拟建项目一览表

3.浦项产品结构

总体来看,浦项产品结构与宝钢类似(见图5,表5),以扁平材为主,冷轧比例较高,汽车板、家电板是拳头产品。但同时也要看到,浦项冷轧比例(42%)远高于宝钢(26%),汽车板产量超出宝钢60%,其核心产品优势更明显。另外,浦项有较高比例的厚板(18%)和不锈钢产品(5%),但这两类产品的盈利能力要远高于宝钢同类产品。在厚板方面,由于韩国造船企业在高端船舶制造方面更具优势,订单更多,同时浦项又和韩国造船企业联系更紧密,使得浦项厚板市场占有率和盈利能力都处于较高水平;在不锈钢方面,由于浦项很早就在海外大量收购镍、铬、锰、钼等稀有金属矿产资源,对不锈钢生产成本起至关重要作用的铁合金资源的自有率超过1/3以上,从而有效提升了不锈钢品种竞争力。

图5 浦项产品结构分布图

表5 2012—2012年浦项主要产品销售情况 单位/万吨

4.浦项独有领先产品情况

浦项提出WF/WB(Word First/Word Best)产品,类似于宝钢的独有/领先产品(见表6和图6),从统计量来看,总量要低于宝钢,但成长性要好于宝钢。同时,近年浦项对战略产品采用EVI模式,即先期介入参与开发新产品,战略产品和EVI产品销量在逐步增长。值得注意的是,浦项的战略核心产品,除了高附加值汽车板外,近年已经明确把能源用钢作为未来战略核心产品之一,由于其具备附加值高、市场容量大、技术门槛高等特点,已经初步成为浦项新的利润增长点。

表6 2010—2012年浦项战略产品和高附加值产品销售情况

图6 2010—2012年浦项独有领先产品销售比例

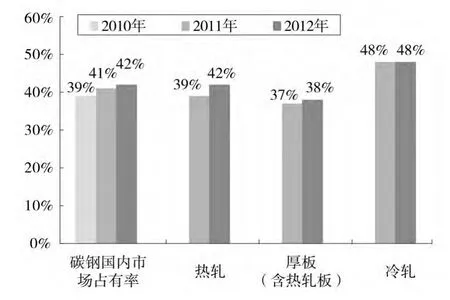

5.浦项钢铁产品国内市场占有率情况

从图7可以看出,浦项国内产品市场占有率在37%以上,基本处于垄断地位,2012年保持稍有上涨趋势,这也是浦项近年维持较高利润的关键因素。与浦项相比,宝钢产品除汽车板外(汽车板按照主要客户市场占有率来计算),其他品种在其国内市场占有率均较低。

图7 2010—2012年浦项钢铁产品国内市场占有率

6.浦项钢材全球销售情况

从2012年情况来看(如表7),浦项接近有1460万吨钢材是在国外销售,占其总比重的41.7%,主要集中在日本、中国、东南亚等地。值得注意是,为了抢占全球高端市场,浦项近年也加大了对盈利相对较好的日美市场的开拓,浦项在这些区域的销量也呈逐步上升趋势。宝钢2012年产品出口243.6万吨,占总量的比重约5.78%,主要销往韩国、东南亚等地。从总体趋势来看,宝钢近年产品出口比例在逐步下降,尚没有恢复到2008年金融危机之前的水平。

表7 2010—2012年浦项钢铁产品全球销售情况 单位/万吨

7.浦项营业收入来源分布情况

从浦项近年来收入来源的区域分布来看(见表8),浦项的海外收入占总收入的比重已经达到25%,其海外收入规模接近1000亿元,海外市场中,中国、日本和东南亚是主要市场,北美和欧洲也有近百亿销售额。从增长幅度来看,浦项近年加大了海外拓展力度,海外销售增长较快,近年来,东南亚每年都有接近30%~40%的增长,美国甚至出现爆发式增长,海外发展极为迅猛。

与之相比,宝钢海外收入规模接近400亿,近年在海外收入的增长较为缓慢,海外收入占集团总收入的比重,在2008年达到14.7%高点后,至今尚未恢复到金融危机前的水平。

表8 2010—2012年浦项收入来源分布情况

8.浦项多元产业发展特征

在规模发展方面,浦项制铁大力推行的、独树一帜的多元产业发展战略极具特色。特别是自2009年开始,在郑俊阳任期内,浦项多元发展进入了全面扩张阶段,其下属子公司在3年间几乎增多了一倍,自称为浦项制铁大家庭(Posco Family)的子公司成员由2009年4月的36家,增加到2012年2月的71家,这些子公司多数来自非钢业务。其中,2010年韩国规模最大的一笔收购,即浦项以180亿元(约合28亿美元)收购大宇国际公司(主要从事钢材及钢铁生产原料贸易、能源开发业务)68.15%的股份,是浦项多元发展战略中迈出的最关键一步:收购大宇国际不但可吸收大宇国际在资源开发方面的专业技术,还可利用其海外销售网络向非洲和东南亚等多个新兴国家进行扩张,并进一步加快海外矿产资源的投资。

从产业发展方向来看,浦项多元产业聚焦于贸易、工程建筑、信息技术、新能源和化工等领域。其中,在贸易领域主要从事浦项钢铁公司所产钢材、原材料的进出口;在工程和建筑领域主要从事工业厂房、民用工程、商业和住宅项目的设计和建造;在信息技术领域主要从事网络和系统集成;在新能源领域主要从事发电和电力销售、液化天然气开采和生产、石油开采和生产。

值得关注的是,近年来,浦项对多元产业的发展有从钢铁产业相关上下游逐步向独立多元产业发展的趋势,如大力向新能源、新材料、资源开发,以及具有潜在的经济增长点的环保和能源等相关行业领域进行纵深发展,并取得了较好成效,这些领域被浦项制铁列为今后业绩增长的重要推动力量。

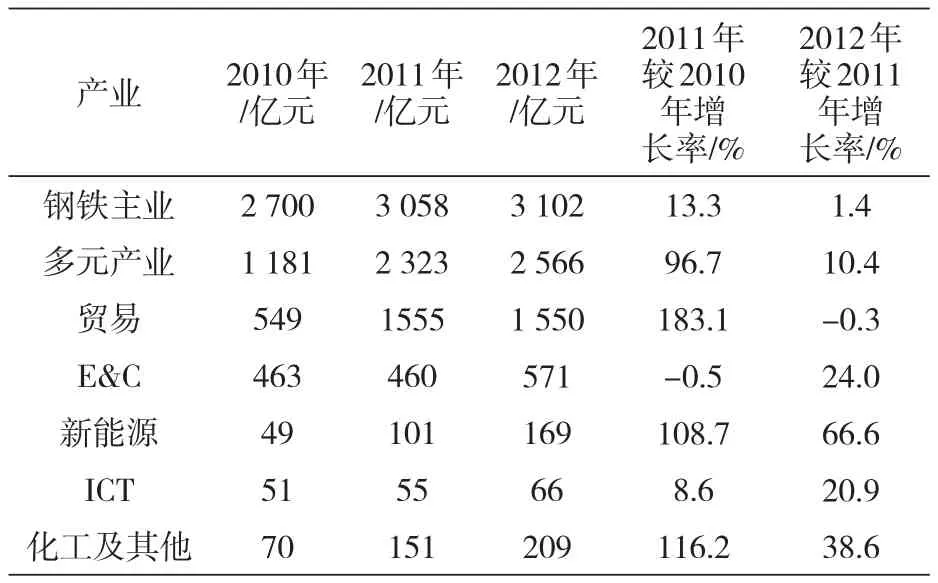

从2012年经营数据来看(见图8,表9),浦项多元产业占总收入比重基本达到45%,要高于宝钢占比水平;从规模来看,浦项多元产业总营业收入接近宝钢的两倍,成长性也较好。

图8 2011—2012年浦项多元产业和钢铁主业比例

表9 2010—2012年浦项收入结构情况

当然,浦项在迅猛发展多元产业的同时,也存在较大的风险:新进入的非钢业务离钢铁主业远、投资规模大、回收投资和获得投资回报需要时间长,从而导致浦项制铁资金吃紧、财务状况恶化、信用等级下降。2012年开始,浦项已着手对其规模扩张进行调整,压缩或放弃一些盈利能力较差的非钢部门,将力量集中在自己的优势产业上。

三、对浦项规模发展特征的体会

通过对浦项近年经营数据与披露的信息进行系统分析可以看出,近年浦项规模发展的重点侧重于:一是积极配合韩国下游企业进行全球拓展,重点投资新兴经济体,推进海外投资建厂,意在平抑韩国区域市场经济周期波动风险,夺得未来利润增长的新高点;二是继续增强全球资源投资力度以保证稳定优质的资源供应;三是加大多元产业发展,并重点开拓新能源、新材料与环保产业发展。从结构调整与战略转型来看,从钢铁向材料、能源发展也是浦项近年战略转型的主要动向。

浦项在海外发展和多元发展过程中,也存在不少问题,如海外发展风险较大,一些项目长期无法取得实质进展、海外钢铁项目持续陷入亏损拖累公司整体业绩、规模扩张过快导致资金风险和信用下降、过于注重海外市场和多元产业导致国内钢铁市场占有率和控制力下降等问题。这些规模发展过程中成功或失败的经验,都值得宝钢在后续发展过程中进行借鉴和参考。

[1]POSCO.POSCO and Subsidiaries Consolidated Financial Statements[R/OL].http://www.posco.co.kr,2005-2012.

[2]POSCO.POSCO Separate Financial Statements[R/OL].http://www.posco.co.kr,2005-2012.

[3]POSCO.POSCO Sustainability Report[R/OL].http://www.posco.co.kr,2005-2012.

[4]POSCO.POSCO Annual Report[R/OL].http://www.posco.co.kr,2005-2010.

[5]POSCO.POSCO Carbon Report[R/OL].http://www.posco.co.kr,2010-2012.

[6]POSCO.POSCO CEO FORUM[R/OL].http://www.posco.co.kr,2005-2013.

[7]POSCO.POSCO United States Securities And Exchange Commission From 20-F[R/OL].http://www.posco.co.kr,2012.