基于层次分析法的伊利股份财务业绩评价

2014-03-22刘晓慧夏秀芳耿慧娟

刘晓慧 夏秀芳 耿慧娟

基于层次分析法的伊利股份财务业绩评价

刘晓慧 夏秀芳 耿慧娟

本文以内蒙古伊利实业集团股份有限公司为主体,以财务层面评价指标为主要内容,将伊利股份纵向维度上的财务业绩评价指标整体分为获利能力、偿债能力、经营能力、资本市场表现这四个方面,以2010—2012年为研究区间,运用层次分析法对其财务业绩进行评价。最终结果可以有效地帮助股票爱好者和企业管理者提供财务相关资讯,也为企业改善其经营管理提供有价值的信息。

层次分析法;伊利股份;财务指标分析

一、企业简介

内蒙古伊利实业集团股份有限公司(以下简称伊利股份,A股代码600887)从上世纪50年代仅有95户养牛户组成的“呼市回民区合作奶牛场”,成为如今中国乳业行业中规模最大、产品线最健全的企业,国家520家重点工业企业之一。伊利股份的发展历程也是中国乳业从小到大、从弱到强的历史缩影,这段具有传奇色彩的发展历史,不仅是中国乳业的一面旗帜,更开创且引领了中国乳业的“黄金十年”。与此同时,伊利集团是中国目前唯一一家既服务于奥运会又服务于世博会的大型民族企业。长期以来,伊利股份以强劲的实力领跑中国乳业,并以其稳健的增长态势成为乳品行业代表。伊利秉承“厚度优于速度、行业繁荣胜于个体辉煌、社会价值大于商业财富”的发展观,坚持“绿色产业链”发展战略,通过着力于自身经营,倡导与社会、环境的和谐共赢,带动了企业公民理念在中国商界的普及。

二、运用层次分析法纵向评价伊利股份财务业绩

层次分析法(Analytic Hierarchy Process简称AHP)是最早在70年代末由美国运筹学家萨帝提出的。可以用它来处理一些复杂的社会、政治、经济和技术等方面决策的定性与定量相结合的问题,它能将决策者对复杂的决策思维过程系统化、模型化、数字化,可解决多目标、多层次和多准则的决策问题。尤其是对于各评价指标权重因子的确定,层次分析法是一种非常有用的工具。对伊利股份进行2010—2012年的业绩进行纵向比较时,基本属于可以用层次分析法进行研究的问题范围,即不能定性分析解决,若完全采用定量方法分析又缺乏精确性和简易性的问题。借鉴层次分析法的主要思想,对伊利股份近年的财务业绩做纵向对比评价,获得的原始数据见表1。

(一)确定二级评价指标得分

据上市公司经营业绩分析的多因素多层次综合评价模型,建立各层次的评价指标集:

一级评价指标Y=(Y1,Y2,Y3,Y4)

表1 2010—2012年伊利股份主要财务参数对比年份

其中:Y1代表获利能力;Y2代表偿债能力;Y3代表经营能力:Y4代表资本市场表现。

二级评价指标Yn=(Yn1,Yn2,······,Yni)

其中:Yn代表一级评价指标中的某一方面的能力(获利能力、偿债能力、经营能力和资本市场表现),即Y中的某一个分量;Yn1,Yn2,······,Yni分别为这一分量所对应的具体指标。

本文为使评价更直观简便和实用,设高、中、低3个档次,即如果财务业绩在三年中居第一位,则为“高”,得3分;如果处于最后一位,则将被认为财务业绩“低”,只得1分;如果位居中间,则采用插值法求得其具体数值。求得的数据见表2。

然后运用赋值法,设每个指标的二级权重为1/3,得出二级得分表3。

因此:2010年的二级得分矩阵为(1.55 2.04 1.78 2.45);2011年的二级得分矩阵为(2.33 2.07 2.35 1.7);2012年的二级得分矩阵为(2.11 1.9 1.86 1.84)。

(二)确定一级评价指标得分

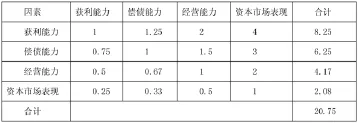

根据以上四个项目对企业重要性的排序,本文将盈利能力、偿债能力、经营能力和资本市场表现分别确定为“最重要”、“非常重要”、“很重要”和“一般重要”,并分别为期赋值为“4分”,“3分”,“2分”和“1分”。然后根据这4个方面,确定其在上市公司经营业绩综合评价中的重要性。比如,偿债能力相对于获利能力的重要性,即相对权重3/4,即0.75;偿债能力相对于经营能力的重要性3/2,即1.5。根据层次分析原理,运用成对比较的方式来确定同一层次各因素相对上一层次的比重,对比尺度的取值按微重要、重要、很重要和绝对重要的程度,将获利能力、偿债能力、经营能力和资本市场表现这四类指标之间的相对权重矩阵计算出来,具体见下表4。

表2 各项财务指标的一级层次得分表

表3 各项能力的二级层次得分表

表4 横向财务业绩评价体系指标层次中相对权重矩阵表

从表4中获得一级得分权重矩阵A=(8.25 6.25 4.17 2.08)T。

将各年的二级得分矩阵与一级得分权重矩阵相乘,即得出各年的最终分析得分如下:

2010年(1.55 2.04 1.78 2.45)A=38.06分

2011年(2.33 2.07 2.35 1.7)A=45.5分

2012年(2.11 1.9 1.86 1.84)A=40.93分

总体来看2010—2012年伊利股份的业绩是随着年份呈现先强后弱趋势的,其中2011年的综合财务业绩的增幅最大,达到了19.55%。但2012年与2011年相比下降10.04%,这与2012年的原材料成本、人力成本等持续大幅上升以及全球金融危机大背景有着密切联系。具体地,在盈利能力方面,公司的主营收入与利润从2010年开始一直保持稳步小幅的增长,说明良好的伊利企业形象也为其产品带来了高溢价,净资产收益率更是超过了30.03%,作为一个总资产近2000亿、距上市总市值增长近700倍,股价增长100倍的乳制品企业,取得这样的收益实属不易;从资产负债结构来看,资产与负债基本都是增长态势,且增长幅度大致相同,资产负债率依次为70.63%,63.36%,62.02%,保持了较为健康安全的资产结构;从经营能力来看,伊利股份的经营能力也在逐步增强;从资本市场表现来看,伊利股份近年来收益和市盈率趋于平稳,呈现出良好的发展势头。

三、总结

综上所述,从2010年到2012年,通过运用层次分析法在纵向维度上对伊利股份财务数据比较,本文认为近年来伊利股份得到了较稳健的发展,各项财务指标均处于安全区域,且处于上升趋势中。现阶段,我国乳制品行业已然进入了寡头竞争阶段,龙头企业在保持规模和成本优势的基础上进行产品升级,才能获取更多的收益。而伊利股份目前正在向高附加值产品进行有计划有步骤地地升级调整,部分业务的结构调整也已初见成效。同时,考虑到中国居民生活水平和健康意识大步提高,以及香港等地区“限制奶粉出境”的规定生效,都可以解读为内地乳业行业的巨大发展契机,本文认为参照通过纵向对比得出的伊利股份的历史发展规律,伊利股份在将来会有非常广阔的发展前景。

[1]朱学义,王建华,吴江龙等.财务分析创新内容与实践研究[J].会计之友,2009(12):36-37.

[2]储一昀,仓勇涛.财务分析师预测的价格可信吗?——来自中国证券市场的经验证据[J].管理世界,2009(3):58-69.

[3]涂守才.企业财务分析存在的问题及对策思考[J].电子商务,2010(1):66-68.

(作者单位:青岛理工大学商学院)