税后全年一次性奖金的换算与改进

2014-03-22刘晋玮

刘晋玮

税后全年一次性奖金的换算与改进

刘晋玮

国税总局就税后全年一次性奖金规定了征税的具体计算方法,同时提出了会计核算的规定,但这两种方法核算的结果存在差异。本文深入分析该核算结果的差异及形成原因,并提出换算改进的方法。

税前全年一次性奖金;税后全年一次性奖金;应交个人所得税

根据《中华人民共和国个人所得税法》第八条的规定:“个人所得税,以所得人为纳税义务人,以支付所得的单位或者个人为扣缴义务人。”在实务中,一些雇主为雇员承担部分或全部个人所得税,即对雇员而言,其取得的收入为税后所得,如何将税后所得换算成税前所得,并进行相应的会计核算。对此问题,在《关于雇主为雇员承担全年一次性奖金部分税款有关个人所得税计算方法问题的公告》(国家税务总局[2011]28号)中明确雇主为雇员负担全年一次性奖金部分个人所得税款,换算为应纳税所得额后计征个税的计算方法;同时,也指出了:“雇主为雇员负担的个人所得税款,应属于个人工资薪金的一部分。”基于上述文件的所得税换算方法,结合会计账务处理,本文立足于“税前全年一次性奖金=税后全年一次性奖金+应交个人所得税”这一等式,对比在月工资收入低于和高于(或等于)费用扣除标准两种情况下全年一次性奖金税法计算与会计核算的结果差异,分析研究差异形成的原因,并提出建议。

一、税后全年一次性奖金的税法计算与会计核算的比较及验证

(一)月工资收入低于费用扣除标准的

例1:中国居民纳税人王某2013年12月的月工资收入为3000元,12月取得不含税全年一次性奖金30000元,问公司应为王某全年一次性奖金负担多少的个人所得税?

税法计算:

步骤一:[30000-(3500-3000)]/12=2458.33,可知适用的税率为10%,速算扣除数为105;

步骤二:含税的全年一次性奖金收入=[30000-(3500-3000)-105]/(1-10%)=32661.11;

步骤三:32661.11/12=2721.76,可知适用的税率为10%,速算扣除数为105;

步骤四:应纳税额=32661.11×10%-105

=3161.11。

发放全年一次性奖金时会计核算:

借:应付职工薪酬33161.11

贷:银行存款30000

应交税费--代扣个人所得税3161.11

以上述会计分录为信息,验证:税前全年一次性奖金=30000+3161.11=33161.11,以全年一次性奖金调整当月工资薪金所得与费用扣除额的差额后的余额=33161.11-(3500-3000)=32661.11,此金额等于上述所计算“含税的全年一次性奖金收入”;同时倒推,[33161.11-(3500-3000)]/12=2721.76(适用的税率为10%,速算扣除数为105),应纳税额=[33161.11-(3500-3000)]× 10%-105=3161.11。此例可见,满足:税前全年一次性奖金=税后全年一次性奖金+应交个人所得税。

例2:中国居民纳税人方某2013年12月的月工资收入为3000元,12月取得不含税全年一次性奖金50000元,问公司应为方某全年一次性奖金负担多少的个人所得税?

税法计算:

步骤一:[50000-(3500-3000)]/12=4125,可知适用的税率为10%,速算扣除数为105;

步骤二:含税的全年一次性奖金收入=[50000-(3500-3000)-105]/(1-10%)=54883.33;

步骤三:54883.33/12=4573.61,可知适用的税率为20%,速算扣除数为555;

步骤四:应纳税额=54883.33×20%-555

=10421.67。

发放全年一次性奖金时会计核算:

借:应付职工薪酬60421.67

贷:银行存款50000

应交税费--代扣个人所得税10421.67

以上述会计分录为信息,验证:税前全年一次性奖金=50000+10421.67=60421.67,以全年一次性奖金调整当月工资薪金所得与费用扣除额的差额后的余额=60421.67-(3500-3000)=59921.67,此金额异于上述所计算“含税的全年一次性奖金收入”;倒推,[60421.67-(3500-3000)]/12=4993.47(适用的税率为20%,速算扣除数为555),应纳税额=[60421.67-(3500-3000)]× 20%-555=11429.33。此例可见前后计算的税额相差=11429.33-10421.67=1007.66,等式不成立。

(二)月工资收入高于或等于费用扣除标准的

例3:中国居民纳税人张某2013年12月的月工资收入为5000元,12月取得不含税全年一次性奖金50000元,问公司应为张某全年一次性奖金负担多少的个人所得税?

税法计算:

步骤一:50000/12=4166.67,可知适用的税率为20%,速算扣除数为555;

步骤二:含税的全年一次性奖金收入

=(50000-555)/(1-20%)=61806.25;

步骤三:61806.25/12=5150.52,可知适用的税率为20%,速算扣除数为555;

步骤四:应纳税额=61806.25×20%-555

=11806.25。

发放全年一次性奖金时会计核算:

借:应付职工薪酬61806.25

贷:银行存款50000

应交税费--代扣个人所得税11806.25

以上述会计分录为信息,验证:税前全年一次性奖金=50000+11806.25=61806.25,此数值等于上述所计算“含税的全年一次性奖金收入”;倒推,61806.25/12=5150.52(适用的税率为20%,速算扣除数为555),应纳税额=61806.25×20%-555=11806.25。两种情况计算的应纳税额相等,等式成立。

例4:中国居民纳税人周某2013年12月的月工资收入为5000元,12月取得不含税全年一次性奖金49000元,问公司应为周某全年一次性奖金负担多少的个人所得税?

税法计算:

步骤一:49000/12=4083.33,适用的税率为10%,速算扣除数为105;

步骤二:含税的全年一次性奖金收入=(49000-105)/(1-10%)=54327.78;

步骤三:54327.78/12=4527.31,适用的税率为20%,速算扣除数为555;

步骤四:应纳税额=54327.78×20%-555

=10310.56。

发放全年一次性奖金时会计核算:

借:应付职工薪酬59310.56

贷:银行存款49000

应交税费--代扣个人所得税10310.56

以上述会计分录为信息,验证:税前全年一次性奖金=49000+10310.56=59310.56,此数值异于上述所计算“含税的全年一次性奖金收入”;倒推,59310.56/12=4942.55(适用的税率为20%,速算扣除数为555),应纳税额=59310.56×20%-555=11307.11。此例可见前后计算的税额相差=11307.11-10310.56=996.55,等式不成立。

二、验证出现等式不成立原因

由上述分析可见,在核算税后全年一次性奖金的应纳个人所得税时,当不含税全年一次性奖金与含税全年一次性奖金换算后得到的税率是同一级,则满足:税前全年一次性奖金=税后全年一次性奖金+应交个人所得税。但是当不含税全年一次性奖金与含税全年一次性奖金换算后得到的税率跨档,即前后两者的税率和速算扣除数不同时,等式不成立。验证等式的不成立,税法计算结果与会计核算的差异,将导致会计核算工作量的增加、税务稽查工作成本的增大。

三、换算方法的改进建议

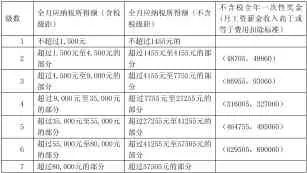

笔者认为由于税级跨档现象导致等式不成立,建议对于换算后税级出现跨档的数值区间(表1)核定明确的数值为其对应的“应交个人所得税”金额。

表1 :金额单位:元

即对不含税全年一次性奖金(月工资薪金收入高于或等于费用扣除标准)分别处于:(48705,49860)、(86955,93060)、(316005,327060)、(464755,495060)及(629505,690060)五个区间的奖金核定相应确定的数值作为该区间“应纳个人所得税”,且可根据区间跨度再细分若干区间从而确定对应的数值,这将大大简化复杂的计算过程,降低计算的失误,减少稽核的成本,同时也更好地发挥税后全年一次性奖金的激励效应。

[1]国家税务总局.关于雇主为雇员承担全年一次性奖金部分税款有关个人所得税计算方法问题的公告.国家税务总局[2011]28号.

[2]梁文涛.税务会计.北京:北京交通大学出版社,2012.

[3]肖宏伟.中华会计网校.国税总局2011年28号公告:解决了个税三大争议问题,2011.

(作者单位:惠州市技师学院)