居民企业认定对某红筹上市公司债权融资策略的影响

2014-03-14李洁雯中国海洋石油有限公司财务部北京100010

李洁雯(中国海洋石油有限公司财务部 北京 100010)

居民企业认定对某红筹上市公司债权融资策略的影响

李洁雯(中国海洋石油有限公司财务部 北京 100010)

2000年以来,大批国有企业“走出去”,赴海外资本市场寻求支持,其中红筹上市的融资方式由于具有审批程序更为简单、可流通股票的范围广、股权运作方便、可满足公司对外汇资金的需求、提升公司国际知名度等优点,被很多企业所采用。

新《企业所得税法》及实施条例对红筹上市公司的股权融资、债权融资策略均产生重大影响。本文通过对居民企业认定对某红筹上市公司债权融资策略的影响分析,以期为红筹上市公司的债权融资决策提供帮助。

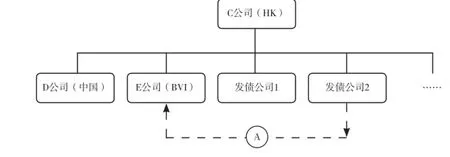

一、某企业架构介绍

如图1所示,某大型国有企业选择了红筹上市的股权融资方式,其集团公司总部A设在北京,1996年在百慕大注册成立了B公司,A公司持有B公司100%股权。为实现境外红筹上市,1999年在香港成立了C公司,并将境内部分资产及境外部分资产注入C公司,于2001年在香港联交所和纽约证券交易所挂牌上市,B公司对C公司的持股比例超过50%。D公司为C公司的境内全资子公司,运营C公司的境内资产,E公司为C公司的境外全资子公司,控股C公司的境外资产。此外,C公司使用发债公司(BVI)作为融资平台,在境外进行债权融资。

图1 某企业架构图

二、新所得税法及居民企业认定对公司的影响

(一)对股息预提税的影响

根据原来的《外商投资企业和外国企业所得税法》第十九条,外国投资者从外商投资企业取得的利润,免征所得税。即D公司向C公司的分红免征股息预提税。香港及BVI对其境外所得免征所得税,由C公司至B公司、至A公司均免征股息预提税。

在新《企业所得税法》及实施条例于2008年1月1日实施后,首次将企业分为居民企业和非居民企业。根据《企业所得税法》第十九条,非居民企业取得来源于中国境内的股息、红利等权益性投资收益和利息、租金、特许权使用费所得,以收入全额为应纳税所得额。根据《企业所得税法》第二十六条,符合条件的居民企业之间的股息、红利等权益性投资收益;在中国境内设立机构、场所的非居民企业从居民企业取得与该机构、场所有实际联系的股息、红利等权益性投资收益被列为免税收入。

根据《企业所得税法实施条例》第八十三条,符合条件的居民企业之间的股息、红利等权益性投资收益,是指居民企业直接投资于其他居民企业取得的投资收益,不包括连续持有居民企业公开发行并上市流通的股票不足12个月取得的投资收益。根据《企业所得税法实施条例》第九十一条,非居民企业在中国境内设立机构、场所的,应当就其所设机构、场所取得的来源于中国境内的所得,以及发生在中国境外但与其所设机构、场所有实际联系的所得,减按10%的税率征收企业所得税。《财政部 国家税务总局关于企业所得税若干优惠政策的通知》(财税[2008]1号)第四条规定:2008年1月1日之前外商投资企业形成的累积未分配利润,在2008年以后分配给外国投资者的,免征企业所得税;2008年及以后年度外商投资企业新增利润分配给外国投资者的,依法缴纳企业所得税。

国家税务总局于2008年11月发布了《国家税务总局关于中国居民企业向境外H股非居民企业股东派发股息代扣代缴企业所得税有关问题的通知》(国税函[2008]897号),明确了中国居民企业向境外H股非居民企业股东派发2008年及以后年度股息时,统一按10%的税率代扣代缴企业所得税。

根据《内地和香港特别行政区关于对所得避免双重征税和防止偷漏税的安排》,股息也可以在支付股息的公司是其居民的一方,按照该一方法律征税。但是,如果股息受益所有人是另一方的居民且直接拥有支付股息公司至少25%资本的公司,则所征税款不应超过股息总额的5%;利息也可以在该利息发生的一方,按照该一方的法律征税。但是,如果利息受益所有人是另一方的居民,则所征税款不应超过利息总额的7%。

综上所述,在新所得税法实施后,对居民企业向非居民企业的分红按10%的税率征收企业所得税,如果税收协定(或安排)规定减免的,可以按照协定(或安排)规定减免,如中国内地与中国香港地区的税收安排规定预提所得税的税率为5%。

基于之前年度D公司向C公司的分红金额计算,在新所得税法实施后,D公司向C公司的分红每年应缴纳5亿~10亿元人民币的股息预提税。

2009年4月22日,国家税务总局正式下发了《国家税务总局关于境外注册中资控股企业依据实际管理机构标准认定为居民企业有关问题的通知》(国税发[2009]82号,以下简称“82号文”)。根据82号文,境外中资企业同时符合特定条件的,应判定其为实际管理机构在中国境内的居民企业,并实施相应的税收管理,就其来源于中国境内、境外的所得征收企业所得税。

经A公司申请,根据B公司及C公司符合认定为中国居民企业的条件,国家税务总局批复,将B公司及C公司判定为中国内地居民企业,自2008年度开始执行。中国居民企业的认定对居民企业股东和非居民企业股东产生了不同的影响:D公司向C公司派息及C公司向 A公司派息过程中免征预提股息税;C公司向非居民投资者则按照税收协定的规定扣缴预提税。居民企业的认定在降低集团税负的同时减少了非居民投资者的收益,从而对公司资本市场表现产生复杂的影响。C公司被认定为居民企业后,及时向国内主管税务机关补缴了2008年以来的小股东股息预提税,并在随后的每次分红派息中按时缴纳小股东股息预提税,累计金额达几十亿元人民币。

(二)对公司管理及税务环境的影响

C公司被认定为中国居民企业后,须就其全球所得承担纳税、申报义务,就来源于中国境内、境外的全部所得缴纳企业所得税。其税务申报与管理难度日趋复杂,税务调整工作量与税务风险加大,公司税务管理成本增加。

与此同时,C公司可以享受中国与他国税收协定的优惠待遇,获取避免双重征税、解决税收争议等方面的利益,也有资格提请国家税务总局对公司的海外税务争议启动税务援助,从而降低了公司的海外税务风险。

(三)对债权融资成本的影响

按照《境外注册中资控股居民企业所得税管理办法(试行)》(国家税务总局公告2011年第45号,以下简称“第45号公告”),以C公司为平台的融资可能会被认定为中国居民企业对非居民的借款,需要缴纳利息预提税。该公告的出台对原有的融资架构提出了新的挑战。

三、公司债权融资策略变化

(一)原有的债权融资架构安排

发债公司1于2002年在欧洲面向全球发行10年期债券。C公司作为担保人对该债券承担还本付息责任。截至2012年3月债券到期。

C公司于发债当月将上述发债取得资金转为对其境内全资子公司D公司的10年期内部贷款,按照贷款合同约定,D公司每半年向C公司支付利息,到期一次还本。在C公司被认定为居民企业前,D公司向C公司支付利息时代扣代缴利息预提税,向国内主管税务机关申报缴纳。D公司于2011年提前偿还全部本息。

发债公司2于2003年在欧洲面向全球发行30年期债券,C公司对该债券承担还本付息责任。C公司将该项融资用于海外项目,但未转作对E公司的内部贷款。

对于发债公司1及发债公司2的债券,在C公司向债券持有人支付利息时,不需要支付利息预提税。发债取得资金及资金使用情况详见图2:

图2 资金流动图

图3 新的债权融资图

(二)原有债权融资风险分析

按照第45号公告,发债公司1及发债公司2的发债很有可能被认定为是居民企业C公司的境外融资,在向境外非居民企业支付利息时,需要按10%缴纳预提利息税。按照发债文件的约定,该笔利息预提税将由C公司承担,这无疑增加了C公司的债权融资成本。

在C公司被认定为居民企业后,C公司向D公司的内部贷款可被视为居民企业之间的贷款,不再需要缴纳利息预提税,因此,基于发债公司1所发行债券,由C公司向D公司提供的内部借款合同中,D公司代扣代缴付给C公司的利息预提税2008年之后的部分将能返还。综合计算,第45号公告出台后,公司累计需要补缴约1亿元人民币的税款。若不改变现有使用方式,在发债公司2的债券到期前还需缴纳数亿元人民币的利息预提税税款。

(三)新的债权融资安排建议

经过风险分析,公司认为有必要改变发债公司2的债券还本付息主体及用途,以降低税务风险,具体方式为通过内部贷款合同安排将其由C公司作为还本付息的主体转为由C公司的某境外子公司E公司作为还本付息的主体。由于该债券是由非居民企业承担还本付息义务,资金在境外使用,不存在对中国主管税务机关缴纳利息预提税的问题,详见图3。

在以后的债权融资安排中,考虑到C公司评级较高,作为发债主体可降低融资成本,继续以C公司作为发债主体,但对于发债资金的使用遵循境外发债、境外使用、境外还本付息的原则,取得融资后通过内部贷款将该债券直接转至E公司,资金不回到C公司,通过合同安排将E公司作为还本付息主体,从而在支付利息时不需要缴纳利息预提税。

四、几点启示

(一)税务风险已经成为企业的重大风险,需引起企业管理层的足够重视

从本例中可以看出,税收法律法规的变化可直接导致企业面临数亿元甚至数十亿元人民币的税务负担,对企业的财务报表将产生重要的影响。因此,从重要性水平判断,税务风险是企业的重大风险,需引起企业管理层的足够重视。

(二)税务与业务密不可分,企业任何业务决策都应该考虑税务的影响

税务问题存在于企业经营的各个环节。企业在进行业务决策如并购、融资安排等时候,应充分考虑税务问题,既保证企业在税务方面的合规经营,又尽可能降低税务成本。

(三)企业应制定相关制度,将税务管理纳入业务流程

由于税收法律法规的变化对企业经营影响重大,企业应建立健全内部税务管理制度,将税务管理纳入业务流程,及时跟踪税法的变化,就税法变化对企业经营的影响及时做出评估,并针对评估出的可能存在的税务风险及早制定应对措施,尽量将税务法律法规变化对企业的不利影响降到最小。

责任编辑:赵薇薇