国有产权、掏空动机与公司表现

——以金融危机为背景

2014-03-09田利辉

田利辉 曲 韵

国有产权、掏空动机与公司表现

——以金融危机为背景

田利辉 曲 韵

以金融危机为背景,研究国有产权与上市公司表现的关系。结果表明,最终控制人为国有的上市公司在金融危机期间的表现更好,国有控股对股票价格收益有正向作用。同时,国有最终控制人仅在金融危机期间可以减小公司受到ST处理的概率。进一步研究发现非融资约束企业中,国有产权对公司股票收益率起正向作用,而在融资约束企业中国有、非国有企业没有明显差异,说明在金融危机中国有最终控制人对企业“帮助之手”更强,而“攫取之手”更弱,对企业的掏空动机更弱,从而使得国有企业表现相对更好。

金融危机; 国有股权; 股票收益; 掏空动机

一、引言

基于上述考虑,本文以上市公司为样本,分析金融危机中国有产权对上市公司市场表现的影响。实证分析表明:国有企业在全球金融危机中的市场表现略好于非国有企业,国有产权在非融资约束企业中表现出更明显的正向影响,而在融资约束企业国有产权和非国有产权的差异则并不明显。

二、文献回顾及研究假说

(一)国有产权对公司表现的积极作用

综合上述分析,国有企业由于相对受到的融资约束较小,获得补贴、政府支持更多,对于政府投资、税收优惠等经济刺激政策的反应较非国有企业可能更为灵敏,因此作为国家稳定宏观经济的间接手段,在金融危机期间的表现应该比非国有企业更好,企业存活下去的概率更高。由此将下文中验证假设1、假设2。

假设1:在金融危机期间,国有产权对公司的市场表现具有正向作用;

假设2:在金融危机期间,国有企业存活的可能性更高*需要说明的是,在发达程度高的资本市场中,有完善、严格的退市制度。在金融危机期间,由于受到严重冲击,经营不善、严重亏损的公司将最终面临退市。而我国上市公司退市制度尚不完善,在本文选取的时间段内没有公司退市,但这并不意味着没有公司受到严重冲击而濒临破产,因此我们选择受到ST处理的公司作为上市公司是否在金融危机中存活的替代变量。。

(二)最终控制人对企业的掏空行为

上市公司中终极控股股东对其他股东侵占普遍存在。现代上市公司的股权结构多采用金字塔式,这种股权结构下出现新的两权分离——现金流权和控制权的分离,也催生了终极控股股东的控制权大于现金流权利的现象,进一步加剧终极控制股东与小股东,内部人和外部人等股东之间的利益冲突。终极控股股东对企业决策的追求不再以提高公司价值和全体股东利益最大化为最终目标,而转而追求私有利益(private benefit)最大化,利用控制权侵占其他股东利益(La Porta et al.,2000)*Johnson Simon, Rafael La Porta, Lopez-de-Silances Floorencio, A. Shleifer. Tunneling, NBER, Working Paper, 2000.。

假设3:在融资约束弱的企业中,国有产权对企业的市场表现正向作用更明显。

三、样本、变量说明及回归模型

(一)样本选择

本文选取上市公司2007年底的财务数据和2008年8月-2009年2月股票价格月度收益率数据,依据以下原则对有关样本数据进行了筛选:(1)删除金融类上市公司,(2)删除2007年首次发行的公司,(3)删除总资产、货币资金、负债合计、账面价值为负的公司,(4)删除存在缺失值的公司。这样,最终本文保留了1322个样本,其中最终控制人为国家(下文简称国有企业)为846家,占到样本总量的64%。本文财务数据、股票价格收益数据均来源于CCER数据库。

(二)变量说明

表1汇报了主要变量的符号和计算说明。参考Lins et al.(2012)本文以2008年8月作为金融危机的起始点,以2009年3月摩根士丹利公司公布的世界指数(MSCI World Total Return Index)探底前一个月作为金融危机的终点。为了估计金融危机对于公司价值的影响,本文以buy-and-hold策略持有的2008年8月到2009年2月为期7个月的收益率,作为模型的被解释变量。对于解释变量国有企业的界定,我们采用CCER中最终控制人类型作为标准,即第一大股东最终控股股东类别为国有,则确定该公司为国有企业。在稳健性检验中,我们会使用不同窗口期的持有到期收益率替代被解释变量,并根据国泰安数据库中国有股比例对国有企业重新定义。其他主要控制变量包括总资产、杠杆率、短期负债、现金比率、利润率、Beta系数、2007年回报率、账面市值比、行业。

(三)计量模型

Ri=α0+α1prilarge+α2lnasset+α3lev+α4short_term_debt+α5cash_flow

(1)

+α6profitability+α7beta+α8return+α9book_to_market+ω′×CSRC′+ε

其中i=1,2,……,9

ST=β0+β1prilarge+β2lnasset+β3lev+β4short_term_debt+β5cash_flow

(2)

+β6profitability+β7beta+β8return+β9book_to_market+γ′×CSRC′+δ

表1主要变量定义

资料来源:以上数据均来源于CCER,或由其中数据计算得出

四、实证结果

(一)描述性统计

表2总体样本的描述统计

注:总资产和总市值的单位为亿元,除R3、R7外,其他变量均取2007年底的数据

表3汇报了国有企业与非国有企业之间样本差异。通过国有与非国有企业均值差异T检验、中位值差异U检验发现,两组中总资产、总市值、短期负债、利润率、Beta系数、账面市值比和3个月收益率存在明显差异。国有企业的总资产、总市值、Beta系数、账面市值比都比非国有企业高,这说明国有企业的规模普遍比非国有企业大,而股票的波动性也更强,波动幅度高于大盘,资产回报率较非国有企业高,但投资机会和成长性则较小。3个月收益率R3国有企业要高于非国有企业,这说明在金融危机开始的3个月,国有企业下跌幅度更小,显示出更强的抗冲击力。国有企业短期负债和利润率低于非国有企业,国有企业的债务风险相对于非国有企业更小,但盈利能力则比非国有企业差。

表3国有与非国有企业的描述统计

注:***、**、*分别代表在1%、5%、10%水平上显著;T检验、U检验是对非国有、国有各变量均值和中位数是否存在差异的检验。

(二)回归结果分析

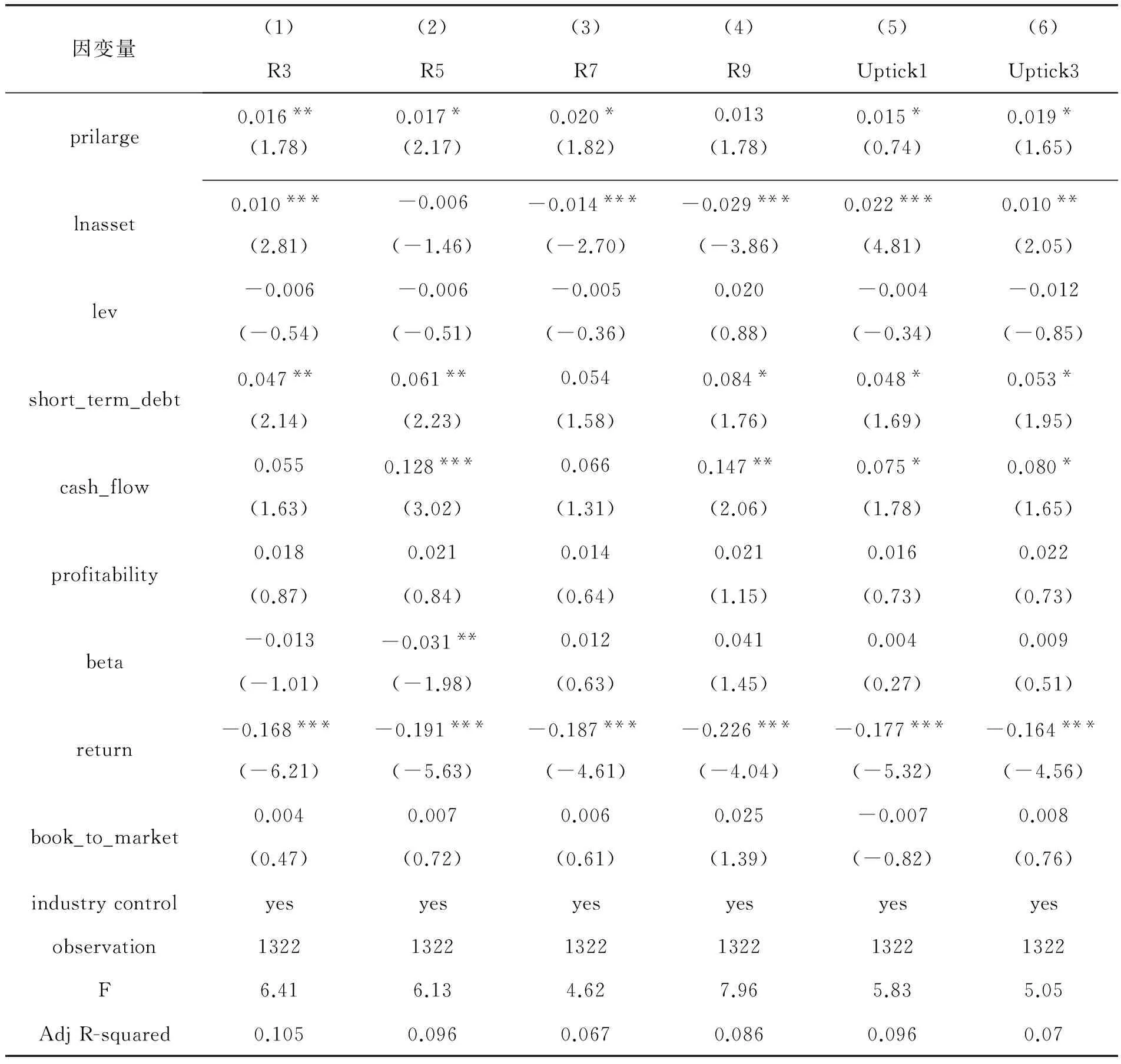

表4不同时间窗口下的持有到期收益率与国有控股企业

注:***、**、*分别代表在1%、5%、10%水平上显著

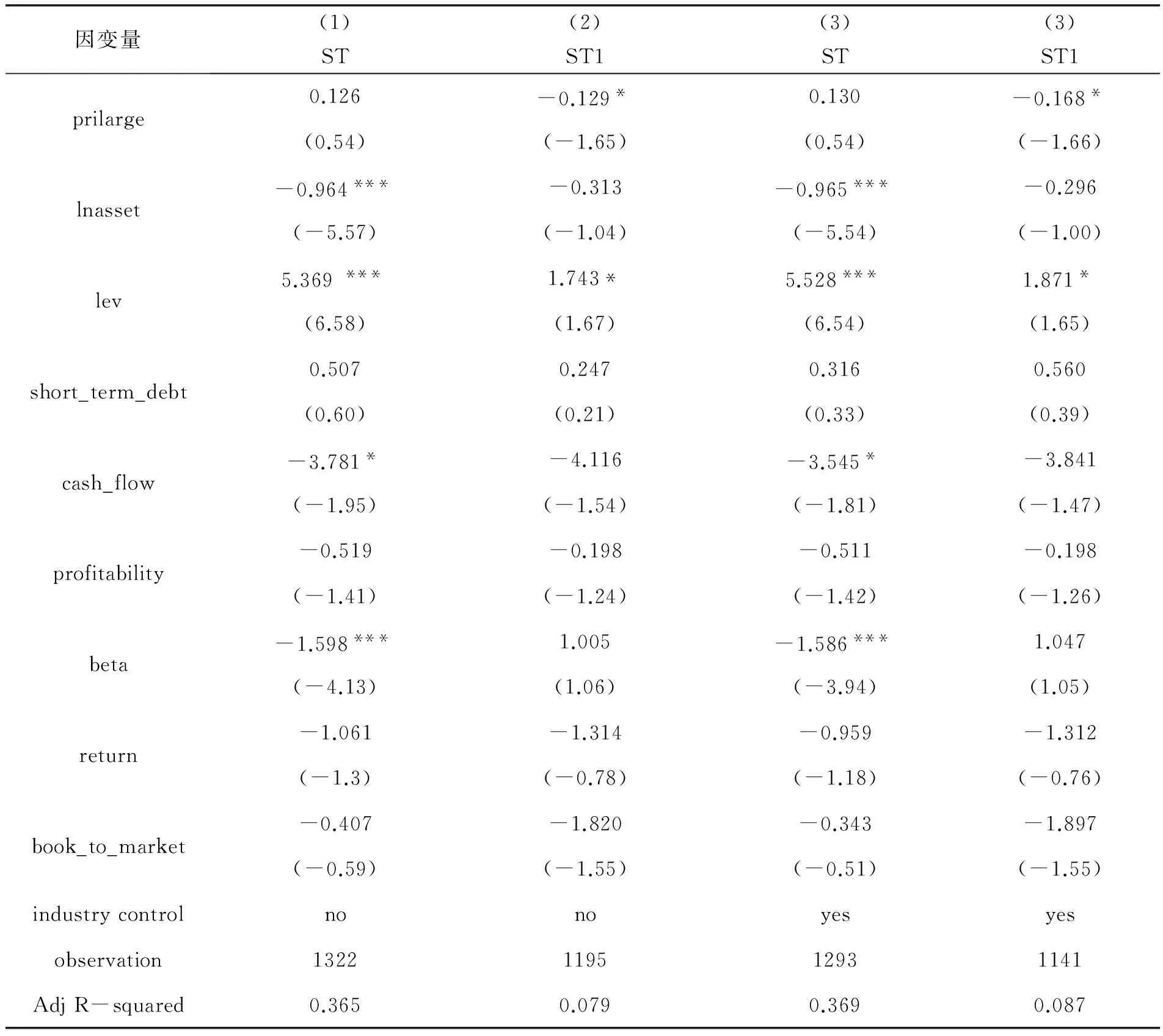

表5受到ST处理公司的logit模型

注:***、**、*分别代表在1%、5%、10%水平上显著

表6终极控股股东对公司的掏空行为

注:***、**、*分别代表在1%、5%、10%水平上显著;cons代表融资约束组,slack代表融资宽松组

表6中汇报了不同融资约束标准下,对应不同固定窗口期回归模型(1)中prilarge的系数。从表6可以观察到企业对于不同标准融资约束的反应不尽相同,总的来说融资宽松组国有企业表现更好。综合来看规模小、利润率高、发行债券或短期融资券的国有企业在金融危机期间的市场表现更好,prilarge系数的绝对值比同一固定窗口期的基准回归中高,且更为显著,而融资约束组国有企业和非国有企业则不表现出显著差异。以规模衡量的融资约束组中,国有企业的表现相对较好,可能是由于该组中国有企业193家占比55.46%,而非融资约束组国有企业289家占比83.05%,在规模小的企业中国有企业和非国有企业的差异更明显。另一方面,对于小规模的国有企业来说一方面它可以享受国有产权带来融资、信贷、补贴、税收等方面的优惠,其承受的政策性负担又比大型国有企业小许多。因此小规模的国有企业更能体现国有产权在金融危机期间提升企业市场表现的作用更明显,这与本文的主要结论并不矛盾。综合表6的回归结果,金融危机中政府股东由于对企业的支持更多而掏空更少,更多地表现为“帮助之手”,而非“攫取之手”,验证了假设3。

(三)稳健性检验

本文通过三种方法进行稳健性检验:选取可变的时间窗口;具体国有股占比重新界定国有控股公司;剔除国有企业公司规模对回归结果的影响。

1.固定、可变时间窗口下的持有到期收益率。表4(1)、(2)、(4)栏为固定时间窗口,分别为自2008年8月起3、5、9个月持有到期收益率的回归结果,变量prilarge的系数均为正,且除4栏的系数不显著,其他均具有10%以上显著水平。9个月收益率不显著,可能是因为世界指数虽然到2009年3月才出现最低值,但沪深两市从2008年11月已经开始上涨行情,9个月窗口期中有6个月处于上涨行情中,受到金融危机的冲击已经减弱。(5)、(6)栏中,以可变时间窗口下的收益率作为被解释变量,其中被解释变量Uptick1代表2008年8月起到首次月度收益率为正的持有到期收益率,Uptick2代表2008年8月起到首次连续三个月收益率为正的持有到期收益率,对于首月收益率为正的公司其收益率取值为0。在这两个模型中,prilarge的系数均为正并且显著,这进一步表明金融危机开始后的下跌行情中,国有企业抵御冲击的能力更强。在首次出现反弹前,国有企业比其他企业的收益率高1.5%,在首次连续三个月反弹前,国有企业对收益率的正作用更大为1.9%。(5)、(6)栏与前四栏对比中,发现uptick3与(1)栏的系数最为相似,这意味着,大多数企业在金融危机后接连下跌了三个月后开始持续反弹,这与Lins et al.(2012)*Karl V. Lins, Paolo Volpin, Hannes F. Wagner. Does Family Control Matter? International Evidence from the 2008-2009 Financial Crisis, Working paper, 2013.发现金融危机后新兴市场持续下跌的时间最短,约为2到3个月的结论一致。

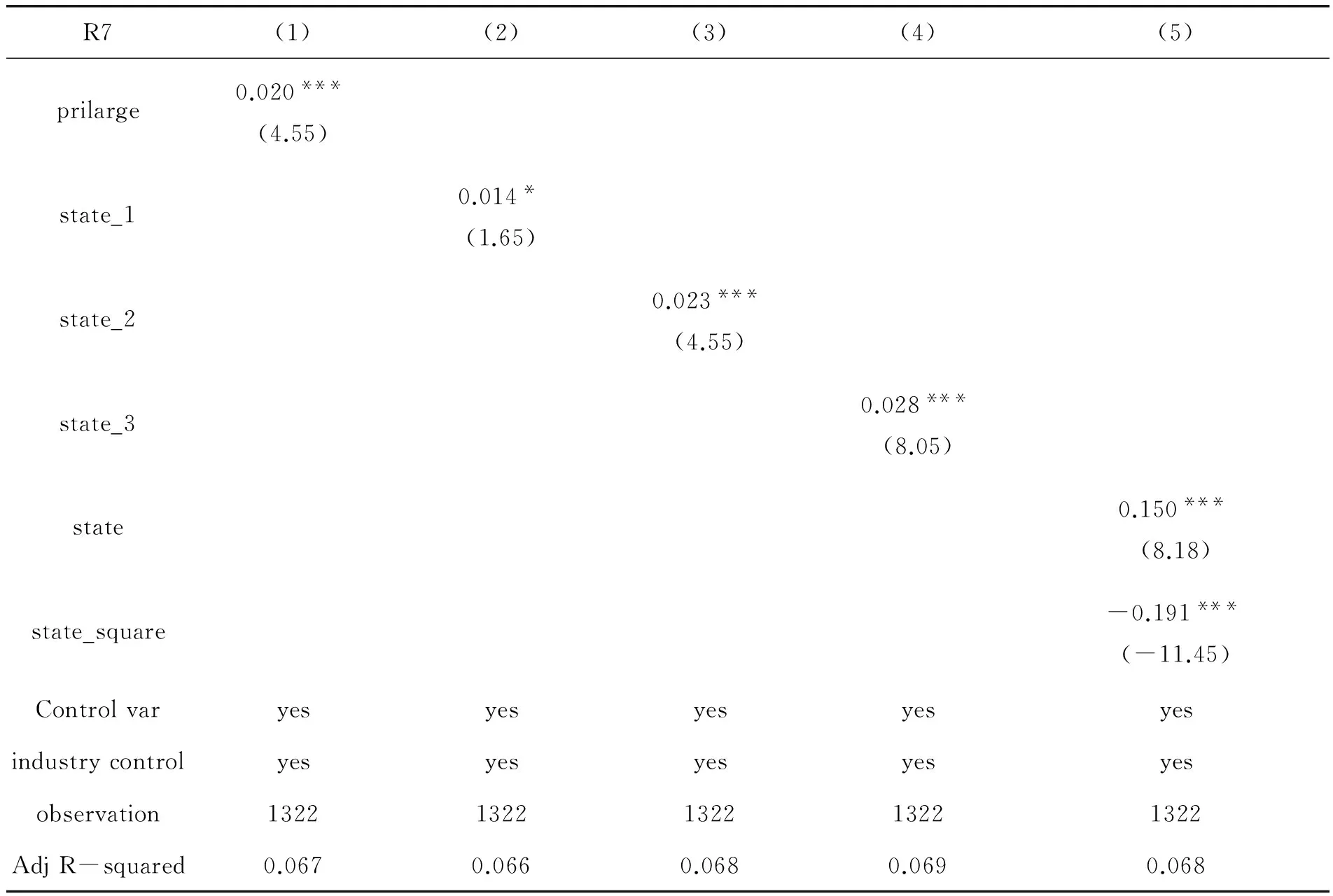

2.根据国有股占比重新划分国有控股公司。主要回归结果中国有企业的界定使用CCER中最终控制人作为标准,表7中,我们使用上市公司国家控股比例重新划分国有控股公司,以便检验主要回归结果中国有企业系数显著是否与国有企业的定义有关。在这里我们以股权比例代表股东对企业的控制权比例,以25%、20%、10%为划分边界,国有股比例高于边界的为国有控股企业,分别用state_1、state_2、state_3三个虚拟变量表征,国有企业取1,其他情况取0。这里仍选择OLS回归,与前文不同的是,我们用Bootstrap方法处理误差项,这主要是因为模型中主要变量分布偏度较大bootstrap的方法更实用与非正态分布数据。(1)栏的解释变量为prilarge,在(2)、(3)、(4)用State_1、State_2、State_3代替prilarge,state_1、state_2、state_3对应的国有企业分别为683、742、835个,以10%为边界划分国有企业State_3的数量和prilarge的数值最为接近,state_1、state_2、state_3的系数均为正,并且显著。这说明放松对国有企业的定义对主要回归结果并没有影响,在金融危机期间国有企业表现优于其他企业。

表7国有控制人稳健性检验

注:***、**、*分别代表在1%、5%、10%水平上显著

3.剔除国有企业规模对回归结果的影响。表3中,国有企业与非国有企业总资产和总市值的T、U检验表明二者在规模上存在差异,虽然模型中对公司规模进行了控制,但由于国有企业规模普遍偏大,所以有必要弄清,国有企业规模偏大是否与其在金融危机期间表现更好有关。非国有企业总资产95%分位数为80.8亿元,我们删除国有企业总资产大于80亿元的77个样本,利用模型1得到国有企业的回归系数为0.020,结果不变,限于篇幅不做汇报。

五、结论

我们的研究拓展了国有产权对公司影响的实证文献,以往文献多在正常经济环境下讨论,本文则以金融危机为背景,为国有产权价值提供了正面支持,证明在少数市场失灵条件下,国有产权优于私有产权,国有产权与私有产权的混合安排可能是企业股权结构的最优选。 在我国,应建立更健全有效的保护投资者利益的法律体系,摆正政府在国有企业管理、企业救助方面的地位,减弱国有产权在经济正常情况下对企业价值的负向影响,增强企业抵御经济危机等外界冲击的能力,进一步推进我国国有企业改革向纵深发展,更大程度上发挥国有产权对经济发展的推动作用。

[责任编辑:贾乐耀]

State Ownership, Tunneling Motivation and Listed Corporation Performance——On the Background of the Financial Crisis

TIAN Li-hui QU Yun

(Institute of Finance and Development, Nankai University, Tianjin 300071, P.R.China)

On the background of the financial crisis, we study the relation of the state ownership and the listed corporations’ performance. The results show that the listed corporations with state-owned ultimate owners perform better during the financial crisis and the state ownership has a positive effect on stock returns. At the same time, state-owned ultimate owners can only reduce the probability of being ST during the financial crisis. Further study finds that state ownership plays a positive effect on stock returns in the enterprises with less financial constraints, while there is no obvious difference between SOE and other corporations with financing constraints. State-owned ultimate owners have stronger ‘helping hand’ and weaker ‘grabbing hand’ in the crisis than in the normal condition; their tunneling motivation is weaker than that of the other corporations, so the state-owned enterprises perform better relatively.

financial crisis; state ownership; stock price return; tunneling motivation

2013-12-10

国家自然科学基金面上项目“私募股权、发行上市和我国企业绩效研究”(项目编号 71272179),教育部人文社会科学研究项目“政府控股、外国投资和生产效率”(项目编号 12YJA790124)的阶段性研究成果。

田利辉,南开大学金融发展研究院教授,博士生导师,金融学博士(天津 300071);曲韵,南开大学金融发展研究院博士研究生(天津 300071)。