金融脱媒对我国货币政策传导机制的影响分析

2013-12-08孙欣华

孙欣华

(中国人民银行济南分行,山东济南 250021)

一、引言及文献综述

伴随着我国金融改革的深入以及金融市场特别是资本市场的快速发展,从近十年来我国社会融资规模的结构来看,金融脱媒的趋势日益凸显和明朗化。金融脱媒进程的加快和深化,在为金融机构的生存和发展带来挑战的同时,对我国货币政策传导机制带来深刻的影响,最终影响到实体经济的发展。在此背景下,围绕金融脱媒对货币政策各种传导渠道的影响进行研究,继而结合国内外经济金融形势探索出台相关政策制度,具有重要的理论和现实意义。

金融脱媒出现于20世纪60年代的美国,最早指的是当时在定期存款利率上限管制条件下,当市场利率水平高于存款机构可支付的存款利率水平时,存款机构的存款资金流向收益更高的证券从而限制了银行可贷资金的现象。国外学界对金融脱媒的研究主要集中在四个方面:

一是对金融脱媒概念的定义。如Hester[1]对金融脱媒的概念进行了界定,将其定义为“资金绕过银行而直接通过其他金融机构和资本市场进行配置的现象”;Jonathan B.Welch[2]通过研究对互助存款银行的资金脱媒对金融脱媒现象进行解释;Hamilton[3]将金融脱媒定义为企业不通过银行或其他金融中介机构在市场上借款。

二是对构造相关指标体系对金融脱媒进行度量。如Hester[1]用金融部门对非金融部门的要求权来度量金融脱媒;Schmidt、Hackethal和Tyrell[4]运用中介化率和证券化指标从银行、非银行金融机构和资本市场三个方面对英、法、德三国的金融脱媒状况进行比较实证分析;Roldos[5]定义了两个指标来度量加拿大在1971-2005年间的金融脱媒;Tan和Goh[6]借用Roldos定义的两个度量金融脱媒的指标研究马来西亚1980-2005年间的金融脱媒状况。

三是围绕金融脱媒对实体经济和金融体系影响进行研究。如Hester[1]对金融脱媒给房地产市场带来的影响进行了研究。Schmidt,Hackethal和Tyrell[4]研究了金融脱媒给银行造成的压力,认为欧洲主要经济国家的金融中介链条均发生了不同程度的延伸,非银行金融中介开始发挥着越来越重要的作用,伴随着银行负债证券化的趋势,提升了银行的融资成本,对银行经营造成压力。

四是对金融脱媒对货币政策传导机制的影响进行研究。如Roldos[5]指出,金融脱媒使加拿大的货币政策传导在1988年出现了重大转折,其后货币政策的有效性有所增强;Tan和Goh[6]研究发现金融脱媒使马来西亚的货币政策对实体经济的影响从20世纪90年代起开始减弱。

国内学者对这方面的研究主要集中在以下几个方面:

一是对国内外金融脱媒现象进行描述和概念的界定。辛琪[7]认为金融脱媒是指融资行为不经过金融中介机构转手而直接发生于投资者与筹资者之间的现象;李扬[8]认为金融脱媒是资金盈余者和资金短缺者不通过银行等金融中介机构直接进行资金交易的现象;宋旺[10]将资金绕过“媒”而直接在资金盈余者和资金需求者之间调剂并产生资产负债关系的现象定义为金融脱媒。

二是围绕金融脱媒对我国商业银行的挑战、机遇及应对措施进行研究。如王华峰[9]分别基于国有商业银行、中小商业银行和金融制度安排等角度,提出了应对金融脱媒现象的策略;唐黎军[11]提出,我国商业银行应该针对后危机时代金融脱媒的特点不断调整经营策略,创新经营模式,开发新的金融产品,提高风险管理水平来完善自身的金融中介功能避免客户资源的流失。

三是对金融脱媒进行度量。宋旺,钟正生[10]采用中介化比率和证券化比率两套指标体系从银行、金融部门两个层次以及资产和负债两个方向度量了1978-2007年中国的金融脱媒状况。随着我国金融脱媒程度的加深,我国货币政策传导中利率渠道开始发挥作用,资产负债表渠道得到拓展,而银行信贷渠道的作用则有所下降。

总体来看,围绕金融脱媒,国内外学者从不同的角度、层次及发展阶段进行了定义。国外学界在2000年以后,对金融脱媒的研究不再限于对现象的研究,更多的研究深入到了金触脱媒对宏观经济特别是货币政策效果的影响上来。而在国内,长期以来围绕金融脱媒进行相关研究的文献极少,绝大多数出现在2007年后,且普遍围绕金融脱媒现象及其对商业银行的影响进行简单而定性化的描述、罗列与分析,对金融脱媒与货币政策传导机制关系进行实证分析的文献较少。本文将在上述研究基础上,运用计量分析方法,围绕金融脱媒对我国货币政策传导机制主要传导渠道的影响进行实证研究,得到相应的创新性结论,并结合国内外经济金融形势和具体国情,提出相关的政策性建议。

二、金融脱媒对货币政策传导效应影响的实证分析

(一)实证研究思路

本部分将以利率渠道和银行贷款渠道两种渠道的效果变化来对金融脱媒对我国货币政策传导效果的影响进行实证研究,思路如下:

首先,结合我国实际,分别建立国内生产总值(GDP)、货币供应量(M1)、贷款(Loan)和贷款利率(r)等变量在内的不含有金融脱媒指标的多变量模型和包含金融脱媒指标的多变量模型,并分别进行协整检验,对我国货币政策的银行贷款传导渠道与利率传导渠道进行验证,对加入金融脱媒变量前后的货币政策效果方程进行对比,并对金融脱媒的经济效应进行测度。

其次,借鉴Roldos[5]的思路,在借鉴构造我国的金融脱媒指标的基础上,将其融入货币政策效果方程,对金融脱媒对货币政策两种主要渠道的传导效应进行测度和对比。

最后,将对金融脱媒对货币政策不同渠道的传导效应进行整合,在总体层面上围绕金融脱媒对货币政策传导渠道的效应得出结论。

(二)变量来源及数据处理

1.GDP采用实际国内生产总值,1992-2011年的季度数据来源于Wind数据库,1992年之前的季度数据使用Eviews程序由年度数据转化而来,各季度数据除以以1978年为基期的季度通货膨胀率得到国内生产总值的实际值。由于GDP数据具有较为明显的季节性,为此对数据进行了季度调整。

2.M1为狭义货币供应量,使用实际值除以通胀率得到,原始数据来源于Wind数据库,部分季度数据使用Eviews程序由年度数据转化得到。

3.Loan为剔除通胀因素后的季末人民币各项贷款,原始数据来源于Wind数据库。

4.r为实际利率,由于我国银行间同业拆借市场建立较晚,因此使用金融机构一年期贷款利率的季末值,并剔除相应的通胀率得到,原始数据来源于Wind数据库。

5.FD为金融脱媒指标,本文采用宋旺定义和度量的1978-2007年的年度非金融企业对银行的负债中介化比率(非金融企业对银行的负债/非金融企业对国内的总金融负债)作为金融脱媒的代表变量,2008-2011年的年度金融脱媒指标借鉴其思想近似得到,并将年度数据转化为季度数据。为消除数据的异方差现象,相应数据均通过对数化处理。

(三)货币政策效果方程的建立与估计

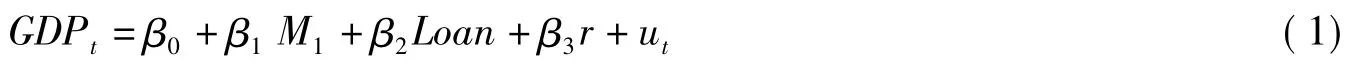

根据我国的实际情况,由于本文主要针对利率渠道及银行贷款渠道,因此构建的货币政策效果方程如下:

式中,方程系数β2和β3直接反映了银行贷款和利率对总产出的影响大小。

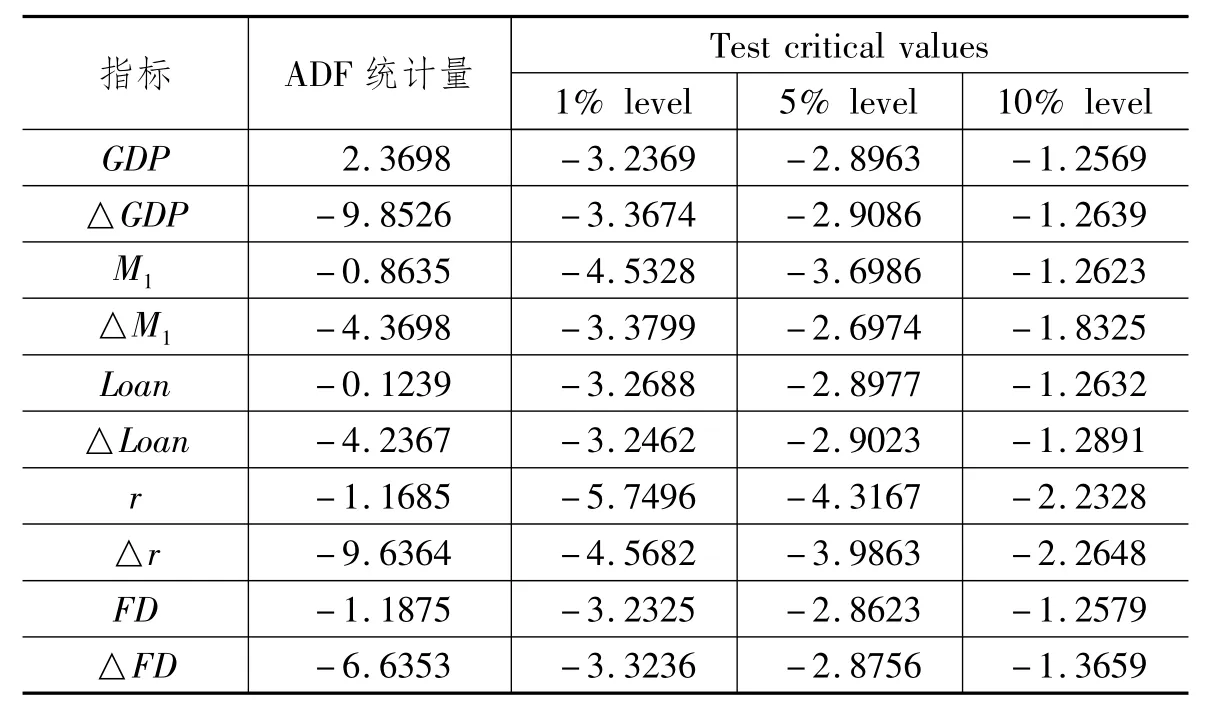

1.平稳性检验

由于大多数经济指标的时间序列都是非平稳序列,对这类时间序列进行回归分析时往往会出现“伪回归”现象,从而导致分析结论无效。因此首先需要进行平稳性检验。本文利用ADF检验法对各变量进行单位根检验。如果ADF检验统计量拒绝原假设,则说明序列是平稳的,否则序列是非平稳的。见表1。

经检验,lnGDP、lnM1、lnLoan 和 lnr原时间序列ADF统计量的值都大于各检验水平下的临界值,为非平稳时间序列。对变量一阶差分进行单位根检验的结果显示,各变量序列均为同阶单整的I(1)序列,为此可以进行协整检验。

表1 时间序列单位根检验结果

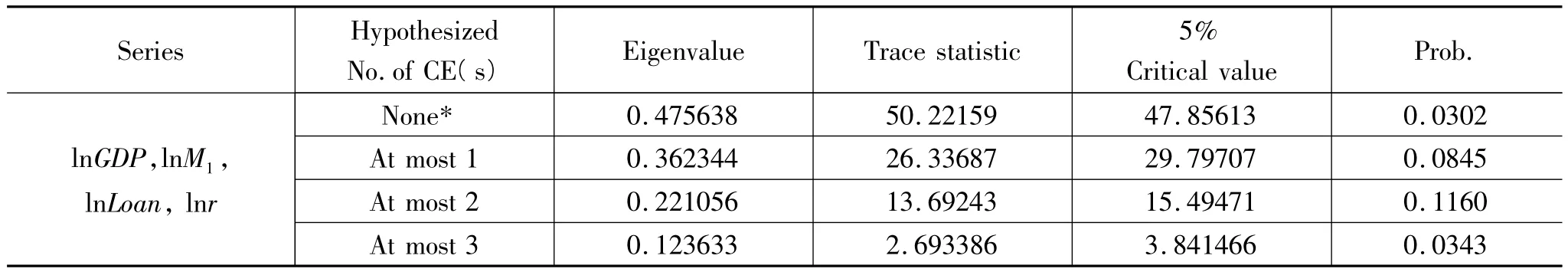

2.协整检验

根据协整理论,虽然一些经济变量本身是非平稳序列,但它们之间可能存在某种平稳的线性组合,这种线性组合反映了变量间的长期稳定关系,亦即协整关系。根据ADF单位根检验结果,由于GDP、M1、Loan和r、FD的时间序列都是I(1)序列,满足协整检验的前提条件,因此可以对它们进行协整检验。由于本文研究金融脱媒对货币政策传导机制的影响,因此可构建两个变量组进行协整检验和对比。第一个协整检验组为GDP、M1、Loan和r,即不包含金融脱媒变量的检验组,记为检验组A,第二个协整检验组为GDP、M1、Loan、r和FD,即包含金融脱媒变量的检验组,记为检验组B。

本文运用Johansen多变量协整检验法分别对两个检验组进行协整检验,该检验的主要原理是检验协整向量矩阵是否存在以及存在几个非零特征根。若存在非零特征根,则说明存在协整关系,可以采用特征根迹检验(Trace)来进行检验,结果见表2、表3。

表2 检验组A协整检验结果(特征根迹检验)

表3 检验组B协整检验结果(特征根迹检验)

3.货币政策效果方程的估计

一方面,检验结果表明,在5%的显著性水平下,检验组A即变量lnGDP,lnM1,lnLoan,lnr的时间序列存在1个协整关系,即存在长期均衡关系,估计的货币政策效果方程如下:

经对模型估计结果进行检验,该效果方程各变量的系数均显著成立,且方程的拟合度较高,表明使用狭义货币供应量、贷款及实际利率能够较好地解释GDP的变化。其中,贷款与GDP相关系数为正,银行贷款每增加1%将引起GDP增长0.3635%;而实际利率与GDP相关系数为负,表现为实际利率每下降1%将导致GDP增长0.1563%,银行贷款对实际GDP的弹性要大于实际利率对实际GDP的弹性,表明长期以来我国货币政策传导渠道以银行贷款传导渠道为主。

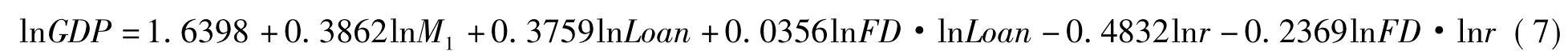

另一方面,检验结果也表明,检验组B即变量lnGDP,lnM1,lnLoan,lnr,lnFD的时间序列也存在1个协整关系,所估计的包含金融脱媒变量的货币政策效果方程如下:

经对模型估计结果进行检验,加入金融脱媒变量FD后,该效果方程各变量的系数均显著成立,且方程的拟合度较高。其中,贷款与GDP相关系数仍为正,银行贷款每增加1%将引起GDP增长0.3264%,相关系数较(2)中的指标有所下降;实际利率与GDP相关系数为负,表现为实际利率每下降1%将导致GDP增长0.2136%,相关系数的绝对值较(2)中的指标有所增加。总体来看,加入金融脱媒变量的货币政策效果方程中,银行贷款对实际GDP的弹性仍大于实际利率对实际GDP的弹性,但差距明显缩减,呈现一定的“此消彼长”的趋势,表明加入金融脱媒变量后,货币政策传导渠道仍以银行贷款传导渠道为主,但利率传导渠道的影响明显增强。同时,估计结果也表明,金融脱媒变量FD与GDP相关系数为负,表现为FD每下降1%将引起GDP增长0.1073%。由于采用的金融脱媒指标越小代表金融脱媒趋势越明显,因此该系数为负表明,金融脱媒趋势的增强对经济发展产生了一定促进效应。

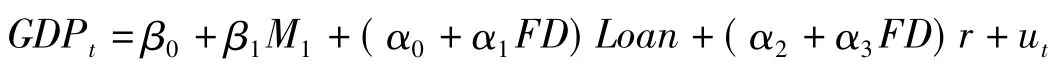

(四)金融脱媒对货币政策传导效果方程的建立与估计

本文借鉴Roldos(2006)的思路,尝试将金融脱媒指标进一步融入货币政策效果方程。假定金融脱媒对货币政策的利率渠道以及银行贷款渠道的影响是线性的,则有:

其中FD为金融脱媒指标,将(4)和(5)式代入(1),有:

整理后得到:

(6)式中,系数η4和η5直接反映出金融脱媒对货币政策传导银行贷款渠道和利率渠道传导的效果。若系数为正,说明随着金融脱媒指标上升,货币政策传导的银行贷款或利率渠道将变得更加有效,两个系数之和代表了金融脱媒对货币政策传导总体效果的影响。

对(6)式进行估计,结果如下:

经对模型估计结果进行分析,模型各变量显著,拟合程度较高,表明方程的拟合效果较好。

(五)实证分析小结

结论一:金融脱媒弱化了我国货币政策银行贷款传导渠道的效果。估计结果显示,代表金融脱媒对货币政策银行贷款传导渠道效果影响的系数η4为0.0356,显著为正,表明随着金融脱媒指标下降,银行贷款对实际GDP的影响系数会随之下降,这也与方程(2)和(3)估计结果的对比情况相符合。由于本文采用的金融脱媒指标越小代表金融脱媒趋势越明显,因此该系数为正表明随着金融脱媒的进行,银行贷款对实际GDP的影响有所下降。

结论二:金融脱媒促进了我国货币政策利率传导渠道的效果。估计结果显示,代表金融脱媒对货币政策银行贷款传导渠道效果影响的系数η5为-0.2369,显著为负,表明随着金融脱媒指标下降,利率对实际GDP的影响系数会随之增加,也与方程(2)和(3)估计结果的对比情况相符合。由于本文采用的金融脱媒指标越小代表金融脱媒趋势越明显因此该系数为负表明,随着金融脱媒的进行,实际利率对实际GDP的影响变得逐渐增大。

结论三:金融脱媒对我国货币政策传导渠道总体呈现一定促进效应。估计结果显示,代表金融脱媒对货币政策利率传导渠道效果影响的系数η5的绝对值要远大于代表金融脱媒对货币政策银行贷款传导渠道效果影响的系数η4的绝对值,前者是后者的6.65倍,表明金融脱媒对货币政策传导利率政策传导渠道的促进效果,要远大于金融脱媒对货币政策传导银行贷款传导渠道的削弱效果。因此,综合货币政策利率传导渠道和银行贷款渠道两种渠道来看,金融脱媒通过倒逼利率市场化,拓展金融市场的广度和深度,对我国货币政策传导效果呈现一定程度的正面影响。

结论四:金融脱媒趋势增强对经济发展呈现促进效应。估计结果显示,金融脱媒变量FD与GDP相关系数为负,表现为FD每下降1%将引起GDP增长0.1073%。由于本文采用的金融脱媒指标越小代表金融脱媒趋势越明显,因此该系数为负表明,金融脱媒趋势的增强对经济发展造成一定促进效应。这是由于金融脱媒趋势增强后,融资渠道得到很大拓展,融资方式的多元化趋势增强,很大程度上减少了交易的摩擦成本,提高了交易的便捷性,进而促进了金融资源的良好配置和生产要素的最优组合,最终对经济的发展起到促进作用。

三、政策建议

(1)推动利率市场化,进一步拓展货币政策工具应用空间。一是坚持渐进性原则,根据宏观经济和金融深化的实际要求,按照微观主体需求和国内市场主体资质禀赋的变化,循序渐进地推进[12];二是坚持自律竞争原则,通过建立健全对利率市场竞争秩序的自律管理机制,形成银行贷款定价行为的良性合作博弈或“非零和博弈”;三是坚持协调性原则,探索建立利率市场化与宏观调控政策的耦合性联动机制,实现利率市场化与汇率政策、财政政策、产业政策的协调配合、相互促进;四是坚持差别性原则,即在利率市场化的特定阶段赋予不同金融机构差别性的政策执行空间,对不同银行存贷款利率浮动范围采取差异化管理,建立差别化正向激励机制,实现维稳环境前提下的“预调微调”。

(2)货币政策调控应由依赖数量型工具向更多依赖价格型工具转变。金融脱媒背景下,资金体外循环现象日益严重,通过正规渠道媒介运行的资金比重下降,中央银行通过行政手段控制货币和调控经济的能力随之下降,传统上所依赖的数量型货币政策工具的调控效果被打上一定折扣。因此,客观上需要中央银行灵活结合相关形势,尽快建立市场化货币调控机制,将货币政策调控应由依赖数量型工具向更多地依赖价格型工具的转变[13],注重运用利率等价格型货币政策工具进行适时调控,提升货币政策效率。

(3)引导非正规金融合法经营和理性发展。一是尽快明确对相关非正规金融机构的监管职责,使监管模式和监管理念更契合迅速发展的金融实践;二是积极鼓励非银行金融机构创新,合理引导脱媒资金流向,提高脱媒资金投融资的有效性和安全性[14];三是鼓励正规金融与非正规金融的联接,利用正规金融机构的资金优势,发挥非正规金融的信息和履约机制的优势,促进两者优势互补,更好地为经济发展提供资金支持;四是对民间资本可以享有国民待遇的相关法律法规进行完善,进一步激发民间资本投资热情,促进实体经济发展;五是加快民间借贷立法进程,尽快制定和出台《民间借贷法》,使民间借贷活动不断在制度完善中走向规范化;六是严厉打击高利贷、非法集资等“黑色金融”非法金融活动,切实防范风险,维护金融稳定。

[1]HESTER D.Financial Disintermediation and Policy[J].Journal of Money,Credit and Banking,1969(3):600 -617.

[2]WELCH B.Explaining Disintermediation at Mutual Savings Banks[J].Financial Analysts Journal,1980(3):71 -76.

[3]HAMILTON A.The financial Revolution[M].Harmondsworth:Penguin,1986:244.

[4]SCHMIDT R H,HACKETHAL ANDREAS,TYRELL MARCEL.Disintermediation and the Role of Banks in Europe:An International Comparison[J].Journal of FinancialIntermediation,1997(3):36 -37.

[5]ROLDOS J.Disintermediation and Monetary Transmission in Canada[R].IMF Working Paper,2006.

[6]TAN.Financial Intermediation and Delegated Monitoring in Malaysia Analysis[J].Review of Economic Studies,2007(8):393 -414.

[7]辛琪.意大利金融脱媒简介[J].国际金融研究,1990(8):13-16.

[8]李扬.脱媒:中国金融改革面临的新挑战[J].新金融,2007(11):15-16.

[9]王华峰.应对金融脱媒现象的策略[N].金融时报,2008-06-23(8).

[10]宋旺,钟正生.我国金融脱媒对货币政策传导机制的影响[J].经济学家,2010(2):80-89.

[11]唐黎军.后金融危机时代我国的金融脱媒与商业银行的应对措施[J].特区经济,2012(4):80-82.

[12]杨子强.关于稳健推动利率市场化的思考[N].金融时报,2012-08-27(8).

[13]王秀芹.我国货币政策中介目标选择与货币需求稳定性要求的矛盾[J].山东财政学院学报,2004(3):28-31.

[14]宋琳,姜晓燕.人民币理财产品与我国利率市场化进程[J].山东财政学院学报,2005(5):42-45.