基本财力均等视角下横向转移支付路径及实证模拟

2013-12-04伍文中

伍文中,段 铸

(1.河北金融学院科技金融实验室,河北 保定 071051;2.河北金融学院保险系,河北 保定 071051)

通过转移支付,促进地方政府财政能力均等化,确保基本公共服务均等化的实现,这是践行十八大提出的“民生为先”、“保障和改善民生”的有力保障,也是中国社会实现可持续发展的重要保证。现实也一再证明,财政不均等衍生的系列问题势必成为影响社会稳定的重要隐患。基于中国财政改革现状和历史进程,本文认为在继续完善纵向转移支付的前提下,应适时施行横向财政转移支付,以均衡地方政府间的基本财力。因此,应对有中国特色的横向财政转移支付运行框架进行尝试性的研究与探索。

本文第一部分梳理了横向财政转移支付的相关研究并提出研究任务,继而在对基本财力均等理论分析的基础上,尝试性地设计了我国横向财政转移支付的运行框架,并以2011年为例进行了实证模拟,最后提出若干建议。本文的研究旨在为构建有中国特色的横向财政转移支付提供参考和借鉴。

一、既有研究及问题提出

我国政府间横向财力失衡日益严重。张恒龙、陈宪[1]的研究数据揭示我国地区间人均财政收入和支出的方差系数都高于经济发展水平差距,说明财政不均等程度超过了经济不均等。江庆[2]运用基尼系数和GE指数分解法对我国省级财力差异进行了多层次分解,发现自1997年以来我国省际财力差距既没有出现绝对收敛,也没有俱乐部收敛的迹象。

单一的纵向财政转移支付无助于实现政府间基本财力均等化。官永彬[3]的研究表明:现行单一的纵向转移支付未能有效平衡政府间财力差距,反而助长了省际间财力差异。孙开[4]发现现行转移支付具有“逆向”调节功能,本应调节地区间财力差距的转移支付未能实现政策初衷。

应积极探索横向财政转移支付制度以实现财政均等化。白景明[5]基于转移支付手段优化的角度,认为中国应该建立纵向为主、纵横交错的转移支付模式。田发[6]认为应该丰富和发展“对口支援”,逐步构建我国的横向转移支付制度,可以暂时将公共服务基金作为先行先试领域。

横向财政转移支付内容体系及操作程序。张谋贵[7]最系统设计区域基金、粮食补偿基金、生态补偿基金三种形式以期实现横向均衡。伍文中[8]根据“共担、共享、共赢”原则,尝试性构建了具有中国特色的横向财政转移支付内容架构体系。

如何科学评估政府财政能力和财政需求是设计横向财政转移支付的重中之重。钟晓敏[9]从市场经济的一般原则出发,提出一个以横向均等化为主、兼顾财政纵向平衡的拨款模式,并以此为模板对1994年的转移支付进行了实证模拟。谷成[10]则认为采用代表性税收体系方法无法衡量各级政府的财政能力,应该采用宏观经济指标法。

王恩奉、汪文志[11]首次提出了“削峰填谷”式横向财政转移支付的构想,该模式以人均财力为标准设计了财政资金横向转移路径:人均财力水平150%以上的部分按10%的比例、200%以上的部分按15%的比例提取集中。该方法虽然不很精确,但极有引导后续研究价值。

以上研究,有力回答了“为什么需要横向转移支付制度”的问题,但未能系统研究“如何构建横向转移支付制度”这一难题。尤其是,未能从操作层面探索我国政府间财政能力和财政需求的评估体系,并据此科学设计我国横向财政转移支付的资金横向流动规模和方向等问题。

二、基本财力均等的理论分析及评估体系

(一)财力均等化模式比较与选择

就财政角度而言,权利公平指公民拥有同等的财政权利,实现财政均等化,尤其是实现财力均等化。鉴于我国目前的财政状况和管理水平,当前只能是实现基本财力均等,其目的是实现基本公共服务均等化,这也是由我国目前财力水平决定的。

目前世界上主要有两种财力均等化模型,即水平公平均等化(HEE,Horizontal Equity Equalization)与财政能力均等化(FCE,Fiscal Capability Equalization)。

水平公平均等化(HEE)理论最早由布坎南提出,他认为中央政府的财政再分配目标应以个人为主体,凭借州和联邦财政的力量来实现“个人均等”。该模式认为财政均等应建立在横向均衡水平上,目的是每一个人都能得到同等的财政剩余。目前没有国家采用该模式。

财政能力均等化(FCE)理论主要由奥茨等人基于财政分权理论提出,指在同等的财政努力条件下,同级政府应该具有同等的基本财政能力,即实现“辖区均等”。财政富裕地区向财政贫困地区转移支付也是应有之义。目前世界上大多国家采用该模式,尤其是加拿大、德国、日本等国家。

可以发现,FCE模式超过HEE模式成为中国财政均等化的现实选择。第一,政府多层级性。我国政府从中央到地方有五级政府,这是政府间财政能力差异的体制背景;第二,区域差距大。我国幅员辽阔,地区差异显著;第三,现实财政管理水平不高。HEE对于财政管理水平要求很高,尤其是计算个人财政剩余更是困难。因此,采用财政能力均等化(FCE)模式更适合中国现实国情。

(二)基本财力均等的评估框架

财政能力均等化(FCE)模式最终目的是实现辖区间基本财政能力均等化,其重点和难点在于如何评估标准财政能力和基本财政需求,在此基础上才能实现财力从富裕地区向贫穷地区转移。目前,德国是做得最好的国家。其实现横向财力均衡的程序如下:以增值税为代表实现财政能力基本平衡,使各州人均增值税达到联邦水平的95%;然后进行联邦补充拨款。

因此,对标准财政能力和基本财政需求的评估框架的构建尤为重要,这是科学实施横向财政转移支付的核心,这也是本文全部研究的重中之重。

1.标准财政能力的衡量

政府财政能力是政府得以运转的基础。政府标准财政能力是在既定的经济和社会环境下,某一地方政府所应该具备的基本的汲取能力,它是衡量地方政府能力大小的标志,也是横向财力是否转移的重要判断标准。目前,国际上计算标准财政能力的方法主要有以下几种:

(1)地方财政收入。一般而言,当前或前期的地方政府财政收入是一个简单的财政能力衡量指标。财政收入决定了运行能力的高低、竞争力的大小和调控能力的纵深。但是这一指标也存在缺点,因为,拥有相同财政收入的辖区不一定拥有相同的财政能力。因为这其中还有诸如财政成本、税收努力、财政竞争程度等因素。目前美国、英国等国家主要采用该方法。

(2)居民人均收入。地方财政收入最终出自纳税人的收入和财富。因此,很多国家(如澳大利亚、法国、日本等)将居民收入水平作为衡量政府财政能力的主要指标。在成熟税制以所得税为主体的环境下,居民收入是地方税收的主要来源。但以流转税为主体的税收制度下则不尽然。

(3)地区总产值。严格地说,地方政府财政能力应该源于地方经济实力。应该说,该指标似乎更为全面地反映了一个地区的财政实力。但是,严格地说仍不够准确。同样的地区总产值对应不同的税收潜力,原因在于地区总产值存在不含税产值(比如农业大省)。

(4)代表性税收。代表性税收是在正常的税收努力基础上该地方政府所能筹集的财政收入。其基本步骤是根据稳定性与否进行收入分类,进而根据收入来源的重要性定义标准税基并计算标准财政能力。客观地说,该办法的准确性较好,但对数据要求很高。德国的横向财力均衡主要采用了该方法,其用增值税作为衡量地方政府财政能力的代表性税种。

2.基本财政需求的衡量

基本财政需求是为辖区居民提供基本公共服务的基本财政权力诉求,其根源在于公民基本权力公平理论,该理论认为权利公平主要是指在享受政府提供的义务教育、医疗保障和社会保障等公共服务方面的平等。目前,关于基本财政需求的衡量主要有以下几种方法:

(1)前期支出法。即用前期的财政支出作为本期财政需求,是一种典型的“基数法”。这是一种历史成本法,也是成本最低的衡量办法。但无法克服观察期与基期之间的重大变化,甚至保留了原有政策的不公平。目前中国、越南、印度等国家仍将其作为衡量地方财政需求的主要指标。

(2)人均平等法。就是将某一项支出的全国人均值作为该项支出地方财政需求的“标杆”,以实现该项目在个人间相等或区域间基本均衡。这种方法的潜在逻辑是同级政府必须有同等财政支出能力和权利。德国、加拿大主要采用该方法。

(3)加权指数调整法。对某一具体财政需要而言,其在不同地方的内容和成本都是不同的。加权指数调整法针对这一问题,首先界定单项需要的成本差异,然后根据该辖区影响因素的指数值来调整支出需求。比如:某一单项公共需要的标准支出计算公式=该项公共服务的单位成本×调整系数×该项公共服务的单位数量。其关键之处是科学设置一个调整系数。这个方法得到了大多数国家的认可与采用,转移支付计算公式中的“因素法”就源于此。

3.基本财力均等评估的指标体系

上文分析财政能力和财政需求的衡量方法值得借鉴之处颇多。本文基于我国现实国情及既有的财政管理技术水平,兼顾指标选取独立性、可量化、全面性、获得性等原则,将尝试性确立我国地方政府标准财政能力和基本财政需求的评估指标体系:

表1 基本财力均等化程度评估指标体系

本文的标准财政能力的指标选取其实兼顾了目前国内外四种方法:财政收入法(X4上一年度财政收入增长速度)、人均收入法(X3人均可支配收入)、地区产值法(X1人均第二产业产值、X2人均第三产业产值、X14上一年度进出口总额)、代表性税收法(X10上一年度财产税总额)。

评价一个地方政府的标准财政能力既要立足现实,也应兼顾未来。因此,本文也兼顾了现实财力和潜在财力搭配问题。例如X5上一年度科技投入增长速度、X6上一年度科技活动人员增长率、X7上一年度实际利用外资额、X8上一年度固定资产投资增长率等。这些变量虽然不能产生现实的财政能力,但最终会成为现实财政能力的来源[12]。

与此同时,本文基本财政需求指标的选取同样兼顾了国内外三种主流的计算方法。同时也兼顾了现实财政需求和潜在财政需求的配比问题。相对而言,更多地考量了潜在的财政需求。比如,Y7大于60岁人口比重、Y8学龄儿童占比、Y10丧失劳动能力人口占比、Y34国家级贫困县人口占比等。

三、基本财力均等类横向财政转移支付的实施程序及实证模拟

(一)我国基本财力横向转移支付实施程序

借鉴德国成功经验,本文尝试性设计我国基本财力横向转移支付的资金转移程序和标准。计算横向财政转移支付的基本原理为:基本财力剩余=标准财政能力-基本财政需求。如果数值为正,表示必须转出该数量的财政资金。如果数值为负,表示必须得到该数量的财政资金补偿。本程序包含四个步骤:计算标准财政能力、计算基本财政需求、计算综合财力差异指数、确定分摊基数和份额。

第一步,计算各省标准财政能力

本文的财政能力其实包含了现实的财政能力和潜在的财政能力。在计算各省标准财政能力之前必须对计量单位各异的指标进行无量纲化处理。

为了排除由于各项指标量纲带来的数值间的悬殊差别影响,一般需要对评价指标作无量纲化处理。常用的无量纲化方法有“标准化法”。其数据消除量纲的方法为:

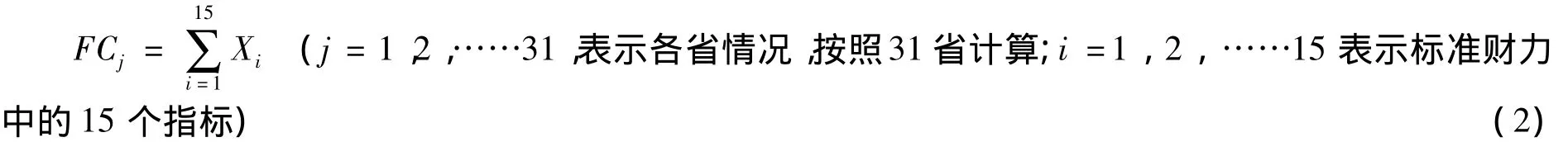

指标调整之后,各个省的财政能力指数总值FC为:

对任何省份而言,将表3中标准财政能力指标无量纲化之后相加,即得到各省的标准财政能力总值。值越大,表示该省财政能力越强。

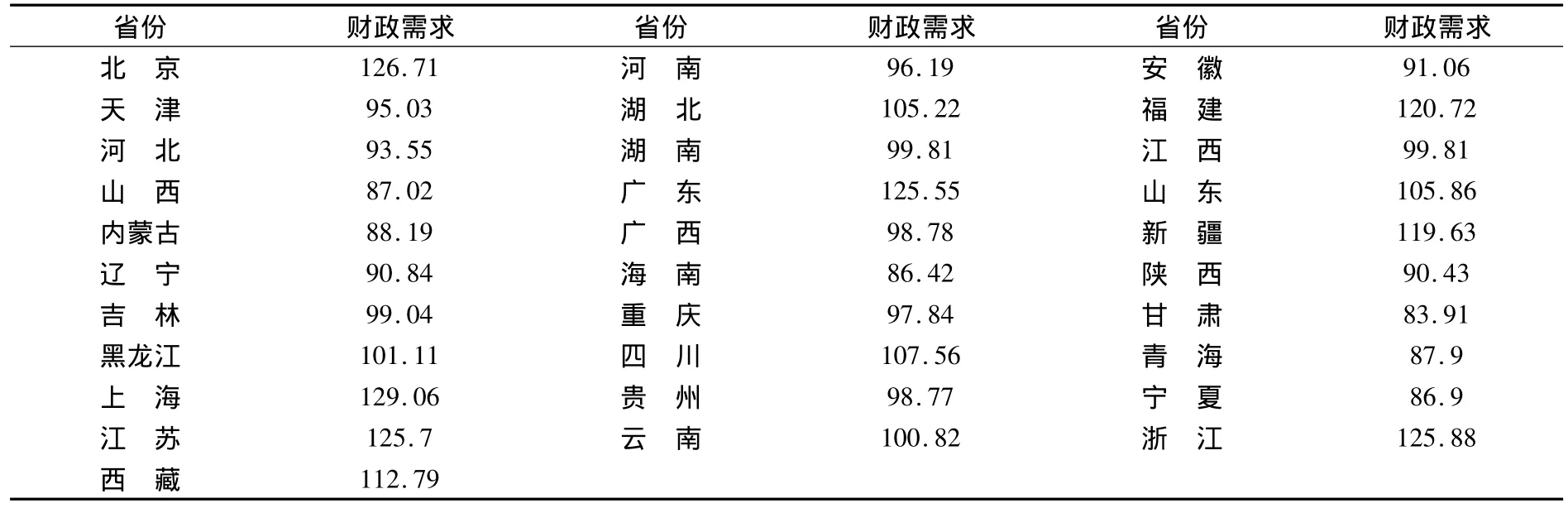

第二步,计算各省基本财政需求

计算各省基本财政需求的办法和过程与计算标准财政能力一致,在进行无量纲化处理的基础上加总。可以得出各省的基本财政需求指数总值FD为:

对任何省份而言,根据该公式即得到各省的基本财政需求总值。值越大,表示该省财政压力越大,对应财政能力必须大,否则将累积财政风险。

第三步,计算各省综合财力差异指数

在计算了各省的标准财政能力指数和基本财政需求指数之后,用标准财政能力指数减去基本财政需求指数之后,可得到各省财力差异系数FI为:

如果某个省份的综合财力差异系数大于0,则表示其标准财力超出了其基本财政需要,其应该成为横向财政转移支付的转出方。如果某个省份的综合财力差异系数小于0,则表示其标准财力低于其基本财政需要,其应该成为横向财政转移支付的转入方。

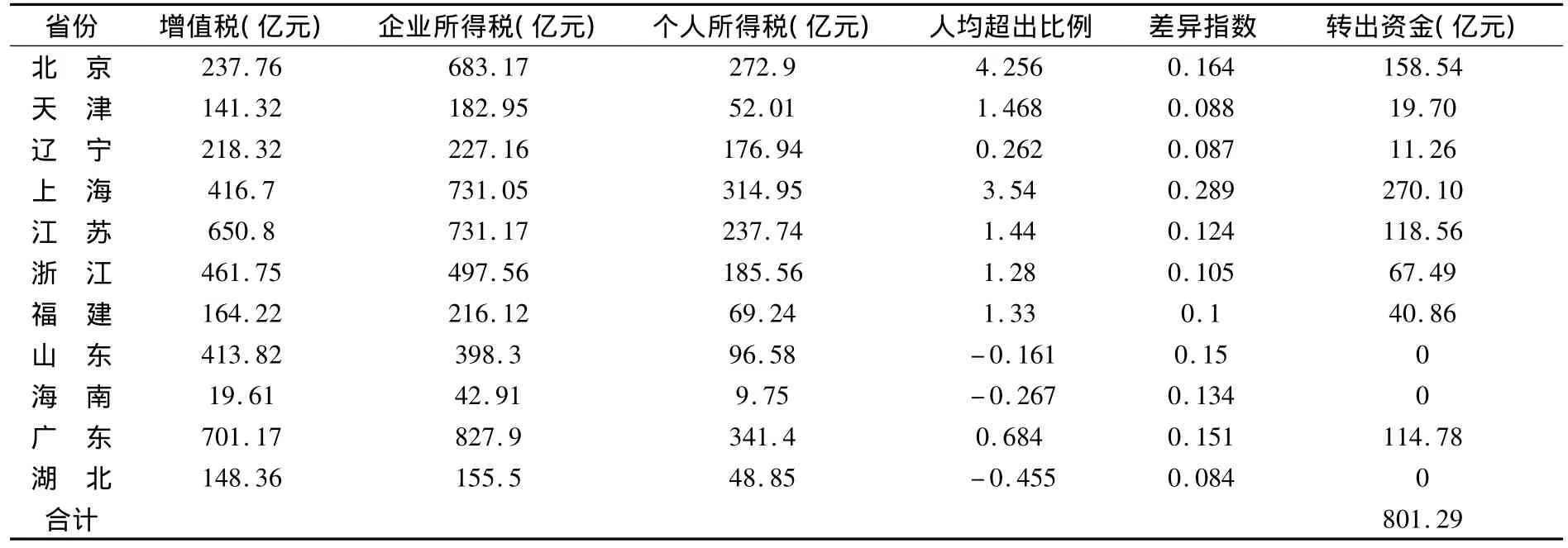

第四步,确定分摊基数和份额

确定各省的进出身份之后,必须确定“出之于何处”的基数问题。本文认为,资金的转出不能影响转出地的基本公共服务水平,所以其转出不能过于伤及其基本财力。同时,转出的资金应该被赋予某种流动性,或者被某种流动性引起,比如增值税、所得税等,所以本文将增值税(地方分回的25%)、个人所得税属于地方部分(40%)、企业所得税属于地方的部分(40%),表示为FB。

同时,必须明确的是,不是富裕省份将三税合计部分全部作为基数转移出去。为了不鞭打快牛,本文认为应该就其超出全国人均三税收入部分作为基数转移,否则会影响地方政府税收努力程度①理论上可能出现某省从财政能力和财政需求的角度计算是财政资金输出方,但是其“三税”收入的人均有可能低于全国水平,原因在于期地方税收(尤其是营业税和财产税的比重过高)。此时,仍不转出财政资金。。将富裕省份三税人均水平高出全国人均水平的比例定为TRj。

财力差异系数为正的省份转移基数为:fbj=(转出省增值税地方分成+转出省个人所得税地方分成+转出省企业所得税分成)*TRj

转入横向财政转移支付的省份分配份额TPF可以表示为:

式中j表示省份,n表示需要获得横向财政转移支付的省份。等式右边表示某省获得的横向财政转移支付取决于其财力差异系数占全国财力差异系数的比重。

(二)我国基本财力横向财政转移支付的实证模拟——以2011年为例

按照前文的指标体系和计算程序,以2011年为例,对我国基本财力横向财政转移支付进行模拟演示。其目的主要是检验以上程序设计的合理性和可行性。

第一步,各省标准财政能力

表2 我国各省标准财政能力测算表

第二步,各省基本财政需求

表3 我国各省基本财政需求测算表

第三步,计算各省综合财力差异指数

表4 我国各省综合财力差异系数测算表

从表4可知,北京、天津、江苏、上海、浙江、福建、广东、山东、辽宁、湖北、海南等11省份为横向财政转移支付的资金转出方,河北、山西、安徽、贵州、四川、新疆、西藏、内蒙古、青海、江西、湖南、云南、重庆、吉林、黑龙江、宁夏、贵州等20个省份为资金转入方。

第四步,确定转出资金和转入资金

(1)计算转出资金(分摊基数)

表5 横向财政转移支付转出基数匡算表

可以看出,尽管山东、湖北、海南的标准财政能力超出了基本财政需求,理当成为财政资金的转出方,但是其“三税”收入低于全国水平,按照前文程序设计之规定,以上三个省份既不转出财政资金,也无权参与横向财政资金的援助,尤其是经济大省山东,因其庞大的人口基数抵消了其财政优势,其无力对其他省份进行基本财力横向转移支付。

(2)确定转入资金(分摊份额)

表6 横向财政转移支付转入分摊匡算表 单位:亿元

关于实证模拟结果的几点结论:

1.理论上看,上述省份需要其他兄弟省份的援助,但在现实财政运行实践中,不一定是必须的义务和法定权益。这里除涉及到财政努力和财政依赖等因素之外,还涉及到国家关注的重点和现实生活中的焦点。比如新疆、西藏等地,其资金转移涉及到边疆稳定和民族团结等问题,往往优先得到解决,而其他省份则不一定得到另外省份的财政援助。

2.2010年的对口援疆是我国历年来资金投入最大、援助领域最全面的一次对口支援。如果按照本文的计算方法,东中部的很多省份本身尚需其他省份财政援助,两者是否冲突?其实,我国对口支援的内容十分宽泛,本文的基本财力均等类横向转移支付只是其中的一小部分,那些尚待资金转入的省份如果履行其他几个方面的义务,则完全可能转出财政资金。比如山东省,尽管其不进行基本财力横向转移支付,但在民族帮扶和灾害救助方面仍然大有可为,两者并不矛盾,可以并行不悖。

四、建 议

1.理顺纵向财政转移支付。横向财力均等转移支付必须依靠中央与地方的纵向转移支付的第一次调节,横向财政转移支付只是补充和辅助。如果纵向财政转移支付尚不完善,强行实施横向财政转移支付则是“乱上加乱”。

2.建立科学完整的财政基础数据库。没有科学完整的财政经济数据支撑,其无法运行该系统。当前,我国统计系统数据质量尚低,如果以不完备的数据作为横向均等的依据,难免“错上加错”。

3.完善我国横向财政转移支付内容体系。根据“共担、共享、共赢”原则,多角度地构建有中国特色的横向财政转移支付体系。可以按照生态补偿、基本财力均等、区域共同开发、民族团结四大内容将其构建为各种类型的横向财政转移支付。

[1]张恒龙,陈宪.政府间转移支付对地方财政努力与财政均等的影响[J].经济科学,2007,(1):15-23.

[2]江庆.中国地方政府总体财力不均等程度及其分解:1997-2005[J].南方经济,2010,(8):3-16.

[3]官永彬.财政转移支付对省际间财力不均等的贡献-基于基尼系数的分解[J].山西财经大学学报,2011,(1):9-15.

[4]孙开.财政转移支付手段整合与分配方式优化研究[J].财贸经济,2009,(7):45-49.

[5]白景明.客观认识我国的中央政府财权集中度 [J].财贸经济,2007,(8):42-47.

[6]田发.财政均等化:模式选择与真实度量 [J].财经科学,2011,(3):58-66.

[7]张谋贵.建立横向转移支付制度探讨[J].财政研究,2009,(7):20-22.

[8]伍文中.从对口支援到横向财政转移支付:文献综述及未来研究趋势[J].财经论丛,2012,(1):34-39.

[9]钟晓敏.论政府间财政转移支付制度:一个可供选择的模式[J].经济研究,1997,(9):44-49.

[10]谷成.基于财政均等化的政府间转移支付制度设计 [J].财贸经济,2010,(6):40-45.

[11]王恩奉,汪文志.“削峰填谷”式横向财政转移支付方法实证研究[J].地方财政研究,2008,(12):41-44.

[12]马恩涛.我国政府间财政能力及其均衡制度研究[J].财贸研究,2007,(1):73-79.