基于SARIMA模型的中国寿险保费时间序列趋势及突变点分析

2013-12-04刘玉焕

刘玉焕

(南开大学经济学院,天津 300071)

一、引 言

在20世纪非寿险在我国保险市场占据主流地位,进入21世纪之后,随着新型寿险的流行和银保渠道的兴起,寿险业务占据市场主流地位,保费比重在60%以上,在给居民提供保障的同时,也发挥了融资功能。国际金融危机引发全球经济增长速度趋缓、股票市场深度调整、市场利率普遍下降、寿险业务结构调整、保险会计分拆核算原则的贯彻、银保渠道受阻、保险营销体制改革启动等各种因素的交织,使寿险业面临保费增速放缓、退保金居高不下、盈利困难的瓶颈。

为使中国寿险业有序健康发展,制定短、中、长期发展规划至关重要,制定的主要依据之一是寿险保费收入。保费收入是衡量寿险业发展的重要指标之一,我国寿险保费收入主要趋势是什么?是否具有季节性因素?是否受监管政策、经营理念、会计准则、营销渠道的制约或影响?为此,本文对寿险保费收入的时间序列建立SARIMA模型,并据此进行预测,对其变化趋势和突变点进行验证,以期为我国寿险业的理性发展提供理论参考。

二、文献回顾及简要评述

国外对寿险保费时间序列趋势进行分析和预测的较少,关于寿险保费收入的研究主要是站在消费者角度,对购买寿险的最优决策进行研究:Donald(1977)将个人寿险作为耐用消费品,认为寿险保费受价格、可支配收入、利率、家庭结构和社会保障的影响,并建立多元动态回归模型进行实证分析[1];Fischer(1973)利用离散模型实证了在不确定寿命中,消费、储蓄对保险购买的影响,建立静态和动态模型对最优购买行为进行模拟[2];Marvin(1988)建立了寿险消费的时间序列模型,对最优购买决策进行了模拟和实证[3]。国外关于非寿险时间序列分析主要是Antonio&Hoyo(1987)用多元时间序列模型实证了影响西班牙汽车事故率的因素。利用与事故率有关的变量、车辆、与经济情况演变有关变量、每平方米降雨量共4组月度数据,分别建立ARIMA模型。考虑到季节是影响机动车辆事故率的因素之一,对相关变量建立了SARIMA模型,并进行预测,实证了各因素之间的动态关系[4]。实证结果表明影响汽车事故率的季节因素较为明显,但大多保险公司在经营过程中并未考虑到这一因素。

与国外研究情况类似,国内已有文献中,对影响寿险保费收入的因素或寿险业发展与经济之间的关系方面的研究较多,对寿险保费收入时间序列进行分析的较少。卓志(2001)、张浩(2005)和梁来存(2007)利用寿险保费收入年度数据对影响寿险需求的因素进行了实证;潘军昌(2010)选取1991~2007年的相关数据,运用多元线性回归模型实证了影响我国寿险需求的因素。赵桂芹(2006)、朱铭来(2007)用面板模型实证了中国内地30个(市)寿险需求的影响因素;任燕燕(2008)选取48个国家1992~2004年度数据,采用面板模型分析了影响寿险需求的因素。以上大都是将寿险保费收入作为因变量,对其影响因素进行分析。缺憾是将年度数据视作独立样本点,未考虑时间序列平稳性。单纯对寿险保费收入进行SRIMA分析的文献较少,包慧敏(2009)利用1984~2008年内蒙古人身险年度保费时间序列,建立ARMA模型并进行预测,但观测值少,亦未考虑突变点;孙景云(2011)对中国人寿和中国人保的月度保费序列建立ARIMA模型,进行了静态和动态预测,忽略了时间序列断点。并且,仅将中国人寿和中国人保分别作为寿险业和财险业的代表,具有一定局限性[5];王晓全,孙启祥(2011)建立健康险月度保费时间序列,利用邹检验证实了SARS对健康险的影响,但未进行平稳性检验和季节因素分析[6]。本文尝试对中国寿险保费收入的月度季节时间序列进行趋势分析,判断各寿险公司坚持的开门红习惯是否有所体现;通过建立合适的时间序列模型,并进行邹检验,验证会计准则、业务结构调整政策和银保新政对寿险保费收入的影响,以期为寿险业突破内外部困境寻求解决对策。

三、数据来源及实证分析

(一)数据来源

为排除每年新成立寿险公司对保费收入的干扰,选取确定性样本,以占市场份额较大的中国人寿、太保人寿、平安人寿、新华人寿、泰康人寿、太平人寿、民生人寿和生命人寿作为中国寿险业代表,其市场份额之和占中国寿险市场80%以上,能够反映中国寿险业的总体水平。利用此八家寿险公司2004年8月~2012年2月间月度寿险保费收入之和时间序列①数据来自中国保监会网站公布的全国人身险保费月度统计表。进行实证分析。

(二)寿险保费收入时间序列趋势和稳定性分析

图1为寿险保费收入(LPREM)月度时间序列,其变化轨迹主要具有如下特征:一是随着时间的推移和经济发展,具有周期波动性,但整体呈现出不断增长的趋势;二是2005~2009年期间,每年3月份的观测值明显大于相邻月份,2009~2012每年1月份季节波动明显。即每年3月份或1月份的寿险保费收入有一个冲高,次月则会回落,以后月份增速乏力,表现出较强的季节性,这与寿险公司的“开门红”习惯有关。寿险公司图吉利或提前完成全年任务,比较依赖“开门红”;三是寿险保费收入序列的均值和方差随时间推移而逐年变化,属于非平稳时间序列。

为降低序列波动性和异方差,对寿险保费收入时间序列(LPREM)作对数变换,寿险保费收入的对数序列(LOGLPREM)波动性虽有所降低,但趋势性依然较强。为消除趋势性,对月度寿险保费收入的对数化序列进行逐期差分,差分后的新序列△LOGLPREM为图2,趋势性已被剔除,序列均值大致为0。

图1 中国主要寿险公司保费收入LPREM变迁趋势

图2 月度寿险保费对数差分序列△LOGLPREM趋势

为避免伪回归,对序列△LOGLPREM进行平稳性检验,F统计值为(-1.85),大于10%水平下的临界值(-2.59),说明△LOGLPREM序列依然不平稳,应是季节因素所致,有必要对该序列进行季节调整。

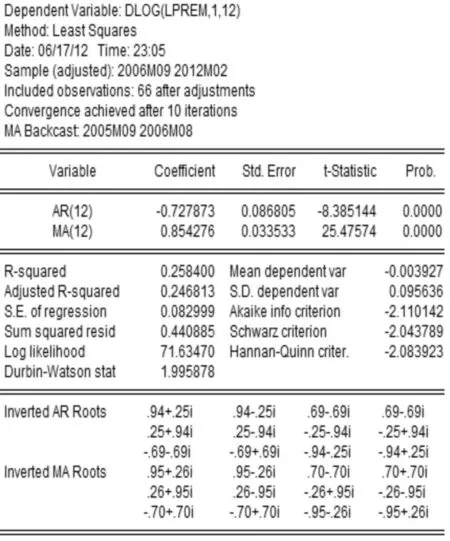

(三)建立寿险保费收入SARIMA模型

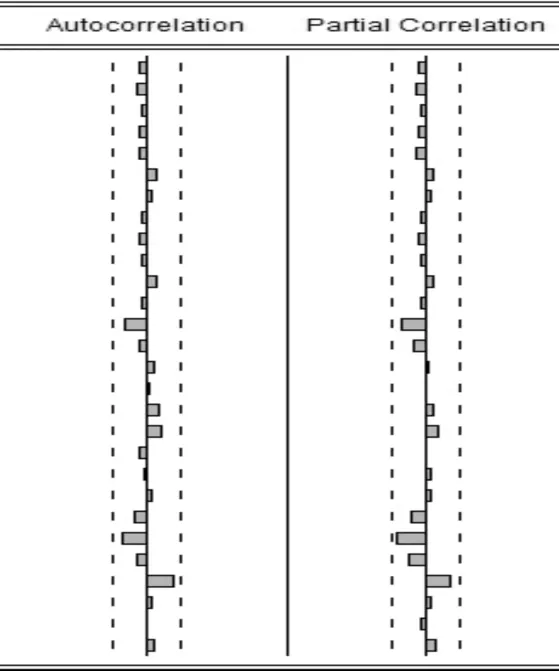

图3 △△12 LOGLPREM的自相关图与偏自相关

从图1可以看出,寿险保费收入时间序列具有周期为12个月的波动性,对△LOGLPREM进行季节差分,产生季节时间序列△△12LOGLPREM,ADF检验中,F值为(-9.93),小于1%水平临界值下的(-3.52),说明该季节时间序列平稳。图3为△△12LOGLPREM的自相关图及偏自相关图,自相关与偏自相关系数落入随机区间,为白噪声过程,序列趋势性已基本消除。由于△△12LOGLPREM是对序列LOGLPREM进行一阶逐期差分和一阶季节差分得到的,因而有d=D=1。当滞后期数k=12时,样本自相关系数与偏自相关系数都显著不为0,故可得p=q=1。

因此,将△△12LOGLPREM定位为纯季节移动平均模型(1,1,1)×(1,1,1)12,用2004年8月~2012年2月数据进行估计,AR(1)与MA(1)的统计结果不显著,将其删除,则季节时间序列模型变为(0,1,1)×(0,1,1)12,Eviews估计结果及残差序列相关图和偏相关图分别如图4和图5所示:

图4 季节时间序列模型的Eviews估计结果

图5 模型残差序列相关图、偏自相关

(四)对寿险保费收入的样本内预测

图6 样本内预测结果LPREMF

寿险业经营受宏观经济环境、监管政策、会计政策、经营策略等因素影响,科学合理地预测寿险保费收入,对于确定寿险业未来的总体发展目标和战略重点,促进寿险业持续发展具有一定意义。本内预测结果LPREMF为图6,平均预测误差是4.76%,偏倚比率为0.46%,误差较小,所建立模型有较好的预测效果。

将(1)式展开,LOGLPREMt的预测式为方程(2):

寿险合同期间长,采取均衡保费和期缴方式较为普遍,导致保费收入具有延展性和滞后性。预测式(2)表明寿险业前后各期保费收入不是独立的,存在一定程度的相关性。每个月的寿险保费与前1个月、前12个月、前24个月的保费收入正相关。LPREMt与LPREMt-1正相关,是因为寿险公司经常在某段时期内,集中对某一产品营销,基于销售活动的惯性,当月保费收入与前一期保费收入具有较高的一致性;LPREMt与LPREMt-12、LPREMt-24正相关,因为前12个月和前24个月均在保单有效期内,与当期保费收入正相关。从相关系数来看,前24个月的继续率相对于前12个月的继续率来说,对市场影响更大。如果寿险产品经受住保险市场和资本市场两年时间的考验,则市场份额的后期维持较为容易。寿险实务也证明了这一点,一些大型寿险公司某些当家产品经久不衰,保证了在寿险市场中的份额。当月寿险保费收入与LPREMt-13和LPREMt-25负相关,这是因为13个月和25个月是完整保单年度结束状态,是缴纳续期保费时际,容易发生退保。保单继续率是衡量寿险公司经营效益和服务质量的重要指标,分为保额继续率、保费继续率和缴费次数继续率,寿险公司在实务经营过程中采用较多的是保费继续率,通常采用13个月和25个月继续率,分别称为二期保费继续率和三期保费继续率,可以直观反映寿险公司在关键时期的承保质量和保全服务质量[7]。我国分红险占比高,受资本市场和保险投资水平的影响,达不到保户期望的分红水平,且保障程度不足,导致保单继续率下降。从相关系数来看,相对于一年以上的保单脱落率来说,两年以上保单脱落率对保费收入的负面影响更大,说明公信力对保费收入的影响具有持久性。随着消费者维权意识的提高,寿险公司杀鸡取卵的经营行为已不合时宜,“虎头蛇尾”的佣金发放方式也会牺牲保单继续率,有必要对其进行改进。(2)式还说明,当期寿险保费收入除了受以往各期保费收入影响之外,还受过去12期的随机扰动影响。

四、寿险保费时间序列的突变点检验

寿险保费收入除了开门红影响之外,还受会计政策、监管政策和营销渠道的影响,为客观验证它们对寿险业的调控效果,用邹检验进行验证。如果F大于相应(一般为5%)的临界值,则拒绝原假设,认为回归系数有显著变化,参数是不稳定的,即模型结构发生了变化,反之亦反。

(一)保险会计新准则对寿险保费收入的影响

我国以往的保险会计制度未根据合同特点作出有针对性的规范,不易形成逻辑清晰的会计体系,诱导新型寿险泛滥。财政部在借鉴IFRS4基础上,于2006年2月15日发布了新会计准则体系,其中涉及到保险业的是《企业会计准则第25号——原保险合同》[8]和《企业会计准则第26号——再保险合同》(分别简称为CAS25和CAS26),明确了保险合同的概念及确定标准、规定了原保险合同的分类标准、准备金计量和充足性测试、再保险业务独立核算等,初步实现了与国际财务报告准则的趋同。CAS25和CAS26从2007年1月1日起施行,由于在定义保险合同时,未对“重大保险风险”进行要求,只要包含保险风险就可被定义为保险合同,混合保险合同多少都含有保险风险,致使分拆标准名存实亡。为加强企业会计准则的可操作性,财政部于2008年8月发布了《企业会计准则解释第2号》(简称“2号解释”)。2009年1月,保监会发布《关于保险业实施〈企业会计准则解释第2号〉有关事项的通知》,要求保险公司编制2009年境内外财务报告时,在保费收入确认和计量方面引入重大保险风险测试和分拆处理;保单获取成本不递延,计入当期损益;采用新的基于最佳估计原则下的准备金评估标准。“2号解释”是对CAS25的补充和完善,但未出台实施细则;2009年12月,财政部印发了《保险合同相关会计处理规定》(简称《规定》)[9],就保费收入确认和准备金计量等相关会计处理问题进行了明确,要求保险公司自编制2009年财务报告开始,执行有关混合保险合同分拆、重大保险风险测试和准备金计量等新的会计政策。要求按“先拆后测”原则核算保费收入,对于纯保障寿险和意健险,均能计入保费;分红险绝大多数能计入保费;万能险满足重大保险风险的才计入保费;投连险只有很少部分计入保费,其他计入投资型收入。新会计准则及其配套文件的实施已有五年之余,直至《规定》出台后,才真正得以贯彻。

鉴于会计准则在2007年开始采用,2009年在保险公司财务报告中得以彻底实施。保监会网站“统计数据”中人身保险业务自2011年1月起,按照(财会 [2009]15号)相关口径要求报送数据。因此,分别将2007M1、2009M1、2011M1作为断点,检验结果如图7所示,以2007M1为分割日期的F统计量为1.86,对应的P值为16.48%,大于显著性水平5%,接受参数稳定的原假设,说明会计准则在2007年初对寿险保费收入未起到显著影响,因为CAS25对寿险分拆核算要求过于宽松和模糊。以2009M1和2011M1为分割日期的F值对应的P值小于显著性水平5%,因而拒绝参数稳定的原假设,说明会计准则推动了拐点的出现。以2011M1为分割日期的F值较大,寿险保费收入在2011年1月前后发生了显著变化,财会[2009]15号对寿险保费收入带来了立竿见影的影响。

图7 2007M1、2009M1、2011M1作为邹突变点的检验结果

时间序列的91个样本中,同样是保费,2011年的“含金量”与往年大不相同,因为新会计准则的执行使寿险公司对保费确认更加严格,新型寿险中投资部分被分拆核算为融资或负债,更真实地反映了寿险业的保障程度。

(二)业务结构调整对寿险保费收入的影响

20世纪90年代以前,寿险市场上主要是传统寿险和短期意健险,新型寿险和长期健康险产品尚未出现,人身保险仍坚守定位于“风险管理”的传统基本职能。1999年银行存款基准利率降至2.25%,传统寿险面临利率风险,监管部门规定传统寿险预定利率不能超过2.5%,新型寿险应运而生。新型寿险保费相对于保障功能强的传统寿险、意健险较高,随着寿险市场竞争日趋激烈,在“以保费论英雄”的考核机制下,为抢占市场份额,并迎合消费者“保险就是投资工具”的心理,寿险公司大力推出新型寿险,使人身险职能定位发生重大转变,风险管理职能弱化,金融职能强化,再加上银保渠道的盛行,新型寿险的发展具有颠覆性,市场份额高速增长,2000年占寿险业务的3.11%,2002年为53.86%,至2010年占比达82.04%。为引导寿险业向保障功能回归,保监会自2008年8月对寿险业务结构调整进行窗口指导。2008年第四季度保障类业务和期缴业务明显增长,调整政策初显成效;2009年随着金融危机的深化和蔓延,资本市场遭受重挫,寿险公司沉溺于“做大规模,巨量资金,承保打平,投资盈利”的经营模式,进行结构调整的主动性不足,行动迟缓。2009年2月,保监会发布了《关于加快业务结构调整,进一步发挥保险保障功能的指导性意见》,要求寿险业加快结构调整,避免系统性风险蔓延,鼓励风险保障型和长期储蓄型保险产品的发展。为验证监管部门业务结构调整的成效,与相关窗口指导文件实施时间相结合,分别将2008M8和2009M2作为断点,进行邹检验,结果为图8:

图8 2008M8和2009M2邹突变点检验的Eviews输出结果

2008M8的F值统计量具有显著性,说明监管效果显现。寿险业的实务经营结果亦表明,业务结构调整政策在2008年采用初期,对寿险保费收入产生了显著影响。邹检验结果表明(过程略),在随后的9~11月份,效果仍较显著,到2008年12月,对寿险影响的显著性降低。随着保险监管部门在2009年初进一步推进,其调整效果又开始显现。2009M2的F统计值较为显著。由于监管部门关于业务结构调整的政策缺乏客观量化指标,仅靠窗口指导推动,调整难以保证持续性。相比较而言,会计准则关于新型寿险分拆核算的调控力度则具有较强的持续性,说明保险监管应降低行政性指导,向会计政策、偿付能力标准等客观工具方面倾斜。

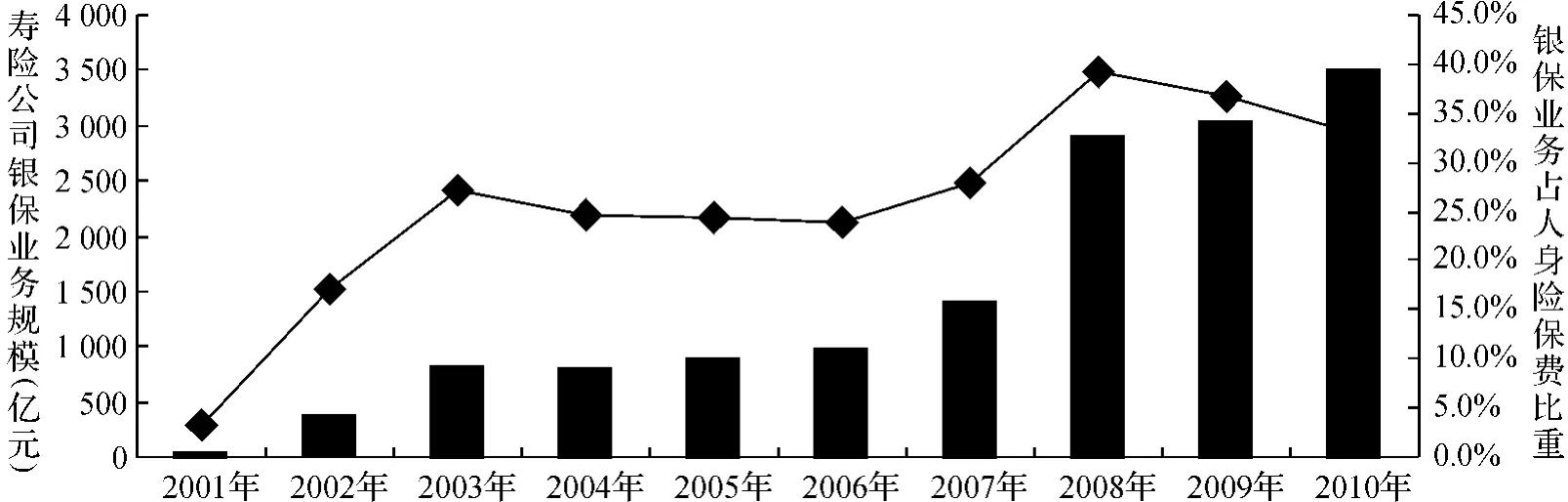

(三)银保新政对寿险保费收入的影响

我国银保渠道从1995年开始,寿险公司为扩大市场份额,纷纷寻求银行界的代理合作伙伴,1999年掀起“银保合作热”。2000年后,银行渠道迅速发展,和个人代理、团体直销成为寿险销售的三大支柱。如图9所示,“十五”和“十一五”期间,银行保险发展势头强劲,业务规模和渠道占比大幅提升,呈现出四大阶段:第一阶段是2001~2003年的启动期,各大银行、保险公司分别开展代理协议,业务规模快速扩张,保费收入从47亿元激增到816亿元,渠道比重从2001年的3.31%上升到2003年的25%;第二阶段是2004~2005年的调整期。2004年10月29日,央行九年来首次调高存贷款基准利率,虽然增幅小,却将在银行热销的新型寿险打入冷宫,引发退保风潮,银保渠道占比下降;第三阶段是2006~2008年的跨越发展期。2007年资本市场高涨,使得部分保险公司产生了通过投资收益弥补承保亏损的冲动,大量发展短期新型寿险。2008年受金融危机影响,银行理财产品和基金萎缩,银行倾向于代理保险业务,银保业务呈现井喷式发展;第四阶段是2009年至今的“银保新政”期。由于银保产品具有揽储色彩,销售误导、恶性竞争等问题给银行业带来负面影响。银监会于2010年11月出台了《关于进一步加强商业银行代理保险业务合规销售与风险管理的通知》(银监发 [2010]90号,简称“银保新政”)[10],规定银行不得允许保险公司人员派驻银行网点,要求银行每个网点原则上只能与不超过3家保险公司开展合作。

分别以2010M11和2010M12为突变点,进行邹检验。结果显示,以2010M11为分割点的F统计量较为显著,说明银保新政对寿险保费收入产生了立竿见影的效果,也间接说明了寿险对银保渠道具有一定依赖性。实践证明,银保新政的实施对保费收入产生了瞬时的负面影响。“银保新政”2010年11月出台,2010年第四季度,银保保费收入急转直下,不足全年银保收入的10%,同比下降约60%;2011年第一季度,银保收入同比下降15.33%。

图9 2000-2010年寿险公司银保业务规模及其占比

五、结论和政策建议

(一)寿险保费收入季节性特征源于“开门红”习惯

寿险保费具有较强的季节性,主要源于“开门红”习惯的影响。坚持“开门红”是寿险公司经营的惯例,“开门红”的保费收入一般会占据寿险公司个险保费收入的40%以上。每年年末,寿险公司都会为这项工作而异常忙碌,“开门红”过后,销售动力会减退,“开门红”期间的高费用投入模式难以持续。短期内集中冲刺业务,难以保证业务质量和防范销售误导,为保单继续率和理赔纠纷埋下了隐患。

(二)当期保费收入受前期保单继续率影响

估计结果和预测式表明前期保单继续率对当期寿险保费收入的影响至关重要,间接说明了重视保险业公信力建设,完善保全服务的重要性。保持稳定的续保率,对寿险业健康发展和提高市场竞争力具有重要意义。对业务拓展困难、退保金居高不下的当今寿险业转型具有启发意义。

(三)会计准则优化业务结构的持续性较强

保险业务结构调整和保费统计口径变化也是导致寿险保费增长缓慢的原因。通过邹检验,证实了会计准则变化对寿险保费收入带来突变性影响,在业务结构调整效果方面,具有较强的持续性。与之相比,监管部门业务结构调整的窗口指导效果可持续性不足。

(四)寿险业对银保渠道具有一定依赖性

“银保新政”对寿险保费具有显著影响,说明寿险业对银保渠道具有一定依赖性。银保渠道纵然能够提升保费规模,但银保双方远未进入“资源共享、利益均沾”的战略合作阶段。银保产品理财性质浓厚,银保渠道助推寿险业扩大规模的同时,也使寿险业务结构失衡,偏离了保障功能。寿险公司为获得保费,将手续费作为竞争手段,导致银保渠道成本较高。“银保新政”之后,银监会和保监会于2011年3月7日联合发布了《商业银行代理保险业务监管指引》,要求规范银保合作,企图提高合作关系的稳定性,但银保渠道并未有实质性突破。因为该指引仅对销售行为及主体责任划分进行要求,未给出银保发展的具体方向与路径,突破银保发展瓶颈,有必要从合作模式方面换一种思路。

[1]Donald,Variation in Individual Life Insurance Premium Revenues:An Econometric Approach[J].The Journal of Risk and Insurance,1977,(1):67-76.

[2]Fischer,a Life Cycle Model of Life Insurance Purchases[J].International Economic Review,1973,(2):132-152.

[3]Marvin,A Purchase Timing Model for Life Insurance Decision Support Systems[J].The Journal of Risk and Insurance,1988,(12):628-643.

[4]Garcia-Ferrer& Hoyo,Analysis of the Car Accident Indexes in Spain:A Multiple Time Series Approach [J].Journal of Business and Economic Statistics,1987,(1):27-38.

[5]孙景云,田丽娜.我国保险公司保费收入的时间序列预测[J].甘肃科学学报,2011,(12):143-145.

[6]王晓全,孙祈祥.背景风险对保险需求的影响[J].保险研究,2011,(3):111-112.

[7]封群.谈谈个人寿险的继续率 [J].保险研究,1996,(5):25-26.

[8]财政部.企业会计准则第25号—原保险合同[Z].财会 [2006]3号.

[9]财政部.保险合同相关会计处理规定[Z].财会 [2009]15号.

[10]银监会.关于进一步加强商业银行代理保险业务合规销售与风险管理的通知[Z].银监发[2010]90号.