基于变结构SVAR模型的矿产资源期货价格传导机制研究

2013-09-25赵玉,张玉,张坤

赵 玉, 张 玉, 张 坤

(1.东华理工大学经济与管理学院,江西抚州 344000;2.东华理工大学地质资源经济与管理研究中心,江西抚州 344000)

价格是商品交易的核心问题,价格决定着经济贸易中买卖双方的利益分配,进而决定买方和卖方在该行业中的地位和未来的发展方向。在资源类商品领域,美国和英国拥有大多数的资源类商品定价权,主要是因为英美的期货市场发展成熟,能够吸引足够的资金来对商品定价。随着我国经济的发展,国内对铁、铜、铝、稀土等矿产资源需求逐渐增加。但是,中国在定价上并没有相应的话语权,定价能力很弱,在国际贸易中处于被动接受国外定价的地位。从实证中找出影响矿产资源类商品价格形成的因素,探讨如何设计一条形成均衡价格的路径,为提高我国在矿产资源类商品贸易中定价权提出相应对策具有一定的理论价值。

现有文献表明国际间的期货价格多存在协整关系或其他关联[1-5],本文基于这一发现展开进一步研究。但是已有相关研究中大多使用固定系数的VAR或者VEC模型来研究金属价格波动问题[6-7]。而这类固定系数模型仅适合于结构未发生变动的时间序列。变结构问题是经济系统建模中经常遇到的问题,重大的经济政策和制度发生变化或重大的突发事件均可能导致经济结构的变化,从而使经济模型的结构发生变化[8-9],固定系数模型不适合处理这类变结构的时间序列。为了克服固定系数模型的缺陷,建立变结构SVAR模型来研究国际矿产期货价格的传导和定价权问题。

研究旨在回答“国际矿产资源期货价格传导机制如何、这种价格传导机制是否会因为金融危机等重大事件影响而发生结构变化”等问题,并根据最后针对研究结论提出加快我国矿产资源期货市场发展,争取矿产资源价格话语权的对策建议。

1 理论模型推导

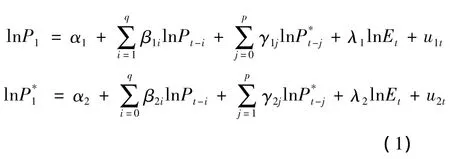

Mundlack和Larson曾假设农产品的国内价格与国际价格存在长期均衡趋势,而短期内国内价格与国际价格存在一定的偏差并发展了价格传导理论模型:Pit=P*it×Et(1+τ),即一国产品价格 Pit等于该产品的世界价格P*it、名义汇率Et以及关税(1+τ)的乘积,τ为关税税率,假定为常数[10]。在此基础上推导出价格传导模型的统计形式:lnPit=α+βlnP+γlnEt+εit。其中 α 等于 ln(1+τ),β 为价格传递弹性。该模型反应了世界价格、汇率对本国同类产品价格的影响。但是,在现实市场中,价格间的影响是相互的,国外价格同样受国内价格的影响。另外,价格间的相互作用不仅仅是即期的,还存在一定的滞后效应。因此,可采用以下的SVAR模型来解决以上问题[11]。

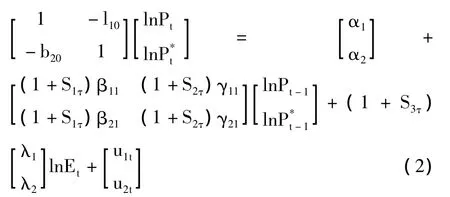

但通过对已有文献回顾发现,现有相关研究均采用固定系数模型,而固定系数模型仅适用于结构未发生变化的时间序列。变结构问题是经济系统建模中经常遇到的问题,当重大的经济政策和制度发生变化或重大的技术发生变革时,均可能导致经济结构的变化。为了使模型适应这种结构变化,本研究采用变结构的SVAR模型来研究价格传导与定价机制。根据经济变量的结构变化来划分不同的时间段,从而考察价格传导与定价机制的结构变化。

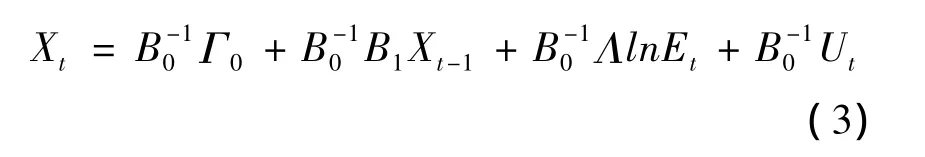

综上所述,给出SVAR(1,1)矩阵形式的理论模型:

将模型(2)称为双变量变结构SVAR(1,1)模型,记为 DV -SVAR(1,1)。

对于两个内生变量的经济系统,需要施加1个约束条件才能使得模型(3)满足可识别条件。因为根据现有文献,国内外矿产资源期货价格存在某种协整关系和因果关系,所以在实证研究中,仅需要解决以下几个关键问题:第一,模型中的滞后期数如何确定?第二,SVAR模型的约束矩阵如何确定?第三,变结构参数Sτ如何确定?

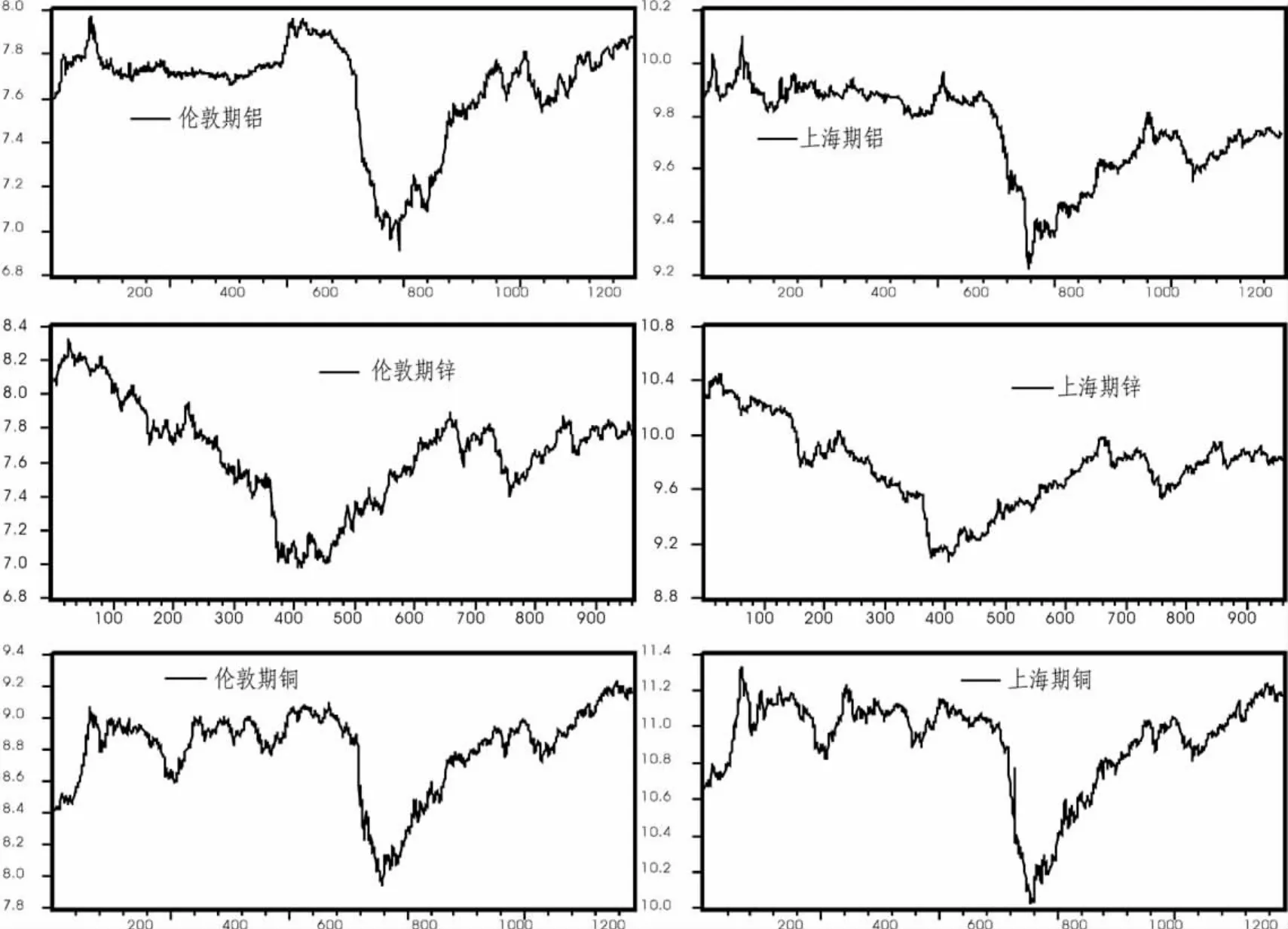

在参数估计中,使用AIC和SC等统计量并结合研究需要确定变量的滞后期数为2;在l10=c1且b20=c2的约束条件下讨论国内外矿产资源期货价格之间的关系;根据时间序列的结构图(图1)以及金融危机等重大事件来确定价格时间序列的结构变化,确定Sτ的取值,在2008年12月31之前,Siτ=1;在2008 年12 月31 日之后,Siτ=0。

2 计量结果

选取伦敦和上海金属期货市场上的铝、锌和铜期货的主力合约为研究对象。分别研究国内外铝、锌和铜期货主力合约价格间的传导机制。期货主力合约价格数据来源于易盛数据库。其中铝期货合约时间区间为2006年1月4日至2011年3月31日;锌期货合约时间区间为2007年3月26日至2011年4月18日;铜期货合约时间区间为2006年1月4日至2011年3月31日。将中国期货市场上的铝、锌和铜期货主力合约价格分别记作PHA、PHZ和PHC,其自然对数分别记作 lnPHA、lnPHZ和lnPHC;将英国期货市场上的铝、锌和铜期货主力合约价格分别记作 PLA、PLZ和 PLC,其自然对数分别记作lnPLA、lnPLZ和lnPLC。将美元兑人民币汇率记作 E(下文简称为人民币汇率),其数据来源于香港凤凰财经数据库。期货主力合约价格的对数值见图1。

当l10=0且b20=0时,SVAR退化成VAR模型,当l10和b20至少有一个不等0时,模型(2)为AB型SVAR。将VAR模型估计的残差分别记作e1t和e2t。估计AB型SVAR时将约束条件写成如下方程组形式:e1t=C(1)*u1t,e2t=C(2)*e1t+C(3)*u2t。

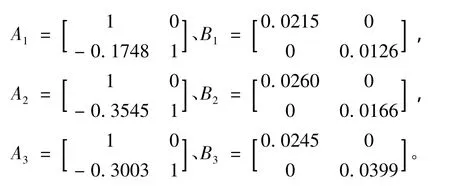

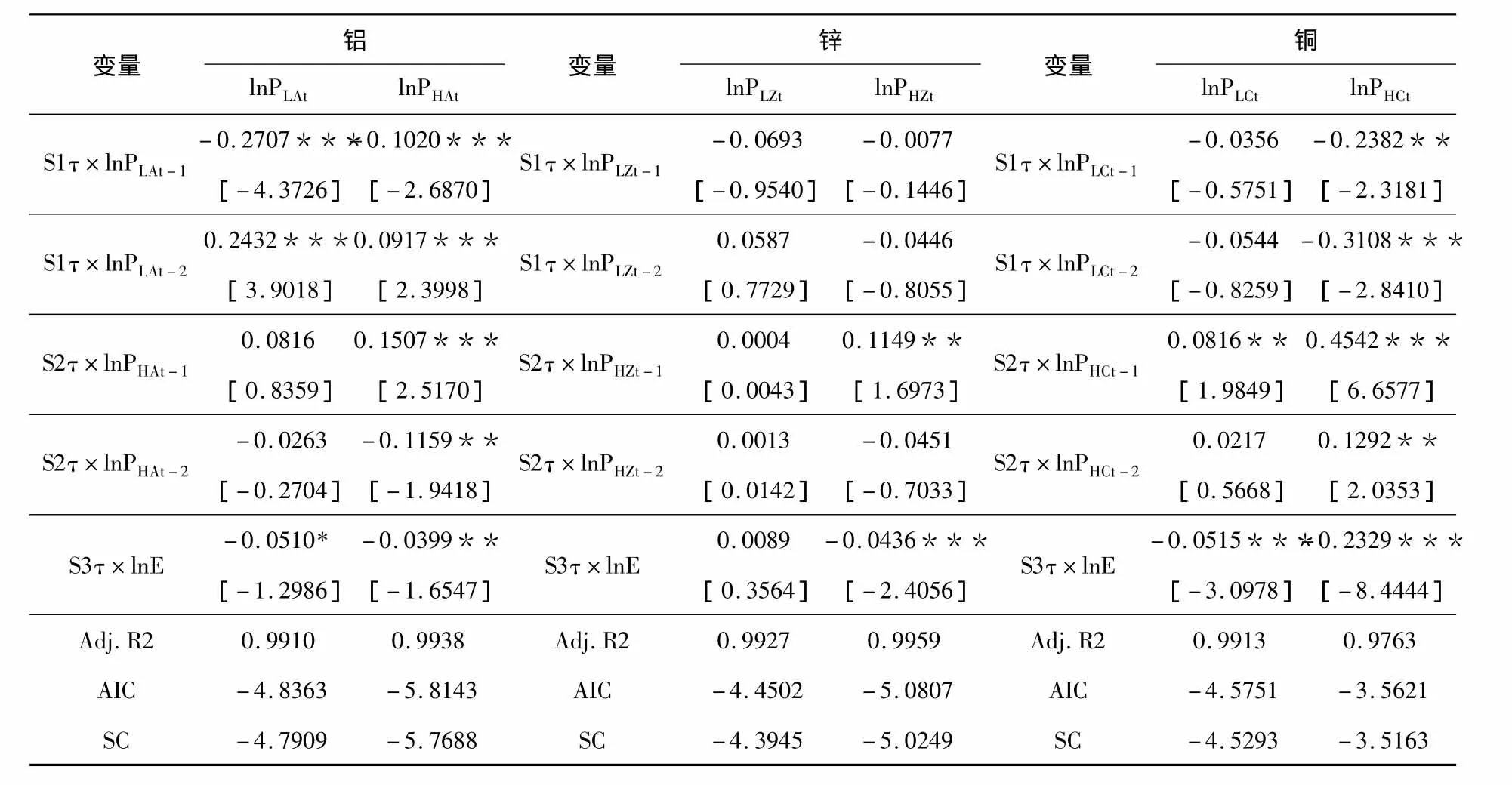

表1中给出了SVAR模型的估计结果。

3 研究结论

通过对世界两大矿产资源期货市场上金属期货价格间的传导机制进行研究,得出以下主要结论。

图1 期货主力合约价格对数值

表1 矿产资源期货价格传导机制量化表

续表1

第一,我国铝期货价格除受其前两期价格影响外,还受到英国铝期货价格的显著影响,而我国铝期货价格对英国铝期货价格的影响不显著。从表1的第2和第3列的参数可知,在2008年12月前后,国内外铝期货的价格弹性均发生了变化,同时价格间的传导机制也发生了变化。另外,在2008年12月之后,人民币汇率每增加1%,我国铝期货价格约增加0.09%,而在此之前,人民币汇率每增加1%,我国铝期货价格约增加0.05%,但2008年12月前后,英国铝期货价格的人民币汇率弹性均不显著。

第二,我国锌期货价格除受其前两期价格影响外,还受到英国锌期货价格的显著影响。英国锌期货价格除受到其滞后一期价格的影响外,还受到我国锌期货滞后一期价格的显著影响,但是从表1第5和第6列的参数可知,在2008年12月前后,英国锌期货的价格弹性和人民币汇率弹性均没有发生变化,而我国锌期货的价格弹性和人民币汇率弹性均发生了显著变化。在2008年12月之后,人民币汇率每增加1%,我国锌期货价格约增加0.09%,而在此之前,人民币汇率每增加1%,我国锌期货价格约增加0.05%,但2008年12月前后,英国锌期货价格的人民币汇率弹性均不显著。

第三,我国铜期货价格除了受到前两期价格影响外,还受到英国铜期货滞后一期的价格影响,而英国铜期货价格除受到其滞后两期价格的影响外,还受到我国铜期货滞后两期价格的显著影响。这说明我国铜期货价格对英国铜期货价格的变动反应更快。从表1第8和第9列的参数可知,在国内外铜期货的价格弹性均发生了变化,同时价格间的传导机制也发生了变化。在2008年12月之后,人民币汇率每增加1%,我国铜期货价格约增加0.55%,而在此之前,人民币汇率每增加1%,我国铜期货价格约增加0.32%,但在2008年12月之前,英国铜期货价格的人民币汇率弹性并不显著,而2008年12月之后,人民币汇率每增加1%,英国铜期货价格约下降0.05%。

通过对以上结论的比较可知,受到金融危机事件的冲击,国际矿产资源期货的价格传导机制也发生了显著的变化。主要表现为在价格传导系统中,部分价格弹性和汇率弹性发生了显著变化。另外,英国伦敦金属期货市场作为国际矿产资源期货的定价中心,仍然具有定价优势。主要表现为在价格传导系统中,伦敦某些金属期货的价格对我国金属期货价格以及人民币汇率的变动均不敏感。

4 对策建议

第一,进一步推进矿产资源产品价格的改革。国内矿产资源产品定价机制不完善是我国在国际上缺乏矿产资源定价权的关键因素,同时也使得国内矿产资源价格缺少国际影响力。国内矿产资源行业在勘探、开采以及矿石初加工等阶段仍然保留了较浓重的计划经济色彩,而对于大部分有色金属而言,深加工和制成品阶段已经转向了市场经济体制。从整个矿产资源行业来看,市场出现扭曲,以致价格这只“看不见的手”没有充分发挥作用。因此,需要深化矿产资源领域的市场改革。

第二,通过上下游的合作来整合矿产资源产业链。一个国家强大的产业链是其在该产业领域拥有国际定价权的基础。政府应该改变过去偏重于扶植龙头企业的“点式扶植”政策,在WTO协议框架下拓展产业扶植空间,尽快出台矿产资源产业链扶植政策,在国内培育健全的、具有国际竞争力的矿产资源产业链。同时,应打破行业垄断,鼓励产业链间的竞争。在实体经济方面,鼓励国内企业参与国际竞争。

第三,打造国际矿产资源期货交易中心。加强期货市场制度和法制建设,完善市场机制。加强监管、严惩市场操纵行为,同时避免行政干预。设立专门机构担负起信息收集、研发和发布的责任,及时、准确、公正地向社会发布相关信息,加强信息监管,防止信息操纵。尽快开发和上市新的矿产资源期货品种,进行交易和结算制度的创新,以鼓励和吸纳国外相关企业参与交易。

第四,完善汇率机制,降低汇率波动对国内市场的冲击,同时深入推进跨境贸易人民币结算试点,扩大人民币在跨境贸易和投资中的使用,以提升人民币汇率对国际市场的影响力。另外,相关企业在套期保值时,除了考虑国内外矿产资源商品的价格影响外,还需要考虑人民币汇率波动对相关商品价格的冲击。

[1]Ciner,C.On the Long Run Relationship between Gold and Silver Prices[J].Global Finance Journal,2001(12):299-303.

[2]Lin S.X.,and Tamvakis M.N.Spillover Effects in Energy Futures Markets[J].Energy Economics,2001,23(1):43-56.

[3]Xu,X.E.,and Fung,H.G.Cross-market Linkages between U. S. and Japanese Precious Metals Futures Trading[J].Journal of International Financial Markets.2005,15(15):107-124.

[4]华仁海,刘庆富.国内外期货市场之间的波动溢出效应研究[J].世界经济,2007(6):64-74.

[5]蒋舒,吴冲锋.中国期货市场的有效性:过度反应和国内外市场关联的视角[J].金融研究,2007(2):49-62.

[6]李鹏,宋军.国内国际期铜价格动态关系研究[J].统计与决策,2008(12):132-135.

[7]李其保,常竟兰.期铝价格和铝业上市公司股价动态关联性的实证研究——兼论期铝与现铝间的价格引领[J].中南财经政法大学研究生学报,2010(4):59-64.

[8]杨宝臣,张世英.变结构协整问题研究[J].系统工程学报,2002(1):26-31.

[9]赵玉,徐鸿,张坤,等.基于小波神经网络的国际铀资源价格趋势分析[J].东华理工大学学报:社会科学版,2012,31(2):113-115.

[10]Mundlack Y.,Larson D.F.On the Transmission of World Agricultural Prices[J].World Bank Econ.Rev.,1992(6):399-422.

[11]李敬,赵玉.国际油脂期货的价格传导与定价权研究[J].武汉大学学报:哲学社科版,2010(4):624-629.