引入外国战略投资者对城商行贷款行为的影响研究

2013-08-27和燕杰刘焕鹏

和燕杰,刘焕鹏

(1.丽江师范高等专科学校 旅游与经济管理系,云南 丽江 674199;2.重庆大学 经济与工商管理学院,重庆 400044)

一、引言

2006年底,我国加入世界贸易组织后承诺的金融领域五年过渡期即将结束以及《中华人民共和国外资银行管理条例》的颁布标志着我国银行业已进入全面开放的新时期。此后,外资银行不仅加快了向国内商业银行业务的渗透,也纷纷作为战略投资者入股国内商业银行。同时,城市商业银行引进外国战略投资者也掀起了一个高潮。引进外国战略投资者对于城市商业银行的影响也引起了国内外学者的高度关注。

目前,从全球范围来看,以境外战略投资者为代表的外资参与东道国银行业改革是一个普遍现象,学术界对此展开了广泛的探讨,但是并未达成一致的结论(蔡卫星等,2011)[1]。而目前还没有关于引进境外战略投资者对我国城市商业银行业贷款行为影响的研究。

本文使用倍差法检验了对2006年底我国《中华人民共和国外资银行管理条例》的颁布对我国城市商业银行的贷款行为产生的影响。在直观上,如果度量引进外国战略投资者对城市商业银行贷款行为的影响,就是直接对引进和未引进外国战略投资者的城市商业银行以及引进前后的结果进行比较。但是,这样简单地比较回归结果并不能得出准确的结果。因为引进外国战略投资者前后贷款行为的差异可能不是由外资引起的,而是由于其他因素引起的。而仅仅比较引资前后差异,也只能说明引资与城市商业银行的相关性,而无法形成关于引进外国战略投资者政策效应的因果推断。因为与引进外国战略投资者同时发生的还有其他一些政策或者经济因素的变化,也能引起城市商业银行贷款行为的变化,从而导致引进外国战略投资者政策与银行贷款行为之间的“伪相关”。此外这种简单的比较也未能控制地区间的诸多差异,进而影响对政策效应的准确判断。对引进外国战略投资者政策进行严格而系统的实证,用DID估计方法可以很好的控制其他因素的影响,很好的检验引进外国战略投资者对贷款行为的影响。

本文的主要贡献主要体现在以下两个方面:首先,在研究视角上,我们首次对《中华人民共和国外资银行管理条例》的颁布对城市商业银行的贷款行为的影响进行研究。其次,本文首次使用倍差法对条例颁布对我国城市商业银行贷款行为的影响进行了研究。我们还通过缩短时间期限和改变控制组变化对回归结果进行稳健性检验并对其进行反事实检验,以检验结果的稳健性和可靠性。

其余部分的结构安排是:第二部分回顾了引进战略投资者对银行影响的相关文献;第三部分介绍了回归模型和估计方法,并对数据进行了描述;第四部分报告了计量和稳健性检验结果;第五部分为本文的结论。

二、文献综述

自二十世纪八九十年代年代拉美、东南亚等国家和地区在银行业改革过程中引进外国资本开始,引进外国战略投资者对东道国银行业的影响也逐渐称为国际学术界研究的热点。关于引进外国战略投资者对东道国银行业影响的文献逐渐丰富。

一是从宏观经济效应角度研究东道国商业银行引进外国战略投资者后对东道国的影响。比如Levine et al.(2000)通过研究发现引入国外战略投资者能够促进东道国金融部门的服务质量,从而促进东道国资本结构的优化配置和经济发展[2]。Jennifer et al.(2001)通过对拉丁美洲国银行业数据的研究发现,引进外国战略投资者的银行相对于未引进战略投资者的银行国内银行更能改善东道国金融体系的稳定性[3]。但是也有学者认为引进外国战略投者会对宏观经济起到负面影响。比如Habers(2005)通过对墨西哥银行业的实证研究却发现,引进外国战略投资者后国内商业银行对企业和居民的信贷减少了,从而抑制了国内的经济增长[4]。

另一方面是从银行效率角度研究东道国商业银行引进外国战略投资者后对东道国的影响。比如Bonin et al.(2005)运用随机前沿分析方法对东欧11个国家225家银行的数据进行了分析。分析结果表明,引进外国战略投资者的银行拥有更高的成本效率和利润效率[5]。Yildirim 和 Philippatos(2007)通过对11个拉美国家1993-2000年的银行数据研究也发现引进外国战略投资者会促进银行效率的提高[6]。谭鹏万(2007)通过对中东欧105家商业银行1997-2004年的面板数据的实证研究发现,引进外国战略投资者最起码在短期内会提高东道国银行的效率[7]。

另外一些研究则认为,外国战略投资者对银行业绩效的改善并不显著甚至具有负面效应。比如Lensink和Naaborg(2007)通过研究外国战略投资者所占股权与银行绩效之间关系发现,外国战略投资者所占股权比例越高则东道国商业银行的绩效越低,外国战略投资者所占股权比例与东道国银行绩效之间呈负相关[8]。黄静(2010)使用数据包络分析方法研究了中东欧转轨国家引入外国战略投资者与东道国银行关系。研究结果表明,外国战略投资者只是给东道国商业银行带来了有限的技术溢出,甚至还会在一定程度上抑制东道国银行的发展[9]。

还有许多学者对中国引进外国战略投资者的影响行了研究。比如Berger et al(2009)对中国银行业1994-2003年的面板数据进行研究发现,外国战略投资者持有的少数股权对我国银行效率具有显著的促进作用[10]。但是,也有学者提出了不一致的观点。比如Laurenceson和 Qin(2008)利用中国银行业2001-2006年的面板数据研究发现外国战略投资者占有的少数股权与银行的成本效率之间存在的正向关系并不显著[11]。Heffernan et al.(2005)通过研究也并没有发现外国战略投资对我国银行业的经济价值具有显著的影响[12]。

国内学者研究发现,引进外国战略投资者在短时期并不会提高银行业的经营效率,但是,长期内不仅可以提高银行的治理水平而且会提升成本效率(段 军 山 等,2011;谢 升 峰,2009)[13][14]。 李 凤(2012)运用随机前沿法和固定效应法,对13家银行在2000年到2009年的财务数据样本进行了实证分析发现,中资银行的经营技术效率和权益报酬率在引进境外战略投资者后都有显著的改善,但其效果有个时滞过程。技术外溢效应大约在第3年之后才会凸显出来。于是作者认为,引入境外战略投资者这一策略在中国现阶段的运用是有效果的,但效果凸显需要一定的时间和过程,不是一蹴而就的[15]。何蛟等(2010)通过研究也发现,引入外国战略投资者后,银行的成本效率和利润效率都得到了提升[16]。

综上所述,国内外学者对银行引进境外战略投资者的影响进行了大量的研究,但是主要集中在对银行效率的影响方面,而且结论不尽相同。目前还没有文献对引进外国战略投资者对我国城市商业银行的贷款行为产生的影响进行研究。由于我国城市商业银行在银行体制、经营理念等方面存在许多问题,引进外国战略投资者便成为改进城市商业银行提高经营水平的重要途径,而这主要体现在银行的贷款行为方面。那么,引进外国战略投资者对我国城市商业银行的贷款行为会产生什么样的影响呢?为了回答上述问题,我们将使用倍差法对我国72家城市商业银行2005-2011年的面板数据对这一问题进行研究。

三、计量模型、估计方法及数据

(一)计量模型和估计方法

直观上,检验引进外国战略投资者对城市商业银行信贷行为的影响,就直接比较引进和未引进外国战略投资者的城市商业银行之间的贷款行为是否存在系统差异。但是,这种简单比较可能无法得出恰当的结论,因为城市商业银行引进外国战略投资者前后贷款行为的差异可能不是引进外国战略投资者引起的,而是其他因素的影响结果。如何控制其他因素的影响,显然是一个棘手的问题。本文使用倍差法(Different In Diffrent)解决这一问题。

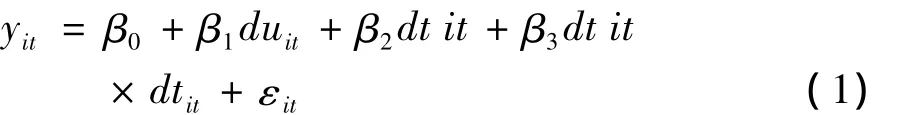

具体而言,我们构造引进外国战略投资者的实验组和没有引进外国战略投资者的控制组,通过控制其他因素,比较引进外国战略投资者前后实验组和控制组之间的差异,从而检验引进外国战略投资者对城市商业银行贷款行为的影响。在实际操作中,我们通过设置两个虚拟变量度量控制组和试验组的划分。一是取值是:试验组为1,控制组为0;另一个是取值是2006年以后取值为1,2006年以前取值为0,由于《中华人民共和国外资银行管理条例》是由2006年底颁布的,因为2006年仍然取值为0。因此,具体回归方程设定如下:

其中,下标i和t分别表示城市商业银行和时间;y和ε分别表示银行贷款行为和随机扰动项。显然我们最关心的是系数β3,它度量了引进外国战略投资者是否对城市商业银行的贷款行为产生显著影响。

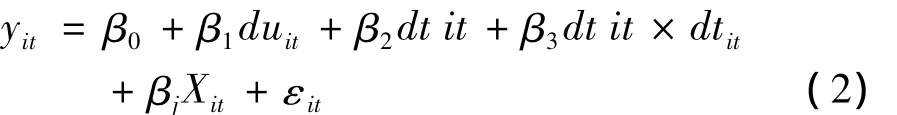

为了保证估计方程有较稳健的理论基石,我们加入其他控制变量,以控制其他因素的影响,为此,我们把回归方程设定为:

其中,yit表示城市商业银行贷款行为,本文使用单一最大客户贷款比率和不良贷款率表示。其中单一最大客户贷款比率表示银行贷款审慎性,不良贷款率表示资产质量。duit×dtit表示引进外国战略投资者对城市商业银行贷款行为的净效应。其中,控制变量X包括:log(ecoit)表示城市商业银行所在地区的经济发展水平,我们使用人均国内生产总值表示。scjt表示城市商业银行所在省份的市场化进程,geoi表示城市商业银行所在城市的地理位置的虚拟变量。通过对方程(2)的估计我们便可以得到引进外国战略投资者对城市商业银行贷款行为的净效应β3。

(二)数据来源及描述性统计

本文的数据是基于样本为我国2005—2011年的城市商业银行年报建立起来的银行面板数据。我们运用各种手段获得了近100家城市商业银行年份不等的年报,手工收集了所需指标,经过筛选最终选取了73家共计284个样本。需要说明的是,上市银行与未上市银行存在实质不同,因此样本也未包含北京银行、南京银行及宁波银行等已经上市的城市商业银行的数据。表2给出了各变量描述性统计。具体如表2所示。

表2 描述性统计

四、计量结果分析

(一)基本结果

我们借鉴钱先航(2011)使用单一最大客户贷款比率、不良贷款率和存贷比来衡量城市商业银行的贷款行为。其中,方程(1)和(2)检验了引进外国战略投资者对单一最大客户贷款比率影响的净效应,方程(3)和(4)检验了引进外国战略投资者对不良贷款率的净效应,方程(5)和(6)检验了引进外国战略投资者对存贷比的净效应。

我们按照面板数据模型估计的一般程序,首先对回归方程做了豪斯曼检验,结果显示除了方程(5)未通过显著性水平为 0.01、0.05 和 0.1 的显著性检验外,其他回归方程都通过了0.01、0.05和0.1显著性水平上的检验。因此,我们除了对方程(5)使用随机效应进行估计外,对其他方程使用固定效应估计。

为了检验结果的稳健性,我们首先仅对我们关注的变量即是否引入外国战略投资者和政策出台的时间等虚拟变量及其交互项进行回归,然后再加入其他相关控制变量进行回归。从回归结果来看,否引入外国战略投资者和政策出台时间等虚拟变量的交互项都通过了显著性水平为0.01和0.05检验,这表明《中华人民共和国外资银行管理条例》的颁布对城市商业银行贷款行为的净效应在0.01和0.05显著性水平上是显著的。在2005-2011年期间引进外国战略投资者的政策显著的提高了单一最大客户贷款比例和存贷比以及降低了城市商业银行的不良贷款率,即外进外资政策提高了存贷比和资产质量,但是放贷的谨慎性有所下降。

具体而言,由表3中的(1)-(2)列可知,无论是否控制年份和地区,城市商业银行引进外国战略投资者对单一最大客户贷款比例存在十分稳健的正的净效应,而且都通过了显著性水平5%的检验。这表明,城市商业银行引进外国战略投资者政策显著的降低了城市商业银行发放贷款的审慎性水平。由表2中的(3)-(4)列可知,无论是是否控制年份和地区,城市商业银行引进战略投资者政策对降低银行的不良贷款率具有非常稳健的负效应,且结果都通过了显著性水平1%的检验。这表明,城商业银行引进战略投资者政策显著提高了城市商业银行的贷款质量。第(5)-(6)列可知,城商业银行引进战略投资者政策对于存贷比的影响也是十分显著和稳健的,且净效应为正。

表3 基本回归结果

综合分析结果,我们的出结论,即城市商业银行引进外国战略投资者政策的出台确实会降低银行的不良贷款比率,即提高银行的贷款质量,但是也会提高城市商业银行的单一最大客户贷款比率,即降低银行贷款的审慎性。这表明,引进外国战略投资者的城市商业银行比以前更加钟情于对大客户放贷,“嫌贫爱富”倾向更加严重。

(二)稳健性检验

首先,我们考察时间段长度变化的影响。为了检验回归结果的稳健性,我们将2005-2011年的数据缩短一年,即缩短至2005-2010年,重新进行回归。为了检验结果的稳健性,我们采用逐步增加控制变量的方式进行回归。

如表4所示,时间长度的变化对我们的回归结果并没有实质性的影响。当时间长度由2005-2011年变化为2005-2010年时,对于引进外国战略投资者和时间的交互项的系数略有减少,但是符号并没有改变,而且系数变化幅度不大都通过了显著性水平为0.01、0.05和0.1的显著性检验。加入控制变量后的系数分别由58.86、-5.08和10.75变化为53.35、-5.057 和8.382.这表明,随着时间的推移,引入外国战略投资者的城市商业银行对单一最大客户贷款比率和存贷比的净效应为正,且逐渐上升;对不良贷款比率的净效应为负,且逐渐下降。这表明,引进外国战略投资者政策对贷款行为的净效应逐渐显现。

第二,我们进一步考察控制组变化的影响。我们保持原来实验组不变,然后使用下面的方式重新构造控制组:我们将重组成为省内统一银行如江苏银行、徽商银行、吉林银行、龙江银行、长安银行和华融湘江银行等在控制组样本中剔除,以保持城市商银行的单一性。估计结果如表5所示,我们关注的系数通过了0.01或0.05显著性水平的检验。而系数水平与基本方程的回归结果更为接近,而且豪斯曼检验与基本回归方程的显著性水平相同。由此可见,我们的回归结果是稳健的。

表5 稳健性检验:控制组变化

注:*** ** *分别表示0.01、0.05和0.1的显著性水平.

上述分析意味着,我们按照控制时间长度变化和控制组变化的方法进行重新估计并没有对基本回归结果带来实质性的影响,因此我们的结论是非常稳健的。

表6 反事实检验

(三)反事实检验

在该部分,我们在非2006年的年份中选取某一年作为虚拟政策实施年份,然后利用反事实检验分析再次考察引进外国战略投资者政策对城市商业银行信贷行为的影响。具体来说,我们分别选取2008年和2010年作为虚拟政策实施年份,然后再次使用倍差法考察引进外资政策对城市商业银行信贷行为的影响。结果如表6所示,在2008年和2010年两种情形中,对单一最大客户贷款比率的影响为正,对不良贷款比率的影响为负,但是都不显著。这表明,虚拟的政策指定时间没有体现出引进外资政策对城市商业银行信贷行为的影响。这在一定程度上从侧面支持了前文引进外资对城市商业银行信贷行为影响的结论。

五、结论

在经济学文献中,引进外国战略投资者对城市商业银行的影响一直是众多学者关注的热点问题,但是使用倍差法考察我国城市商业银行引进外国战略投资者对其信贷行为的影响的研究仍然没有发现。2006年底,我国金融业全面开放以后,外国资本纷纷作为战略投资者入股国内商业银行,其中我国一批城市商业银行也纷纷引进外国战略投资者。毫无疑问,这次我国城市商业银行引进外国战略投资者对于我国城市商业银行会产生重要的影响。本文采用政策评估分析中的倍差法对2005-2011年我国73家城市商业银行引进战略投资者对信贷行为的影响效果进行了评估。

研究结果表明,我国城市商业银行引进外国战略投资者显著降低了不良贷款率,提高了资产质量,同时也提高了单一最大客户贷款比率,降低了银行贷款的审慎性。这表明,引进外国战略投资者的城市商业银行确实提高了放贷水平和经营能力,改善了城市商业银行的资产质量,但是也引进外国战略投资者的城市商业银行也更加钟情于对大客户放贷,“嫌贫爱富”倾向更加严重。

[1]蔡卫星,曾诚.境外战略投资者改变了国有商业银行的贷款行为吗[J].当代经济科学,2011,(1):P13-21.

[2]Levine,R.,N.Loayza,and T.Beck.“Financial Intermediation and Growth:Causality and Causes”[J].Journal of Monetary Economics,2000,(46):7 -31.

[3]C.Jennifer,G.Dages,and L.Goldberg.“Does Foreign Ownership Contribute to Sounder Banks?The Latin American Experience”[M].Washington,D.C.:Brookings Institution Press:P.2001:31 -53.

[4]Haber S.“Mexicos experiments with bank privatization and liberalization:1991 -2003”[J].Journal of Banking& Finance,2005,(29):2325-2353.

[5]Bonin,J.,Hasan I.,Wachtel P.“Bank performance,efficiency and ownership in transition countries”[J].Journal of Banking &Finance,2005(29):31 -53.

[6]H.Yildirim,C.Philippatos.“Competition and Contestability in Central and Eastern European Banking Markets”[J].Journal of Banking and Finance,2007(31):629 -639.

[7]谭鹏万.外资银行进入对中东欧国家内资银行绩效的短期影响研究[J].国际金融研究,2007,(3):45 -53.

[8]Lensink R.,Naaborg I.“Does foreign ownership foster bank performance?”[J].App laid Financial Economics,2007,(17):881 -885.

[9]黄静.外资银行进入与转轨国家东道国银行业效率[J].世界经济研究,2010,(1):P33 -37.

[10]Berger A.,Hasan I.,and Zhou M.“Bank ownership and efficiency in China:what w ill happen in the world’s largest nation”[J].Journal of Banking & Finance,2009,(33):113-130.

[11]Laurenceson J.,Qin F.“Has minority foreign investment in Chinas banks improved their cost efficiency?”[J].China & World Economy,2008,(16):57 -74.

[12]Heffernan,Shelagh A.and Fu,Maggie.“The Effects of Bank Reform on Structure and Performance”[J].Cass Business School Faculty of Finance Working Paper No.2005,WP -FF -19.

[13]段军山,袁鲲,苏国强.外资参股对中国银行业的影响[J].当代经济科学,2011,(3):P43 -49.

[14]谢升峰、李慧珍.外资银行进入对国内银行业盈利能力的影响[J].经济学动态,2009,(5):P38-41.

[15]李凤.我国商业银行引进境外战略投资者效应的实证研究[J].西南民族大学学报(人文社会科学版),2012,(4):P112 -116.

[16]何蛟,傅强,潘璐.引入外资战略投资者对我国商业银行效率的影响[J].中国管理科学,2010,(5):P49-57.