中国、美国和智利三国养老金制度的再分配效果比较

2013-06-14房连泉

房 连 泉

(中国社会科学院a.拉丁美洲研究所;b.世界社会保障研究中心,北京 100007)

一、养老金制度模式及其再分配性

社会养老保障制度的基本目标在于应对社会人口老龄风险,为老年人提供有效的收入保障。国家建立养老金计划的意义在于弥补私人市场的缺陷:一是防止个人短视,个人在年轻工作时过多的消费会造成老年储蓄不足,国家强制储蓄的目的在于烫平个人生命周期内的收入和消费波动;二是社会公平和再分配目标,对于老年贫困人口,私人保险市场是无法提供保险的,国家强制实施的社会保障计划通过集合处理风险的方式,实现收入再分配转移。为实现上述目标,社会养老金制度可以实施不同的制度模式。从融资方式来说,主要有两种方式,一种是现收现付制,另一种则是完全积累制;从待遇给付方式上也分为两种,一是待遇确定型(DB 型),另一种是缴费确定(DC 型)。从再分配效果上看,一般情况下,现收现付制社会养老保险计划实行DB 型给付方式,社会再分配性功能较强;而完全积累制则适用的是DC 型,采取自我储蓄式的个人账户养老金计划,缺乏社会群体间的养老金转移支付功能。所谓“混合型”制度主要是指部分积累制,即将现收现付与积累制结合在一起,兼具以上两种制度的特点。表1 比较了以上两种典型养老金制度的基本特征。

在1981年智利养老金制度私有化改革之前,世界大部分国家的养老金制度为传统的现收现付社会保险计划。最早以立法形式出台的养老保险制度出现在19世纪末的德国,到20世纪20年代之后,该制度模式逐步扩展到欧洲大陆及美洲国家。1935年,美国颁布世界上第一部《社会保障法》,建立起老年、残疾与遗属社会保障计划(OASDI)。到20世纪60年代,随着西方福利国家“黄金时代”的到来,现收现付制在欧美国家流行普及。但是,随着20世纪下半叶以来全球人口老龄化速度的加快,这种制度模式面临越来越大的财务冲击。自20世纪80年代以来,继智利改革之后,至今全球已有30 多个国家在养老金制度改革中,引入了强制性的积累制个人账户养老金计划。中国自20世纪90年代开始建立城镇职工基本养老保险制度(以下简称“城镇制度”),“统账结合”式框架(即社会统筹+个人账户)属于部分积累制模式,即保留了现收现付制的社会养老保险计划,又学习“智利模式”,引入了积累制个人账户计划。制度设想的初衷在于将社会保险的互济再分配功能与个人账户的激励效应相结合,建立起混合型的养老金制度。以下将对比美国和智利两个国家案例,分析中国“城镇制度”退休金待遇政策的设计特征及其运行效果。

二、美国联邦社会保险制度(OASDI)

1.制度框架简介。美国的养老金体系俗称“三条腿走路(Three-legged stools)”(见表2),第一支柱为国家主办的老遗残社会保险计划(Old Age,Survivor and Disability,以下OASDI 计划);第二支柱为雇主发起设立的企业年金计划(Employer Pensions);第三支柱为个人储蓄养老金(Personal Savings)。

其中,OASDI 计划为联邦政府强制要求全体工作人口(除部分州和地方政府的公共部门职员外)参加的社会保险制度。自1935年建立以来,该制度参保人群不断扩展,到2012年末,已覆盖约92%的就业人口。OASDI 计划采用典型的现收现付制融资方式,缴费通过工薪税(Payroll Tax)方式从雇员工资中扣除,目前税率为雇员工资的12.4%,由雇主和雇员平均分摊。在目前的制度框架下,退休者领取全额退休金的法定年龄为66 岁,最早可以提前领取退休金的年龄为62岁。目前,该制度可提供的养老金待遇社会平均替代率为40%左右,按照这个数字计算,2011年的社会平均退休金待遇约为1 100 美元[1]。

2.养老金待遇计发公式。在OASDI 制度下,退休者的养老金待遇确定有如下四个计算步骤:

第一,根据通胀指数对雇员的历史收入进行调整。雇员退休时,首先要确定其参保以来的历年收入记录,用通胀指数对历年收入额进行调整。例如,一位在2002年退休的雇员,假定他1977年的缴费工资收入为10 000 美元,到2002年物价上涨率为340%,那么经过通胀调整后,其1977年的收入为34 000 美元。

第二,计算指数化月收入。在雇员退休前的工作生涯中,找出其在62 岁以前收入最高(经通胀指数调整后)的35年历史记录,将这35年的收入加总,然后除以420个月(即35年),即可得出雇员个人的指数化月平均收入(AIME,average indexed monthly earnings )。

第三,计算个人的基本保险金(PIA,primary insurance amount)。按照上述方式计算出的指数化月收入(AIME),以两个“折点”为划档标准,①“折点”英文原文为Bend Points,每个点的水平每年要根据通胀指数进行调整。被划分为三个层次,其退休金待遇计算也被相应赋予不同的计发系数,计算公式分别如下(2013年标准)[1]:

第四,确定养老金待遇额。法律规定,如果雇员达到正常退休年龄,则PIA 即为实际给付的基本养老金。如果雇员提前退休,则每提前一年,养老金比全额养老金减少约6.6%。满70 岁前每延迟退休一年,待遇给付会比全额养老金增加8个百分点左右。退休者开始领取养老金后,待遇水平每年会根据“生活成本指数”(Cost-of-Living Adjustment,COLA)进行调整[1]。

3.基本评价。通过以上计算公式可以看出,美国的退休金待遇计算有如下特点:

一是待遇与个人的收入历史相关,待遇水平和个人的历史缴费收入具有高度关联性。在同等条件下,雇员的缴费时间越长,缴费水平越高,个人领取的待遇绝对数额也越高。

二是计发公式设计透明,具有较强的累进再分配效应,对低收入群体非常有利。以上三个式子中90%、32%、15%分别为不同收入群体被赋予的分配比例系数。这三个系数体现了养老保险金的再分配程度。根据上述算法,假如退休者的月平均收入不足791 美元,则其退休金替代率应为90%;假如超过4 768 美元,其超出的数额只被赋予0.15 的养老金计发系数。总体上看,个人的收入水平越高,退休金预期替代率越低。

三是在老年减贫中起到关键作用。据美国社会保障署的统计,2010年OASDI 计划提供的退休金收入大约占美国老年收入的40% 左右;其中50%左右的家庭,一半收入来自社会保障;而在20%的贫困家庭中,90%的收入要依靠社会保障;2008年,在美国65 岁以上的老年人口中,社会保障收入占到总收入的87%,远高于其他渠道的收入来源,这可以说是美国老年贫困人口比例较低(处于10%以上)的一个重要原因[1]。

三、智利私营养老金计划

1.制度框架简介。智利1981年的养老金改革采用了激进的制度变革方式,引入了完全积累、私有化运作的个人账户养老金计划,其基本特征为:(1)为每个雇员建立养老金个人账户,缴费为雇员工资的10%,全部存入个人账户;(2)专门成立单一经营目标的养老金管理公司(Pension Fund Administrators,AFP),由其负责养老金缴费的收集,账户的管理以及基金的投资运作;(3)雇员自由选择私营养老金管理公司,退休时养老金给付由账户积累资产转化为退休年金;(4)成立养老金监管局(SAFP),负责对AFP 的监管,并且由政府提供最低的社会养老金保障;(5)养老基金投资资本市场,政府采取严格的数量监管模式,防范养老基金的投资风险。

图1 说明了智利私营养老金由缴费、基金投资到待遇支付的整个运行流程。在“智利模式”下,参保成员首先选择一家AFP 公司,AFP 公司管理其养老金个人账户,并为个人提供养老基金投资产品服务,退休时账户积累资产转化为年金产品或按计划支取。

图1 智利养老金管理运营过程

2.养老金待遇支付方式。在智利私营养老金制度下,退休者领取养老金的年龄为男65 岁,女60 岁。当雇员个人账户余额可以保障的养老金高于社会平均工资的50%,或达到社会最低养老金1.1 倍以上的情况下,雇员可以申请提前领取养老金,称为“预期老年退休金”(Anticipated Old-Age Pension)。经个人账户储蓄的养老金待遇由雇员的缴费积累决定,待遇水平取决于雇员退休时的个人账户资产余额,预期寿命以及折现率等因素。养老金待遇计发标准为:退休金=个人账户存储额/个人预期寿命(年金除数)。退休金给付主要有四种形式[2]:

一是按计划领取(Programmed Withdrawal,简称PW)。在这种情况下,参保成员退休时可以将个人账户储存的资金继续存放在养老金管理公司,并由该公司为其制定一个养老金领取计划,按月领取养老金。账户余额继续按实际的投资回报率计算收益,每月领取的养老金标准为:账户余额除以计划领取年金的年数,每12个月养老金领取标准要根据账户余额,投资收益,雇员的预期寿命等因素进行计算调整。如果退休者死亡后其个人账户中仍有余额,则可以继承。

二是终生年金(Life Annuity,简称LA)。由养老金管理公司负责将账户储存的养老金转入一家人寿保险公司,由其为参保成员提供终身年金。购买终身年金后,由人寿保险公司按月支付养老金,一直到退休者死亡。①2004年以前的政策规定每月的退休金数额是不变的,2004年的政策开始允许年金给付在固定标准的基础上可以增加一个可变年金,这样做的目的在于为退休者提供更加自由的选择。当雇员选择这种年金形式时,养老金资产的金融风险和雇员的长寿风险都移给了保险公司,保险合同是不可撤销的。

三是临时收入与递延年金(Temporary Income with Deferred Life Annuity)相结合。这种情况下,参保成员和保险公司签订合同,由保险公司在其未来退休后的某个时点开始为其提供一笔固定收入的年金,从退休到开始领取年金的这段时间内,参保成员要将一部分个人账户存款仍然保留在AFP 公司管理的基金中,从而每月获取一份相应份额的退休金。

四是终生年金与按计划支取(Life Annuity with Programmed Withdrawal)相结合。在账户储蓄余额可以满足的年金给付额大于或等于当前社会最低养老金的情况下,参保成员可以同时选择领取年金与按计划支取两种养老金给付方式。一方面,参保成员可以在退休期内获得一个终生年金,以保证长期固定收入;另一方面,还可以采取按计划领取养老金的方式,以获取由AFP 管理的这部分养老基金投资带来的投资收入。

3.基本评价。智利私营养老金制度为自我储蓄式的养老金计划,参保者退休金待遇完全取决于个人缴费水平,其再分配功能属于个人生命周期内的纵向分配,缺乏社会横向间的互济效应。再分配性差是“智利模式”出现以来一直饱受争议的突出缺点之一。1981年智利养老金制度改革后,其缴费人口一直未超过就业人口的60%,大量贫困人口被排斥在制度之外;同时,由于雇员缴费水平普遍较低,约有一半参保者只能领取社会最低养老金。上述因素是近年来智利进行养老金制度再次改革的重要原因。自2007年以来,智利引入了一个普享式的非缴费型“社会互济养老金(Social Solidarity Pension)”计划,覆盖大约60%的老年贫困人口,目前待遇大约为200 美元/每月,以缓解老年贫困状况[3]。

在养老金待遇支付方式上,智利私营养老金采取了以退休年金为主的四种领取方式。年金产品由私营养老保险公司或养老金管理公司提供,经过激烈的市场化竞争,改革之后智利的年金市场和保险行业获得了快速发展。与传统的DB 型公共养老金计划相比,“智利模式”私营退休金DC 型给付方式的优点在于:保障责任转移到个人和市场,国家的财政兜底负担得以缓解。

四、中国“统账结合”式城镇职工基本养老保险制度

中国“统账结合”式的城镇职工基本养老保险制度建立于20世纪90年代,但由于转型成本、统筹层次低等历史原因,积累制个人账户“空账”运作,制度运行面临种种问题。

1.退休金待遇计发办法。在目前的政策框架下,“城镇制度”退休金待遇的计算方法如下[4]:

月基本养老金= 基础养老金+个人账户养老金

基础养老金=(各省上年度在岗职工月平均工资+本人指数化月平均缴费工资)/2 ×缴费年限×1%=全省上年度在岗职工月平均工资(1+本人平均缴费指数)/2 ×缴费年限×1%

其中:本人平均缴费工资指数=(a1/Al+a2/A2+ ....+an/An)/N

a1、a2、an 为参保人员退休前1年、2年……n年本人缴费工资额;

A1、A2、An 为参保人员退休前1年、2年......n年当地职工平均工资;

N 为企业和职工实际缴纳基本养老保费年限。

个人账户养老金=个人账户全部储存额/计发月数

其中:计发月数与城镇职工平均预期寿命和职工本人所属退休年龄段相关联,由国家公布每个退休年龄段的计发月数。根据目前的规定:50 岁退休者的计发月数为195,55 岁为170,60 岁为139。

2.对“城镇制度”给付公式的基本评价。中国城镇职工基本养老保险的退休金待遇同样采取混合型的结构式计发办法,将现收现付制DB 型待遇和个人账户式DC 型待遇结合在一起。

第一,退休金中的再分配因素主要来自于基础养老金部分,基础养老金的计算基数采用了社会平均工资与个人指数化缴费工资的平均数,养老金与当地社会平均工资挂钩,保障了退休者一定的购买力水平。同时,待遇计算公式体现了一定的收入关联性和再分配性,总体对低收入群体有利。

第二,基础养老金的再分配性主要体现为简单的算术平均待遇公式,与美国OASDI 制度相比,缺乏对低收入群体的累进性再分配功能;同时,由于退休金与各省份社会平均工资水平挂钩,地区间收入水平的差异会带来流动人口养老金权益的不公平性问题。

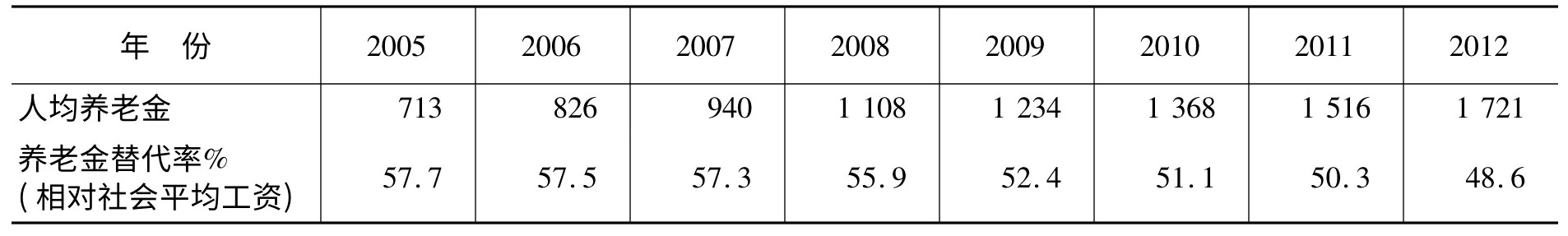

第三,缺乏制度化的待遇正常调整机制。从美国和智利的案例中都可以看出,不管是DB 型还是DC 型的养老金待遇确定方式,其退休金待遇设计都采取了年度化的调整机制,将养老金与社会平均工资或生活成本指数挂钩,以保护退休者的消费购买力。而在目前“城镇制度”的退休金政策框架下,每年的退休金待遇调整主要来自于行政化指令,尚未出台正式的待遇调整政策。虽然城镇退休职工的养老金实现了“九连调”,社会平均退休金以年均超10%的速度增长,但整体替代率仍呈逐步下降趋势。从表3 中可以看出,在2005 至2012年的8年期间,“城镇制度”退休职工人均养老金由713 元上升到了1 721 元,但期间的替代率却由57.7%下降到了48.6%,这说明退休职工的养老金相对社会平均工资水平仍处于不断下滑趋势。

第四,在个人账户养老金待遇上,“城镇制度”与“智利模式”具有一定的相似性,采用了年金化的待遇支付方式。但不同的是,职工年金待遇根据政策规定确定,由于“账户基金”尚未实现市场化投资运作,不存在市场化的年金产品提供机制;同时,在计发月数的制定方法上,“城镇制度”的账户养老金确定方式也存在一定缺陷,即以城镇人口的平均预期寿命为计算依据,而不是以退休人员的预期余命为除数,这种做法不符合国际惯例,也难以覆盖退休者的长寿风险因素。

第五,从以上公式可以看出,“城镇制度”退休金待遇的计算过程较为复杂。与美国和智利相比较,中国特色“复合式”的养老金待遇结构复杂,在既定缴费水平下,参保者很难对未来的退休金待遇水平做出准确预测。同时,由于个人缴费额与待遇水平之间缺乏精算关联性、个人账户养老金收益率低(目前仅获得定期存款利率)等原因,制度对于鼓励参保者多缴多得的激励性较差,不利于吸引新参加就业者和流动人口参保,这也是近年来农民工参保率较低乃至出现“退保”现象的重要原因之一。

本文通过对比美国和智利退休金待遇的给付机制,分析了中国城镇基本养老保险制度退休金政策的再分配特征及其存在的缺陷和问题。从制度设计上看,中国“城镇制度”的混合型养老金待遇确定方式存在设计机制不透明、再分配效果弱化、缴费激励性差等问题,与国际上成熟的养老金待遇给付方式存在差距。在实际运行中,由于个人账户“空账”运行、“年金化”政策不到位,以及投资回报率过低等原因,目前的退休金给付政策已偏离了“统账结合”制度设计的初衷。尽管自2005年以来,通过行政化的政策调整,城镇退休职工养老金待遇已实现连续“九连涨”,但由于缺乏正常化的调整机制,养老金替代率(相对于社会平均工资)仍呈逐步下降趋势,由养老金“双轨制”引致的政、企退休待遇差也日益成为社保制度改革的焦点问题。种种迹象表明,经过30 多年来的改革试行,“城镇制度”养老金待遇给付政策正面临着进一步改革的压力,调整退休金待遇计发公式、完善相关的配套政策已势在必行。

表1 DB 型现收现付制与DC 型完全积累制的比较

表2 美国退休收入保障的三支柱体系

表3 中国“城镇制度”人均养老金水平及替代率(2005—2012年)

[1]美国社会保障总署.Social Security Programs Throughout the World:The Americas,2011[EB/OL].(2011-02-18)[2013-03-17].http://www.ssa.gov/policy/docs/progdesc/ssptw/2010- 2011/americas/index.html.

[2]房连泉.智利社保基金投资与管理[D].北京:中国社会科学院研究生院,2006.

[3]智利养老金监管局.Sistema de Pensiones Solidarias2012[EB/OL].(2012-10-05)[2013-03-17].http://www.spensiones.cl/safpstats/stats/.sc.php?_cid=03sps .

[4]国务院.关于完善企业职工基本养老保险制度的决定(国发[2005]38 号)[EB/OL].(2005-12-03)[2013-03-17].http://www.gov.cn/zwgk/2005-12/14/content_127311.htm.