分析比较IPO定价方法及我国IPO改革建议

2013-04-29高晓莹

高晓莹

摘要:市场经济下,未上市的企业通过IPO(Initial Public offering,首次公开募股)可以使拟上市公司资产扩大,对企业未来发展注入资金。国际上IPO定价方式有三类:固定价格定价方式、累计投标询价制、拍卖机制。当前我国主要采用询价方式,但我国当前IPO存在的主要问题是发行公司和投资者之间信息不对称、IPO抑价明显、机构投资者操纵新股询价等。

关键词:IPO定价,定价方法,改革历程,改革建议

IPO定价是对新股进入市场前的定价,其关系到各个参与者的主体利益,并影响股票上市后的表现。发行价较高时,承销商承受较大的发行风险和难度,同时增加投资者的成本,有可能会导致发行失败;发行价较低时,新股发行较为顺利,但过低会损害原有股东利益,筹措资金少,影响公司的长期发展。

一、三种IPO定价方法及比较

(一)固定价格定价方式

固定价格发行方式是指由承销商和股票发行人依据某种股票发行定价估算方法,估算新股的市场价值范围,在此范围内确定一个价格作为招募股票的公开发行价。其特点是,招募股票的价值是由承销商和发行人通过定价估算方法确定,未充分获取市场需求信息。与此同时,投资者只能被动的接受价格。发行商,承销商和投资者之间的信息不对称。

根据股份分配方式可分为两种模式,一种是如果出现超额认购,承销商需要根据投资者的申购数量按照比例销售,香港、新加坡采用此方式。另一种是承销商有完全配售股份的权利。

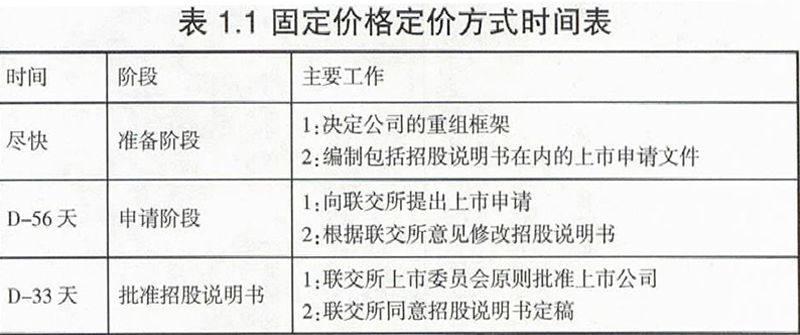

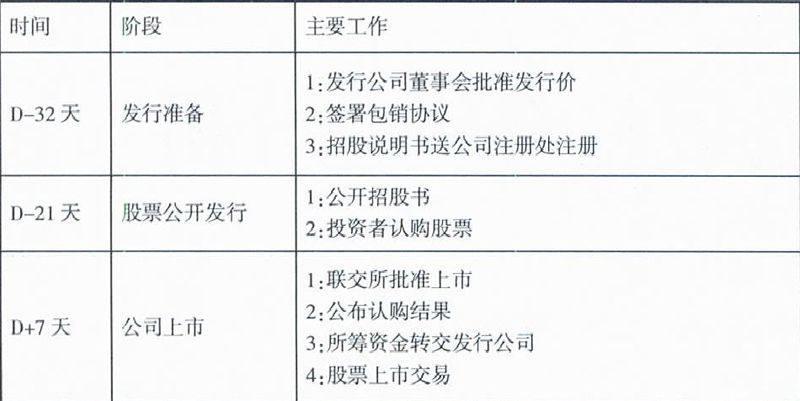

表1.1 固定价格定价方式时间表

资料来源:《新股定价发行方式研究》, 深圳证券交易所综合研究所研究报告,2000,12.

固定价格发行机制的特点:

1.从表3.1新股发行时间表格上可以看到,从承销商确定发行价格、投资者认购股票到股票交易上市之间存在一定的时间间隔,增加了有关市场需求信息泄露的风险。投资者可能认为发行价格比实际价值低,可能导致超高的认购数量;或者,投资者认为发行价格比实际价格高,导致发行失败。因此,为避免发行失败,发行人通过抑价来确保发行成功。

2.在发行流程中,投资者申购需要预先缴纳全款,并在申购期内冻结,利息由发行人获得。利息弥补了发行人抑价发行的成本,且激励发行人进一步提高发行抑价程度。

3.存在申购上限限制,抑制了大机构投资者可以购买的数量。

固定价格发行方式在新兴市场的初期发展中使用广泛,其原因是:固定价格发行方式过程简单,对承销商要求不高;新兴市场缺乏高素质的机构投资者,对投资者的询价参考意义较小;不需要累计投标询价中路演的过程,节省了高昂的成本。

(二)累计投标询价制

累计投标询价方式也称为评估定价方式或公开定价方式,美国股票市场最常用的发行定价方式。是指网上、网下累计投标询价,具体指在价格区间内网下向战略投资者、证券投资基金累计投标询价和网上向社会公众投资者累计投标询价相结合的发行方式,此方式在保护投资者权益的基本前提下能最大限度地发挥市场功能。

其具体做法是,根据投资者对股份的需求信息确定发行价格和发行数量。在发行初始阶段,承销商根据拟发行股票内在价值、股票大盘走势、股票二级市场、市场流通情况等确定一个价格区间,作为投资者判断股票价格的依据。然后,通过巡回推介,向投资者介绍发行人的基本情况及拟发行股票的投资价值,要求投资者在累计投标期和给出的价格区间内按照不同的价位申报认购数量。待累计投标期结束后,承销商汇总有投资意向的股票订单,了解对应价位的投资需求量。最后由承销商和发行人按照总申购金额超过发行筹资额的一定倍数确定发行价格,按此价格向投资者配售股票。

与固定价格机制、拍卖机制对比,累计投标询价机制的主要特点:

1.发售对象不同。在固定价格机制和拍卖机制下,大量的中小投资者可以参与发行并获得新股分配,但在累计投标询价机制下,一般只有大的投资者才可参与发行过程并获得股票分配。

2.定价时机确定,与固定价格机制不同,累计投标机制下股票的发行价格一般都是在股票正式发售之前的最后一刻最终确定。

累计投标询价制方式优点:

1.在发行公司和投资者之间建立充分沟通机制,降低了发行公司和投资者之间的信息不对称程度。

2.有助于股票发行获得理想定价,降低发行抑价。累计投标方式可以使流行效应发挥正面作用,流行效应是指投资者在决定是否申购新股时,不仅依靠自身对新股投资价值的判断,而且关注其他投资者对此新股的价值判断。

3.发行公司可选择理想的股东结构。在询价过程中,发行公司和承销商可以了解每位投资者的身份,因此可以根据以往经验判断其投资偏好及可能持股的期限,在存在超额认购的情况下,可以选择预期长期持有股票的投资者。

(三)拍卖机制

拍卖机制是一种市场化定价方式。其一般过程是:首先,股票发行人将发行股票的有关资料向投资者发布,投资者申报申购价格和数量。然后,主承销商对所有有效申购按照价格从高到低累计,累计申购量达到新股发行量的价位就是有效价位,在其之上的所有申报都中标,最后确定成交价格。根据投标人最终所付价格可分为差别价格拍卖和统一价格拍卖两种形式。差别价格拍卖中,有效价位是最低成交价格,各中标者的购买价格为自己的申购价格;统一价格拍卖中,有效价位是新股发行价格,所有中标申购都按该价格成交。

拍卖机制的特点是:

1.一种定价方法中,承销商和发行人的影响力是最小的,因为,在这种定价方式下价格是在收集信息之后根据市场需求状况确定的。

2.股票是在投标结果基础上,根据既定规则分配的。拍卖定价方式可以有效的降低新股发行抑价程度,是市场化程度最高的定价方式。谷歌上市时采用的是拍卖方式,上市首日价仅上涨了18%,相对比美国网景公司(Netscape)首日暴涨200%, 中国百度首日暴涨354%,谷歌采用的拍卖方式降低新股发行抑价程度。

二、我国IPO改革历程及目前存在的问题

(一)目前我国A股股市经历了以下五次IPO定价机制的市场化改革:

1.20世纪90年代初,固定市盈率定价。证监会采用固定价格方式定价,拟上市公司在股票发行过程中没有决定权。

2.证券法实施前,相对固定市盈率定价。IPO股票发行价格根据企业每股税后利润和一个固定的市盈率水平来确定。

3.网上和网下累计投标定价。1999年颁布的《证券法》将IPO发行价格决定于发行人和承销商,同时机构投资者也要参与定价。

4.控制市盈率定价。规定发行价格区间的上下幅度约为10%;另外,发行市盈率不超过20%。券商和发行人只能在严格的市盈率区间内,通过累计投标询价决定股票的发行价格。

5.2005年1月1日起,应通过询价方式确定IPO发行价格。

(二)我国IPO定价存在的问题:

1.采用询价方式发行公司和投资者之间信息不对称。两轮询价制和累计定价方式结构相似,实质内容有差别,中国询价制使得承销商只能在询价区间内外设定发行价格。这样导致首轮询价投资者认购价格普遍较低,各投资机构提交较低的认购价格进入二轮询价;同时由于无差别的配股,各投资者以区间内高端价格申购以获得较高份额的股票从发行中过得较大利润。承销商只能把发行价格设定在初始询价区间内,造成了IPO过分抑价和二级市场首日交易极高的普遍现象。

2.IPO抑价明显。IPO抑价是一级市场和二级市场价格比较的结果,通常用收益率表示。我国新股上市首日无价格涨跌幅限制和股票集合竞价申报价格限制范围,IPO抑价幅度在50%~500%之间。

3.机构投资者操纵新股询价。目前的询价制度下,我国新股发行询价对象六类机构投资者: 基金公司类,保险机构投资者,保荐机构类,合格的境外机构投资者类,保荐机构类,信托投资公司类和财务公司类。机构投资者为了自身利益,联合发行公司在询价过程中采取不正常的手段和措施,从而新股询价有被联合操纵的可能。

三、我国IPO定价改革建议

应明确IPO定价改革的目标不是依靠行政力量和规章制度降低新股发行价格,而是以充分的市场化定价为目标,提高市场的资源配置效率。

(一)完善IPO询价制度

进一步完善累计投标询价方式,提高我国IPO定价效率,实现我国股票市场资源的优化配置功能。首先,赋予承销商分配股份的权利,以使询价作用发挥称为可能,发行公司可选择理想的股东结构。其次,完善询价过程,扩大询价范围,IPO定价更合理减小抑价程度。最大限度保护发行公司,承销商和投资者的利益。

(二)完善信息披露机制

对于首次发行的股票,投资者只能通过证监会审核通过的发行公告和招股说明书来判断公司的经营情况。但有可能发行公司为通过审核,屏蔽不利信息。使得上市公司和投资者的信息不对称。因此应出台对于IPO上市公司信息披露的具体信息要求做详细说明。同时提高上市公司的诚信。

(三)规范承销商行为

承销商在IPO过程中为争夺发行项目,有可能做出有利于发行人损害投资者利益的行为。当前承销商的行为不完全规范,违纪违法行为常用发生。因此,一方面应对承销商的经营活动加强管理,严厉处罚违法行为;另一方面应加强对承销商的经营活动管理,关注承销商内部管理和制度建设。延长承销商的保荐责任期,促使承销商关注企业的长期发展从而提高保荐发行公司的质量。

(四)积极试点新的定价发行方法

一个完善的资本市场,需要给各类型的企业提供融资发展机会,针对不同上市公司的情况,券商和发行人可以根据市场需求状况采用不同的新股发行方式定价。降低发行公司成本的同时,避免不良的投机炒作行为。

参考文献:

[1]: JAY P.RITTER, WARRREN GORHAM&LAMONT. Initial Public Offerings, Handbook of Modern Finance[J]. Contemporary Finance Digest, Vol.2, No,1(Spring).1998

[2]: 冯涛, 王永明. 中国证券市场IPO定价模型机其实证研究,统计与信息论坛,2009(1) 58-61

[3]: 王敏,瞿其春. IPO定价分析,中国管理科学,2006(10)272-275.

[4]: 姚海鑫,我国上市公司IPO定价问题的一个实证研究,辽宁大学学报(哲学社会科学版),2004(5)2-10.