纯苯市场分析

2012-11-09曹阳

曹 阳

(中国石化 化工销售分公司,北京 100728)

纯苯市场分析

曹 阳

(中国石化 化工销售分公司,北京 100728)

近年来,国内纯苯市场受国际原油价格、进口和国内供需矛盾等综合因素的影响,价格波动频繁,供需平衡脆弱。通过对国内纯苯市场的供需分析,以及下游行业分析和价格走势分析,指出了国内纯苯上游生产的构成及下游行业的特点,阐述了国内纯苯产品的市场运行规律,并对未来国内纯苯产品的市场供需和价格走势做了相关的分析与预测,提出了针对性建议。

纯苯;市场分析;预测

20世纪70年代以前,国内纯苯资源主要来自炼焦工业,属于炼焦副产品;20世纪70年代以后,随着国内石油化工装置的相继投产,石油装置副产苯的产能逐年提高;20世纪90年代后期至今,尤其是“十一”五期间,国内苯产业飞速发展。

与国际相似,国内纯苯主要有4个途径获得[1]:(1)乙烯裂解装置所副产的裂解汽油;(2)重整装置所产生的重整生成油;(3)对二甲苯(PX)联合装置所产生的副产品;(4)煤焦化过程所产生的副产品。前3种途径获得的纯苯称为石油苯,第4种途径获得的纯苯称为焦化苯。焦化苯是酸洗苯、精制苯和加氢苯的统称,其上游原料均为焦化粗苯。焦化粗苯是焦炭煤气净化过程中的衍生副产物。酸洗苯则是将焦化粗苯用硫酸进行酸洗,再经过蒸馏提纯后的产物。精制苯实际上就是对酸洗苯再次进行精加工,工艺方法主要有酸洗、萃取、吸符分离和蒸馏。加氢苯是指通过对酸洗苯进行加氢、萃取蒸馏后得到高纯度苯。

我国纯苯产能2005年为4.28 Mt,2010年提高到10.43 Mt,年均产能增长率为19.5%。2010年国内纯苯产能中石油苯占70%,焦化苯占30%,合计产能仅次于美国,居世界第二位。

从纯苯的获得途径看,纯苯具有副产品属性,从这个意义上讲,纯苯的产出具有一定的不可抗逆性,是一种刚性产出产品,产量取决于目的产品的产量,如通过乙烯裂解装置获得的纯苯量由乙烯的产量决定。基于这种副产品属性,纯苯的产能与产量不具备一定的线性关系。

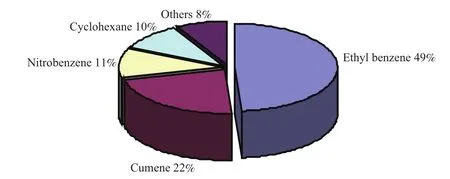

国内纯苯的下游行业主要集中在乙苯、环己烷、硝基苯和异丙苯四大领域,其他领域(如烷基苯、氯化苯和顺酐等)也有较多应用。纯苯作为基础化工原料,下游行业的需求也在不断地扩大。

本文对纯苯市场进行了回顾,分析了纯苯的供应、需求和市场情况,并对未来的市场进行了预测。

1 市场回顾

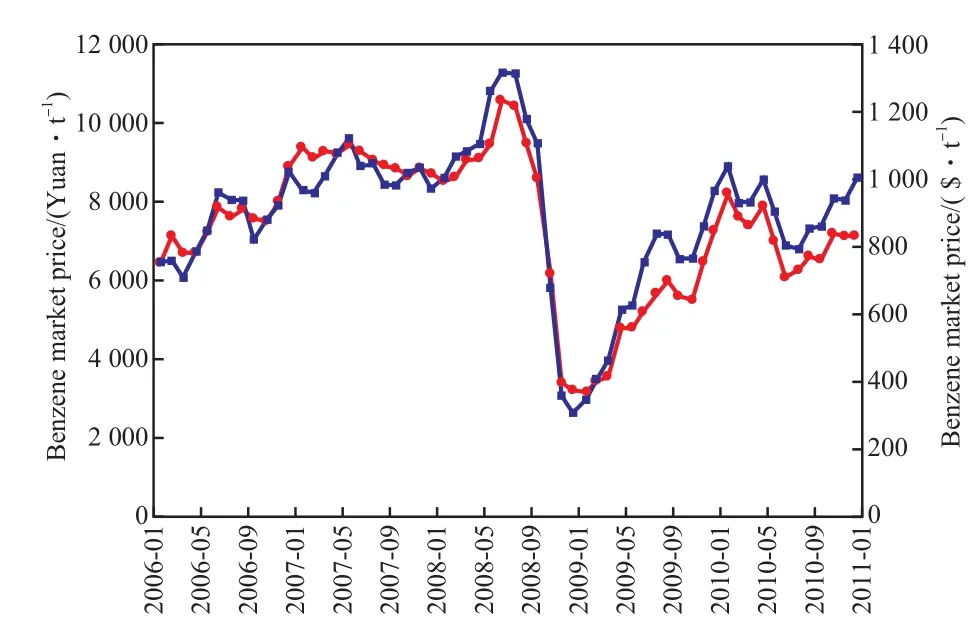

作为石油化工产业的副产品和基础化工原料,纯苯产品的价格往往随着石油价格和市场供需而跌宕起伏。2006—2010年华东地区的纯苯价格走势与FOB韩国纯苯的价格走势见图1。

图1 2006—2010华东地区的纯苯价格走势与FOB韩国纯苯的价格走势Fig.1 2006—2010 benzene market prices of East China andFOB Korea.

2006年国内纯苯市场弱势盘整。上半年,北方的双苯工厂爆炸影阴还没有消除,西北的苯胺工厂又发生爆炸,下游行业对纯苯的需求大幅减少,导致纯苯市场低迷,价格一降再降,由2005年高端的7 750元/t降至2006年初的5 900元/t,高低端价格差1 850元/t,跌幅高达31%,之后国内纯苯市场价格波动频繁,主体价格在6 500~7 500元/t之间振荡。2006年下半年受国内纯苯出口和需求回暖的影响,纯苯价格振荡上升,主体成交价格整体上升到7 500~8 500元/t,但价格波动仍较频繁,至2006年底,价格上升到9 000元/t,呈现出了淡季不淡的良好走势。得益于年底价格提升,全年纯苯的平均价格约为7 500元/t。

2007年全年国内纯苯价格高位盘整。当年国内没有新增纯苯产能,下游行业的新增装置满负荷运转,国内纯苯需求表现强劲,全年平均价格高达9 000元/t,整体走势稳健。

2008年是国内纯苯价格震荡波动最大的一年。前3个季度随着原油价格的上涨,国内纯苯价格一路上扬,不断创出新高,年中纯苯价格攀升到10 500元/t的历史高点,之后随着金融危机的爆发,纯苯价格急剧下跌,年底跌至3 000元/t,年度内高点与低点的价格差高达7 500元/t。受前3个季度价格较高的影响,全年纯苯平均价格为8 000元/t。

2009年全年国内纯苯价格小幅上涨,由年初的3 000元/t上涨到年底的7 800元/t,年未比年初价格上涨了160%,期间鲜有回调,走出了少见的全年单边上涨的行情,国内市场交易活跃,进出口量也创出新高,全年纯苯进口量620 kt,出口量280 kt,净进口量340 kt,三者均为纯苯产品自有通关记录以来的最高值。由于2009年年初纯苯起步价格偏低,因此全年纯苯均价仅为5 100元/t。

2010年纯苯价格震荡盘整。年初纯苯价格延续了2009年底的上涨行情,1月中旬价格上涨到8 250元/t,之后在大幅振荡中下滑,年中下滑到6 000元/t的低点,下半年开始进入理性反弹的行情,年底价格缓慢回升到7 500元/t,全年纯苯均价为7 100元/t。

回顾2006—2010年国内纯苯价格的走势,纯苯的平均价格为:2006年7 500元/t,2007年9 000元/t,2008年8 000元/t,2009年5 100元/t,2010年7 100元/t。这5年里,纯苯的平均价格由高端的9 000元/t到低端的5 000元/t,价格波动幅度相当大,因此纯苯市场的把握非常困难。

2 供应分析

“十一”五期间,国内乙烯产能由7.68 Mt增长到15 Mt,年均产能增长率为14.3%;重整产能由20 Mt增长到38 Mt,年均产能增长率为13.7%;PX产能由3.07 Mt增长到8.2 Mt,年均产能增长率为21.7%;钢铁产能由360 Mt增长到到630 Mt,年均产能增长率为12.1%。相应的纯苯产能同比例得到提升,其中乙烯裂解装置所副产的纯苯产能由1.78 Mt增长到3.58 Mt;重整装置所副产的纯苯产能由950 kt增长到1.80 Mt;PX联合装置所副产的纯苯产能由650 kt增长到1.75 Mt;煤焦化所副产的纯苯产能由900 kt增长到3.30 Mt,其中加氢苯产能为2.12 Mt,占煤焦化副产纯苯产能的64%。以上合计纯苯产能由4.28 Mt提高到10.43 Mt,年均产能增长率为19.5%。其中,煤焦化副产纯苯的产能增长率最高,PX联合装置所副产的纯苯产能增长率次之。2010年,焦化苯产能与石油苯产能的比例为3∶7。

产量方面,乙烯裂解装置所副产的纯苯2005年为1.74 Mt,2010年增长到3.04 Mt,年均产量增长率为11.8%;同期重整装置所副产的纯苯由850 kt增长到1.50 Mt,年均产量增长率为12.0%;PX联合装置所副产的纯苯由530 kt增长到1.52 Mt,年均产量增长率为23.4%;煤焦化过程所副产的纯苯由580 kt增长到1.48 Mt,年均产量增长率为20.6%。合计纯苯产量由2005年的3.70 Mt提高到2010年的7.54 Mt,年均产量增长率为15.3%。2010年,纯苯总产量中,石油苯产量占80%,焦化苯产量占20%。

“十一”五以前,国内石油苯主要集中在中国石油和中国石化(简称两大集团公司)。“十一”五期间这种垄断格局产生了变化,其中来自乙烯裂解装置副产的石油苯和重整装置副产的石油苯依旧集中在两大集团公司,PX联合装置副产的石油苯也主要集中在两大集团公司,但近年来中海油和民营企业进驻合成纤维原料上游,纷纷投资PX联合装置,导致国内石油苯资源构成多样化,两大集团公司所占的纯苯市场份额有所下降。以2010年的国内纯苯产量计算,相比2005年两大集团公司市场份额合计下降7百分点,市场影响力相对趋于弱化。

2005年以来,随着国内焦化苯加氢技术瓶颈的突破,国内加氢苯产能突破2 Mt,精制苯技术被快速淘汰。理论上,生产200 t钢铁需要100 t焦炭,100 t焦炭副产1 t焦化粗苯,即200 t钢铁可副产1 t焦化粗苯[2]。因此,焦化粗苯的实际产量直接受钢铁产量的影响。目前,国内钢铁产量全球最大,是美国钢铁产量的4倍,钢产量约为630 Mt/a,但受国家政策影响,预计近期国内钢产量大幅增加的可能性不大。但国内焦化苯产业发展迅猛,产能快速增加,对焦化粗苯的需求大于钢铁产能的增加,形成了对焦化粗苯的资源依赖,造成国内焦化苯的产能相对过剩。

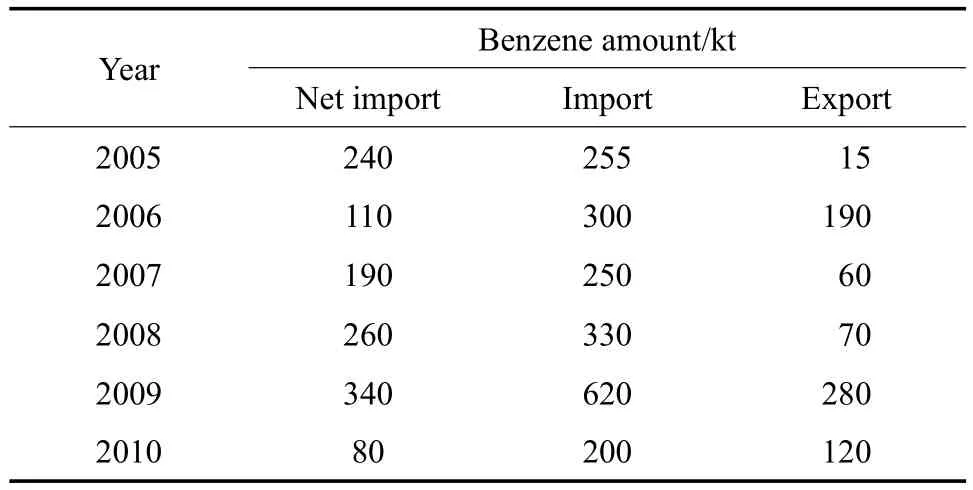

近年来,国内纯苯产能的年均增长率将近20%,产量的年均增长率保持在15%左右,持续的产能、产量高速增长保障了对国内纯苯下游行业需求的供应,因此,不同于其他化工产品,国内纯苯的进口一直是资源供给的配角,净进口量一直盘横在低位。纯苯净进口量2005年240 kt、2006年110 kt、2007年190 kt、2008年260 kt、2009年340 kt、2010年仅为80 kt,6年来纯苯的年均净进口量约200 kt。国内在进口纯苯的同时还在不断地出口纯苯,而且往往是纯苯进口量大量增加的同时,会伴随着大量的纯苯出口,用以平衡国内富裕的资源,2009年国内纯苯进口量620 kt,同期纯苯出口量280 kt,就是有力的佐证。2005—2010年国内纯苯进口量和出口量的统计见表1。

表1 2005—2010年国内纯苯进口量和出口量的统计Table 1 2005—2010 China benzene import and export amounts

3 需求分析

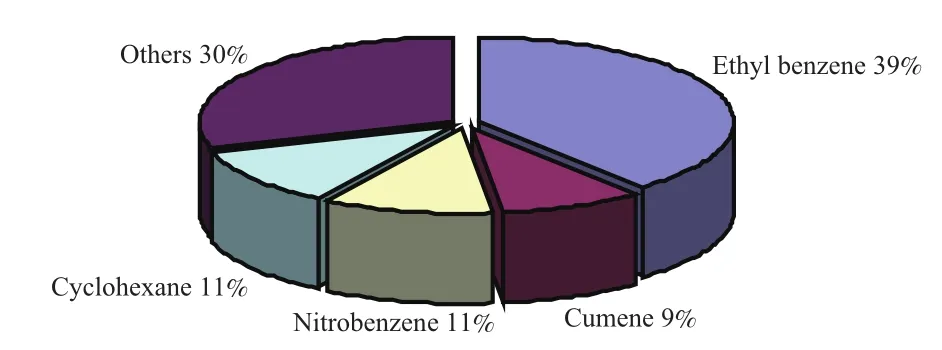

与国外纯苯下游行业类似,国内纯苯下游行业也主要集中在乙苯、环己烷、硝基苯和异丙苯四大行业。但二者的不同之处在于,国内纯苯下游行业除包括上述四大行业外,其他行业(如烷基苯、氯化苯和顺酐等行业)的应用比例也较大。2010年国内纯苯下游行业的分布见图2。

图2 2010年国内纯苯下游行业的分布Fig.2 2010 China benzene downstream consumption structure.

乙苯脱氢即得到苯乙烯,苯乙烯是国内以及全球纯苯消费增长的最主要动力,国内苯乙烯占纯苯消费的比重亦呈逐年增涨的态势。2005年国内苯乙烯的产能为1.78 Mt,产量为1.65 Mt,消耗纯苯1.30 Mt,占纯苯国内表观消费的33%;2010年国内苯乙烯的产能为5.55 Mt,产量为3.80 Mt,消耗纯苯3.00 Mt,占纯苯国内表观消费的39%,相比2005年提升6百分点。

环己烷为纯苯下游产品中的主要中间产品,经环己酮、己二酸、己二胺后生产己内酰胺和尼龙66盐[3]。2005年国内环己酮的产能为440 kt,产量为380 kt,消耗纯苯410 kt,占纯苯国内表观消费的10%;2010年国内环己酮的产能为1.2 Mt,产量为750 kt,消耗纯苯810 kt,占纯苯国内表观消费的11%。

硝基苯也是纯苯下游产品中的主要中间产品,其下游产品主要为苯胺。2005年国内苯胺的产能为680 kt,产量为560 kt,消耗纯苯470 kt,占纯苯国内表观消费的12%;2010年国内苯胺的产能为2.00 Mt,产量为1.00 Mt,消耗纯苯840 kt,占纯苯国内表观消费的11%。苯胺产业下游产品聚氨酯是拉动苯胺消费增长的主要动力,但目前苯胺的产能过剩,部分规模过小、技术落后的苯胺装置将会逐步被淘汰。

异丙苯同样是消耗纯苯较多的产品,其下游产品为苯酚和丙酮。2005年国内苯酚的产能为660 kt,产量为520 kt,消耗纯苯490 kt,占纯苯国内表观消费的12%;2010年国内苯酚的产能为910 kt,产量为750 kt,消耗纯苯710 kt,占纯苯国内表观消费的9%。受国内市场对碳酸酯需求增长的影响,未来苯酚对纯苯的消费将呈增长趋势。

目前,国内纯苯下游四大行业中,除硝基苯(苯胺)处于产能过剩、面临行业重组外,苯乙烯、苯酚、己内酰胺三大行业都处于大量依赖进口的状态。其中,2010年苯乙烯进口量3.69 Mt,进口依存度49%;苯酚进口量620 kt,进口依存度45%;己内酰胺进口量650 kt,进口依存度46%。而2010年苯胺国内进口量仅为90 kt,进口依存度8%。综合折算,上述进口产品当量消耗纯苯4.29 Mt,为国内纯苯的持续发展提供了后续空间。

2010年世界纯苯下游行业的分布见图3。对比图2和图3可见,由于国内纯苯在烷基苯、氯化苯、顺酐等领域有较大应用,因此国内纯苯下游苯乙烯的消耗低于世界分布10百分点,苯酚的消耗低于世界分布13百分点,其他方面的消耗高于世界分布22百分点,而在硝基苯和环己烷应用领域,国内与世界分布基本保持一致。这从另一个侧面能看出国内纯苯下游的苯乙烯和苯酚行业仍有较大的发展空间。

图3 2010年世界纯苯下游行业的分布Fig.3 2010 global benzene downstream consumption structure.

4 市场分析

纯苯产品是国内供需平衡非常脆弱的产品,上、下游的增产或减产都会影响到纯苯市场的价格。2005年底,北方双苯工厂爆炸导致国内纯苯价值在2006年全年低迷,2008年第四季度由于金融危机导致纯苯价格高台跳水。影响国内纯苯价格的主要因素有以下几个方面。

(1)国内宏观经济的影响。宏观经济持续稳定地向好的方向发展,就会刺激纯苯产品下游行业保持较高的开工水平,吸引更多的资金投入到纯苯下游行业,从而形成纯苯下游行业有序发展的良性格局。如果宏观经济趋弱,纯苯下游行业开工减少,哪怕是一个下游行业的走软,都会影响到纯苯价格的走势。

(2)国际油价的影响。经测算,近年来外盘纯苯与国际油价的关联度高达97%,国际油价上涨则外盘纯苯价格上涨,而外盘纯苯价格与国内纯苯价格的关联度为89%,相比于国际油价的关联度有所下降,但长期走势吻合。

(3)国内供需的影响。国内供需的影响主要表现在以下3种情况:一是国内新增纯苯产能的装置投产,下游配套装置相对滞后,导致国内纯苯供应过剩,价格下行;二是国内上游装置检修或装置意外造成纯苯减产,但下游纯苯需求旺盛,导致国内纯苯供应紧张,价格上行;三是纯苯下游的某个行业出现问题,开工负荷下降,同样导致纯苯供应过剩,价格下行。

(4)进出口的影响。2010年国内纯苯的进口依存度仅为1%,基本可自给自足,而且部分时段为平衡国内资源还需要阶段性出口,以保持国内资源平衡。近年来国内纯苯出现多次阶段性资源富裕,导致国内纯苯资源出口,而国家对纯苯产品出口没有出口退税政策,因此出口的纯苯无法享受退税补贴,造成与国内销售纯苯相比,出口销售纯苯反而要亏损的局面,但如果不进行出口运作,国内纯苯价格将因资源富裕而大幅降价,与外盘纯苯价格的价差会大幅拉大,造成更大的效益损失,因此在迫不得已的情况下需要进行出口操作。

5 市场预计

5.1 供应预计

根据现有资料,“十二”五期间,国内乙烯产能将由15 Mt增长到22 Mt,年均产能增长率为8.0%;重整产能将由38 Mt增长到55 Mt,年均产能增长率为7.7%;PX产能将由8.2 Mt增长到12 Mt,年均产能增长率为7.9%;钢铁产量将由630 Mt增长到700 Mt,年均产量增长率为2.1%。相应的到2015年,预计国内各行业纯苯产能将分别增长1.62 Mt、800 kt、750 kt和700 kt,合计产能增长3.87 Mt,国内纯苯产能将由2010年的10.43 Mt增长到2015年的14.3 Mt,年均产能增长率为6.5%。

5.2 需求预计

预计纯苯下游行业未来5年主要的增长产品为苯乙烯和苯酚,预计苯乙烯产能增长2.65 Mt、苯酚产能增长1.09 Mt、苯胺产能增长1.00 Mt、环己酮产能增长0.40 Mt。以上新增产能将增加纯苯消耗3.39 Mt,加上其他未列产业的增加,应该达到或超过纯苯产能的增长。

5.3 价格预测

在国际油价高位的预期下,预计未来5年国内纯苯价格主体成交价位在7 000~9 000元/t之间;如果国际油价暴跌,则国内纯苯价格将会低至5 000元/t左右;如果国际油价暴涨,国内纯苯价格有超过1万元/t的空间。另外,国内纯苯资源阶段性资源过剩和阶段性资源短缺将会交替出现,进出口的双向操作将会成为常态。

6 结语

纯苯作为一种具有副产品特性的基础化工原料,它的重要作用正在日益显现,研究并逐步挖掘它的市场走势规律对国民经济建设大有裨益。经过长期的跟踪发现,纯苯市场走势受多方面因素影响,但并不是没有一定之规,其内在的规律正在逐步显现,只要认真分析总结,就能逐步掌握市场动向,从而辅助经营决策。

[1] 司航. 化工产品手册——有机化工原料[M]. 北京:化学工业出版社,1999:498.

[2] 王亚新. 我国焦化苯精制现状及市场发展趋势[J]. 产业经济,2006(5):81 - 87.

[3] 金栋. 己内酰胺生产技术及国内外市场前景[J]. 化学工业,2007(10):20 - 27.

Benzene Market Analysis

Cao Yang

(SINOPEC Chemicals Commercial Holding Company Limited,Beijing 100728,China)

In recent years,Chinese benzene market price frequently fluctuated due to international crude oil price and the contradiction between supply and demand. So the supply and demand balance of the Chinese benzene market was fragile. Through analyzing the benzene market,the characters of the downstream and the upstream consumption structure and the law of the Chinese benzene market are pointed out. The domestic benzene supply and demand in future is forecasted. Appropriate suggestions are given according to the conclusion.

benzene;market analysis;forecasting

1000-8144(2012)07 - 0859 - 05

TQ 241.11

A

2012 - 03 - 09;[修改稿日期]2012 - 04 - 17。

曹阳(1968—),男,湖南省益阳市人,大学,高级经济师,电话 010 - 59966889,电邮 caoyang@sinopec.com。

(编辑 李明辉)