资本结构与盈利能力关系的实证分析

——以食品类上市公司为例

2012-09-02王闽

王闽

资本结构与盈利能力关系的实证分析

——以食品类上市公司为例

王闽

选取41家食品上市公司2011年的财务数据为样本,结合主成分分析法和SPSS分析,以关键财务数据指标对资本结构与盈利能力关系进行实证研究,结果表明食品行业上市公司的盈利能力与资本结构呈负相关关系,由此提出相关建议。

食品类上市公司;盈利能力;资本结构;主成分分析

盈利能力是反映上市公司绩效的关键衡量指标,盈利水平的高低,关系到公司内部人经营目标能否实现,外部人的权益是否得到保障。资本结构是指企业各种长期资金筹集来源的构成及其比例关系,企业的资本结构由长期债务资本和权益资本构成,即长期债务资本与权益资本的比率,适当的资本结构可以实现企业价值的最大化[1]。食品工业是市场化程度较高的充分竞争性行业,产生并快速发展了如方便食品、冷冻食品等新生的“朝阳产业”,加速了产业市场化、国际化的进程,也决定了中国食品工业产业结构的深刻调整。因此,优化资本结构与提高盈利能力是当今食品行业亟待解决的重要问题。本研究以食品行业上市公司为对象,通过对食品类上市公司的盈利能力和资本结构指标的分析,研究两者之间的关系,得出关于我国食品类上市公司盈利能力与资本结构关系的启示性结论[2]。

一、指标和样本数据的选取

(一)指标的选取

1.资本结构指标。上市公司资本结构的债权资本与股权资本结合,优于仅选择债权融资或股权融资的单一融资方式,股权融资与债权融资的选择形成资本结构。本研究选取资产负债率指标(Y)来表示企业的资本结构,该指标反映企业的总资产中有多少比例的资产是通过负债提供,企业资产对债权人利益的保障程度,同时也是衡量企业长期偿债能力的重要指标。一般情况下,如果资产负债率≤50%,就会有利于风险和收益的平衡。资产负债率的控制必须根据本实际情况确定在可以接受的水平之内,以求得风险和收益的最佳组合[3]。

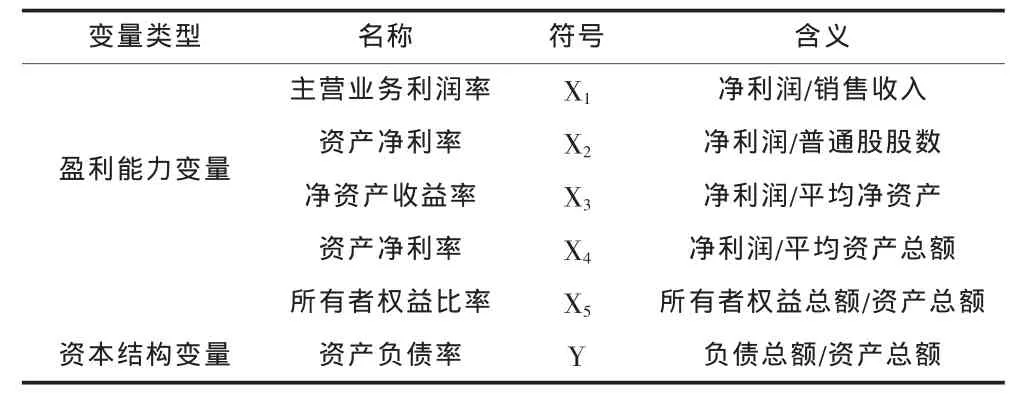

2.盈利能力指标。盈利能力分析是指对企业盈利能力和盈利分配情况的评价,是企业财务结构和经营绩效的综合表现。本研究借鉴已有的研究成果,从中选取了5个具有代表性的指标,能较全面地反映上市公司的盈利能力[4],其中主营业务利润率(X1)反映了上市公司最终获利能力,表示每实现一元的销售收入可以得到多少净利润,表明销售收入的收益水平。每股收益(X2)体现了上市公司的盈利能力和股东的报酬,该指标反映了股份公司每股普通股所创造的净收益,并对上市在资本市场上的股价走向产生重要影响。净资产收益率(X3)反映所有者投入的资本获取利润的能力,具有较强的综合性,该指标越高,表明所有者的投资盈利水平越好,上市的获利能力也相应越强。资产净利率(X4)反映上市公司拥有的全部经济资源的获利能力,该指标越高,表明企业整体资产的获利能力越好,体现了公司资产的综合运用效果。所有者权益比率(X5)反映股份公司每股普通股所创造的所有者权益,并对企业在资本市场上的股价走向产生重要影响,体现了公司的盈利能力和股东的报酬[5][6],各指标的具体含义如表1。

(二)样本数据的选取

以2011年在上海与深圳两大证券交易所的食品类41家上市公司为样本,样本数据全部来自年度财务报告数据,考察这41家上市公司资本结构的变化对盈利能力之间的关系,盈利能力指标数值和资本结构指标数值是通过手工整理计算而得。

表1 指标选择

二、实证过程分析

(一)主成分分析

主成分分析法通过线型变换,将多个冗余指标组合成相互独立的充分反映总体信息的简化指标,在不损失主要信息的前提下避开变量间共线性问题。通过对主成分进行分析,剔除一些重叠的信息,使问题得到最佳综合。由于企业的获利的指标可能存在一定程度的相关关系,计算得出他们之间的相关系数。主成分分析用较少的变量去解释原来资料中的大部分变量,以解释资料的综合性指标,体现了降维思路,通常提取主成分的个数为包含80%以上信息的变量。具体步骤如下:

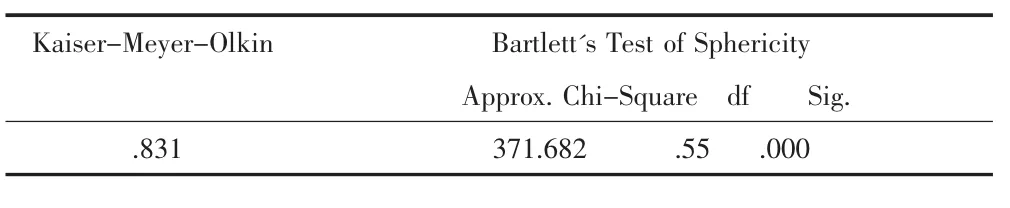

1.提取主成分。对反映盈利能力的5个财务指标数据进行标准化处理记为GX1、GX2、GX3、GX4、GX5,运用SPSS14.0软件Analyze菜单中的Factor过程进行主成分分析[7],输出结果如表2所示:

表2 KMO and Bartlett's Test

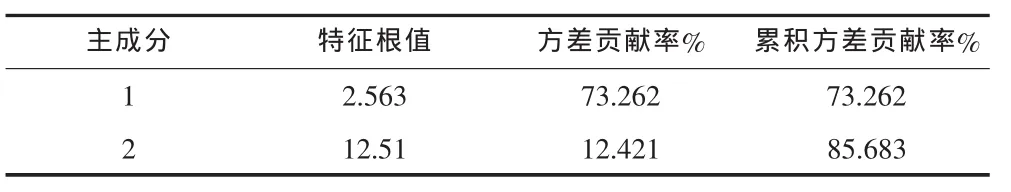

由表2可知,KMO统计量为0.831,是大于0.50的,球形检验卡方统计量的结果是371.682,单侧P为0.000,小于0.01,表明所选取的指标适合用于做主成分分析,并做进一步分析。根据输出的相关矩阵的特征根和方差贡献率表,按照累积方差贡献率≧80%的规则,提取了2个主成分,如表3所示

表3 相关矩阵的特征根和方差贡献率

由表3可知,这2个主成分的累积方差贡献率是85.683%,即这2个主成分包含了上述5个指标85.683%的信息,所以能够全面反映上市公司的盈利能力信息,可作为进行下一步分析依据。

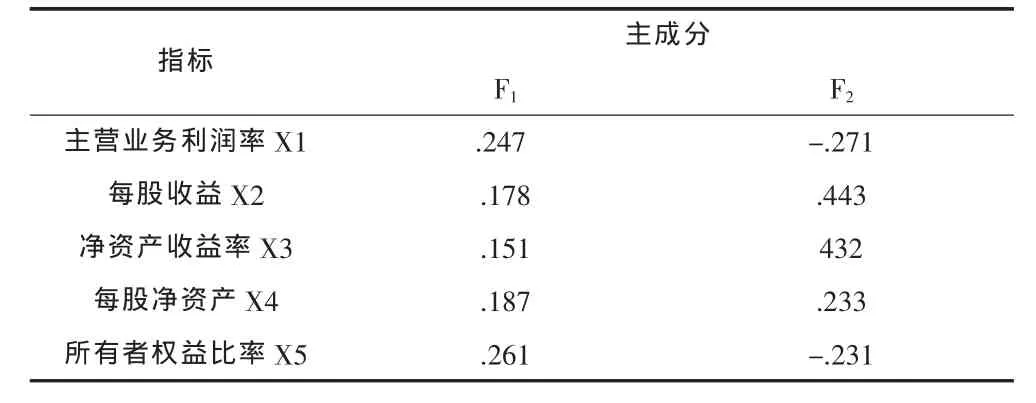

2.主成分确定与解释。按照累积方差贡献率≧80%的原则,提取了2个主成分,对各主成分旋转主

成分矩阵来确定和解释,旋转主成分矩阵表如表4:

由表4知,第一主成分F1主要反映主营业务利润率、净资产收益率、每股净资产、所有者权益比率、每股收益5个指标,体现上市公司利用资源的综合能力和活力能力;第二主成分F2主要反映每股现金净流量,体现了企业的利润获取能力。

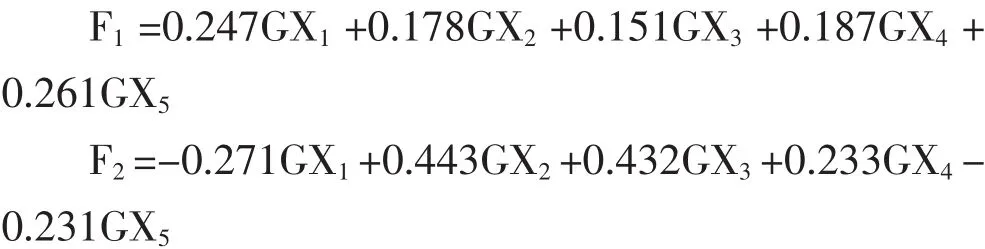

3.主成分表达式建立。在提取了2个主成分的基础上,利用输出结果中的主成分分析因子得分系数矩阵,并应用这一线性组合计算出各主成分的值,如表5所示:

表5 主成分分析因子得分系数矩阵

根据表5的因子得分系数矩阵,可以建立因子得分函数,从而计算出两个主成分的得分。

(二)相关性检验

通过运用SPSS软件对盈利能力F综与资产负债率Y进行皮尔逊积差相关性检验,以确认两者之间是否存在着显著的相关性,盈利能力F综与资产负债率Y的相关系数为-0.384,可以看出两者之间呈负相关关系,其双尾检验的显著性水平为0.013,说明该相关系数具有显著的统计学意义。

(三)回归分析

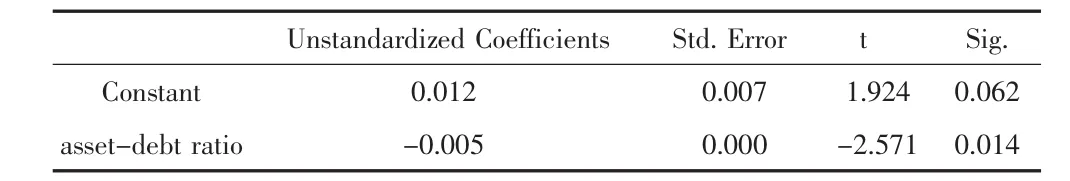

相关分析研究企业的获利能力F与资产负债率X之间的密切程度,回归分析从数量上考察资产负债率X对企业盈利能力的影响程度,以盈利能力F为因变量资产负债率X为自变量进行回归分析。利用SPSS软件提供的线性回归分析模型,用Enter进行回归分析如表6所示:

在显著性检验中,统计量F=6.609,对应的显著性水平为0.014,比常用的显著性水平0.05要小,因此我们可以认为该回归方程是极显著的。回归方程的常数为0.012,在0.062的显著性水平下通过t检验;资产负债率在0.062的显著性水平下也通过t检验,F与x的系数为-0.005,表明企业的盈利能力与资产负债率呈中度负相关关系,因此获利能力F与资产负债率X的回归方程为F=0.012-0.005Y+e,其中,F=盈利能力,Y=资产负债率,ε=随机误差项。

表6 回归系数分析表

三、结论与建议

(一)研究结论

本研究以41家食品行业上市公司为样本,利用主成分分析方法提取了两个主成分,建立了主成分表达式。结果表明食品类上市公司的获利能力与资产负债率呈中度负相关,即企业的资本结构对上市公司的获利能力会产生一定影响。一般来说,资产负债率越低的企业,获利能力越高。同时表明食品类上市公司的获利能力越强,其内部融资能力随之越强,高获利上市公司拥有较少的负债,经营效益差的企业则伴随着高负债。

本研究的进一步方向应在采用相关度量指标时,应对指标在灰聚类的基础上予以调整,而不仅局限于本研究提出的固定6个指标,同时结合时间与截面的paneldata得出较合理的分析结果。

(二)对策建议

我国食品工业经济满足了大众日益增长的消费需求,呈现良性的发展态势,但伴随着激烈的竞争局面,行业盈利空间日益狭小,拓展盈利空间成为当前亟待解决问题,本研究从资本结构角度认为管理者应充分重视资本结构对公司盈利能力的影响,选择适当的资本结构以实现公司价值的最大化。一方面,上市公司在进行负债经营时,要根据自身经营特点、行业特点、盈利能力,适度举债经营,借入款项应投到市场前景广阔、效益较好的项目,避免负债收益低于本利总额,实现筹资收益目标。另一方面,企业在进行资本结构调整时,从优化资本结构、减少财务成本、完善公司治理等多重目标出发,采取内部融资、股权融资与债务融资等组合方式,而不过分追求简单上市扩股融资或大举债务融资等简单方式。

[1]王长江,林晨.公司盈利能力与资本结构的相关性研究:基于江苏省上市公司的因子分析[J].东南大学学报:哲学社会科学版,2011(6).

[2]杨春明,吴华清.创新能力、资本结构与企业规模之间的关系研究[J].重庆科技学院学报:社会科学版,2011(24).

[3]周颖,艾辉.金字塔结构、终极股东控制权与资本结构[J].软科学,2011(1).

[4]白朝丽.资本结构与公司绩效关系文献综述[J].会计之友,2011(3).

[5]乐菲菲.电子行业上市公司资本结构与绩效之相关性浅探[J].现代财经,2011(3).

[6]胡宪,熊正德.电力行业上市公司资本结构与企业绩效的关系[J].求索,2009(6).

[7]张文彤,邝春伟.SPSS统计分析基础教程[M].北京:高等教育出版社,2011.

book=75,ebook=365

F275

A

1673-1999(2012)14-0075-03

“安徽省上市公司大小股东共生模式与优化研究:基于中粮生化的案例”(SK2012B140);安徽科技学院教研项目“《投资学》课程教学内容与教学方法改革研究与实践”(X201042)。安徽科技学院重点建设课程项目(ZDKC1150)阶段性成果。

王闽(1976-),男,安徽宿州人,硕士,安徽科技学院(安徽凤阳233100)财经学院讲师。

2012-04-19