混合预期增广的Phillips曲线与中国最优货币政策规则

——基于SVAR模型的实证研究

2012-06-26艾洪德

艾洪德,郭 凯

(东北财经大学 金融学院/应用金融研究中心,辽宁 大连 116025)

中国经济在经历了2008年的探底之后,从2008年底的谷底开始迅速反弹,但随之而来的是通胀率也迅速上升,到2011年3月,CPI通胀率达到6.27%,RPI通胀率更是达到6.03%,持续攀升的居民消费价格指数加深了社会公众和理论界对未来通胀持续上升的担忧。为应对不断上涨的通胀率,人民银行不得不采取紧缩的货币政策,并于2011年首次将稳定通胀预期、控制通胀率作为货币政策的首要目标,且公布了全年调控通胀率的目标区间,但这样一来,势必要以降低GDP增速为代价,因而货币政策陷入两难境地。一个更加尴尬的结果可能是通胀率没有降低而产出缺口下降,这意味着通胀率与产出缺口的权衡关系失效,导致货币政策可能产生经济的不确定性。问题的关键在于反映通胀率与产出缺口权衡关系的Phillips曲线,Phillips曲线作为货币政策的主要传导机制,其有效与否直接影响货币政策的有效性。自然的问题便是,中国Phillips曲线具有怎样的特征?在中国Phillips曲线的传导机制下,货币当局的最优货币政策规则是怎样的?最优货币政策规则的效果如何,以及中国Phillips曲线的特征对政策规则有效性会产生怎样的影响?本文正是基于上述问题展开研究的。

一、文献综述

Phillips曲线用以衡量通胀与产出缺口之间关系以及刻画通胀短期动态过程,是新凯恩斯基准模型的一个基本方程,它与IS曲线方程一同反映货币政策的传导机制。新凯恩斯主义学派的经济学家们一直致力于研究如何将公众预期附加到传统的Phillips曲线中,以反驳理性预期学派“货币政策无效”的观点,其中,代表性文献包括 Fischer[1]、Taylor[2]、Calvo[3]、Fuhrer 和 Moore[4]、Gali 和Gertler[5]以及Giannoni和Woodford[6-7]等。新凯恩斯学派认为,即使公众存在理性预期,但短期内价格和工资仍然存在粘性,因而市场无法持续出清,名义总需求变动存在短期非中性,产出缺口与通胀之间存在交替关系。在传统的Phillips曲线中引入通胀预期有两种方式,即适应性预期或向后搜索的通胀预期和理性预期或向前搜索的通胀预期。两种预期增广的Phillips曲线的内涵截然不同。首先,适应性预期增广的Phillips曲线可以视为通胀率的一个AR方程,因而可以解释经济中广泛存在的通胀持续性现象和货币政策效应的滞后性与渐进性,理性预期增广的Phillips曲线却无法解释通胀惯性和货币政策冲击 (特别是对通胀)的滞后性[4-8]。其次,两种预期增广的Phillips曲线对不同时期的产出缺口与通胀率的关系的解释是不一致的,理性预期增广的Phillips曲线意味着通胀率先于产出缺口变化而变化。近期研究则试图混合两种预期方式,逐渐形成以工资—价格粘性和信息粘性、理性预期以及适应性预期为假设前提的混合预期增广的Phillips曲线。理论文献中混合两种预期方式大致有三种途径:一是基于粘性工资—价格理论;二是基于粘性信息理论;三是将两者理论相融合。

Phillips曲线不仅可以反应通货膨胀的动态特征,而且可以刻画货币政策传导机制,货币当局通过调整政策工具影响产出缺口,进而通过改变产出缺口影响通货膨胀,从而实现货币政策最终目标的稳定。因此,新凯恩斯经济学家开始基于Phillips曲线构建用于货币政策分析的模型框架,并在这一新凯恩斯主义模型框架内探讨最优的货币政策规则及其相应的货币政策效应。

King等[9]将动态随机一般均衡模型 (DSGE)中的最优消费决策欧拉方程 (Eulor Equation)和垄断竞争厂商均衡定价决策方程进行泰勒线性展开并取其一阶线性泰勒展开式,其中前者作为IS曲线或总需求曲线的近似方程,后者作为Phillips曲线或总供给曲线的近似方程,这样,新凯恩斯经济学家就将DSGE模型转化成近似线性化的线性理性预期模型 (LRE)。在LRE模型框架内,以累加折旧的二次损失函数作为经济变量 (产出缺口和通货膨胀率)实际值偏离目标值的目标损失函数,利用IS曲线及其变形和Phillips曲线及其变形作为约束条件来刻画货币政策传导机制,可以推导出基于Phillips曲线的最优货币政策规则。LRE模型简化了货币政策规则的分析框架,并且可以使其相对容易地扩展至更为复杂的情形,可以使经济学家研究各种约束条件下的最优货币政策规则,例如利率平滑约束、通胀惯性约束、非对称性约束和流动性过剩约束等。Giannoni和Woodford[6-7]在LRE模型框架内推导出通胀惯性约束下的最优利率规则,其中通胀惯性约束方程为一阶滞后混合预期增广的Phillips曲线;Eric[10]则分析了理性预期增广的非线性Phillips曲线约束下的最优通胀目标规则。

国内学者也对中国Phillips曲线和货币政策规则进行了研究,代表性文献可以区分为两类:一类研究侧重于泰勒规则、前瞻性利率规则或其他货币政策规则,主要是考察哪种规则形式更加符合中国货币政策的操作方式,以及在这种政策规则下,单一的货币政策冲击的效果。谢平和罗雄[11]考察了泰勒规则对中国货币政策的适应性;赵进文和高辉[12]考察了基于汇率的LWW政策规则及其政策效果;陆军和钟丹[13]则考察了一个前瞻性的利率规则。另一类研究侧重于Phillips曲线特别是混合Phillips曲线的形式,主要是考察通胀预期的形成方式、通胀惯性以及通货膨胀的其他动态特征 (如通货膨胀的区制转移特征和结构突变特征)。刘金全等[14]利用状态空间区制转移模型研究了中国Phillips曲线特征和通货膨胀动态过程;杨继生[15]研究表明中国通货膨胀的动态性质具有短期新凯恩斯混合Phillips曲线的典型特征;李昊和王少平[16]在蕴含微观经济基础的结构混合Phillips曲线框架内研究了中国通货膨胀预期的结构和性质。这些研究均表明,中国通货膨胀在一定程度上具有惯性特征,中国通货膨胀预期同时具有理性预期和适应性预期,中国Phillips曲线具有混合预期增广的Phillips曲线的典型特征。

本文试图在相关研究的基础上,在基准LRE模型框架内,引入混合预期增广的高阶滞后Phillips曲线,进而推导出最优货币政策规则。进一步,本文还试图基于SVAR模型对中国最优货币政策规则进行实证检验和冲击响应分析,最终提出关于中国如何实行最优货币政策规则、如何管理通胀的政策建议。本文创新性体现在两个方面:一是在完全时间一致性标准[17]以及Giannoni和Woodford[6-7]的通胀惯性LRE模型的基础上,推导出基于混合预期增广的高阶滞后Phillips曲线的最优货币政策规则的“混合”形式;二是在考察中国混合Phillips曲线形式和通胀惯性特征的基础上,在货币当局实施“混合”货币政策规则的前提下,利用2000年1月—2011年3月的季度数据和SVAR模型,进一步考察产出缺口、通胀率以及短期名义利率对需求 (扰动)冲击、供给 (扰动)冲击和货币政策(扰动)冲击的广义冲击响应路径和结构冲击响应路径,以检验“混合”货币政策规则的政策效果。

二、模型构建

1.基准LRE模型

基准LRE模型包括目标函数和约束条件。基准LRE模型的目标函数为考虑均衡利率的二次随机累加折旧社会损失函数,在完全时间一致性标准下,社会贴现因子被设定为1,因而目标函数具有如下随机稳态形式[17]:

其中,yt为实际产出水平偏离均衡产出水平的百分比 (即产出缺口),πt为通胀率,it为短期名义利率,y*(y*≥0)为产出缺口的目标水平,π*为通胀率的目标水平且通常简化为0,i*为短期名义利率的均衡值,参数γy为货币当局对实际产出偏离其目标水平的意愿程度,参数γi为货币当局对名义利率偏离其均衡水平的意愿程度。

基准LRE模型的约束条件包含两个基本方程,即IS曲线方程和理性预期增广的Phillips曲线方程。这两个约束条件分别具有如下形式:

其中,εg,t和εu,t均服从白噪声过程。显然,(2)式和 (3)式反映了新凯恩斯主义的基本思想,即暂时的名义价格刚性会在短期内引起货币的非中性。

(2)式是由标准消费Eulor方程对数线性化得来的,它与传统的IS曲线方程最大区别在于当期产出不仅取决于利率,而且取决于预期产出,由于消费者具有平滑消费的意愿,因而较高的预期产出会增加当期产出;负相关系数φ0反映了跨期消费替代的利率弹性;由于模型没有投资,因而产出等于消费加上一个外生过程,这一外生过程可以被解释为政府支出变化或偏好变化,这些外生过程对Eulor方程的净影响都被包含在需求冲击εg,t中。(3)式是对所有垄断竞争厂商均衡定价决策的对数近似,每一个厂商都面临一条对其差异产品的向下倾斜的需求曲线;产品价格存在Calvo粘性,即只允许一部分厂商调整其产品价格;产品价格的动态特征体现了通货膨胀与产出的短期权衡的关系,相关系数为λ;生产边际成本的外生移动都被包含在供给冲击εu,t中。

LRE模型的最优解即为最优货币政策规则。由于LRE模型的目标函数是二次损失函数,约束条件均为线性方程,因而可以运用拉格朗日最优化方法求解最优货币政策规则,且最优货币政策规则是线性的。对于基准LRE模型,最优货币政策规则具有如下线性形式:

其中,ρ1、ρ2、φ1、ψ1、ψ2为反应系数,εi,t为货币政策冲击。显然,形如 (4)式的利率规则是目标经济变量的线性函数,利率规则是内生反应规则。φ1>1意味着名义利率对通胀率的反应是积极的,0<φ1<1意味着名义利率对通胀率的反应是消极的,φ1<0意味着名义利率对通胀率的反应是超消极的。同理可以应用于名义利率对产出缺口的反应。

2.基于混合预期增广的高阶滞后Phillips曲线的LRE模型

在新凯恩斯模型中,适应性预期是混合Phillips曲线得以推导的微观基础,因此,混合Phillips曲线的函数形式就取决于对适应性预期价格的函数形式的设定。Gali和Gertler[5]在结构模型框架中,认为适应性预期价格水平取决于通货膨胀率的一阶滞后项,最终推导出来的混合Phillips曲线也仅包含通胀率的一阶滞后项。后续研究对此提出了质疑。Roberts[18]认为,由于公众预期并非完全理性,Phillips曲线中附加理性预期的通胀率总是存在度量误差,因而需引入通胀率的滞后项,为避免非完全理性的误差影响,Roberts建议引入通胀率的高阶滞后项。Zhang等[19]则进一步从厂商定价的角度为Phillips曲线中的通胀率的高阶滞后动态特征提供了微观行为基础,认为厂商当期定价的依据并非仅是通胀率的最近滞后项,而是通胀率所有滞后项的加权平均。相关实证研究也考虑了通胀率的高阶滞后特征,Gordon[20]将通胀率的滞后项阶数设为24个季度,杨继生[15]则依据实证结果,将通胀率的动态滞后调整阶数设为2个季度。鉴于此,本文设定混合预期增广的Phillips曲线具有如下结构化的高阶滞后形式:

其中,λ、β、δb,j为结构参数。λ含义同 (3)式,反映了Phillips曲线的本质。β值为私人贴现因子,反映了Phillips曲线理性预期增广的特点,β值越大,厂商与公众理性预期和向前看的特征越显著,货币政策的前瞻性应当越强,货币当局越应重视通胀预期管理。δb,j反映了通胀惯性对通胀的影响,因而其值通常也大于零,这也为本文选择通胀率的滞后阶数提供了判别标准,即选择滞后阶数k=k*,k*满足)且)。同时则可以作为通胀惯性的度量指标,其值越大,通胀惯性越强,厂商与公众适应性预期和向后看的特征越显著,货币政策的时滞效应越强,货币当局应减少货币政策的调整频率,进而将货币政策的重点转向治理通胀惯性方面。

基于混合预期增广的高阶滞后Phillips曲线的LRE模型就是在基准LRE模型的基础上,将 (3)式替换为 (5)式,进而给出基于混合 Phillips曲线的最优货币政策规则。借鉴 Giannoni和Woodford[7]对LRE模型通胀惯性约束条件的设定,本文也相应地对混合Phillips曲线 (5)式做出修正,且具有如下函数形式:

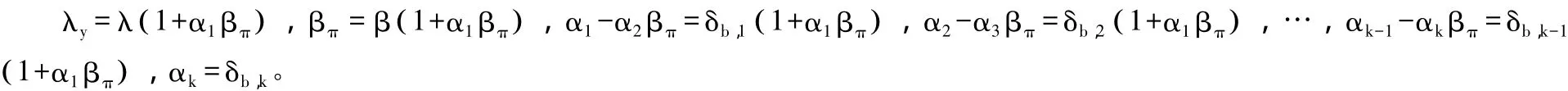

其中,参数 λy、βπ、α1、α2、…、αk()应满足如下k+2个方程组:

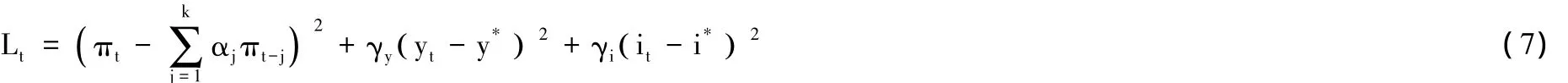

在完全时间一致性标准下,基于混合预期增广的高阶滞后Phillips曲线的LRE模型的目标函数具有如下随机稳态形式:

LRE系统 (7)式、(2)式、(6)式的最优货币政策规则具有如下线性形式:

其中,ρ1、ρ2、κ1、κ2、φ1、…、φk+1、ψ1、ψ2为反应系数,εi,t为货币政策冲击。

比较 (4)式和 (8)式,货币政策规则 (8)式呈现出两个显著特点。首先,前瞻性正向特征。预期通胀率和预期产出缺口均出现在利率反应规则中,且反应系数κ1和κ2均大于零,这意味着预期通胀率或预期产出缺口上升,货币当局应当提高短期名义利率,这反映了货币政策规则的前瞻性特征和理性预期在货币政策传导机制中的关键作用。在高通胀背景下,稳定通胀成为货币政策的重中之重,在混合Phillips曲线中,通胀预期上升会使Phillips曲线外移,从而降低产出缺口与通胀率的短期权衡的关系,导致货币政策效果下降,因而货币当局应当对通胀预期上升做出正向的反应,也相应提高短期名义利率。同时,为防止通胀预期过高以致自我实现,货币当局还应采取一定措施,例如增强货币政策操作的透明度、独立性以及公开承诺通胀率的目标区间,来稳定通胀预期。其次,通胀惯性负向特征。通胀率的高阶滞后项也出现在利率反应规则中,但当期通胀率反应系数与滞后通胀率反应系数的符号不同。当期通胀率的反应系数φ1>0,这表明当期通胀率上升,短期名义利率也上升,在高通胀背景下,货币当局为稳定通胀会采用更加积极的政策规则,此时当期通胀率上升,短期名义利率会以更高比例的幅度上升。因此,在高通胀惯性背景下,货币当局应减少货币政策的调整频率,进而将货币政策的重点转向治理通胀惯性方面,例如增强货币政策的信誉度、透明度以及降低信息不对称。

三、计量模型与变量

1.计量模型设定:SVAR

基于混合预期增广的高阶滞后Phillips曲线的LRE模型可以作为一个联立方程系统进行估计。联立方程系统作为以经济理论为基础对变量关系进行描述的模型,其所使用的经济计量方法属于结构性方法。但这种结构性方法并不足以对变量之间的动态关系提供一个严密的说明,而且当内生变量出现在方程的左端和右端时,结构系统的估计和推断就变得非常复杂。为克服这一问题,本文试图将联立方程系统转化为一种非结构化的结构向量自回归模型 (SVAR),并在这一非结构化的多方程模型基础上进行实证分析。

将IS曲线方程 (2)式、混合预期增广的高阶滞后Phillips曲线 (5)式、最优货币政策规则(8)式组成的LRE系统转化为SVAR系统。这就涉及到 (5)式和 (8)式中对k*的取值。通过对(5)式进行GMM估计,①限于篇幅,这里没有给出GMM具体估计结果,其中工具变量为1-4阶滞后CPI通胀率、CPI通胀预期、当期产出缺口、产出缺口预期和一阶滞后产出缺口。结果显示:当k*=1时,滞后调整系数估计值显著大于零;当k*=2时,滞后调整系数估计值也显著大于零,但二阶滞后系数估计值小于一阶滞后系数估计值;当k*=3时,一阶滞后和二阶滞后系数估计值显著大于零,但三阶滞后系数值显著小于零,三阶滞后系数为-0.4120。依据本文对混合Phillips曲线滞后阶数的选择标准,本文选择k*=2,这表明中国通胀的持续性大致为2年,这与张成思和杨继生的观点基本一致。因此,有SVAR系统:

SVAR系统 (9)式的向量中包含7个内生变量,这意味着要识别 (9)式,至少需要施加21个约束条件。本文这里采用短期约束的第二种约束形式,即由经济系统给出的具体参数值建立短期约束。(9)式的A-B型约束形式为:

其中,A为7×7的单位矩阵,B为SVAR的7×7的结构因子矩阵,且:

其中,C(1)、C(2)、…、C(12)为矩阵B的待估计的12个参数,显然,对矩阵A和B赋值元素的个数大于21。因此,在结构式 (10)式的短期约束下,SVAR系统 (9)式可以被识别。

2.变量与数据

本文实证分析涉及到的变量包括GDP缺口、通胀率和短期名义利率。本文选择2000年1月—2003年3月共47个季度数据作为样本量,数据来源于中经网统计数据库。

(1)GDP缺口

理论界对GDP缺口的估计方法主要有两类:一类是Cobb-Douglas生产函数法。另一类是对实际产出的时间序列进行分解,包括线性趋势、HP滤波和卡尔曼滤波 (单变量与多变量状态空间)。本文采用加入虚拟变量的线性趋势方法,以平滑GDP的季节波动。为消除通胀影响,将名义季度GDP转化为实际值,同时采用X12方法对实际GDP进行季节性调整。

在构建线性趋势模型估计潜在GDP时,主要考虑三点:首先,考虑到实际GDP表现出较强的季度波动特点,用线性估计时,需加入三个虚拟变量[11]D1、D2和D3。其次,因变量选择实际GDP的对数值,这样可以直接将残差项作为GDP缺口的一致估计值。最后,实际GDP和潜在GDP可能是非平稳序列,实证检验表明线性趋势模型存在AR(1)序列相关,在回归元严格外生的假定下,还需要对原模型进行校正,校正模型的参数估计采用可行广义最小二乘法 (FGLS)进行估计。

(2)通胀率

通胀率的衡量通常有两种方法,即消费者价格指数 (CPI)和商品零售价格指数 (RPI),两者最主要的区别是消费者价格指数将服务价格计算在内。本文选择CPI来衡量通胀率,主要因为:首先,RPI剔除了服务价格水平,不足以反映一般价格水平的变化,CPI能更全面地反映中国物价变化的程度。其次,CPI与GDP关联度更高。最后,CPI相对于RPI数据更容易获得,在2000年之前,中国官方只公布CPI的月度与年度同比数据,月度环比数据不可得;从2000年开始,国家信息中心经济预测部发布《中国数据分析》,开始公布2000年1月以来的CPI的环比数据。由于本文得到的CPI数据是月度数据,在计算中通过三项移动平均求出季度CPI数据,然后利用公式 (季度CPI-1)×100%即可求出季度通胀率。

(3)短期名义利率

本文借鉴国际上通行的以金融机构间同业拆借资金价格作为一国金融市场基准利率或国际金融市场基准利率的做法,例如美、英金融市场基准利率分别为美国联邦基金利率和LIBOR,香港金融市场基准利率一个重要参考标准为HIBOR(香港同业拆借利率),采用上海同业拆借利率作为名义利率衡量指标。本文采用2001年1月—2011年3月的7天同业拆借加权平均利率作为市场化利率。

四、实证结果

1.SVAR结构参数估计

本文对SVAR模型 (9)式的结构参数估计分四步来进行:第一步,对内生变量作数据平稳性检验,主要采用单位根检验方法。第二步,估计SVAR模型的简化式,得到简化式系数矩阵的估计值Φ1。第三步,估计SVAR模型的A-B型约束式 (10)式,得到结构因子矩阵C-10的估计值。第四步,计算SVAR模型的系数矩阵Γ1=C0Φ1,进而估计出最优货币政策规则 (8)式的参数值。

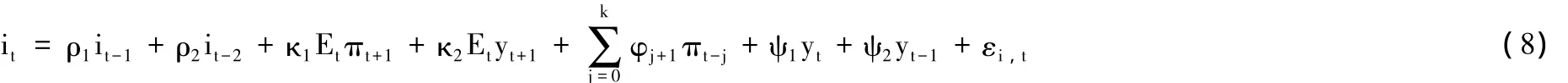

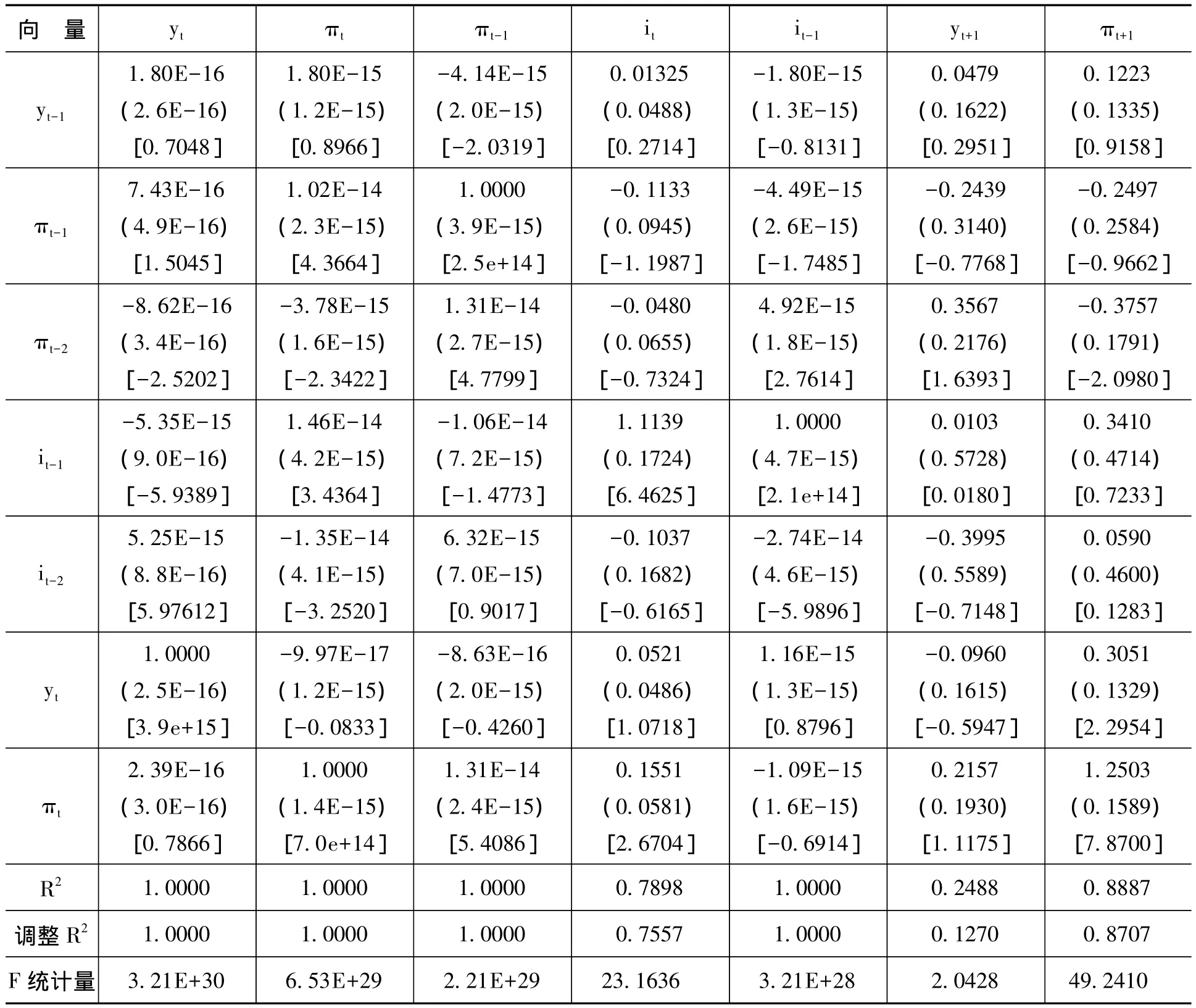

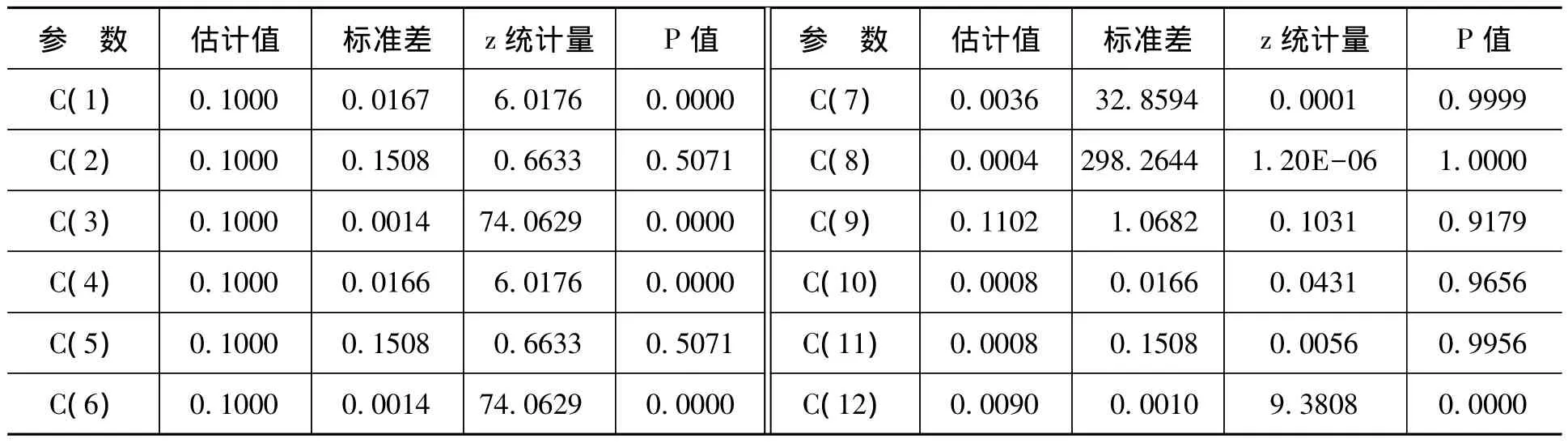

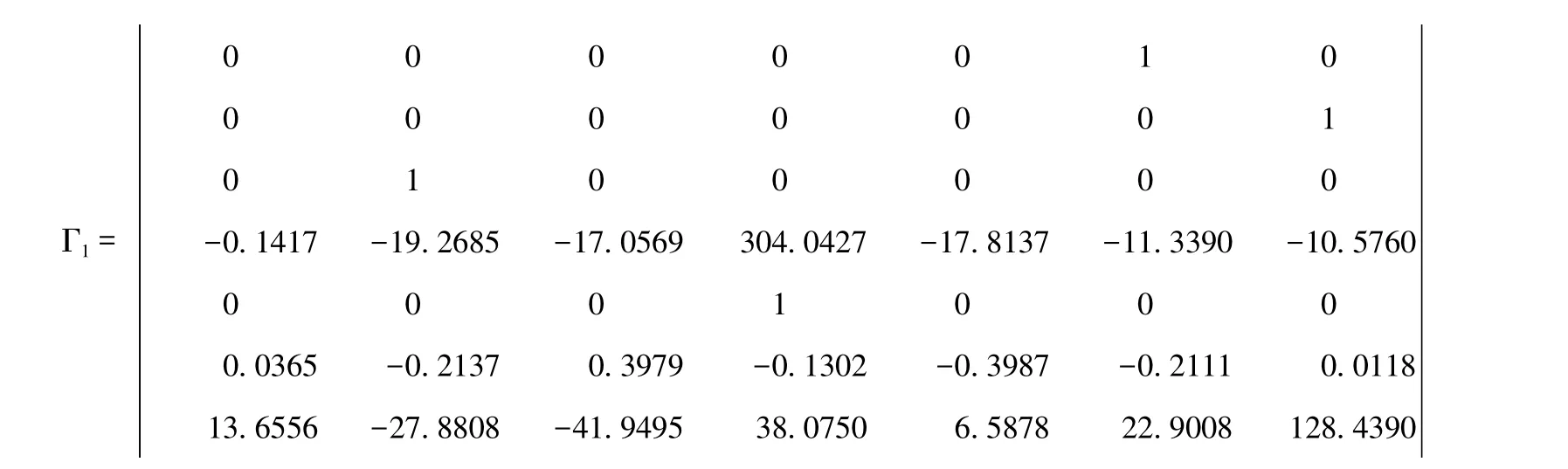

SVAR模型的结构参数估计首先需要对组成向量的内生变量作数据平稳性检验。本文采用ADF单位根检验方法。ADF单位根检验通常假设内生经济变量 zt服从数据生成过程 zt=α+ρzt-1+rt,其中,α、ρ、r、δi为估计参数,εt为随机误差项且服从独立同分布的白噪声过程。原假设为H0:ρ=1,对立假设为H1:ρ<1,检验统计量采用ADF的t统计量,检验临界值采用麦金农 (Mackinnon)临界值。最优滞后期p值的选择标准为:保证残差项不相关的前提下,同时采用AIC准则与SC准则作为最佳时滞的标准,使二者的值同时为最小的滞后长度即为最佳滞后期。表1给出了不同经济变量的ADF单位根检验结果。从表中可以看出,通胀率和产出缺口在不同显著性水平下均呈现出数据平稳性,短期名义利率在5%和10%的显著性水平下呈现出数据平稳性。表2和表3分别给出了简化式系数矩阵Φ1和结构因子矩阵C-10的具体估计结果。本文还计算出系数矩阵Γ1。

表1 ADF单位根检验结果

表2 SVAR模型简化式系数矩阵估计结果

表3 SVAR模型结构因子矩阵C-10估计结果

2.基于混合预期增广的高阶滞后Phillips曲线的中国最优货币政策规则

将系数矩阵Γ1和表3的结构因子矩阵的逆矩阵C0代入SVAR模型 (9)式,就可以得到基于混合预期增广的高阶滞后Phillips曲线的最优货币政策规则:

在最优货币政策规则 (11)式中,短期名义利率对产出缺口预期和通胀预期的反应系数均大于0,当产出缺口预期或通胀预期上升时,货币当局应提高短期名义利率,这反映了货币政策操作的前瞻性特点;短期名义利率对当期产出缺口和当期通胀率的反应系数均大于0,但小于1,这表明货币政策规则是消极的,当当期产出缺口和当期通胀率上升时,货币当局应提高短期名义利率,但提高的幅度小于当期产出缺口和当期通胀率上升的幅度,当CPI通胀率上升1%时,短期名义利率应提高4.41个基点;短期名义利率对滞后通胀率的反应系数均小于0,这反映了货币政策操作的惯性特征,同时也反映了货币政策时滞性和通胀惯性对短期名义利率调整的抵消作用。

货币政策规则 (11)式的前瞻性和惯性的“混合”特征归因于混合预期增广的Phillips曲线。(5)式中结构参数 β、δb,1、δb,2的估计值分别为 0.7995、0.1997、0.3005,其中通胀惯性大小为0.5002(滞后系数累加值),这表明中国Phillips曲线具有混合预期增广的二阶滞后特征,且理性预期特征强于适应性预期特征,这一结论与相关文献的结论基本一致。

关于 (11)式的规则值,由于等式右边存在二阶滞后项,因而缺失2000.1、2000.2和2011.3三个季度的规则值。通过对比短期名义利率的真实值与货币政策规则值可以看出,真实值与规则值的调整方向基本一致,但调整幅度有所不同。以2010年和2011上半年为例,2010.1短期名义利率的真实值、规则值分别为 1.6633、1.8168,2010.4短期名义利率的真实值、规则值分别为 2.8733、2.3552,2011.2短期名义利率的真实值、规则值分别为4.2267、4.0173,显然规则值较小,这意味着在近期GDP增速下滑和高通胀背景下,货币当局不必过度提高短期名义利率,可以选择适度降低名义利率,同时将货币政策重点转向稳定通胀预期和降低通胀惯性方面。

五、冲击响应分析

SVAR模型冲击响应分析的目的是在混合预期增广的Phillips曲线的货币政策传导机制下,在最优货币政策规则 (11)式的货币政策框架下,模拟货币政策冲击、需求冲击和供给冲击对产出缺口、通胀率以及短期名义利率的影响路径。

对SVAR模型 (9)式而言,刻画某种冲击对模型结构的动态影响需要区分冲击的类型。由结构约束式 (10)式可知,冲击类型可以区分为两种。一种冲击源于LRE系统本身的货币政策冲击εi,t、需求冲击εg,t和供给冲击εu,t,在SVAR模型的结构约束下,这三类冲击称之为结构冲击。另一种冲击源于结构约束式的扰动向量Et,由 (10)式可知,向量Et中的随机扰动可以表示为结构冲击的线性组合,因此,在SVAR模型的简化式中,向量Et中也存在对结构系统有重要影响的三类复合冲击,分别记为货币政策扰动Ei,t、需求扰动Eg,t和供给扰动Eu,t。因此,本文对SVAR模型 (11)式的冲击响应分析区分为扰动影响和结构冲击影响。对于扰动影响,本文采用广义冲击响应函数,因为广义冲击响应函数克服了乔利斯基分解所依赖的VAR模型变量的次序问题。对于结构冲击影响,本文采用结构约束式中的结构因子矩阵作为正交转换矩阵,即采用结构冲击响应函数。

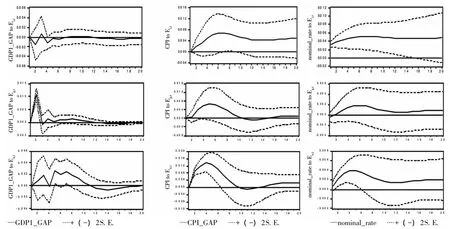

图1分别给出了SVAR模型中产出缺口、通胀率和短期名义利率对一个标准差的货币政策扰动Ei,t、需求扰动Eg,t和供给扰动Eu,t的广义冲击响应路径。可以看出:首先,当正向货币政策扰动发生时,产出缺口在初始季度会有小幅下降,且从第二季度开始下降,下降幅度为-0.0015,第4季度又有小幅下降,下降幅度为-0.0012,之后的时期则始终保持在零产出缺口水平附近,这表明,货币政策扰动对产出缺口的影响有滞后效应,但影响不明显;通胀率小幅上升且始终保持在一个正的水平,这表明货币政策扰动对通胀影响的滞后期无限或政策效果是不确定性的,这是因为中国经济存在较高的通胀预期和通胀惯性,这也意味着货币政策重点应转向调控通胀预期和降低通胀惯性方面,而非一味依赖调控利率;短期名义利率则小幅上升。其次,当正向需求扰动发生时,产出缺口在第二季度迅速上升,上升幅度为0.0110,随后迅速回落至零产出缺口水平;通胀率则在第五季度之前始终保持上升的水平,在第五季度的上升幅度为0.0069,从第五季度开始逐渐回落至零通胀率水平,因而需求扰动对通胀率影响较大,且产出缺口下降的同时通胀率仍在上升,这表明通胀率存在较强的惯性;由货币政策规则 (11)式,短期名义利率与同期产出缺口和同期通胀率正相关,与通胀惯性负相关,因而短期名义利率先上升后下降,但上升幅度较小。最后,当正向供给扰动发生时,产出缺口先上升后下降;通胀率则持续上升到第四季度达到最高然后开始回落,通胀率之所以没有迅速上升,是因为正供给冲击 (例如原材料减产)导致预期边际成本上升,厂商对名义产品价格的制定取决于当期和预期边际成本,在价格粘性和通胀惯性条件下,只有部分厂商会提高产品价格,另部分厂商会采用适应性预期调整产品价格,因而提高的产品价格 (无论中间产品还是最终产品)会部分缓慢地反映在通胀率上;短期名义利率也同样先上升后下降,但最终趋于一个正的水平。

图1 SVAR系统中产出缺口 (GDP1_GAP)、通胀率 (CPI)、短期名义利率 (nominal_rate)对一个标准差货币政策扰动 (Εi,t)、需求扰动 (Εg,t)、供给扰动 (Εu,t)的广义冲击响应路径

图2分别给出了SVAR模型中产出缺口、通胀率和短期名义利率对一个标准差的货币政策冲击εi,t、需求冲击εg,t和供给冲击εu,t的结构冲击响应路径。可以看出:首先,当正向结构货币政策冲击发生时:产出缺口先上升后下降,在第二季度达到正峰值,在第三季度又降为0,从第三季度开始为负值并逐渐下降,在第4、5季度达到负峰值,降幅为-0.0011,显然政策滞后期为3个季度,政策效果在滞后4、5个季度达到最大;通胀率从第二季度开始上升并始终保持在正值水平,货币政策效果不显著;短期名义利率逐渐上升,并始终保持一个正利率水平。其次,当正向结构需求冲击发生时,产出缺口先上升后下降,在第二季度均达到正峰值,上升幅度为1,这表明结构需求冲击对产出缺口的影响较大,因而为实现和稳定经济增长,应当首当其冲拉动需求,通胀率先上升后下降,在第六季度达到峰值,升幅为0.7927,这表明需求上升在促进经济增长的同时,还会引发需求拉动的通胀,此时,货币政策在调整利率的同时,应着重稳定通胀预期和降低通胀惯性;短期名义利率则先上升后下降。最后,当正向结构供给冲击发生时,产出缺口先上升后下降,在第五季度达到正峰值;通胀率先上升后下降,在第四季度达到峰值,升幅为0.0139,这表明供给冲击对通胀的影响相对于需求冲击小得多;短期名义利率则先上升后下降。

图1 SVAR系统中产出缺口 (GDP1_GAP)、通胀率 (CPI)、短期名义利率 (nominal rate)对一个标准差货币政策冲击 (εi,t)、需求冲击 (εg,t)、供给冲击 (εu,t)的结构冲击响应路径

货币政策冲击的广义冲击响应路径和结构冲击响应路径均表明中国货币政策会产生不确定性理性预期均衡,这一结论与谢平和罗雄[11]是一致的。同时,中国CPI通胀率在1992—1996年和2005—2008年均形成了一个“窄尾正驼峰”式的轨迹 (限于篇幅,这里没有给出CPI通胀率的时序图),在一定程度上也验证了不确定性的结论。这可能是因为中国产出缺口与通胀率的权衡特征不显著。实证分析表明,中国混合预期增广的Phillips曲线的结构参数λ的估计值小于0,这不仅反映了中国货币政策传导机制受阻,而且表明中国通胀形成的主要驱动因素是通胀预期和通胀惯性。传导机制受阻必然降低“混合”利率规则 (11)的政策效果,并可能引发经济的不确定性。因此,在以规则行事的货币政策框架内,除了依据最优货币政策规则调整名义利率外,货币当局更应加强基于通胀预期和通胀惯性的通胀管理。

六、结 论

本文基于货币政策规则的LRE模型框架,引入混合预期增广的高阶滞后Phillips曲线,推导出最优“混合”货币政策规则,并基于SVAR模型对中国最优“混合”货币政策规则进行实证检验和冲击响应分析。综合本文规范分析和实证分析的结果,可以得出如下结论:

其一,基于混合预期增广的高阶滞后Phillips曲线的最优货币政策规则具有前瞻性正向特征和通胀惯性负向特征的“混合”特征。当预期通胀率或预期产出缺口上升时,货币当局应当提高短期名义利率;当当期通胀率上升时,短期名义利率也应上升,但通胀惯性抵消了名义利率的上升幅度。

SVAR的实证分析表明:短期名义利率对产出缺口预期和通胀预期的反应系数均大于0,这反映了中国货币政策操作的前瞻性特点;短期名义利率对当期产出缺口和当期通胀率的反应系数均大于0,但远小于1,这表明中国货币政策规则是消极的,依据规则,当CPI通胀率上升1%时,短期名义利率应提高4.41个基点;短期名义利率对滞后通胀率的反应系数均小于0,这反映了中国货币政策操作的惯性特征和货币政策时滞性。中国货币政策规则的前瞻性和惯性的“混合”特征归因于混合预期增广的Phillips曲线。实证结果表明中国Phillips曲线具有混合预期增广的二阶滞后特征,理性预期和适应性预期特征均非常显著,且理性预期特征强于适应性预期特征。通过对利率调整的规则值与真实值的比较,结果表明,在高通胀背景下,货币当局不必过度提高短期名义利率,可以选择适度降低名义利率,同时将货币政策重点转向稳定通胀预期和降低通胀惯性方面。

对通胀预期,为防止通胀预期过高以致自我实现,货币当局应采取一定措施,例如增强货币政策操作的透明度、独立性以及公开承诺通胀率的目标区间来稳定通胀预期。对通胀惯性,理论而言,通胀惯性可能源于工资或价格刚性、缓慢的市场预期调整和较低的货币政策信用程度;对中国而言,市场预期调整缓慢和央行信用程度的不完美可能是造成中国通胀惯性较高的主要原因。因此,在高通胀惯性背景下,货币当局应采取缓慢渐进的“混合”政策调整方式,减少货币政策的调整频率,同时增强货币政策的信誉度、透明度以及降低信息不对称和时间不一致性。

其二,广义冲击响应分析和结构冲击响应分析表明,产出缺口、通胀率和短期名义利率对货币政策 (扰动)冲击、需求 (扰动)冲击和供给 (扰动)冲击具有滞后效应;通胀惯性对广义冲击响应路径和结构冲击响应路径具有显著影响;货币政策效果具有不确定性特征。实证分析表明,中国混合预期增广的Phillips曲线的产出缺口与通胀率的权衡特征不显著,这反映出中国货币政策传导机制受阻,并表明中国通胀形成的主要驱动因素是通胀预期和通胀惯性。传导机制受阻必然降低“混合”货币政策规则的政策效果,并可能引发经济的不确定性。因此,在以规则行事的货币政策框架内,除了依据最优货币政策规则调整名义利率外,货币当局更应加强基于通胀预期和通胀惯性的通胀管理。

[1]Fischer,S.Long Term Contracts,Rational Expectations,and the Optimal Money Supply Rule[J].Journal of Political Economy,1977,85(1):191-205.

[2]Taylor,J.B.Aggregate Dynamics and Staggered Contracts[J].Journal of Political Economy,1980,88(1):1-23.

[3]Calvo,G.A.Staggered Prices in a Utility Maximizing Framework[J].Journal of Monetary Economics,1983,(12):383-398.

[4]Fuhrer,J.C.,Moore,G.R.Inflation Persistence[J].Quarterly Journal of Economics,1995,110(1):127-159.

[5]Gali,J.,Gertler,M.Inflation Dynamics:A Structural Econometric Analysis[R].NBER Working Paper No.7551,2000.

[6]Giannoni,M.P.,Woodford,M.Optimal Interest Rate Rules:General Theory[R].NBER Working Paper No.9419,2003.

[7]Giannoni,M.P.,Woodford,M.Optimal Interest Rate Rules:Applications[R].NBER Working Paper No.9420,2003.

[8]Mankiw,N.G,Reis,R.Sticky Information versus Sticky Prices:A Proposal to Replace the New Keynesian Phillips Cureve[J].Quarterly Journal of Economics,2002,117(4):1295-1328.

[9]King, R. G., Plosser, C. I.,Rebelo, S. T. Production, Growth and BusinessCycles:Technical Appendix[J].Computational Economics,2002,20(1-2):87-116.

[10]Eric,S.The Nonlinear Phillips Curve and Inflation Forecast Targeting:Symmetric versus Asymmetric Monetary Policy Rules[J].Journal of Money,Credit and Banking,2004,36(3):361-386.

[11]谢平,罗雄.泰勒规则与其在中国货币政策中的检验[J].经济研究,2002,(3).

[12]赵进文,高辉.中国利率市场化主导下稳健货币政策规则的构建及应用[J].经济学(季刊),2004,(3).

[13]陆军,钟丹.泰勒规则在中国的协整检验[J].经济研究,2003,(8).

[14]刘金全,金春雨,郑挺国.中国Phillips曲线的动态性与通货膨胀预期的轨迹:基于状态空间区制转移模型的研究[J].世界经济,2006,(6).

[15]杨继生.通胀预期、流动性过剩与中国通货膨胀的动态性质[J].经济研究,2009,(1).

[16]李昊,王少平,我国通货膨胀预期和通货膨胀粘性[J].统计研究,2011,(1).

[17]艾洪德,郭凯.理性预期、完全时间一致性与最优利率规则——一个基于无穷远视角的分析[J].财经问题研究,2007,(8).

[18]Roberts,J.How Well does the New Keynesian Sticky-Price Model Fir the Data?Technical Report 2001-13[R].Board of Governors of the Federal Reserve System,Finance and Economics Discussion Series,Washington,DC,2001.

[19]Zhang,C.,Osborn,D.,Kim,D.The New Keynesian Phillips Curve:From Sticky Inflation to Sticky Prices[J].Journal of Money,Credit and Banking,2008,40(4):667-699.

[20]Gordon,R.J.Foundations of the Goldilocks Economy:Supply Shocks and the Time-Varying NAIRU[J].Brookings Papers on Economic Activit,1998,(2):297-346.