融资结构对经营绩效的影响——基于安徽省上市公司数据的实证研究

2012-01-15黄顺武

黄顺武, 陈 杰

(合肥工业大学经济学院,合肥 230009)

融资结构对经营绩效的影响

——基于安徽省上市公司数据的实证研究

黄顺武, 陈 杰

(合肥工业大学经济学院,合肥 230009)

基于安徽省上市公司上市当年及其上市后三年的数据,从债权融资和股权融资两方面实证检验了融资结构对经营绩效的影响。检验结果表明:安徽省上市公司在沪深交易所上市后,债权融资呈上升趋势,而股权融资呈下降趋势,但整体上偏好股权融资;债权融资与经营绩效显著负相关,而股权融资与经营绩效呈倒U型关系。

融资结构;股权融资;债权融资;经营绩效

一、引 言

融资结构是公司在筹集资金时,从不同渠道取得资金的构成比例关系,它在很大程度上决定着公司未来的营利能力。融资结构理论自上世纪50年代提出以来,经MM定理,到代理理论、优序融资理论、信号传递理论以及控制权理论等现代融资理论,其体系发展日趋完善。相关理论研究不仅揭示了融资结构与经营绩效之间的内在关系,还为公司融资结构决策和投融资决策提供了理论上的支持。实证方面,许多学者从不同角度对融资结构与公司绩效的关系进行了研究,虽没有形成一致的结论,但大都认为合理的融资结构可以降低融资成本,充分发挥财务杠杆的调节作用,从而有利于公司绩效的提升。

国外资本市场发展较为完善,国外关于融资结构对公司经营绩效影响的研究也较早,他们认为债务融资可以减少代理成本和激励经理人努力工作。另外,由于银行的监督和债务条款可以对公司经营起到约束的作用,因此债权人的专业化监督可以提高公司绩效。同时,国外有的学者研究了股权融资的业绩效应,他们大多认为适度的股权集中有利于监督和激励经营者,从而改善公司的经营状况。这是因为相对小股东而言,大股东有更多的能力和动力去限制经营者谋取自身利益、牺牲股东利益的行为,从而降低股权代理成本。

我国学者主要从实证的角度对两者的关系进行了考察,但结论并不一致。汪辉(2003)[1]和范从来(2004)[2]发现债务融资具有增加公司价值的作用。然而,于东智(2003)[3]通过实证发现,中国上市公司的资本结构存在着诸多不合理的方面,负债融资在公司治理中表现为软约束,公司负债比例与绩效显著负相关。黄文青(2011)[4]从债务规模、债务期限、债务来源三个维度对上市公司的债权融资治理效率进行实证检验,结果表明资产负债率与公司绩效显著负相关,债权融资没有发挥应有的治理效应。李炳金(2011)[5]对中小企业的研究支持这样的观点。

总体上说,国内外关于融资结构对公司绩效影响的研究是随着相关财务理论的发展而发展的,并取得了一定成就。然而,国内现有的研究缺乏对总体研究框架的设计,研究方法比较单一,研究结论也往往差异较大,且尚没有从区域性的视角进行考察。因此,实证研究融资结构对经营绩效的影响具有重要意义。

二、数据与变量

1.数据选取

本文以2008年1月1日前在沪深交易所上市的安徽省上市公司为研究对象,年份包括上市公司上市当年、上市前三年以及上市后三年,所有数据均从金融界股票频道和同花顺炒股软件上经手工整理计算而得。之所以这样选取数据,是因为上市公司首发募集资金一般至少需要一年才能产生效益,上市时间太久则会稀释融资结构对经营绩效的影响,并且公司上市年份差别较大,所以不能单独选取某几年的数据作为样本。数据选取的依据是:第一,考虑到上市公司的B股及H股可能会对A股产生影响,只选取发行A股的公司作为样本;第二,为了保证样本数据可以反映出上市公司发展的正常水平,剔除了公司上市后三年中净利润小于零的公司;第三,剔除数据资料不全的公司;第四,剔除金融类的上市公司。最后得到36家有效样本公司。统计分析工具为SPSS 17.0。

2.变量设计

(1)被解释变量 衡量上市公司绩效的指标有很多,包括市场价值指标和会计利润指标。国内早期的研究多使用托宾Q值来衡量公司的绩效,但我国上市公司的股票价格远远偏离其价值,以托宾Q值作为衡量绩效的指标值得商榷。因此,本文选择会计利润指标——全面摊薄净资产收益率(ROE)来衡量公司绩效。该指标是一个综合性很强的指标,衡量了公司对股东投入资本的利用效率。一般认为,该指标值越高,投资带来的收益越高,反之则越低。另外,本文还选取息税前利润与总资产的比值(EBIA)作为衡量公司绩效的指标,原因是这个比值能直接反映公司的竞争实力和发展能力,是一个有效的指标。

(2)解释变量 一是债权融资比例(DAR)。以负债总额与资产总额的比值,即资产负债率来表示公司总资产中的债权融资比例,该指标是评价公司负债水平的综合指标。本文以此作为融资结构的主要反映指标。

二是股权融资比例(OSS)。股权融资额反应了公司的股权融资规模,是股本与资本公积之和,本文将股权融资比例定义为股权融资额与总资产的比值。该指标反映了一个公司的股权融资所占公司总资产的比例,从股权角度反映了公司的融资结构。

(3)控制变量 本文选择以下几个控制变量:企业规模(LNSIZE),用总资产的自然对数来表示;行业因素(INDUS),为哑变量,若公司属于高科技行业(化学原料及化学制品制造业、化学纤维制造业、电子业、仪器仪表及文化和办公用机械制造业、医药生物制造业和信息技术业),则取值为1,否则为0;制度因素(SYSTEM),为哑变量,若公司属于国有企业(第一大股东为国家股股东),则取值为1,否则为0。各变量的定义如表1:

表1 变量定义表

三、实证结果及分析

1.描述性统计

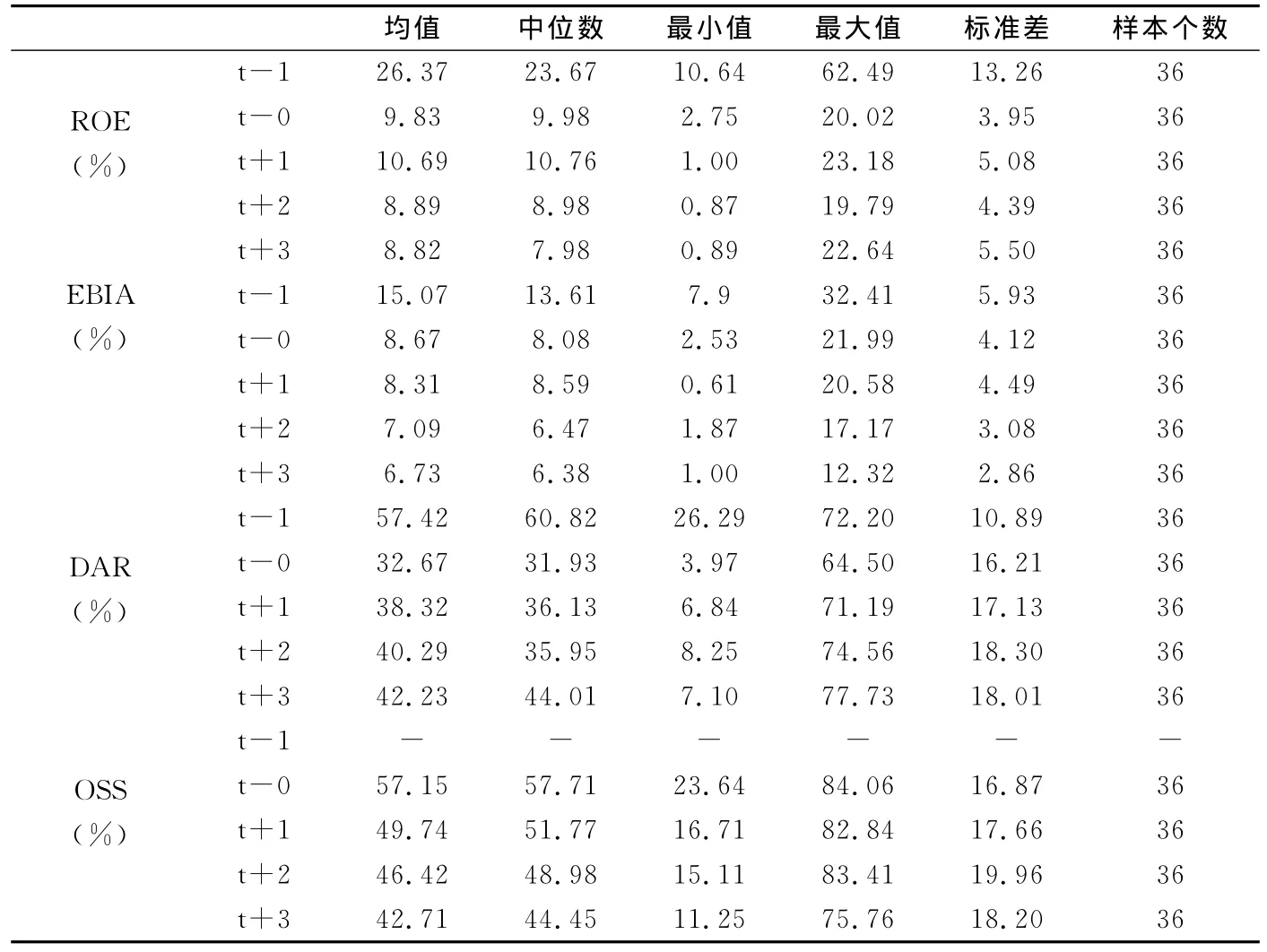

表2 描述性统计表

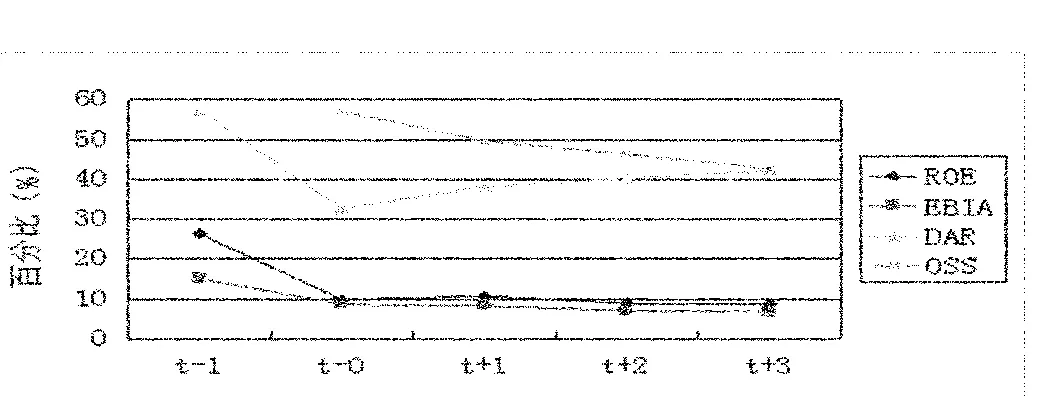

从表2和图1可以看出:

第一,安徽省上市公司的ROE在上市前一年、上市当年与上市后三年的变化幅度较大,尤其是上市前一年与上市当年之间的下降幅度最大,上市前平均ROE为26.37,而上市当年的ROE为9.83,其增长率为-56.40%。造成ROE下降的原因,一方面可能是公司为了上市粉饰了财务报表;另一方面是由于公司上市当年的募集资金投资的项目在短期内难以产生效益,使得净资产收益率被稀释。ROE在上市后第一年内小幅度增长,上市后第二年和第三年又开始下降。

第二,EBIA与ROE在上市前一年、上市当年与上市后三年的变化趋势基本上一致,在上市后三年EBIA的变化比ROE的变化要快,说明了这两者作为衡量绩效的指标是一致的。

第三,安徽省上市公司DAR除了在上市当年大幅度下降外,在上市后三年呈现上升的趋势;其OSS从上市当年到上市后三年呈下降趋势,说明安徽省上市公司在IPO后的三年内股权融资比例是逐年下降的;整体上看,公司的融资结构正在逐步改善。

第四,安徽省上市公司股权融资比例OSS整体大于债权融资DAR,表明上市公司偏好股权融资。

图1 变化趋势图

2.Pearson相关性分析

表3 各变量之间的相关性

从表2可以看出,安徽省上市公司的DAR与OSS的相关系数较高,为-0.891,其余的相关系数都较小;公司绩效与行业因素、制度因素均呈负相关关系,但相关性不显著;公司绩效与公司规模成正相关关系,其中ROE与LNSIZE在0.01水平上显著相关;由于衡量公司绩效的两个指标与DAR和OSS的关系并不一致,所以它们之间的相关关系待进一步验证。

3.回归分析

基于上述分析,构建的回归模型为:

其中,公式中的Y代表衡量公司经营绩效的指标ROE和EBIA,DAR和OSS是两个解释变量,分别表示债权融资比例、股权融资比例,INDUS、SYSTEM及LNSIZE为控制变量,分别表示行业因素、制度因素及企业规模,C表示常量,ζ表示误差项,方程(4)中的OSS2是为了检验公司绩效与其是否存在二次曲线关系。样本数据是公司上市当年及上市后三年的平均数据。

表4 回归结果

从上表可以看出,以DAR和OSS做单变量分析时,无论是ROE为因变量还是EBIA为因变量,常数项的都非常显著,这说明缺乏重要的解释变量,调整R2值和F值都非常小,说明该回归方程整体拟合程度较低,回归结果不可信。另外,方程(4)的回归结果无论是F值、调整R2值,还是显著性水平,均优于方程(3),所以该文以方程(4)的结果进行分析。

这两个回归方程的F值分别为6.154和6.423,P值均为0.000,可见这两个方程整体而言是显著的。调整R2值虽不是太高,分别为0.424和0.437,但是考虑到影响公司绩效的因素很多,而且资本市场不完善,模型不能全面反映出所有影响公司绩效的宏观因素和市场因素,所以拟合程度是可以接受的。一般认为,如果VIF小于10就不存在多重共线性问题,该模型的方差膨胀因子VIF最大值为6.982,最小值为1.208,所以不存在多重共线性。总体而言,此模型是可以接受的,回归结果可信度较高。

ROE和EBIA均与债权融资比例呈负相关关系,虽然回归系数较小,分别为-0.310和-0.268,但都通过了1%的显著性水平,说明安徽省上市公司的ROE和EBIA均与债权融资比例显著负相关,表明随着债权融资比例的上升,上市公司的营利能力逐渐下降。这一结论与我国大多数学者的研究结论一致,但与西方主流融资理论相悖。虽然安徽省上市公司的资产负债率在上市后逐年上升,在上市后第三年为42.23%,但还低于一般的水平(有人认为一般企业的资产负债率为60%较好)。安徽省上市公司的债权融资比例较低,并且公司绩效与其负相关,这显示安徽省上市公司未能发挥其债权的税盾效应、激励效应等。这与我国资本市场尤其是债券市场发展严重不足也有关系。此外,银行贷款的“软约束”问题,也使得我国上市公司的负债未起到提高公司绩效的作用。

公司绩效与股权融资比例的二次方(OSS2)的回归系数是负值,分别为-0.233和-0.119,且分别通过了1%和5%的显著性水平。这说明安徽省上市公司绩效与股权融资比例呈显著倒U型关系,其股权融资比例存在一个最佳值。股权融资比例在达到最佳值前,公司绩效随其增加而上升;达到最佳值并维持一段时间后,公司绩效随其增加而下降。可见,合理的股权融资可以提高公司绩效。由于股权融资的实际成本较低,因而上市公司偏好股权融资。然而,过度的股权融资增加并不能提升公司绩效。

公司绩效与公司规模呈显著正相关,回归系数分别为3.843和2.602,且都通过了1%的显著性水平。这说明公司规模越大,越可能产生规模经济。公司绩效与行业因素呈负相关,且分别通过了5%和10%的显著水平。这说明高科技行业比普通行业有较高的收益。此外,公司绩效与制度因素的关系呈正相关,但并不显著。

四、结论及对策建议

本文基于36家安徽省上市公司上市当年以及上市后三年的数据,实证研究了融资结构对经营绩效的影响。结果表明:安徽省上市公司债权融资在上市后的三年内呈上升趋势,而股权融资在IPO后的三年内呈下降趋势,但整体上股权融资大于债权融资;债权融资与经营绩效显著负相关,而股权融资与经营绩效呈倒U型关系;公司绩效与公司规模、行业因素正相关,与制度因素关系不显著。

基于上述结论,本文提出如下建议:

首先,适度提高债权融资规模,强化债务硬约束,完善破产机制。正是由于我国债务约束由“硬约束”变为了“软约束”,使得债务融资未起到增加公司价值的作用。债权融资对企业经营者形成有效制约的关键是债务对企业的“硬约束”,破产机制是影响债务“硬约束”的重要因素之一。

其次,构建合理的股权融资规模,加强对上市公司募集资金使用的监管,完善相关法律制度。

实证研究表明,公司经营绩效与股权融资比例之间的关系是倒U型的。这表明上市公司股权融资资金并不是越多越好,而是要根据投资项目所需来融资,相关部门要监管融资资金的使用。

[1]汪 辉.上市公司债务融资:公司治理与市场价值[J].经济研究,2003,(8):28-35.

[2]范从来,叶宗伟.上市公司债务融资:公司治理与公司绩效[J].经济理论与经济管理,2004,(10):50-53.

[3]于东智.资本结构、债权治理与公司绩效:一项经验分析[J].中国工业经济,2003,(1):87-89.

[4]邵清君.上市公司融资结构对公司绩效影响的实证研究[D].东北财经大学,2010.

[5]李炳金.中小企业资本结构影响因素的实证分析——基于2005-2009年中小板上市公司平衡面板数据[J].贵州财经学院学报,2011,(6):25-31.

Influence of Financing Structure on Operating Performance-An Empirical Study Based on the Figure of Anhui Province's Listed Companies

HUANG Shun-wu, CHEN Jie

(School of Economics,Hefei University of Technology,Hefei 230009,China)

Based on the figure of Anhui Province's listed companies in the listing year and three years after the listing,this paper examines the impact of financing structure on the operating performance from two aspects,i.e.debt financing and equity financing.The results show that the debt financing demonstrates a rising trend since Anhui Province's listed companies have listed in Shanghai and Shenzhen Stock Exchange.By contrast,the equity financing,which is favored by Anhui Province's listed companies,indicates a downward tendency.It is also suggested that there is a significant negative correlation between the debt financing and the operating performance,and an inverted U-shaped correlation between the equity financing and the operating performance.

financing structure;equity financing;debt financing;operating performance

F832

A

1008-3634(2012)03-0001-06

2012-03-20

安徽省软科学重点项目(2011AKRK0987);中央高校基本科研业务费专项基金项目(HGXJ0083)

黄顺武(1973-),男,安徽肥东人,副教授,博士。

(责任编辑 蒋涛涌)