商业银行建立CRM系统的成败分析

2011-10-25张劲武汉大学经济与管理学院湖北武汉430072

○张劲(武汉大学经济与管理学院 湖北 武汉 430072)

商业银行建立CRM系统的成败分析

○张劲(武汉大学经济与管理学院 湖北 武汉 430072)

现代商业银行客户资产质量和规模决定了银行资产的质量和规模,优质的客户资源是每家商业银行赢得竞争的核心竞争力,直接影响商业银行的盈利。在商业银行争夺优质客户的竞争中,通过建立自己的CRM系统确立“以客户为中心”的经营理念,就能够帮助商业银行以较低的成本来最大化地满足客户不同层次的需求,并能不断提升商业银行的整体经营效益。建立一套较为完善的CRM系统,在对商业银行在客户市场的重新分割中保持份额与优势已是迫在眉睫,刻不容缓。

商业银行 建立CRM 系统 成败分析

在传统的客户管理中,银行虽然掌握了大量的客户数据,但对客户的了解只停留在表面层次,尚不具备深入了解客户需求的能力,难以制定差异性服务方案和产品创新策略。我国银行业已经进入全方位竞争的新阶段,商业银行一方面在不断地创新金融产品,另一方面在传统金融产品的营销领域竞争也进入白热化。在这种竞争情形下,各家商业银行进行了以“客户为中心”的自身的转型,从被动式的服务转变为主动式的客户营销。商业银行如何与核心客户建立良好的动态关系已经成为在竞争中成败的关键。建立以客户为中心基于对客户数据分析技术的CRM(客户关系管理)系统以上的问题便迎刃而解,CRM系统能够从大量表面无关的客户信息数据中发现许多对银行有用的信息,从而识别出优质客户,并对目标客户按多种指标进行分类,针对不同的客户提供个性化的服务方案,从而提高客户的满意度和忠诚度,最终实现银行的利润和核心竞争力的双重提高。

一、商业银行CRM系统的现状分析

当今的CRM系统已经广泛被运用于零售商业、银行、保险等服务型的企业。但成套的系统仅被大型零售商业和制造业所采用,作为CRM产品的重要应用领域,金融业和通讯服务业主要是采用自行开发的方式。

商业银行建立CRM的六大目标包括客户获取、客户体验、交叉营销、追加销售、客户稳定和客户再生,建立CRM系统的目标都是围绕着客户在哪里、谁是你的客户而开展的,最终一个核心目标:如何实现客户资源价值最大化的体现。实现六个目标的基础性条件是:商业银行通过CRM系统建立一个统一的客户信息库。可惜目前在国内,能够实现以上六个目标提供完善的运用系统的软件供应商为数不多。这六项目标是所有商业银行建立CRM系统工作的基础,也说明了商业银行对于CRM系统的需求为何如此强烈的真正原因。

客户关系管理世界级专家罗纳德·S·史威福特认为,CRM的广义定义应该是:通过满足甚至超出消费者的要求,达到了他们愿意再次购买的程度,并将偶然的消费者转变成忠诚的客户的所有行为。“所有行为”意味着公司做出的每一件对客户有影响的事情,而不仅仅是所有与客户直接接触的人员,甚至包括所有那些没有客户关系管理任务的员工。

二、商业银行建立CRM系统的障碍和不足

大量的商业银行投入巨资建立自己的CRM系统,但实际是许多的商业银行CRM系统实施的效果并不理想,有不少的商业银行原本希望通过建立CRM系统就能一劳永逸的解决客户关系领域的所有问题,将各种数据导入数据端口,自己需要的信息就像流水一样源源不断流出来,这实际上是不可能实现的。这种超越实际的幻想,最终成了“CRM神话”在中国破灭的主要原因。归结阻碍商业银行CRM系统成功的障碍主要有以下几方面。

1、对于CRM商业银行存在认识上的误区。“以客户为中心”的观念还只流于形式,可以说是目前国内商业银行实施CRM存在问题的最重要的原因之一。商业银行的一些管理者还未真正了解CRM系统的内涵,只是认为CRM系统只是一种技术,银行花一些钱请人开发个程序或直接购买一个软件,搭建一个平台,企业的CRM就成功了。是要先做CRM软件,还是先做CRM系统,这是一个最核心的认识问题。

2、我国商业银行现行的经营理念和管理方式以及产品创新等还没有达到真正实施CRM系统的预计要求。虽然目前各商业银行都在努力建立自己的CRM系统,但没有哪一家商业银行真正具备完整系统的方法体系。现在我国商业银行还是习惯以内部账户管理为主的业务模式,业务营运的重点更多的考虑“内部便利”只是面对每天发生的业务量进行处理,对客户动向并不太关注。这种以“自我为主”的经营模式,无法有效地反映和分析新的市场信息,更谈不上对客户的需求做出及时准确的应对。

3、国内商业银行与西方的商业银行对客户信息的分析和整合能力存在较大的差距。其一,从数据的采集来看,虽然我国商业银行自20世纪80年代就开始了客户信息收集工作,但是最初的客户资料仅仅限于与银行业务密切相关的信息,银行并没有真正地把握客户的整体资料,从而很难开发出有价值的客户信息。其二,国内商业银行对“以客户为中心”的理解过于肤浅,没有深入了解客户的需求,即便是银行掌握了大量的客户信息,但是缺乏一整套行之有效的数据管理和分析系统,银行的各种不同类型的数据不能有效结合,形成了许多“信息孤岛”,难以将客户信息整合起来,决策层也很难搞清楚数据库系统的整体运作情况。

4、我国商业银行没有具体的客户定位,对客户资源也没有细分。有时为了追求数量而不重视质量,往往导致80%的低端客户占用大量的银行柜台资源,而20%的为银行带来效益的高端客户没有得到较好的金融服务。

5、商业银行主观疑虑。由于实施CRM系统将耗费银行大量的人力和物力,而国内银行实施CRM的效果目前也未有很好的体现,这也将导致更多商业银行对实施CRM可行性存在疑虑。

三、商业银行建立CRM系统存在问题的解析

国外金融业客户关系管理研发和系统开发不断的发展,根据一份国外第三方咨询机构的评估报告显示,2006年澳大利亚联邦银行在实施CRM系统之后的12个月里,获得的新业务量超过90亿澳元;同时,客户流失率下降了1%。根据Gartner Group做过的一份抽样统计显示,通过实施CRM、采用主动式客户服务的企业,其销售收入增加了15%—20%不等。根据IDC调查结果显示,全球CRM客户关系管理市场将以年平均18.6%的速度增长,到2007年将达到455亿美元。相对国外商业银行成功的案例,国内商业银行CRM系统实施效果不理想,有的甚至以失败告终,究其原因有以下几方面。

1、思想认识上。认为建立了CRM系统,就能够建立良好的客户关系管理,完全解决在客户关系管理中产生的一切问题。还没有把客户关系管理作为一个公司战略层面决策的核心议题,必须从系统、业务流程、管理及考核制度等多方面配合。

2、客观环境上。CRM系统需要银行各个不同部门的业务系统的支持,尤其是需要银行核心业务系统提供很有力的客户信息支持,这也是许多用户实施CRM系统效果不佳的重要原因。

3、分析层面上。在建立CRM系统之前,并未完成对金融产品再认识,甚至一些银行对金融产品概念还存在不正确的认识,有的还停留在存贷业务的概念上。这样会使银行的客户信息分析无法有针对性的与金融产品进行对接,从而无法针对客户的需求提供个性化的产品,CRM系统对于银行客户经理的营销也起不到更好的支持效果。

4、操作层面上。并未对金融产品销售流程进行再认识,使建立起的CRM系统往往与实际工作脱节,不能与现有营销工作流程匹配。

四、商业银行CRM系统优化建议

针对商业银行实施CRM项目提出以下几点建议:第一,在实施之前要进行金融产品线的梳理,将现有的金融服务产品进行系统化的分类,同时检查银行核心业务系统客户信息的数据的准确性,只有这样才能最大化程度的提升CRM系统的实际效果。第二,明确实施CRM系统不仅是技术部门的事情,需要银行各部门的协调和支持,要从制度、流程、管理等各方面去落实客户关系管理在公司整个经营战略层面的体现。第三,除了系统实施经验方面,还应该注意选择对于金融产品及相关模型建立有经验的实施商,像Turbo、CA、NCR都是有着各自优势的公司。

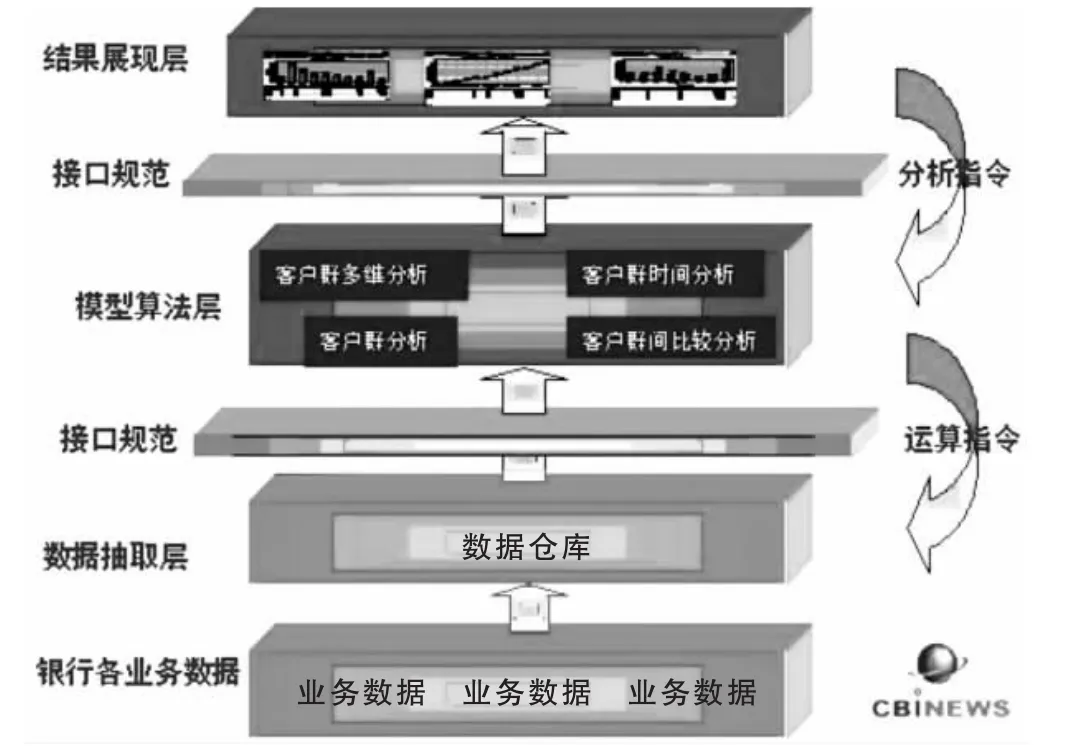

在当今的激烈地银行竞争环境下,信息技术在银行的发展进程中发挥了至关重要的作用。对于银行信息科技部门,在培养并留住系统开发专业的人才上始终无法与专门从事IT的技术公司相比。从技术研发的角度来说,为了在技术上获得竞争领先,势必要借助专业的IT公司的力量。因此,银行在建立自己的CRM系统时比较适合外包给更加专业的IT公司,而将释放出来的资源投入到银行主业中。如果选择外包,服务提供商则承担硬件、软件和人工成本,银行只需支付服务费用双方可实现“双赢”:一方面,银行避开了高昂的IT基础自建成本和人员成本,另一方面,服务提供商获取定期收入。在CRM系统开发外包模式下,不仅可以改进营销效率,增加收入和边际利润,而且可以避免惊人的系统开发成本和员工成本,并低风险地享受迅速的方案部署。商业银行建立CRM系统的架构如下。

1、数据采集。将现有的业务数据进行分类整理,是一个将数据转换成信息的过程。

2、数据仓库。汇集了经过整理的信息,是一个基础的信息平台,也是进行进一步分析的基础。

3、在线分析系统。是系统提供的主要分析手段,同时也是数据挖掘部分的基础,因为数据挖掘需要灵活地提取数据。

4、数据挖掘。是利用特有的分析工具,同时使用统计学和人工智能技术在海量数据中发现各类模型和数据间的关系,帮助银行在“数据矿山”中找到蕴藏的“知识金块”。

如图1所示。

图1

五、结束语

商业银行要建立一个既有自身特色,又在系统层面较为理想、完善的CRM系统,不可能一蹴而就,必须面对许多现实存在的问题,需要一个循序渐进的过程。根据自身的实际选择一条行之有效的提升CRM系统的途径,树立以客户为中心的理念,控制风险,取得最佳的成本效益比率,最终形成商业银行的核心竞争力。

[1] 菲利普·科特勒:营销管理[M].上海人民出版社,2001.

[2] 罗纳德·S·史威福特:客户关系管理:加速利润和优势提升[M].中国经济出版社,2001.

[3] 蔡则祥、汪加才:商业银行CRM与数据挖掘技术的应用[J].金融纵横,2005(1).

[4] 邓·皮泊斯、马沙·容格斯:客户关系管理[M].中国金融出版社,2006.

[5] 王实等:银行业CRM理论与务实[M].电子工业出版社,2005.