内部研发及使用寿命不确定无形资产所得税会计处理

2011-10-25庞静

庞 静

内部研发及使用寿命不确定无形资产所得税会计处理

庞 静

我国所得税会计采用资产负债表债务法,要求企业从资产负债表出发,通过比较资产负债表上列示的资产、负债按照会计准则规定确定的账面价值与按照税法规定确定的计税基础,对于两者之间的差异分别应纳税暂时性差异与可抵扣暂时性差异,确认相关的递延所得税负债与递延所得税资产,并在此基础上确定每一会计期间利润表中的所得税费用。

可见在资产负债表债务法下,要核算出企业当期应负担的所得税费用,确定资产和负债项目的暂时性差异非常重要,除内部研究开发形成的无形资产以外,其他方式取得的无形资产,初始确认时按照会计准则规定的入账价值与按照税法规定确定的计税基础之间一般不存在差异。无形资产的差异主要产生于内部研究开发形成的无形资产以及使用寿命不确定的无形资产,所以解决无形资产形成的所得税费用核算的关键在于确定内部研发及使用寿命不确定无形资产的账面价值和计税基础。

一、内部研发无形资产账面价值初始确认与计量

根据企业会计准则的规定,企业内部研究开发项目的支出,应当区分研究阶段支出与开发阶段支出。企业内部研究开发项目研究阶段的支出,应当于发生时计入当期损益;仅对于开发阶段中发生的部分支出,在符合一定条件的情况下,才能计入无形资产的入账价值。内部开发无形资产的成本仅包括在满足资本化条件的时点至无形资产达到预定用途前发生的支出总和。具体来看,内部研发活动形成的无形资产成本,由可直接归属于该资产的创造、生产并使该资产能够以管理层预定的方式运作的所有必要支出组成。可直接归属成本包括:开发该无形资产时耗费的材料、劳务成本、注册费、在开发该无形资产过程中使用的其他专利权和特许权的摊销,以及按照借款费用的处理原则可资本化的利息支出。

二、无形资产的后续计量

无形资产的后续计量主要是对使用寿命有限的无形资产才需要在估计使用寿命内采用系统合理的方法进行摊销;对于使用寿命不确定的无形资产,在持有期间内不需要摊销,但应当在每个会计期间进行减值测试,如表明已发生减值,则需要计提相应的减值准备。

三、内部研发及使用寿命不确定无形资产暂时性差异原因

自行开发的无形资产,税法规定以开发过程中该资产符合资本化条件后至达到预定用途前发生的支出为计税基础。另外,对于研究费用的加计扣除,税法中规定企业为开发新技术、新产品、新工艺发生的研究开发费用,未形成无形资产计入当期损益的,在按照规定据实扣除的基础上,按照研究开发费用的50%加计扣除;形成无形资产的,按照无形资产成本的150%摊销,造成该类无形资产账面价值与计税基础的差异。

无形资产在后续计量时,对于使用寿命不确定的无形资产,不要求摊销,但持有期间每年应进行减值测试。税法规定,取得的无形资产成本(外购商誉除外)应在一定期间内摊销。对于使用寿命不确定的无形资产,会计处理时不予摊销,但计税时按照税法规定确定的摊销额允许税前扣除,造成该类无形资产账面价值与计税基础的差异。

四、内部研发及使用寿命不确定无形资产所得税会计处理

【例】甲企业于2009年12月设立,采用资产负债表债务法核算所得税费用,适用的所得税税率为25%。2010年2月1日开始研发一项新技术,发生研发支出500万元,其中研究阶段支出100万元,开发阶段符合资本化条件前发生的支出40万元,符合资本化条件后发生的支出为360万元。该企业开发形成的无形资产在2010年7月1日达到预定用途。甲企业对该新技术采用直线法,按10年摊销。无残值。2008年12月31日,该新专利技术的可收回金额为400万元。企业于2010年1月1日取得的某项无形资产,取得成本为150万元,取得该项无形资产后,根据各方面情况判断,乙企业无法合理预计其使用期限,将其作为使用寿命不确定的无形资产。2010年12月31日,对其作为使用寿命不确定的无形资产。2010年12月31日,对该项无形资产减值测试表明其未发生减值。企业在计税时,对该项无形资产按照10年的期限采用直线法摊销,摊销金额允许税前扣除。假设甲企业2010年的利润总额为6000万元,无其他的纳税调整事项。要求做出甲企业2010年的所得税会计处理。分析:

(1)2010年末内部研发无形资产的账面净值=360-360/10×6/12=342(万元)

因为2010年末可收回金额为400万元,大于账面净值所以不计提无形资产减值准备。所以2010年末内部研发无形资产的账面价值=账面净值=342(万元)

(2)2010年末内部研发无形资产的计税基础=342×150%=513(万元)

(3)所以内部研发无形资产的可抵扣暂时性差异=513-342=171(万元)

(4)内部研发无形资产形成的可抵扣暂时性差异应计入递延需要注意的是,按照企业会计准则规定,由于内部研发形成的暂时性差异不符合确认递延所得税资产的条件,所以只能计算出内部研发的无形资产的暂时性差异的金额,但不能将171×25%=42.75万元计入递延所得税资产。也就是说虽然这项内部研发无形资产存在可抵扣暂时性差异,但其应计入递延所得税资产的金额为0。对于内部研发无形资产形成的可抵扣暂时性差异的特殊处理,就是内部研发无形资产的所得税会计处理区别于其他资产、负债项目的所得税会计处理的最大不同之处。

(5)2008年的应交所得税=(6000-140×50%-360/10×6/12×50%)×25%=5921×25%=1480.25(万元)

在计算2008年的应交所得税时体现了按照税法规定为新技术目的内部研发无形资产过程中费用化的金额在计算应纳税所得额可以按50%加计扣除的原则。

(6)2010年度递延所得税

递延所得税负债=15×25%=3.75(万元)

会计上将该项无形资产作为使用寿命不确定的无形资产,因未发生减值,其在2010年12月31日的账面价值为取得成本150万元。

该项无形资产在2008年12月31日的计税基础为135(成本150-按照税法规定可予税前扣除的摊销额15)万元。该项无形资产的账面价值150万元与计税基础135万元之间的差额15万元将计入未来期间企业的应纳税所得额。

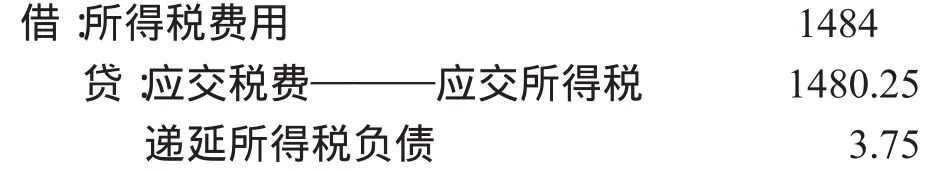

(7)综上,甲企业2008年的所得税会计处理为:

由于会计准则和税法都对内部研发及使用寿命不确定无形资产的会计核算和计税基础都有一些特殊规定,要把会计上和税法上对内部研发及使用寿命不确定无形资产的规定弄清联系与区别,同时在会计上更需要牢固掌握在资产负债表债务法下内部研发及使用寿命不确定无形资产的所得税会计处理,正确核算企业负担的所得税费用。

(作者单位:安康学院经济与管理系)