我国财政货币政策与股票市场关系的实证研究

2011-05-10康媛璐

屈 新,康媛璐

(四川大学 a.经济学院;b.公共管理学院,成都610064)

随着美国次贷危机在全球范围的传导和蔓延,我国实体经济和资本市场的发展受到了明显影响。从股票市场看,我国股市总体下滑和剧烈震荡的双重现象并存。从2007年10月份的6000多的高点一直下跌到1000多点,再回升到现在的近3000点,其下跌和震荡幅度均很大。面对国际金融危机的影响,我国政府及时应对,实施了积极的财政政策和宽松的货币政策,如大幅度增加国家财政支出,降低利率等。就实践结果而言,这些政策的有效性如何,对我国股票市场到底有什么影响,还需要做进一步的实证检验。

1 指标选取

1.1 股票市场指标

在股票市场,股份指数是股份的加权平均,代表了一定的社会财富,它的发展趋势反映了国民经济的变化方向。上海证交所编制并发布的上证综合指数编制最早,样本股包括了A股和B股全部挂牌上市股票,具有很强的代表性。因此,本文选用上证综合指数(SH)每月的算术平均值作为反映股票市场的指标。

1.2 财政政策指标

从实践操作看,财政政策一般是通过收支两条线来实施的,因此,对财政政策的分析可以从财政收入(包括税收收入和各类规费收入等)和财政支出(包括贫困补助、失业救济等转移支付,以及财政在固定资产方面的投入等)两个方面进行。

(1)财政收入(IN)。财政收入是国家为了保证实现政府职能的需要,通过税收等渠道集中的公共性资金收入。

(2)财政支出(OUT)。财政支出是指为满足政府执行职能需要而使用的财政资金。

1.3 货币政策指标

货币政策指标是中央银行通过货币政策操作和传导后能够以一定的精确度达到的政策变量,通常包括货币供应量和市场利率。在一定条件下,汇率也可作为货币政策指标。

(1)货币供应量(M2)。选取M2来描述货币供应量,是因为M2反映了较长期趋势且流通速度较为稳定,能更准确地体现购买力的变化,而且其数量受公众对货币流动性偏好的影响更小。

(2)利率(R)。选取同业拆借利率作为衡量市场利率的指标,是因为同业拆借利率经历利率市场化改革的时间最长,市场化程度也最高,且具有一定的基准利率的功能。由于股市对短期利率的反应更敏感,且长期利率缺乏数据的支持,因此本文只考虑短期利率,主要选取银行间7天同业拆借加权平均利率(%)作为短期利率的代表。

(3)汇率(EX)。上证综合指数的计算范围包括了B股,因而汇率也是需要考虑的重要因素。本文的汇率指标主要选用的是1美元折合人民币的期末数。

2 实证分析

2.1 数据来源

由于月度数据保证了样本量的充足性,且对研究的问题有更精确的解释,因此本文主要选取月度数据进行研究。文章选取2002年1月到2009年9月的月度数据作为样本量,共93个样本。汇率、银行间7天同业拆借利率来自中国人民银行网站,其余数据来自中经网统计数据库。同时,由于早期股票市场不太成熟,在考虑研究时效性的基础上,本文认为,选取近期市场的样本更具经济意义。

2.2 模型建立

(1)单位根检验

由于经济时间序列是平稳的,如果直接将他们进行分析,可能会得出错误的结论。为了避免出现“伪回归”,本文在分析各变量之间的关系前,首先对数据的平稳性进行单位根检验(ADF检验)。

经过单位根检验,发现上证综指(SH)、财政收入的对数(LNIN)、财政支出的对数(LNOUT)、同业拆借7天利率(R7)和汇率(EX)都是一阶单整的,而货币供应量(M2)是二阶单整的,于是对M2取对数,取对数后的M2是一阶单整的,且取对数后也在一定程度上消除了异方差。

(2)协整检验

在财政货币政策指标与股市关系的实证分析中,由于所研究的是多变量的协整关系,因此采用Johansen极大似然估计法来进行协整检验。

检验结果表明:上证综指、货币供应量的对数值、利率、汇率、财政收入和支出的对数值在5%的水平上存在四个协整关系,1%水平上存在三个协整关系,也就是意味着这些变量之间存在长期稳定的关系。具体结果可以见表1。

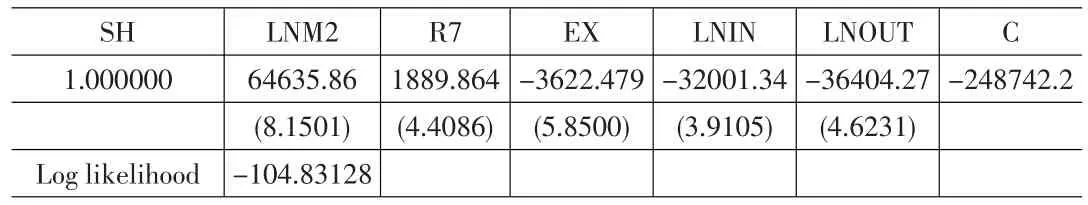

Johansen协整检验结果显示,上述经济变量之间存在长期的协整关系,经标准化后的协整方程如表2所示。

表1 Johansen极大似然估计表

从表2可知,似然值为-104.83128,总体统计显著性水平比较高。各解释变量中的系数均在5%的显著性水平上通过t检验。总体上来看,协整检验结果较理想,说明上述变量之间存在长期的均衡关系。

(3)格兰杰因果检验

表2 标准化后的协整方程

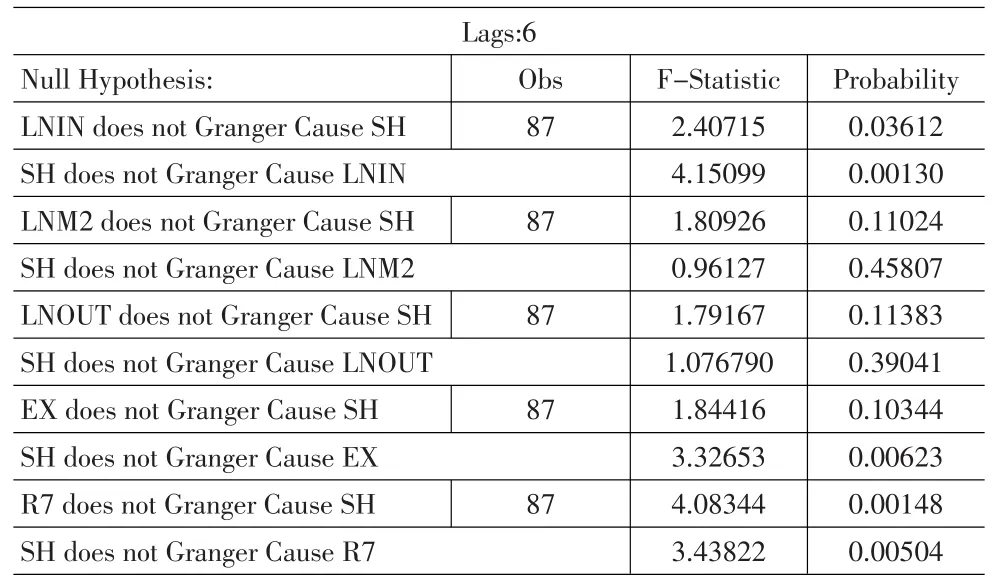

由于协整检验结果不能判断二者的因果关系,因此需要再对其进行格兰杰因果检验。本文在进行格兰杰因果检验时,选取滞后期为6(因滞后期为6所得到的结果更能够支持经济理论所反映的结果)得到如下结果:(见表3)。

表3 格兰杰因果检验结果

格兰杰因果检验表明:在0.1的显著性水平下,原假设“财政收入的对数不是股票市场变动的原因”不成立,即在0.1的显著性水平下,财政收入是引起股市变动的格兰杰原因;在此显著性水平下也拒绝“股票市场不是引起财政收入的对数变动的原因”,说明股价变动是引起财政收入变动的格兰杰原因。

同理,可以看出,在0.1的显著性水平下,货币供应量的对数、财政支出的对数、汇率、短期利率都是引起股价变动的格兰杰原因。除了财政支出和货币供应量的对数外,股价变动也是引起其它变量的格兰杰原因。

这些结论说明,上述经济变量和股价指数互为因果,财政货币政策能对股票市场产生一定的影响,股票市场的运行也会对财政货币政策的制定提供一些参考。

(4)多元回归模型

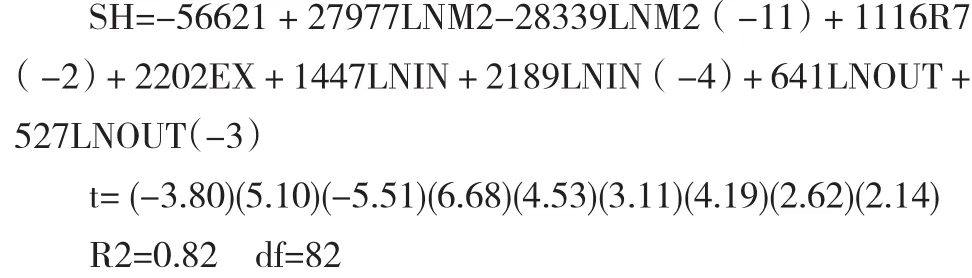

经过逐步回归法选取变量,考虑各经济变量的滞后期,然后选取一个拟合程度比较高,变量T值比较显著,DW值比较好的模型。

用E-views回归出来的结果,建立如下模型:

多元回归模型分析表明:尽管回归分析的可决系数较高,但从t值来看,各变量对股指的影响方向并不完全一致。具体而言,货币政策中广义货币供给量、7天同业拆借利率及汇率对股指呈正相关关系,而利率对股市的影响与经济理论的描述不相符合;财政政策中的财政收入、财政支出与股指呈正相关关系,但财政收入及支出对股指的影响不如货币政策中的变量明显,并且财政收入对股指的影响与经济理论的描述是相背离的。

3 结论及政策建议

以上的综合分析显示,宏观经济变量与股票市场之间存在协整关系,我们通过格兰杰因果检验证明了财政政策和货币政策对股票市场存在影响,但通过多元回归分析则发现,单个变量对股市的影响并不完全符合我们的预期。这说明,虽然我国政府实施的财政货币政策对股票市场的影响是较为明显的,但是政策的影响效果并不是完全朝着我们预期的方向发展,甚至有可能还会产生相反的效果。实际上,这种政策实施的难题在世界各国都不同程度地存在,尤其是在新兴市场国家中更为常见和明显。从我国的实际情况看,市场发育程度不健全、政策传导过程受阻等都可能是导致政策效应发挥不充分的原因。随着我国市场化改革的不断深入、国家宏观政策体系的完善,这些问题会逐步得到解决,最终可以使股票市场与宏观经济的发展相一致,使政府的干预政策达到所预期的效果。但是在我国现行情况下,本文认为,政府需要对股票市场进行调控和干预,这点是不容质疑的。但是政府的调控应遵循适度和合理原则,这要求政府不仅要掌握好调控的界限,把握好调控的力度,而且还要瞄准合适的政策变量,运用恰当的操作工具。

[1]钱小安.货币政策规则[M].北京:商务印书馆,2002.

[2]钱小安.资产价格变化对货币政策的影响[J].经济研究,1998,(1).

[3]高莉,樊卫东.中国股票市场与货币政策新挑战[J].金融研究,2001,(12).

[4]米传民,刘思峰,党耀国.货币政策与股票价格波动的灰色关联度[J].统计与决策,2004,(12).

[5]潘明霞,陈永新.中国股市与宏观经济形势的背离及原因分析[J].云南财贸学院学报,2005,(2).

[6]吴振信,许宁.货币政策对股指影响的GARCH-M效应研究[J].经济问题,2006,(8).

[7]王文甫.财政政策与货币政策对经济增长的影响及其相互协调[J].统计与决策,2007,(6).

[8]李刚.我国股票市场的发展与货币政策利率传导机制研究[D].华东师范大学硕士学位论文,2008.