国际收支顺差、通货膨胀与货币政策独立性

2010-11-20刘凤

刘 凤

(仰恩大学财政金融学院,福建泉州 362014)

国际收支顺差、通货膨胀与货币政策独立性

刘 凤

(仰恩大学财政金融学院,福建泉州 362014)

自2003年以来,我国宏观经济运行状况一直是国际收支顺差和通货膨胀同时并存的局面,货币政策操作面临着巨大的挑战。货币政策的独立性受到诸多因素如操作工具缺乏,人民币升值预期,加息预期等的制约,只有加快汇率弹性浮动,外汇管理制度和外汇储备债券发行等建设才能增强货币政策的独立性。

国际收支顺差;通货膨胀;货币政策;独立性

自2003年进入新一轮增长周期以来,我国宏观经济金融出现了比较明显的高速增长,年均GDP增速达到10.6%,而与此同时,通货膨胀上行的风险也不断加大。尤其自2006年第4季度以来,我国居民消费价格指数出现了较快的上涨,至2008年2月居民消费物价总水平上涨8.7%,创下11年以来月度的新高。

虽然2008年9月后国际金融危机的恶化使得国内通货膨胀压力有所减缓,但2010年伊始,随着经济增长复苏,国内又产生了通货膨胀的隐忧。究其原因,持续巨额的国际收支顺差导致外汇占款的迅猛增加是通货膨胀压力难以有效抑制的直接原因。

一、我国国际收支持续顺差下的通货膨胀压力分析

自1994年以来,我国国际收支除个别年份外,一直保持着经常项目和资本与金融项目双顺差的格局。截止到2007年,我国国际收支总顺差为4 453亿美元,比2006年增长71%,其中经常项目顺差3 718亿美元,较上年同期增长47%,资本和金融项目顺差735亿美元,增长99.7%。持续的双顺差格局导致我国外汇储备规模急剧扩大,从1993年的211.99亿美元到2007年底的1.53万亿美元,居世界首位。

根据传统货币数量论的解释,外汇储备的增加会导致货币供应量的扩张,从而产生物价上涨的压力。在货币数量论的分析框架内,一些学者对外汇储备增加产生的通货膨胀效应进行了分析和研究。方先明、裴平和张谊浩(2007)等通过对2001年至2005年的统计数据构建理论模型得出结论:2001年以后中国外汇储备的增加具有明显的通货膨胀效应。李海海、曹阳(2006)通过计量经济模型分析了外汇占款对我国通货膨胀的影响,认为我国外汇占款增加和物价指数上升存在协整关系,并且因果检验得出外汇占款对价格上涨具有单向的传导关系,因而是引起国内通货膨胀的原因。[1]

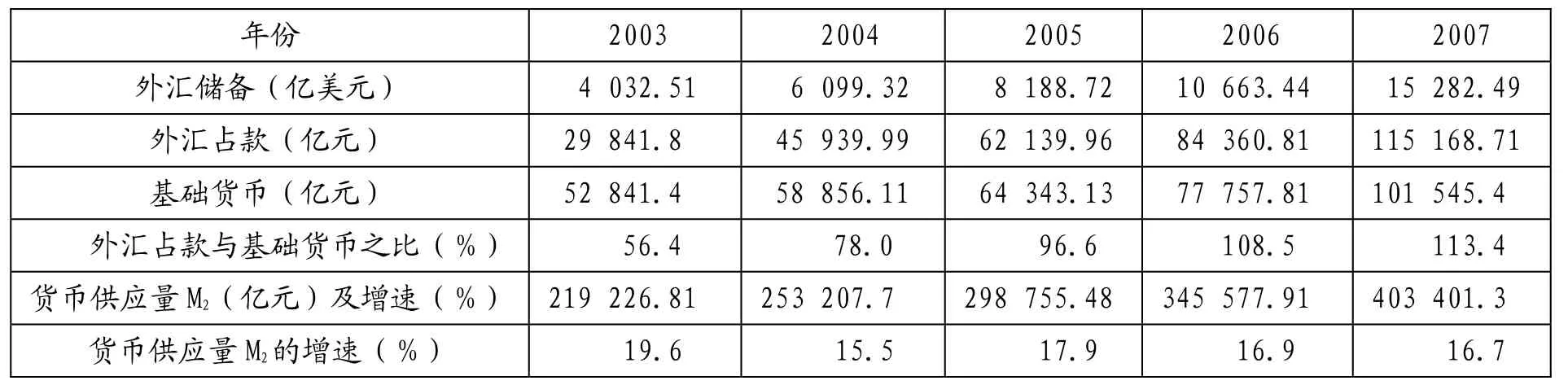

我国当前采用的是强制结汇制和限制售汇制的管理制度,因此,国际收支顺差的持续增长必然引起基础货币投放的被动增加,货币供应量也必然出现乘数倍增。2007年末我国基础货币余额10.2万亿元,同比增长30.5%,广义货币供应量M2余额为40.3万亿元,同比增长16.7%,外汇占款余额占基础货币的比重由2003年的56%上升至2007年的113.4%。根据费雪交易方程式:MV=PT ,在一定时期内货币流通速度V和社会总交易量T稳定的情况下,货币供应量M的大幅度增长必然引起物价水平的上涨。实际上,自2002年下半年以来,我国的通货膨胀压力就已经开始显现。2007年CPI上涨4.8%,2008年一季度CPI攀升至8%。[2]

我国国际收支顺差的长期性不仅带来了较大的通货膨胀压力,而且引起了广泛的人民币升值的预期。尽管在2005年7月我国进行了汇率制度的改革,实行了有管理的浮动汇率制度,人民币对美元的汇率开始了升值之旅,但是这并没有改变我国国际收支顺差的格局。在逐渐放松外汇管制的情况下,对人民币持续升值的预期反而吸引了更多国外资本的流入,进一步加剧了通货膨胀上行的风险。就在全球其他国家为防治通货膨胀采取加息举措的背景下,对中国通货膨胀的担忧和加息的预期也在不断上升。因此,当前我国货币政策调控面临的是对内控制通货膨胀,对外实现国际收支平衡的两难困境。

二、开放经济条件下经济内外双失衡调节的理论基础――基于F-M模型

考虑到我国资本项目管制的逐渐放松,我们运用 F-M 模型分析开放经济下我国宏观经济均衡态势。在开放经济条件下,外汇市场均衡被引入商品市场和货币市场均衡的IS-LM的模型中。由于我国外汇管制已经相对宽松,外汇市场均衡曲线 FE向上倾斜(如图1所示)。

图1 开放经济条件下紧缩性货币政策效应

由于当前我国不在均衡水平上,因此假设 E1点为我国目前经济的现实位置。在该点,首先是由于投资大幅度扩张,IS0向右移至IS1,使经济增长过热,同时在这点为了满足投资需求增加了银行贷款,货币供应过度增长,形成了通货膨胀压力。为了抑制通货膨胀,中央银行采取紧缩性货币政策,提高利率和法定准备金率,LM曲线左移至LM1,利率上升至I1,资本流入,资本和金融项目盈余,本币升值,如果汇率可以自由浮动,则在E1重新实现均衡,但由于我国人民币限制在一定幅度内浮动,FE曲线只能上移至FE1。同时,由于利率提高和人民币升值预期,吸引了外资的流入,为了抵消这部分外汇流入的影响,货币供应量被动扩张,LM 曲线由 LM1右移至 LM2,新的均衡点为 E2。在新的均衡点,紧缩性货币政策对收入影响并不明显,而伴随的是利率水平上升,国际收支顺差的扩大。[3]

三、我国货币政策实践遭遇的困境

针对国际收支持续巨额顺差和通货膨胀风险日趋加大,我国货币当局相应采取了提高法定存款准备金率、加息、增加央行票据发行和加大人民币升值幅度等对策。为了对冲过剩流动性,中央银行自2003年9月至2008年6月二十次调高法定存款准备金率,最高升至17.5%。2010年伊始也两度上调法定存款准备金率。2003年4月22日中央银行开始通过发行央行票据的办法来回收流动性,共发行63期,发行总量为7 226.8亿元,2007年累计发行央行票据4.07万亿元。2007年为了稳定通货膨胀预期,六次上调金融机构存贷款基准利率,一年期存款利率由年初的2.52%上调至4.14%,一年期贷款基准利率由6.12%上调至7.47%。与此同时,自2005年汇改以来至2007年末,人民币兑美元汇率累计升值13.31%。然而剔除政策效果存在的时滞因素,这些政策的效果并不明显,未能解决经济过热、流动性过剩和通货膨胀的问题。

(一)持续的国际收支顺差加大了央行冲销的压力,削弱了货币政策独立性

货币政策独立性,指一国货币当局拥有通过宏观稳定政策进行逆周期调节的能力,主要考察一国能否利用货币政策来实现内部经济稳定。在我国现行的结售汇体制下,外汇占款的增长具有被动性,货币供给的内生性增强,中央银行控制货币供应量的主动性和灵活性下降,实现政策目标的难度加大。表1反映出我国2003-2007年外汇储备、外汇占款与基础货币和货币供应量之间的关系:可见近几年来,中央银行通过外汇占款投放的基础货币逐年增加,在外汇占款的推动下,2003-2007年我国货币供应量平均每年以16%左右的速度递增,使我国宏观经济在摆脱通货紧缩后出现了局部经济过热,通货膨胀风险开始凸显。我国宏观调控的主要任务已经转变为防止通货膨胀,实行从紧的货币政策。为了抑制通货膨胀,中央银行需要提高利率,然而在美联储为应对次贷危机停止加息,人民币存在长期升值预期的背景下,提高利率会引起套利资本的大量涌入,从而使宏观经济陷入国际收支顺差-外汇储备增加-外汇占款增加-货币供应量增加-通货膨胀加剧怪圈之中,中央银行的货币政策调控陷入两难困境。

表1 2003-2007年外汇储备、外汇占款与基础货币、货币供应量关系

(二)冲销手段的不足降低了货币政策的有效性和独立性

为了消除外汇储备激增对货币供应量的影响,目前中国人民银行采取的货币政策主要表现为冲销操作。然而央行的冲销操作又受到诸多因素的制约,表现为:

1.公开市场操作受到操作成本高、操作工具少和操作手段匮乏等手段的制约。从操作成本看,公开市场操作一方面推高了市场利率,加大了财政负担;另一方面加大了央行的亏损。从操作工具看,中央银行用于冲销的国债不仅数量有限,而且期限结构很难以用于冲销持续增加的外汇占款。从操作手段上看,公开市场操作主要有回购交易、现券交易和发行央行票据。回购交易受约定回购交易时间的约束,很难与外汇占款的冲销需求协调起来。同时由于国债规模小,二级市场不完善,国债的正回购方式也无法满足冲销的需求。

2.增加发行中央银行票据具有发行成本大、不可持续性特点。随着外汇储备的激增,中央票据的发行数量越来越多,期限越来越长,为了吸引商业银行购买央行票据,中央银行必须用较高的收益率为条件,这就迫使中央银行提高票据利率,一方面加大了发行成本,另一方面吸引了更多的外资流入,抵消了冲销的效果。2004年中央银行票据的利率已高于中央银行购买美国国债的利率,中央银行的发行成本越来越大,压力也越来越大。因此,通过滚动发行中央银行票据来对冲操作具有不可持续性。

3.提高法定存款准备金率的空间和作用也有限。尽管中央银行频繁调整法定存款准备金率来深度冻结商业银行的流动性,目的是降低商业银行的信贷能力,然而运用法定存款准备金率工具的局限性在于:一是抑制了商业银行的竞争力,导致更多的资金游离于银行之外的脱媒现象;二是由于我国证券市场不发达,商业银行机构的管理水平不太高,保留了较高超额准备金水平,提高法定准备金率使得商业银行有足够的超额准备金来补足法定准备金;三是会提高国内利率,导致更多的资金流入。

(三)持续的人民币升值预期削弱了货币政策的独立性

根据克鲁格曼“不可能三角”理论,汇率稳定、货币政策独立和资本自由流动这三个目标永远无法同时实现,或者说,要增强货币政策的独立性,必须汇率稳定和资本自由流动两个目标中放弃一个。从我国货币政策实践来看,我国追求的是一种“部分资本流动+部分汇率稳定+部分货币政策”独立的组合政策目标。这就意味着,我国目前的货币政策不可能拥有完全的独立性,仍然受制于外部经济因素。虽然我国放开了人民币对美元的汇率管制,但由于无法确定人民币对美元的均衡汇率水平和为了避免一次性大幅度升值对经济冲击,我国实行人民币在一定幅度内对美元浮动。由此基于对中国经济增长前景的美好预期和国际收支的持续顺差导致了持续的人民币升值预期。而持续强烈的人民币升值预期在套利动机下引发了外国资本的持续流入,加剧了国内流动性过剩,加大通货膨胀压力。

(四)开放程度的不断加大也削弱了货币政策的独立性

1995年中国人民银行试行以 M1、M2为货币政策中介目标。1996年正式列为中介目标。中央银行希望通过对货币供应量的调控来达到预期的政策效果。但是开放经济下货币供给内生性的增强制约了中央银行对货币供应量调控的能力。随着对外开放程度的不断提高,货币供应越来越内生于国民经济运行,中央银行除了能够在较大程度上控制再贷款、政策性贷款外,与对外经济活动相关的货币供应及其变动已经不能完全为中央银行所控制,而是取决于经济增长状况、进出口状况和资本流动状况。对外开放的程度越高,与对外经济活动相关的货币供应所占的比重越大,货币供应内生性越强,于是中央银行控制货币供应量的主动性就越低,货币政策在控制货币供应方面的有效性就越低。近年来,我国基础货币的投放中,与对外经济活动相关的货币投放所占的比重呈明显的上升趋势。1993年,我国基础货币的投放中国内信贷占93%,外汇占款占7%,至2007年外汇占款占比则上升到113 %,同时中央银行为对冲外汇占款的急剧扩张而将一般性再贷款收回,这使得中央银行货币政策的独立性大大降低。

四、增强中央银行货币政策独立性和灵活性的政策建议

(一)增强人民币汇率浮动弹性,进一步拓宽人民币汇率浮动区间

根据国际金融理论,汇率升值会改变进出口商品的相对价格,有利于进口成本的降低,在当前全球出现通货膨胀的情况下,人民币尤其主要是对美元汇率的升值有利于降低我国进口成本,改善我国出口商品结构,在一定程度上削减国际收支顺差规模。另外,在资本项目管制逐渐放松的背景下,增强人民币汇率浮动的弹性有利于发挥汇率对国际收支和外汇储备的自动调节机制,削弱外汇占款对货币政策的牵制作用,提高中央银行货币政策的独立性和有效性。

(二)改革强制结售汇制,实行意愿结售汇制度,形成外汇储备的“三级”蓄水池

强制结售汇制度适用于在计划经济体制下资金短缺时期,国家对外汇收支进行集中统一管理,利用有限的外汇资金进行国家建设。然而,随着国际收支顺差规模的逐渐增大,我国已经基本摆脱了资金短缺的局面,这种外汇管理制度在一定程度上加大了中央银行冲销的成本和压力。只有实行意愿结售汇制度,实行企业、商业银行和中央银行三级外汇储备体制,真正放开对外汇供求的控制,才能实现汇率的市场化,体现人民币真实汇率水平。

(三)建立外汇储备债券发行制度,采用多样化和综合化的冲销工具

发行外汇储备债券可以避免中央银行发行货币来对冲过多的外汇占款,降低冲销的成本和压力。在流动性不断增加的情况下,应该采用多种冲销工具综合使用,增强冲销的效果。如发行中央银行票据、加大国债的发行力度,尤其是短期国债的规模、提高法定存款准备金率、提高再贷款利率和再贴现率;实施从紧的信贷政策;将财政在中央银行的借款债券化等。

(四)大力发展国债市场,尤其是二级市场的建设

国债作为公开市场业务操作的主要工具,公开市场业务操作的灵活性和主动性都依赖于一个有着一定深度、广度和弹性的国债市场。而我国国债市场面临国债规模小,期限结构不合理,品种少,二级市场分割,参与主体少等主要问题,从而使得中央银行的公开市场操作手段捉襟见肘,难以应对巨大的流动性冲击。在国债市场的建设上我国应该实施国债余额管理,调整国债期限结构,大力增加短期国债,适当增加长期国债。

(五)建立多元化的外汇储备管理体制

随着外汇储备规模的不断增大,如何实现外汇储备资产的保值增值,如何实现对储备资产的适度规模和最佳结构管理是如今我国中央银行要思考的问题。我国外汇储备规模的巨额增长给中央银行的冲销任务带来了很大的压力,而且在外汇储备资产结构中美元占比最高,在美元持续贬值和美元国债收益率低于我国央行票据利率的情况下,外汇储备的巨额增长实际上意味着中央银行资产的巨额损失。因此,除了要变“藏汇于国”为“藏汇于民”外,中央银行应该积极探寻新的外汇储备资产管理的路径。如进行资产组合的调整,将美元资产转变为其他外汇资产;拓展新的投资渠道,利用外汇储备投资于股票、房地产,投资于国外的矿产资源、国际金融和高科技产业;还可以利用外汇储备进行战略物资的储备,增加石油的进口等。[4]由此可以进一步减轻中央银行冲销的压力,提高货币政策的独立性。

[1]赵振全,刘柏.我国国际收支对通货膨胀传导机制的经济计量检验[J].数量经济技术经济研究,2006(5).

[2]杨丽.国际双顺差下的潜在通货膨胀压力分析[J].武汉金融,2007(8).

[3]陆前进.人民币升值条件下我国宏观经济内外均衡的控制[J].上海财经大学学报,2007(8).

[4]何慧刚.中国外汇冲销干预和货币政策独立性研究[J].财经研究,2007(11).

Surplus of International Balance of Payment, Inflation and the Independence of Currency Policy

LIU Feng

(School of Finance and Economics, Yang-en University, Quanzhou 362014, Fujian)

Since 2003, China’s macroeconomic operation condition has been the coexistence of international payment surplus and inflation, and the operation of monetary policy faces a huge challenge. The independence of currency policy of China is being affected and restricted by lot of facts such as the shortage of operation instruments, people’s anticipation on revaluation of RMB and increasing the rate of interest. Only by accelerating the construction of elastic floating exchange rate, exchange regulatory system and issuance of the exchange reserve bond, can the independence of currency policy be enhanced.

surplus of international balance of payment; inflation; independence of currency policy

F832.0

A

1009-8135(2010)05-0046-05

2010-05-05

刘 凤(1975-),女,仰恩大学副教授,主要研究国际金融、货币理论和政策。

(责任编辑:朱 丹)