新准则下出租人对经营租赁提供激励措施税收及会计处理

2010-07-11赵航

赵 航

一、相关规定

(一)会计制度的规定

1.财政部《企业会计准则解释第1号》(财会[2007]14号,以下简称《解释》)规定:出租人对经营租赁提供激励措施的,承租人和出租人应当分别按下列情况进行处理:(1)出租人提供免租期的,承租人应将租金总额在不扣除免租期的整个租赁期内,按直线法或其他合理的方法进行分摊,免租期内应当确认租金费用;出租人应将租金总额在不扣除免租期的整个租赁期内,按直线法或其他合理的方法进行分配,免租期内出租人应当确认租金收入。(2)出租人承担了承租人某些费用的:承租人应将该费用从租金费用总额中扣除,按扣除后的租金费用余额在租赁期内进行分摊;出租人将该费用自租赁收入总额中扣除,按扣除后的租金收入余额在租赁期内进行分配。

在《解释》印发之前,财政部印发的《企业会计准则实施问题专家工作组意见》(2007年4月30日),也就出租人对经营租赁提供激励措施的确认和计量作出与《解释》相同的规范。

2.《企业会计准则第18号——所得税》规定:(1)企业应当以很可能取得用来抵扣可抵扣暂时性差异的应纳税所得额为限,确认由可抵扣暂时性差异产生的递延所得税资产,除非这些资产既不涉及企业合并,而且交易发生既不影响会计利润也不影响应纳税所得额或可抵扣亏损;(2)除商誉初始确认或交易既不是企业合并又不影响会计利润、也不影响应纳税所得额或可抵扣亏损的情况外,企业应当确认所有应纳税暂时性差异产生的递延所得税负债。

(二)税法的规定

《企业所得税法》规定:(1)企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除;(2)企业以货币形式和非货币形式从各种来源取得的收入,为收入总额。

二、相关的所得税处理

(一)承租人的相关所得税处理

1.实行免租期的:(1)免租期内承租人因实际未支付(未发生)租金但确认了租金费用,因此计税时应按确认的租金费用金额,调增应纳税所得额(以下简称应税所得或所得额)。(2)免租期结束后,因免租期分摊租金费用而形成每年确认的租金费用低于实付租金,计税时应按其差额调减应税所得,直至将其时间性差异全部转回。

2.出租人承担承租人某些费用的,出租人和承租人均应按以下公式计算开具租金发票、确认租金收入或租金费用:每年开具租金发票、确认租金收入或租金费用=(租赁合同约定的整个租赁期租金总额-出租人为承租人承担的费用)÷租赁年数

因为出租人、承租人每年开具或收到的租金发票金额与确认的租金收入、租金费用金额相等,税务部门不会因企业确认和分摊递延租赁损失或递延租赁收益而要求企业调整应税所得,因此,出租人为承租人承担费用的,无须因此作纳税调整。

(二)出租人的相关所得税处理

1.实行免租期的:(1)免租期内,出租人确认了租金收入但并未开具租金发票也没有实际收到租金(包括不应确认应收项目的,下同),应按当年确认的租金收入,调减应税所得;(2)收到租金期间,应按当年确认的租金收入低于实收租金(开票金额)的差额,调增应税所得。

2.为承租人承担某些费用的:由于出租人为承租人承担费用后,仍应向承租人开具租金发票,且按开出的发票金额确认租金收入,也就无须因此调整应税所得。

三、承租人对激励措施的确认、计量和相关所得税会计处理

(一)相关计算

1.实行免租期的:(1)整个租赁期间每年应确认租金费用=整个租期应支付的租金总额÷整个租赁期年数;(2)免租期内应确认递延免租收益=免租期内确认的租金费用;(3)非免租期每年应分配免租收益=免租期内确认的递延免租收益÷非免租期年数,或=当年实付租金(包括未付资金但确认为应付项目的金额,下同)-当年确认的租金费用;⑷应确认或转回的递延所得税资产=确认或分配的递延免租收益×当年适用的企业所得税税率(以下简称适用税率)。

2.出租人为其承担某些费用的:(1)承租人每年应确认租金费用=(整个租赁期间应支付租金总额-出租人为承租人承担的费用)÷租赁年数;(2)承担费用时应确认递延租赁收益=出租人为承租人承担费用金额;(3)每年应分配递延租赁收益=确认的递延租赁收益÷租赁年数。

(二)账务处理

1.实际免租期的:(1)免租期内,每年按应确认的租金费用,借记“管理费用”、“制造费用”等科目(以下简称有关成本费用科目),贷记“递延收益—未实现租赁收益(经营租赁)”科目(以下省略明细科目);符合准则规定确认递延税款条件的,还应确认递延所得税资产,借记该科目,贷记“所得税费用—递延所得税费用”科目(以下省略明细科目)。(2)非免租期内,每年按应确认的租金费用,借记有关成本费用,按应分配免租收益,借记“递延收益”科目,按实付租金,贷记“银行存款”等科目;同时,按应转回的递延税款,借记“所得税费用”科目,贷记“递延所得税资产”科目。

2.出租人为承租人承担某些费用的:(1)开支相关费用时,借记“长期待摊费用”或其他成本费用科目,贷记“银行存款”等科目;收到出租人承担的相关费用时,借记“银行存款”等科目,贷记“递延收益”科目;(2)确认各年租金费用时,按应确认的租金费用(发票金额),借记有关成本费用科目;按应分配未实现收益,借记“递延收益”科目,按实际支付的款项,贷记“银行存款”等科目;(3)如果承租人将出租人承担的费用资本化而按年摊销的,每年还应按应分摊的递延费用金额,借记有关成本费用科目,贷记“长期待摊费用”等科目。

四、出租人对激励措施的确认、计量和相关所得税会计处理

(一)相关计算

1.实行免租期的:(1)每年应确认的租金收入=整个租赁期应收租金总额÷整个租赁期年数;(2)免租期内应确认递延免租损失=免租期内确认的租金收入;(3)非免租期间每年应分摊的免租损失=免租期内确认的租金收入÷非免租年数;⑷应确认或转回的递延所得税负债=确认或分摊的递延租赁损失×适用税率。

2.为承租人承担某些费用的:(1)出租人每年应确认租金收入=(整个租赁期间应收入的租金总额-为承租人承担的费用)÷全部租赁年数;(2)应确认递延租赁损失=出租人为承租人承担的费用;(3)每年应确认的递延租赁损失=出租人为承租人承担费用÷租赁年限。

(二)账务处理

1.实行免租期的:(1)免租期内,每年按应确认的租金收入,借记“递延收益——未确认租赁损失(经营租赁)”等科目(以下省略明细科目),贷记“租赁收入”、“其他业务收入”等科目;同时,按确认递延损失和适用税率计算的所得税额确认递延税款,借记“所得税费用”科目,贷记“递延所得税负债”科目。(2)非免租期内,每年应按实收(或应收,下同)租金,借记“银行存款”等科目,按应分摊的递延租赁损失,贷记“递延收益”科目,按确认的租金收入,贷记“租赁收入”、“其他业务收入”等科目;转回递延税款时,借记“递延所得税负债”科目,贷记“所得税费用”科目。

2.为承租人承担某些费用的:(1)确认递延损失时,按承担承租人的费用,借记“递延收益”科目,贷记“银行存款”等科目;(2)每年确认租金收入时,按实际收到的租金,借记“银行存款”等科目,按应分摊递延租赁损失,贷记“递延收益”科目;按应确认租金收入(发票金额),贷记“租赁收入”、“其他业务收入”等科目。

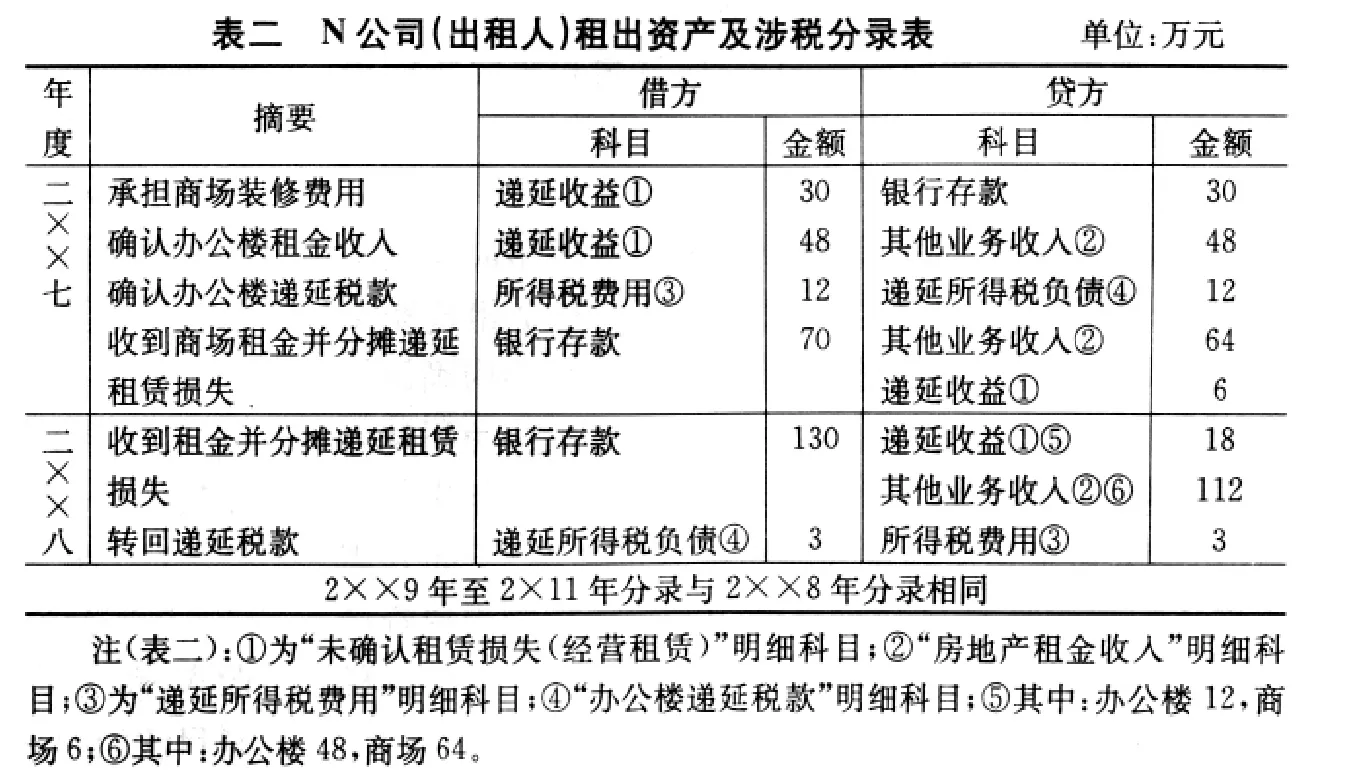

五、案例

W商业上市公司于2XX6年11月向N上市公司租赁办公楼、商场各一处,租赁期均为5年(从2XX7年1月1日起算),N公司为促进租赁交易达成,在租赁合同中对办公楼提供免租期1年,从2XX8年起每年租金60万元;同时承诺租赁开始时N公司为W公司承担商场装修费用30万元,以现金支付(商场实际装修费用45万元),租金则从2XX7年1月1日起计算,每年租金额为70万元,两项资产租金都在年底一次支付。上述办公楼、商场可使用年限均为30,已使用10年。租赁期内,双方均按租赁合同履行了各自义务。假定双方均在年末一次确认租金费用和租金收入,适用税率均为25%。试作相关的所得税及涉税会计处理。两项租赁均属经营租赁。

(一)相关计算

1.承租人:(1)办公楼:每年应确认租金费用=60×(5-1)÷5=48(万元,下同),2 XX7年应确认递延免租收益=当年确认的租金费用=48;2XX8年至2×11年每年应分配递延免租收益=48÷(5-1)=12;2XX7年应确认递延所得税资产=48×25%=12;2XX8年至2X11年每年应转回递延所得税资产=12×25%=3。(2)商场:每年应确认租金费用=(70×5-30)÷5=64;2XX7年应确认递延租赁收益=30;每年应分配递延租赁收益=30÷5=6。

2.出租人:(1)办公楼:每年应确认租金收入=60×(5-1)÷5=48;2XX7年应确认递延免租损失=48;2XX7年应确认递延所得税负债=48×25%=12;2XX8年至2×11年每年应分摊递延递延免租损失=48×(5-1)=12;2XX8年至2×11年每年应转回递延所得税负债=12×25%=3。(2)商场:每年应确认租金收入=(70×5-30)÷5=64;2XX7年应确认递延免租损失=30;每年应分摊递延租赁损失=30÷5=6。

(二)所得税处理

1.承租人:(1) 办公楼:2XX7年应调增所得额为48;2XX8年至2X11年每年应调减所得额=60-48,或=48÷(5-1)=12。(2)商场:每年按取得租金发票确认租金费用,无须作纳税调整。

2.出租人:(1)办公楼:2XX7年应调减所得额为48;2XX 8年至2×11年每年应调增所得额=60-48=12。(2)商场:每年按开具的租金发票确认租金收入,无须作纳税调整。

(三)账务处理(见表)

?

?