QD II基金资产配置决策的实证分析——以国内四家QD II基金产品为例

2010-01-04杨天化王若汐

杨天化 王若汐

(1.财政部,北京 100142;2.华夏基金管理有限公司,北京 100140)

QD II基金资产配置决策的实证分析

——以国内四家QD II基金产品为例

杨天化1王若汐2

(1.财政部,北京 100142;2.华夏基金管理有限公司,北京 100140)

QD II作为机构投资者可以利用其信息优势和技术优势将其自身资产进行国际化配置,达到最大可能性的分散非系统风险,获取高于市场平均的收益。“本国偏好”在QD II的资产全球化配置当中起到了决定性作用,本文通过对熊市和牛市中全球各主要证券市场的惯性效应和反转效应对QD II的不同影响,分析了QD II资产国际化的配置决策。

本国偏好;惯性效应;反转效应

一、概念解释

由于目前国内居民尚不可直接投资境外证券市场,国内机构投资者中也只有合格机构投资者才能直接投资境外,因此在目前阶段下,市场层面的可进行境外投资的国际化投资主体只能是 QD II。[1]QD II是指合格的境内机构投资者,其制度的推出使各类资产管理机构可以进行一定程度上的国际化资产配置。对于投资者而言,购买QD II产品可以达到以下目的:一是由于境内、境外市场的相关性较小,因此投资境外市场可以消除单纯投资境内市场而存在的系统性风险;二是投资于境外收益率相对较高的投资产品,获得良好的投资收益;三是投资和运用境外市场相对较为丰富的金融工具,达到其风险管理等特定的投资目的。QD II机构包括商业银行、基金公司、保险公司、证券公司、信托公司、社保基金等,其中商业银行是境内QD II业务的先行者,在所有机构中率先推出了 QD II产品,目前其 QD II产品的种类也最多。

2006年,我国基金公司中发行QD II产品的只有一家,即作为基金公司QD II产品试点的华安基金管理公司发行了华安国际配置基金。2007年 6月,中国证监会公布《合格境内机构投资者境外证券投资管理试行办法》,允许基金管理公司、证券公司等为境内居民提供境外理财服务后。截至目前,我国QD II基金共有十一支:海富通海外 QD II、交银环球精选 QD II、华宝兴业海外 QD II、易方达亚洲精选QD II、华安国际配置 QD II、银华全球精选 QD II、工银瑞信全球QD II、华夏全球QD II、南方全球精选QD II、嘉实海外股票QD II、上投亚太优势。

动量效应 (Momentum effect)一般又称“惯性效应”。[2]动量效应是由 Jegadeesh和 Titman(1993)提出的,是指股票的收益率有延续原来的运动方向的趋势,即过去一段时间收益率较高的股票在未来获得的收益率仍会高于过去收益率较低的股票。基于股票动量效应,投资者可以通过买入过去收益率高的股票、卖出过去收益率低的股票获利,这种利用股价动量效应构造的投资策略称为动量投资策略。

反转效应 (Reversal Effect)是指在一段较长的时间内,表现差的股票在其后的一段时间内有强烈的趋势经历相当大的逆转,要回复到正常水平 (reversal to mean),而在给定的一段时间内,最佳股票则倾向于在其后的时间内出现差的表现。[3]

二、文献回顾

“本国偏好”(home一 bias)是指相对最优国际证券投资组合,本国投资者持有了过多的本国证券;“外国偏好”是指相对最优国际证券投资组合,本国投资者持有了过多的外国证券。[4]投资组合理论的基本结论是投资分散化,尽管 Statman(1987)的研究发现个人投资通常并没有很好地分散化,说明投资分散化理论仍然存在一些问题,但投资分散化的好处已经得到普遍认同。然而在资产国际配置方面,国外不少学者的实证结果表明,虽然国际分散化存在潜在的巨大收益,但在投资者的证券投资组合外国证券的份额却非常少。Cooper and Kaplains (1994)测试在证券组合中的本国偏好是否是由投资者试图对冲通货膨胀风险所形成的。经验证据表明,除非投资者具有很高的风险承受能力以及股票回报与国内通货膨胀呈负相关关系。本国偏好与对冲通胀风险的动机是一致的。随后,他们建立了一个关于国际投资组合选择和股票市场均衡性的模型,这个模型整合了通货膨胀风险和成本。利用该模型,他们估计了一个成本水平,这是形成可被观察到的投资组合中与不同的风险厌恶程度相适应的本国偏好所需要的。风险厌恶水平与国内股票市场的风险溢价程度的估计是一致的,这些成本大约比诸如占有税之类的可观察水平每半年高几个百分点。因此,本国偏好既不能用通胀对冲也不能用可以直接观察到的国际投资成本来解释,除非投资者具有非常低的风险厌恶程度。他们通过考察还发现, 1987年时美国本国市场的证券市值占全球证券市值的 36.4%,但美国投资者持有证券的 98%是本国证券,其它已经完全开放对外投资的主要发达国家的情形也是如此,表明投资者在进行国际证券组合投资中存在“本国偏好”现象。研究者对国际证券投资组合中的“本国偏好”现象仍未形成一致的合理解释,迄今为止的解释集中在传统方法和行为学方法两个角度。

(一)传统理论的解释

传统解释的实质是对标准 CAP M模型的一种扩展,强调了投资成本的重要性,认为“本国偏好”现象可能源自于对冲国内风险的可能性、资本流动的障碍以及信息不对称。[5]当购买力平价(意味着各国的通货膨胀率相同)不成立时,就会出现对冲的可能性。Stulz(1981)以及 Adler and Dumas(1983)的模型表明,不同国家之间通胀率的不同产生了对那些能够对冲国内通货膨胀的资产的需求;但是,Cooper and Kaplanis(1994)[6]的研究结论却与之相反,他们认为,只需要非常低的风险规避水平就能解释对冲通货膨胀作为影响实际持股的一种可能的因素,甚至这种对冲动机有时可能导致与“本国偏好”相反的投资行为。对国家特定风险进行对冲的第二个可能来源是非贸易财富,比如人力资本。Eldoretal (1988)、Tesar(1993)的模型中,非贸易品价格的不确定性导致了投资国内证券的动机;Baxter and Jer mann(1997)却发现,人力资本的收益率是与国内股票的收益率而不是外国股票的收益率高度相关的,因此可能出现通过卖空国内股票并持有外国股票的对冲可能性。对冲的第三种可能性来自从事国际经营的公司。跨国公司的收益已经包括了在外国市场上的业务,这就使得投资者可以从国际分散化中受益;相反,Jaequillat and Solnik(1978)及 Heston and Roewenhorst的研究结果表明 (1994),由于跨国公司的股票收益与其所在各国的市场高度相关,投资这些公司并不能提供比国内市场更好的投资分散化的效果。[7]

国内和国外股票信息的不对称是“本国偏好”现象的另一种解释。Gehrig(1993)、Low(1993)、BrennanandCao(1997)、Kang and Stulz(1997)分别运用有关信息不对称的理论模型得出,国内投资者对国内市场收益的信息优势导致了对国内股票更高的需求。[8]信息不对称也被认为是投资者投资于地理上接近的公司的原因,Coval and Moskowitz(1999, 2001)发现,美国投资经理对总部位于当地的公司有很强的偏好。另一方面,信息不对称还不能完全解释“本国偏好”现象,Jeske(2001)[9]就指出,尽管信息不对称可能在很大程度上解释了股权本国偏好,但这种解释要求较低的国内风险水平,这对大多数国家来讲显然是不现实的。

综上,对国际证券投资中“本国偏好”现象的传统解释主要是强调了国际投资的成本一收益分析,只要出现国际分散化的成本超过收益的情况,就会出现“本国偏好”现象。但是,“本国偏好”的投资组合相对最优的投资组合可能会有几百个基点的损失(Jeske,2001),传统解释无法证明国际分散化的成本高出利益从而足以阻止国际分散化投资的程度,于是,相当一部分学者们转向从投资者选择的行为中寻求解释。

(二)行为理论的解释

行为方法利用个人行为的心理学知识,从行为角度分析了“本国偏好”的可能原因是:对公司的熟悉、对本国公司过度乐观的业绩预测以及在本国市场的主观能力。

Huber man(2001)对 Regional Bell operating Companies的股东地域分布的实证分析表明,个人倾向于投资那些他们具有或他们认为自己具有信息优势的公司。投资者投资组合一般是稳定的,他们宁愿买进并持有而不是卖出熟悉的股票。这些结果与信息不对称方法并不一致,信息不对称方法预计投资者会采用积极的交易策略来利用信息优势。Barber and Odean(2000)[10]的研究也提供了有关熟悉假设的证据,他们发现,个人投资者尤其显示出了“基于注意的购买行为”。

French and Poterba(1991)对“本国偏好”提出了的另一种潜在的行为解释,他们认为投资者可能对本国市场相对更为乐观,这导致对当地投资的偏好。Shi1leretal(1996)为这一假说提供了支持,他发现日本和美国投资者对他们本国市场相对更为乐观。Strong and xu(2003)[11]通过分析美林月度基金经理调查发现,日本、欧洲大陆、英国和美国基金经理都存在对本国市场相对乐观的现象。一般来说,相对外国投资者,国内投资者看来对本国市场更为乐观。

目前对“本国偏好”现象研究的对象主要是发达国家,在完全开放对外投资的情况下,发达国家的投资者在国际证券投资中显示出了显著的“本国偏好”行为。但对发展中国家来讲呢?由于发展中国家一般都在制度上存在对外投资的诸多限制,同时面临可投资资金的约束,因此在统计数据上目前还不能说明发展中国家的投资者在国际配置上是否存在同样的“本国偏好”行为。[12]但无论是从传统上还是行为上对“本国偏好”的解释来看,发展中国家的情况与发达国家的情况都存在很大不同,最突出的是由于发展中国家市场的不完善,相对本国市场,发展中国家的投资者可能对发达国家的市场有更强的信心,从而导致本国投资者的“外国偏好”超过“本国偏好”。

三、实证分析

本文在研究基金净值的主要影响因素时,考虑到世界主要市场股指变化情况以及数据的可获得性,选取基金累计净值作为因变量,单位风险收益作为自变量通过协整回归来反映基金净值与证券市场单位风险收益的相关性。

基金累计净值是指基金最新净值与成立以来的分红业绩之和,体现了基金从成立以来所取得的累计收益(减去一元面值即是实际收益),可以比较直观和全面地反映基金在运作期间的历史表现,结合基金的运作时间,则可以更准确地体现基金的真实业绩水平。累计单位净值 =单位净值 +基金成立后累计单位派息金额(即基金分红)。基金净值的高低并不是选择基金的主要依据,基金净值未来的成长性才是判断投资价值的关键。净值的高低除了受到基金经理管理能力的影响之外,还受到很多其他因素的影响。

衡量一个市场总体收益,仅观察收益或风险因素是不全面的,因此我们使用单位风险收益率来考察某个市场风险收益情况:单位风险收益率 =r/σ。其中:r为资产收益率,σ为资产收益率标准差。

¯r—平均收益率

首先选取全样本数据 2007年 10月 12日至2010年 3月 16日,每周按 5天计算。由于每周末的基金累计净值等于该周内基金净值的算术平均数。所选取的对象为华夏全球精选 (QD II),其基金净值的时间序列为 2007年 10月 12日至 2010年 3月 16日。为了更好的分析基金净值与单位风险收益的相关性,本文选取香港恒生指数,日经 200指数,欧洲50指数,标普 500指数的收益率和收益波动性指标(时间序列为 2007年 10月 12日至 2010年 3月 16日),首先计算其单位风险方差,再分别以华夏全球精选累计基金净值为因变量,以香港恒生指数,日经200指数,欧洲 50指数,标普 500指数的单位风险方差为自变量做平稳性检验,若各时间序列同为同阶单整,则各时间序列变量可以做协整回归见表 1、2。

表1 各时间序列变量的单位根检验

表2 各时间序列变量的协整检验

从以上回归结论可以看出,从 2007年 10月 12日至 2010年 3月 16日这一时间区间内,海外主要证券市场的单位风险收益与基金净值收益之间的关系如下:其中香港恒生指数和日经 200指数的单位收益风险对基金净值的影响比较大,分别为 0.0053和 0.0082;欧洲 50指数和标准普尔 500指数的单位风险收益与基金净值之间呈现负相关关系,分别为-0.006197和 -0.001707。从现实的角度不难理解,华夏全球精选在推出后一直把资金主力投放到香港市场的主要原因,是因为港股的收益率与 A股收益率联动关系比较大,更由于“本国偏好”的影响,加之海外证券市场的“信息不对称”问题,使得东亚地区证券市场的单位风险收益对华夏全球精选的影响较大,相反欧美证券市场的单位风险收益与华夏全球精选出现负相关关系。

各证券市场在牛市和熊市当中惯性效应和反转效应的不同体现

1.DQD II基金资产配置的“本国偏好”影响——熊市分析

首先将 2007年 10月 12日至 2010年 3月 16日这一时间区间分为两个阶段——熊市和牛市。从证券市场的走势来看,从 2007年 10月 12日至 2009年4月 30日为熊市;2009年 5月 7日至 2010年 3月16日为牛市。见表 3。

表 3 2007年 10月 12日至 2010年 3月 16日的股指变化

由于QD II基金推出时,正逢全球股市最高点阶段,此后便遭遇了罕见的全球性金融危机,在全球资本市场陷入暴跌和恐慌之际,对于各主要证券市场股指走势的研究对于 QD II基金的资产配置决策显得尤为重要。特别是对于处于熊市和牛市的不同阶段各主要证券市场股票指数的不同反应加以深入研究,有利于我们在身处不同情况时对于股市收益的判断。

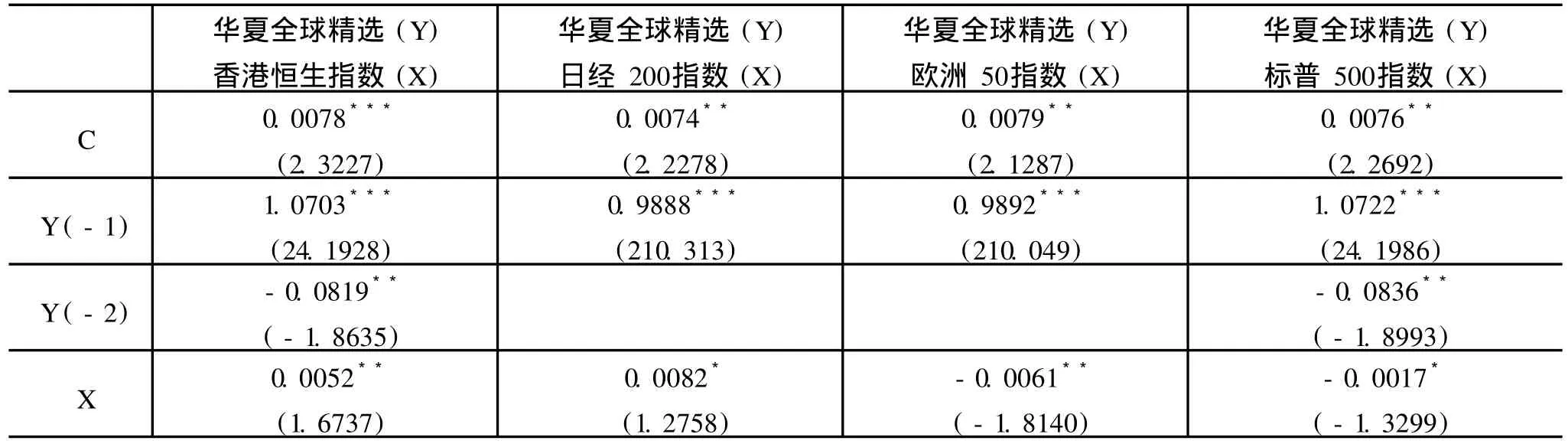

对于熊市和牛市这两个不同的时间段各证券市场的收益情况分开讨论。首先检验熊市的各主要证券市场的动量效应和反转效应。熊市的时间序列为从从 2007年 10月 12日至 2009年 4月 30日为熊市;共包括 76周。数据选择为华夏基金海外精选基金的累积基金净值为因变量,其净值按照一周基金累计净值的算术平均数计算。自变量分别为香港恒生指数、日经 200指数、欧洲 50指数、标准普尔 500指数的单位风险收益率,其单位风险收益率按照一周单位风险收益率的算术平均数计算。所采用的实证方法是,首先对于 2007年 10月 12日至 2009年 4月 30日内所包含 76周的华夏基金海外精选累计基金净值的周收益率和香港恒生指数、日经 200指数、欧洲 50指数、标准普尔 500指数的周单位风险收益率分别做平稳性检验,若各指标通过平稳性检验后,在将华夏基金海外精选累计基金净值的周收益率分别与香港恒生指数、日经 200指数、欧洲 50指数、标准普尔 500指数的周单位风险收益率做协整回归,判断自变量与其自身的滞后变量的系数符号是否一致或相反。若一致,则在熊市中表现出惯性效应;若相反,则表现出反转效应。见表 4。

由以上结果可知,各时间序列变量均为一阶单整,协整检验结果见表 5。

从以上回归结果可以清楚的看到:①日经 200指数的 X和 X(-1)的系数分别为 -0.0079,-0. 0127。两项的符号相同,因为 X与 X(-1)都是相同的指标——单位风险收益,相对于前一期的 X(-1)来说,X的变化趋势与 X(-1)形同,前后两期对于因变量的影响作用形同,即处于熊市时,日经 200指数处于惯性效应。②香港恒生指数的 X和 X(-1)的符号相反,分别是 -0.0127,0.0093,即相对于前一期 X(-1),后一期的 X的与 X(-1)对于因变量的作用方向相反,即处于熊市时,香港恒生指数处于反转效应。③欧洲 50指数的 X(-1)系数 T检验值不显著,略去。说明欧洲 50指数的前后两期不存在明显的惯性效应或反转效应。④标普 500指数的 X (-1)项的系数 t检验值不显著,略去。说明标普500指数的前后两期不存在明显的惯性效应或反转效应。

表4 各时间序列ADF平稳性检验

表5 各时间序列变量的协整检验结果

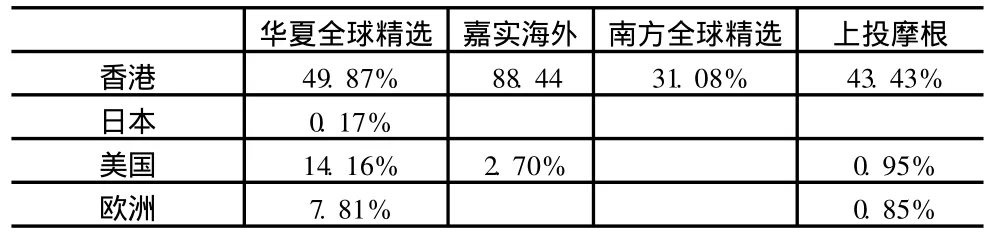

我们选取了华夏基金、嘉实基金、南方基金、上投摩根四家基金公司 2008年年报和 2009年的半年报,数据如表 6、7所示。

表 6 2008年各基金公司占基金资产净值的百分比

表 7 2009上半年各基金公司占基金资产净值的百分比

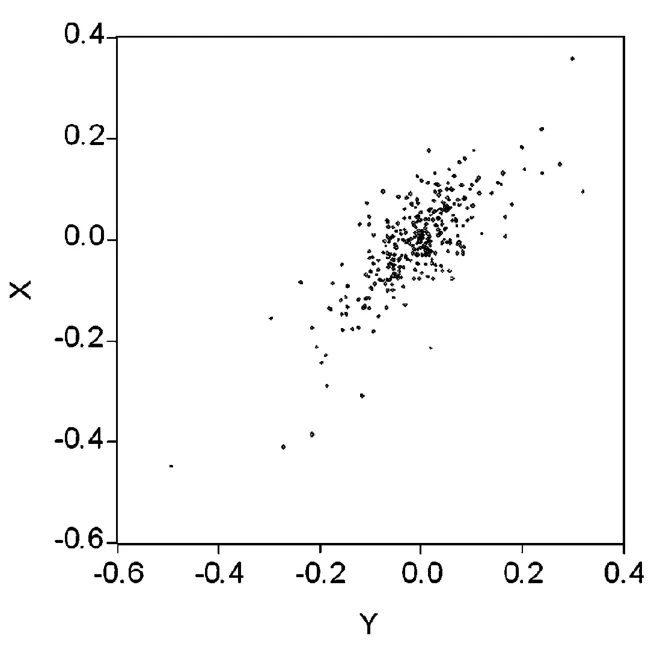

从各家公司年报披露的情况来看,资金主力大都集中在香港和美国市场,而日本市场的资金分布相对较少。香港恒生指数在熊市时反转效用其主要作用,美国市场和欧洲市场在熊市时没有明显的惯性效应或反转效应。虽然在面对全球性金融危机时,各基金公司的 QD II基金损失惨重,但由于香港恒生指数的反转效应,在股指暴跌时起到了一定的抗跌作用。图 1明显的展示出了香港恒生指数和日经 200指数的单位风险收益率的分布情况。

图 1 两指数单位风险收益分布注:图中深色区域是香港恒生指数的单位风险收益分布情况,外围是日经200指数分布情况

从分布结果来看,虽然身处熊市,相对于日经200指数来说,香港恒生指数单位风险收益的波动幅度要小得多,说明香港恒生指数在暴跌过程中震荡下挫。从各基金公司的持股情况来看,2008年年报显示,四家基金公司QD II期末按公允价值占基金资产净值比例大小排序前十位的公司分别是,华夏全球精选:中国石油化工股份有限公司(香港)、中国电信股份有限公司(香港)、中国海洋石油有限公司(香港)、百丽国际控股有限公司 (香港)、中国海洋石油有限公司(纽约)、中国南车股份有限公司 (香港)、中国石油天然气股份有限公司 (香港)、比亚迪电子(国际)有限公司 (香港)、中国移动有限公司 (香港)、GENERAL ELECTR I C CO(纽约);嘉实海外:中国移动(香港)、工商银行 (香港)、中国人寿(香港)、中国石油 (香港)、中国海洋石油 (香港)、腾讯控股(香港)、中国电信(香港)、建设银行 (香港)、中国石油化工(香港);南方全球精选:中国人寿保险股份有限公司(香港)、中国石油天然气股份有限公司 (香港)、中国移动有限公司 (香港)、中国海洋石油有限公司(香港)、中国石油化工股份有限公司 (香港)、中国铁建股份有限公司 (香港)、中国 (香港)石油有限公司(香港)、招商银行股份有限公司 (香港)、中国建设银行股份有限公司 (香港)、中海油田服务股份有限公司;上投摩根:中国交通银行(香港)、中国建设银行(香港)、三星电子有限公司 (韩国)星展银行集团控股有限公司 (新加坡)华润置地有限公司(香港)、中国电信集团 (香港)、中国海外发展有限公司(香港)、长江实业 (香港)、中国神化能源公司(香港)、新鸿基地产发展有限公司 (香港)。附: 2009年半年报的持股情况与上述类似,只是排名顺序有所不同,故不赘述。

从上述各基金公司QD II基金持股情况来看,各基金公司主要是受到了“本国偏好”的影响:①各基金公司都把资金主力投向香港市场,自从香港回归以后,其与内地的联系更加紧密,在遭遇全球性金融危机时,中央政府出台的各项宏观经济政策同时惠及香港地区,香港证券市场并未受到结构性影响。②各基金公司所重仓持有的股票大多为国内在香港证券交易所上市的大盘股,且主要集中在金融性企业和能源行业。首先,由于我国金融市场并未对外全面开放,因此国内金融企业并未受到次贷危机的巨大冲击,其次,能源行业在次贷危机的冲击下虽然有些波动,在国家 4万亿扩大内需的一篮子计划下,石油、煤炭、钢铁、化工产品的价格趋于稳定。同时,国内大型能源企业利用资金优势频繁参与海外资源型企业的并购屡有斩获,企业基本面并未受到太大的冲击。在这样的背景之下,虽然身处熊市,“本国偏好”使得各基金公司虽然“损失惨重”,并未“溃不成军”。

2.QD II基金资产配置的“本国偏好”影响——牛市分析

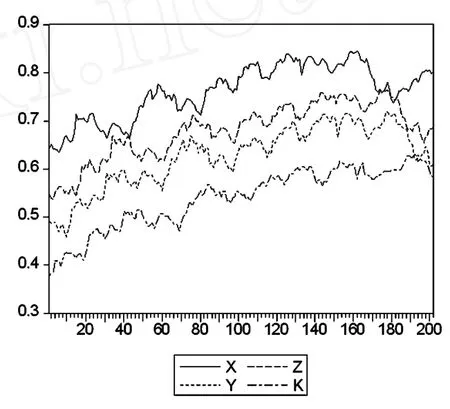

这部分选取的时间序列为 2009年 5月 7日到2010年 3月 16日,剔除法定假日共包括 48周。从星期一至星期日为一周,选取整数周。在这段时间内,全球主要证券市场的股票指数纷纷上扬,各基金公司的QD II基金净值也不断攀升。四家QD II基金的累计基金净值趋势图如图 2所示。

图2 四家QDII基金累计基金净值趋势图注:X-华夏全球精选,Y-嘉实海外,Z-南方全球精选,K-上投摩根。

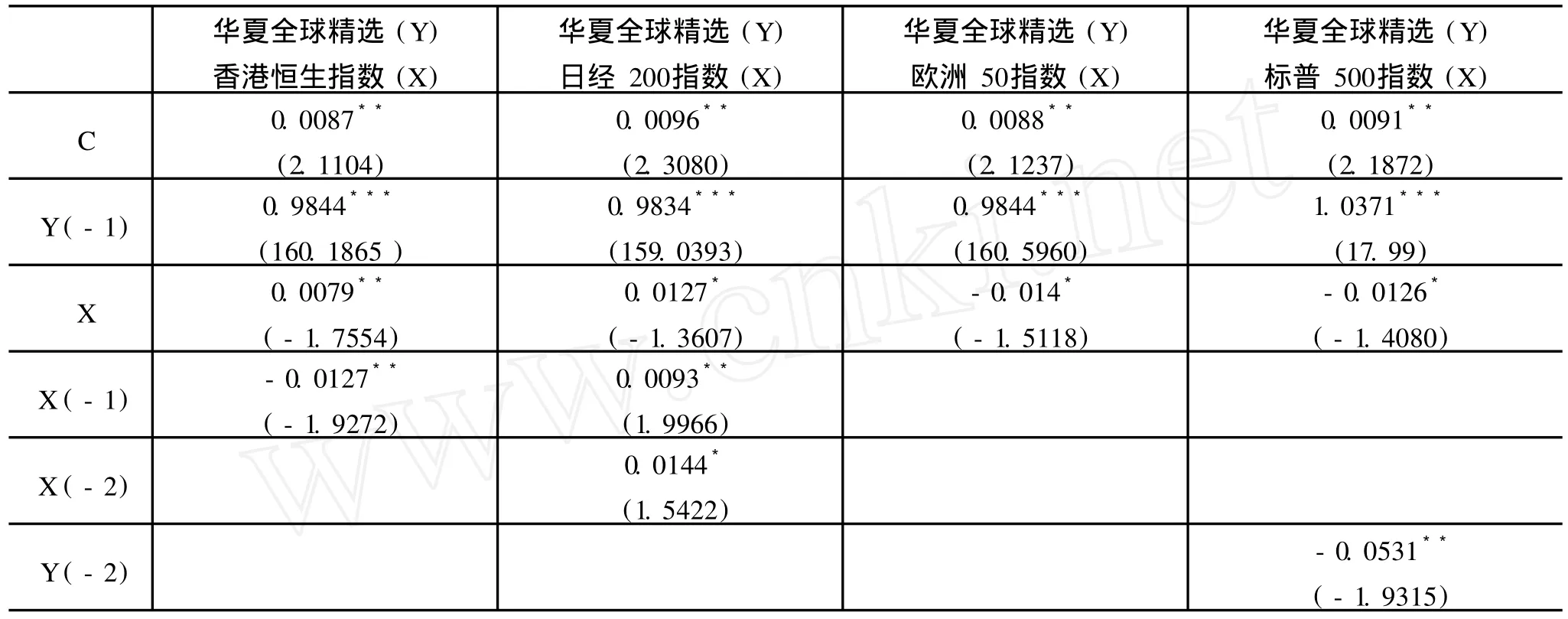

数据选择为华夏基金海外精选基金的累积基金净值为因变量,其净值按照一周基金累计净值的算术平均数计算。因变量分别为香港恒生指数、日经200指数、欧洲 50指数、标准普尔 500指数的单位风险收益率,其单位风险收益率按照一周单位风险收益率的算术平均数计算。所采用的实证方法是,首先对于 2009年 5月 7日至 2010年 3月 16日内所包含 48周的华夏基金海外精选累计基金净值的周收益率和香港恒生指数、日经 200指数、欧洲 50指数、标准普尔 500指数的周单位风险收益率分别做平稳性检验,若各指标通过平稳性检验后,在将华夏基金海外精选累计基金净值的周收益率分别与香港恒生指数、日经 200指数、欧洲 50指数、标准普尔 500指数的周单位风险收益率做协整回归,判断自变量与其自身的滞后变量的系数符号是否一致或相反。若一致,则在牛市中表现出惯性效应;若相反,则表现出反转效应。

各指标经过一阶差分后的平稳性检验结果见表8所示。

表8 各指标平稳性检验

以华夏全球精选的累计基金周净值为因变量,香港恒生指数、日经 200指数、欧洲 50指数、标准普尔 500指数的周单位风险收益率为自变量分别做协整回归结果见表9。

表9 协整回归结果

从以上回归结果中我们可以看到:①香港恒生指数的 X和 X(-1)的系数分别为 0.0056和 0. 0139,两个系数的符号相同,也就是说,在牛市中,X与它的滞后一期 X(-1)对于因变量的影响效果形同,即在牛市时,当 X(-1)与因变量 Y同向变动时,它的下一期X与因变量 Y也成同方向变动。即在牛市中,香港恒生指数呈现惯性效应。②欧洲 50指数的 X与 X(-1)的系数分别是 0.0108和 0.0252,即欧洲 50指数在牛市中呈现惯性效应。③标准普尔500指数 X和 X(-1)的系数分别是 0.0058和 0. 0195,即标准普尔 500指数在牛市中呈现惯性效应。④日经 500指数的 X(-1)的 T检验值不显著,因此X与 X(-1)之间没有必然联系,所以在牛市中,日经 200指数没有呈现明显的惯性效应或反转效应。

2009年年报显示,四家基金公司QD II期末按公允价值占基金资产净值比例大小排序前十位的公司分别是,华夏全球精选:中国工商银行股份有限公司(香港)、中国石油化工股份有限公司 (香港)、中国石油化工股份有限公司(香港)、中国银行股份有限公司 (香港)、中国石油天然气股份有限公司 (香港)、百丽国际控股有限公司 (香港)、交通银行股份有限公司(香港)、华润创业有限公司 (香港)。嘉实海外:建设银行(香港)、中国人寿(香港)、工商银行(香港)、中国神华(香港)、中国移动 (香港)、腾讯控股(香港)、中国石油股份 (香港)、中国石油化工股份(香港)、中国海洋石油比亚迪股份(香港)。南方全球精选:中国石油化工股份有限公司(香港)、中国人寿保险股份有限公司(香港)、中国(香港)石油有限公司 (香港)、中国神华能源股份有限公司 (香港)、中信泰富有限公司 (香港)、绿城中国控股有限公司(香港)、腾讯控股有限公司 (香港)、中国银行股份有限公司(香港)、中国平安保险(集团)股份有限公司(香港)、越秀地产股份有限公司(香港)。

纵观各家 DQ II基金在这一波牛市的持股情况我们发现:在牛市来临时,各家机构仍然将资金主力投向香港市场。尤其是重仓持有国内所属在香港证券交易所上市的大盘股。从现实情况来看,这依然是受到了“本国偏好”的影响。尤其是在牛市来临时,随着A股的强劲反弹,香港恒生指数的联动反应也比较大。

香港恒生指数与 A股的收益相关性较大,在这一波牛市来临的过程中,伴随着A股的强劲反弹,香港恒生指数必将强势上涨。由于“本国偏好”的影响,各支QD II基金的累计基金净值大幅攀升,由于各支QD II基金的运作方式和基金经理的持股风格不同,各基金在面对同样的市场情况下,收益率未必相同,故本文不作横向比较。

四、结论

“本国效应”使得各家基金公司的 QD II基金把资金主力投放到香港市场,有的学者把这一现象归结为“羊群效应”。本文通过各主要证券市场分处与牛、熊市的不同表现,分析了惯性效应和反转效应对于QD II基金资产配置的不同影响,经过详细的论证得出了:在熊市时,日经 200指数处于惯性效应,香港指数处于反转效应,欧洲 50指数和标普 500指数不存在明显的惯性效应或反转效应;在牛市时,香港恒生指数呈现惯性效应,欧洲 50指数呈现惯性效应,标准普尔 500指数呈现惯性效应,日经 200指数没有呈现明显的惯性效应或反转效应。资产的全球配置是资本市场的必然规律,机构投资者进军海外市场,分享全球资本市场收益率是大势所趋,由于香港证券市场在熊市时表现出反转效应;在牛市时表现出惯性效应。因此,它成为了QD II基金在熊市时的“避风港”;牛市时的“加速器”,与此同时在牛市来临时我们也可以将资产配置到呈现惯性效应的欧美市场,分享这资本市场的饕餮盛宴。

[1]约翰·Y·坎贝尔,路易斯·M·万斯勒.战略资产配置——长期投资者的资产组合选择[M].上海:上海财经大学出版社,2004,vol.4:40-53.

[2]Jagannathan R.,Risk reduction inlarge Portfolios:Why imposing thewrong constraints helps,The Journalof Finanee[J]. 2003,vol.58,1651-1684.

[3]Desantis.G.,Asset Pricing and Portfolio diversifieation: evidence from Emerging financial.In:Howell,M.(Ed),Investing in EmergingMarkets,Euro money Books[J].1994,London,312 -320.

[4]CoehraneJ.H.,A cross-sectional test of an investment*based asset Pricing model[J].Journal of Political Economy, 1996,vol.104,572-611.

[5]Shanken J.,Multivariate Proxies and asset Pricing relations:living with the roll critique[J].Journal of Financial Eeonomies,1987,vol.18,91-110.

[6]rbel,A,Carvell,S.and Strebel,P.,Giraffes,1983, Institutions and Neglected Firms[J].Financial Analyst Journal Vol.39,No.3:55-63.

[7]Sesi tM.R,Cross-Border Equity Investment is expected tokeep growing,WallStreetJournal[J].1993,August18,251-280.

[8]Shanken J.,Intertemporal asset Pricing:an empirica linvestigation[J].Journal of Econometries1990,vol45,99-120.

[9]Tsangyao Chang,A note on the·long-run benefits from international equity diversifieation for a Taiwan invest or diversifying in the US equity market,International Review of FinaneialAnalysis[M].2006,volls,57-67.

[10]Jonathan Fleteher,Andrew Marshall,An empiriea lexamination of the benefits of international diversification,Int. Fir.Markets,just.andMoney[M].2005,volls,455-468.

[11]Grinblat tM.,KeloharjuM.,Distanee,language,and bias:The role of investor sophistication,The Journal of Finanee [J].2001,vo156,1053-1073.

[12]Froot K.A.,P,Connell,and M.Seasholes,The portfolio flows of International Investors,Journal of Finaneial Eeonomies[J].2001,Vol.59(2),151-193.

F062.1

A

1008-2670(2010)04-0026-08

2010-07-30

杨天化,男,辽宁鞍山人,财政部财政科学研究所博士研究生,研究方向:财政理论与政策;王若汐,女,北京人,华夏基金管理有限公司股票投资部基金经理助理。

(责任编辑:高 琼)