经济下行周期中投资银行的战略选择

2009-04-13陈晖章磊

陈 晖 章 磊

金融危机下全球经济放缓已成定局,发达国家已进入经济衰退和通胀下行的阶段,并将持续至2009年。亚洲新兴国家在全球需求疲软情况下出口连续下降,拉美和东欧受困于大宗商品价格下降及外部财务成本上升,其经济增长也不容乐观,世界各国需共同应对经济衰退威胁。

按照当前经济运行趋势,如果政策没有重大调整,2010年经济增速将下降至7%以下。因此,扩张性政策是防止经济“衰退”的关键因素。虽然政府推出一系列产业振兴计划,例如铁路、公路、水利、电网等重要基础设施领域新增投资9100亿元,其中政府资金投入2700亿元。根据中信研究部测算,在乘数效应的作用下,将拉动GDP增长2.4个百分点左右。

2008年寒流中的中国投资银行

回顾2008年,中国资本市场的直观感受是:顺周期行业的投资银行遭遇了一次重要的寒流。在过去的2008年,中国股票市场单边下跌,并成为全球跌幅最大的市场之一,成交量大幅度萎缩。上证指数创18年来最大跌幅,股票基金日均交易量1110亿元,同比下降43%。同期,股权融资仅为3451亿元,同比大幅度下降57%。一般而言,资本市场处境艰难的同时,股权融资规模也将出现一定的缩减。

虽然,自2008年8月后,国内债券市场全面活跃。全年融资10716亿元,同比增长62%,但是这一块业务蛋糕却无法做到人人有份,最大的几名券商几乎瓜分了所有的一级市场业务。面对这一形势,市场开始担忧是否会出现2002年至2005年全行业亏损的情形。对此,我们认为这种可能性非常小,理由有三:

首先,经过清理整顿和行业综合治理,证券公司的资产质量相对于2002年至2005年已经有了明显好转,各类违规业务都得到清理,相应的资产减值准备计提的压力也大大减轻。

其次,采取新会计准则后,券商自营亏损,以当期“投资收益”、“公允价值变动收入”或“资本公积”变动的形式当期体现,而自营的规模也与净资本挂钩,保守的自营结构也令券商风险大大降低。并且,从上市券商2008年的三季报可知,主要风险也在2008年得以释放,目前自营主要以债券为主。

最后,经营成本不断降低。目前券商经纪业务的盈亏平衡点在300亿至400亿之间,成本控制能力强的券商,盈亏平衡点更低。即使在比较悲观的假设下,经纪业务仍有较大的盈利空间。

根据历史数据,测算了三种可能的情景。

对于2009年的市场:环境上是谨慎的,但预期上也是乐观的。根据证券业协会近期完成的2008年证券公司经营情况初步统计,虽然市场环境堪忧,但仍有近九成券商经营继续保持盈利状态,107家证券公司全年实现收入1251亿元。业内人士的总体判断是2009年或许是冬天,但希望是“暖冬”。

熊市经验——适者生存

众所周知,中国资本市场在2002年至2005年经历了漫长的熊市,加上券商业务结构几乎雷同、自营收入的渠道狭窄,违规现象不断,造成了整个行业亏损累累。熊市中注重防御性经营措施,可以有助于中国投行吸取经验教训。实际上,在上一轮熊市中,造成券商全行业亏损的因素有很多,例如:挪用客户保证金、坐庄操纵股票、违规国债回购、违规拆借、违规担保、盲目投资等等违法违规行为。但最重要的是证券公司的违规经营,这些行为,为券商积累了极大的风险。坚持稳健经营,坚决不违规的思路去开展业务,不仅可以避免监管处罚,更是为自身的发展扫清障碍,清除风险。

经济下行周期中,整个投行业的利润空间都将受到挤压,利润总量严重萎缩,行业竞争会变得逐步激烈。美国哈佛商学院教授迈克尔∙波特提的“总成本领先战略”和熊市中的实践经验共同表明:哪个证券公司能够以较低的成本运营,它在竞争中就有明显优势。为了降低成本所采取削减费用的方法,如减少营业部的租赁面积、降低员工出差的报销标准、淘汰不合格的员工、降低全体员工的薪酬水平等等都起到了很好的效果。

除此之外,保持资产的流动性也显得尤为可贵。持有流动性较好的资产会增强企业的抗风险能力,防止现金流的断裂。减少博弈性业务的规模,减少刚性成本。比如,营业部网点和办公地点尽量都选择租赁的方式,不进行大额的固定资产购置。

熊市来临往往是一个时期泡沫破裂的结果。牛熊转换的关键时期,是公司战略决策的关键时间段,如果此时没有及时进行战略调整,很有可能为公司在熊市中留下很多包袱。熊市中要谨慎对待业务扩张。以经纪业务为例,根据市场的变化,要及时调整扩张步伐。只有在确保在比较短的时间内可以做到自负盈亏的情况下,才能新设或收购网点。当然,谨慎对待扩张,并不是不扩张。相反的是要把握市场节奏,在熊市的末期利用低廉的成本,适当扩张,进行战略布局。

逆风飞扬还是顺势而为?

虽然熊市中的经营经验,面对当前的形势依然适用。但是,由于本轮周期出现了很多新的特点,因此需要与时俱进,并利用大好时机夯实基础、精耕细作,为牛市战略布局。

本轮周期与上一轮一个重要不同之处在于,指数下跌的速度快、跌幅大。一年左右的时间上证指数跌去了70%,而上一轮熊市从最高点2245到998点,用了四年时间。这么快的下跌速度,使得风险集中释放,投资者损失惨重。证券公司面临着如何处理好与客户的关系的问题,公司需要通过良好的客户服务来化解这种风险。从这个角度来看,证监会大力促进的账户清理工作则具备更深刻的含义。因为,账户清理工作的完成,实现了证券公司找到客户的目的,理顺了客户关系。找到了客户,才能为客户做好基础服务,才能在市场风险快速释放的过程中安抚客户,化解公司与客户关系紧张的风险。

开源节流是立身之根本

虽然行业的环境并非特别悲观,但是本着谨慎性的经营原则,应该未雨绸缪,做好应对最艰难时刻的准备。

降低经营成本。这个道理非常容易理解,只有成本最低,企业的比较优势也最大。

以稳健经营为原则,风险敞口要与确定性收益相匹配。具体到各条业务线,可资借鉴的经验有:经纪业务要加强风险控制,避免违规,谨慎对待新设网点,确保此项盈利规模最大的业务成为公司盈利的战略保障。自营业务要以配置债券为主,低配股票资产。投行业务如果涉及到包销项目,则包销总金额占投行当年预期收益的比例,应在合理范围内。资产管理业务,要推出适应市场、适应客户的产品。

重视开源,债券承销业务在2009年面临较好的机遇。2009年经济基本面有利于债券市场发展,发行量将大幅增加:初步测算由于财政需要及拉动固定资产投资,明年国债和企业债的发行规模合计较今年应大幅增加,增量或略超万亿。债券融资规模的增加,为证券公司债券承销业务提供了良好的机遇,在激烈的竞争中,也会促使市场创新发行方式,创新固定收益类产品。

未雨绸缪,顺势而为

在上一轮熊市中,很多券商都是被动的过冬。面对行业的转折,仅仅采取了被动的应对措施,所企盼的仅仅是生存。显然,这样的经营战略是狭隘的,是远远不够的。任何一次周期的改变,都会深刻地影响着行业的竞争格局。每一次下行周期,充满挑战的同时,更蕴含着机遇。只要战略得当,熊市就是超越竞争对手的最佳时机。因此,熊市中更需要精耕细作,为牛市进行战略布局。

证券行业是人才密集型行业。证券公司常常出现因人才流失而导致资源流失。这种现象的产生,根源于知识、资源、客户资料等要素都掌握在个人手中。这样就会导致,一个人或者一个团队被竞争对手挖走,则全部要素也都同样被带走。优秀投行的做法在于,提升管理水平,实现“要素公司化”。即:需要建立强大的客户数据系统和办公流程系统,实现“要素公司化”,使各类要素掌控在公司手中,取代个人英雄,形成公司的核心竞争力。

除此之外,国内传统的营销模式也面临战略转型,重塑财富管理市场。经过近些年中国经济的发展,我国的中产阶级已经初具规模,未来的理财市场前景广阔。这也是我们当前面临的新形势。上世纪五、六十年代的美国,由于美林证券成功地占领了美国中产阶级的理财市场,而因此成为美国最大的经纪商。目前的理财市场主要被银行、保险、信托等其他金融机构所占据,而对于券商而言,在人才、技术等方面都具有一定的优势,只要经纪业务向财富管理的方向发展,完全有实力占有大量的市场份额。

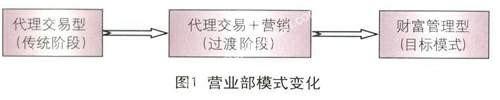

如图1所示,目前国内营业部大多处于过渡阶段,转型的目标是财富管理型的营业部。实现财富管理,最重要的是提供符合客户风险收益偏好的产品。以客户需求为起点的产品设计流程,才是财富管理型营业部的重要特征。

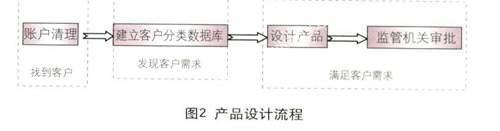

第一步是找到客户。账户清理工作完成,理顺了客户关系,实现了找到客户的目的。这方面的工作已经完成大部分。接下来则需要发现客户需求。因为不同的客户需求迥异,投资银行非常有必要对客户进行分类管理。通过把客户按照不同的维度,比如:资产规模、风险偏好、风险承受能力、投资水平,甚至是职业、年龄等等进行分类,建立其强大的客户分类数据库,根据不同的分类,挖掘不同类客户的潜在需求。最后才涉及针对不同类别的客户,设计不同的产品,来满足客户不同的偏好。只有满足于业务需求端的产品设计,产品方案才能更具有生命力。

经过以上三个步骤,就完成了一个产品设计的流程。以客户需求基础上设计的产品,能够得到主管机关的大力支持,加快此类产品的审批速度,促进行业的发展壮大。

培育新业务,收获未来的核心竞争力

总体看来,我国证券市场成熟度仍然较低,未来可以发展的业务仍然较多,空间仍然较大。当行业进入下行周期时,正是优秀的公司培育新业务的良好时机。新业务将成为公司未来的核心竞争力。大力培育新业务,是建立对手无法超越的壁垒的前瞻性选择。

乐观中带一点清醒

近一段时间,投资者都有这样一个判断,即中国经济将呈现“v”型反转,作为中国经济晴雨表的中国资本市场也会率先触底,似乎大家可以乐观地看待中国投资银行所面临的问题。但是,美国次贷危机的教训表明,金融机构必须保持业务均衡稳健发展,必须高度重视风险控制等中后台体系的建设,必须用更多的精力关注和探索现代投资银行的管理制度和管理流程。

行业虽然面临暂时的下降周期,但是从大周期的角度来看,中国经济仍然处于快速发展的阶段,中国仍将受惠于人口红利和制度变革。中国经济也必将成为世界上更重要的经济体,中国的金融业也必将广泛地影响世界。走过“暖冬”,“春天”并不会遥远!

(作者单位:特华博士后流动站、中信证券)