实证分析增值税转型对电力行业税负的影响

2009-03-11戴罗仙邹敏珍魏晓明

戴罗仙,邹敏珍,魏晓明

(长沙理工大学 经济与管理学院,湖南 长沙 410076)

我国增值税税制自1984年建立以后经过了两次重大变革:一次是1994年税制变革,另一次则是2009年的增值税转型改革。2009年1月1日起在全国范围内实施消费型增值税,扩大了增值税抵扣范围,降低了增值税整体税负。但对电力行业而言,其降低增值税税负的同时也增加了所得税税负,且电力行业增值税税负仍高于其他行业。

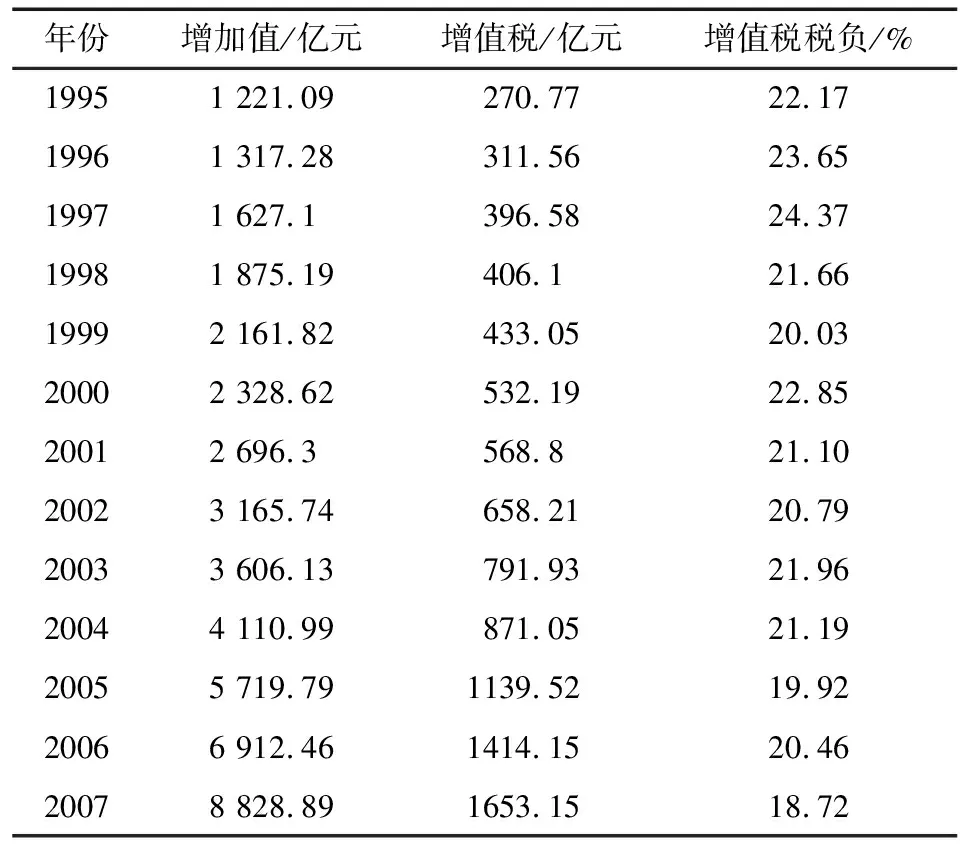

一、生产型增值税制下电力行业增值税税负:高于名义税率且高于其他行业

从1994年开始,我国增值税制逐步实现了规范化:既扩大了征税范围,实现了各行业税制的统一;也明确了扣除范围,在生产、流通环节普遍实行生产型增值税;还统一了计税办法,即以购进扣税法作为基本计税方法。但是由于增值税征税范围并没有扩展到所有行业,而且生产型增值税制下对购进固定资产的进项税金不能抵扣,所以,不同行业的增值税负存在很大差异。从我国电力行业1994年至今的税负情况看,电力行业以增加值为税基的增值税税负在1994年税制改革后的最初几年有上升趋势,但从长期来看,呈下降趋势(具体见表1),增值税税负从1995年的22.17%下降到2007年的18.72%,其中2007年增值税税负降低幅度较大,且当年税负为历年来的最低水平,这与2007年将中部六省部分地区的电力行业纳入增值税转型改革试点有关。尽管电力行业增值税税负在不断降低,但在生产型增值税制下,按工业增加值计算的历年增值税的实际税负仍高于名义税率17%,其中最低值18.72%比名义税负也要高1.72%,说明我国电力行业的增值税税负一直较重。

表1 1995-2007年电力行业增值税税负

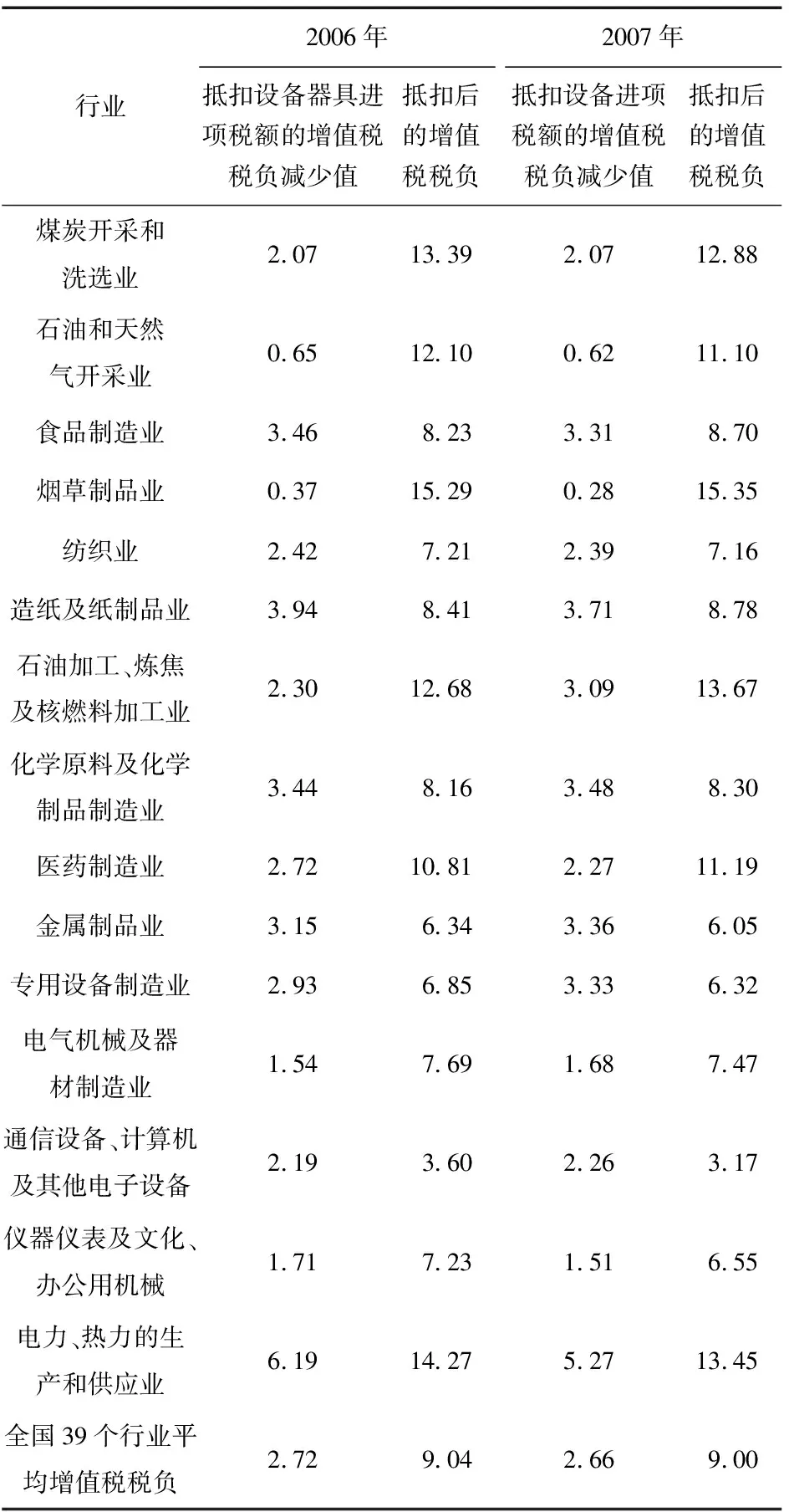

从电力行业与其他行业增值税税负水平看,电力行业增值税税负水平高于工业行业的平均税负(见表2)。

表2 电力行业与其他行业的增值税税负比较 /%

表2中,选取了15个行业,其中,电力、热力的生产和供应业增值税税负最高,2005年-2007年电力行业增值税实际税负比各行业平均增值税负分别高8.12%、8.7%、7.06%,与处于第二位的烟草制品业的增值税税负高4个多百分点,是税负最低的通信设备、计算机及其他电子设备行业的3倍多。根本原因是电力行业固定资产投资占购进货物比重较高,虽然我国对电力行业有一定的增值税优惠,但仅限于个别大型发电站,如三峡电站、二滩水电站、秦山核电站等。

二、增值税转型对电力行业税负的影响:降低了电力行业增值税与所得税总税负

增值税转型,即将生产型增值税改为消费型增值税,在降低电力行业增值税税负的同时,虽使得其所得税税负有所增加,但电力行业增值税与所得税总税负仍然有所减轻。因此,增值税转型促进了电力企业的设备升级和技术进步,有利于电力基础产业的发展,也符合国家产业发展政策目标。

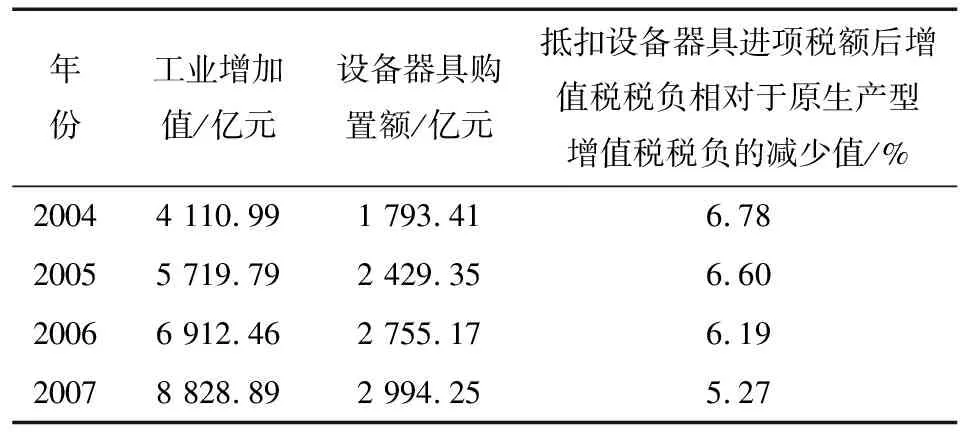

(一)消费型增值税的实施降低了电力行业增值税及附加税税负

增值税转型后,对外购固定资产所含的进项税额允许抵扣。设Ca为可抵扣固定资产的含税成本,则抵扣的进项税额为17%/(1+17%)×Ca,即15.54%Ca。应纳增值税减少使城市维护建设税和教育附加费也相应减少,减少幅度为15.54%Ca×(7%+3%),即1.554%Ca。增值税、城建税及教育附加共减少约17.09%Ca。根据2004年~2007年电力行业实际增值额与设备器具购置额、电力行业实际收入等,对增值税转型后的电力行业增值税税负减少值进行测算,并对增值税转型前后的税负进行比较,其结果是:相对于原生产型增值税税负而言,2004年-2007年中,各年的增值税税负减少值最低为5.27%、最高为6.78%(具体见表3)。

表3 据2004年~2007年电力行业相关数据测算的增值税转型后的增值税税负降低程度

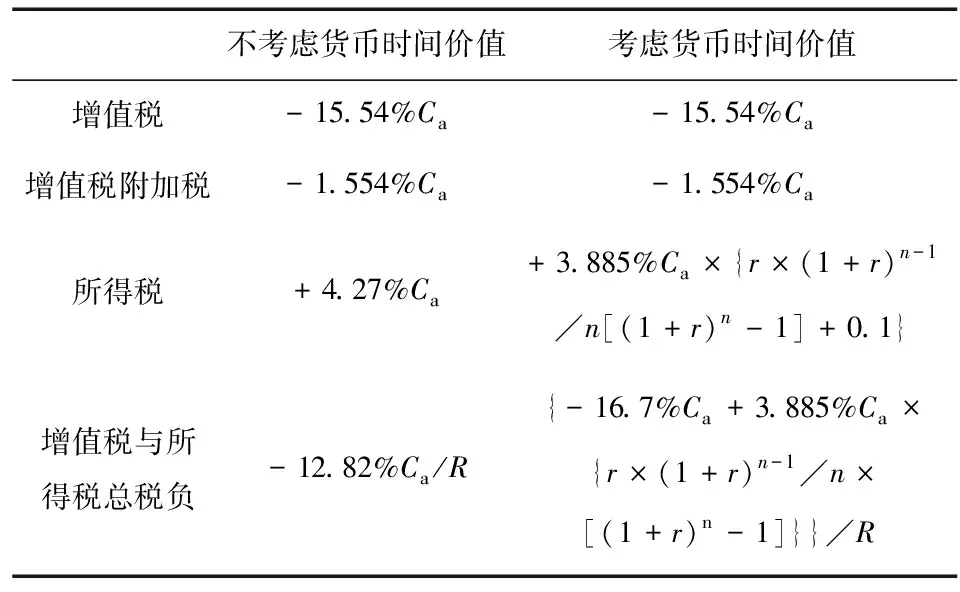

(二)消费型增值税实施提高了电力行业所得税税负

如不考虑货币的时间价值,由于固定资产部分已抵扣的进项税额不能计入折旧,每期计入生产成本的折旧之和也就相应减少了15.54%Ca,再加上减少的增值税附加税额1.554%Ca,在销售额和其他成本保持不变的情况下,电力企业的利润增加17.09%Ca,应缴纳的所得税相应增加,增加额为17.09%Ca×25%,即4.27%Ca。如考虑货币的时间价值,提取折旧的减少值总和为每一期折旧减少值的现值之和。设折旧年限为n年,折现率为r,由于我国主要采用平均年限法提取折旧,因此,第一年减少的折旧额现值D1为15.54%Ca/n,第二年减少的折旧额现值D2为15.54%Ca/[n(1+r)],第n年减少的折旧额现值Dn为15.54%/[n(1+r)n-1],因此,n年减少的折旧额现值总和为15.54%Ca×r×(1+r)n-1/{n[(1+r)n-1]}。加上减少的增值税附加税额1.554%Ca,在销售额和其他成本保持不变的情况下,电力企业利润增加,应缴纳的所得税也相应增加,n年增加的应纳所得税额现值总和为15.54%Ca×{r×(1+r)n-1/n[1+r)n-1]+0.1}×25%,即3.885%Ca×{r×(1+r)n-1/n[(1+r)n-1]+0.1}。

表4 增值税转型后的税负变化程度

从表4可以看出,增值税转型减少了电力企业的应纳税额,且购置的固定资产与销售收入的比重越大,或者说固定资产的含税成本Ca越大,增值税转型的减税效应越显著。电力属于技术资本密集型行业,国家是否允许扣除固定资产的进项税额,即不同增值税类型对电力行业税负的影响较大。而在电力企业内部,由于火电、水电的固定资产比重不同,增值税类型对火电、水电的影响也是不同的:在生产型增值税下,水电的增值税税负要远大于火电,而在消费型增值税下,火电和水电的增值税税负差距将会适当缩小。

(三)增值税转型降低了电力行业增值税和所得税总税负

表4中关于增值税转型后的增值税与所得税总税负模型显示,不论是不考虑货币时间价值还是考虑货币时间价值,消费型增值税制下所有企业的增值税与所得税总税负相对于原生产型增值税制而言,都有一定程度降低,但不同行业仍然存在差别,这主要受制于可抵扣固定资产的含税成本(Ca)、固定资产的折旧年限(n)、折现率(r)、销售收入(R)。

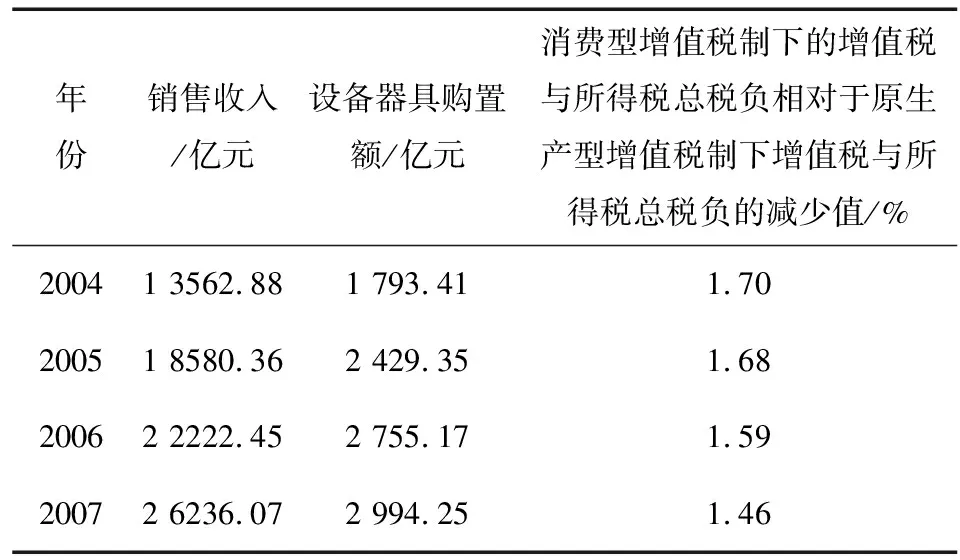

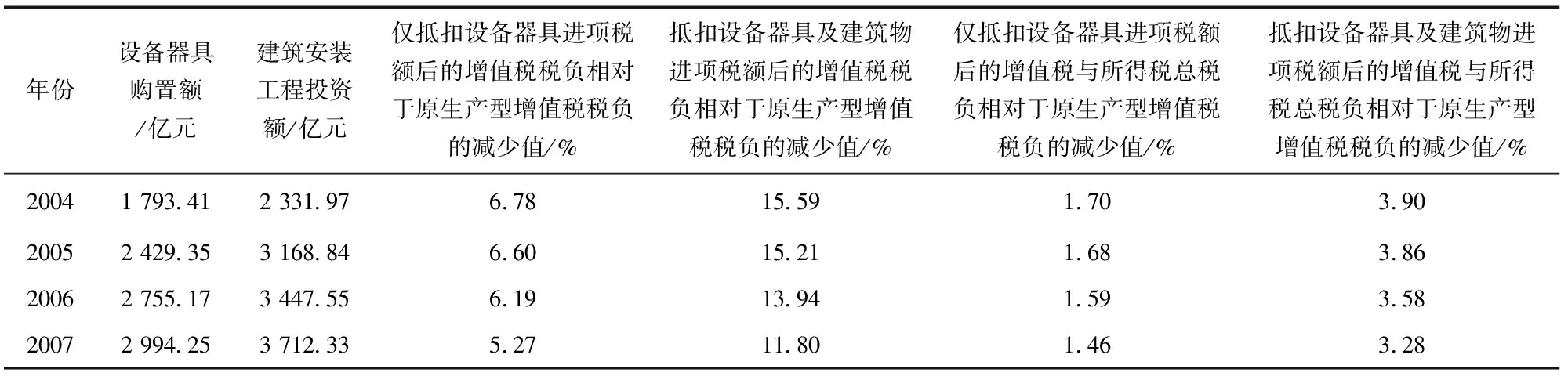

2009年开始实行的消费型增值税,虽然允许抵扣固定资产的进项税金,但也仅是对固定资产中的设备器具部分的进项税金允以抵扣,此前提下,若依据已有的2004-2007年电力行业销售收入和设备器具购置额,按消费型增值税的抵扣范围和抵扣办法测算电力行业的总税负,则电力行业总税负将降低1个多百分点(具体见表5)。随着设备器具投资额占销售收入比重的下降,增值税转型的减税效应会逐步减小。

表5 据2004-2007年电力行业实际收入等数据测算的增值税转型后总税负降低程度

三、增值税转型后电力行业增值税税负仍高于其他行业

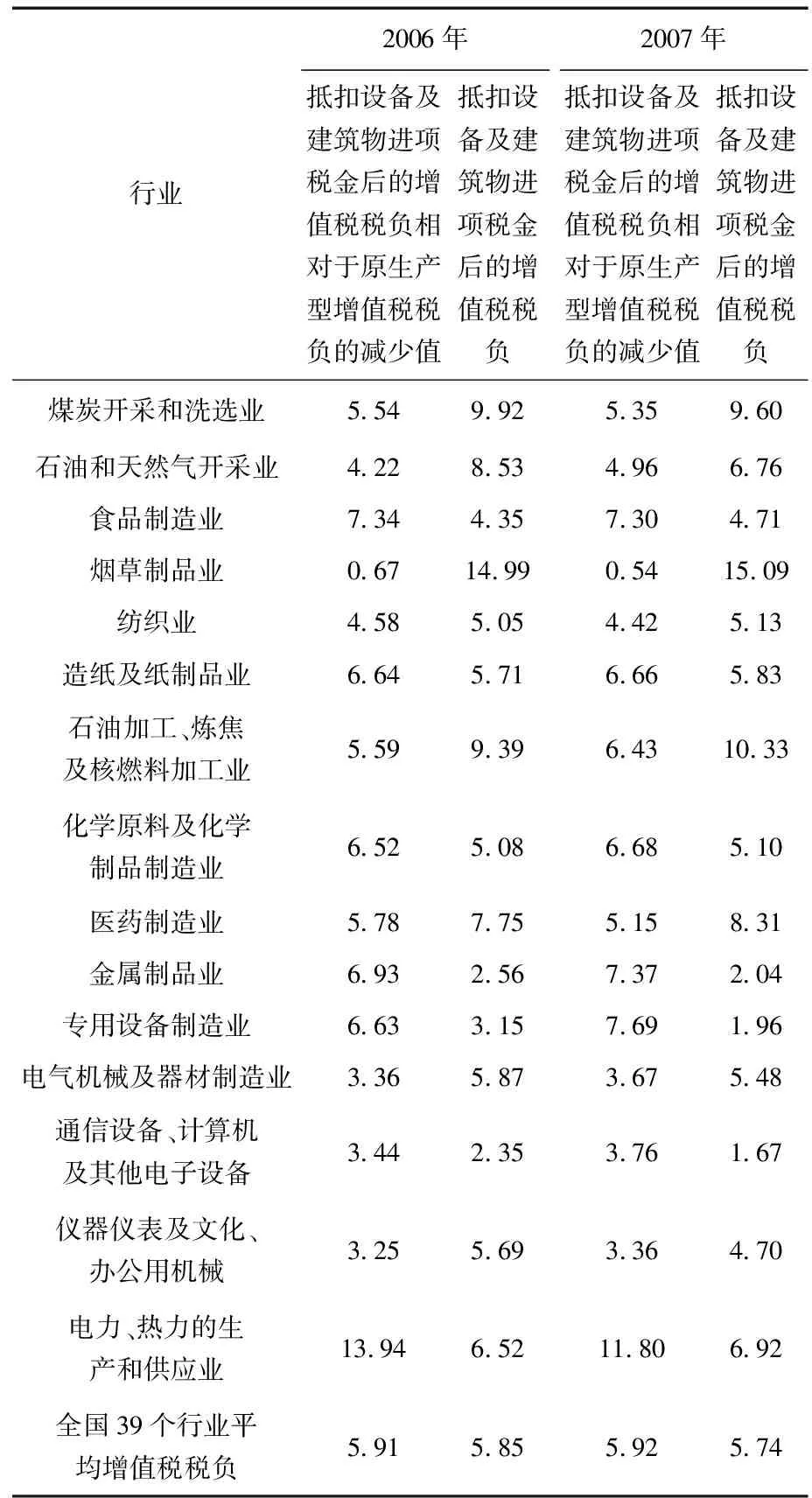

根据2006、2007年相关数据,对电力、热力的生产和供应业、煤炭和洗选业等多个行业的进项税金,按消费型增值税规定的抵扣范围进行抵扣,测算各行业增值税实际税负及其差异(见表6)。其结果表明,增值税转型改革对各行业增值税税负的影响程度是不同的,其中,对电力热力的生产和供应业、造纸及纸制品业的影响较大,而对烟草制品业、石油和天然气开采业的影响较小,但经过抵扣后,电力行业增值税税负仍然较高,仅次于烟草制品业,远高于全国各行业平均增值税税负。

表6 增值税转型后电力行业与其他行业增值税税负测算及其差异比较 /%

虽然消费型增值税的实施,使得电力行业增值税税负、增值税与所得税总税负相对于原生产型增值税而言有一定程度的减轻,但消费型增值税的实施并未改变电力行业增值税税负高于其他行业、高于全国各行业平均税负的格局。关键原因是2009年新实施的消费型增值税制仍然没有彻底消除对商品或劳务重复征税的问题。2009年实施的消费型增值税制对固定资产进项税金的抵扣也仅限于固定资产中的设备器具,对纳税人设备器具之外的固定资产,如房屋、建筑物等项目的进项税金仍规定不得予以抵扣,而电力企业属于资本密集型企业,投资于设备器具之外的固定资产所占比重相对于一般行业要高,相对而言,其可抵扣的进项税金占全部进项税金的比例要低于其他行业或全国平均水平,水力发电企业尤为突出,这仍将造成电力行业与其它行业或企业之间因固定资产结构不同而税负不公。

四、增值税深化改革的政策取向:进一步扩大增值税征税范围和进项税金的抵扣范围

(一)将建筑业等纳入增值税征税范围

我国现行商品与劳务税制将建筑业划归在营业税的征税范围中,使得对建筑业重复征收商品劳务税的问题十分严重,同时,也加重了房屋建筑物的商品与劳务税税负,也引致固定资产构成不同的各行业之间税负不公,其中房屋建筑物所占比重较大的企业税负相对较重。因此,我国商品与劳务税制的进一步改革和完善中,必须扩大增值税税基,把建筑安装业纳入增值税征税范围,更能体现增值税中性税收特性,体现市场经济下的税收政策公平环境,这对平衡各行业税负,特别是促进电力等基础产业发展具有极其重要的意义。

(二)将新建或外购房屋、建筑物纳入增值税进项税金抵扣范围

消费型增值税的实施对电力行业税负的降低效应是不容置疑的,但增值税转型改革后仅对固定资产中的设备器具等纳入进项税金的抵扣范围,使得固定资产结构不同的各行业之间增值税税负不公的现象依然严重。依据现有的2004-2007年的相关数据,对固定资产进项税金的不同抵扣范围下的电力行业增值税税负及其减少值、总税负减少值进行测算。其结果是:

第一,对建筑物及设备等固定资产的全部进项税金进行抵扣比原生产型增值税抵扣范围下的电力行业税负降低幅度,是仅对固定资产中设备器具投资的进项税金进行抵扣比原生产型增值税抵扣范围下的电力行业税负降低幅度的两倍多(具体见表7)。表7的结果表明,对建筑物及设备等固定资产的全部进项税金进行抵扣相对于原生产型增值税而言,降低的增值税税负2004年-2007年分别为15.59%、 15.21%、13.94%、11.80%,降低的增值税、附加及所得税总税负分别为3.90%、3.86%、3.58%、 3.28%;仅对固定资产中设备器具投资的进项税金进行抵扣相对于原生产型增值税而言,其降低的增值税税负2004年-2007年分别为6.78%、 6.60%、6.19%、5.27%,降低的增值税、附加及所得税总税负分别为1.70%、1.68%、1.59%、1.46%。

表7 不同抵扣范围对电力行业增值税税负及总税负的影响

表8 进一步抵扣建筑物进项税额对各行业增值税税负的影响 /%

第二,抵扣设备器具及建筑物进项税金后,电力行业增值税税负相对于原生产型增值税税负的降低程度大于其他行业,如进一步扩大增值税抵扣范围,则电力行业增值税税负在各行业中不再处于最高水平,且仅略高于行业平均水平。

依据现有的2006-2007年的相关数据,若将建筑物承担的进项税金也纳入增值税抵扣范围,对电力行业和其他工业增值税税负进行测算,其结果表明(见表8),抵扣设备及建筑物进项税金后,电力行业的增值税税负相对于原生产型增值税税负,2006、2007年分别降低13.94%、11.80%,降低程度高于其他工业制造业,是增值税转型后全国39个行业平均增值税税负降低幅度的2.36倍;抵扣设备器具及建筑物进项税金后的电力行业增值税税负2006、2007年分别为6.52%、6.92%,低于煤炭开采和洗选业、烟草制品业、石油加工、炼焦及核燃料加工业、医药制造业,高于各行业平均增值税税负水平。

第三,随着抵扣范围的扩大,电力行业增值税税负与全国各行业平均税负的差距也在不断缩小。将表2、表6与表8有关数据进行比较:在生产型增值税税制下,电力行业增值税税负与各行业平均税负相差7.06%,而随着设备器具进项税额纳入抵扣范围,这一差距缩小到4.45%,如果进一步将房屋建筑物等固定资产的进项税金纳入抵扣范围,则差距将进一步缩小到1.18%。将表6与表8对比可知,建筑物是否纳入抵扣范围对各行业的增值税税负影响是不同的,其中对电力行业的税负影响最大。这也说明了抵扣范围越小,税负不公现象越严重。

在现行消费型增值税抵扣办法下,若将建筑物进项税金也纳入抵扣范围,则增值税转型对电力行业的减税效应将会大大提高,这更符合国家的产业政策,有利于促进电力基础产业的发展。

[参考文献]

[1]靳亚东.增值税转型对水电行业税负影响分析[J].水力发电,2004(5).

[2]叶茂.我国增值税转型对电力企业影响的思考[J].企业家天地-理论版,2007(11).

[3]赵心宇.我国增值税转型分析[J].哈尔滨商业大学学报(社会科学版),2009(3).

[4]赵杰.增值税转型对发电企业的财务影响[J].河北企业,2009(5).

[5]陈海秋.近年来我国增值税转型改革的基本历程[J].新会计,2009(5).

[6]戴罗仙.增值税转型的税负变化及效应研究[J].中南林学院学报,2005.3.