对人民币升值预期的思考

2009-03-06胡晓敏

胡晓敏

提要2005年7月人民币汇率改革以后,人民币汇率兑美元呈现加速升值的趋势。本文在他人研究的基础上对人民币升值问题产生的根源和对我国产生的影响进行讨论,并提出相应的政策建议。

关键词:人民币汇率;流动性过剩;潜在恶性循环

中图分类号:F83文献标识码:A

2005年7月21日,央行对人民币汇率形成机制进行了重大改革,人民币退出了单一盯住美元的固定汇率制,改为实施以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度。一方面是完善人民币汇率形成机制,适应建立和完善社会主义市场经济体制、充分发挥市场在资源配置中基础性作用的内在要求;另一方面是要缓解人民币升值压力,保持人民币汇率在合理、均衡水平上的基本稳定,缓解对外贸易不平衡、扩大内需以及提升企业国际竞争力、提高对外开放的水平。自2005年7月人民币汇率改革后,人民币汇率一直处于持续缓慢的升值状态。也正是人民币汇率这种持续缓慢的升值趋势,再加上我国经济的高速发展,强化了人民币的升值预期。在利益驱动下大量外资进入我国金融市场,推动我国股市以及房地产市场超乎寻常地高速发展,泡沫化成分不断加大。此外,这些进一步的激化了由于长期贸易顺差所产生的超额外汇储备问题、货币供应量快速增长问题,进而推动了我国相关行业的物价上涨,带来了通货膨胀隐患。

一、人民币升值的根源分析

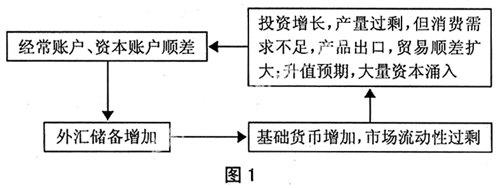

在开放经济条件下,国际收支中的贸易顺差,通常以资本项目的逆差来保持国际收支的平衡。然而,在我国过度依赖出口与外资的经济结构下,贸易经常项与资本项目的“双顺差”导致巨额外汇储备的快速增长。由此,从我国现行外汇管理制度和国际收支双顺差的现实条件出发,可以发现人民币汇率的升值开始了一种潜在恶性循环。经常账户和资本账户的双顺差,导致我国外汇储备的不断增加。同时,以外汇占款形式发放的基础货币不断增加,从而使市场上的流动性趋于过剩。货币资本的过剩将压低利率,一方面刺激投资过快增长,驱逐资金涌入资本市场;另一方面资本市场中大量资金的涌入可能提高资本收益,加上对人民币的升值预期,进一步吸引外资流入,产生泡沫,形成资本项目顺差的恶性循环。(图1)

如果人民币面对升值压力而不升值,那么高额外汇储备的压力无从释放,人民币升值预期将更加强烈,资产泡沫将日益膨胀。当中央银行的干预无能为力时,汇率制度将不得不做出让步,从而导致汇率大幅度升值。其中,导致汇率陷阱的根源主要有以下几个方面:

(一)不确定的人民币汇率升值预期。人民币汇率升值预期不仅吸引着国外热钱的流入,推高人民币资产泡沫;同时,由于其不确定性,还可能干扰由工资增长调节生产率增长的自然平衡,从而恶化我国面临的潜在通货紧缩问题。

(二)货币流动性的结构性失衡。由经常账户和资本账户的双顺差引起的过剩的货币供给如果是流向有利于拉动内需的实体部门,恶性循环就无法形成。由此可以看出,我国货币的流动性过剩实际上是一种相对过剩,由于结构失衡而引起的货币需求与货币供给之间错配的结果。

(三)国内需求不足。改革开放以来,我国一直采取的是鼓励出口和鼓励外国直接投资流入的政策。随着中国不断开放,融入全球,我国渐渐形成了对国际市场的双向依赖,这种以加工贸易为主的体外循环不断弱化了内贸部门对要素资源的竞争力,新增的生产能力和产业结构一直向有出口需求的部门倾斜(例如工业部门),同时必然形成对内需部门、非贸易部门的蔑视和抑制。而如果没有本土的内需拉动相应的跟上,经济增长不可避免的仍然将依赖外向部门,贸易顺差的情形仍将持续出现,这样就会对汇率水平形成更进一步调整的要求和压力。

二、人民币升值对国内经济的冲击

诺贝尔经济学奖获得者弗里德曼有一句名言:“通货膨胀在任何时候和任何情况下都是一种货币现象。”而由于人民币升值引起的当前宏观经济运行的一个重要特征就是流动性过剩。过剩的流动性往往伴随着资产价格上涨或者一般消费品价格出现通货膨胀,从而给我国经济、金融运行带来一定的危害。

对于发展中国家来说,较为宽松的流动性有助于经济的发展。充足的流动性可以为经济改革创造条件,使政府与企业有足够的资金可供支配,也有助于减轻银行经营风险,推动金融市场发展。但是,由于目前全球经济处在一个脆弱的失衡状态,再加上我国国内缺乏完善的金融体系,经济结构严重不合理,过多的流动性也会将发达国家的金融风险转嫁至我国,影响我国经济的发展。

人民币升值预期和长期政策性低利率使得国际热钱挖空心思地进人中国境内,炒作中国的房地产和股票市场。投机资金进入中国,必然会对投资资金产生一个替代作用,导致投资资金撤离。另外,从我国储蓄结构上看,活期储蓄增幅要高于定期储蓄,说明目前公众对储蓄收益的关注不高,活期存款可以灵活方便的转入其他资本市场参与投机。如果国内外资金都偏向投机领域,则会导致资金供给结构的不平衡,大量真实需要资金的领域,如中小企业、科技创新企业、中西部和农村地区等等会因资金匮乏而发展受制,国民经济的长期发展必定受到严重伤害。资产价格泡沫迅速出现,经济运行中过剩的流动性已经引发了实体经济投资增长过快和资产价格的快速上升。这是因为长期流动性过剩和升值预期会导致利率持续走低,由此推动信贷融资需求上升,投资膨胀是可以预期的,产能扩张则成为一种必然。近年来,各主要城市和东部沿海城市的房屋销售价格和土地交易价格持续上升。2006年股票市场的回暖,20O5年一季度以来长期国债的收益率一降再降,也都说明了资产价格呈急剧上涨之势。股市的良好发展可以吸收大量资金,缓解流动性,但如果股价上涨过快,则会重现投机性为主的股市格局,加大了股市的风险。资产价格上涨,更为严重的是还会形成资产价格的上涨预期,这种预期会因投机的增量资金流入而不断地自我加强。如果有大量的投机者参与炒作,一旦投机过度造成泡沫破裂时,必定会发生资产价格暴跌的金融危机或经济危机。

货币政策的调控难度加大。人民币升值与流动性过剩导致利率长期走低。为抑制流动性过剩,央行2008年已经连续加息,存款利率的提高促使银行存款继续大量增加,但是实际上的低利率甚至负利率,使得我国的资金成本极低,大型企业和地方政府贷款冲动难以遏制。同时,贷款利率的提高使中小企业贷款明显受到抑制。另外,自2004年以来,我国经济出现局部过热趋势,特别是土地、原材料、能源价格涨幅显著,而一般消费品价格到2007年才开始上涨。不同的价格涨幅水平会给货币政策的实施带来困难;同时,货币当局还要应对汇率稳定、经济增长等多个任务,这都会使货币政策的协调难度增大。

人民币升值压力加大和外汇储备不断增长还会影响国内货币政策的独立性。在我国现有的强制结售汇制度下,贸易顺差以及资本的内流引起了外汇储备的快速增长,以外汇占款的方式被动发行货币造成了国内流动性过剩问题,通货膨胀压力不断加剧,紧缩性的货币政策效果受外汇占款影响大打折扣,尤其是在我国缺乏有效对冲外汇占款工具的情况下,货币政策的独立性因此大受影响,而汇率形成机制(即强制结售汇)是造成上述占款问题的最主要的制度性因素。

三、应对策略

(一)货币政策。外汇储备的增加使得央行的货币政策处于非常被动的局面。我国持续的双顺差带来人民币不断升值的压力,为了稳定人民币汇率水平,央行只能被动买进美元,导致外汇储备的被动增加,大量的外汇储备只能投资于收益率很低的美国国债:央行买进美元的同时等于向市场上投放了人民币,为了防止出现信贷扩张和货币供应量扩张,央行只得再通过发行央行票据进行“冲销”,即再用这些票据换回已经投放的人民币。因此,货币政策在目前条件下难以有较大的作为,在仍然面临升值压力的情况下,央行的主要任务是不断冲销持续增加的外汇储备。货币政策的另一个困境就是如何内外平衡:即市场流动性、货币市场利率与汇率升值的协调问题。要改善目前国内流动性过剩、股票和房地产等价格膨胀的问题,央行需要提高利率,收缩银根,防止经济局部过热;但是利率的提高会降低中美两国利差水平,在人民币升值预期下,更多的国外短期资本将会进入我国进行投机,加重人民币升值的压力。在内外部平衡的问题上,重点要看中央银行在克鲁格曼的货币政策独立、资金自由流动和固定汇率的“三角悖论”中,如何进行取舍。2005年下半年汇率改革刚刚开始时,中央银行选择资金比较自由流动和汇率预期稳定的取向:大力放松资金流出的管制,鼓励资金流出但并未加强限制资金流入,同时强调利率平价,放任流动性过多,听任货币市场利率水平超低。但是,到了2006年下半年,由于不可能三角的把握,侧重点似乎已经转移为货币政策独立和汇率稳定,外汇局在资金流入方面加强限制措施,并禁止中资金融机构参与海外NDF交易。而此前中央银行数次通过描述无本金交割远期外汇交易(NDF)市场上美元对人民币远期汇率贴水值的走低,来佐证人民币汇率升值预期趋稳趋降。这些变化体现了货币政策思路的动态调整。

(二)财政政策。首先,适度扩张的财政政策一方面可以直接增加投资,同时又通过建立社会保障体制和深化金融体制改革降低了储蓄,减少储蓄与投资的不平衡;扩张性财政政策还将提高经济发展速度,由此可以增加消费,包括国内消费和进口消费,这会同时导致储蓄的减少和贸易顺差的减少,有助于经济的内外部均衡。其次,财政政策优于货币政策的另外一个好处是其可以有针对性地帮助弱势群体,减少我国日益扩大的收入不平等现象。如,通过财政补贴,政府可以增加对农村基础设施、健康教育的投入,这能够有效地改善农村地区的生活状况,在一定程度上缓解由于人民币升值或其他改革对农村地区的不利影响。

(作者单位:浙江工业大学理学院)

参考文献:

[1]彭智,秦毅.失衡中的人民币汇率改革[A].商业研究,2007(03):116-118.

[2]曾庆久.人民币汇率制度选择与改革路径——基于升值压力条件下的分析[A].财经分析,2007(5):38-41.

[3]刘超峰.浅谈人民币升值预期下经济政策的选择[A].财政金融:15-16.