李非列与飞尚系的幕后成长史

2004-04-29邱庶君

邱庶君

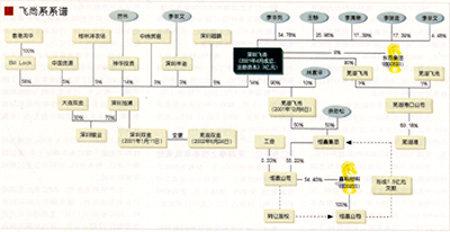

短短两年,飞尚系以神秘而凶狠的手法,收购三家上市公司——东百集团(600693)、鑫科材料(600255)和芜湖港(600575)。

不仅如此,飞尚的身影还出现在江西萍钢集团改制过程中。据研究飞尚系的人士透露,飞尚系操控人所期望的是,抓住国资改革的机遇,逢低吸纳,从中获利。

操控飞尚系者绝非等闲之辈。此人即李非列。

李非列,被中国资本市场人士“誉”为“中国最神秘的资本大家”;飞尚系,被“誉”为“中国最‘黑的资本黑马”。

李非列是低调的。李从不接受媒体采访。坊间关于李的介绍,仅限于被收购公司的简介。公开资料中,也很难觅得一张李的照片或只言片语。

《新财经》记者长期跟踪飞尚系,追踪李非列,渐渐拉开飞尚系以及李非列的面纱。

帷幕拉开了……

期货起家

李的非常原始积累,显然他自己不会说。从仅有的公开资料可知,李生于广西,1991年北京大学经济学硕土毕业,先后在深圳鸿华集团、海南中纬和海南新大洲(000571.SH)等公司出任高管。

分析人士认为,在这三家公司任职,李完成原始积累可能性并不大。12月中旬,《新财经》记者在深圳、海口实地调查时,发现李非列在1996年9月至1999年1月期间,曾出任深圳神华期货经纪有限公司(以下简称“神华期货”)的总经理助理和副总经理。但这段经历,除了在深圳旭哺档案资料中有披露外,在其他地方均成为被隐去的环节。

这一隐史是否乃李的原始积累的关键?

溯源李非列的公开经历,似乎无懈可击。但深圳旭哺的档案资料却留下一条门缝。

据该资料披露,李非列1991年7月至1994年5月,在深圳鸿华集团有限公司任总经理助理,1994年6月至1996年8月任香港BILLON LOCK CO.LTD中国部总经理助理;1996年9月至1999年1月,在深圳神华期货公司位及副总经理。

消息人土分析,香港公司和神华期货的任职经历,可能正是李非列发家的源头。

两家公司中,香港BILLON LOCKCO.LTD的股东阵容当时有光大财务投资有限公司(占31%)和港资鸿华投资控股有限公司及威林国际有限公司(共占69%)。从李非列任职经历和后来的资料分析,鸿华投资控股与深圳鸿华股权关联可能性较大。后来的资料表明,即便李非列在这两家公司并未暴富,也至少是积累了足够的人脉。

此后,李非列加盟神华期货。2001年3月,据一篇有关厉氏家族暴富的文章披露,神华期货成立于1996年7月,当月24日在《深圳特区报》登出的招聘广告,称其为“经国家工商局核准登记注册的全国性大型期货经纪公司,由国家部属公司共同投资兴办,资金雄厚,实力强劲。”

该文还称,神华期货的最终控制方为自然人——厉伟。据本刊记者了解,厉伟和李非列关系交好,在北大读研究生期间,二人同居一间宿舍,1991年同年毕业。

这之后,厉伟联手崔京涛(厉伟之妻)和何玉春(厉伟之母)等厉氏家族成员以深圳延宁实业公司和神华期货两大平台撬动财富,据该文介绍,厉氏家族至少获取超过1亿元的财富。

此间,厉伟和崔京涛占深圳延宁65%股份,占深圳市神华投资30%股份,据神华期货网站资料,其大股东为神华投资(出资150075元,山50%)和深圳延宁(小资1000万元,占33.3%)。但2003午12月底,《新财经》记者到深圳工商局调查神华期货工商资料时,却发现深圳市上商局没有补华期货的登记资料。

而据深圳旭哺的工商资料,在崔京涛担任神华期货的董事长之时,李扑列正是神华期货的总经理助理和副总经理。

期货市场在1995~1997午曾有火爆行情。当时有—批人由此坐拥数百万元至数千万元的资产,在完成资本原始积累后他们就很快离职进入汴圳好的私营企业,利用这些资本进行新的“创业”。

海南中纬与李非列的两条人脉

与李非列在神华期货掘得第一桶金不同的是,李非列在海南中纬的经历却为李:怖列积累了足够的人脉资源。

海南中纬,全称海南山纬农业资源股份行限公司,成立于1994年6月。注册资本1亿元,其中海市省农垦总公司认购3900万股,沟南省国营杜林洋农场认购500山股,BILLON LOCK CO.LTD认购5600万股。

据海南中纬一份内部资料,其最初的募集设立股东并没有BILLON LOCKCO.LTI)。三方合资的目的是要构海南中纬河外上市,而BILLON LOCK便是此中操刀人,共目标是于1994年内实现海南中纬有美国或其它境外股票市场上市。

这其十,港资鸿华投资控股是BIL-LON LOCK的股东,而在海南中纬第一届董事会人选中,此前在深圳鸿华集团任职的李扑列则作为BILLON LOCK CO.LTD的中国部高层,出任茧事、财务副总等要职。

2001年5月,海南中纬第三届萤事会选举陈龙保为海南中纬董事长、总经理。资料显示,在陈龙保任职香港鸿华副总之时,李非列正好担任深圳鸿华集团的总经理助理。

从李非列最初任职深圳鸿华,到BILLON LOCK CO.LTD,冉列海南中纬的高层,以至于最后陈龙保㈩任海南中纬的董事长,构成了李非列的第一条脉络图,而李也正是借此打通了香港资本市场。

1997年12月30日,海南国营桂林洋农场将海南中纬500万股权以700万元人民币转让至中国资源发展有限公司。中国资源发展有15艮公司一份承诺书显示,该公司是一间美国内华州法律批准成立的合法公司。据东百集团公告,李非列时任该公司的常务副总裁。

这是第一条脉络的延伸,李透过此打通美国等海外资本市场。

2001年4月,海南中纬股东变更,海南农垦总公司所持的39%股份分别转让至深圳市神华投资有限公司(占14%)、海南中纬贸易有限公司(占3%)、深圳市丰逊实业发展有限公司(占3%)、深圳飞尚(占14%)和深圳超鹏投资有限公司(占5%)。

其中,神华投资由厉伟实际拧制,透过此,伞非列和厉伟开始发生关联;深圳丰逊公司法定代表人李非文,为李非列胞弟;深圳超鹏和深圳飞尚的实际控制人均为李非列,海南山纬贸易则由海南山纬(出资495万,法定代表人是李清泉)、符养光(出资5万元)组建。

这正是李非列的第二条脉络,借此,争非列将神华投资与伞氏家族拧制的飞尚系系到—起。此后,李非列以飞尚为平台,相继收购多家上市公司,从而打造为资本人士关注的飞尚系。

打造飞尚系

1999年1月,深圳延宁发生“政变”,何玉春“交出”监事一职。

恰在多半之秋,1999午1月,李非列辞去神龙期货的副总,开始下海创业。深圳旭哺便是在此情况下走向前台,据深圳市工商局资料,李非列和海南中纬农业资源股份有限公司(简称“海南中纬”,现已改名为海南赐慧农业股份有限公司)分别投资300万元(占10%)和2700万元(占90%),成立深圳旭哺。

工商资料显示,深圳旭哺主营投资兴办实业;国内商业、物资供销业;电子技术的开发。其初始办公地点是深圳市福田区振兴路101号华匀大厦2层288室,与神华期货同一楼层。

李非列成立深圳旭哺后,便押宝于国内创业板上市。于是便有了与大连双金的分分合合。(详见《飞尚系官司上身》一文)

李非列转战深圳旭哺后,又相继成立深圳飞尚、深圳丰逊、芜湖飞尚等,飞尚系初显雏形。

此中,尤以深圳飞尚规模最大,影响也最甚。公开资料表明,深圳飞尚后来也成为李氏对外资本运作的核心平台。

据深圳市工商资料,深圳飞尚成立于2000年6月,分别由李非列和王静出资1800万元和1200万元。其经营范围涉及投资兴办实业、国内商业、物资供销业、投资咨询及其它经济信息咨询。董事会成员由李非列、王静和李非文组成。资料显示,李非文住所是广西梧州市,与李非列籍贯相同。

2001年4月,深圳飞尚增资,注册资本由3000万元升至2.3亿,其中李非列出资8000万元(占34.78%)、王静出资5970万元(占25.96%)、李清泉出资4000万元(占17.39%)、李瑞金出资4000万元(占17.39%)、李非文出资1030万元(占4.48%)。工商资料显示,李清泉和李瑞金为同一住址:广西梧州市万秀区桂林路东一巷13号。

增资同时,深圳飞尚主营业务变更为投资生物工程领域、信息技术领域、新材料领域的实业及工业、农业领域的实业等。

截至2001年底,深圳飞尚总资产为23178.8万元,净资产为22910.75万元,当年亏损89.95万元。而在该年底,深圳飞尚共对外投资3间企业,其中对大连双金锯业科技公司出资677.71万元,对芜湖飞尚投资7600万元;对深圳市华泰龙运输公司投资600万元。

白手套鑫科

深圳飞尚成立一年后,始有动作。

2001年6月,东百集团(600693.SH)大股东福州市国资局(现已并入福州市财政局)以“公开征集国有股受让人”的方式竞拍,深圳飞尚最终以1.92亿元竞得国有股5197.192万股(占39.37%),较竞拍底价1.65亿元高出了0.37亿元,溢价幅度达27.67%。

此事甫出,深圳飞尚随即成为市场焦点。2001年12月20日,深圳飞尚最终只以4389.12万元受让118.0782万股东百集团国有股,仅占9%。

业内人士分析,深圳飞尚此举,或许是受制于《公司法》有关对外投资不超过净资产50%之限。

2001年12月26日,芜湖飞尚成立。该公司公开宣称,芜湖飞尚1.5亿注册资本中,深圳飞尚占90%,即1.35亿。

据此反推,深圳飞尚截至2001年底的净资产应在4亿左右。这显然与深圳飞尚2001年12月31日财务报表提供的2.29亿净资产出入较大。

芜湖飞尚成立次日,遂与芜湖上市公司鑫科材料(600255.SH)的第一大股东芜湖市恒鑫铜业集团有限公司(以下简称“恒鑫集团”)的出资人芜湖市经贸委签订股权转让协议,将恒鑫集团的股权转让给芜湖市飞尚实业发展有限公司、自然人江劲松和余劲松持有,并在2002年1月1日由芜湖飞尚托管。

鑫科材料2002年年报显示,其控股股东恒鑫集团(占51.76%)股权结构变化为:芜湖飞尚持50%、余劲松持50%。

2002年4月27日鑫科材料董事会公告称,决定聘请余劲松出任鑫科材料财务总监。而余其人,此前便是深圳飞尚的财务部副经理。

业内人士分析,此中疑点至少有二:其一,收购恒鑫集团的价格是多少?其二,余劲松是最终控制人之一,出任上市公司财务总监是否合适?

据推算,飞尚全盘收购恒鑫铜业的价格不应超过1.5亿。因为芜湖飞尚注册资本1.5亿,一成立即告收购恒鑫集团,其净资产不会超过1.5亿,而按照《公司法》对外投资不得超过净资产50%之规定,芜湖飞尚持有恒鑫50%的股权的价格至多为7500万元,另外自然人余劲松所

持50%的股权也至多是7500万元。

此间,李非列开始行云流水。

2002年6月5日,鑫科材料公告称其母公司——J叵鑫集团因欠芜湖飞尚1.5亿元资金未还,将所持鑫科材料股票质押给芜湖飞尚。彼时距芜湖飞尚注册成立仅五个月,如此短暂时间即有1.5亿元债权,其业务量值得存疑。本刊记者在恒鑫集团的工商资料里,也并未看到这笔与转让恒鑫集团价格相仿的欠款。

颇具深意的还有关联交易。

芜湖市经贸委的一位不愿透露姓名的官员向本刊记者承认,正是借助恒鑫集团的控股子公司与芜湖飞尚间的关联交易,芜湖飞尚才得以顺利收购鑫科构料。

据该官员称,方案设计方将恒昌铜精炼有限公司(以下简称“恒昌公司”)作为此中关联交易的主角。据公开资料,恒昌公司成立于于2001年,初始注册资本为6000万元,其中恒鑫集团出资5940万元(占99%)、恒鑫集团工会出资60万元(占1%)。

2002年(芜湖飞尚入主后),恒昌公司多次增资为:恒鑫集团出资9940万元(占55.22%)、鑫科材料出资8000万元(占44.45%)、集团公司工会出资60万元(占0.33%)。

其后仅过一个月,鑫科材料将恒鑫集团在恒昌的权益全部收购,完全控股恒昌,而恒鑫集团也借此获得转让9940万元资金。

在芜湖飞尚收购恒鑫集团后,此9940万元现金即为飞尚所有。分析人士认为,此前恒鑫集团增资部分很可能并非现金。而借此恒昌公司,鑫科材料总共掏出了将近1.8亿元(=8000万十9940万)。

根据鑫利材料2002午午报,恒鑫集团所持有的49176305法人股被用于质押,按照2001年12月31日鑫科材料超过5元的每股净资产,飞尚透过恒鑫集团至少可从银行获得约2.5亿的股权质押款。

至此,深圳飞尚成功演完一出“空手套白狼”的超级游戏。

2003年12月中旬,据《新财经》记者独家获知的信息,鑫科材料控股51.02%的芜湖金水湾大酒店被数十名打手毁坏,事发后,芜湖市公安系统拘捕了6名犯罪嫌疑人。

据一位不愿透露姓名的知情人土称,金水湾大酒店事件很可能与芜湖飞尚有关。但截至本刊记者发稿时止,尚未得到芜湖飞尚就此事的正面回复。

值得注意的是,鑫科构‘料在飞尚入主后,其业绩大幅度下滑:2002年底该股每股收益0.0442元,同比下降86.01%;净资产收益率0.87%,同比下降86.15%。2003年1~9月,鑫科材料实现主营业务利润4779万元,同比下降13.03%,实现净利润637万元,同比—F降41.56%。2亿换6亿,芜湖港上市半年私有化

芜湖市政府2003年一份有关招商引资综述材料亦显示,“深圳飞尚完成了刘恒鑫集团、芜湖港、海峰公司、繁昌铅锌矿的收购,投资近3亿元进行技术改造,—上新项目。”

其中,除了早前完成收购的鑫科材料,2003年9月对外公告收购的芜湖港,一下子吸引了诸多媒体的眼光。

9月10日,芜湖港刘外公告,称芜湖市经济贸易委员会(以下简称“芜湖经贸委”)将出让芜湖港控股股东芜湖港口有限责任公司(以下简称“芜湖港口公司”)100%股权至芜湖市飞尚实业发展有限责任公司(以下简称“芜湖飞尚”)和自然人。

而据《新财经》记者掌握的资料,芜湖港口公司早在2002年上半年就已草签协议转让给芜湖飞尚,而李非列也早就担任芜湖港口公司董事长。

一位不愿透露姓名的芜湖港口公司退休干部也向《新财经》证实,芜湖港口公司确实在2002年就已卖掉。而接盘方正是深圳市飞尚实业发展有限公司(以下简称“深圳飞尚”)拧股子公司——芜湖飞尚。

芜湖港,为芜湖港口有限公司控股子公司(持芜湖港72127万国有法人股,占60.81%)。2002年4月11日,安徽省交通厅等六部门联合发文《关于我省境内长江双重领导港口管理体制改革的实施意见》,要求长江五港在6月底前完成下放和政企分升工作。

芜湖市工商局的一份材料显示,2002年6月19日,安徽华普会计师事务所中天分所接受委托,刘芜湖港务局进行资产评估,其目的即为改制。评估基准日是2002年3月31日,评估总资产为4.31亿元,净资产为2.42亿元。

但据一位不愿透露姓名的知情人士,称,芜湖港在评估前的净资产是6亿,评估蒸发4亿引起了芜湖港很多退休职工的不满。一般认为,这正是芜湖飞尚收购前的安排。而芜湖市的一些领导也参与其事,李非列本人则与芜湖市有关部门有良好交情。

该人士称,2002年上半年,芜湖飞尚收购芜湖港一案已基本确定下来,而包括资产评估、财务审让、收购协议答订等均在其时完成。

公开资料也表明,2002年底芜湖港口公司完成改制。据芜湖市工商局的资料,2002年10月13日,芜湖港口公司在交通银行12楼会议室(此为芜湖飞尚办公所在地)召开临时股东会会议(此表明芜湖港务局在10月份应已完成改制),到会股东为持股100%的芜湖经贸委。会改形成决议,决定增选李非列、符养光二人为公司董事。

其后,10月18日,芜湖港口公司临时董事会决定免除孙新华董事长一职,选举李非列担任芜湖港口公司董事长。

这已经表明,串非列已经事实上控制了芜湖港。而上市公司芜湖港在招股说明书中未加以披露,至少是有违信息披露规则。

该人土透露,飞尚为了获得芜湖港的股权,也付出了自身的代价。

其一,便是对芜湖港现任董事长孙新华进行安抚,据称,飞尚答应在正式办理转让后,将孙的年薪大幅提高至50万元。

其二,将芜湖市某副市长的公子安排在芜湖港股份公司,担任副总经理。本刊记者曾向芜湖港办公室查询,办公室一内部人士承认确有此人。上述知情人士称,此举正是希望可以透过上市公司获得高薪。

有业内资深人土认为,假若如此,芜湖港聘任副总经理至少应透过董事会决议,而这是必须对外公告的。但截至本刊记者发稿时止,尚未看到芜湖港有此公告,也未从公开渠道获知有此一副总经理人选。

上述知情人透露,聘任该副市长公子担任芜湖港副总经理时,包括董事会决议在内的所有文件均是伪造,而一些董事均从中推波助澜促成此事。但本刊记者无法通过验证相关材料获知此事的真实性。

该人土特别提及,芜湖港董秘欧业群即参与其中,且与飞尚关系密切。本刊记者采访欧业群,欧对所有飞尚收购芜湖港事宜都未作出正面回答。

其三,飞尚为了疏通当地政府及证管部门,已经进行了一轮“公关”活动,据该知情人士称,涉资330万元,目前仍在进行新一轮的“公关”。但此人并未拿出具体证据,《新财经》亦未能得到相关部门和当事人“是或非”的证实。

2003年3月,芜湖港对外发行4500万股,募得资金3.19亿。上市后,该股总股本增至11860万股。据芜湖港年报披露,2000至2002年分别实现利润1530万、2568万、2608万,累计增幅70%;净资产收益率分别为14.52%、21.38%和19.30%。截至2003年中,芜湖港总资产4.71亿,净资产4.51亿,负债仅1900余万,而在总负债中,芜湖港竟然没有一分钱的银行贷款,业绩及财务状况堪属上乘。

另据芜湖市律师界的一位资深人士透露,虽然芜湖飞尚收购芜湖港一事目前正处于报批阶段,但飞尚早在2002年就已经控制了芜湖港口公司,从而间接控制上市公司。该律师分析,最终的结果将是,与鑫科材料类似,飞尚透过母公司收购,最终不花费分文就可拿下两间上市公司。

东方高圣知识管理部主任吕爱兵认为,透过母公司收购,有利于借助评估等信息不对称优势降低收购成本。而在获得上市公司股权后,收购方可直接将该部分股权进行质押从银行获取资金,再将该笔资金用于另次的收购,从而实现收购资金的“24小时不落地”。飞尚收购鑫科材料正是采用了股权质押的办法。

芜湖港公开资料没有披露其股权是否质押的情况。但依据芜湖港口公司持有的上市公司7212万国有法人股,按2002年末芜湖港1.84元的每股净资产,飞尚至少可获得1.33亿的股权质押款。2003年中期,芜湖港每股净资产增加到3.81元,届时假若芜湖港口公司股权成功转让给飞尚控制,飞尚将从银行拿到大约2.75亿的质押款。而这已略高于飞尚对芜湖港口公司的收购成本。

盘点飞尚在芜湖收购的两间上市公司,飞尚却并不需动用资金即可收罗帐下。问题还不仅此,飞尚还借助政府关系,免费取得芜湖市马塘区900亩土地用于开发建设飞尚商务生活中心。

另据芜湖市一位官员透露,飞尚在芜湖星火工业园的发展有声有色。而据《新财经》了解,飞尚当初进驻星火工业园的项目正是芜湖双金锯业。而从2002年9月至今,芜湖双金一直停产,而围绕此间的官司却仍在进行。