数字金融、内部控制与企业价值

2024-06-18苏英刘畅关舒檀

苏英 刘畅 关舒檀

[关键词]数字金融;内部控制;企业价值;制造业

[中图分类号]F832[文献标识码]A[文章DOI]10.15883/j.13-1277/c.20240305908

一、 引言

在经济发展新常态背景下,我国制造类企业大而不强、全而不优的问题逐渐显现,制造类企业发展进入攻坚克难的关键阶段。“十四五”规划中指出要加快数字化发展,推动互联网、人工智能等数字化技术与各产业深度融合,构建数字化金融有效支持实体经济的体制机制,增强金融普惠性。从广义上讲,数字金融主要是指传统的银行等金融机构与互联网企业开展的新型金融模式。企业价值是企业以价值为核心,使股东、债权人、管理层等所有的利益相关者都能得到满意回报的能力。数字金融的产生为我国传统制造业转型升级,再创价值新高提供了一个新的契机。同时,数字化的技术手段也为企业提高内部控制水平发挥了一定的作用。企业的内部控制主要是从内部控制五要素出发,旨在实现控制目标的过程。中国信通院发布的《数字普惠金融发展白皮书》中明确指出,数字化技术突破了时间、地域的限制,有效加快了信息交互式流动。在科技革命的大背景下,数字金融使得企业信息更加公开透明,提升了企业与外部信息沟通的能力与效率,导致企业内部控制能力显著增强。对此,本文使用2012—2021年制造类上市企业财务数据,构建数字金融—内部控制—企业价值的关系框架,研究数字金融通过内部控制相关途径提升企业价值的内在作用机理。

二、 文献综述与研究假设

(一) 数字金融与企业价值的关系研究

关于二者关系的研究,相关学者发表了不同的观点。很多学者认为数字金融能够促进企业价值的提升。Lee和Shin运用二元概率模型,发现互联网金融的发展为企业提供了更多的融资渠道,改善了企业外部融资环境,进而提升企业价值[1]。Putri发现数字金融背景下上市公司的资产收益率受到显著影响,数字金融的出现显著提高了企业价值[2]。李小玲研究发现,数字金融发展能够显著地提升上市企业价值,并且这种提升作用具有长期性和纵向延伸性[3]。杨洁通过研究发现,企业避税行为会提高企业经营风险,降低企业价值,而金融科技的发展能够有效抑制企业避税对经营风险和企业价值的影响[4]。郑雨稀研究发现,数字金融通过促进企业渐进式创新和突破式创新进而引导企业掌握核心技术,实现企业价值链提升[5]。

然而还有一部分学者认为数字金融不能带动企业价值的提升。Peterson K. Ozili通过研究发现,提供数字金融可能是地域性的,由于金融机构根据自身不断变化的内部风险评估,可以选择退出或停止向企业提供特定的数字金融服务,这会导致企业不能持续地享受到数字金融的普惠性,难以实现企业价值的提升[6]。Julapa Jagtiani和Catharine Lemieux通过研究发现,数字金融仅仅是互联网金融的延续,发展热潮很快就会冷却。因此数字金融对促进传统金融机构转型以及支持实体经济发展的作用还有待考察[7]。

综上所述,对于数字金融与企业价值的关系,相关学者尚未形成统一结论。本文认为,数字金融能够促进企业价值的提升。从企业外部环境来看,数字金融以互联网技术为依托,能够为企业提供更为便利的金融环境。而且数字化技术手段的应用使得信息更加公开透明,减少了金融机构交易、审核、监管成本,减少了企业从金融机构获取资金的时间和成本。从企业内部环境来看,数字金融能够为企业发展带来更多的机会。一方面,数字普惠金融通过解决企业融资问题促进企业创新产出[8],带动企业实现长远发展。另一方面,数字金融发展能够改善信息不对称并降低委托代理问题[9],约束管理层自利行为,限制企业的过度投资行为。综上所述,数字金融突破了传统金融的很多限制,优化了企业外部的金融环境,缓解了企业的融资约束问题。同时,数字金融的发展也能够带动企业的自主创新能力,提高企业投资效率,帮助企业实现价值增值。因此本文提出如下假设:

假设H1:在其他条件一定的情况下,数字金融与企业价值呈正相关关系。

(二) 数字金融与内部控制的关系研究

内部控制通过互相牵制能够有效解决委托代理问题,数字金融借助于数字化手段能够放大互相牵制的力量。张斌彬发现,数字金融能够通过降低融资约束和财务费用,提升企业内部控制和风险稳定程度的渠道机制来实现杠杆率水平的降低[10]。张晓燕研究发现,在外部数字环境和金融环境不断变化的情形下,企业势必会通过优化自身组织结构的方式来适应这种变化,从而建立起一套良好的内部控制和激励机制来提升企业的内部管理水平[11]。李沁洋发现数字金融的出现可以有效缓解企业的委托代理问题,有利于提高信息透明度和企业风险识别能力,提升企业内部控制水平[12]。

综上所述,大多数学者认为数字金融能够提高企业内部控制水平。本文认为,数字化时代,数字金融通过数字化手段,提升了企业内外之间沟通的能力与效率,有助于企业内部控制水平的提升。金融机构向企业提供资金时,除了关注企业的资产、盈利状况等“硬实力”外,更关注企业的诚信状况、风险应对等“软实力”[13],数字金融的产生和发展会倒逼企业加强自身诚信建设,将诚信作为企业价值观的重要方面,保证经营的合法合规性。在风险评估方面,数字化时代都是通过区块链智能合约技术实现智能信贷,贷款的申请、审批、放贷、回款、催收等都是企业和金融机构在系统里自动完成,智能合约技术将会对借款风险以及企业内部的经营风险进行综合研判,减少了人为操纵的失误,相对于传统金融,数字金融提升了风险评估能力。在控制活动方面,数字金融借助区块链等技术,将金融机构、企业以及其供应商、客户等多方信息进行整合,对各方数据进行追根溯源,保证信息的真实性,同时提高控制活动的工作效率。对于内部监督方面,企业也可以借助数字化手段,建立“区块链+审计”的模式,对自身的经营状况进行内部审计,协调管理层更好地履行职责,提高企业运行效率。对于信息沟通方面,数字金融为企业提供了更多的、更加方便快捷的金融信息,提高了企业与外部环境信息交换以及沟通的能力。综上所述,数字金融能够依托区块链等技术手段提升企业的内部控制水平。因此本文提出假设H2:

假设H2:在其他条件一定的情况下,数字金融的发展水平与企业内部控制水平正相关。

(三) 内部控制对数字金融与企业价值关系的中介作用研究

根据假设H2,可知数字金融能够促进企业内部控制水平的提升,但是却有部分学者认为内部控制不能促进企业价值的提升。Sanjay Kumar和Ashutosh Deshmukh研究发现,内部控制强度的增加,能够有效防止员工欺诈,但从企业盈利的角度出发,又不应该过度投资于企业内部控制建设,否则会有损企业价值的提升[14]。

然而,大多数学者认为企业应该关注内部控制建设。戴亮研究发现,内部控制水平越高,企业价值也越高[15]。对于内部控制是如何促进企业价值提高的,相关学者展开了系列研究。Radovi M和 Vitomir J发现,高层管理人员通过实施企业内部控制后提高了公司治理水平,使得企业的总收入有所增加[16]。陈婕通过理论和实证双重分析研究内部控制有效性、企业社会责任与企业价值之间的关系,发现三者均呈正相关,且企业社会责任在内部控制与企业价值的关系中存在部分中介效应[17]。徐晨阳通过研究发现,多元化发展降低了企业的风险承担水平,内部控制在多元化发展抑制企业风险承担水平作用中发挥了制衡作用,能够促进企业价值的提升[18]。

综上所述,对于内部控制与企业价值关系的研究,相关学者的观点各不相同。本文认为,企业进行内部控制建设,虽然会占用一定的时间精力和资金成本,但是这种投入是值得的。根据委托代理理论,企业的经营管理者会通过舞弊、操纵等行为来提高会计利润,在满足企业所有者提出的经营目标的同时为自身谋取利益,这与所有者致力于推进企业整体价值提高的目标背道而驰。为了缓解企业经营者和所有者之间的委托代理冲突问题,必须建立完善的内部控制体系,规范和约束双方的行为,最大程度地满足各方的合法合规的利益需求,来促进企业价值最大化,助力企业实现战略蓝图。通过以上分析,可以得出,数字金融会促进企业内部控制水平的提升,内部控制会进一步带动企业价值的提升。因此,在假设H2的基础上,本文提出假设H3:

假设H3:在其他条件一定的情况下,内部控制在数字金融与企业价值的关系中发挥着中介作用。

三、 研究设计

(一) 样本选择与数据来源

鉴于数字普惠金融指数的可获得性,本文选取2012—2021年制造业A股上市企业作为研究样本。为了增强回归的可靠性,对数据进行如下处理:(1)剔除数据缺失的上市公司;(2)剔除ST、*ST和PT类型的公司;(3)对变量进行了1%和99%的缩尾处理。经过筛选最终得到了6 130个样本观测值。

本文数据主要来源于国泰安(CSMAR)数据库,通过新浪财经网对缺失的数据进行手工补充,并就部分财务数据与新浪财经网站的公司年报进行了复核,以确保信息的真实准确。数据处理软件主要采用STATA16.0、Excel 2010。

(二) 变量定义

1. 被解释变量

本文的被解释变量为企业价值(TobinQ)。参考国内外关于企业价值的研究,对比分析收益折现模型、股利折现模型、托宾Q模型等。根据模型适用性,最终选取托宾Q值来度量企业价值。托宾Q值是企业市值与企业重置资本的比值,是一个将企业视为包含负债和权益整体的指标,与综合衡量企业价值的目标不谋而合。

2. 解释变量

本文的解释变量为数字金融(DIFI)。当前学术界大都采用数字普惠金融指数来衡量数字金融发展水平。数字普惠金融指数是由北京大学数字金融研究中心与蚂蚁金服联合编制而成。该指数主要从数字金融的覆盖广度、使用深度和数字化程度3个方面进行测度某一地区的数字金融发展水平,目前已经涵盖了2011—2021年全国31个省(不含港澳台)、337个地级及以上城市以及约2 800个县级市。本文采取主流的衡量方法,将上市公司注册地与地市级数字普惠金融指数进行匹配,借鉴蔡乐才[19]等人的做法,采用2012—2021年地市级数字普惠金融指数(对数化处理)测度数字金融发展情况。

3. 中介变量

本文的中介变量为内部控制(Lev)。关于内部控制变量的衡量,主要有两种方式。一种是根据研究需要采用因子分析法构建内部控制指标,以此来衡量企业的内部控制水平,另一种是采用“迪博·中国上市公司内部控制指数”来表示企业的内部控制水平。“迪博·中国上市公司内部控制指数”是从内部控制五要素出发,综合衡量企业内部控制规范实施的效率和效果后所得出的数据,真实反映了中国上市公司内部控制水平。本文主要是从内部控制五要素角度分析数字金融对企业内部控制的影响,因此,考虑数据的客观性和可得性,本文采用“迪博·中国上市公司内部控制指数”来度量企业的内部控制水平。

4. 控制变量

为了得到更加可靠的回归结果,本文借鉴已有研究并结合本文研究目的,对可能影响回归结果的变量进行了控制。在综合考虑了公司特征、内部治理等方面的差异后,在回归模型中加入了以下控制变量:公司规模(Size)、资产负债率(ALR)、总资产收益率(ROA)、产权性质(Soe)、股权集中度(Top1)。本文控制了行业固定效应(IND)和年度固定效应(YE)。具体变量指标及其衡量方式见表1所示。

(三) 模型构建

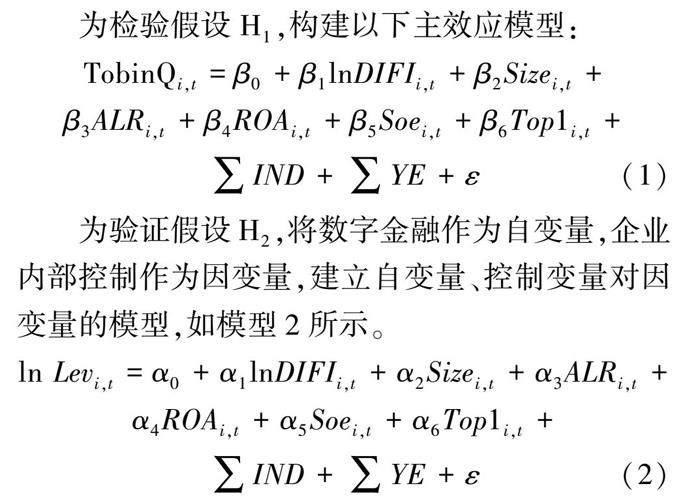

为检验假设H1,构建以下主效应模型:TobinQi,t=β0+β1lnDIFIi,t+β2Sizei,t+β3ALRi,t+β4ROAi,t+β5Soei,t+β6Top1i,t+∑IND+∑YE+ε(1)

为验证假设H2,将数字金融作为自变量,企业内部控制作为因变量,建立自变量、控制变量对因变量的模型,如模型2所示。

ln Levi,t=α0+α1lnDIFIi,t+α2Sizei,t+α3ALRi,t+α4ROAi,t+α5Soei,t+α6Top1i,t+∑IND+∑YE+ε(2)

为验证假设H3,在模型1的基础上加入内部控制作为中介变量,构建中介效应模型,如模型3所示:

TobinQi,t=γ0+γ1lnDIFIi,t+γ2lnLevi,t+γ3Sizei,t+γ4ALRi,t+γ5ROAi,t+γ6Soei,t++γ7Top1i,t+∑IND+∑YE+ε(3)

四、 实证分析

(一) 描述性统计分析

表2列示了各变量的描述性统计结果。根据描述性统计结果可知,企业价值(TobinQ)均值为2.063,最小值为0.864,最大值为7.379,说明我国制造业企业价值整体水平不高;数字普惠金融指数(DIFI)均值227.3,最小值为87.58,最大值为351.5,标准差是65.37,说明制造业上市企业所在地区的数字普惠金融程度差异较大;内部控制(Lev)均值为664.9,最小值为450.8,最大值为842.4,说明企业之间的内部控制水平差距较大。

(二) 相关性分析

表3列示了变量之间的相关关系:数字金融与企业价值的相关系数为正,并在1%水平上显著,初步验证了本文的基本假设,说明数字金融发展水平越高,企业价值越高。数字金融与企业内部控制的相关系数也在1%的水平上显著为正,也初步验证了本文的基本假设,数字金融的发展能够提升企业的内部控制水平。进一步,对各个变量进行VIF检验,发现各个变量的VIF方差膨胀因子均小于2,说明变量之间不存在多重共线性,符合回归的条件。

(三) 多元回归分析

1.数字金融对企业价值影响的回归检验

本文运用多元回归模型对相关变量展开回归分析,数字金融与企业价值的回归结果如表4(1)所示,数字金融发展水平(DIFI)与制造类企业价值(TobinQ)在5%的水平上显著正相关,回归系数为0.107。即在其他条件一定时,数字金融发展水平越高,制造类企业价值越高。在控制变量中,公司规模(Size)与企业价值在1%水平上显著负相关,说明公司规模过大反而不利于企业价值的提升;股权集中度(Top1)与企业价值在1%水平上显著负相关,说明第一大股东持股比例越高,越不利于企业价值的实现,因为可能有大股东侵蚀小股东利益的问题存在,导致企业价值不能提升;资产负债率(ALR)与企业价值在1%水平上显著正相关,说明企业负债水平在一定程度上会提升企业价值,主要是由于债务融资成本相较于股权融资成本较低,同时债务融资具有一定的避税作用,从而提高企业价值;总资产收益率(ROA)与企业价值在1%水平上显著正相关,说明企业收益率越高,企业在市场中的价值也越高,这主要是因为较高的收益率说明企业在市场中的竞争力较强,能够获得更多的经营利润,增加了投资者的信心,使得企业在股票市场的价值进一步提升。调整后的R2为0.525,说明模型整体拟合程度较好。假设H1得到验证。

2. 数字金融对企业内部控制影响的回归检验

数字金融与企业内部控制的关系回归结果如表4(2)所示。从模型回归结果可以看出,数字金融在1%的水平上与企业内部控制水平显著正相关,回归系数为0.039。从经济意义上来看,表明在其他条件一定的情况下,数字普惠金融指数每提高1个单位,企业的内部控制水平平均提高0.039个单位。在控制变量中,公司规模(Size)与企业内部控制水平在1%水平上显著正相关,说明公司规模越大,企业内部控制水平越高;股权集中度(Top1)与企业内部控制水平在1%水平上显著正相关,其中的原因可能是股东作为公司的所有者,出于对公司利益的考虑,更加关注内部控制的建设问题;总资产收益率(ROA)与企业内部控制水平在1%水平上显著正相关,这主要是因为较高的收益率使得企业有充足的现金流或者资本用于内部控制建设,从而带动内部控制水平的提升。调整后的R2为0.276,说明模型整体拟合程度较好。假设H2得到了验证。

3.内部控制对数字金融与企业价值关系的中介效应检验

内部控制对数字金融与企业价值影响的中介效应回归结果,如表4(3)所示。基于模型1的基础上,加入内部控制作为中介变量,可以发现,内部控制与企业价值在5%的显著性水平上显著正相关,说明在其他条件一定的情况下,内部控制每提高一个单位,企业价值平均提高0.100个单位。数字金融与企业价值在5%水平上显著正相关,数字金融对企业价值的回归系数由0.107减小到0.103,显著性明显降低,根据中介效应模型,说明内部控制在数字金融对企业价值的影响中发挥着部分中介效应的作用。此外,被解释变量与控制变量的回归结果与模型(3-1)回归结果一致。结果表明,内部控制在数字金融对企业价值的影响中发挥着中介作用,即数字金融促进了企业内部控制水平的提高,从而带动企业价值的提升。因此假设H3得到了验证。

(四) 稳健性检验

1.替换解释变量。为了确保研究结果的可靠性,本文参照张雪莹[20]等人的做法,选用数字普惠金融指数的二级指标使用深度作为自变量。回归结果见表5,数字金融使用深度与企业价值仍呈正相关关系,数字金融使用深度与企业内部控制正相关关系依然显著,内部控制在数字金融使用深度与企业价值的影响中仍然发挥着部分中介作用。通过替换解释变量,检验结果依然成立,说明稳健性检验成立。

2. bootstrap检验。为了使中介效应更稳健,本文用bootstrap检验方法代替依次逐步回归法,抽样次数为500次。回归结果见表6,将内部控制作为中介变量进行bootstrap检验时,下限结果为0.003 5,上限结果为0.073 4,95%置信区间均未包含0,说明内部控制在数字金融对企业价值的影响中起到了中介效应的作用。因此得出的结果与运用逐步回归方法得出的结论一致,说明结论具有稳健性。

(五) 异质性检验

数字金融对所有权性质不同的企业的影响存在差异。国有企业由于具有独特的背景且承担着增加就业、改善民生等社会责任,其往往能够得到政府、商业银行等财政支持,在传统金融市场中具有先天优势。而非国有企业则很难享受到这些融资优惠,但是数字化手段方便了资质审查,拓宽了融资渠道,使得原来一些受到信用限制的非国有企业享受到数字金融发展的福利,引导部分资金流向非国有企业[21]。因此,非国有企业对数字金融的发展更加敏感,数字金融促进非国有企业价值的提升作用亦更加明显。基于以上假设,本文根据企业所有权性质进行异质性检验,相关结果分析见表7。

通过回归结果表7(1)发现,数字金融对国有企业价值的影响回归系数0.020,结果并不显著,根据检验中介效应的逐步回归法的思想,当主效应不显著时,将停止中介作用检验。通过表7(2)发现,数字金融对非国有企业价值的提升作用在1%的水平上显著,回归系数为0.183,表明在其他条件一定的情况下,数字金融发展水平每提高一个单位,非国有企业价值将平均提高0.183个单位。同时表7(3)显示,数字金融与非国有企业的内部控制水平在10%水平上显著正相关,回归系数为0.027,说明数字金融也能够促进非国有企业的内部控制水平提升。通过表7(4)发现,加入企业内部控制这一中介变量后,数字金融对企业价值的影响系数由0.183***减小到0.179***,说明企业内部控制在数字金融对非国有企业价值的影响中仍然发挥着部分中介作用。因此,得出结论:数字金融对非国有企业的价值的影响显著大于对国有企业的影响,并且内部控制在数字金融对非国有企业价值的影响中仍然具有中介作用。

五、 研究结论与建议

本文以2012—2021年我国沪深A股上市制造业企业为研究样本,检验了数字金融对制造业企业价值的影响,并且进一步探究了企业内部控制在其中的中介作用。主要结论如下:(1)制造业企业价值与数字金融发展水平正相关,数字金融发展水平越高,企业价值也相应越高。(2)数字金融会提高企业的内部控制水平,数字金融发展水平越高,对企业的内部控制水平提高作用越大。(3)企业内部控制水平在数字金融对企业价值的影响中发挥着中介效应作用。(4)数字金融对非国有企业价值的提升作用要大于对于国有企业的提升作用。而且企业内部控制在数字金融对非国有企业的价值影响中仍然发挥着中介效应的作用。

通过对三者关系的研究,本文对提高制造业企业价值提出以下几点建议:第一,加强数字金融顶层设计。一方面,国家需要大力扶持数字金融产业发展,构建大数据征信平台和数据共享机制,通过数字化手段解决信息不对称和资本市场资源错位问题。另一方面,相关政策需要向非国有企业倾斜。政府在制定数字金融发展政策时,要尽量让非国有企业享受到数字金融的普惠性,让数字金融真正发挥出带动实体经济发展的促进作用。第二,提升企业数字金融素养。一方面,政府需要消除数字鸿沟,加大网络、通信等基础设施建设,构建基层数字金融服务体系,让企业有机会享受到数字化发展的便利,从而提升金融素养。另一方面,政府还需要加强数字金融系列讲座学习,提高企业投资者、管理层对数字金融的认识和金融领域的专业化水平,培养更多的金融复合型专业人才,满足企业和金融机构的数字化改革。

[参考文献]

[1]LEE I,SHIN Y J.Fintech: ecosystem, business models, investment decisions, and challenges[J] . Business Horizons,2018(1):35-46.

[2]PUTRI W H,NURWIYANTA N,SUNGKONO S,et al. The emerging fintech and financial slack on corporate financial performance[J]. Investment Management and Financial Innovations, 2019(2):348-354.

[3]李小玲,崔淑琳,赖晓冰.数字金融能否提升上市企业价值?——理论机制分析与实证检验[J].现代财经(天津财经大学学报),2020(9):83-95.

[4]杨洁,马从文.金融科技对企业避税的影响及作用机制研究[J].哈尔滨商业大学学报(社会科学版),2022(2):97-113.

[5]郑雨稀,杨蓉,MOHAMMAD H.数字金融促进了突破式创新还是渐进式创新?[J].云南财经大学学报,2022(2):49-69.

[6]PETERSON K O. Impact of digital finance on financial inclusion and stability[J]. Borsa Istanbul Review,2017(2):56.

[7]JAGTIANI J,LEMIEUX C.Dofintech lenders penetrate areas that are underserved by traditional banks?[J]. Journal of Economics & Business, 2018(11):43-54.

[8]李秀萍,付兵涛,郭进.数字金融、高管团队异质性与企业创新[J].统计与决策,2022(7):161-165.

[9]谢绚丽,沈艳,张皓星,等.数字金融能促进创业吗?———来自中国的证据[J].经济学,2018(4):1557-1580.

[10]张斌彬,何德旭,张晓燕.金融科技发展能否驱动企业去杠杆?[J].经济问题,2020(1):1-10+69.

[11]张晓燕,李金宝.数字普惠金融、融资约束与企业价值:基于中国2011—2018上市A股公司的经验数据[J].金融发展研究,2021(8):20-27.

[12]李沁洋,支佳,党誉珲.数字金融、融资约束与企业价值[J].当代金融研究,2021(Z3):37-46.

[13]陈廉,易露,陈强.数字金融、中小企业债务融资与债权人异质性[J].贵州财经大学报,2021(5):53-60.

[14]SANJAY K,ASHUTOSH D,LIU J X,et al . An analysis of trust, employee trustworthiness, fraud, and internal controls[J]. International Journal of Strategic Decision Sciences,2013(3):203.

[15]戴亮,徐雅洁.内部控制对企业价值的影响研究[J].农村经济与科技,2021(6):124-126.

[16]RADOVI M,VITOMIR J,POPOVI S.Impact of internal control in enterprises founded by local self-government units: the case of republic of serbia[J]. Engineering Economics, 2021(1):82-90.

[17]陈婕.内部控制有效性、企业社会责任与企业价值[J].合作经济与科技,2021(1):96-99.

[18]徐晨阳,陈艳娇,王会金.区块链赋能下多元化发展对企业风险承担水平的影响:基于数字经济时代视角[J].中国软科学,2022(1):121-131.

[19]蔡乐才,朱盛艳.数字金融对小微企业创新发展的影响研究—基于PKU-DFIIC和CMES[J].软科学,2020(12):20-27.

[20]张雪莹,刘茵伟,于露.数字普惠金融对债券信用利差的影响研究[J].武汉金融,2022(1):25-32.

[21]杨先明,杨娟.数字金融对中小企业创新激励:效应识别、机制和异质性研究[J].云南财经大学学报, 2021(7) : 27-40.

Digital Financial, Internal Control and Enterprise Value:Based on 2012—2021

A-share Listed Companies Empirical Data of Chinese Manufacturing Industry

SU Ying,LIU Chang,GUAN Shutan

(School of Economics and Management, YanShan University, Qinhuangdao 066004,China)

Abstract:This paper takes a-share manufacturing listed companies from 2012 to 2021 as samples, uses digital inclusive finance index to measure the development level of digital finance, adopts multiple regression model to verify the impact of digital finance on the value of manufacturing enterprises, and explores the intermediary role of internal control in it. The empirical results show that digital finance can significantly improve the value of manufacturing enterprises. Enterprise internal control plays an intermediary role in the influence of digital finance on enterprise value. Digital finance has a more significant impact on the value of non-state-owned manufacturing enterprises, and the internal control of enterprises still plays an intermediary role.

Key words:digital financial;internal control;the enterprise value;manufacturing industry

[责任编辑田春霞]

[基金项目]国家社科基金项目“数字经济视域下地方政府债务风险与金融风险的交互传染机制研究”(21BJY014)

[作者简介]苏英(1973—),女,陕西蒲城人,燕山大学经济管理学院教授,硕士生导师,研究方向为金融理论与政策;刘畅(1997—),女,河北廊坊人,燕山大学经济管理学院硕士研究生,研究方向为内部控制;关舒檀(1997—),女,河北石家庄人,燕山大学经济管理学院硕士研究生,研究方向为内部控制。[摘要]文章以2012—2021年A股制造类上市公司为样本,用数字普惠金融指数衡量数字金融的发展水平,采用多元回归模型验证数字金融对制造类企业价值的影响,并探究内部控制在其中的中介作用。实证结果表明:数字金融会显著提高制造类企业价值;企业内部控制在数字金融对企业价值的影响中发挥着中介效应;数字金融对非国有制造类企业价值的影响更显著,并且企业内部控制在其中仍然发挥着中介作用。