2023年奶业形势回顾与展望

2024-03-29夏建民

夏建民

中国农业大学动物科学技术学院,北京 100193

0 引言

2008—2018年中国奶类产量在3200 万t徘徊,消费增量被进口乳制品挤占,奶源自给率从93.1%下降到66.6%。2018年以来,依托于奶业振兴政策带动、产业素质和消费升级推动,中国奶类生产实现较快增长,2023年牛奶产量达到4197 万t,4 年间的年复合增长率(CAGR)达到7%,国产乳制品已成为新增消费的主要供给来源,奶源自给率提高到了71.4%。但2022年以来,受消费下滑、产能扩张速度过快等因素影响,奶牛养殖进入“调整周期”阶段,奶源出现过剩,养殖大面积亏损,需要行业同心协力共渡难关。

1 国际奶业回顾

1.1 主产国牛奶连续3 年低速增长

欧盟、新西兰和美国等是世界奶业的主产国兼贸易大国(地区),并且是中国的重要进口来源国。2020年疫情以来,其牛奶产量并没有像中国一样高速增长,相反其增长基本陷入停滞。2023年欧盟、美国和新西兰牛奶产量分别为1.52 亿t、1.03 亿t和2 125 万t,产量合计2.76 亿t,甚至比2020年的2.77亿t下降约0.4%,可以说疫情以来其牛奶产量增长基本陷入停滞。其他国家如澳大利亚2023年牛奶产量822 万t,与2022年基本持平,比2021年的880 万t下降6.6%。主要奶业出口国牛奶产量低速增长,首先反映了奶业发达国家产业更为成熟和理性,并没有因为奶价的波动出现产能的同步波动;其次,相对减弱了对中国的出口压力,一定程度上促进了国产奶源的发展。

1.2 奶价和成本情况

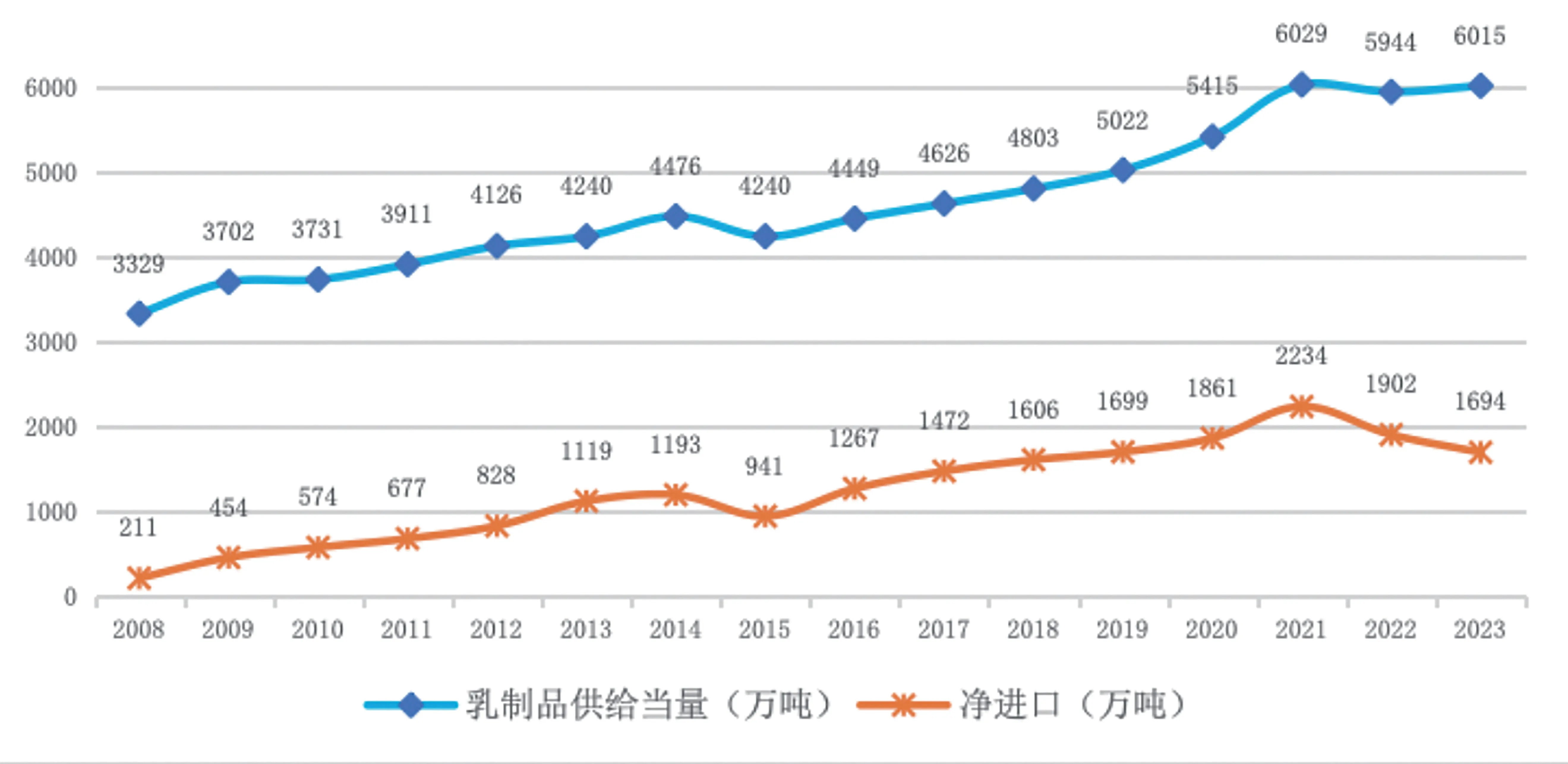

根据“www.clal.it”网站的数据并按汇率折算,可以发现西方奶业发达国家奶价在2022—2023年经历了一个先涨后跌的过程,见图1。受西方高通胀的影响,2022年奶业发达国家奶价出现普遍上涨,新西兰和法国上涨约10%,美国、爱尔兰、荷兰和德国奶价上涨超过30%;2023年受通胀消退和需求不振等因素影响,大部分国家奶价出现下降,新西兰、美国和爱尔兰奶价下降接近20%,荷兰和德国下降超过10%,欧盟奶价按原价计算则下降6.5%;国家奶牛产业技术体系监测中国规模奶牛场奶价则下降7.1%,见图1。中国奶价表现出与国际奶价高度联动的效应,本轮“奶牛周期”中,中国奶价上涨主要集中在2021年,全年上涨9.8%,早于西方国家一年,但均在2023年开始下跌。

图1 2021—2023 年主要典型国家奶价情况(折合人民币)

根据IFCN典型牧场数据,2022年新西兰、澳大利亚、美国、爱尔兰、荷兰、德国和法国千克奶成本和饲料成本均出现上涨,平均涨幅均超过8%。2022年中国千克奶成本与法国、荷兰等国家接近,但分别比新西兰、爱尔兰高出52%和26.7%,饲料成本则普遍高于西方奶业发达国家,比新西兰和爱尔兰分别高189%和271%。日本牛奶价格和生产成本都处在较高水平,见图2。

图2 2022 年主要典型国家生鲜乳成本情况(折合人民币)

2 2023年中国奶业回顾

2.1 产能增长、消费下降,供需矛盾突出

2023年奶牛养殖虽然出现大面积亏损,但2019年以来的牛奶产能增长,在2023年仍然持续。由于计划和在建养殖场项目仍需要推进,部分养殖企业的现金流仍能维持,2023年奶牛存栏和牛奶产量并未出现预期的低增长甚至负增长。国家统计局数据显示,2023年牛奶产量4197 万t,同比增长6.7%,仍然维持着2020年以来的高增速。

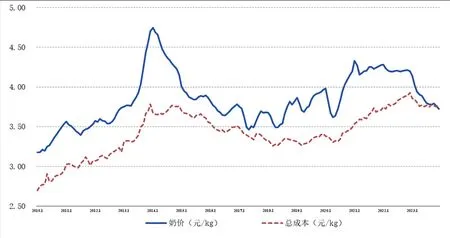

与此相反,2022年开始,乳制品消费出现持续下降,据尼尔森数据,2022年液态乳制品销量比2021年下降8.6%;据凯度消费者指数中国城市家庭样组数据,2023年前三季度,液态奶销售额同比增长率为-2.2%,渗透率为99.3%。根据2023年数据测算,全年乳制品供给折合液态奶当量(奶类产量+净进口当量,其他奶类按100 万t计算)为6 015 万t,同比增长1.2%,大幅低于2019—2020年的7.9%,见图3。多个途径数据表明,近两年乳制品消费增速出现明显下降甚至负增长,也反映了2008年以来中国4%的乳制品温和消费增速的合理性和约束性,高消费增速并不可持续,之后必然伴随消费增速的下降和向均值回归。

图3 2008—2023 年中国乳制品净进口当量和乳制品总供给当量

供需矛盾在2023年表现的尤为突出,据调研,2023年2月龙头乳企平均每天喷粉的生鲜乳量达到1.08 万t,占全国收奶量的17%左右,5月份,日均喷粉生鲜乳量5 000 t左右,10月双节备货,出现短暂的抢奶,年底乳制品消费“旺季不旺”,春节前部分大乳企仍在喷粉,大乳企预计每天喷粉生鲜乳在8 000 t左右,全年喷粉的生鲜乳量预计占商品奶的8%左右。

2.2 进口乳制品下降给国产奶源腾出空间

2022年开始,中国进口乳制品已经出现了连续两年下降。根据贸易月报数据,2023年中国进口干乳制品204.3 万t,同比减少10%,进口液态奶84 万t,同比减少16.5%;折合液态奶当量约1 718 万t,比2021年进口当量2 251 万t减少533 万t,期间中国牛奶增长514 万t。可以说2022年以后进口乳制品的下降给国产奶源的消化腾出了大部分空间。

2.3 奶价下降幅度高于成本,行业普遍亏损

根据监测数据,2023年生鲜乳价格从1月的4.14 元/kg下降到12月的3.76 元/kg,下降幅度0.38 元/kg;据农业农村部监测,内蒙古、河北等10 个奶业主产省,生鲜乳价格从2023年1月第一周的4.12 元/kg下跌到12月第二周的3.67 元/kg,下降0.45 元/kg,下降幅度高于国家奶牛产业技术体系监测结果。而同期,生鲜乳生产成本仅从3.86 元/kg下降到3.76 元/kg,降幅0.1 元/kg,奶价下降数值大幅超过成本,千克奶利润从2022年的0.4 元下降到接近于0,再加上限收生鲜乳卖散奶的价格只有2 元/kg左右,导致2023年奶牛养殖业的亏损面在60%~70%[1,2],再次出现上一轮调整周期2016—2018年曾经出现的大面积亏损现象[3]。

2.4 淘汰母牛和奶公犊价格下跌

根据调研,淘汰母牛的价格从2021年的25 元/kg下降到2022年的22 元/kg,2023年下降到18 元/kg,年底部分地区甚至下降到14 元/kg。落地奶公犊价格也从2021年高峰期的4 000 元/头下降到500~1 000 元/头,虽然4 000 元/头的高价属于不正常现象,但也大幅低于2019年的2 000 元/头。按此下降幅度测算,2023年一个1 000 头存栏奶牛场,每年淘汰母牛和奶公犊销售收入利润同比下降约70 万元。奶价按从2022年的4.21 元/kg下降到2023年的3.87 元/kg,一个1 000 头奶牛场每年生鲜乳销售损失约190 万元,两者合计达到260 万元,同期成本并没有明显的下降,这造成了养殖企业尤其是中小奶牛场大幅亏损。

3 奶业展望

3.1 中国奶牛养殖具有明显的周期性,产业调整期预计仍将持续2 年左右

中国奶牛养殖业也是周期性行业,相比“猪周期”,周期跨度更长。每轮周期的时间跨度大致为8~9 年,包括4~5 年景气阶段和3~4 年调整阶段。“奶牛周期”的典型特征通常表现为奶价的周期性波动、扩群积极性的周期性变化、生鲜乳增速变化等方面[4]。从图4的月度奶价走势可以看出养殖的周期性变化,在上一轮周期中景气阶段2010—2014年,奶价最大上涨幅度达到1.5 元/kg,随后的调整阶段持续到2018年,奶价最大下跌幅度约1.3 元/kg;在新一轮景气周期中,2018年到2022年奶价上涨约0.9 元/kg,2023年开始奶牛养殖正式进入调整阶段,奶价已经下降了0.45 元/kg,按照3~4 年的调整时间跨度,调整阶段至少会持续到2025年。2024年奶牛养殖形势和纾困压力、产业调控和管理难度都将高于2023年。

图4 规模牛场生鲜乳价格呈周期性波动

3.2 2024 年奶价和成本呈现下降趋势

在产业调整期,奶价整体将呈现震荡下行趋势。目前很多规模牛场奶价在3.6 元/kg左右,2024全年平均奶价将会低于3.6 元/kg,部分牛场奶价可能会降到3.3 元/kg,比2023年3.87 元/kg预计将下降10%以上。

饲料原料价格下降、单产提升、淘汰奶牛加速,可以预见2024年千克奶成本仍将呈现下降的趋势。2024年可能会逐渐压缩母猪和生猪产能,对大宗饲料需求减少,豆粕和玉米期货价格在2023年的基础上可能会继续下降或维持低位,带动各种精饲料、苜蓿草和玉米青贮价格的下降,推动千克奶饲料成本出现明显下降。

3.3 进口大包粉情况

根据中新自贸协定的规定,中国从新西兰进口的各种乳制品关税到2019年降为零,但对原料奶粉、液态奶、黄油、奶酪这四类产品设定了特殊保障性关税,若进口量超过约定水平,便不再享受零关税。对新西兰液态奶、黄油和奶酪等产品的保障性关税已于2021年结束,对奶粉的保障性关税到2023年12月31日正式结束,自2024年起,新西兰出口到中国的所有乳制品都实现了零关税[5]。2023年1~12月中国进口大包奶粉77.7 万t,进口均价3 762美元/t,折合液态奶3.4 元/kg,进口价格从1月的4 081 美元/t下降到11月的3 453 美元/t(折合液态奶从3.6 元/kg下降到3.1 元/kg)。2023年大包奶粉特保额度为19.7 万t,按同等条件下因特保政策的取消,中国进口大包奶粉的成本将比2023年下降5%以上,对国内奶源的压力值得观察和警惕。

2024年“中央一号文件”提出“完善液态奶标准,规范复原乳标识,促进鲜奶消费。”2023年12月政府部门对《灭菌乳》和《高温杀菌乳》国家标准公开征求意见,推动使用生乳为原料加工高温液态乳制品,标准的尽早颁布实施将有望提振国产奶源消费,对缓解大包粉进口压力有一定效果。

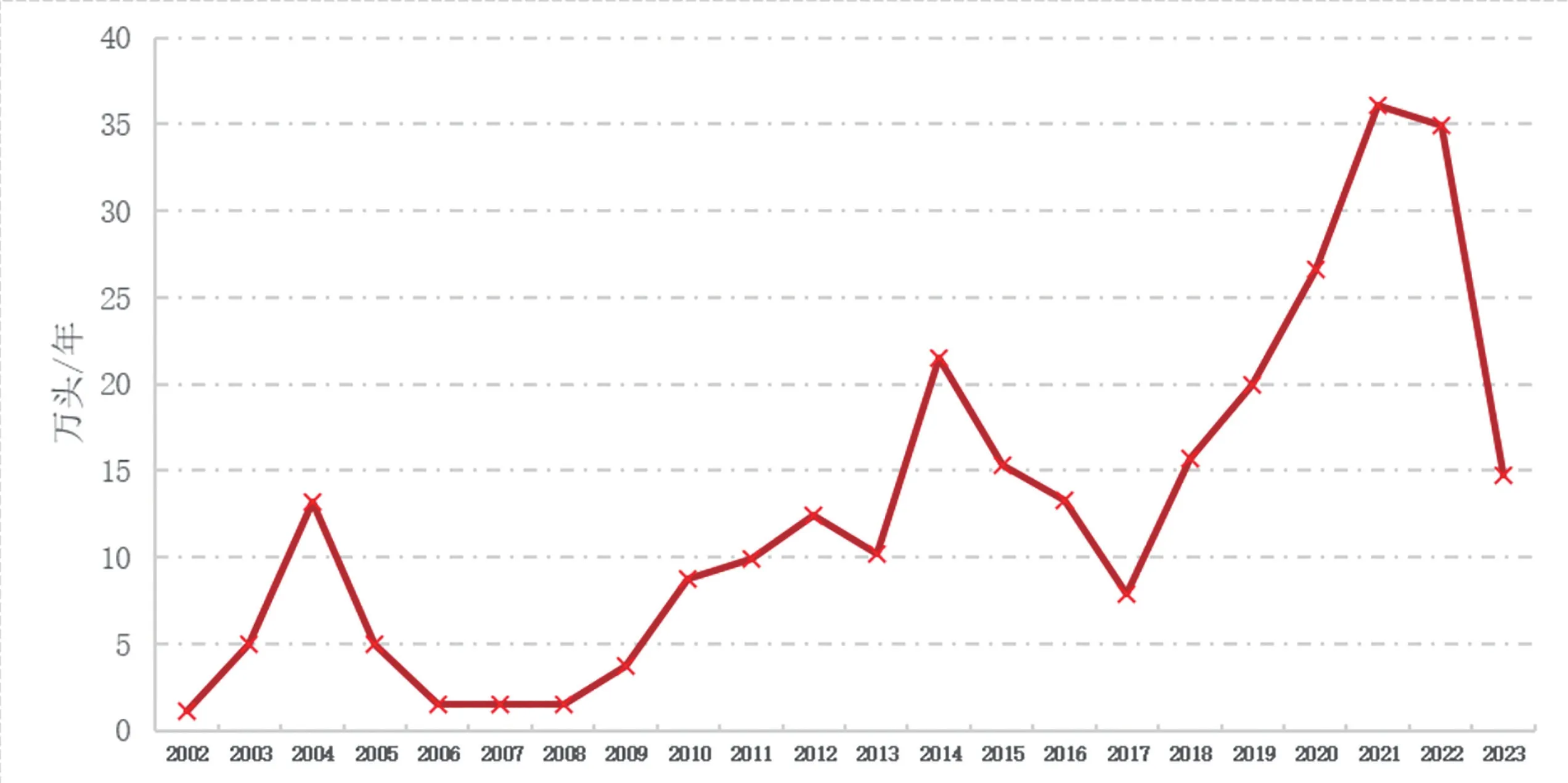

3.4 进口活牛维持低位

从图5可以看出中国活牛(主要是奶牛)进口数量在不同的奶牛周期中呈现的周期性变化。比如,从2002年的1 万头增长到2004年的13.2 万头,随后在2007年又下降到1.5 万头。新周期开始后上涨到2014年的22.5 万头,随后又下降到调整期2017年的7.9 万头。在本轮周期中上涨到2021年的最高点36.1 万头,2023年中国进口活牛14.8 万头,同比减少57.6%,平均价格为2 149 美元/头(约人民币1.5 万元/头),比高峰期价格下降超过1 万元/头。随着调整期的持续,未来两年进口活牛数量预计都在10 万头左右。

图5 中国进口活牛数量的周期性变化

图6 规模奶牛场存栏占比变化

3.5 产业结构持续调整

养殖规模大型化是全球奶业发展的趋势。荷兰的平均养殖规模从2000年到2022年提高了一倍,达到100 头成母牛左右;2007年美国1 000 头以上牧场饲养奶牛数量占全国的40%,2017年则提高到了54%[6]。根据国家奶牛产业技术体系调研,1 000 头以下小规模牛场奶牛存栏占比从2019年的31%下降到2023年的17%,5 000 头以上的大型牛场奶牛存栏占比则从27%提高到42%。随着产业调整的持续,抗风险能力、融资能力和市场谈判能力弱的中小奶牛场面临着较大的退出压力,值得行业关注。

3.6 未来中期消费和奶牛存栏展望

未来中国奶业仍是朝阳产业是行业共识,这主要是根据当前相较于日韩仍然较低的牛奶消费水平和多年来温和增长的趋势得出的判断。2023年中国人均奶类表观消费量42.7 kg,扣除200 万t过剩喷粉外,牛奶消费量在41 kg左右,若按商品奶产量进行折算只有35 kg左右。离周边饮食习惯相近的日韩60~70 kg的消费水平仍有较大差距。经济增长是促进牛奶消费增长的主要动力,有研究表明,人均GDP每增加1 000美元,人均奶类消费量可增加1.1 kg。2023年中国人均GDP为1.25 万美元,而日本和韩国为3.39 万美元和3.31 万美元,从这些数据可以得出两个判断,首先,中国奶类消费水平的差距是由于经济发展水平的差距导致的;其次,中国奶类消费水平在短期内达到日韩消费水平几无可能,这也是由于中国人均GDP短期内很难达到2~3 万美元的客观经济增长规律所决定的。

影响中国奶类消费的一个负面因素是人口的负增长,2022和2023年人口分别下降85万和208万,2023年末全国人口140 967 万人,人口自然增长率为-1.48‰。预测2024—2050年人口负增长趋势将呈现“先快后慢、然后继续加快”的趋势,根据文献研究,预测2030和2035年人口可能分别为13.8亿和13.7亿[7,8]。网络上更有预测2030和2035年中国人口可能降到13.6亿和13.2亿。即便未来10年人口下降5 000 万人,人均消费量按50 kg/年,影响消费总量250 万t(每天约7 000 t),相对于2 000 万吨体量的消费增量来说,可以认为中期内人口的下降对奶类消费总量有一定影响但影响不大。长期的影响仍需要持续跟踪分析。

未来中期内仍然采用4%的奶类平均消费增速;奶牛单产按每年300 kg增长,以现有规模牛场存栏为基础,仅依靠单产的增长既可以满足消费增量的一半左右;再考虑到进口带来的影响,规模奶牛场每年10~15 万头的扩群即可以满足中国牛奶消费需求增长,即10 年存栏增长100~150 万头。而过去3年中国规模奶牛场存栏就增长了约150 万头,3 年完成10 年的产业目标和工作量,效益好的时候一蜂窝“大干快上”建场进牛,这也是造成我国奶源周期性过剩的根本原因之一。因此,未来奶源基地的建设需要与消费增速和存栏目标进行匹配,做好全国统筹;同时奶源基地的布局在远离消费市场的地区要减缓或限制发展,在人口、土地集中的中部地区和南方主要消费地区鼓励发展。

4 奶业发展建议

4.1 适当压缩产能,缓解供需矛盾

经过2023年的调整,部分牛场资金链更加紧张,没有长期供奶合同的牛场面临着巨大的经营压力。适当压缩产能有利于缓解供给过剩,根据2023年过剩喷粉200多万t商品奶的量,2024年较为理想的情况是压缩20~30 万头成母牛,才能大幅缓解产能过剩。因此建议行业出售部分中低产牛甚至后备牛,优化牛群结构,减少奶公犊育肥业务,降低现金消耗,聚焦核心牛群和生产能力,“活下去”是大部分奶牛场的第一要务。

4.2 多途径促进消费

商务部将2024年定为“消费促进年”,将坚持“政策和活动”双轮驱动,办好系列消费促进活动,推出更多政策举措,推动消费从疫后恢复转向持续扩大。建议一是通过公益宣传倡导消费者多饮奶,支持各地因地制宜向儿童、学生、老人派发乳制品消费券,借鉴“家电下乡”实施“牛奶下乡”,增加乳制品消费。特别是地方政府拿出政策性补贴支持学生奶的发展,目前全国学生饮用奶在校日均供应量2 500 万份,不到中小学生数量的十分之一,建议继续扩大推广力度和覆盖面。二是通过政府引导或政府采购模式生产平价亲民液态奶产品,补贴推动乳企将过剩生鲜乳进行多样化加工,比如生产奶酪、脱脂奶粉、亲民平价液态奶等,以促进乳制品消费和过剩奶的消化。三是推动奶粉收储计划转化为收购捐赠计划。

4.3 出台淘牛补贴、提高牛群健康水平

产业调整期是开展牛群净化、提高牛群健康水平的重要时机。出台奶牛疫病净化扶持政策,以奶牛“两病”为重点,对阳性动物扑杀、疫苗采购、监测净化、人员防护等环节给予补助,对奶牛养殖场完成“两病”净化创建授牌给予高额奖补,即提高了牛群的健康水平,又适时压缩了奶牛产能,一举两得。

4.4 推动种养结合

中国奶牛养殖成本65%左右为饲料成本,建议在当前产业困难阶段研究出台加大产业扶持和补贴的政策。一是按梳理大食物观、构建多元化食物供给体系要求,鼓励青贮玉米种植,确定青贮玉米折粮系数,打消地方种青贮不算粮食的顾虑,放宽主产省一般耕地种植苜蓿草的限制。二是将“粮改饲”青贮收储补贴从50 元/t提高到100~150 元/t;将苜蓿项目提标扩面,将苜蓿种植的补助标准从单次600 元/亩提高到3 年累计1 000 元/亩的补贴。三是探索通过产业链一体化带来的利益反哺和政策推动,承担奶牛场土地流转、租赁的部分成本,推动种养结合持续提升。

4.5 优化乳制品产品结构

优化乳制品加工结构,鼓励和补贴乳品企业的原制奶酪、乳清、乳铁蛋白等乳制品精深加工产业,消化阶段性过剩的产能。例如2023年9月《内蒙古推进奶产业高质量发展若干政策措施》对建设原制奶酪、乳清、乳铁蛋白等乳制品精深加工项目给与补贴,对乳品企业使用生鲜乳加工原制奶酪给予补贴。其次是加强复原乳标识的监督检查和推动液态奶产品标准的修订和颁布实施。