股票期权激励与企业创新

——基于A股上市企业的经验数据

2024-01-12麦慧

麦 慧

(广西大学,广西 南宁 530004)

创新是经济发展的动力,在当前国际政治经济形势复杂多变的背景下,持续提高一国科技创新能力是保持大国竞争力的关键所在。习近平总书记在党的二十大中指出,要强化企业科技创新主体地位,发挥科技型骨干企业引领支撑作用,营造有利于科技中小微企业成长的良好环境,推动创新链产业链资金链人才链深度融合。企业作为微观市场参与主体,承担技术研发到成果转化并获取效益的关键任务,因此研究影响企业创新的各种因素具有重要研究价值和现实意义。当前,我国金融体系是以间接融资为主,国有银行为主导、多种银行所有制形式并存[1],这使企业获得债权型融资的可能要高于股权型融资。然而,创新不同于一般投资项目,存在风险与价值不确定、长期回报、成本不可逆等特征,以强调“风险控制”与“稳健经营”的银行体系相较资本市场无法高效率的为企业创新提供资金支持[2]。因此,我国上市企业往往面临融资约束问题,需要优化公司治理结构,提高创新效率以保持企业的核心竞争力[3]。

股票期权激励(Stock Option Incentive)可以通过“利润共享、风险共担”的方式将员工经营与股东利益最大化目标相结合,尽量避免因机会主义造成的管理层短视行为。然而,股票期权激励是否可以真正发挥对员工的激励作用以促进企业创新产出?学界对此存在争议,大多数研究认为,股票期权激励可以使人力资本与物质生产资料更有效结合,从而促进企业创新,提高企业价值。然而仍有少部分文献指出,股票期权激励与企业创新之间并不存在显著的因果关系,例如Biggerstaff 等[4]将FAS-123R 实施作为一项准自然实验,研究发现基于期权的薪酬变动与企业创新间不存在显著的因果关系。因此,本文运用2006—2018年我国A股非金融行业上市企业数据对上述问题做再检验,在基准回归分析基础上根据企业创新主体、创新过程和创新机制差异做异质性分析,以理解股票期权激励与企业创新间存在的可能关系,为企业创新效率提升提供理论基础与现实依据。

一、文献综述与研究假设

股票期权激励被学者们认为是解决企业管理层与股东之间代理冲突问题的最有效工具,可以分为以下三个主要研究方向。

一是股票期权激励与企业绩效关系。李增泉运用1998 年度高管持股及报酬数据研究发现,高管报酬及低持股比例与企业绩效不相关,需要构建工资、奖金、股票期权三位一体的激励机制[5]。赵华伟研究认为,股权激励可以提高企业绩效,其中股票期权的提升效果更为明显[6]。而田国双和齐英南[7]、扶青和谢作为[8]则认为,不同股权激励模式对企业绩效会产生异质性影响,由于限制性股票存在因股价走低而利益受损的风险,因此限制性股票的推动作用要优于股票期权,股权激励对企业绩效的促进作用已成为研究者证实,但股票期权是否可以发挥激励作用仍存在一定争议。

二是股票期权激励方式及其影响。肖淑芳等研究发现,激励对象偏好的股权激励方式不同,管理层权力更大的企业更倾向于限制性股票,相较期权激励的获利空间更大[9]。欧丽慧等的研究则认为,股票期权有更好的激励效用,但现实情况中仍然是限制性股票的激励方式更受欢迎[10]。由于代理成本与机会主义的存在,使高管倾向与折价授予的限制性股票,以谋求更大的获利空间[11]。

三是股票期权激励与企业创新绩效研究。企业创新绩效可分为创新投入和创新产出两个维度,从创新投入(研发投入)维度分析,主要存在两种观点,孙菁等[12]认为两者存在正相关系,而叶陈刚等[13]、叶淞文和韦德贞[14]认为两者存在非线性关系,原因在于股权激励存在风险规避与激励两种效应的强度博弈,客观造成了两者影响关系的不确定性。从创新产出(专利申请)维度分析,石琦等[15]和黄海燕等[16]认为,股票期权激励对创新产出的作用根据激励对象的不同而存在较大差异,对技术骨干而言,股票期权激励模式效果更佳。

总体来看,已有研究中对股票期权激励是否有利于企业创新仍存在一些争议,原因在于,股票期权激励能否缓解高管与股东间的代理问题存在不确定性。实际上,上述研究中往往囿于实证方法和样本数据的可得性,因此得到了差异性观点。因此,本文尝试对股票期权激励与企业创新的关系进行再检验,从创新流程角度剖析股票期权激励的异质性作用。

首先,股票期权激励能否促进企业创新产出?从创新项目的自身特征看,创新项目具有周期长、风险大、价值报酬不确定性强的特点,需要持续的人力资本投入与资金支持,因此股票期权激励可以通过风险承担机制缓解可能出现的项目中断、资金支持断裂问题,通过激励机制鼓励高管及核心业务技术人员推动创新项目设计、落地及成果转化,提高创新效率。

基于此,本文提出假设1:股票期权激励可以有效促进企业创新。

其次,已有研究中多关注股票期权激励对企业创新的异质性影响,企业规模、年龄、股东结构、行业集中度、市场竞争等公司层面的内外部因素均可影响企业的创新行为。股票期权激励因素与上述因素的区别在于,股票期权激励作为一种治理模式,将员工行为与公司绩效绑定,通过利润风险共享共担机制缓解企业“所有权”与“经营权”分离产生的代理问题,因此把握授予对象面对激励的“行为模式”与“应对策略”是理解股票期权激励的企业创新效用的关键。从创新主体角度,对高管而言,获取股权激励后会进一步增加高管权力,增加其面对外部压力的能力,因此存在更大动机在综合统筹创新资源时谋求个人利益,造成创新资源的低效率,致使企业创新产出的下降[17]。而对核心业务技术人员而言,获取股票期权激励提高了自身福利,将个人财富最大化与企业利润最大化相结合,期权的特殊行权方式也能增加核心员工的抗风险能力,因此对核心业务技术人员的股票期权激励可以显著提高企业的创新产出;从创新过程角度,除上述因授予对象不同造成的影响外,股票期权授予的条件往往与企业经营绩效相关联,因此会更侧重于“实质性”创新,而非外观、实用专利为代表的“策略性”创新。此外,由于代理问题的存在,利益趋同效应与堑壕效应的强度大小与博弈方式会对创新资源利用产生差异性影响,因此股票期权激励与创新投入的相关关系并不清晰,需要视管理层的行为决策而定。从创新机制角度,股票期权激励如何影响到企业创新产出,如前文所述,股票期权授予与未来经营绩效挂钩,因此外部竞争与内部协作会造成创新结果的差异性表现,面临较大外部竞争压力和较强团结协作能力的企业而言,激励的边际效用更强,更有利于创新项目的顺利执行与成果转化。

基于此,本文提出假设2:股票期权激励对企业创新存在异质性影响,从创新主体角度分析,授予核心技术业务人员的激励效用更大,从创新过程角度分析,股票期权激励促使企业侧重于创新资源转化效率,提高创新产出,更强调“实质性”创新的作用,从创新机制角度分析,市场竞争大、团结协作能力强的企业授予股票期权的激励效果越好。

最后,鉴于前文阐述的对不同对象授予股票期权激励所产生的异质性影响,本文试图在作用于企业创新的关键机制“融资约束”的角度做进一步研究,讨论面临强融资约束环境下,高管及核心业务技术人员的行为模式与应对策略。本文认为,在利益趋同效应假说的视角下,高管的机会主义与谋求个人利益是在公司正常运营的基础上进行的,当面临较强融资约束使得各种创新项目难以为继的情况下,高管可能面临离职、调任、削减酬金的风险。

基于此,本文提出假设3:融资约束强化了股票期权激励对企业创新的促进作用,同时会缓解高管因机会主义产生的追求个人利益行为。

二、研究设计

(一) 样本与变量选取

考虑到2019 年新冠疫情冲击对国民经济运行产生的重要影响,同时结合股票期权激励事件的数据可得性,本文选取了2006—2018 年我国于沪深交易所上市的A 股企业作为初始研究样本,并与同期总计6320 条股权激励公告数据相匹配构建非平衡面板数据。在样本筛选过程中,按照研究惯例对数据做以下处理:(1)将6320条股权激励数据按照相同证券代码、年份加总得到股权激励授予对象类型、所占股本比例等数据,并按照该年度是否进行股票期权激励生成哑变量(授予=1,不授予=0),最终获得3023 条“企业—年份”股票期权激励数据。[A 股上市企业股票期权激励次数整体呈上升趋势,样本内激励次数由2006 年的13 条、2012 年的200 条上升至2018年的699条,占“企业—年份”总激励数据的23.12%。](2)剔除金融保险行业上市企业、ST 及ST*经营异常企业。(3)剔除2008 年证监会三份“备忘录”规定后、企业自身原因终止股票期权激励的数据。[通过CSMAR公司治理结构数据库中“股权激励方案表”与“股权激励授予明细表”匹配对比得到。](4)对连续型变量,例如公司规模(SIZE2)、杠杆率(LEV)等指标做(1%,99%)的缩尾处理。上述专利数据、股权激励数据、企业控制变量数据均来源于CSMAR 数据库,研发投入数据来源于WIND 数据库。

(二) 变量定义

1.核心被解释变量

本文核心解释变量为企业创新产出(In_patent)。创新可从创新产出和创新投入两个维度进行描述。既有研究中,创新产出指企业申请发明专利并获得授权的行为,通过对企业当年申请获授权专利+1 取自然对数衡量。参考田轩和孟清扬[18]的研究,可以进一步根据当前专利申请数量衡量企业的创新产出,专利申请到授权存在一定时间差距,因此本文按同样的方法构建专利申请量(Inpatent),与研发投入(R&D)分别引入回归做稳健性检验,同时将专利申请分为实质型创新(Inpatent1_app)和策略型创新(Inpatent23_app),分别用当年发明专利、实用新型专利和外观设计专利总和衡量,来做异质性分析。

2.核心解释变量

本文的核心解释变量为员工股票期权激励,用当年授予股票期权数量占公司总股本比例(Ratioeet)衡量,用以描述公司对员工的股权激励强度,同时按照当年是否有股票期权激励构建哑变量(Ratioeet_d)。进一步的,按照授予对象区分为授予高管权益(Exustkta)和授予核心技术业务人员权益(Ctbstkta)。

3.控制变量

参考已有研究[19-20],选取公司规模(SIZE2)、公司杠杆(Lev)、盈利能力(ROA)、第一大股东持股比例(OutdRate)、独董比例(OutdRate)、管理费用净值(ETC41)作为控制变量,其中公司规模指标对总资产取自然对数处理,管理费用净值用(管理费用-董事监事高薪酬-坏账准备-存跌准备-无形资产摊销)/总营业收入衡量,用以衡量企业业务运行的效率与活力。

此外,本文还按照研究思路,参考鞠晓生等[21]的研究,运用下式构建衡量企业融资约束的SA指数:

SA=-0.737*SIZE2+0.043*SIZE22-0.04*AGE

同时,整理了管理层持股比例(Mngshrate)、公司市场价值(Q1)、企业年限(AGE)等可能影响基准回归结果的遗漏变量做稳健性检验。

(三) 描述性统计

数据的描述性统计如表1 所示,在企业创新产出中,申请专利数量均值为1.299,即每家上市公司平均申请获授权专利1.67件,平均专利申请量为3.81 件,每年有43.83%的获授权比例,同时标准差为1.563,最大值和最小值分别为9.380 和1.563,说明企业创新产出存在较大差异,而研发投入的标准差为0.018,差距不大,这也与虞义华等[22]的研究相吻合。

同时,从激励强度、高管与核心技术业务人员激励比例变量的描述性统计来看,不同企业对高管和核心技术人员的激励选择存在较大差异,校准差分别为0.214和0.216,因此后文将其作为异质性分析的一部分,用以研究不同授予对象对企业创新产出的影响。

(四)模型设定

本文拟构建以下模型研究股票期权激励对企业创新的影响:

其中,Xit 为控制变量,δi 是行业效应,θt是年份效应,εit 是随机误差扰动项,在回归中,选取企业个体作为聚类稳健标准误,本文主要关注核心解释变量Ratioettit 的系数β1,当β1>0时,说明股票期权激励对企业创新产出存在正向积极作用,通过执行股票期权激励可以有效促进企业创新。

在进一步分析中,本文还引入了核心解释变量与融资约束(SA)的交互项,已有研究表明,融资约束是影响企业创新的关键因素,因此本文在式(1)基础上构建式(2),研究融资约束对股权激励与企业创新间的调节作用。

当βa>0 时,说明融资约束对上述关系存在正向调节作用,反之存在负向调节作用。

三、实证结果分析

(一)基准回归分析

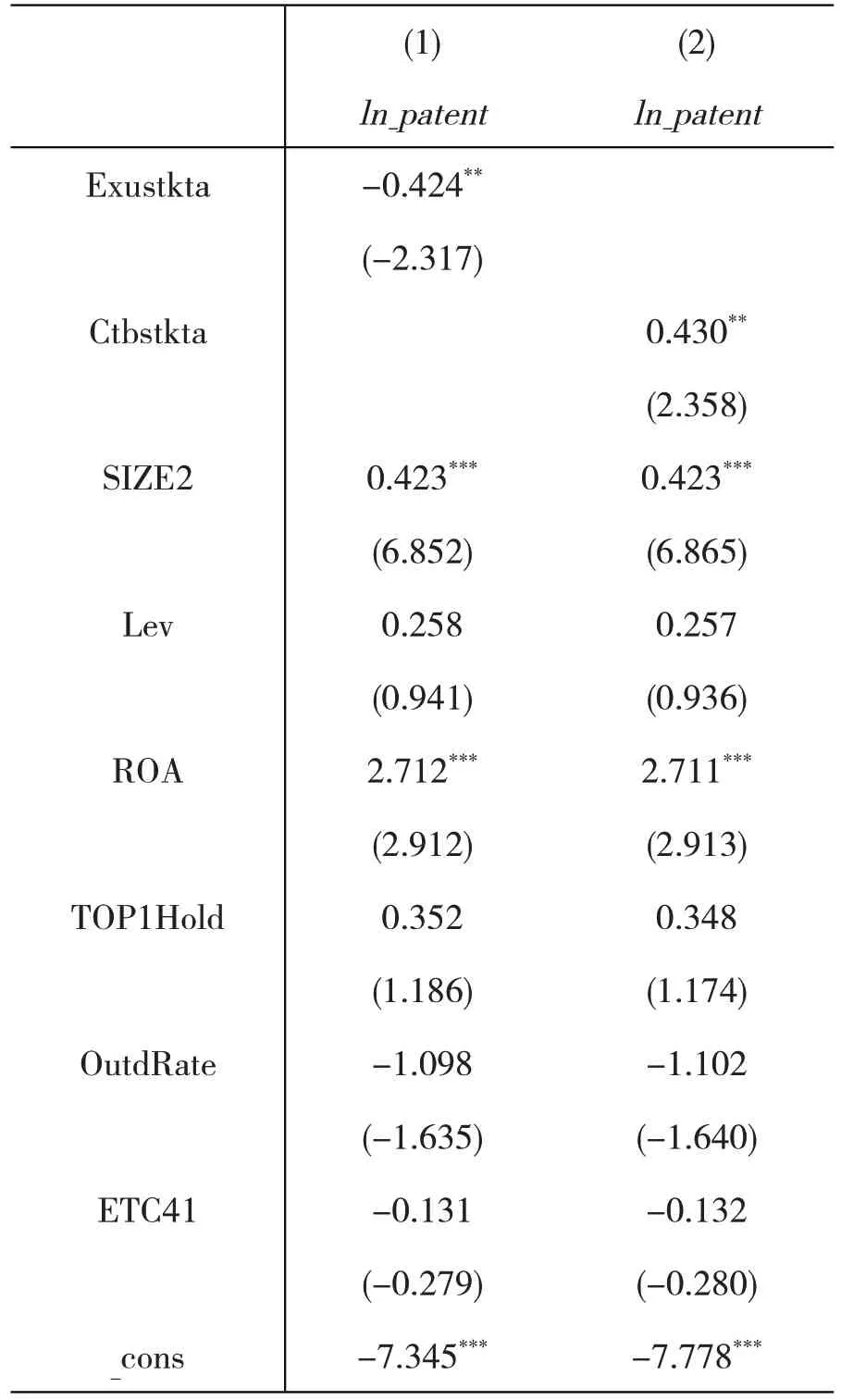

表2 汇报了式(1)的回归结果,采用了逐步回归方法,分别引入企业基本财务信息(SIZE2、 Lev、 ROA); 董事会股东结构(TOP1Hold、OutdRate) 和其他可能控制变量(ETC41),回归结果表明,Ratioett的系数均显著为正,通过了10%的显著性水平检验。说明股票期权激励能有效促进企业的创新产出,验证了本文的假说1。

表2 基准回归结果

同时,表2 中控制变量的结果表明,企业规模、杠杆、盈利能力的系数也显著为正,这说明企业规模越大、合理运用财务杠杆的能力越强、盈利能力越强,越能为企业各项经营活动提供充分的资金支撑,从而提高了企业创新产出。独立董事的系数显著为负,独立董事比例上升降低了企业创新产出。已有研究中,王华和黄之骏[23]、袁建国等[24]对企业价值、企业技术创新的实证检验也得出了相似结论,原因在于:独立董事主体为知名人士和高校教师,主要行使对经营者的监督职能,在样本企业中监督成本高于监督收益,造成了创新产出(企业价值)的下降;拥有丰富社会关系资源的独立董事存在政治资源诅咒效应,对企业技术创新产生负面影响。

(二)稳健性检验

为确保基准回归结果的稳健性,本文采用添加遗漏变量和替换核心解释变量方法做进一步检验。实证结果如表3所示。

表3 稳健性检验结果

考虑到影响企业创新的其他可能因素,例如冯根福等[25]再检验发现公司年龄也是影响企业技术创新的重要因素,贡献度达到27.3133%,仅次于企业规模,企业价值、股权结构等也会对创新产生重要影响。因此,本文进一步将管理层持股比例(Mngshrate)、公司市场价值(Q1)、企业年限(AGE)引入回归,模型(1)的结果表明,Ratioett 的系数仍为正,通过了10%的显著性检验,说明基准回归的结果是稳健的。

在已有对股票期权激励的研究中,通常使用哑变量衡量企业在某年度是否开展了股票期权激励行为,因此在模型(2)中,将Ratioett_d 替换核心解释变量进行回归,结果仍显著为正,通过了1%的显著性检验。

同时,企业股票期权激励授予对象可分为高管和核心业务技术人员两类,核心业务技术人员是企业创新的关键,在创新业务的全流程中,高管主要负责创新项目的发起和规划,而核心业务技术人员负责创新的落地和运营。考虑到核心业务技术人员的关键作用,本文将授予核心业务技术人员股票期权激励占总激励数的比例(Ctbstkta)作为激励强度的代理变量,模型(3)的结果表明,此时解释变量系数为0.430,通过了1%的显著性检验,说明即使是以授予核心业务技术人员股票期权激励为衡量标准的激励措施,也可以有效促进企业创新产出。此外,原解释变量ln_patent 是离散型整数变量,有大量企业不存在创新,因此将是否有创新产出设为哑变量,企业存在创新行为=1,不存在=0,用以衡量企业创新的广延边际,分别做Logit 和Probit 模型检验,实证结果表明,核心解释变量系数分别为0.904和0.554,通过了1%的显著性水平检验。

综上所述,基准回归结果是稳健的,企业股票期权激励有助于企业创新产出。

(三)异质性分析

为进一步研究股票期权激励对企业创新作用的异质性影响,从企业创新的全流程过程入手,通过哑变量分组回归的方式对创新主体、创新过程、创新机制做异质性检验。

1.股票期权激励的创新主体:高管还是核心业务技术人员

针对创新主体的异质性分析结果如表4-1 所示,在模型(1)中,对高管的股票期权激励会降低企业创新产出水平,通过了5%的显著性水平检验,而模型(2)中对企业核心业务技术人员的股票期权激励会显著增加企业创新产出。因此,在样本企业内,针对核心业务技术人员的股权激励所得效果会优于对管理层的股权激励。这是因为核心业务技术人员是企业创新的关键性因素,股权激励在带来激励效应的同时存在福利效应,可以鼓励技术人员投身生产经营活动,释放更大的生产力与创造力,而针对高管行为的系列研究发现,由于委托代理成本的存在,激励行为并无法真正使高管行为与股东利益相一致,可能会因为机会主义调节激励有效期与非激励有效期的利润为自己谋求福利[26]。因此,企业在重视对核心业务技术人员激励的同时,需要合理设置激励条件与激励有效期,更好地发挥高管自身才能,避免因利益纠葛造成的短视化行为。

表4-1 异质性分析结果——区分激励对象

2.股票期权激励的创新过程:实质性创新还是策略性创新

针对创新流程的异质性分析结果如表4-2 所示,首先,将创新投入:研发支出R&D 作为核心被解释变量。此时,Ratioett 的回归结果为正,但不显著,而Exustkta 和Ctbstkta 的回归结果分别为-0.009和0.009,均通过1%的显著性水平检验,与表4-1 的研究结果相一致,说明以强度衡量的股权激励对创新投入的正向影响并不突出,在区分授予对象后,创新投入与创新产出所受影响一致。

表4-2 异质性分析结果——创新投入与创新产出

根据黎文靖和郑曼妮[27]的研究,基于企业创新的质量和数量两个维度将企业创新产出区分为实质性创新和策略性创新分别引入回归,实证结果发现,模型(4)的回归变量为正,通过了1%的显著性水平检验,股权激励有利于实质性创新,侧重于创新质量的发明专利申请会显著增加。实质性创新可以帮助企业得到更大的技术竞争优势,提高业务经营绩效,因此,合理利用股权激励手段可以通过促进实质性创新提高企业价值。

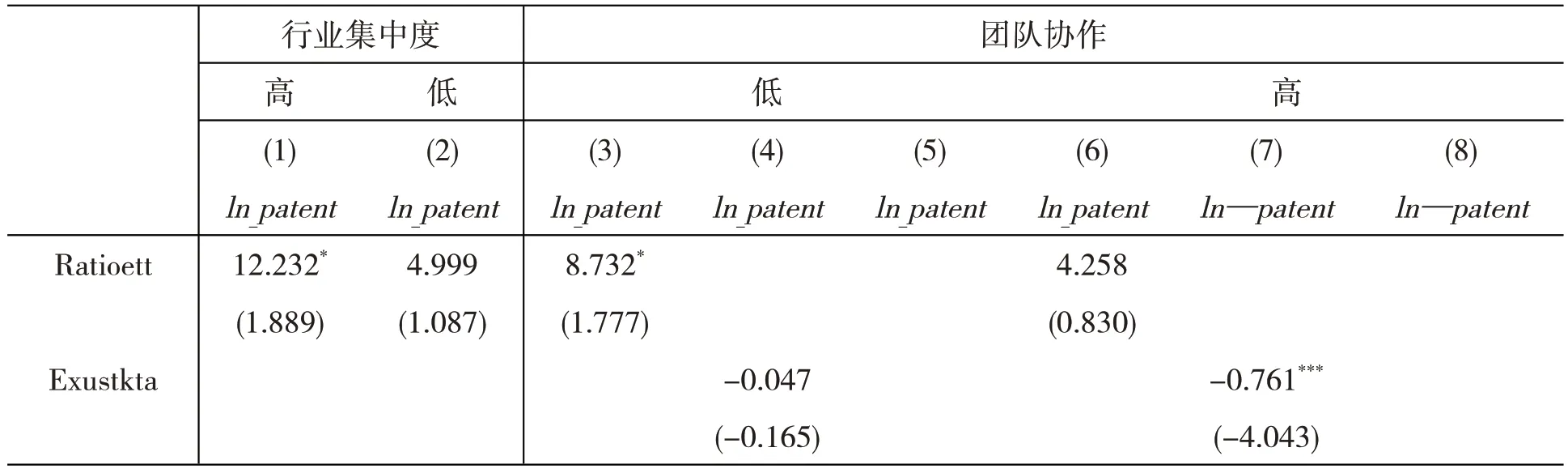

3.股票期权激励的创新机制:行业集中与团队协作

针对创新机制的异质性分析结果如表4-3 所示,公司规模一直是影响企业创新的关键要素,研发创新项目的长期性与不确定性使企业需要有良好的风险承担能力与团队协作能力,当行业集中度高时,市场上龙头企业的竞争优势就越强,因此行业内企业会不断提高鼓励创新并增大研发投入,提高自身的市场竞争能力,基于行业集中度的分组回归结果也表明,行业集中度越高,股票期权激励对企业创新产出的正向积极作用越强,而在低集中度行业,这种关系并不显著。

表4-3 异质性分析结果——行业集中与团队协作

而基于企业员工人数的团队协作异质性检验结果表明,①团队成员间会存在“搭便车”效应,当成员人数越少,这种现象就越少,团队内成员的团结协作能力与可能性就越强,因此将高于员工人数中位数的企业划分为低团队协作样本,低于员工人数中位数的企业划分为高团队协作样本。大公司股票期权激励的效果要优于小公司,在模型(3)中,Ratioett 的系数显著为正,而在模型(6)中不显著。在区分授予对象后,结果却相反,在团队协作高的企业,对核心业务技术人员的期权激励效果会更好,模型(8)的系数显著为正。因此,小企业应当更加重视对核心团队成员的激励,这是创造更大企业价值的关键。至此,假设2 得证,授予股票期权的激励效果存在显著异质性,具体而言:授予核心业务技术人员的激励效果好于授予高管;股票期权激励主要作用于企业实质性创新产出,而非创新投入,授予激励后企业可以在原有资源投入的基础上获得更大的创新绩效;股票期权的激励效果会受到外部市场竞争与内部团队协作的影响,对高竞争行业与大公司集团来说,激励强度的提高有利于企业创新,而对团队协作能力强的小公司而言,授予核心业务技术人员效果要好于授予高管。

(四)进一步分析

在表4-1 区分激励对象的异质性回归结果中,授予高管的股票期权激励会降低企业创新产出。考虑融资约束是各变量影响企业创新的关键作用机制,因此本文在计算得到的SA 指数的基础上,进一步构建核心解释变量:Ratioett、Exustkta、Ctbstkta 与SA 的交互项,分析可能存在的调节效应机制,表5 的实证结果表明,模型(1)与模型(2)中Ratioett×SA、Exustkta×SA 的系数显著,分别为7.124 与-0.232,这说明,融资约束强化了股权激励对创新产出的积极作用,换而言之,在融资约束大的企业,股权激励对创新产出的激励效果更强。在表4-1 模型(1)中,当授予对象为企业高管时,股票期权对企业创新存在负向作用,而与融资约束交互项的实证结果表明,融资约束削弱了这种负向作用,换而言之,在融资约束大的企业,高管股权激励比例变大带来的抑制作用会被减缓。至此,假设3得证。

表5 融资约束的调节效应结果

四、结论与建议

(一)研究结论

本文运用2006—2018 年我国A 股非金融行业上市企业数据,通过基准回归分析、稳健性检验、异质性分析、基于SA 指数的进一步分析的实证步骤,对股票期权激励与企业创新的相关关系进行再检验,结果表明:

第一,股票期权激励可以有效促进企业创新产出。此外,企业的规模越大、盈利能力越强、运用财务杠杆能够创造的融资空间上限越高,越有利于企业的创新产出。在样本企业中,独立董事比例对技术创新和企业价值的提升带来了负面影响,可能是由独立董事高昂的监督成本和政治资源诅咒效应造成的。

第二,股票期权激励对促进企业创新存在异质性影响。首先,核心业务技术人员是股票期权激励的创新主体,针对核心业务技术人员的股权激励对企业创新产出有更为显著的提升;其次,股票期权激励能够促进实质性创新,可以帮助企业得到更强的技术竞争优势,提高业务经营绩效;最后,股票期权的激励效果会受到外部市场竞争与内部团队协作的影响,在高集中度行业和低团队协作能力企业,股票期权激励的效果更为明显。

第三,融资约束在股票期权激励中起到了重要的调节作用。融资约束强化了股票期权激励对企业创新的促进作用,也会缓解高管因机会主义产生的追求个人利益的行为。

(二)政策建议

本文结合上述研究结论,拟提出以下政策建议:

一是企业在制定股票期权激励计划时,应当结合多维度激励体系,设置多层次财务指标要求,使企业能真正发挥股票期权的“激励”作用,释放员工的生产力与创新能力,提高自身创新转化效率,取得更大的企业经营绩效。

二是企业需要重视对核心业务技术人员的激励,管理层与技术人员的职能与目标存在差异,异质性的角色价值功能要求企业设定不同的股权激励方案,譬如在股票期权授予方案中,应当增加授予核心业务技术人员激励数的比例,培养“物尽其才、人尽其用”的企业价值观,使激励真正有效果有作用,

三是国家应当大力发展多层次的资本市场,根据企业的共性需求推动宏观金融结构转型,建立良好的市场机制,借助“看不见的手”优化企业竞争格局,缓解企业融资约束,使创新可以自发产生、自主转化,进而提高一国的整体科技创新能力与大国竞争力。