地产类REITs投资价值大比拼

2023-11-27杜丽虹

杜丽虹

目前A 股上市REITs 中共有地产类REITs 16 只,主要分为两大类,一类是园区REITs,具体又包括厂房REITs、研发办公楼REITs 及仓储物流REITs;另一大类则是保障性租赁住房REITs。

2023年以来,中国一线城市研发办公楼REITs的股价随其出租率和租金水平大幅下调,当前平均的NAV(不含商誉等无形资产)溢价率已近于零,市价隐含的NAV折现率在6%左右,净现金分派率在3.0%-3.5%之间,当前的估值相对合理,但如果未来基本面进一步恶化,则估值还将继续下调。与一线城市研发办公楼相比,二线城市研发办公楼REITs的平均出租率仍能维持在90%左右,租金也相对稳定,但部分项目的租金收缴率偏低,且面临出租率下降压力。

仓储物流REITs自2023年以来也表现不佳,如,普洛斯REIT、盐田港REIT的股价2023年以来降幅分别达到30%、19%,只有2月新上市的京东REIT降幅较小,2023年以来下降了5%。不过,目前仓储物流REITs的股价相较于NAV平均仍有约9%的溢价,净现金分派率方面则在4.4%- 5.2%之间。

厂房REITs自2023年以来的出租率相对稳定,租金呈小幅上升趋势,但2023年以来平均的股价跌幅仍达到12%。不过,由于其资产评估时使用的折现率在8.0%-8.5%水平,所以,当前的股价相较于NAV仍有30%以上的溢价幅度,目前市价隐含的折现率在7.0%-7.2%水平,低于仓储物流REITs,净现金分派率则在4.1%-4.9%水平。

至于保障性租赁住房REITs,其整体的经营业绩相对平稳。相对的,保障性租赁住房REITs的股价波幅较小,2023年以来的跌幅在5%-10%之间;当前的市价相较于NAV平均仍有12%的溢价幅度,市价隐含的折现率在5.1%-6.3%之间,平均为5.8%,这之中一线城市保障房REITs的隐含折现率均在6%以下。净现金分派率方面,保障性租赁住房REITs的净现金分派率在4.1%-5.1%之间,其中具有政府平台性质的一线城市保障房REIT在4.1%-4.2%水平,具有政府平台性质的二线城市保障房REIT在4.5%水平,而市场化程度较高的一线城市保障房REIT则在5.1%水平;整体估值相对合理。

长期来看,地产类REITs的市场表现仍与其业绩表现密切相关。

随着A股REITs市场的扩大,地产类REITs的数量也在增多,目前A股上市REITs中共有地产类REITs 16只,主要分为两大类,一类是园区REITs,具體又包括厂房REITs、研发办公楼REITs及仓储物流REITs;另一大类则是保障性租赁住房REITs。

其中,园区REITs共12只,包括2只以标准厂房为底层资产的产业园区REITs,3只位于一线城市、以研发办公楼为主的产业园区REITs,4只位于二线城市以研发办公楼为主的产业园区REITs,以及3只仓储物流REITs。另有4只保障性租赁住房REITs。

截至2023年10月25日,上述16只地产类REITs的总市值达到357亿元。其中占比最大的是研发办公楼REITs,7只REITs的总市值合计达到164亿元,占地产类REITs总值的46%;这其中,一线城市研发办公楼REITs的平均市值在29亿元水平,合计占到地产类REITs总市值的25%;二线城市研发办公楼REITs的平均市值则在19亿元水平,除苏园REIT的市值较高,达到33亿元以外,其他几只REITs的市值均在12亿-15亿元水平,合计占到地产类REITs总市值的21%。

市值占比第二的是仓储物流REITs,3只REITs的总市值达到116亿元,占地产类REITs总值的32%;其中京东REIT和盐田港REIT的市值均在20亿元左右,但普洛斯REIT的市值达到了73亿元。

排名第三的是保障性租赁住房REITs,总市值51亿元,占到地产类REITs总值的15%,单只REITs的市值均在12亿-14亿元之间,平均13亿元。

第四是厂房REITs,总市值26亿元,占地产类REITs总值的7%,单只REITs的平均市值也在13亿元水平,其中临港REIT的规模最小,仅为9亿元。

总的来说,一线城市研发办公楼REITs和仓储物流REITs的规模相对较大,而厂房REITs和保障性租赁住房REITs的规模相对较小。

从底层资产的区位分布看,研发办公楼和保障性租赁住房REITs的底层资产均位于一二线城市;厂房REITs的底层资产则以一二线城市和长三角地区的三线城市为主;仓储物流REITs的底层资产分布较广,一二三线城市的物流结点均有覆盖,但仍以一二线城市为主。

在出租率方面,不同类型REITs的出租率差异较大。

目前整体出租率最高的是厂房类REITs,三季度末的平均出租率达到98.8%;其中东久新经济REIT的出租率保持在100%水平,而临港REIT的出租率则从2022年底的98.74%略降低至2023年二季度末的97.63%,三季度维持这一水平。即,厂房REITs的总体出租率较高,面临一定的下降压力。

其次是保障性租赁住房REITs,截至2023年三季度末的出租率均在92%-100%之间,平均97.0%。其中,具有政府平台性质的保障性租赁住房REITs的出租率均在97%以上,但市场化程度较高的上海华润有巢REIT的出租率降至92.8%水平。从出租率的变化趋势来看,北京保障房REIT的出租率从2022年底的95.9%上升至2023年二季度的97.0%,三季度维持这一水平;厦门安居REIT的出租率则一直稳定在99%以上;深圳安居REIT的出租率从2023年一季度末的99.3%略降低至三季度末的98.3%;而华润有巢REIT的出租率则从二季度末的96.4%降低至三季度末的92.8%,下降了3.7个百分点。总体来说,政府平台性保障房REITs的出租率一般稳定在97%以上,但市场化的保障性租赁住房REITs的出租率略低,且面临一定的波动。

截至2023年10月25日

按项目数量

第三是仓储物流REITs,截至2023年三季度末的出租率在88%-100%之间,平均95.9%。其中京东REIT和盐田港REIT在主力租户的支持下都接近满租,而租户相对分散的普洛斯REIT三季度末的出租率仅为88.5%,其中首发7个项目的平均出租率为90.7%,较二季度末下降了1.4个百分点,较2022年底则下降了3.5个百分点;而扩募新收购的3个项目的平均出租率为85.0%,较二季度末上升了5个百分点,但较2022年底仍下降了2.5个百分点。不难看出,在缺乏主力租户支撑的情况下,目前仓储物流设施的平均出租率已降至90%以下,且面临进一步下降的压力。

整体出租率最低的是研发办公类REITs,尤其是一线城市的研发办公楼,当前北上深三只研发办公类REITs的平均出租率已降至74.0%。其中,中关村REIT的出租率已降至63.7%,较二季度末又下降了4.1个百分点,较2022年的全年平均水平则降低了17.6个百分点。而张江光大REIT的平均出租率也已降低到67.6%,其中首发项目的出租率从二季度末的70.6%回升至78.0%,但仍低于2022年底92.6%的平均出租率水平;而扩募项目则由于主力租户的退租导致其出租率从二季度末的94.05%大幅降低至57.19%,预期四季度有所回升。至于蛇口REIT,三季度末的平均出租率为90.5%,其中首发项目的出租率为88.9%,较二季度降低了1.6个百分点,但高于2022年全年平均的84.8%水平;而扩募项目因含有厂房部分,平均的租金较低,但出租率较高,不过三季度末扩募项目的出租率也已降低至91.4%水平,较二季度末下降了6个百分点。总的来说,一线城市研发办公楼REITs的出租率均已降至90%以下,部分项目已降至70%以下,并面临出租率进一步下降的压力。

与一线城市相比,二线城市研发办公楼REITs的整体出租率水平较为稳定,三季度末的出租率在87%-93%之间,平均90.2%。其中苏园REIT和合肥高新REIT的平均出租率在90%以上,并保持稳定或呈小幅上升趋势;而底层资产分别位于武汉和杭州的科投光谷REIT及和达高科REIT当前的出租率均已低于90%,并都较一季度末下降了3.0%-3.5个百分点。即,二线城市的研发办公楼REITs平均出租率在90%水平,但项目之间出现分化,部分项目招租压力增大。

综上,不同类型REITs之间的出租率差异较大,其中厂房REITs和保障性租赁住房REITs的平均出租率均在95%以上;租户相对分散的仓储物流REITs和二线城市研发办公楼REITs的平均出租率则已降至87%-93%水平;而一线城市研发办公楼REITs的平均出租率则已降低至80%以下,部分项目降至70%以下。各类型物业的出租率均面临一定的下降压力,其中研发办公楼项目的出租率降幅最大。

租金方面,地产类REITs的租金水平也因资产类型和区位而有较大差异。

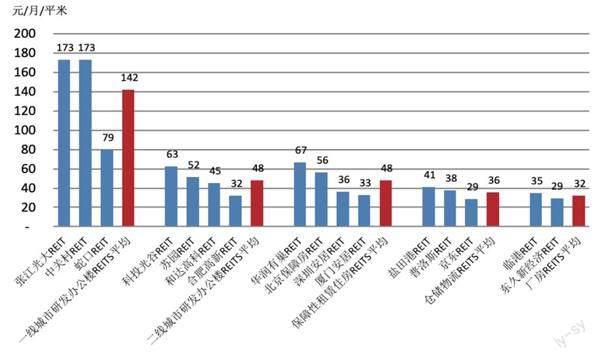

租金水平最高的无疑是研发办公楼REITs,尤其是一线城市的研发办公楼资产。截至2023年三季度末,张江光大REIT和中关村REIT的平均租金均在173元/月/平米水平,但较2022年176元/月/平米水平均有所降低。而蛇口REIT首发项目的平均租金已降至112元/月/平米水平,较2022年120元/月/平米水平也有了较明显的降低;扩募项目因含有研发厂房资产,平均租金仅为52元/月/平米;加上扩募项目后,蛇口REIT的平均租金降至79元/月/平米水平。总的来说,一线城市研发办公楼项目的平均租金在110-170元/月/平米水平,并呈下降趋势。

二线城市研发办公楼的租金在32-63元/月/平米之间,平均为48元/月/平米,其中武汉的科投光谷项目的平均租金最高,达到63元/月/平米水平;其次是苏园REIT,平均在52元/月/平米水平;然后是位于杭州的和达高科REIT,平均租金45元/月/平米;而合肥高新REIT的平均租金最低,仅为32元/月/平米水平。上述REITs 2022年以来的租金水平相对稳定或呈小幅增长。

保障性租賃住房REITs的租金水平则在33-67元/月/平米之间,平均48元/月/平米,与二线城市研发办公楼项目的租金水平相近。其中租金水平最高的是底层资产位于上海的华润有巢REIT,由于其市场化程度较高,平均租金达到67元/月/平米水平,显著高于以公租房为主的北京保障房REIT;北京保障房REIT的平均租金为56元/月/平米;而政府平台性质的深圳安居REIT和厦门安居REIT的平均租金分别为36元/月/平米和33元/月/平米。上述保障性租赁住房资产的租金水平受到政策限制,但总体上均保持小幅稳步上升趋势。

至于仓储物流REITs,其租金水平在27-45元/月/平米之间,平均36元/月/平米。其中,盐田港REIT和普洛斯REIT的平均租金均在40元/月/平米左右(普洛斯首发的7个项目因为有4个项目位于一线城市,所以平均租金达到45元/月/平米,但3个扩募项目均位于二三线城市,平均租金仅为27元/月/平米),而京东REIT的平均租金为29元/月/平米水平。从租金变化趋势看,仓储物流REITs的租金总体稳定,2023年中期较2022年底有小幅调升。

租金水平最低的是厂房类REITs,在29-35元/月/平米之间,平均32元/月/平米水平。其中,临港REIT略高,达到35元/月/平米,而东久新经济REIT的平均租金为29元/月/平米水平。2023年以来,厂房类REITs的租金水平均呈小幅上升趋势。

综上,地产类REITs的租金水平相差很大,厂房类REITs的平均租金仅在30元/月/平米水平,而一线城市研发办公楼REITs的平均租金可以达到170元/月/平米。不过,除一线城市研发办公楼REITs的租金则呈下降趋势外,其他REITs的租金均呈稳定或小幅上升趋势。

在租金收缴率方面,多数REITs的租金收缴率都较高。其中,一线城市研发办公楼REITs均接近100%;仓储物流REITs里,京东REIT和盐田港REIT的租金收缴率也均为100%,普洛斯REIT未公布收缴率数据;保障性租赁住房REITs中,政府性平台REITs的租金收缴率均在97%以上,只有华润有巢REIT的收缴率略低,为94.7%;两家厂房REITs的租金收缴率在94%-98%之间,其中东久新经济REIT的租金收缴率较高,为97.9%,而临港REIT的租金收缴率略低,为94.0%;租金收缴率差异最大的是二线城市研发办公楼REITs,其中位于武汉的科投光谷REIT的租金收缴率可以达到98.8%,但杭州的和达高科REIT则只有83.3%,苏园REIT和合肥高新REIT的收缴率则在92%-94%之间。

平均来说息税折旧前利润率最高的是厂房类REITs,三季度的息税折旧前利润率在80%-90%之间。

总的来说,多数项目的租金收缴率较好,在94%以上,但部分二线城市研发办公楼项目的收缴率不到94%,个别项目甚至不到85%,从而可能影响其潜在的出租率和租金水平。

在租户集中度方面,以往投资人大多偏好以大客户为主、集中度较高的园区REITs,认为此类REITs的租户品质较高,稳定性较好;但2023年以来已有多家园区REITs由于主力租户的退租导致出租率大幅降低,如张江光大REIT的扩募项目张润大厦,就由于主力租户的退租导致其出租率从94%下降到57%,租户集中度高的风险开始暴露。

目前,12家园区类REITs中只有苏园REIT和蛇口REIT两家没有收入贡献度超过10%的主力租户,其余10家REITs第一大租户的收入贡献度均在10%以上,尤其是仓储物流类的京东REIT和盐田港REIT,其第一大租户的收入贡献度分别达到98%和36%,此外科投光谷REIT和临港REIT第一大租户的收入贡献度也都在25%以上,张江光大REIT前两大租户合计的收入贡献度也在30%以上,中关村REIT、普洛斯REIT、和达高科REIT、合肥高新REIT、东久新经济REIT的第一大租户收入贡献度均在10%-15%之间。适当的租户分散度也是园区类REITs收益稳定性的重要保障。

在保障性租赁住房方面,仅深圳安居REIT的企业租户占比较高,第一大租户贡献了收入的22%,其余3只REITs均没有收入贡献度超过10%的主力租户。即,多数保障性租赁住房REITs仍以个人租户为主,企业租户占比较小,租户相对分散。

利润率方面,REITs公司的息税折旧前利润率普遍较高。

平均来说息税折旧前利润率最高的是厂房类REITs,三季度的息税折旧前利润率在80%-90%之间,平均85%。其中,临港REIT的息税折旧前利润率更高一些,达到90%,东久新经济REIT的息税折旧前利润率也达到80.6%。

其次是保障性租赁住房REITs,三季度的息税折旧前利润率在69%-96%之间,平均83%。其中,具有政府平台性质的保障房REITs其息税折旧前利润率普遍在80%以上,深圳安居REIT甚至达到95.7%,厦门安居REIT和北京保障房REIT也都在80%-90%之间;但市场化程度较高的华润有巢REIT的息税折旧前利润率只有69.2%,显著低于其他几家。

截至2023 年三季度末

注:华润有巢REIT 和深圳安居REIT 为2022 年数据,盐田港REIT、京东REIT、和蘇园REIT 为2023 年中期数据,其余均为2023 年三季度数据

排名第三的是一线城市的研发办公楼REITs,三季度的息税折旧前利润率在62%-82%之间,平均75%。其中,深圳的蛇口REIT和上海的张江光大REIT的息税折旧前利润率均在80%-82%水平,但北京中关村REIT由于出租率低、招租成本较高,当前的息税折旧前利润率只有62.9%。

第四是仓储物流REITs,三季度的息税折旧前利润率在65%-88%之间,平均74%。其中,盐田港REIT由于区位优势明显,息税折旧前利润率达到88%;但京东REIT和盐田港REIT的息税折旧前利润率则在65%-70%之间。

利润率最低的是二线城市研发办公楼REITs,三季度的息税折旧前利润率在61%-75%之间,平均69%。只有合肥高新REIT一家的息税折旧前利润率达到74.5%,其余三家REITs的息税折旧前利润率均在60%-70%之间,苏园REIT的息税折旧前利润率最低,仅为61.9%;其他两家REITs的息税折旧前利润率在68%-70%水平。

总的来说,厂房REITs和保障性租赁住房REITs的利润率较高,平均的息税折旧前利润率在80%以上,但其中市场化程度较高的保障性租赁住房REITs的息税折旧前利润率不到70%;与之相对,二线城市研发办公楼REITs的利润率最低,平均的息税折旧前利润率仅为69%;而一线城市研发办公楼REITs和仓储物流REITs的利润率居中,平均的息税折旧前利润率在75%左右,但区位和项目间的利润率差异较大。

在估值方面,地产类REITs在进行资产评估时多采用收益法估值,评估时使用的折现率一般在6%-9%之间。

其中,厂房类REITs在评估时使用的折现率最高,一般在8.0%-8.5%水平,预期的租金增速则在3%-5%水平。但其当前市价(2023年10月25日收盘价)相对于NAV的溢价率均在30%以上,相对于基金净值(含商誉等无形资产部分)的溢价则在10%左右,由此推算,当前市價中所隐含的折现率在7%-7.2%之间,平均为7.1%。

评估折现率次高的是仓储物流REITs,其资产评估时使用的折现率在7.0%-8.75%之间,其中,盐田港REIT因区位优势明显,采用的折现率最低,为7%,其余物流设施的折现率大多在7.5%-8.5%之间,预期的租金增速则在2.5%-5.0%之间;当前市价相对于NAV的溢价率在6%-13%之间,平均为9%,相对于基金净值的平均溢价幅度则为5%。以此推算,其市价隐含的折现率平均在7.4%水平,其中,盐田港REIT最低,隐含折现率为6.8%,京东REIT和普洛斯REIT则均在7.7%左右,高于厂房REITs的隐含折现率。

评估折现率第三的是二线城市研发办公楼REITs,其资产评估时使用的折现率均为6.5%,预期的租金增速在2%-5%之间;当前市价相对于NAV的溢价率在-9%-13%之间,平均为1%,相对于基金净值的平均溢价幅度则为-5%。以此推算,其市价隐含的折现率在6%-7%之间,平均为6.5%,其中科投光谷REIT的隐含折现率最高,达到7.0%,而合肥高新REIT隐含折现率最低,为6.0%,苏园REIT和和达高科REIT隐含的折现率均在6.4%-6.6%之间。

接下来是保障性租赁住房REITs,其资产评估时使用的折现率在6.0%-6.5%之间,其中,具有政府平台性质的一线城市保障房REITs的评估折现率均为6%,二线城市保障性租赁住房REITs的评估折现率则为6.5%,而市场化程度较高的一线城市保障房REITs 华润有巢的评估折现率则介于二者之间,为6.25%;预测的租金增长率在1%-3%之间;当前市价相对于NAV的溢价率在4%-26%之间,平均为12%,相对于基金净值的平均溢价幅度则为+2.5%。以此推算,其市价隐含的折现率在5.1%-6.3%之间,平均5.8%,其中,位于二线城市的厦门安居REIT的隐含折现率最高,为6.3%;而北京的保障房REIT的隐含折现率最低,仅为5.1%;深圳安居REIT和上海的华润有巢REIT的隐含折现率均在5.7%-5.9%之间。

评估折现率最低的无疑是一线城市研发办公楼REITs,其资产评估时使用的折现率均在6%水平(蛇口REIT因扩募时含有研发厂房类资产,所以其扩募时使用的评估折现率提高到6.25%),预测的租金增长率在2.5%-5%之间(当前的实际租金增长率为负);当前市价相对于NAV的溢价率在-2%-9%之间,平均为2%,相对于基金净值的溢价幅度平均为-2%。以此推算,其市价隐含折现率在5.8%-6.2%之间,平均为6%;其中,蛇口REIT因扩募项目含有厂房类资产,隐含折现率略高,达到6.2%水平;其他两家REITs的隐含折现率均在5.8%-6.0%之间。

综上,地产类REITs资产评估时使用的折现率大多在6%-9%之间,其中,厂房REITs最高,在8.0%-8.5%之间;其次是仓储物流REITs,评估折现率在7.5%-8.75%之间;然后是二线城市研发办公楼REITs,评估折现率均为6.5%;再次是保障性租赁住房REITs,评估折现率在6.0%-6.5%之间;至于一线城市研发办公楼REITs,评估折现率均为6%。

上述16家地产类REITs,当前市价(2023年10月25日收盘价)相对于NAV的平均幅度在10%水平,但不同REITs之间的溢价率差异较大;其中,厂房REITs的NAV溢价幅度均在30%以上,平均达到35%;其次是保障性租赁住房REITs,平均的溢价幅度达到12%;再次是仓储物流REITs,平均的NAV溢价率为9%;而研发办公楼REITs平均的NAV溢价率则在1%-2%之间,部分REITs呈折价状态。

以此推算市价隐含的折现率,最高的是仓储物流REITs,平均的隐含折现率达到7.4%,除盐田港REIT为6.8%以外,京东REIT和普洛斯REIT的隐含折现率均为7.7%;其次是厂房REITs, 隐含折现率在7.0%-7.2%之间,平均7.1%;第三是二线城市研发办公楼REITs,隐含折现率在6.0%-7.0%之间,平均6.5%;再次是一线城市研发办公楼REITs,隐含折现率在5.8%-6.2%之间,平均6.0%;最低的是保障性租赁住房REITs,隐含折现率在5.1%-6.3%之间,平均为5.8%。

不难看出,当前厂房REITs由于出租率较高、租金增长较快、且利润率较高,所以,其NAV溢价率较高,市价隐含的折现率仅为7.0%-7.2%水平,显著低于评估折现率,也低于京东、普洛斯等仓储物流REITs的隐含折现率(7.7%),未来这一估值水平能否维持住,还取决于厂房REITs的持续经营情况。此外,目前二线城市研发办公楼REITs的基本面情况明显优于一线城市研发办公楼REITs,因此,部分二线城市研发办公楼REITs的市价隐含折现率已接近一线城市研发办公楼REITs的隐含折现率,但部分二线城市项目也面临出租率下降和租金收缴率偏低的问题,估值的维持取决于基本面的可持续性。

从净现金分派率的比较来看,以2023年前三季度的可分配金额(年化)及2023年10月25日的收盘价计算,地产类REITs的净现金分派率普遍在3%-5%之间,平均4.4%。

其中,净现金分派率最高的是二线城市的研发办公楼REITs,在4.6%-5.2%之间,平均4.9%;其中,科投光谷REIT和合肥高新REIT均在5.0%-5.2%之间;而苏园REIT和和达高科REIT较低,在4.6%-4.7%水平。

其次是仓储物流REITs,当前的净现金分派率在4.4%-5.2%之间,平均4.7%;其中,京东REIT和盐田港REIT在主力租户的支撑下,投资人要求的分配收益率较低,在4.4%-4.5%水平;而租户相对分散的普洛斯REIT的净现金分派率则达到5.2%。

第三是厂房REITs,当前的净现金分派率在4.1%-4.9%之间,平均为4.5%。其中,东久REIT的净现金分派率较高,达到4.9%;而临港REIT由于三季度可分配收益较少,当前的净现金分派率只有4.1%,拉低了厂房 REITs的平均水平。

第四是保障性租赁住房REITs,当前的净现金分派率在4.1%-5.1%之间,平均也是4.5%。其中,一线城市政府平台性REITs的分配收益率较低,在4.1%-4.2%之间;二线城市政府平台性REITs的分配收益率略高,在4.5%左右;而市场化程度较高的一线城市保障性租赁住房REITs的净现金分派率则达到5.1%。

截至2023 年10 月25日

净现金分派率最低的还是一线城市研发办公楼REITs,在3.0%-3.5%之间,平均3.3%。其中,张江光大REIT最低,净现金分派率仅为3.0%,其余两家REITs的净现金分派率均在3.5%水平。

综上,当前地产类REITs的净现金分派率在3.0%-5.2%之间,平均为4.4%;其中,二线城市研发办公楼REITs最高,平均为4.9%,相比之下,苏园REIT及和达高科REIT前三季度的净现金分派率略低于同类REITs。与之相对,一线城市研发办公楼REITs的净现金分派率最低,平均3.3%,并面临随着出租率和租金水平下降净现金分派率进一步降低的压力。仓储物流REITs、厂房REITs、和保障性租赁住房REITs的净现金分派率居中,这其中,政府平台性保障房REITs以及有主力租户支撑的仓储物流REITs的净现金分派率在4.0%-4.5%之间,其余REITs大多在4.5%-5.0%之间,这其中,京东REIT和临港REIT当前的净现金分派率均低于同类资产。

截至2023年10月25日,过去1个月地产类REITs平均下跌5.2%,跌幅略小于同期沪深300指数(-5.7%),但大于上证指数(-4.5%)。

过去1个月,跌幅最大的是厂房类REITs,下跌幅度在8%-13%之间,平均下跌10.9%;其中,临港REIT的跌幅更大,达到13.1%;东久新经济REIT则下跌8.8%。

其次是仓储物流REITs,跌幅在5%-12%之间,平均下跌8.5%;其中,普洛斯REIT的跌幅更大,达到11.6%;京东REIT的跌幅最小,为5.7%;盐田港REIT居中,为8.8%。

第三是二线城市研发办公楼REITs,跌幅在2%-6%之间,平均下跌4.4%;跌幅最大的是苏园REIT,下跌6.0%;跌幅最小的是合肥高新REIT,下跌2.6%;科投光谷和和达高科REIT居中。

过去1个月,保障性租赁住房REITs的跌幅在2%-6%之间,平均3.6%;其中,跌幅最大的是华润有巢REIT,下跌5.3%;跌幅最小的是厦门安居REIT,下跌2.7%;北京保障房REIT和深圳安居REIT居中,下跌幅度在3.0%-3.5%之间。

一线城市研发办公楼REITs因此前跌幅较大,过去1个月的跌幅反倒是最小的,涨跌幅在-6%-+3%之间,平均为-1.4%;其中,蛇口REIT下跌6.0%;而张江光大REIT则上涨3.0%;中关村REIT下跌1.3%。

综上,过去1个月,地产类REITs的涨跌幅整体与指数相近;其中,厂房REITs和仓储物流REITs跌幅较大;而此前跌幅较大的一线城市研发办公楼REITs的跌幅最小;二线城市研发办公楼REITs与保障性租赁住房REITs居中。

如果时间拉长,自4月底以来,截至10月25日,近6个月的时间里,地产类REITs股价平均下跌了10.4%,跌幅与同期上证指数(-10.5%)相当,而小于沪深300指数(-13.0%),考虑分红收益后,总收益率略优于指数。

其中,跌幅最大的是一线城市研发办公楼REITs,下跌幅度在15.3%-15.4%水平,平均下跌15.4%。

其次是仓储物流REITs,下跌幅度在6%-20%之间,平均下跌12.9%;其中,普洛斯REIT跌幅最大,达到19.8%;京东REIT跌幅最小,为6.3%;盐田港REIT居中,下跌12.6%。

跌幅第三的是二線城市研发办公楼REITs,剔除6月新上市的科投光谷REIT,其他几只REITs的下跌幅度均在11%-13%之间,平均下跌12.4%;其中,和达高科REIT跌幅最大,达到13.2%;合肥高新REIT的跌幅略小,为11.1%;苏园REIT居中,下跌12.8%;而6月新上市的科投光谷REIT自上市以来也下跌了7.7%。

截至2023 年10 月25 日

截至2023 年10 月25 日

过去半年,厂房REITs的整体跌幅在6%-10%之间,平均8.4%;其中,临港REIT的跌幅略大,为9.9%;东久新经济REIT的跌幅略小,为6.8%。

过去半年,保障性租赁住房REITs的跌幅较小,在3%-6%之间,平均4.8%;其中,厦门安居REIT和华润有巢REIT跌幅略大,在5.6%-5.7%之间;北京保障房REIT跌幅最小,为3.7%;深圳安居REIT居中,下跌4.2%。

即,过去半年,地产类REITs虽然也遭遇了10%的下跌,但整体表现略优于指数。其中,保障性租赁住房REITs的表现最为稳定;而研发办公楼REITs和仓储物流REITs的跌幅较大,尤其是一线城市研发办公楼REITs,平均下跌了15%。

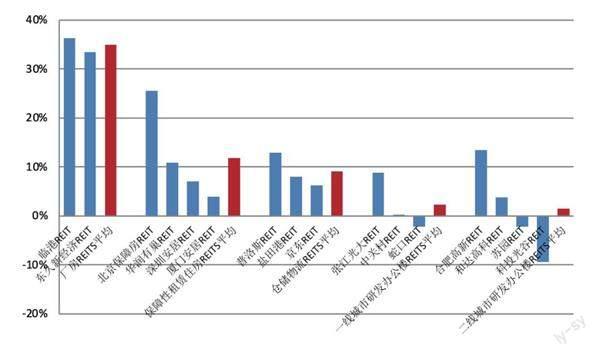

不过,2023年以来,地产类REITs的平均跌幅达到14.5%,大于同期沪深300指数的跌幅(-9.5%),更显著大于同期上证指数跌幅(-3.7%),即使考虑这期间的分红收益,其总收益率仍逊于指数。

其中,跌幅最大的是一线城市研发办公楼REITs,2023年以来的跌幅在14%-34%之间,平均下跌了24.5%;其中,中关村REIT的跌幅最大,达到33.6%;张江光大REIT的跌幅最小,为14.0%;蛇口REIT居中,下跌25.8%。

其次是仓储物流REITs,剔除2月上市的京东REIT,其他两只REITs跌幅在18%-30%之间,平均下跌24.4%;其中,普洛斯REIT的跌幅最大,达到29.8%;盐田港REIT2023年以来也下跌了18.9%;只有2月上市的京东REIT,自上市以来下跌了4.8%。

跌幅第三的是二线城市的研发办公楼REITs,剔除6月上市的科投光谷REIT,其他三只REITs的跌幅在11%-19%之间,平均下跌了15.2%;苏园REIT的跌幅最大,为18.9%;合肥高新REIT的跌幅最小为11.2%;和达高科REIT居中,下跌15.4%;科投光谷REIT自6月上市以来下跌了7.7%。

厂房REITs2023年以来的下跌幅度在11%-13%之间,平均下跌了12%;其中,临港REIT的跌幅略大,为12.0%;东久新经济REIT的跌幅略小,为11.0%。

跌幅最小的仍是保障性租赁住房REITs,2023年以来的跌幅在5%-10%之间,平均下跌6.8%;其中,跌幅最大的是厦门安居REIT,为10.1%;其他几只保障房REITs的跌幅均在5.4%-6.2%之间。

即,2023年以来地产类REITs的整体表现明显逊于指数,平均跌幅达到14.5%;其中跌幅最大的是一线城市研发办公楼REITs和仓储物流REITs,中关村REIT和普洛斯REIT的跌幅均达到30%水平;其次是二线城市研发办公楼REITs,除新上市的科投光谷REIT外,其他几家的跌幅也都在10%-20%之间;厂房REITs2023年以来的跌幅略小,在12%左右;而保障性租赁住房REITs的股价相对稳定,2023年以来的跌幅在5%-10%之间。

作者为贝塔策略工作室合伙人