业绩增速受产品价格下行拖累 光伏龙头提升技术应对“周期魔咒”

2023-11-20崔倩倩

崔倩倩

在国家“双碳”战略引领下,光伏产业的下游需求及产业规模近年呈现爆发式增长,目前已形成全球最完整的光伏产业链。据近日央视新闻消息,今年前三季度全国硅料、硅片、电池、组件产量同比增长均超过70%,光伏行業总产值超过1.2万亿元。

在光伏产业整体保持高速增长同时,供应链上相关环节供需失衡的现实也不容忽视。今年以来,不仅上游硅料价格持续下行,且中下游环节的光伏组件、电池片价格也出现一定幅度调整,其中P 型组件最低报价已经跌破1 元/瓦。受价格下行冲击,光伏产业链相关龙头公司的业绩增长也“失速”,隆基绿能、大全能源、TCL中环等头部光伏企业,今年第三季度的业绩增速均出现不同程度的下滑。为应对行业内的激烈竞争压力,已经有企业主动“瘦身”削减相关项目。

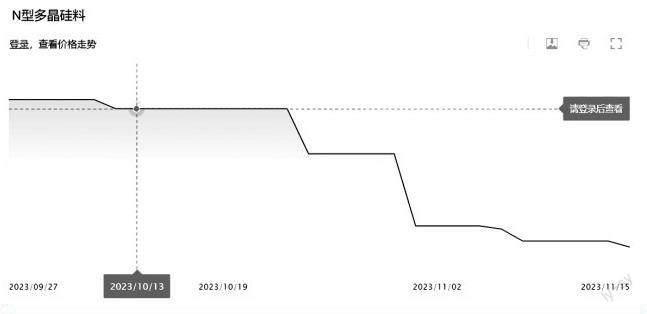

光伏原材料端的多晶硅料价格仍维持偏弱走势。据上海有色网报价显示,11月15日,N型多晶硅料均价6.95万元/吨,相较上个更新日均价下跌1元/千克;多晶硅致密料均价相较上个更新日均价下跌1元/千克;多晶硅菜花料均价相较上个更新日均价下跌1.50元/千克。目前的最新硅料价格已经较2022年11月份的报价(约30万元/吨)跌去七成。

对于硅料价格持续下行原因,SMM光伏首席分析师史真伟表示,目前光伏产业链的各个环节都存在产能过剩,“近年来多晶硅产能的进一步扩张,以及硅片产量的大幅滑坡,已经导致硅料产能过剩。”

上游硅料价格下行的结果直接传导至硅片环节。11月9日,硅业分会公布硅片报价,其中P 型182 硅片均价2.39元/片,同比上周波动为0。N型182硅片均价2.48元/片,下跌0.8%;P型210硅片均价3.34 元/片,跌幅0.3%。从9 月底开始,硅片价格持续走低,目前的价格仅为去年同期硅片价格的三分之一。

在低价“魔咒”影响下,中下游的电池片、组件价格也受到冲击。以组件为例,10月18日,华电集团开展2023年度组件集采开标,N型组件最低投标价格仅为1.08 元/瓦,P 型组件最低投标价格为0.9933元/瓦,首次跌破每瓦一元。11月1日,在国家能源集团2023年度光伏组件集采中,不含运费的P型组件出现0.971元/瓦的报价,价格再创新低。

对于产业链相关产品价格的持续下行,业内普遍认为,短时间内的供需关系失衡是背后主要原因。据中国光伏行业协会预计,2023年中国硅料产量将超过140万吨,硅片、电池片与组件产能均超过700GW,远超450GW左右的需求。

中国有色金属硅业分会专家委副主任、国际半导体行业协会(SEMI)中国光伏标委会联合秘书长吕锦标公开表示,按照现在的硅料价格,组件价格在1.3元/瓦附近,行业才有利润,如果按照1元/瓦的最低价,绝大多数企业肯定亏损,三四线小厂可能大部分要出局。

“临近年底,光伏整个产业链在去库存压力激增下,价格战迅速升温,若价格战继续,组件价格必将全面跌破综合成本,这不仅将严重削弱光伏企业的整体利润创造能力,更有可能导致部分企业陷入生存危机。”独立国际策略研究员陈佳说。

史真伟也认为,从价格来看,多晶硅料价格从去年的30万元/吨跌到现在6万元/吨左右,目前,多晶硅料的生产成本在5万元/吨左右,一旦继续下跌,多晶硅料生产企业就要面临亏损,今年下半年多晶硅料价格还会整体处于低位区间运行,底部在5.5万元/吨左右,价格上限在7万元/吨左右。随着硅料价格持续维持在低位,一些高成本、质量比较差的企业将被淘汰出局。

附图 N 型多晶硅料价格走势图

数据来源:上海有色网

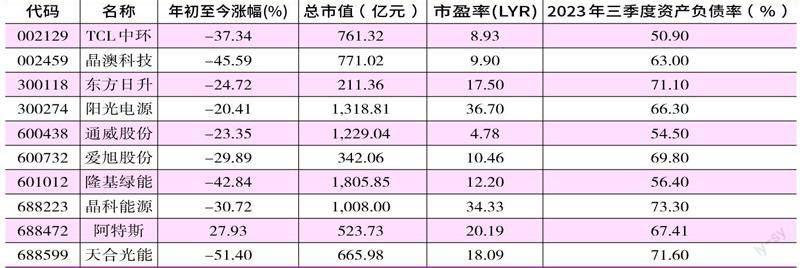

从最新三季报来看,虽然光伏行业三季报业绩呈现正向增长,但增速放缓的趋势已十分明显。据东方财富Choice数据端显示,今年前三季度,62家光伏上市企业合计实现营业收入9226.27亿元,同比增长21.41%;实现归母净利润1011.89 亿元,同比增长7.84%。而在2022年同期,光伏行业整体营收和净利润的同比增速还分别为82.56% 和127.79%从营收前十的光伏企业来看,今年前三季度,排名居前两大龙头的营收同比增速回到个位数,这与前几年动辄两位数甚至三位数的增幅相比,今年的增速已明显放缓。其中,前三季度营收超过千亿元的光伏龙头的净利润竟然同比下滑了24.98%。此外,TCL中环、爱旭股份的营收也均出现同比下滑的情况(见表1)。

进一步分析可发现,光伏企业的业绩同比增速放缓的原因与今年第三季度单季业绩明显大降有关。以龙头企业为例,隆基绿能第三季度的营收同比减少18.92%,归母净利润下滑44.05%;大全能源第三季度的营收同比减少57.38%,归母净利润下滑87.61%;TCL中环三季度的营收同比减少24.19%,归母净利润下滑20.72%。

对于业绩下滑的原因,多数企业归咎于产能过剩和产业链产品价格下滑两大因素。隆基绿能总经理李振国在三季度业绩说明会上坦言,“今年出现两个策略失误:一是在年初硅料发生波动性的快速下降时,隆基采取了硅片跟随硅料价格变动的定价原则,对当时硅片盈利能力有一定的伤害;到二季度,友商以低价订单抢占市场的时候,隆基没有跟进,影响了组件销售和四季度交付。”

前三季度营收暂居首位的硅料龙头公司受到的冲击更为明显,其在2023年三季报中表示,前三季度净利润下滑是因为光伏产业链价格同比下行。公司副董事长在三季报业绩说明会上坦言,前三季度公司归母净利润、经营活动产生的现金流量净额分别较上年同期下降24.98%、27.21%,主要原因是硅料利润贡献同比大幅减少。

陈佳表示,中资光伏企业面临激烈内卷的市场竞争,往往以粗暴的价格战进行应对,这导致不少中资企业为了赢得海外大单不惜以超低价竞标,这种粗放型经营模式直接导致了中资光伏产业链整体盈利能力下滑。

阶段性的产能过剩导致光伏产业链价格持续下行,进而导致存货减值及跌价风险加大,今年前三季度,几大光伏巨头都计提了较大金额的资产减值损失,比如营收排名首位的硅料龙头前三季度总计计提了20.15亿元资产减值损失,同比增长499.29%;营收排名次席的隆基绿能资产减值损失达30.92亿元,较2022年同期的8.21亿元猛增22.71亿元,增幅高达276.61%。

数据来源:Wind

天合光能董事长高纪凡在2023第六届中国国际光伏产业大会发言中提到,当前光伏行业机遇与挑战并存,今年以来,虽然产量和出口表现亮眼,但背后各个环节价格大幅下降,存在量增价跌的隐忧。

值得关注的是,作为光伏产业链关键环节的逆变器龙头阳光电源,在第三季度保持了营收和净利润增速的继续增长,其2023年第三季度营收同比增长为78.95%,较2022 年第三季度提高了40.15个百分点,且其归母净利润增幅依然高达147.29%。

隆众资讯光伏分析师方文正表示,今年储能的爆发为逆变器企业带来更多机会,因为光伏产业链公司布局储能核心技术在于逆变器,因为储能逆变器与光伏逆变器在应用场景和技术特点等方面有着较高的重叠,由于核心技术同源、客户资源相通,逆变器厂商在储能业务方面有先发优势,因此,业绩能够保持高速增长。

近年来,在光伏产业爆发式增长的同时,也掀起了一场声势浩大的一体化扩产浪潮,在近年扩产周期下,光伏企業债务压力逐步加大,从营收前十大光伏企业来看,绝大多数企业负债率较2021年有所提升,其中,天合光能、晶科能源、东方日升负债率已经超过70%(见表2)。

为应对阶段性产能过剩导致的产业链价格下跌,光伏企业扩产热情开始逐步消退,纷纷采取止损措施,部分企业的扩产项目已出现延期或取消。譬如10月30日大全能源公告称,受市场环境、供需关系等客观因素以及公司实际建设进度的影响,决定将全资子公司二期10万吨高纯多晶硅项目达到预定可使用状态日期延期至2024年第二季度。

9月26日,营收排名首位的硅料龙头终止了160亿元定增事宜,根据此前公告,原来160亿元的定增计划中,66亿元用于云南某硅材高纯晶硅绿色能源项目(二期20万吨/年高纯晶硅项目),94亿元投向内蒙古20万吨高纯晶硅项目。

谈及终止本次向特定对象发行股票事项的原因,该公司在公告中表示,当前资本市场环境发生变化,公司价值存在明显低估。因此,确保公司内蒙古20万吨高纯晶硅项目与云南通威水电硅材高纯晶硅绿色能源项目正常推进的前提下,经与相关各方充分沟通及审慎分析后,公司拟终止本次向特定对象发行股票事项。

从二级市场来看,从年初至今光伏板块整体表现确实不佳,截至11 月10日,万得光伏概念指数年内跌超22%,其中,天合光能年初至今下跌超过50%,TCL中环、晶澳科技、晶科能源等跌幅超过30%。

中原证券指出,目前光伏行业PE估值水平处于历史最低水平,市场已经充分演绎产能过剩预期和未来行业增速放缓预期。从长期来看,光伏行业市场渗透率较低、转换效率更高的新电池技术不断迭代,光伏行业面临的全球性市场需求较为广阔。

光伏行业发展的长期增长逻辑虽然不变,但当下阶段性的产能过剩现实却是不争事实,那么,在行业洗牌提速的当下,企业又该如何穿越周期呢?

数据来源:Wind

在史真伟看来,首先,布局光伏产业一体化布局较为完备的企业有望穿越周期,这些企业具备较强的资金实力,能够通过一体化布局降低成本,在成本端具备较强的实力。其次,拥有核心技术是穿越周期打破周期的另一重要因素,无论硅料、硅片,还是电池片、组件,拥有核心技术的产品能够带来更好溢价,通过提升技术降低成本,进而增强自身的综合竞争力。

“洗牌本身就是优胜劣汰,本质上就是产业链的格局优化。”陈佳表示,那些拥有自主创新能力、优秀战略视野、全球布局魄力,以及战术素养和定力的企业总能找到办法应对挑战、化危为机。若能顺应国家对下一代充电网络、储能系统和新能源集群中心的大战略,同时兼具领先的全球产能布局和优秀的本地化法务能力应对欧美市场的“刁难”,中资光伏企业有望诞生比肩华为的全球龙头企业,在激烈竞争的技术市场中,企业做大做强是冲破周期规律的惟一之路。

(本文提及个股仅做分析,不做投资建议。)