交易性金融资产全景透视:会计核算、税会差异及涉税申报

2023-10-31王美玉副教授高级会计师卢德湖教授

王美玉(副教授/高级会计师) 卢德湖(教授)

(闽西职业技术学院财经商贸学院 福建龙岩 364021)

交易性金融资产是以公允价值计量为基础的金融资产类型,即《企业会计准则第22号——金融工具确认和计量》所强调的第三类金融资产,其常见的类型包括基金、股票及债券等,一般由企业通过二级市场购买,且目的是为获取差价收益,资产价值变动通常会在当期损益里表现出来。交易性金融资产是比较复杂的资产类型,对财会人员来说,其会计核算是基础,税会差异是重点,涉税申报是难点,因此,本文结合工作实践,对交易性金融资产的会计核算、税会差异及涉税申报进行全景透视,以更好地帮助财会人员理解交易性金融资产的核算与纳税申报。

一、交易性金融资产的会计核算

交易性金融资产的初始入账金额实际上代表的是购买时的公允价值,在这一过程中会产生一系列其他交易费用,该交易费用若取得增值税专用发票,应进行价税分离,不含税交易费用计入投资收益,增值税作为进项税额单列;所支付的价款可能有四类款项组成,即初始入账价值、不含税交易费用、增值税进项税额、应收的股利或利息。应收的股利或利息在确认时将其纳入应收款项。本文以A公司买卖两只电商股票B、C为例解析交易性金融资产的核算、税会差异以及增值税和企业所得税的申报。

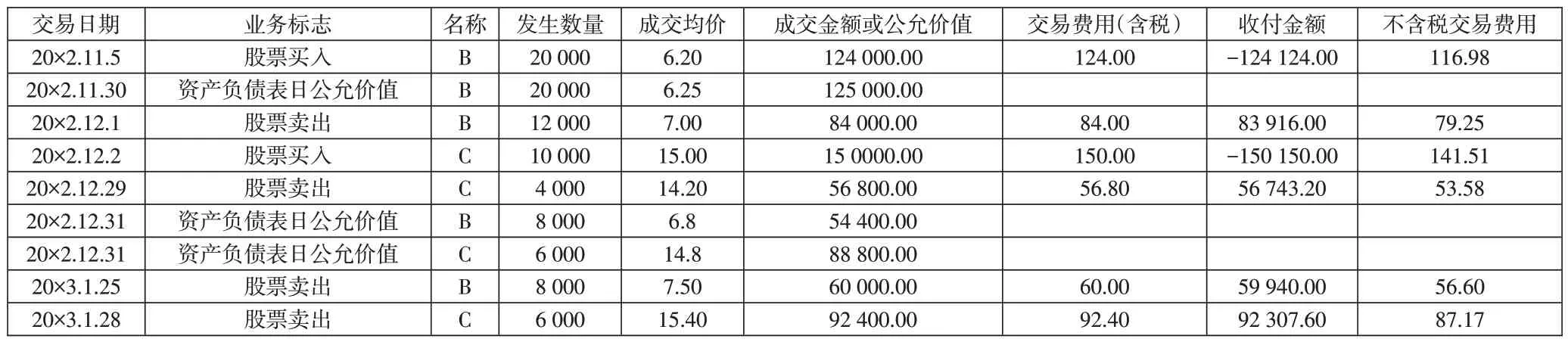

例1:A公司买卖交易性金融资产的交易费用均取得增值税专用发票,假定除下述业务外,该公司没有其他的交易性金融资产业务。两只电商股票B、C交易明细和资产负债表日公允价值如表1所示。核算基本步骤如下:

表1 两只电商股票交易明细和资产负债表日公允价值 单位:元

(一)交易性金融资产取得的会计核算

假设20×2年11月5日A公司购入B股票,买入价含已宣告尚未发放的现金股利0.1 元/股,买入股票的其他交易费用为含税金额且已取得增值税专用发票,税率为6%。假设A公司买卖金融商品除交易费用外其他交易均未开具或未取得增值税发票。

借:交易性金融资产——B成本 122 000.00

应收股利 20 000.00

投资收益——交易手续费 116.98

应交税费——应交增值税(进项税额) 7.02

贷:其他货币资金——存出投资款 124 124.00

20×2年12月2日A公司购入C股票,账务处理略。

(二)交易性金融资产持有期间的会计核算

交易性金融资产持有期间涉及的会计业务有:(1)收到购买时被投资单位已公布但尚未支付的现金股利或者已到付息期尚未收到的利息;(2)持有交易性金融资产应取得相应的利息,计息方式要按被投资单位的政策来确定,通常需要参照发放现金股利或资产负债表日进行计算,计息方式为日计息。(3)公允价值是计算资产负债表日交易性金融资产的关键指标,需要对比当期资产负债表日的公允价值同上期资产负债表日账面价值之间的差进行计算,二者的差是公允价值变动损益,最终通过当期损益表体现。

续上例,假设A公司20×2年11月5日收到B已公布尚未支付的现金股利。

(1)11月5日收到购买价款中包含的现金股利。

借:其他货币资金——存出投资款 2 000

贷:应收股利 2 000

(2)11 月30 日,确认B 公允价值收益125 000-122 000=3 000(元)。

借:交易性金融资产——B公允价值变动 3 000

贷:公允价值变动损益 3 000

12 月31 日,确认B 公允价值收益(6.8-6.25)×8 000=4 400(元);确认C 公允价值损失(15-14.8)×6 000=1 200(元)。

借:交易性金融资产——B公允价值变动 4 400

贷:公允价值变动损益 3 200

交易性金融资产——C公允价值变动 1 200

(三)交易性金融资产转让的会计核算

转让交易性金融资产过程中,需要对转让所得扣除交易费用后的净所得和账面价值的差额进行计算,计算其利得或损失,核算工作最后通过“投资收益”账户来完成。如转让利得,则应按利得计算并缴纳转让金融商品增值税;如转让损失,应按损失计算增值税并留待下月抵扣,但到12月仍出现损失的,不得将该损失转入下一会计年度,应将其转回至“投资收益”的借方。

续上例,两只股票转让的会计核算如下:

借:其他货币资金——存出投资款 140 659.20

应交税费——应交增值税(进项税额) 7.07

贷:交易性金融资产——B成本 73 200.00

——C成本 60 000.00

——公允价值变动 1 800.00

投资收益——出售金融资产损益 5 666.27

20×2年12月份转让金融商品应交增值税(两只股票盈亏相抵后计算):

[(7-6.2)×12 000+(14.2-15)×4 000]/(1×6%)×6%=(9 600-3 200)/(1×6%)×6%=362.26(元)

借:投资收益 362.26

贷:应交税费——转让金融商品应交增值税 362.26

二、交易性金融资产涉及增值税的计算与涉税申报

(一)交易性金融资产增值税的计算

企业买卖交易性金融资产发生的交易费用若取得增值税专用发票应进行价税分离,其进项税额的核算和申报与购买商品、接受劳务过程中所产生的可抵扣进项税额一致,因而在后续介绍中不作赘述。交易性金融资产的买卖采用差额征税法计算增值税,该增值税计入“应交税费”二级明细科目“转让金融商品应交增值税”中,故买卖交易性金融资产开具发票不得开具增值税专票,应全额开具增值税普通发票。根据《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36 号)的规定,金融商品(如交易性金融资产)的转让以卖价扣除买价的差作为销售额。若企业某月转让持有的多只股票,可按每只股票买卖价差正负相抵后的余额作为销售额。若该销售额出现负数,可留待下月抵扣,但年末仍出现负数的,不得结转至下一个会计年度。该税务处理方法与会计处理(《增值税会计处理规定》(财会[2016]22号))相同。

续上例,20×2年12月份A公司转让两只股票盈亏相抵后计算的增值税为362.26元。

(二)交易性金融资产转让涉及增值税的申报

第一步:填写表2 的增值税及附加税费申报表附列资料(三)。

表2 增值税及附加税费申报表附列资料(三) 单位:元

第二步:填写下页表3 增值税及附加税费申报表附列资料(一)。

表3 增值税及附加税费申报表附列资料(三) 单位:元

第三步:填写下页表4增值税及附加税费申报表。

表4 增值税及附加税费申报表(一般纳税人适用) 单位:元

三、交易性金融资产企业所得税税会差异及其年度申报

(一)交易性金融资产企业所得税税会差异

1.交易性金融资产取得时的税会差异。税法上,交易性金融资产作为一项投资资产,其计税基础根据《企业所得税法实施条例》第71条规定:以现金购买的,则以购买时支付的价款作为所得税计税基础,该价款含取得交易性金融资产的交易费用,从会计的角度来看,交易费用通常记录在“投资收益”科目中,因此不计入交易性金融资产的入账价值,从而产生了税会差异。

2.交易性金融资产持有期间的税会差异。(1)收到现金股利或债券利息,该股利或债券利息即为在取得时已宣告未领取的。交易性金融资产取得时的会计账面价值和计税基础均不含已宣告未发放的现金股利和已到付息期未领取的利息,而将其作为应收项目,故税法和会计上将收到取得时已经宣告未领取的现金股利和债券利息作为前期垫资收回处理,不作收入处理,故无税会差异。(2)被投资单位宣告发放现金股利或资产负债表日计息时投资收益的确认。对于股权投资,《企业所得税法实施条例》中给出明确的解释,即将股息、红利等收益归类到权益性投资的范畴中,基于被投资方的利润分配方案要求的时限完成收入确认;会计上按照被投资方宣告现金股利分配的日期确认收入的实现。税会表述基本一致,一般情况下被投资单位决定利润分配和宣告现金股利分配不会存在跨年,故税会无差异。(假设该投资收益不符合免税条件)。《企业所得税法实施条例》第18条针对债权投资给出明确规定,根据合同约定的要求将利息收入按照时限进行确认。会计上需要区分分期付息和到期一次性付息两种情况。分期付息的,每个付息期确认投资收益;到期一次性付息的,按照权责发生制原则在每个资产负债表日确认投资收益。如果都在一个公历年度内,两种计息方式对会计利润和应纳税所得额的影响一致,无税会差异,如果跨年则存在税会差异。(3)资产负债表日公允价值变动。税法上,《企业所得税法实施条例》第56条规定,对于投资资产等资产,以历史成本为计税基础。那么交易性金融资产作为投资资产,其历史成本即为含交易费用的买价。每个资产负债表日公允价值变动的确认可能存在税会差异,如购入的金融商品出现跨年未转让,将产生税会差异,税法上不认可交易性金融资产的公允价变动,故公允价值变动收益应在会计利润的基础上调减应纳税所得额,损失则应在会计利润的基础上调增应纳税所得额。反之,如果购入的金融商品当年已转让,那么此时已转让部分的金融商品产生的公允价值变动损益已真正实现,不会产生税会差异。

3.交易性金融资产处置时的税会差异。交易性金融资产处置时,税法上,处置所得等于处置收入(即卖价-不含税出售手续费-转让金融商品应交增值税)减去计税基础(即历史成本含初始交易费);会计上,处置所得或损失等于处置收入(同税法)减去其账面价值(即上一个资产负债表日的公允价值)。因计税基础与账面价值不一致,故存在税会差异。

(二)交易性金融资产企业所得税申报

《企业所得税法》第54条规定:企业申报所得税的时间通常以月度和季度结束为标准,在结束后的15日内完成申报工作,并在申报后预缴相应的税款。次年1月1日至5月31 日间进行年度企业所得税汇算清缴。那么企业在月度或季度申报企业所得税时只做预缴申报,对税会差异暂不作调整,待年度企业所得税汇算清缴时调整其税会差异。

续上例,20×2年度交易性金融资产相关科目发生额和余额如上页表5所示。

续上例,A公司20×2年企业所得税年度申报涉及交易性金融资产的申报填制如下,每张申报表均只展示相关部分的内容。

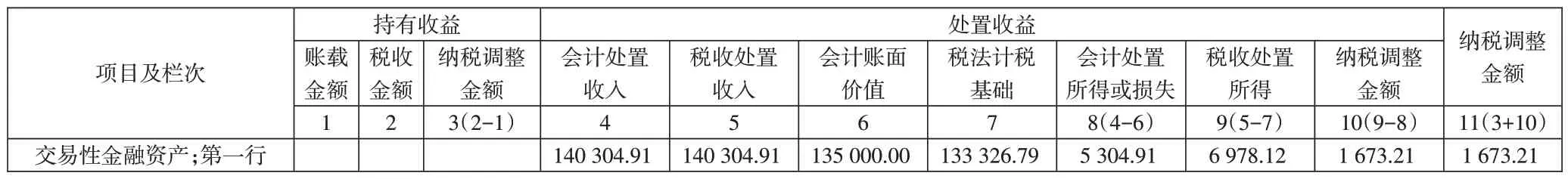

第一步:填写表6《投资收益纳税调整明细表》。

表6 投资收益纳税调整明细表 单位:元

第二步:填写表7《纳税调整项目明细表》。

表7 A105000 纳税调整项目明细表 单位:元

第三步:填写表8企业所得税年度纳税申报表(A类)。

表8 A100000 企业所得税年度纳税申报表(A类) 单位:元

总之,《投资收益纳税调整明细表》A 公司有关交易性金额资产处置时产生的税会差异就是A公司持有的交易性金融资产转让部分的不含税初始交易费用和其公允价值变动之和(或差)。《纳税调整项目明细表》调增金额与调减金额的差额就是A公司当年购买的交易性金融资产当年未转让的部分账面价值与其计税基础的差额。如果当年购买的交易性金融资产当年全部转让,将不存在差异,《纳税调整项目明细表》(三)(五)(六)的数据将形成一增一减抵销掉,故不需要进行纳税调整。

续上例,年末尚未转让的交易性金融资产账面价值大于计税基础4 268.3元(143 200-138 931.7),通常以应纳税暂时性差异的形式存在。假设A公司在缴纳所得税比例符合25%的标准,在会计核算的过程中,尚未真正实现该收益时,将这一差异产生的所得税负债1 067.08 元(4 268.3×25%),借记“所得税费用”科目,贷记“递延所得税负债”科目;在真正实现该收益时将该递延负债缴纳齐全,借记“递延所得税负债”科目,贷记“所得税费用”科目。

综上所述,本文交易性金融资产产生税会差异的情况有三种:一是在取得时因交易手续费产生税会差异;二是持有期间发生的公允价值变动损益因该金融商品年末未转让产生税会差异;三是因前面两种原因使得处置时该交易性金融资产账面价值与计税基础不同产生税会差异。以上三种情况直接影响到企业所得税的年度汇算清缴。