商业银行全面预算管理优化

2023-10-16李晓彤

李晓彤

山东临邑农村商业银行股份有限公司

全面预算管理在商业银行内部的应用,能够帮助商业银行对各类资源进行合理配置,以达到提升盈利能力与股东价值的目标。商业银行需要围绕自身的经营规划与财务情况,制定恰当的管理机制。在开展预算管理活动中,需要以商业银行的价值最大化为目标,通过引入全面预算管理体系,确保银行的管理方式更加细致,从而帮助商业银行实现既定的管理规划。

一、相关概念

全面预算是在战略目标指引下,对商业银行的各项管理活动进行全面管理的工具。商业银行对预算管理体系的应用,能够体现出商业银行内部各责任主体的权利与责任安排情况,通过预算管理体系促使商业银行的预算管理规划得到更为有效的执行。

二、商业银行全面预算管理的问题

第一,预算管理组织体系不完善。商业银行的各分行预算组织体系还不够完善,各分行往往由行长一人决定预算工作,存在“一言堂”的问题。再加上银行内部没有明确各部门的管理责任,容易导致各部门成员认为预算工作仅是财务部门的责任而不主动参与到其中,不利于实现预算的全员参与。

第二,预算目标不合理。商业银行的预算目标要以战略为导向,并结合战略规划落实具体的资源分配计划。但是很多商业银行在预算管理的过程中,预算目标的制定不是以战略目标为基准,而是以短期内经济效益目标开展制定。在分析预算目标时,也没有结合预算目标与各部门的实际特点进行分析,容易导致预算目标不具有可行性。

第三,预算编制粗糙。部分商业银行在预算编制过程中,没有针对收支等各环节的预算进行细化分析,预算编制还过于依赖增量预算的方法,没有分析银行各项指标的实际特点开展编制。

第四,预算的执行不完善。商业银行在预算执行过程中,很多银行没有进行动态跟踪分析,没有针对预算执行的情况建立差异纠正机制,当银行预算执行存在重大偏差时无法及时调整。

第五,预算的考核机制不完善。很多商业银行在预算考核时,过于注重财务层面和客户层面的考核,还没有注重内部员工配合、员工素养提升等方面,考核指标存在片面性。

第六,信息系统管理不完善。很多商业银行虽然建立了预算管理的信息系统,但是预算系统与其他系统之间的接口建设还不完善,不利于提高预算管理的效率。

三、商业银行全面预算管理优化策略

(一)健全预算管理组织

商业银行的预算管理组织体系是推进全面预算管理的基础,商业银行需要明确预算目标的制定和分配、下达、沟通、反馈等一系列的环节要求,通过建立高效的预算管理组织体系,确保银行的预算管理工作在银行内部得到有效落实,保障商业银行的各项工作正常开展。

第一,明确银行的预算决策机构。为了确保银行的预算管理工作更具可操作性,商业银行需要设置专门决策机构开展对预算管理的决策。决策机构需要以商业银行现有的机构为基础,避免同一人负责预算全部工作导致决策者判断失误产生严重后果的可能性。本文认为商业银行需要依托自身管理部门构建预算决策小组,预算决策小组的成员由行长及副行长组成,负责决策预算管理工作的相关事项,结合总行的战略规划分析分行的经营目标,并在此基础上明确具体管理要求。

第二,优化预算实施机构。全面预算管理的实施机构是在预算决策小组领导下的各部门。预算实施机构由银行的财务部门主导,并由各部门参与到其中,要求零售事业部、人力资源部等部门充分参与到其中,对各归口部门的成本、费用、业务等方面的预算制定细致规划,以确保预算执行更加高效。

(二)优化预算目标

第一,优化商业银行的战略目标。商业银行中各分行的预算目标是由总行的战略规划分解而来的,所以在确定各分行的预算目标时需要分析总行的战略规划与经营方向。各分行需要对总行的战略规划进行深入地分析与解读,针对总行的战略规划信息进行剖析,正确把握总行的战略导向,将总行的战略分解为各分行的具体目标,以确保分行目标和总行一致,围绕总行的战略规划合理确定预算目标。例如A 商业银行在预算编制时,战略规划是应用金融科技加快战略转型,那么A 商业银行在当年需要加强对信息技术方面的投入,在信息技术方面提高费用支持。

第二,合理开展预算目标的分解。商业银行需要合理确定收支预算的管理原则,预算管理的分析要具有规范性与合理性,确保商业银行实现预期的经济效益。预算目标的分解需要通过自上而下分解,将总行战略目标分解为细化的预算目标。但是目标的分解并非平均分配,而是需要结合商业银行的实际明确预算目标分解的标准。首先,商业银行预算的分解需要和银行的经营管理要求相一致。全面预算管理的目标在分解之后,商业银行需要确保预算目标和各分行的实际状况相一致,若预算目标过高,那么员工将失去执行预算的信心,消极对待预算,无法达到提高员工参与预算工作积极性的目标。商业银行在分解预算目标时,需要确保能够分解到各责任主体,并重点发挥各主体的优势业务特长。例如A 商业银行的B支行零售业务是优势业务,那么A商业银行在B支行的预算分解时,就需要提高零售业务的预算额,适当降低非优势业务的预算额,以确保各支行能够发挥自身的特长与优势。其次,明确预算分解的战略导向原则。商业银行在对预算分解时,需要与商业银行的战略相协调。在分解预算时,总行需要给予各自责任主体相应的资源支持,以提高各主体参与预算工作的积极性。例如A商业银行的C分行个人贷款增长乏力,C 分行需要将个人贷款作为重点业务,制定个人住房贷款的预算目标,那么C分行在将预算目标分解到各支行时,则需要适当提高目标并向下分解,以确保C分行整体目标的实现。再次,在预算分解时,需要积极倾听各执行机构的反馈。商业银行在对预算进行分解时,需要根据各层级主体的实际进行分解,以确保商业银行的预算目标要求可以顺利实现。商业银行在对预算目标分解时,要避免分解的目标不切实际的问题,因此分解到责任主体之后需要和各责任主体进行沟通,积极倾听各责任主体工作中可能存在的困难,将各责任主体的意见与反馈作为预算目标制定的参考。对于有效的反馈予以重视,通过高效的沟通得出实用性强且符合各责任主体实际的预算目标,确保预算工作能够有效执行。

(三)改进预算编制

第一,改进收入预算编制方法。收入预算包括利息收入和非利息收入。商业银行的利息收入指的是个人贷款与对公贷款利息收入、存放同业利息收入等。非利息收入包括个人客户及公司客户非利息收入、国际业务非利息收入等。商业银行需要根据业务的实际情况,在分析银行的经济状况与政策要求的基础上,对各类因素进行分析并编制预算。首先,在利息收入预算编制方面,商业银行的利息收入随着商业银行的规模不断增长,个人及对公贷款的规模会上升,因此个人及对公贷款需要在分析存量业务的基础上,分析总行战略规划以增量预算编制。存放同业利息的相关业务受到市场及监管影响较为明显,且业务量少,因此需要按照增量预算的方法进行编制。其次,改进非利息收入的预算编制方法。非利息收入取决于业务量和手续费,其中手续费由总行直接规定,因此在编制非利息收入时主要是预测业务量。对于国际业务手续费、委托贷款手续费等非利息收入,需要结合增量预算与零基预算的方法进行编制。对于权责发生制的产品采用增量预算编制,对于收付实现制的产品采用零基预算编制。

第二,改进支出预算的编制。支出预算包括企业利息支出、费用性支出、资本性支出等方面。首先,改进利息支出的预算编制。利息支出与利息收入类似,取决于业务量、期限、利率。商业银行的利息支出包括储蓄存款、对公存款、同业存放的利息支出,个人储蓄及对公存款总体会随着银行业务的增长而增长,可以采用增量预算的方法编制。对于同业存放等业务,受监管及市场影响较大且业务量少、期限短,则可采用零基预算方法进行编制。其次,优化费用预算编制。费用预算编制中人工成本、水电费、租赁费等预算,主要取决于银行规模,可以采用固定预算的方法进行编制。对于营销费用、设备运转费等费用和业务量的发生相关联,可以采用弹性预算的方法进行编制。再次,优化资本性支出预算的编制。资本性支出是购建固定资产、无形资产,及更新各项技术等方面支出的预算。资本性支出的预算需要根据支出规模、支出时间,采用固定预算的方法编制。

第三,优化预算的下达流程。商业银行在预算下达时,需要采用上下结合的方式,充分提高各责任主体参与预算工作的积极性。上下结合通过上下层级反复的沟通与意见反馈,提高预算编制的合理性,确保商业银行能够顺利实现总体的管理目标。各分行需要根据总行的战略规划以及自身经营目标,在此基础上下达各责任机构编制预算草案。各责任机构要根据自身的业务特点及客户群体特点编制相应的预算,并由分行汇总上报总行。总行对各分行的预算信息进行全面分析与汇总,提出预算调整建议并下达调整,通过反复的沟通与协调形成最终的预算方案并下达执行。

(四)完善预算执行

商业银行的预算目标一经下达,各责任主体必须严格按照预算指标的要求开展工作。在预算执行过程中,各责任主体需要定期开展细致地分析与研究,确保按时按量完成预算计划,对预算进行总体把控。通过对预算的动态监控,分析预算的差异并予以优化,以防范预算差异不断扩大的问题。

第一,需要建立健全预算监控规则。商业银行需要制定全行适用的预算目标监控规则,在每月需要监控目标达成的情况以及预算完成率,分析预算完成进度的偏差,对预算完成情况出具分析报告,针对预算执行的偏差分析成因并及时预警。对于出现较大差异的预算指标需要深入分析是由于经营环境的原因导致,还是外部不可抗力的原因导致。通过对偏差进行分析,制定合理的应对措施,以防范预算差异不断扩大给银行造成损失。各执行机构需要建立健全预算的监控规则,对预算进度中存在较大差异的异常指标需要进行重点分析,并制定相应的预警规则。针对预警的问题要进行深入挖掘并分析成因,确保将风险防范在可控范围内,实现对预算管理工作的有效监控。

第二,建立联动监控机制。商业银行的预算执行机构需要建立预算管理和监控机制。预算的责任机构需要及时分析预算执行的情况并汇报给预算组织实施机构。预算组织实施机构通过对预算目标分析提出相应的解决方法,并及时解决预算管理过程中的问题。针对预算执行的问题建立科学、可行的解决方法,并动态总结差异的成因落实具体的责任。通过完善企业预算执行的问责机制,确保预算工作得到有效执行,避免预算差异不断扩大。银行需要通过及时收集内外监管政策,深度剖析预算执行过程中产生差异的原因,才能不断完善执行的工作。

(五)强化预算绩效考评

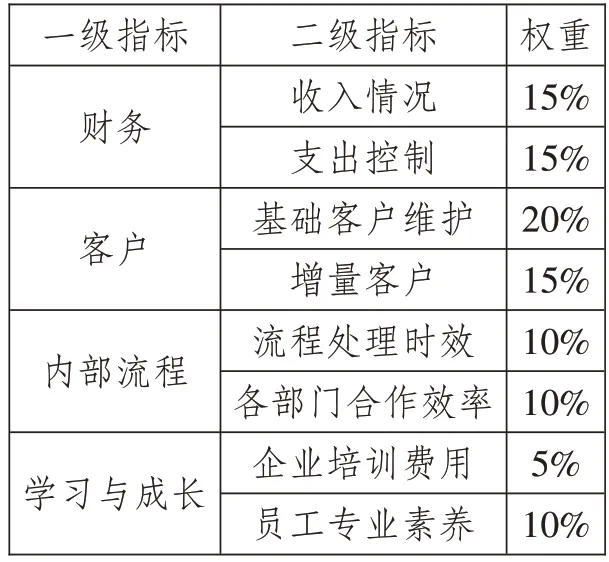

预算的绩效考评是对各层级责任主体预算执行情况进行评估的有效方法,通过绩效考评能够促使各主体主动参与到预算活动中。为了确保对预算的考评更加客观、公正,在选取考核指标时,可以通过平衡计分卡的指标进行评价。首先,财务层面反映的商业银行收支情况及经营成果,财务层面指标也是对经营效果最为直观的反馈。其次,客户层面分析商业银行的客户群体,主要判断客户维护以及增量客户情况。再次,内部流程维度要求商业银行内部的各层级人员高效协作,通过提高内部管理能力,改善价值创造能力,从而为商业银行的长期发展奠定基础。最后,学习与成长层面要求考核商业银行人员管理情况,通过学习与成长注重对员工的培养,提高商业银行员工对各项工作的执行力。例如A商业银行C分行在预算考核的过程中,以平衡计分卡的维度从四个层面进行考评,并以德尔菲法确定不同层面的权重,实现对各项工作的全面考评。

A商业银行C分行考评指标表

(六)改进预算管理信息系统

随着信息技术高速发展,商业银行要提高自身的信息化水平,就需要借助信息化机制改进管理体系,通过有效的信息系统充分使用各类信息提高预算信息化水平。信息化建设要求商业银行对预算管理的各环节都通过信息系统开展管理,从而确保预算管理从粗糙的管理转向精细化管理,保障预算管理的各环节得到信息化管控,以提高预算管理工作的合理性。商业银行需要在内部建立信息的集成系统,将财务管理、客户管理、产品管理等系统的信息进行集成,并通过信息化技术在预算管理各环节自动调取各方面的数据,在预算执行中精准识别预算执行存在问题的成因,从而为预算管理提供有效支持。

四、结语

全面预算管理要求商业银行内部进行财务和非财务方面资源的有效安排,通过全面预算管理体系帮助商业银行改进资源配置,完善工作中的不足,引导商业银行的各项管理体系更加科学。本文针对商业银行的全面预算管理工作进行研究,探讨了商业银行预算管理的优化策略,认为商业银行在未来发展过程中需要进一步完善自身的预算管理体系,从而确保商业银行达到预期的战略目标。