数字金融对企业融资行为的影响效应及作用机制

2023-10-15

摘 要:數字金融作为一种新型金融模式,对企业行为具有重要影响。建立三维指标体系测算地区数字金融指数,以2011—2022年上市公司数据为样本,实证考察数字金融对企业融资行为的影响及其内在机制。研究发现,数字金融对企业的融资行为具有显著的优化作用,具体表现为融资额的增加、债权融资占比的扩大及融资效率的提高。特别地,数字金融对企业融资行为的影响具有明显的区域异质性和企业异质性。机制分析表明,数字金融发展能够通过信息效应、成本效应和收益效应从供需两方面优化企业的融资行为。为了更好地发挥数字金融对企业融资行为的优化作用,应制定和完善信息技术与金融深度融合的支持性政策,加快传统金融机构数字化进程,积极助力欠发达地区和潜力企业的发展。

关键词:数字金融;融资行为;债权融资

中图分类号:F832 文献标识码:A 文章编号:1003-7543(2023)09-0034-19

融资结构对企业经营活动的影响巨大,适度的负债率能够控制资产价格,扩大市场规模,加速企业的创新步伐[1],而高负债率会给企业带来巨大的财务压力,不利于企业的长期运营[2],还会提高金融压力和市场利率,甚至可能引发金融危机[3]。同时,大量研究表明,一国金融系统的发达程度对企业融资行为选择起到关键作用[4]。我国的金融体系尚不成熟,要素市场改革相对滞后,金融资源并未得到有效配置,一些盈利水平较低甚至为负的僵尸企业能够得到商业银行持续性的资金支持[5],而众多具有成长潜能的小微企业普遍面临融资难、融资贵的难题,企业的融资行为有待进一步优化。

当前,受益于人工智能、区块链、云计算等技术的蓬勃发展,金融与数字技术不断融合,为数字金融创造了良好的发展环境,我国数字金融发展水平现已位居世界前列[5]。作为互联网技术与金融业务有机结合的新型金融模式[6],数字金融能够有效降低金融服务的交易成本,拓宽金融服务的触达能力,重塑金融体系格局。数字金融的发展能否改善现有金融体系的不足,进而优化企业的融资行为,是一个值得研究的现实问题。

学者们从不同角度探讨了数字金融对实体企业经营发展的影响。例如,唐松、伍旭川、祝佳认为,数字金融对企业技术创新存在“结构性”的驱动效果,在金融发展禀赋较差的地区,数字金融对企业的作用效果更强[7];汪亚楠等指出,数字金融的政策性、靶向性和广覆盖性特征使其能够显著提振我国实体经济,改善我国实体经济融资难、融资贵的困境[8];赵宸宇等发现,数字金融内嵌的数字技术能够通过提高创新能力、优化人力资本结构、推进先进制造业和现代服务业融合发展、降低成本等方式提高企业的全要素生产率[9]。

已有研究对数字金融如何影响企业融资行为的问题关注不多,一些学者基于数字金融的普惠特性考察了数字金融对融资约束的影响[10-12],个别学者从融资效率[13]、债权融资[14]、融资模式[15]等角度对企业融资行为作了初步探讨。总体而言,现有文献对数字金融影响企业融资行为的研究还存在不少问题,主要体现在:一方面,对数字金融的度量存在一定不足,广泛使用的北京大学数字普惠金融指数并未包含银行数字化的相关指标,无法全面反映企业的融资行为;另一方面,关于数字金融对企业融资行为的影响方向尚未达成一致,例如,林爱杰等认为,数字金融能够降低企业杠杆率,优化企业的债务期限结构,对短期杠杆率的影响效果更强[16],而周泽炯和王国庆则指出,数字金融为中小企业提供了更加普及和平等的服务,有助于增强企业的融资能力[17]。因此,有关数字金融对企业融资行为的影响方向及效率高低,仍有待更深层次的探讨。

本文构建理论模型,基于增强信息流动、缓解融资约束和提高主营业务收益三个视角,从理论上考察数字金融发展对企业融资行为的影响。在此基础上,构建数字金融三维测度指标体系,测算全国城市层面的数字金融指数(Digital Financial Index,DFI),并以2011—2022年上市公司数据为样本,结合地区经济指标数据,从实证层面考察数字金融对企业融资行为的影响效应及作用机制。

一、理论分析与研究假设

理论上,数字金融能够通过如下三个渠道影响企业的融资行为:

第一,优化传统金融机构所处的信息环境,即信息效应。数字金融融合了大数据、云计算技术,对非结构化、非标准化的海量信息进行归集、分析、解析[7],能够有效解决银企间及企业与投资者间的信息不对称问题。同时,借助大科技风控等数字技术,传统金融体系加快了企业与外部融资机构的信息互换,这有助于提高传统金融机构信息获取和信息处理的能力,继而减轻传统金融机构对抵押品的依赖[18]。

第二,缓解企业的融资约束,即成本效应。一方面,数字金融通过扩充金融产品、拓宽服务范围及由此产生的规模效应,提高金融服务的可触达性,覆盖很多传统金融无法涉及的地区和群体,可为企业提供更多的融资选择[19],增强资金供应的稳定性;另一方面,传统金融机构能够凭借移动互联网技术快速触达指定用户,并借助云计算、大数据、区块链等数字技术,将借贷业务自动化,降低相应的交易成本,提高借贷业务的服务效率[20]。数字金融对信息不对称的改善作用也能帮助传统金融机构降低相关的审核费用,进而降低企业的融资成本。

第三,增强主营业务收益,即收益效应。数字金融中数字技术的发展和普及能够通过提高企业生产经营能力的方式增加主营业务收益。具体而言,其一是增强了企业对运营管理各个环节的洞察能力,能够更好地优化企业的运营系统,提高运营效率[21];其二是为企业创造消费者价值、重组组织架构及业务流程、重塑供应链关系等方面提供了机遇[22],新的商业模式会促使原有的实物生产要素发挥更大作用;其三是提高了企业间信息透明度,有助于企业更加精准地选择投资项目,为日后转型升级奠定基础。由此,企业会有更大的动力和能力寻求更广阔的发展空间,创造更大收益。

为将上述討论模型化,本文基于Christiano 等[23]的理论模型框架,试图构建一个包含数字金融与企业融资行为的理论模型。企业采用常替代弹性生产技术进行生产,对应的生产函数为:

其中,Ai>0,δi>0,αi∈(0,1),Yi、Ai、K1i和Li分别表示企业i的产出、全要素生产率、资本投入和劳动投入,αi为资本投入比例,δi为资本与劳动的代替效应,Dρ1为数字金融对资本投入的影响效果。数字金融对企业主营业务收益增强的一个重要原因,就在于其蕴含的数字技术会提高企业的生产能力,有助于增强资本投入对生产的实际效力,因而ρ1>1。此时,企业利润π1i为收入与成本的价值差,可表示为:

其中,Pi为企业售出产品的价格;ICi为企业的生产成本;cit为企业所得税率;piv为企业购置设备的价格;Ii为企业的投资额;μ>0,为固定调整成本系数;θ为凸性调整成本系数。此外,部分企业还会进行金融投资,非主营业务投资利润π2i同理可写为收入与成本的价值差:

其中,Fi为非主营业务投资的单位收益,K2i为非主营业务投资的资本投入,Dρ2为数字金融对非主营业务投资的影响效果。数字金融能够有效提高企业的主营业务收益,这有助于削弱企业的非主营业务的投资意愿,因此ρ2<0。假设在企业初始状态时拥有1单位自有资金,其余资金均需要借贷,因而企业经营的总利润满足:

其中,Bi为企业的融资总额,包括股权融资和债权融资两个部分;vat为企业增值税率;ωi为员工平均工资;β为全部融资资金中股权融资所占的比例;Ci为企业股权融资所需要的成本;Ri为企业所承担的贷款利率。Dρ3、Dρ4分别表示数字金融对企业融资成本和融资环境的影响效果,数字金融能够通过增加信息透明度、降低交易成本的方式显著改善我国的金融体系[7],因而ρ3和ρ4均小于0。

针对上述模型求解,企业利润最大化的均衡条件为:

(一)数字金融对企业融资规模的影响

通过对均衡条件的微分可得:

其中,θ1、θ2为微分后的复杂系数。由此可见,数字金融能够增加企业的融资规模,增加程度取决于信息效应、收益效应和成本效应的作用大小。由于信贷歧视及信息不对称,传统金融机构往往很难通过企业数据进行信用评估,国有企业凭借政府背书更受金融机构青睐,其余企业的庞大金融需求难以得到有效满足。数字金融的发展可以帮助传统金融机构和投资者筛选出合适的、具有长期发展空间的项目,为具备投资潜力的企业提供资金,有效增加优质企业的融资规模。同时,数字金融对主营业务收益的作用增加了管理者对企业未来发展的信心,有助于增强企业实物投资意愿,进而提高融资需求。数字金融对融资约束的缓解作用有助于更好地满足企业因自身发展需要而增加的融资需求。基于此,本文提出如下假设:

H1:数字金融的发展能够增加企业的融资规模。

(二)数字金融对企业融资结构的影响

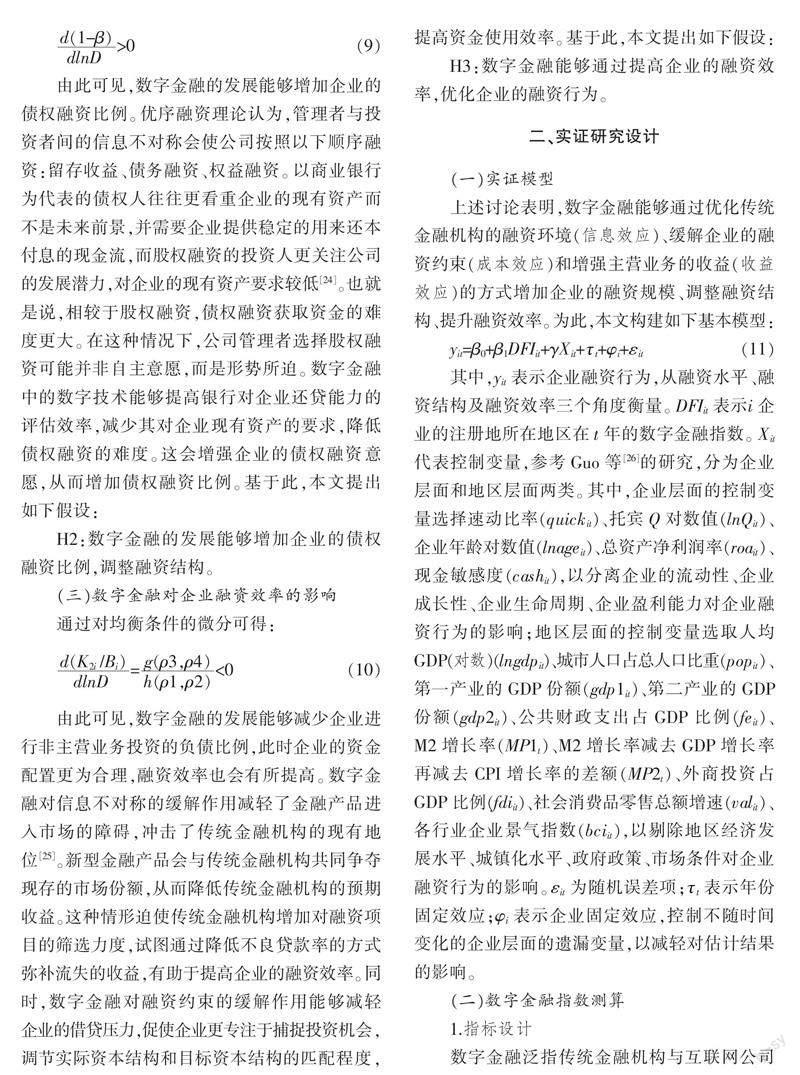

同理,通过对均衡条件的微分可得:

由此可见,数字金融的发展能够增加企业的债权融资比例。优序融资理论认为,管理者与投资者间的信息不对称会使公司按照以下顺序融资:留存收益、债务融资、权益融资。以商业银行为代表的债权人往往更看重企业的现有资产而不是未来前景,并需要企业提供稳定的用来还本付息的现金流,而股权融资的投资人更关注公司的发展潜力,对企业的现有资产要求较低[24]。也就是说,相较于股权融资,债权融资获取资金的难度更大。在这种情况下,公司管理者选择股权融资可能并非自主意愿,而是形势所迫。数字金融中的数字技术能够提高银行对企业还贷能力的评估效率,减少其对企业现有资产的要求,降低债权融资的难度。这会增强企业的债权融资意愿,从而增加债权融资比例。基于此,本文提出如下假设:

H2:数字金融的发展能够增加企业的债权融资比例,调整融资结构。

(三)数字金融对企业融资效率的影响

通过对均衡条件的微分可得:

由此可见,数字金融的发展能够减少企业进行非主营业务投资的负债比例,此时企业的资金配置更为合理,融资效率也会有所提高。数字金融对信息不对称的缓解作用减轻了金融产品进入市场的障碍,冲击了传统金融机构的现有地位[25]。新型金融产品会与传统金融机构共同争夺现存的市场份额,从而降低传统金融机构的预期收益。这种情形迫使传统金融机构增加对融资项目的筛选力度,试图通过降低不良贷款率的方式弥补流失的收益,有助于提高企业的融资效率。同时,数字金融对融资约束的缓解作用能够减轻企业的借贷压力,促使企业更专注于捕捉投资机会,调节实际资本结构和目标资本结构的匹配程度,提高资金使用效率。基于此,本文提出如下假设:

H3:数字金融能够通过提高企业的融资效率,优化企业的融资行为。

二、实证研究设计

(一)实证模型

上述讨论表明,数字金融能够通过优化传统金融机构的融资环境(信息效应)、缓解企业的融资约束(成本效应)和增强主营业务的收益(收益效应)的方式增加企业的融资规模、调整融资结构、提升融资效率。为此,本文构建如下基本模型:

其中,yit表示企业融资行为,从融资水平、融资结构及融资效率三个角度衡量。DFIit表示i企业的注册地所在地区在t年的数字金融指数。Xit代表控制变量,参考Guo等[26]的研究,分为企业层面和地区层面两类。其中,企业层面的控制变量选择速动比率(quickit)、托宾Q对数值(lnQit)、企业年龄对数值(lnageit)、总资产净利润率(roait)、现金敏感度(cashit),以分离企业的流动性、企业成长性、企业生命周期、企业盈利能力对企业融资行为的影响;地区层面的控制变量选取人均GDP(对数)(lngdpit)、城市人口占总人口比重(popit)、第一产业的GDP份额(gdp1it)、第二产业的GDP份额(gdp2it)、公共财政支出占GDP比例(feit)、M2增长率(MP1t)、M2增长率减去GDP增长率再减去CPI增长率的差额(MP2t)、外商投资占GDP比例(fdiit)、社会消费品零售总额增速(valit)、各行业企业景气指数(bciit),以剔除地区经济发展水平、城镇化水平、政府政策、市场条件对企业融资行为的影响。εit为随机误差项;t表示年份固定效应;φi表示企业固定效应,控制不随时间变化的企业层面的遗漏变量,以减轻对估计结果的影响。

(二)数字金融指数测算

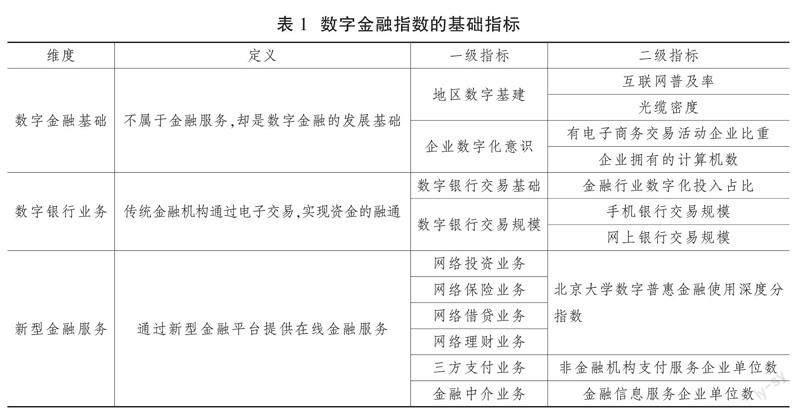

1.指标设计

数字金融泛指传统金融机构与互联网公司利用数字技术实现融资、支付、投资和其他新型金融业务的模式[27],主要可分为两部分:一部分为传统金融行业的数字化过程,如电子银行、手机银行等;另一部分为新型金融公司创立的金融平台,如支付宝等。对于数字金融的刻画,现有文献多采用北京大学数字普惠金融指数,该指数由北京大学金融研究中心和蚂蚁金服集团共同编制,旨在反映我国省级与城市级的数字金融发展程度[27]。但该指数主要依据的是蚂蚁金服数据,侧重于通过消费者行为反映数字金融发展,对金融机构和企业行为反映不足。为此,本文基于数字金融的发展脉络及主要业态,并考虑数据的可得性,构建三维指标体系(见表1),从数字金融基础、数字银行业务、新型金融服务三个维度出发,测算城市层面的数字金融指数(DFIit)。

(1)数字金融基础。该维度虽然不属于金融服务,却是数字金融的发展基础,决定了数字金融的发展上限。数字金融对企业的渗透程度主要取决于两个方面:一是基础设施的建设情况。数字金融依托于互联网技术,因而地区通信设施的建设情况与数字金融的发展程度密切相关;二是企业本身的数字化意识,即企业对数字化服务的重视和应用程度。数字金融想要更好地服务实体经济,必须让企业意识到数字化服务的益处,方能有效激发企业应用数字金融的热情。具体而言,对于基础设施的建设情况,使用互联网普及率及光缆密度进行衡量;对于企业自身的数字化意识,选用有电子商务交易活动企业比重、企业拥有的计算机数量来衡量。

(2)数字银行业务。该维度主要衡量传统金融机构通过数字技术提供的离柜金融服务,如手机银行、网上银行等。数字银行凭借降低运营成本、提升经营效率及便捷操作的优势能够更好地服务于实体经济,随时随地满足实体企业的金融需求。数字银行的发展离不开相关资源的投入,因而传统金融机构的数字化投入水平也应纳入其中。具体而言,使用金融行业数字化投入占比衡量银行业的数字化投入;使用手机银行交易规模、网上银行交易规模来衡量数字银行的发展规模。

(3)新型金融业务。该维度是指由新型金融公司提供的在线金融服务。余额宝带动了互联网理财业务的迅猛发展,与之相关的网絡保险业务、三方支付业务、P2P网贷业务也为大众带来了更便捷的金融服务。考虑到城市级的互联网理财数据获取较为困难,而北京大学数字普惠金融使用深度分指数包含支付业务、货币基金业务、信贷业务、保险业务、投资业务和信用业务,因而本文选定该指标作为代表指标。此外,本文选择非金融机构支付服务企业单位数、金融信息服务企业单位数来衡量新型业务中的三方支付业务和金融中介业务。

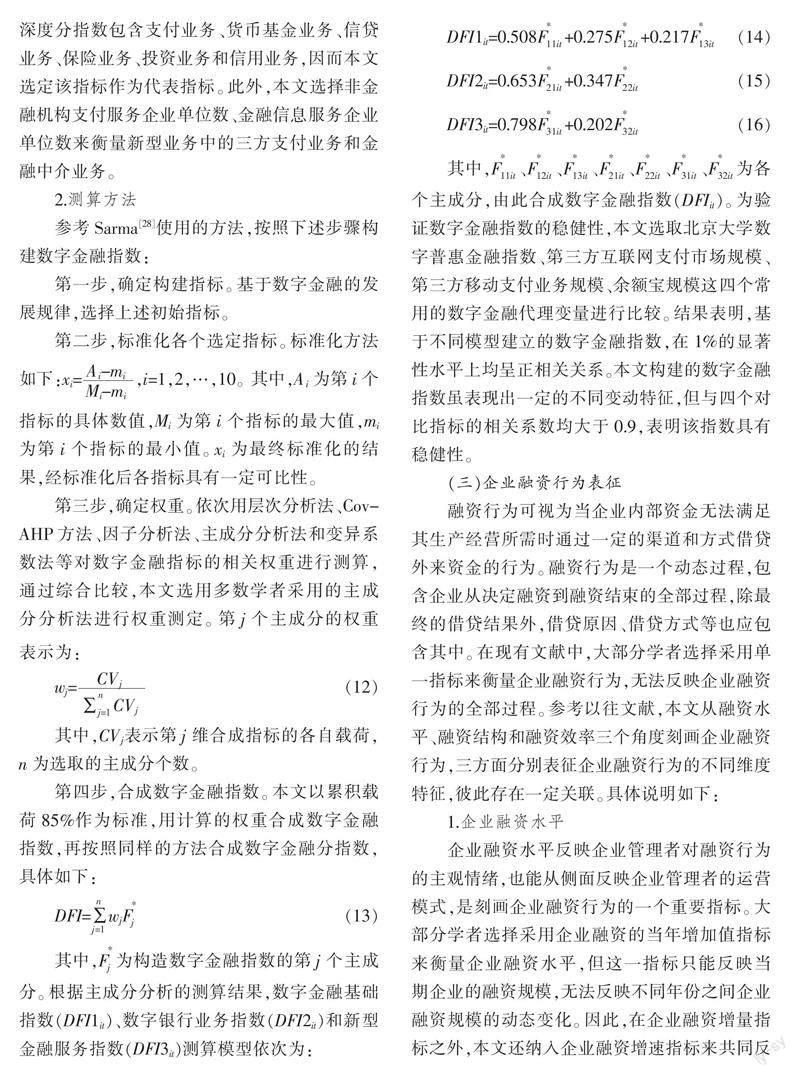

2.测算方法

参考Sarma[28]使用的方法,按照下述步骤构建数字金融指数:

第一步,确定构建指标。基于数字金融的发展规律,选择上述初始指标。

第三步,确定权重。依次用层次分析法、Cov-AHP方法、因子分析法、主成分分析法和变异系数法等对数字金融指标的相关权重进行测算,通过综合比较,本文选用多数学者采用的主成分分析法进行权重测定。第j个主成分的权重表示为:

其中,CVj表示第j维合成指标的各自载荷,n为选取的主成分个数。

第四步,合成数字金融指数。本文以累积载荷85%作为标准,用计算的权重合成数字金融指数,再按照同样的方法合成数字金融分指数,具体如下:

由此合成数字金融指数(DFIit)。为验证数字金融指数的稳健性,本文选取北京大学数字普惠金融指数、第三方互联网支付市场规模、第三方移动支付业务规模、余额宝规模这四个常用的数字金融代理变量进行比较。结果表明,基于不同模型建立的数字金融指数,在1%的显著性水平上均呈正相关关系。本文构建的数字金融指数虽表现出一定的不同变动特征,但与四个对比指标的相关系数均大于0.9,表明该指数具有稳健性。

(三)企业融资行为表征

融资行为可视为当企业内部资金无法满足其生产经营所需时通过一定的渠道和方式借贷外来资金的行为。融资行为是一个动态过程,包含企业从决定融资到融资结束的全部过程,除最终的借贷结果外,借贷原因、借贷方式等也应包含其中。在现有文献中,大部分学者选择采用单一指标来衡量企业融资行为,无法反映企业融资行为的全部过程。参考以往文献,本文从融资水平、融资结构和融资效率三个角度刻画企业融资行为,三方面分别表征企业融资行为的不同维度特征,彼此存在一定关联。具体说明如下:

1.企业融资水平

企业融资水平反映企业管理者对融资行为的主观情绪,也能从侧面反映企业管理者的运营模式,是刻画企业融资行为的一个重要指标。大部分学者选择采用企业融资的当年增加值指标来衡量企业融资水平,但这一指标只能反映当期企业的融资规模,无法反映不同年份之间企业融资规模的动态变化。因此,在企业融资增量指标之外,本文还纳入企业融资增速指标来共同反映企业的融资水平。具体而言,企业融资(financeit)表示企业当年融资额,为股权融资和债权融资的加总,用资产总额进行标准化。参考Mclean & Zhao[29]的方法,股权融资用股东权益与留存收益差值的当年增加值表示,债权融资用流动负债与非流动负债的当年增加值表示。融资增速(ratioit)用企业当年与上年融资额的变化值与上年企业融资额的比值表示。

2.企业融资结构

企业融资结构反映企业在不同融资类型之间的偏好。融资水平是一个整体概念,只能反映企业的整体融资需求,无法展示企业内部各类融资间的变化。因此,本文选择债权融资占融资总额的比例(debtit)这一指标来衡量企业的融资结构。

3.企业融资效率

企业融资效率反映企业运用资本的能力。参考高春梅[30]的研究,本文使用投资回报率与资本成本率的比值来度量企业的融资效率(effit)。其中,投资回报率用总资产收益率表示;资本成本率用加权平均资本成本率度量,加权平均资本成本率的计算公式为:(财务费用/总负债)×(债务资本/总资本)×(1-所得税)+权益资本成本率×(权益资本/总资本)。权益资本成本采用PEG模型获得,具体公式如下:

其中,rcost表示权益资本成本率;epst2、epst1分别为分析师在t2、t1期预测的每股收益;P0为t0期的每股收盘价。相较于高春梅[30]的研究,本文测算结果略小,可能与样本选择差异有关。

(三)数据来源

本文以2011—2022年沪深两市上市A股公司为样本,根据公司注册地所在城市与数字金融发展指数进行匹配。样本作如下处理:剔除金融行业公司样本;剔除经营状况异常(ST)的公司;剔除缺失数据;对连续变量在1%~99%的水平上作缩尾处理,共涵盖27 083个观测值。数字金融相关数据来源于《城市统计年鉴》、各省份投入产出表、国泰安数据库等。对于部分只存在省份数据的指标,本文依据各城市的互联网普及率水平进行近似,数字普惠金融指数使用深度分指数来自北京大学的数字普惠金融指数。变量描述性统计见表2(下页),少数城市第一产业的GDP占比较低,近似为0。

三、实证结果分析

(一)初步分析

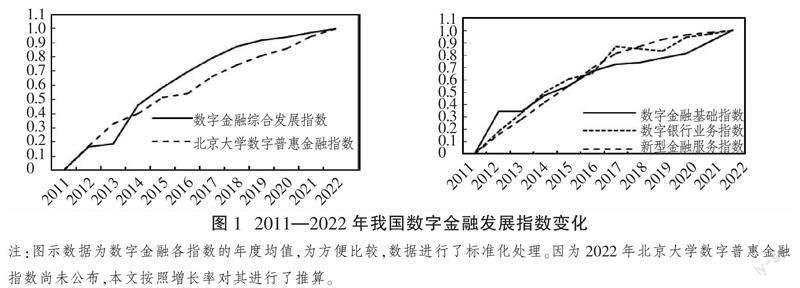

如图1(下页)所示,我国数字金融综合发展指数呈现先边际递增后边际递减的趋势,与北京大学数字普惠金融指数的变化趋势相似。2013年以前我国数字金融的发展相对迟缓,2013—2017年数字金融的发展进入加速期,2018年后數字金融的发展速度再次变慢。数字金融各个分指标的逐年增长趋势与总指标趋同。从横向上看,2017年以前新型金融服务指数居末;2018年以后新型金融服务指数居首,数字银行业务指数次之。

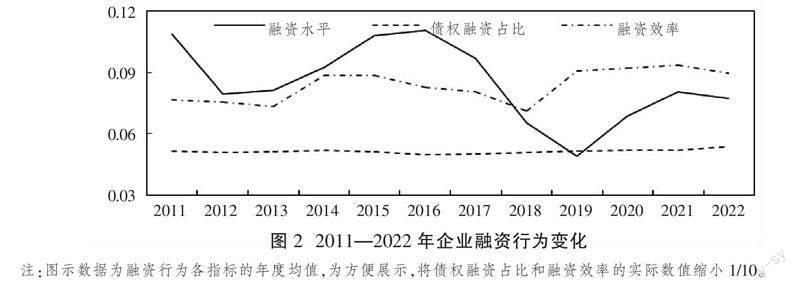

如图2所示,整体而言,考察期内我国企业的融资增加额整体呈现波动下降趋势,2016—2019年出现大幅下降,可能与2015年12月中央提出的“三去一降一补”五大任务有关。从融资结构来看,企业以债权融资为主,债权融资比例波动较小,呈现小幅增长趋势。企业融资效率稳中有升,2019年后稳定在0.09左右。

进一步,本文以2020年数字金融指数的中位数为界划分数字金融高发展地区和低发展地区,分别计算两类地区企业融资行为指标的均值,结果如表3所示。相较于数字金融低发展地区,数字金融高发展地区的融资规模和融资效率相对更高,负债融资占比相对更低。

(二)基准回归结果

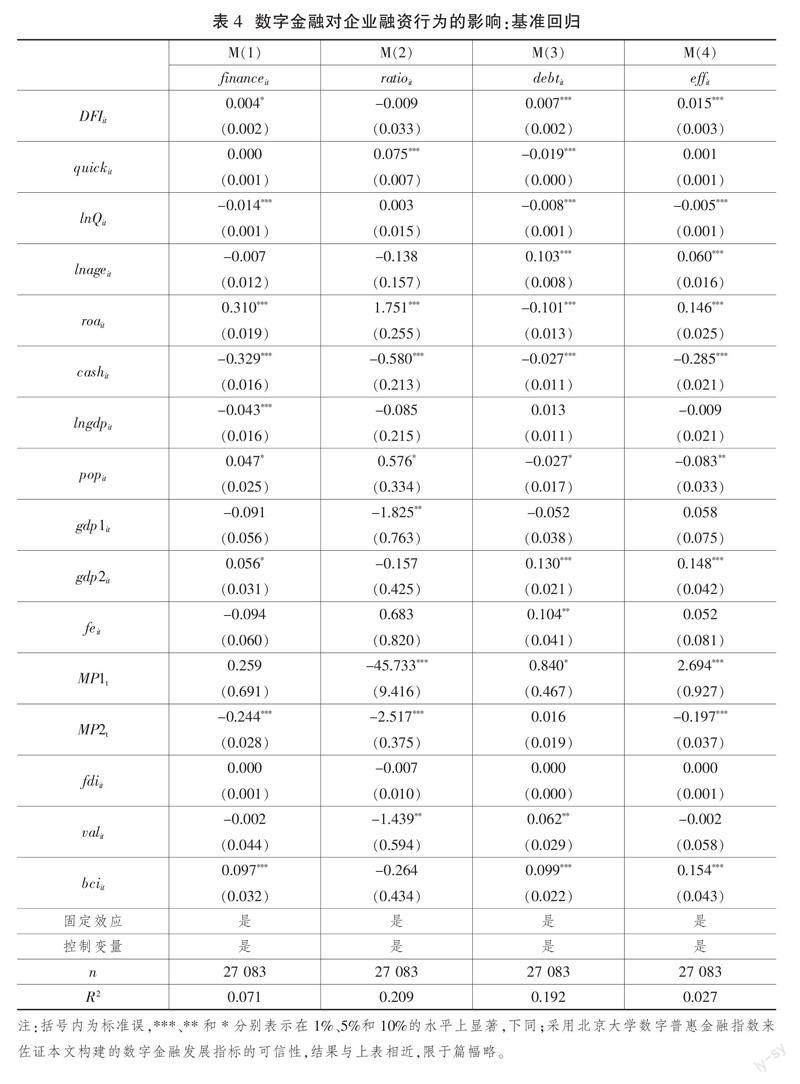

基准回归结果如表4所示。需要说明的是,考虑到样本数据为非平衡面板数据,本文对样本进行了遗失数据的相关性检验,结果发现样本遗失是随机的,不会影响回归估计结果。融资水平方面,当被解释变量为企业融资(financeit)时,DFIit的回归系数显著为正;当被解释变量为融资增速(ratioit)时,DFIit系数不显著。融资增速能够反映企业融资规模的动态变化,由表4可见,数字金融的发展增加了企业的融资规模,但这种扩大作用不具备阶梯性增长态势,因而假说1的观点成立。

融资结构方面,当被解释变量为债权融资比例(debtit)时,DFIit的回归系数显著为正。从经济意义上看,DFIit每增加一个单位,debtit将增加约0.7个百分点。可见,数字金融对企业融资的影响更多体现在债权融资上,假说2的观点成立。

融资效率方面,当被解释变量为融资效率(effit)时,DFIit的回归系数显著为正,验证了假说3的观点。数字金融对企业融资效率的提高作用可从供给和需求两方面进行解释:一方面,数字金融的溢出效应增强了传统金融机构的贷款审核能力,这有助于传统金融机构辨识具有发展潜力的项目,提高金融要素分配的效率,从供给角度阻断低效率融资的发生;另一方面,数字金融对传统金融机构的竞争效应加速了其数字化进程,数字化交易降低了企业的借贷成本,减轻了企业的还款压力,有助于企业更专注长期发展,从需求角度提高企业资金的使用效率。

其他控制变量的系数也基本符合预期,具体而言,速动比率高的企业所面临的成本更高,企业的债权融资意愿不强;利润高的企业融资需求更为旺盛;城镇化水平高的地区,当地企业的融资活动会更为密集。

(三)稳健性分析

基于稳健性的考虑,本文从四方面进行稳健性检验。

1.替换解释变量

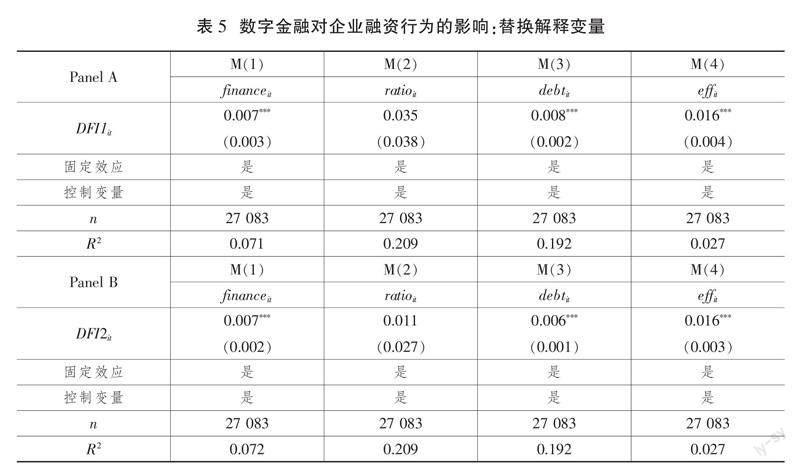

本文在基准模型中使用主成分分析法合成10个指标,测算得到数字金融指数(DFIit)。下文采用信息熵权法和因子分析法重新测算数字金融指数,分别定义为DFI1it、DFI2it,将其与基准模型的其他变量进行回归。如表5所示,回归结果与基准模型结果差异不大,说明数字金融优化企业融资行为的这一结论仍然成立。

2.替换回归模型形式

本文在基准模型中使用包含时间和企业的固定效应模型,对内生性的控制不够严格,可能会影响回归结果。因此,本文在原有模型的基础上增加“行业*时间”的联合固定效应模型,验证结果的稳健性,结果如表6所示。结果表明,数字金融能够显著增加企业的融资额,对债权融资的影响效果更大,与原有结论保持一致。

3.切割样本

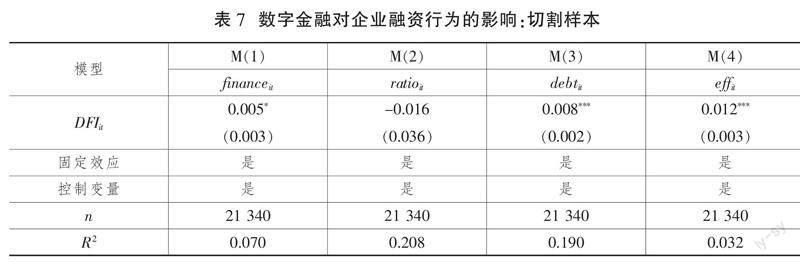

对于内生性问题,一般研究多采用准实验的方法进行处理,但由于数字金融是一个持续性的过程,很难找到一个合适的外部冲击,因而本文采用样本切分的方法缓解内生性带来的问题,进行稳健性检验。考虑到直辖市样本具有特殊性,与其他城市存在差异,可能会影响到数字金融对融资行为的回归结果。对此,本文剔除直辖市样本,重新进行回归,结果如表7所示。结果表明,数字金融对企业融资额、融资效率均具有正向作用,对债权融资的影响大于股权融资,基准模型结果具有稳健性。

4.工具变量检验

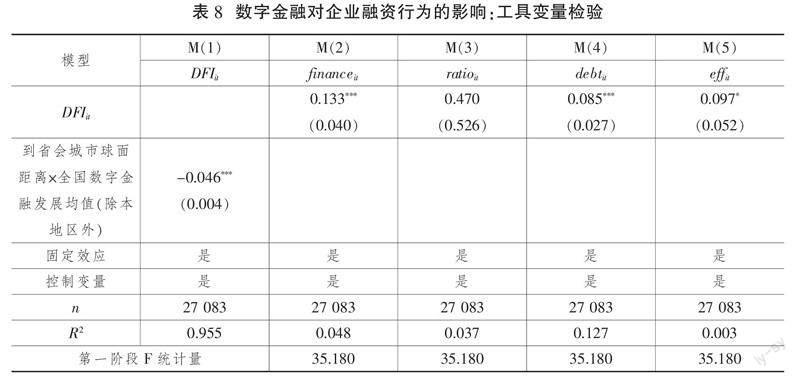

数字金融与企业融资行为之间可能存在反向因果关系,企业融资行为的改变可能会推动传统金融机构的数字化进程,进而影响数字金融的发展。虽然Hausman检验并未显示基准回归模型结果具有内生性,但主要研究变量在逻辑上存在反向因果的可能。为此,参考张勋等[31]的方法,选取企业注册地与省会城市的球面距离作为工具变量,数据根据地理信息系统(GIS)计算而得。由于该工具变量与数字金融具有显著的相关性,省会城市是一个省份的政治经济中心,基础设施相对完善,便于数字金融的普及和发展,因而距离省会城市近的地区,数字金融一般发展得更好。此外,本文选取地区层面及企业层面的相关指标作为控制变量,以求切断选取工具变量与企业融资行为之间可能的联系,保证选取工具变量的外生性。但距离变量是一个常值,不具有时间变化效应,无法直接作为工具变量,因而本文使用当年数字金融发展平均值(除本地区外)与该类距离型工具变量分别进行交互,作为新的工具变量。

由表8(下页)可见,列(1)为使用工具变量的第一阶段的回归结果,可以看出,工具变量的系数显著为负,说明所在地区与省会城市的距离越近,数字金融越发达,验证了此前的分析。列(2)—(5)为采用工具变量的第二阶段回归结果,第一阶段回归的F统计量大于10,表明工具变量满足相关性特征。从估计结果来看,数字金融对企业融资行为的优化效应依然显著。

(四)异质性分析

在证实数字金融有助于改善企业融资行为的基础上,这里从不同区域和不同企业特征两种视角出发,检验数字金融在不同环境下对企业的作用差异。

1.不同区域的异质性分析

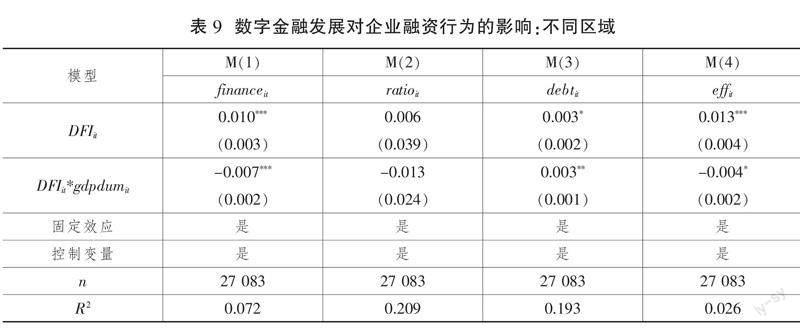

由于地理位置、经济政策、产能结构的不同,各地区经济发展存在显著差异,上市公司多集中于东部发达地区。经济发展好的地区通常具备更优良的融资环境,而传统金融区域融资壁垒的存在也限制了欠发达地区的金融资源供给,因而不同地区数字金融对企业融资行为的影响可能存在异质性。为了验证这一点,这里选择代表地区经济发展水平的人均GDP指标对原有样本进行异质性检验,具体做法如下:构建虚拟变量(gdpdumit),如果取值大于中位数设为1,否则设为0,将该虚拟变量与数字金融的交互项加入原有方程進行回归,结果如表9(下页)所示。表9中列(1)、(4)结果的交互项DFIit*gdpdumit系数显著为负;列(3)结果的交互项DFIit*gdpdumit系数为正值,且通过5%的统计显著性检验。这说明,在低GDP地区数字金融对企业融资规模、融资效率的正向效应更为明显,而对高GDP地区融资结构的改变作用更强。因此,数字金融能够作为一种有效的增量补充,为欠发达地区提供足量金融支持,弥补传统金融的不足,解决该地区企业融资难、融资贵的问题。

2.不同企业特征的异质性分析

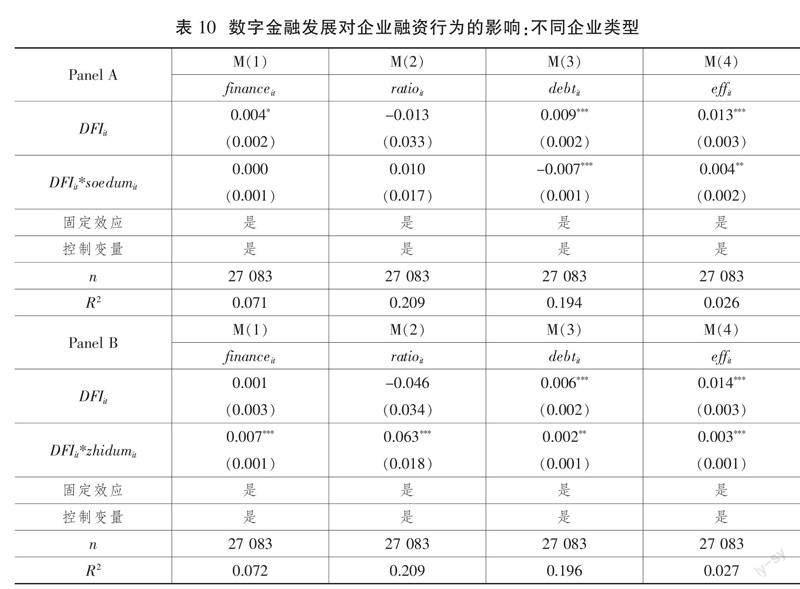

(1)不同企业类型

数字金融对不同资质企业融资行为的影响可能存在差异。因此,这里首先按照产权性质进行分组,设置企业虚拟变量(soedumit:国有企业设为1,其他企业设为0),将其与数字金融的交互项代入回归模型,结果如表10 Panel A(下页)所示。与非国有企业相比,数字金融对国有企业融资效率的增加作用更为明显,对融资结构的影响更弱。信息不对称问题的存在使得传统金融机构在贷款审批的过程中更倾向于国有企业,大量资金的注入很可能会超过企业的实际生产所需,由此造成资源闲置。数字金融内嵌的数字化技术有利于传统金融机构掌握更精准、全面的企业信息,其对传统金融机构的竞争效应更是提高了银行贷款审批的效率。因此,在数字金融的助推下,传统金融机构不再单纯依赖于政府背书来衡量贷款对象的质量,它们会降低对低效率企业的资金供给,由此对国有企业融资效率的优化作用更为明显。

制造业企业是我国经济发展的核心,数字金融对该类企业融资行为的作用效果是否具有异质性同样值得关注,因而这里按照企业类型分类,设置企业虚拟变量(zhidumit:制造业企业设为1,其他企业设为0),将其与数字金融的交互项代入回归模型,结果如表10 Panel B所示。表10 Panel B中数字金融DFIit的回归系数方向与基准回归一致,各列交互项DFIit*zhidumit系数显著为正。可见,数字金融对企业融资水平、融资效率的提高作用主要体现在制造业企业上,同时对制造业企业融资结构的影响更强。

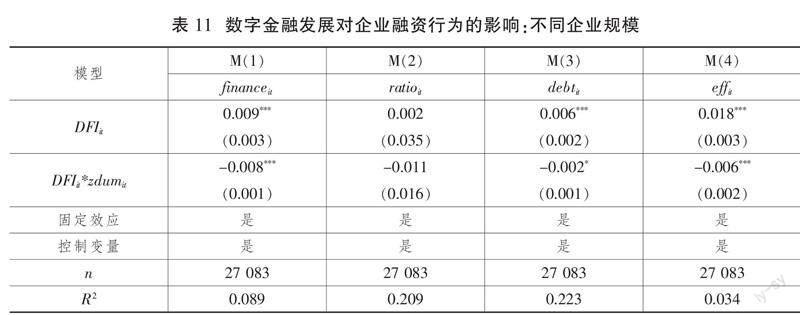

(2)不同企业规模

理论上,企业的规模也会影响数字金融的作用效果。这里以企业规模这一指标对原有样本进行异质性检验,设置企业规模虚拟变量(zdumit),即企业规模大于中位数设为1,其他企业设为0,将其与数字金融的交互项代入回归模型。由表11可知,列(1)、(3)、(4)中交互项DFIit*zdumit系数均显著为负。这说明数字金融对小规模企业融资水平、融资结构、融资效率的作用更为明显。传统金融机构的贷款业务更加看重企业的资质而不是未来前景,大型企业拥有稳定的金融资源供应链,与金融机构存在长期合作关系,资金获取便捷。有些小型企业本身具备较好的发展潜力,但缺乏足量的资金支持,无法将潜力“变现”。数字金融中的数字技术能够有效帮助传统金融机构挖掘适合投资的小型企业,优化资金配置,因而对小型企业融资规模及效率的优化效应更强。

四、影响机制分析

(一)各机制的独立影响

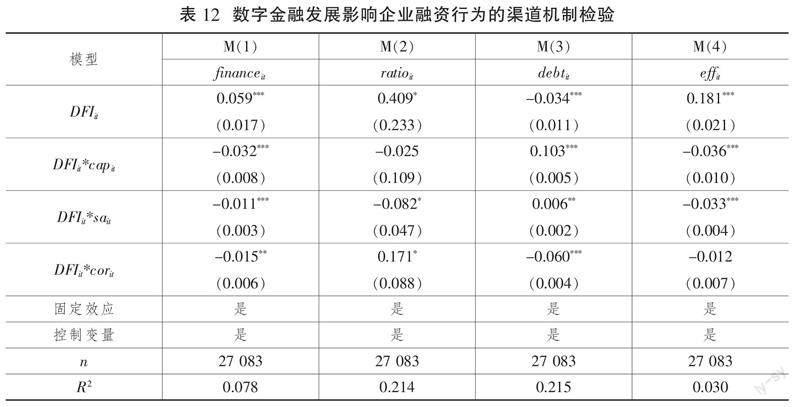

在前述研究的基础上,下文进一步探讨数字金融优化企业融资行为的内在机理。总的来看,企业的融资过程主要受两个方面的影响:一个是资金的供应端——传统金融机构,另一个是资金的需求端——企业。传统金融机构决定了资金的流向,资金流入优质企业是保证资金高效使用的前提,而资金的最终使用效率由企业自身的经营决策决定。因此,这里从这两个方面探究数字金融的作用机制,采用交互项的形式在模型中分析以下三种效应:一是信息效应,探究数字金融对传统金融机构信息环境的改善情况;二是成本效应,探究数字金融对企业融资约束的缓解改善情况;三是收益效应,探究数字金融对企业盈利能力的改善情况,具体检验模型如下:

其中,capit为信息效应的代理变量,sait为成本效应的代理变量,corit为收益效应的代理变量,其余设定同上所述。

1.信息效应——增加信息透明度

传统金融机构是企业的主要融资来源,数字金融内嵌的大数据风控技术能够有效增加企业的信息透明度,方便传统金融机构更全面地了解企业的实际经营情况,在增加优质企业贷款份额的同时降低低效率企业的融资可能。

受数据所限,信息透明度很难衡量,因而本文选用商业信用作为代理变量。商业信用由企业自身发起,借贷对象一般具有很强的经营实力。如果数字金融能够缓解银企之间的信息不对称就会对作为出资方的实体企业产生溢出效应,增加企业的商业信用。本文设置商业信用份额的代理变量capit(应付账款/总资产),并将capit与数字金融交互,结果如表12所示。表12中列(1)、(4)交互项DFIit*cap系数均为负值,列(3)交互项系数显著为正,可见信息透明度越高,数字金融对企业债权融资比例的提高效果越强。而在信息环境较差的情况下,数字金融对企业融资规模、融资效率的增加作用更强,证实信息效应是数字金融提高企业融资规模及效率的机制。

2.成本效应——缓解融资约束

数字金融的发展能够帮助传统金融机构高效识别优质企业,保证此类企业的资金供应,但该类企业的融资规模及资金使用效率仍取决于企业的主观意愿。融资约束的存在会干扰企业的投资走向、引发投资不足,影响企业负债的实际用途。过高的融资成本也会抑制企业的融资意愿。数字金融对融资约束缓解的作用能够使企业更专注于投资活动,融资意愿也会有所增强。

本文采用SA指数[32]sait作为融资约束的代理变量,并将sait与数字金融交互,探究数字金融对企业融资行为的影响是否存在异质性。表12列(1)、(2)、(4)的结果显示,交互项DFIit*sait系数显著为负;列(3)结果显示,交互项DFIit*sait系数显著为正。由此可见,数字金融对融资约束较高企业的融资规模和融资效率的改善作用更强。这证实了缓解融资约束是数字金融优化企业融资行为的机制。

3.收益效应——增强实体投资的收益

数字金融赋能的信息技术能够与企业生产经营进行有效结合,降低企业的经营成本与交易成本,扩大生产规模,进而提高企业的主营业务收益,从而优化企业的融资行为。为实证考察数字金融与企业主营业务收益的关系,本文将主业业绩的代理变量corit(营业利润/总资产)与数字金融进行交互。表12中列(1)、(3)结果显示,交互项DFIit*corit系数显著为负,说明在主营业务收益低的企业中,数字金融对企业融资规模和债权融资占比的增加作用更大。这证实了提高主营业务收益是数字金融优化企业融资行为的机制。

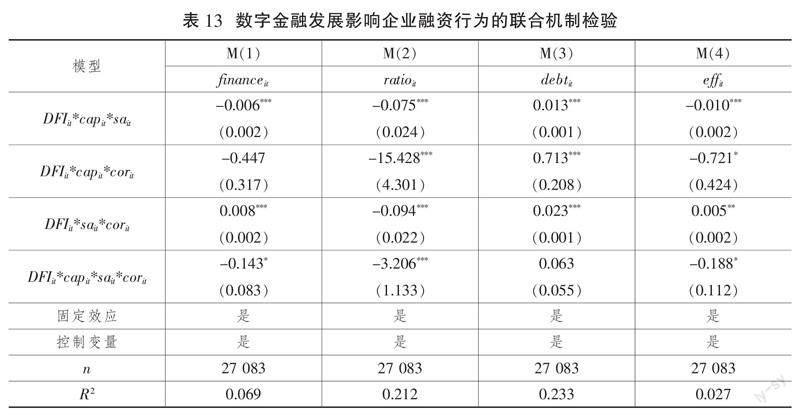

(二)各机制的联合影响

考虑到信息效应、成本效益和收益效应三者可能存在联动,本文在上述模型的基础上,引入数字金融与各效应之间的联合交互项进行回归。如表13所示,三类机制的联合效应主要体现在信息效应和成本效应及三个效应的联合效应上。根据表13列(1)结果,交互项DFIit*capit*sait、DFIit*capit*sait*corit系数显著为负,说明数字金融对融资约束的缓解作用能够增强信息效应及收益效应对企业融资规模的增加效果。列(4)的回归结果表明,虽然收益效应无法直接影响企业的融资效率,但是能够增强信息效应及成本效应对融资效率的提升效果。

五、结论与建议

本文主要探讨数字金融对企业融资行为的影响。研究结果表明,数字金融对企业融资行为具有显著的优化作用,具体地,数字金融的发展增加了企业的融资规模,改变了融资结构,提高了融资效率,该结论在经过替换解释变量、替换回归形式、切割样本、工具变量回归等一系列稳健性检验后依然成立。异质性分析表明,数字金融能够同时改善欠发达地区与发达地区的企业融资行为,但对欠发达地区融资规模和融资效率的正向作用更为明显。相较于非国有企业,数字金融对国有企业融资效率的增加效应更强,可能与这类企业资金冗余较多有关。数字金融对不同行业企业融资行为的影响差异主要集中于融资规模和融资效率方面,且对小规模企业的融资规模及融资效率的增加作用更为显著。机制分析表明,数字金融对信息环境的完善作用及对融资成本的降低作用能够通过增加融资规模和提升融资效率的方式优化企业的融资行为,而数字金融对主营业务收益率的提升作用有助于提高企业的融资规模及负债融资占比。同時,虽然收益效应无法直接影响企业的融资效率,但是能够增强信息效应及成本效应对融资效率的提升效果。

数字金融作为数字化与信息化的产物,可以提高企业生产运行效率,优化企业融资行为。本研究具有重要的政策含义,可为数字金融高质量发展与企业投融资决策提供依据。基于此,提出如下政策建议:

第一,推动信息技术和金融业的深度融合,提高数字金融对企业的服务效果。当前,数字金融已成为支持实体经济发展的重要驱动力,有关部门应积极采取措施推动金融科技的发展,加强数字金融治理,引导和规范数字金融健康有序和高质量发展,增强其服务实体企业的效果。具体地,一是加快数字金融技术的发展。数字技术是数字金融的基础,也是制约数字金融发展的关键。因此,政府有关部门应在控制风险的前提下,采取相应措施,以技术创新为引领,积极推动大数据、云计算、区块链等的发展,通过相关制度吸引优秀人才、增加科研投入、鼓励大型企业和科研机构合作,加速形成具有自主知识产权和专利的技术,引领行业发展。二是增强数字金融与高端科技的融合程度,加速信息资源的流通互动,打破数据孤岛格局,给予数字金融充分的发展空间,提升数字金融在各类场景下的应用能力,夯实数字金融助力企业投融资活动的基础。三是为数字金融发展提供良好的制度环境。利用数字金融的普惠性,增强金融服务的广度和深度,以求为更多企业提供便捷、低成本的多元金融服务,提高金融服务实体企业的效率。

第二,加快传统金融机构的数字化进程,更好地满足企业的融资需求。面对席卷全球的数字化浪潮,为了更好地服务实体企业,以银行为主导的传统金融机构应积极拥抱金融科技,加快自身的数字化改革步伐,将金融服务充分下沉至实体企业,并对融资需求旺盛、发展潜力大的企业给予有效支持。一是加强数字银行的推广和普及。虽然数字银行在发达城市已经初具规模,但在偏远地区普及程度仍然不足,为此,应积极搭建平台,将自身的金融服务融入用户的交易情境之中,尽力为更多的平台用户提供优质的金融服务,提高金融服务的触达能力。例如,在乡村金融的服务过程中,传统金融机构可以通过搭建农村集体产权交易平台的方式满足农民的金融需求。此外,传统金融机构应加强与互联网平台的合作,将银行专业的风险评估方式和金融理念与互联网企业先进的科学技术和海量的用户数据进行对接,共同构建互联网金融的消费情境。二是加强数字技术在传统金融机构中的使用深度。传统金融机构应充分利用数字金融优势,全面评估企业的发展状况和信用情况,有效鉴别高效率企业,减少呆坏账。在提供金融服务的过程中,将大数据、云计算等信息技术与金融产品深度融合,提高融资效率。

第三,协调更多金融资源,助力欠发达地区和潜力企业的发展。相关部门应实施具有针对性、持续性的政策措施,充分发挥数字金融的普惠特性,合理分配区域金融资源,为具备发展潜力的企业和地区持续提供金融资源。例如,增加欠发达地区智能金融网点的数量和规模,并加大宣传力度,以增强当地居民的了解程度和使用频率。针对农村地区,应出台相应优惠政策,鼓励金融机构推出适合当地的数字金融服务,降低金融服务的使用门槛,并对当地的基础设施进行改进,实现移动互联、移动通信的广覆盖。同时,推动人工智能、数字技术和云计算等技术与金融的深度融合,利用数字技术设计符合当地居民使用习惯的数字金融服务,提高金融资源的区域配给效率,赋能企业发展。

参考文献

[1]吴尧,沈坤荣.资本结构如何影响企业创新——基于我国上市公司的实证分析[J].产业经济研究,2020(3):57-71.

[2]梁安琪,武晓芬.企业去杠杆、投资效率和企业绩效[J].经济与管理,2021(1):62-69.

[3]MINSKY H. Stabilizing an unstable economy [M]. New Haven: Yale University Press, 1986.

[4]王宇伟,盛天翔,周耿.宏观政策、金融资源配置与企业部门高杠杆率[J].金融研究,2018(1):36-52.

[5]邵帅,尹俊雅,王海,等.资源产业依赖对僵尸企业的诱发效应[J].经济研究,2021(11):138-154.

[6]黄益平,黄卓.中国的数字金融发展:现在与未来[J].经济学(季刊),2018(4):1489-1502.

[7]唐松,伍旭川,祝佳.数字金融与企业技术创新——结构特征、机制识别与金融监管下的效应差异[J].管理世界,2020(5):52-66.

[8]汪亚楠,叶欣,许林.数字金融能提振实体经济吗[J].财经科学,2020(3):1-13.

[9]赵宸宇,王文春,李雪松.数字化转型如何影响企业全要素生产率[J].财贸经济,2021(7):114-129.

[10] 张艾莉,孙新宇.数字金融、银行主动风险承担与企业融资约束[J].调研世界,2022(10):58-65.

[11] 万佳彧,周勤,肖义.数字金融、融资约束与企业创新[J].经济评论,2020(1):71-83.

[12] 黄锐,赖晓冰,唐松.金融科技如何影响企业融资约束?——动态效应、异质性特征与宏微观机制检验[J].国际金融研究,2020(6):25-33.

[13] 吴庆田,王倩.普惠金融发展质量与中小企业融资效率[J].金融与经济,2020(9):37-43.

[14] 梁琦,林爱杰.数字金融对小微企业融资约束与杠杆率的影响研究[J].中山大学学报(社会科学版),2020(6):191-202.

[15] 秦士晨.中小企业融资问题的研究——基于“数字普惠金融”创新借贷模式[J].工业经济论坛,2017(5):89-94.

[16] 林爱杰,梁琦,傅国华.数字金融发展与企业去杠杆[J].管理科学,2021(1):142-158.

[17] 周泽炯,王国庆.数字普惠金融对中小企业融资的影响研究[J].长春师范大学学报,2020(11):72-76.

[18] HOU X, GAO Z, WANG Q. Internet finance development and banking market discipline: Evidence from China[J]. Journal of Financial Stability, 2016, 22(1): 88-100.

[19] NIGAM N, BENETTI C, JOHAN S A. Digital start-up access to venture capital financing: What signals quality? [J]. Emerging Markets Review, 2020, 45(12): 100743.

[20] WONGLIMPIYARAT J. FinTech banking industry: A systemic approach[J]. Foresight, 2017, 6(19): 590-603.

[21] FUSTER A, PLOSSER M, SCHNABL P, et al. The role of technology in mortgage lending[J]. The Review of Financial Studies, 2019, 32(5): 1854-1899.

[22] LYYTINEN K, YOO Y, BOLAND R J. Digital product innovation within four classes of innovation networks[J]. Information Systems Journal, 2016, 26(1): 47-75.

[23] CHRISTIANO L, MOTTO R, ROSTAGNO M. Risk shocks[J]. American Economic Review, 2014, 104(1): 27-65.

[24] 李匯东,唐跃军,左晶晶.用自己的钱还是用别人的钱创新?——基于中国上市公司融资结构与公司创新的研究[J].金融研究,2013(2):170-183.

[25] SIMERLY R L, LI M. Environmental dynamism, capital structure and performance: A theoretical integration and an empirical test[J]. Strategic Management Journal, 2000, 21(1): 31-49.

[26] GUO B, CASTRILLO D P, SIMATS A T. Firms' innovation strategy under the shadow of analyst coverage[J]. Journal of Financial Economics, 2019, 131(2): 456-483.

[27] 郭峰,王靖一,王芳,等.测度中国数字普惠金融发展:指数编制与空间特征[J].经济学(季刊),2020(4):1401-1418.

[28] SARMA M. Measuring financial inclusion using multidimensional data[J]. World Economics, 2016, 17(1): 15-40.

[29] MCLEAN R D, ZHAO M. The business cycle, investor sentiment, and costly external finance[J]. The Journal of Finance, 2014, 69(3): 1377-1409.

[30] 高春梅.高管团队异质性、融资效率与企业投资[J].财会通讯,2023(2):38-43.

[31] 张勋,万广华,张佳佳,等.数字经济、普惠金融与包容性增长[J].经济研究,2019(8):71-86.

[32] HADLOCK C, PIRECE J. New evidence on measuring financial constraints: Moving beyond the KZ Index[J]. Review of Financial Studies, 2010, 23(5): 1909-1940.

The Impact and Mechanism of Digital Finance on Enterprise Financing Behavior

CHEN Meng-gen ZHANG Qiao

Abstract: As a new financial model, digital finance has great influence on the financing behavior of micro-enterprises. This paper sets up a three-dimensional index system to measure the regional digital financial index, and selects Chinese listed enterprises as a sample from 2011 to 2022 to empirically investigate the impact of digital finance on corporate financing behavior and the underlying mechanism. It is found that digital finance has a significant optimization effect on the financing behavior of enterprises, which is manifested in the increase of financing scale, the increase of the proportion of debt financing, and the improvement of financing efficiency. In particular, the heterogeneity analysis shows that the impact of digital finance on corporate financing behavior has obvious regional heterogeneity and firm heterogeneity. The mechanism analysis shows that the development of digital finance can improve the financing behavior of enterprises through information effect, cost effect and income effect. In order to promote the role of digital finance in enhancing the financing behavior of enterprises, it is necessary to formulate and improve supportive policies for the deep integration of information technology and finance, speed up the digitization process of traditional financial institutions, and actively promote the development of underdeveloped regions and potential enterprises.

Key words: digital finance; financing behavior; debt financing

基金項目:国家社会科学基金重大项目“数字经济对我国经济社会发展的影响效应测度与统计评价”(19ZDA118);北京市自然科学基金面上项目“北京市数字经济高质量发展水平测度、路径选择与治理体系研究”(9232012)。

作者简介:陈梦根,北京师范大学统计学院金融统计系主任,教授、博士生导师;张乔,北京师范大学统计学院博士研究生。