金融结构优化与绿色全要素生产率增长

2023-10-15汪红驹丁少斌

汪红驹 丁少斌

摘 要:基于新结构经济学的产业结构升级理论,提出高技术产业发展是金融结构优化促进绿色发展的前提的假说,根据不同的融资工具,从股权融资相对银行信贷比重、债券融资相对银行信贷比重、直接融资占比三个层面考察金融结构优化对于绿色全要素生产率(GTFP)的影响。使用中国30个省(区、市)的面板数据,构建动态面板门槛模型进行实证检验。结果表明:提高股权融资比重、债券融资比重和直接融资占比对促进GTFP增长均存在显著的积极作用。考虑产业结构差异后,发现股权融资比重存在显著的产业结构门槛效应,其对GTFP的积极作用只有当高技术产业发展到一定门槛后才会凸显。异质性分析表明,在达到产业结构门槛的过程中,四大区域呈现东部领先、东北次之、中部与西部落后的时空格局。提高股权融资比重和直接融资占比在东部与东北地区的效应明显超过中部与西部地区。此外,进入“十三五”时期后,股权融资比重的作用有进一步增强的趋势。

关键词:金融结构;绿色全要素生产率;产业结构;高技术产业发展

中图分类号:F832 文献标识码:A 文章编号:1003-7543(2023)09-0067-18

推进金融供给侧结构性改革、优化金融体系结构以更好支持实体经济高质量发展是当前中国贯彻新发展理念、构建新发展格局的重要战略举措。当前中国经济增长已从总量的高速增长转向结构性调整的高质量增长,中国大力发展高技术产业推进现代化产业体系建设以实现由要素驱动向创新驱动的新旧动能转换。“气候危机”与“双碳”目标等命题也使得能源与环境可持续在经济增长中的重要性进一步凸显。近十年来,中国通过实施绿色金融创新改革、打造多层次资本市场、推进全面注册制改革等重大金融改革措施持续强化金融部门支持经济可持续增长的能力。《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》与党的二十大报告进一步强调优化金融体系结构的要求,提出要健全资本市场功能,提高直接融资比重,推动科技创新与绿色发展。

金融支持科技创新与绿色发展蕴含着优化金融结构、提高经济发展质量的要求。当前中国经济高质量发展与金融安排之间的主要矛盾不在于总量问题,而在于结构性问题:一方面,中国金融业增加值已经明显偏高,但金融服务效率较低;另一方面,中国依然维持着银行主导型的金融体系,对于支持企业创新更具优势的直接融资,尤其是股权融资的比重过低[1-2]。怎样的金融结构能够更好地促进经济增长?基于国际视角的研究结论中并未就特定经济体的最优金融结构达成一致。早期持银行主导论的学者认为,银行在动员社会储蓄、项目搜集处理、企业监督、平滑跨期风险等方面具有积极作用,更有利于经济发展[3-4]。市场主导论则认为,金融市场(指证券市场等直接融资市场)在信息透明化、价格发现、创新激励、分散风险、改善企业管理等方面具有积极作用[5]。动态最优金融结构的支持者认为,在不同经济发展阶段,金融中介与金融市场的功能显著不同。经济发展落后的国家更适合银行主导型的金融结构,经济发达的国家更适合市场主导型的金融结构[6-9]。从动态最优金融结构出发,部分学者基于新结构经济学的视角给出了一个经济体如何安排最适宜的金融结构以促进经济增长的思考,认为最优金融结构内生于一个经济体的要素禀赋与产业结构,与产业结构相匹配的金融结构能够提供最有效率的金融服务,从而促进经济增长[10-11]。此外,金融结构与环境变化也存在紧密的联系,已有研究表明,一个经济体的金融发展是否有利于污染减排,很大程度上取决于该国的金融结构是以银行为主还是以股票市场为主[12-13]。目前关于金融结构的研究往往没有综合考虑经济增长与环境可持续性。全要素生产率(total factor productivity,简称TFP)是经济长期增长的主要源泉,但如果不考虑污染排放就容易产生一定偏误,相较而言,绿色全要素生产率(green total factor productivity,简称GTFP)能够更加准确地衡量经济高质量发展水平[14]。本文使用新结构经济学的分析思路,在中国产业体系现代化的进程中分析最优金融结构如何演进,在绿色发展的目标下探究金融结构、产业结构与GTFP三者间的关系,为优化金融结构促进绿色发展提供一定事实参考与实证依据。

一、理论基础与研究假说

(一)最优金融结构的内生性特征

金融结构变动带来的融资服务差异性关乎一个经济体的金融安排能否在特定时期内有效促进经济增长,新结构经济学将融资服务差异性与特定发展阶段的实体产业融资需求相联系,认为最优金融结构内生于一个经济体的要素禀赋与产业结构,匹配于产业结构融资需求的金融结构能够提供最有效率的金融服务[10]。随着中国产业结构的升级,高风险的研发创新活动相应增加,金融市场对研发创新等活动的融资支持凸显了对新技术的孵化作用,并通过此路径提升中国的经济效率[15-18]。考虑环境效益后,新结构经济学试图将环境特征纳入分析框架,认为金融结构与环境的关系是由内生于要素禀赋的产业结构所决定的。要素禀赋引致产业结构的差异性,这种差异性进一步引致金融需求与环境水平的差异[19]。更进一步,在给定的要素禀赋下,存在着最优产业结构,并由此决定了金融结构与环境的最优运行关系,当经济运行偏离最优状态时,金融结构与环境的关系也相应发生变化[20]。当产业结构与技术特征内生于要素禀赋时,能够最大限度地利用要素禀赋所带来的比较优势,此时的产业结构与技术结构决定了最优环境特征。为了迎合此时的产业融资需求,金融结构自发作出调整,从而决定了最优的金融结构。由于此时的技术水平与环境特征都达到了比较优势下的最优状态,GTFP也相应达到了最优水平。

(二)金融结构变动的现实情境与假说H1的提出

金融结构对于绿色全要素生产率的影响有产业变迁与结构偏离两种情境。在发展初期,产业结构以劳动密集型产业与低技术产业为主,发展初期资本积累缓慢,大企业数量相对较少,技术进步依赖于模仿与引进,研发资金需求相对较低,技术创新的风险也较低。此时,银行主导型金融体系能够提供较为匹配的融资服务。与此同时,经济发展初期的产业结构与技术水平往往会导致较为严重的环境污染。在现代化进程中,伴随着经济发展与资本要素积累,资本要素的比较优势逐步凸显,资本密集型产业与高技术产业比例上升,企业的研发资金需求与技术创新风险开始扩大,对资本市场的需求开始上升,金融结构中股权融资和债券融资的占比开始提升。由于生产技术的进步与发展战略的转变,单位产出污染排放开始下降。随着进一步的产业升级与绿色技术创新涌现,总体环境污染水平开始下降,环境质量得到提升。因此,基于现代化进程中的产业变迁情境,金融结构对GTFP的影响将取决于产业转型阶段,当一个经济体产业结构逐渐以现代服务业与高技术产业为主导时,资本市场相对于银行信贷的优势将会凸显,此时金融结构向直接融资转型将对GTFP产生正面影响。上述分析是基于“產业结构—金融结构”相匹配时的状态,当这种匹配的状态发生扭曲时,金融结构偏离将通过融资渠道影响厂商的研发活动与技术特征,并进一步影响GTFP。这种扭曲可能有两种情景,即现代化进程中金融结构的升级快于或滞后于产业技术结构的升级。当金融结构无法匹配当前的产业技术结构时,就会发生资源配置的扭曲,并对广义的绿色技术创新产生负面激励,同时可能阻碍一些高污染企业的退出过程,从而导致GTFP的损失。若金融结构改善、资源配置效率提高,GTFP就会得到相应提升。因此,基于结构偏离情境,同样能得出,当一个经济体产业结构逐渐以现代服务业与高技术产业为主导时,若适时调整金融结构,提升直接融资占比以更好地匹配产业融资需求,将有利于提升资源配置效率与GTFP。过去20年间,中国大力发展高技术产业推进现代化产业体系建设,进入经济新常态后进一步由高增速发展模式调整为高质量发展模式,科技创新对于经济增长的重要性进一步凸显,而当前中国的金融体系仍维持银行主导型,适时且有序地推进金融结构优化能够更好地满足实体产业的融资需求,提升资源配置效率,基于此,本文提出假说H1。

假说H1:相较于银行信贷,提高股权、债券等直接融资工具的比重有利于GTFP增长。

(三)融资工具差异、高技术产业发展与假说H2的提出

从融资工具类别来看,债券市场在融资方式上属于直接融资工具,债券融资相对于银行信贷而言,能够给融资方提供更长的融资期限与相对更加自由的资金使用权,但资金出借方与融资方仍维系着债权关系,低风险偏好、财务杠杆属性与债务到期必须还本付息等特征不变。相对而言,股票市场则属于股权融资,高风险、高回报的投资理念使得其对于公司研发创新等高风险活动容忍性较高,因而创新企业的融资可获得性更高。充足的权益资本也能够为公司留有一定财务杠杆空间,减轻企业家可能面临的财务危机压力,因而相对于银行信贷而言更能够鼓励公司从事研发创新活动。因此,不同发展阶段、不同产业结构的区域对于股权融资的需求存在差异。当中国的产业结构以低技术产业为主导时,银行信贷的获得便利性优势凸显,同时国有银行配合中国的重大发展战略与产业政策,承担了诸如维护国防安全、支持重工业发展等政策性负担,发挥了特定阶段的金融结构优势[21]。但若产业结构中研发创新等高技术产业占比逐渐上升时,股权融资的相对重要性将凸显。在关于GTFP的一项经验研究中[22],发达国家的股票市场发展往往比银行发展更有利于提高GTFP,而在发展中国家,股票市场发展相较于银行发展的优势则并不明显。这些现象也暗示不同区域的产业结构、产业融资需求具有差异性,对于产业结构转型和发展战略调整时期的中国而言,提升股权融资相对银行信贷比重①对GTFP的积极作用在产业结构更加现代化、技术水平相对领先的区域可能更加明显。由此,本文提出研究假说H2。

假说H2:当高技术产业发展达到一定门槛后,提高股权融资比重对促进GTFP增长的积极作用才能凸显。

二、研究设计

(一)计量模型构建与估计方法

1.基准模型与假说H1

借鉴GTFP相关研究的做法[23],由于数据包络分析(Data Envelopment Analysis)测算得到的GTFP是相对数,因而可以直接使用GTFP的水平值构建面板模型:

式(1)中:gtfpit为被解释变量,fit为解释变量金融结构,controlit为控制变量,ui为个体固定效应,qt为时间固定效应,εit为随机扰动项。β1为本文关心的核心系数,若显著为正,则假说H1得到验证。GTFP反映了一个地区的生产技术与生产效率,因而GTFP的变动通常具有较强的惯性,也即GTFP通常在上一年已有的生产技术与生产效率基础上变动,上一年的GTFP水平与当期GTFP水平具有较强的相关性,而式(1)中并未考虑到GTFP的惯性影响,此时估计得到的 值可能存在较大的偏差,为此本文构建如下动态面板模型:

式(2)中:gtfpi,t-1为GTFP的一阶滞后值,其余部分与式(1)保持一致,随后采用系统GMM进行估计。此时估计得到的β1中剔除了GTFP惯性的影响,有助于降低可能的估计误差。

2.门槛回归模型与假说H2

为验证假说H2,本文借鉴相关研究[11],在式(1)基础上构建如下静态面板门槛回归模型:

式(3)中:thr为门槛变量,1(thr≤γ1)为示性函数,其余部分与式(1)相同。与假说H2对应,将门槛变量thr设定为产业结构,β1为产业结构小于门槛值时金融结构对GTFP的影响系数,β2为产业结构大于门槛值时金融结构对GTFP的影响系数,若门槛效应存在,且β2显著为正,同时β1不显著或者β1明显小于β2,则认为假说H2得到验证。此外,式(3)为静态面板门槛模型,估计结果同样可能存在动态偏误,因而本文构建如下动态面板门槛模型:

式(4)中:gtfpi,t-1为GTFP的一阶滞后值,其余部分与式(3)保持一致。

由于式(4)中加入了GTFP的滞后值,而Hansen[24]的门槛回归方法基于变量外生的假定,无法直接处理gtfpi,t-1的内生性问题,这里借鉴Caner&Hansen[25]、Kremer等[26]的做法对动态面板门槛模型进行估计。

(二)变量设定与指标说明

1.被解释变量

被解释变量为GTFP,采用MaxDEA软件测算,根据非期望产出—超效率SBM模型,在规模报酬可变的设定下测度得到GML指数,参考已有研究[26],将基期GTFP设定为1,通过各期GML指数累乘得到各期GTFP 。

其中,投入要素包括物质资本存量、就业总人数(使用平均教育年限进行加权处理)、能源消耗量。物质资本存量选用永续盘存法计算省际物质资本。

式(5)中:Kit为本期资本存量,Kit-1为上期资本存量,δt为折旧率,I为本期实际固定资产形成总额。将2000年作为基期,基期资本存量与折旧率选用张军等[27]给出的数值,本期实际固定资产形成总额通过固定资产投资价格指数对当期新增固定资产投资总额进行平减得到。

产出包括期望产出与非期望产出两部分:利用各省份GDP平减指数对名义GDP进行平减得到实际GDP,将实际GDP作为期望产出;非期望产出包括废水、固体废弃物、工业二氧化硫、二氧化碳。以上数据来源于《中国统计年鉴》《中国人口和就业统计年鉴》《中国能源统计年鉴》《中国环境统计年鉴》以及各省份统计年鉴、EPS宏观经济数据库、EPS能源数據库、CEADs中国碳核算数据库。

2.解释变量

学术界在讨论金融结构时,多将银行信贷作为与其他融资工具分析比对的基准[11,28]。中国长期以来维系着银行主导型的金融体系,银行信贷仍是企业最主要的融资方式,因而本文也承袭了该做法,将银行信贷作为比对的基准融资方式。既往研究多集中于讨论股权融资与银行信贷的差异性,鲜有涉及债券融资与银行信贷的对比,本文通过构建股权融资比重、债券融资比重、直接融资占比等指标,对金融结构进行更为系统性的考察:使用股票市场总市值/贷款存量总额作为股权融资比重的代理变量;使用债券存量总额/贷款存量总额作为债券融资比重的代理变量;使用(股票市场总市值+债券存量总额)/(股票市场总市值+债券存量总额+贷款存量总额)作为直接融资占比的代理变量。数据来源于Wind金融数据库与EPS金融数据库。

3.门槛变量

股权融资、债券融资、银行信贷等融资工具对企业融资可获得性和生产经营活动的影响存在差异性,金融结构优化的动机在于迎合不断变化的实体产业融资需求,当产业结构中高研发、高风险、高技术等高新技术产业占比上升时,对于股权融资、直接融资等方式的融资需求将增大。本文主要基于产业技术特征角度考察产业结构。根据《高技术产业(制造业)分类(2017)》,高技术产业(制造业)是指国民经济行业中R&D投入强度相对高的制造业行业,包括医药制造,航空、航天器及设备制造,电子及通信设备制造,计算机及办公设备制造,医疗仪器设备及仪器仪表制造,信息化学品制造等六大类。综合考虑数据可得性与研究需要,本文选择高技术产业相关指标衡量产业结构,高技术产业能够反映中国实体产业的研发水平、技术水平等产业特征,这些企业不论是生产项目开展还是研发费用的投入,都更需要寻求股权融资的支持。由于高技术产业总产值数据2011年后不再披露,本文分别从高技术企业数量占比与高技术企业利润占比两个层面衡量产业结构。高技术企业数量占比=高技术产业企业数量/规模以上工业企业数量;高技术企业利润占比=高技术产业利润总额/规模以上工业企业利润总额,一方面营业利润可以大致反映产业规模大小,另一方面该指标越高的区域,说明高技术产业规模相对较大,且其发展也已迈向企业生命周期的成长期(初创期的企业通常缺乏盈利能力)。第三产业增加值占比代表产业结构高级化,用于与高技术产业占比的分析比对。数据来源为EPS高技术产业数据库、EPS工业经济数据库。

4.控制变量

本文借鑒GTFP相关研究[23,29],考虑如下控制变量:(1)经济发展水平,经济发展水平越高的区域通常各项宏观经济指标都处于领先位置,GTFP水平也更高,使用人均实际GDP表示(以2000年为基期);(2)科技创新水平,用发明专利授权数表示;(3)环境规制,环境规制可以通过影响污染治理与企业绿色技术创新等途径对GTFP产生作用,本文借鉴已有研究[30]使用单位GDP碳排放强度衡量环境规制强度,单位GDP碳排放强度越低,说明环境规制强度越高;(4)政府干预,使用财政支出占GDP比重表示,财政是与金融相对应的资源配置手段;(5)外资利用水平,外资能够带来先进的机器设备、生产技术与管理构架等,用FDI占GDP比重表示;(6)政策性金融,政策性银行兼具财政属性与金融属性,是金融结构之外影响区域资源配置的重要手段之一,使用政策性银行资产占商业银行资产比重表示。以上数据来源于CEADs中国碳核算数据库、EPS宏观经济数据库、Wind宏观数据库。

5.数据处理

第一,由于本文GTFP测算框架中包含的相关数据2019年后缺失较为严重,本文使用2005—2019年中国30个省(区、市)的面板数据。考虑2007年中国股票二级市场的过度虚假繁荣难以真实反映实体经济实际获得的股权融资状况②,会对估计结果造成偏误,在实证分析股权融资比重时剔除了2007年的样本数据。本文在稳健性检验部分再次讨论了该问题。第二,本文对控制变量中带有单位的变量经济发展水平、科技创新水平、环境规制水平进行Z-score标准化,消除量纲影响。其余变量为不带单位的比率类变量,本文保留原值未作标准化处理。第三,考虑到金融结构优化对于GTFP的影响可能存在滞后性[31],同时前定变量与扰动项相关的可能性能够有所降低,本文使用金融结构的一阶滞后值进行估计。表1(下页)汇报了主要变量的描述性统计结果。

三、实证结果分析

(一)基准回归结果

基于双向固定效应进行估计,使用异方差聚类稳健标准误进行统计推断,表2汇报了基准回归结果。列(1)—(3)是基于式(1)静态面板模型的估计结果,分别汇报了股权融资比重、债券融资比重与直接融资占比对GTFP的影响系数。其中,股权融资比重的系数为正,但未通过显著性水平检验。债券融资比重的系数为正,且在1%的水平上显著,表明提高债券融资比重有利于促进GTFP增长。直接融资占比的影响系数为负,但在10%的水平上不显著。静态面板下的估计结果由于未考虑GTFP自身的惯性,可能存在较大的偏误。列(4)—(6)是基于式(2)动态面板模型的估计结果。系统GMM估计量的一致性需满足两个前提条件:一是扰动项无自相关,本文使用AR检验识别;二是工具变量的有效性,本文使用异方差稳健的Hansen统计量对工具变量的有效性进行判断。结果显示,AR(2)与Hansen统计量均大于0.1,满足扰动项无自相关、工具变量有效的原假设。在动态面板下,GTFP自身滞后值在1%的水平上显著为正,且系数大小超过0.700,验证了GTFP自身存在的较大惯性。股权融资比重、债券融资比重、直接融资占比此时均至少在5%的水平上显著为正,表明当考虑GTFP的动态特征后,提高股权融资比重、债券融资比重、直接融资占比均有利于促进GTFP增长。对比静态面板与动态面板的结果,股权融资比重与直接融资占比的系数大小与显著性均上升,债券融资比重的系数大小有所下降。此外,在动态面板下,控制变量的系数大小也更趋于合理。综合来看,使用动态面板估计GTFP更为可靠,结果表明相较于银行信贷,增强资本市场作用对于GTFP有显著的正向影响。就总体平均效应而言,提高直接融资占比的积极作用超过单独提高债券融资比重或股权融资比重。基准回归结果验证了本文假说H1。

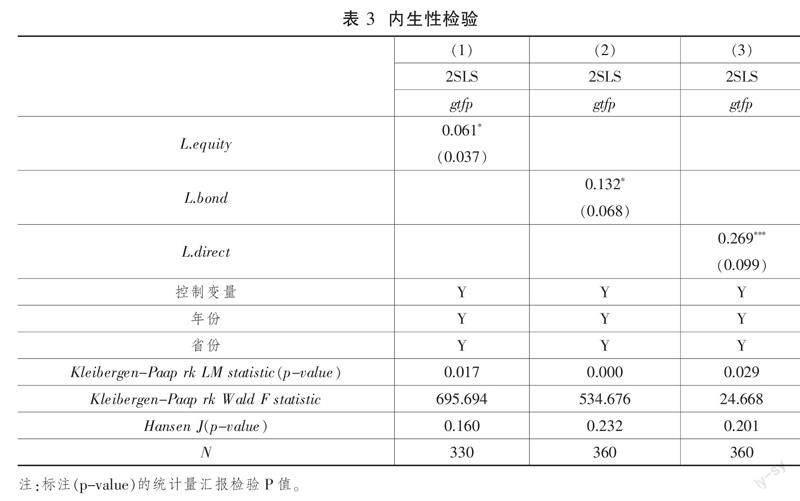

(二)内生性讨论

已有文献[32]梳理了金融结构研究中涉及的一些外生工具变量,包括自然资源禀赋、法律起源等,但对于GTFP这一被解释变量而言,则难以满足外生性要求。已有研究的惯常做法是直接将金融结构的滞后值作为工具变量进行估计[11,33],本文同样采用了该做法,同时本文已通过如下方法尽可能缓解内生性问题:一是通过使用双向固定效应,缓解了不随个体与时间变化的内生性影响;二是通过替换代理变量的形式检查了测量误差可能引致的内生性问题;三是通过使用动态面板模型,缓解了GTFP惯性引致的内生性问题。此外,本文使用省会城市到北京、上海、深圳的平均地理距离倒数作为权重,与金融结构二阶与三阶滞后值的乘积作为工具变量,采用面板模型二阶段最小二乘法重新进行估计。与政治中心和金融中心的平均距离与金融结构有较强相关性,但其对GTFP的影响途径基本已经被经济发展水平等控制变量所反映,可以尝试作为外生工具变量。表3列(1)—(3)汇报了相关结果,股权融资比重、债券融资比重与直接融资占比下的不可识别检验Kleibergen-Paap rk LM statistic统计量与弱工具变量检验Kleibergen-Paap rk Wald F statistic统计量均拒绝工具变量存在不可识别与弱工具变量的问题。过度识别检验Hansen统计量接受工具变量外生的原假设。此时三者的回归系数仍然显著为正,与表2动态面板下的估计结果不存在较大偏差。对于此结果,一方面基准回归采用金融结构的滞后变量与当期扰动项的相关性已经有所降低;另一方面中国是典型的银行主导型金融体系,金融发展的同时金融结构却保持在一个区间内波动。相较之下,政府干预与制度安排对金融结构影响较大,通过“金融约束政策”确保银行能够在金融自由化的过程中始终保持竞争力[34],因而一定程度上金融结构可以被视为外生的“制度供给”。综合上述相关检验结果与回归系数,本文认为提高股权融资比重、债券融资比重、直接融资占比对GTFP增长存在正向影响这一结果中不存在明显的内生性偏误。

(三)稳健性检验

本文通过替换样本区间与替换代理变量的方法检查基准回归结果。由于2007年股权融资比重出现明显的异常偏离,本文在基准回归中未纳入2007年的样本数据,为避免该做法导致的结果不可靠,本文将2006年与2008年股权融资比重的平均值作为2007年的替换值,由于各省份的股權融资比重具备较强的惯性,并在前后时间段内保持在一定区间,因而使用前后两年的平均值作为替换值具备合理性,将此时的股权融资比重记作equity1。在基准回归中,本文将银行信贷作为衡量股权融资比重与债券融资比重的基准,该做法是为了与上文理论分析保持一致,但衡量金融结构时不同口径的计算方法可能导致结果出现偏差,因而本文进一步将股票市场总市值/(贷款余额+债券余额+股票市场总市值)记作equity2,将股票市场总市值/(贷款余额+债券余额)记作equity3,将股票市场总市值占GDP比重记作equity4,使用以上三个代理变量重新估计股权融资比重的系数。同时,使用债券余额占GDP比重作为债券融资比重的代理变量,记作bond1,重新估计债券融资比重的系数。表4列(1)结果表明,纳入2007年的样本数据后,股权融资比重的系数依然在5%的水平上显著为正,且系数大小与基准回归结果中的0.100相比不存在较大差异。此外,列(2)—(5)结果表明,更换股权融资比重与债券融资比重的计算方法后,二者与GTFP依然存在显著的正向关系。综合来看,基于动态面板的基准回归结果较为稳健。

(四)门槛回归结果

1.静态面板门槛回归模型

基于动态面板的基准回归结果中,股权融资比重的系数大小相比债券融资比重与直接融资占比较小,这可能与本文的假说H2相关,在产业结构不满足一定门槛值时,提高股权融资比重对GTFP增长的积极作用不明显,会导致其总体平均效应下降。为验证假说H2,本文对产业结构的门槛效应进行了检验,并同时对债券融资比重与直接融占比进行了分析作为比对。

表5(下页)汇报了式(3)中静态面板门槛效应的检验结果,结果表明对于股权融资比重与直接融资占比,企业数量口径下的高技术产业占比与第三产业占比存在显著的门槛效应,对于债券融资,产业结构不存在显著的门槛效应。表6列(1)—(2)、(3)—(4)分别汇报了静态面板门槛模型下股权融资比重与直接融资占比的回归系数。结果表明,产业结构未达到门槛值时,股权融资比重、直接融资占比与GTFP之间存在负向的关系,当产业结构跨过门槛值后,二者与GTFP之间存在显著的正向关系,这表明在各区域产业结构逐渐实现转型升级并达到门槛值后,增加股权融资比重与直接融资占比能够更好地匹配产业融资需求,从而有利于提升资源配置效率与GTFP。但产业结构落后地区以承接转移产业为主,更多地依靠技术引进与模仿,单纯提升股权融资比重并不能取得很好的效果,这些地区应当同时重视银行业发展以支持产业转型与绿色发展。静态面板门槛回归结果初步支持假说H2,但当产业结构未越过门槛值时股权融资比重的系数显著为负,且负向影响远大于越过门槛值后的正向影响,表明静态面板下的估计结果可能存在一定偏误,因而同样有必要对动态面板门槛回归模型进行估计。

2.动态面板门槛回归模型

表7汇报了式(4)中动态面板门槛效应的检验结果,结果表明对于股权融资比重,产业结构存在显著的门槛效应。对于债券融资,产业结构不存在显著的门槛效应。对于直接融资占比,只有第三产业占比存在显著的门槛效应,高技术产业占比不存在显著的门槛效应。

表8汇报了动态面板门槛回归模型的相关结果,列(1)—(3)汇报了股权融资比重的回归系数,结果表明产业结构较为落后地区提升股权融资比重并不会对GTFP造成严重的负面影响,但其积极作用也不显著,而产业结构转型升级达到门槛值的地区,更加活跃的高风险创新活动引致的融资需求与股权融资特性更为契合,因而提升股权融资比重对于这些地区带来的GTFP增长效应也更加明显。列(4)汇报了直接融资占比的回归系数,其呈现与股权融资类似的特征,但由于只存在第三产业占比的门槛效应(见表7),而高技术产业占比与金融结构优化之间的内在逻辑联系更为紧密,如果高技术产业占比两种口径下的门槛效应都不显著,只有第三产业占比的门槛效应显著,本文倾向于认为其不存在明显的产业结构门槛效应,这与直接融资中包括债券融资有关,由于债券融资不存在产业结构的门槛效应,如果单独提高债券融资比重,直接融资占比也会提高,并对GTFP增长产生积极的作用。这也意味着,直接融资占比的提高源头是股权融资还是债券融资,将影响其作用效果。因此,就金融结构优化的效应而言,股权融资比重与债券融资比重能提供更加明晰的视角。综上而言,本文认为门槛效应的回归结果验证了假说H2。

(五)异质性分析

1.地区异质性分析

不同省份在区位特征、资源禀赋、政策制度等客观条件上存在巨大差异,沿海地区与内陆地区之间存在明显的“技术梯度”与“产业梯度”。在新中国的工业建设历程中,东北地区曾是主要的重工业基地,但改革开放以来逐渐面临产业转型的问题,与此同时中部与西部地区承接了大量的资源型产业转移,而技术密集型产业进一步向东部地区集聚[35]。上文分析表明,提高股权融资比重需要该区域具备一定产业结构基础才能带来GTFP增长效应。为了在该视角下更直观地考察不同区域间产业结构差异,本文对各省份在观测期内首次达到产业结构门槛值的年份进行了梳理,综合考虑两种口径的高技术产业占比及第三产业占比,满足其中之一便记作该省份达到了产业结构门槛,表9汇报了相关结果。分区域来看,东部地区省份更早地越过了产业结构门槛,截至2020年全部省份都已越过产业结构门槛。随后是东北地区的三个省份在2015年同时达到门槛值,这与21世纪以来中国产业转移表现出明显的“北上”特征相一致[35]。中部与西部地区相对更晚越过产业结构门槛,中部地区的湖北、安徽、河南三省与西部地区的新疆、内蒙古、贵州仍未达到产业结构门槛值。中部地区相较于西部地区并未展现出明显的领先优势,这可能与许多产业越过中部地区直接向西部地区转移有关[36]。总体来看,截至2020年已有4/5的省份越过了产业结构门槛,随着高技术产业的持续发展与产业结构的现代化升级,现代服务业与高技术产业对于股权融资的需求将不断增加,提升股权融资比重对于中国整体GTFP增长的积极作用将愈发凸显。

根据上述产业结构的区域差异,本文将回归样本划分为东部沿海区域(东部与东北地区)与内陆区域(中部与西部地区),进一步考察金融结构优化效应的地区差异。表10汇报了划分地区的估计结果。结果显示,股权融资比重与直接融资占比在东部与东北地区呈现的影响明显超过中部与西部地区,而债券融資比重的影响不存在较大的地区差异。金融结构优化效应的区域间差异与区域间产业结构差异形成了相互印证。

2.发展时期异质性分析

股权融资比重存在显著的产业结构门槛效应。随着经济发展与产业结构的持续优化升级,在时序视角上将会有越来越多的省份越过产业结构门槛,这可能导致金融结构优化效应在不同发展时期存在异质性。国民经济和社会发展五年规划纲要对于中国经济发展具有重大战略影响,基于五年规划的视角,本文构建“十二五”时期与“十三五”时期的虚拟变量,将“十二五”时期的虚拟变量记作period12,将“十三五”时期的虚拟变量记作period13,通过其与金融结构的交互项来考察金融结构优化效应的时期异质性。表11汇报了各个交互项系数的估计结果。其中,“十二五”时期与股权融资比重的交互项系数为负,“十三五”时期与股权融资比重的交互项系数为正,结果表明进入“十三五”时期后,提高股权融资比重的积极作用得到显著增强。债券融资比重、直接融资占比与发展时期的交互项均不显著,表明二者在“十二五”时期与“十三五”时期的作用均没有明显区别。产业结构门槛效应为金融结构优化的地区异质性与发展时期异质性提供了解释,同时也反映出新时代满足实体产业融资需求、渐进式调整金融结构的必要性。

四、结论与政策建议

提升GTFP是推进高质量发展、实现中国式现代化的内在要求,为此“十四五”规划与党的二十大报告提出要通过提高直接融资占比,尤其是股权融资比重来优化金融体系,增强金融对于科技创新与绿色发展的支持。基于现代化进程中金融结构与产业结构变迁的现实情景,本文以银行信贷为基准,从股权融资比重、债券融资比重与直接融资占比三个层面研究金融结构与GTFP的关系,并进一步在金融结构与GTFP的分析中考虑了产业结构差异。研究发现:第一,就总体平均效应而言,提高股权融资比重、债券融资比重和直接融资占比对于促进GTFP增长均存在显著的积极作用。第二,股权融资比重对GTFP的影响存在显著的产业结构门槛效应,其积极作用只有当高技术产业发展到一定门槛后才会凸显。第三,异质性分析表明,在达到产业结构门槛的过程中,四大区域呈现“东部领先,东北次之,中部与西部落后”的总体时空特征。提高股权融资比重和直接融资占比在东部与东北地区的效应也相应明显超过中部与西部地区。此外,进入“十三五”时期后,股权融资比重的作用有进一步增强的趋势。

基于以上研究结论,就中国推进金融供给侧结构性改革,从而更好支持绿色发展提出如下建议:

第一,推进制度改革畅通企业上市渠道,提高直接融资占比与股权融资比重,优化总体金融结构。从中国总体层面来看,绝大多数区域都已越过产业结构门槛,随着中国实体产业持续向技术密集型转型升级,以银行为主导的金融体系将难以有效满足高技术产业与现代服务业的融资需求,需要加快推进资本市场的各项制度改革,通过扩大直接融资占比与股权融资比重来优化金融结构。基于制度设计的视角,一方面,应当加快推进全面注册制改革,拓宽企业上市渠道,使得股权投资募集、管理、退出途径更加顺畅,吸引更多长期资本、机构资本进入股权市场,同时鼓励优质创新企业留在国内资本市场,从而提高股权融资比重与直接融资占比,增强资本市场服务实体经济的能力;另一方面,应当优化多层次资本市场结构,进一步扩大创业板、科创板与北京证券交易所相对于主板的规模占比。将更多股权资本用于支持创新型企业、高新技术企业与专精特新企业,充分发挥股权资本培育优质企业、支持科技创新的作用,促进科技优势向竞争优势的转化。

第二,产业结构落后地区遵循区域金融结构优化“两阶段思路”。中短期通过区域金融创新提高债券融资规模与银行业服务效率推进落后产业的转型升级,长期通过挖掘集聚优质种子企业,打造高新技术企业培育体系,协同推进企业健康发展与挂牌上市。从区域差异来看,中西部地区仍有少数省份产业结构较为落后。这些地区应该先改善区域金融服务效率,通过区域金融产品创新配合财税政策协助落后产业实现转型升级。例如,2016年中国设立的绿色金融创新改革试点区衢州市,其绿色金融创新改革思路便是以“推进落后产业绿色转型升级”为总体方针。中西部欠发达区域可以结合自身区域优势推出具有地方特色的金融产品为落后产业的转型升级提供更加便捷的债券融资与银行信贷支持。中西部欠发达地区对于拟上市优质创新企业的培育,应当注重优先形成具有较大规模的高新技术产业培育热点区域,再通过产业集聚的扩散效应逐步带动周边区域的发展。此外,中西部地区还应以2021年发布的《成渝共建西部金融中心规划》为样板,逐步探索建设多核心的西部金融中心,促进金融、产业与科技的深度融合,推动中西部地区绿色发展。

参考文献

[1]汪红驹,李原.金融业增加值与高质量金融发展关系研究——基于国际比较视角[J].经济纵横,2018(2):61-71.

[2]林毅夫,付才辉,任晓猛.金融创新如何推动高质量发展:新结构经济学的视角[J].金融论坛,2019(11):3-13.

[3]DIAMOND D W. Financial intermediation and delegated monitoring[J]. The Review of Economic Studies, 1984, 51(3): 393-414.

[4]STIGLITZ J E. Credit markets and the control of capital[J]. Journal of Money, Credit and Banking, 1985, 17(2): 133-152.

[5]BOYD J H, SMITH B D. The evolution of debt and equity markets in economic development[J]. Economic Theory, 1998, 12(3): 519-560.

[6]KPODAR K, SINGH R J. Does financial structure matter for poverty? Evidence from developing countries[Z]. World Bank Policy Research Working Paper, 2011(5915).

[7]LIN J Y, SUN X, JIANG Y. Endowment, industrial structure, and appropriate financial structure: A new structural economics perspective[J]. Journal of Economic Policy Reform, 2013, 16(2): 109-122.

[8]RIOJA F, VALEV N. Financial structure and capital investment[J]. Applied Economics, 2012, 44(14): 1783-1793.

[9]SETHI P, KUMAR B. Financial structure gap and economic development in India[J]. Journal of Business Economics and Management, 2014, 15(4): 776-794.

[10] 林毅夫,孙希芳,姜烨.经济发展中的最优金融结构理论初探[J].经济研究,2009(8):4-17.

[11] 杨子荣,张鹏杨.金融结构、产业结构与经济增长——基于新结构金融学视角的实证检验[J].经济学(季刊),2018(2):847-872.

[12] HE Y, SHENG P, VOCHOZKA M. Pollution caused by finance and the relative policy analysis in China[J]. Energy & Environment, 2017, 28(7): 808-823.

[13] PARAMATI S R, MO D, HUANG R. The role of financial deepening and green technology on carbon emissions: Evidence from major OECD economies[J]. Finance Research Letters, 2021, 41: 101794.

[14] 陳诗一.中国的绿色工业革命:基于环境全要素生产率视角的解释(1980—2008)[J].经济研究,2010(11):21-34.

[15] 龚强,张一林,林毅夫.产业结构、风险特性与最优金融结构[J].经济研究,2014(4):4-16.

[16] 谢非,袁露航,傅炜.长三角区域何以实现高质量市场一体化?——基于对外开放、产业结构升级、金融发展视角[J].改革,2021(6):112-124.

[17] 刘晓光,苟琴,姜天予.金融结构、经济波动与经济增长——基于最优产业配置框架的分析[J].管理世界,2019(5):29-43.

[18] 张成思,刘贯春.最优金融结构的存在性、动态特征及经济增长效应[J].管理世界,2016(1):66-77.

[19] 郑洁,赵秋运,朱欢,等.金融结构与环境污染:新结构环境金融的理论初探[J].经济问题探索,2021(10):165-172.

[20] 林毅夫,付才辉,郑洁.新结构环境经济学初探:理论、实证与政策[M].北京:北京大学出版社,2021.

[21] 张一林,林毅夫,朱永华.金融体系扭曲、经济转型与渐进式金融改革[J].经济研究,2021(11):14-29.

[22] LI T, LIAO G. The heterogeneous impact of financial development on green total factor productivity[J]. Frontiers in Energy Research, 2020, 8: 29.

[23] 齐绍洲,徐佳.贸易开放对“一带一路”沿线国家绿色全要素生产率的影响[J].中国人口·资源与环境,2018(4):134-144.

[24] HANSEN B E. Threshold effects in non-dynamic panels: Estimation, testing, and inference[J]. Journal of Econometrics, 1999, 93(2): 345-368.

[25] CANER M, HANSEN B E. Instrumental variable estimation of a threshold model[J]. Econometric Theory, 2004, 20(5): 813-843.

[26] KREMER S, BICK A, NAUTZ D. Inflation and growth: New evidence from a dynamic panel threshold analysis[J]. Empirical Economics, 2013, 44(2): 861-878.

[27] 张军,吴桂英,张吉鹏.中国省际物质资本存量估算:1952—2000[J].经济研究,2004(10):35-44.

[28] 张一林,龚强,荣昭.技术创新、股权融资与金融结构转型[J].管理世界,2016(11):65-80.

[29] 张帆.金融发展影响绿色全要素生产率的理论和实证研究[J].中国软科学,2017(9):154-167.

[30] 张文彬,张理芃,张可云.中国环境规制强度省际竞争形态及其演变——基于两区制空间Durbin固定效应模型的分析[J].管理世界,2010(12):34-44.

[31] 宿伟健,毕鹏波,周宗安.银行业结构竞争、金融监管政策革新与城市全要素生产率[J].改革,2020(12):119-134.

[32] CULL R, XU L C. Job growth and finance: Are some financial institutions better suited to the early stages of development than others?[J]. The World Bank Economic Review, 2013, 27(3): 542-572.

[33] 林志帆,龙晓旋.金融结构与发展中国家的技术进步——基于新结构经济学视角的实证研究[J].经济学动态,2015(12):57-68.

[34] 王跃生.金融压抑与金融自由化条件下的企业融资制度[J].经济社会体制比较,1999(1):55-61.

[35] 刘红光,刘卫东,刘志高.区域间产业转移定量测度研究——基于区域间投入产出表分析[J].中国工业经济,2011(6):79-88.

[36] 冯根福,刘志勇,蒋文定.我国东中西部地区间工业产业转移的趋势、特征及形成原因分析[J].当代经济科学,2010(2):1-10.

Financial Structure Improving and Green Total Factor Productivity Growth: Based on the Threshold Effect of High-Tech Industry Development

WANG Hong-ju DING Shao-bin

Abstract: Based on the industrial structure upgrading theory of new structural economics, this paper puts forward the hypothesis that financial structure optimization and green development need to rely on the development of high-tech industries. According to the different financial instruments, we examines the impact of financial structure improving on green total factor productivity(GTFP) from three aspects: the proportion of equity financing relative to bank credit, the proportion of bond financing relative to bank credit, and the proportion of direct financing. Using the panel data of 30 provinces(autonomous regions and municipalities) in China, we introduce a dynamic panel threshold model. The empirical tests show that increasing the proportion of equity financing, the proportion of bond financing and the proportion of direct financing have a significant positive effect on promoting GTFP growth. After considering the difference of industrial structure, the proportion of equity financing has a significant threshold effect of industrial structure. This positive effect on GTFP can only be highlighted when the high-tech industry develops to a certain threshold. Heterogeneity analysis shows that in the process of reaching the threshold of industrial structure, the four major regions show the spatial and temporal pattern of eastern leading, northeast second, central and western backward. The effect of increasing the proportion of equity financing and direct financing in the eastern and northeastern regions is also significantly higher than that in the central and western regions. In addition, after entering the 13th Five-Year Plan period, the role of equity financing has a trend of further enhancement.

Key words: financial structure; green total factor productivity; industrial structure; the development of high-tech industry

基金項目:国家社会科学基金“一带一路”建设研究专项“共建‘一带一路’框架下基础设施投融资规则研究”(19VDL015);国家社会科学基金重大项目“从制造向服务转型过程中二三产业统筹协调发展的重大问题研究”(20&ZD087)。

作者简介:汪红驹,中国社会科学院大学应用经济学院教授,中国社会科学院财经战略研究院研究员;丁少斌(通信作者),中国社会科学院大学应用经济学院博士研究生。