企业税收遵从度的模仿性同形现象研究

2023-09-15李梓菡

李梓菡

(英国卡迪夫大学商学院,英国 卡迪夫 CF103EU)

新制度主义组织趋同理论认为,现代组织在形式与实践上表现出极大的相似性,原因在于强制性同形、规范性同形和模仿性同形(DiMaggio等,1983)。强制性同形指组织所处环境施加的压力导致的同形,规范性同形指规范性制度约束下造成的同形,而模仿性同形指按照其他组织的形式塑造自身产生的同形。企业税收遵从①是企业服从税收法律的规定所表现出的心理状态,而税收遵从度则是受该心理状态影响产生的遵从程度。按照新制度主义组织趋同理论,企业是否税收遵从若存在同形性属于受到监管压力和税法规范导致的强制性同形和规范性同形,而企业税收遵从度的高低是否具有同形性则属于模仿性同形的范畴。模仿性同形具有很强的公共政策意义,因为其会产生“乘数效应”②。已有研究发现,管理层特征(李吉园等,2020)等企业内部因素和税务中介组织(张座铭等,2020)等外部因素均会影响企业的税收遵从度。那么企业之间的税收遵从度是否会相互影响?基于此,本文重点关注了企业的税收遵从度是否具有模仿性同形以及经济不确定性是否增强了企业的模仿性同形现象,以期为增强企业税收遵从度、提高税收征管效率以及构筑合作的税收利益整体和助力忠诚型税收遵从的实现提供理论支持和依据。

一、理论基础与研究假设

从监管层面看,市场经济的发展不断创生新的业务形态,监管部门需要根据新问题的出现调整监管要求,完善税收制度。从技术层面看,企业根据会计利润经相应调整计算出应纳税所得额,然后计算应纳税额。无论是会计的成本费用类项目还是税法中的相应调整,企业均有相应的裁量权。正如新制度主义组织趋同理论认为“当组织目标不清晰时,当组织中技术较为复杂时,组织会按照其他组织的形式进行模仿,产生模仿性同形”。如果税收遵从度存在模仿性同形,那么具体的模仿对象就值得进行研究。DiMaggio等(1983)指出,组织通常会模仿更成功的组织或更具合法性的组织。相关的实证研究对此进行了证实。吴蝶等(2021)发现企业本期的环境信息披露策略也会模仿上期行业中的领导企业。领导企业的行为通常被认为是可靠的,企业在进行税务决策时,为了减少探索成本而选择模仿领导企业是现实且理性的。基于此,本文提出如下假设:

H1:企业本期税收遵从度与上一期同行业领导企业税收遵从度正相关。企业税收遵从度模仿行业中的领导企业

不确定性是模仿性同形产生的巨大诱因。新制度主义组织趋同理论认为,当组织所在的环境不确定性提高时,以其他组织为参照建立自己的制度结构的动机便会增强。现有关于组织行为的研究证实了经济不确定性对模仿行为的正向调节作用(王疆,2014)。经济不确定性是企业在日常生产经营中面临的环境不确定性之一,面对销售收入上下波动的风险,企业对现金流的需求增加,企业的税务决策会更加谨慎,此时模仿其他企业合法有效的税务决策有助于获取合法性的同时减少不确定性。基于此,本文提出如下假设:

H2:经济不确定性的提高增强了企业税收遵从度的模仿性同形现象

二、研究设计

本文选取2017~2021年A股上市公司5年数据为研究样本,企业数据来自国泰安(CSMAR)数据库,剔除了金融保险类行业和数据存在缺失值的样本、ST、*ST及PT样本③。

对于假设1和假设2,本文采用更为稳健的双向固定效应模型,参照吴蝶等(2021)的研究,构造式(1):

其中,TaxGapi,t为被解释变量,Topi,t-1为解释变量,Xi,t为控制变量,Year为时间效应,Symbol为企业个体效应。α为常数项,β为解释变量的回归系数,也是本模型关注的核心回归系数,γ为控制变量的回归系数,ε为残差项。

被解释变量(TaxGap)为税收遵从度。现有关于税收遵从度的衡量指标主要分为两类:一类是直接测度指标,包括纳税人补缴的税款和税务机关的纳税信用评级;另一类是间接测度指标,即通过衡量税收不遵从度反面推导税收遵从度,包括账面-应税收入差异和实际税负率。直接测度指标只能衡量企业是否进行了税收遵从,而对于企业税收遵从的程度因其具有隐蔽性,直接测度指标具有较大争议。同时,基于数据的可得性本文采用间接测度指标进行衡量。Chan等(2010)的研究指出账面-应税收入差异与税务机关出具的审计调整额正相关,该指标可以用来衡量企业税收遵从度。借鉴陶东杰等(2019)的研究,主回归中采用账面-应税收入差异(TaxGap)④衡量税收遵从度。该指标越小,企业税收遵从度越高。为了增强结论的可靠性,在稳健性检验部分同时采用实际税负率(TaxBearing)⑤衡量税收遵从度。该指标越大,企业税收遵从度越高。

解释变量为行业领导企业税收遵从度(Top),采用同行业资产规模排名前20%的企业剔除本企业后的税收遵从度平均值度量。本文用企业自身税收遵从度与上一期模仿对象税收遵从度之间的相关关系衡量模仿性同形现象。为了更清楚的说明模仿与被模仿的先后关系,本文对被解释变量进行了滞后一期的处理。

控制变量选取营业收入(Revenue)、经营性现金净流量(OpeCashFlow)、总资产净利率(ROA)、资产负债率(AssetLia)、账面市值比(BookToMarket)、非债务税盾(NonDebtTaxShield)、总资产(LnAssets)、股权性质(EquityNature)和是否经四大审计(Big4)。同时,本文在模型中控制了个体和时间效应。

对于假设2,本文加入交乘项构造式(2):

其中β1、β2、β3分别是相应变量的回归系数,本部分重点关注交乘项的回归系数β3。EU为经济不确定性的代理变量,借鉴杨旭东(2018)的研究,该变量用企业近5年销售收入的波动予以衡量,由于外界经济环境的变化会导致企业销售收入发生波动,因此,用收入的波动可以衡量经济不确定性程度。值得注意的是,在企业销售收入变化中,一部分是由自身稳定增长所致,因此,本文采用回归模型将稳定增长的部分剔除,同时,经行业调整之后得到企业面临的经济不确定性。

三、实证结果分析

(一)企业税收遵从度模仿对象分析

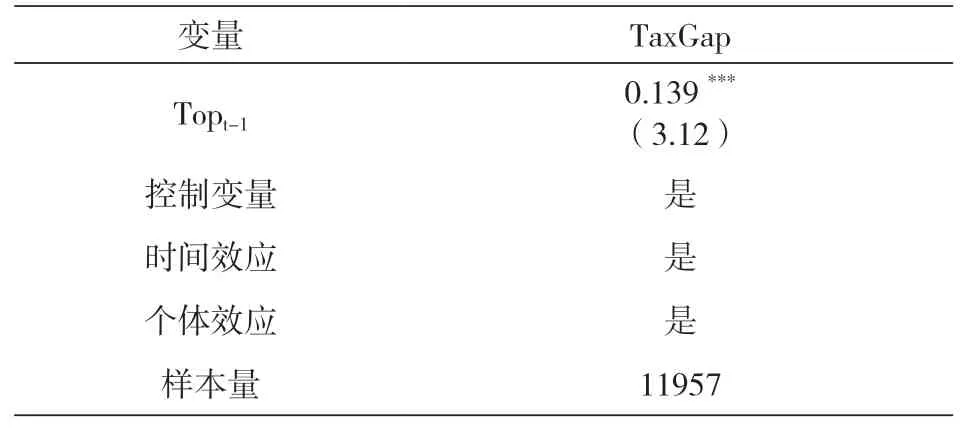

表1显示企业本期税收遵从度(Obey)与行业中领导企业上一期税收遵从度(Topt-1)在1%的水平上显著正相关,说明企业税收遵从度模仿了行业中的领导企业,假设1得到支持。

表1 税收遵从度模仿对象和回归分析

(二)经济不确定性对企业税收遵从度模仿同形现象的影响分析

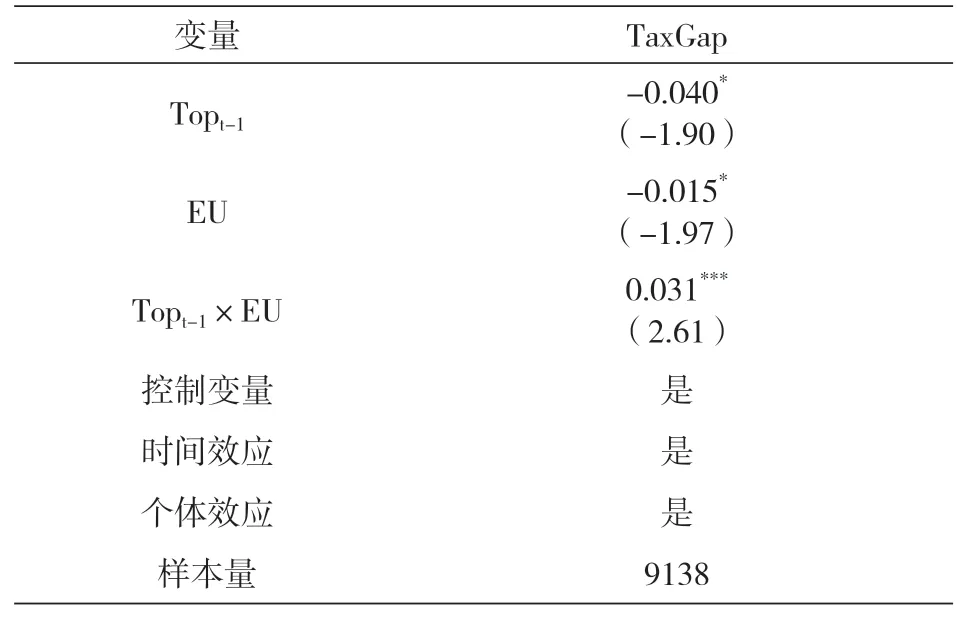

表2汇报了当企业税收遵从度模仿行业中的领导企业时,Topt-1×EU系数为正且在1%的水平上显著。这说明当经济不确定性提高时,企业会增加对于领导企业税收遵从度的模仿,企业的税收遵从度模仿性同形现象增强。假设2得到支持。

表2 经济不确定性对企业模仿性同形现象的回归分析

(三)稳健性检验

为了增强结论的可靠性,本文进行了稳健性检验。一是更换税收遵从度的衡量方式。借鉴张座铭等(2020)的计算方法,采用实际税负率(TaxBearing)衡量企业的税收遵从度。二是更换经济不确定性的衡量方式。借鉴Ghosh 等(2009)的研究,用经济动态性和经济丰富性两个维度来衡量经济不确定性。回归结果与前文一致⑥。

四、内部资源和外部环境分析

当经济不确定时,企业内部资源和能力的差异以及外部环境将进一步影响企业间信息交流的可能性和模仿意愿,从而影响模仿性同形现象。因此,本文进一步从企业内部数字化水平和外部地区社会信任水平两个角度进行分析。

(一)企业内部数字化水平的调节作用分析

企业内部资源和能力的差异会影响企业间信息交流的可能性。数字化水平高的企业其数字抓取、数字处理和数字分析的能力通常较强,这充分优化了企业与各利益相关者之间信息交流的方式,降低了信息不对称的可能性。本部分将分样本考察经济不确定性下,企业内部数字化水平对税收遵从度模仿性同形现象的影响。数字化水平参考陈庆江等(2021)的研究,采用爬虫技术(Python)对年报进行文本分析,用与数字化相关的关键词⑦出现的频数来衡量。回归结果如表3列(1)~列(2)所示,数字化水平高的企业交乘项显著为正,而在数字化水平低的企业中并不显著。同时T检验结果显示,两组间系数差异显著。综上,高数字化水平企业在经济不确定时企业税收遵从度模仿性同形现象更显著。

表3 数字化水平和社会信任水平的调节作用分析

(二)企业外部地区社会信任水平的调节作用分析

社会信任增强了企业间的模仿意愿,为了探讨经济不确定性下企业所处地区的社会信任水平是否对其税收遵从度模仿性同形现象产生影响,本部分在前文的基础上区分社会信任水平进行了分样本检验。社会信任水平的衡量参考潘临等(2021)的研究采用中国城市商业信用环境指数⑧经手工整理之后得到。分样本回归结果如表3列(3)~列(4)所示,高社会信任水平地区的企业交乘项显著为正,而低社会信任水平地区的企业并不显著。综上所述,当经济不确定时,社会信任水平增强了企业税收遵从度的模仿性同形现象。

五、结论及建议

(一)研究结论

本文基于新制度主义组织趋同理论,采用双向固定效应模型对上市公司数据研究后发现,企业税收遵从度会模仿同行业领导企业,存在模仿性同形现象。当经济不确定性提高时,模仿性同形现象增强。这种现象在内部数字化水平高的企业和外部社会信任感强的地区更加显著。当企业内部数字化水平较高时,数字化产生的资源和能力的优势会提高经济不确定时企业间信息交流的可能性,税收遵从度的模仿性同形现象更显著。当外部社会信任增强时,良好的营商环境会增强经济不确定时企业间模仿的意愿,税收遵从度的模仿性同形现象更显著。

(二)对策建议

1.加强“引领示范”提高税收征管效率。研究发现,税收遵从存在模仿性同形且通过模仿领导企业避免额外的监管,模仿性同形的“乘数效应”为税务机关降低税收征管成本、提高税收征管效率提供了渠道。税务机关应该重点关注行业中的领导企业,动态更新领导企业名单,及时向社会通报领导企业红黑榜,通过对领导企业的强监管进而影响行业整体的税收遵从度。税务机关应该因地制宜,在领导企业中抓典型、树先进,完善税收违法“黑名单”制度,发挥榜样的力量,降低自身监督成本的同时因势利导督促全社会企业提高税收遵从度。新冠肺炎疫情加大了经济不确定性程度,在此背景下,税务机关更应该分行业分区域建立健全税收遵从红黑榜,加大税收不遵从行为惩戒力度,善用舆论的力量巧用“乘数效应”“引领示范”提高税收征管效率。

2.通过“数字化转型”构筑合作的税收利益整体。研究表明经济不确定时,企业数字化水平的提高增强了税收遵从度的模仿性同形现象。数字经济构筑了社会万物的新型生态关系,企业纳税人变成了“数据人”,其日常生产经营,投资融资,战略规划与决策均经过数据平台被记录和分析。企业根据数字化信息模仿领导企业,税务机关也应加强大数据税收征管体系与企业数字化系统的融合,加强真实信息的实时共享,积极构建税务机关、纳税人以及第三方服务平台信息共享、相互监督、合作共赢的税收利益整体。

3.构建“社会信任”助力忠诚型税收遵从的实现。研究表明经济不确定时,地区社会信任水平的提高增强了税收遵从度的模仿性同形现象,因此,应该发挥社会信任在税收遵从过程中的辅助作用。首先,企业内部要构建诚实守信的公司治理体系,培育信任和谐的企业文化。其次,税务机关应加速健全纳税信用评价体系。现有纳税信用评价体系纳税信用采集途径单一,税务机关应该拓宽纳税信息的采集渠道,与银行、海关和市场监督管理局等部门搭建信用信息共享的云平台,全面掌握纳税人的涉税信息。现有纳税信用评价数据滞后且结果半公开,税务机关可引入纳税信用积分制度,供纳税人随时查询,同时提升纳税信用评价结果的公开性,展示纳税信用长期数据,建立纳税信用管理长效机制。最后,在全社会构建信用征信联动机制,引领示范全社会诚信建设。引入市场化、社会化的第三方信用评级机构对企业和地区进行信用评级,在全社会积极宣传诚实守信的美德,创造良好的营商环境,助力企业从制度型税收遵从和防卫型税收遵从到忠诚型税收遵从的转变。

① 相对于增值税的严格以票计税,企业对于企业所得税具有一定的裁量权。因此,本文的税收遵从指的是对企业所得税的税收遵从。

② 乘数效应是指经济活动中变量小幅度的增减通过社会互动产生放大的连锁反应。

③ 所有连续变量均采用上下1%的缩尾处理,对所有标准误进行了公司个体层面的聚类。

④ TaxGap=[利润总额-(所得税费用-递延所得税费用)/年末所得税率]/资产总额。

⑤ TaxBearing=所得税费用/营业收入。

⑥ 限于篇幅所限,暂不进行汇报,留存备索。

⑦ 与数字化相关的关键词经过查询相关文献、分析政府工作报告和权威媒体报告共确定了包括金融科技、机器学习、物联网在内的34个关键词。

⑧ 中国城市商业信用环境指数取自中国城市商业环境指数官网(http://www.chinacei.org)。