江苏银行:业绩表现全面超预期强劲态势能否延续是关键

2023-08-20文颐

文颐

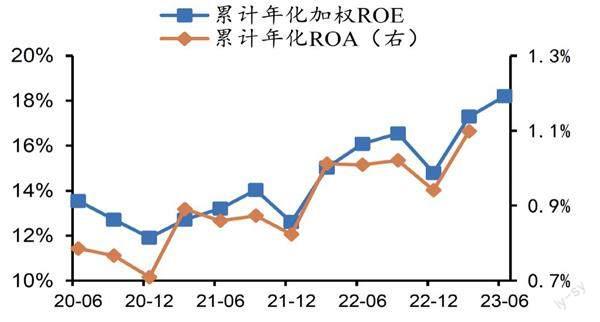

8月2日,江苏银行公布2023年半年度业绩快报,上半年实现营收、净利润388.4亿元、170.2亿元,同比分别增长10.6%、27.2%;年化加权平均ROE为18.2%,同比上升2.11个百分点;不良率为0.91%,拨备覆盖率为378%。

在经济下行周期下,江苏银行资产规模稳步扩张。公司2023年二季度末资产总额为32946亿元,较上年末增长10.55%,同比增长14.77%,保持稳健的扩张速度。截至二季度末,公司各项存款余额为18489亿元,较上年末增长13.77%;各项贷款余额为17460亿元,较上年末增长8.84%。

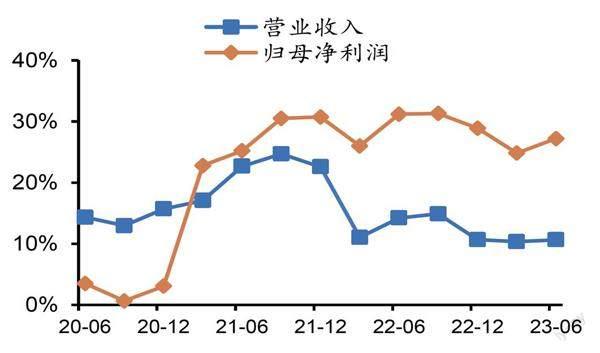

在资产规模保持扩张的基础上,江苏银行营收增速稳定,净利润增速保持高位。公司2023年上半年实现营业收入388亿元,同比增长10.64%,增速与一季报基本持平;实现归母净利润170亿元,同比增长27.2%,增速仍然保持在较高水平,较一季报提升2.4个百分点。加权平均净资产收益率(年化)18.2%,同比提升2.11个百分点,上半年,江苏银行基本每股收益1.09元,同比增长28.24%。

截至2023年二季度末,江苏银行不良贷款率为0.91%,较上年末下降0.03个百分点;拨备覆盖率为378%,较上年末提升6个百分点。整体来看,公司资产质量稳中向好,拨备持续反哺利润增长,有利于维持公司较高的利润增速。

下行周期逆势高增长

从业绩快报可以看出,江苏银行业绩持续高增长,2023年上半年归母净利润增速达到27.2%,收入同比增长10.6%,二季度单季盈利收入增速均提升,加权平均净资产收益率为18.2%,同比上升2.11个百分点。不良率下降,资产质量改善,拨备覆盖率略升,拨备优势持续。

图1:营收和归母净利同比增速

资料来源:Wind 数据,财通证券研究所

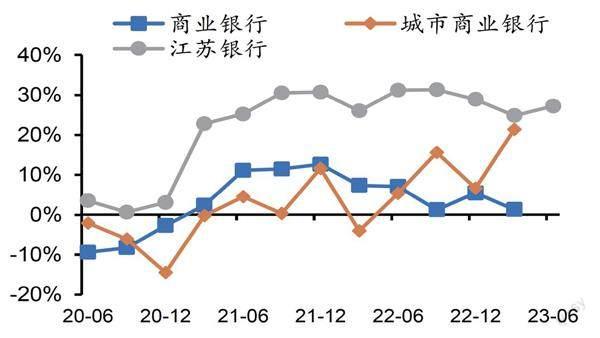

图2:累计业绩同比增速VS.行业平均

资料来源:Wind 数据,财通证券研究所

江苏银行区位优势不可复制,客户基础扎实,上市以来经营管理能力持续提升,风险控制水平不断增强,持续推动业绩快速增长和盈利能力提升,公司股价超过强赎价,预计转债转股完成概率高,如完成后,核心一级资本充足率将提升0.93个百分点,资本压力大幅缓解。中银证券预测公司2023年股息率为7.48%,由于银行板块有望持续受益于经济和政策预期改善,江苏银行业绩增长积极,拨备充足,目前公司估值较低,股息高,市场对公司经营管理改善和长期竞争力定价不足,值得持续看好。

江苏银行上半年实现归母净利润170.2亿元,同比增长27.2%,二季度单季同比上升29.5%,较上季度增速上升4.7个百分点;上半年实现营业收入同比增长10.6%,二季度单季营收同比上升10.9%,较上季度增速提升0.6个百分点,由于2022年二季度营收基数较高,2023年二季度营收改善明显。盈利与收入增速同时提升,盈利增速略高于营收,费用、拨备等持续贡献盈利。

2023年上半年,江苏银行总资产同比增长14.8%,增速较一季度下降0.6个百分点;贷款余额同比增长13.8%,较一季度增速下降1个百分点。存款同比增长13.4%,较一季度增速下降0.1个百分点。

虽然资产、贷款增速略有放缓,但资产质量改善,拨备优势持续。截至2023年上半年末,江苏银行不良贷款率为0.91%,较一季度末下降0.01个百分点;测算不良贷款余额为158.89亿元,较一季度末上升2.2%。

在中报统计中,江苏银行调整了拨备覆盖率计算口径,分子加入以公允价值计量且其变动计入其他综合收益项下的贷款损失准备,截至上半年末,公司拨备覆盖率为378.09%,较年初提升6.43个百分点;测算拨贷比为3.44%,较年初上升0.03个百分点,拨备小幅上升,拨备优势持续。

2023年上半年,江苏银行营收、归母净利润同比分别增长10.64%,27.2%,拉长时间来看,2022年、2023年一季度、2023年上半年,公司营收同比分别增长10.7%、10.3%、10.6%,归母净利润同比分别增长28.9%、24.8%、27.2%,营收盈利双提速,领跑上市银行。

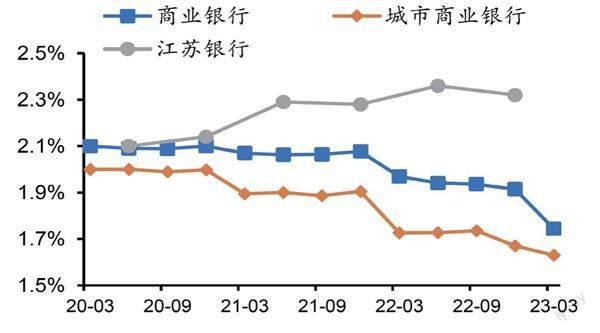

江苏银行营收净利维持稳定高增长,主要有以下两个原因:一方面,贷款结构向高收益优质资产倾斜,定价稳定,息差收窄幅度较小;另一方面,债市回暖导致金融投资业务收益改善幅度较大,对非息收入形成贡献。

2023年上半年,江蘇银行总资产、贷款、存款同比分别增长14.8%、13.8%、13.4%,一季度同比增速分别为15.4%、14.8%、13.6%,资产规模保持稳健增长。金融投资类资产(同业+债券)增速相对贷款类资产(贷款+存放央行)更高,或与江苏银行在债市回暖下灵活的资负摆布政策相关。

二季度,江苏银行扩表速度边际放缓,但仍实现强劲正增长,主要是因为江苏银行贷款结构均衡发展,对公、小微、零售都聚焦优质资产形成长期稳定打法,每季度均有投放抓手。

江苏银行对公业务储备足投放早,预计新增贷款结构仍主要以对公为主,行业分布继续向高端制造业、绿色、高科技企业倾斜。零售贷款中消费贷取代个人按揭成为增长主力,预计上半年零售贷款同比、环比实现正增长,下半年消费场景继续改善下将重点发力。二季度单季,江苏银行存贷比提升1.9个百分点(一季度下降6.2个百分点)至94.4%,年初以来的存款高增长趋势在二季度有所放缓。

從2015年年末到2023年年中,江苏银行连续七年半不良率均逐季下降或持平。2023年上半年,公司不良率环比下降1BP至0.91%,资产质量持续改善;拨备覆盖率达378%,比年初增加6.4个百分点,风险抵补能力进一步夯实。

值得注意的是,江苏银行按照新会计准则进行口径调整,拨备覆盖率计算中分子端增加以公允价值计量且其变动计入其他综合收益项下的贷款损失准备,年初值追溯调整后比前值增加9个百分点。

根据华安证券的分析,与2021年上半年、2022年上半年相比,江苏银行2023年上半年计提力度稍有放缓,假设2023年下半年计提力度增加到与2022年下半年相同,则公司2023年年末拨备覆盖率有望超过400%,进入上市银行资产质量第一梯队。

截至2023年8月3日收盘,江苏银行最近5个交易日收盘价高于可转债强赎价7.12元,未来25个交易日内10日以上收盘价高于7.12元就能够触发强赎条款,当前未转股余额144亿元,假设2023年风险加权资产增速与2022年相同,静态测算下(不含利润转增资本)核心一级资本充足率即可达到9.03%,为后续经营扩张提供充足动力。

江苏银行二季度转债转股7.49亿股,其中,股东江苏投管可转债转股1.04亿股,其他投资者在二季度转股6.45亿股。截至8月2日,公司转债未转股比例为71.99%,目前公司转债强赎价格为7.12元/股,股价已经超过强赎价格,预计转债转股完成概率高。参考一季度加权风险资产,测算转股完成后,核心一级资本充足率将提升0.93个百分点,资本压力有望大幅缓解,后续扩表动力充足。

2022年,江苏银行全年股价累计涨幅为33%,录得A股上市银行第一,其中已包含投资者对其经营能力和2022年业绩的肯定。2022年四个季度,江苏银行业绩增长均有亮点,其中,二季度单季营收增速6.11%为四个季度最高。

在高基数下,江苏银行2023年半年报仍表现强劲,二季度营收、净利润增速、不良、拨备均有环比改善,半年末同比来看也有双位数增长,在市场利率下行周期里已属于逆势高增长。

华安证券认为,江苏银行是当前市场环境下难得的具备加速成长能力的银行,对公增长引擎普惠小微业务有护城河、零售增长引擎消费金融业务对营收贡献度不断提升,结构改善叠加客户黏性提升下息差降幅远小于江浙同业,且该优势仍将延续。江苏银行展业地区金融机构竞争激烈,贷款对客定价易降难升,若市场利率超预期反弹,江苏银行息差稳定的优势将更加凸显。

业绩表现全面超预期

2023年上半年,江苏银行营收、净利润同比分别增长10.6%、27.2%,增速较一季度进一步提升0.3个百分点、2.4个百分点。公司营收、净利润增速环比提升,收入端保持较强韧性,预计业绩增速水平处在同业第一梯队。

根据东兴证券的判断,一方面,得益于江苏省经济复苏及需求恢复相对较快,贷款利率下行逐步见底;叠加上半年存款利率下调、负债结构优化,预计江苏银行息差保持相对平稳。另一方面,上半年债券市场整体表现较好,预计其他非息收入亦实现了较好增长。同时,在资产质量持续改善之下,公司通过减少拨备计提、反哺利润,净利润保持较高增速。上半年加权平均净资产收益率18.2%,同比上升2.11个百分点,盈利水平稳步提升。

江苏银行深耕江苏地区,充分受益于区域经济高质量发展,上半年信贷规模保持稳健增长。截至6月末,江苏银行贷款余额为1.75万亿元,同比增长13.8%,较年初增长8.84%;判断上半年信贷主要投向对公领域,零售需求恢复相对较慢。随着稳增长、促消费政策的逐步落地,预计下半年信贷、特别是零售端需求有望恢复,从而支持公司信贷规模的稳健增长。

截至6月末,江苏银行不良贷款率为0.91%,环比一季度下降1BP,资产质量进一步优化;拨备覆盖率为378.1%,环比一季度提高12.4个百分点,拨备安全垫持续夯实。近年来,江苏银行历史不良包袱出清,不良认定标准趋严,不良率呈现持续下降趋势。随着经济的不断复苏,不良生成压力减小,公司资产质量将保持稳定。而且,未来信用成本有望下行,有助于公司潜在盈利释放和ROE中枢的提升。

江苏银行立足江苏省、国资背景深厚,精耕细作区域经济,在省内存贷款市场份额领先,充分享受区域经济高质发展的红利。区域经济优势凸显,支撑江苏银行盈利高增长;加上资产质量向好趋势稳固,盈利有望持续高增长。考虑公司自身稳定的高成长属性以及当前银行板块估值的中枢水平,江苏银行目前的投资价值凸显。

上半年,江苏银行业绩表现边际向好,二季度实现近30%的业绩增长。上半年营收同比增长10.6%,较一季度提升0.3个百分点;归母净利润同比增长27.2%,较一季度提升2.4个百分点。从单季表现来看,二季度营收同比增长10.92%,较一季度提升0.57个百分点;归母净利润同比增长29.5%,同比提升4.67个百分点。业绩表现边际向好,预计与二季度债市表现亮眼增厚其他非息收入有关,同时资产质量优异下拨备反哺支撑业绩增长。

存贷两端稳健扩张,信贷投放延续景气。截至二季度末,江苏银行贷款总额同比增长13.79%,较一季度末下滑1.02个百分点。从新增量来看,上半年新增贷款1419亿元,同比多增76亿元;而二季度新增贷款635亿元,同比少增54亿元,预计与二季度信贷投放节奏放缓有关。

截至二季度末,江苏银行总资产同比增长14.77%,较一季度末下滑0.58个百分点,在信贷增长放缓时略微下滑,预计公司在二季度债市表现较好时增配债券类资产维持扩张。截至二季度末,公司存款总额同比增长13.44%,较一季度末基本持平。在居民避险偏好持续下降的基础上,公司存款规模保持稳步扩张,二季度新增298亿元,同比多增35亿元。

资产质量优上加优,拨备持续夯实。截至二季度末,江苏银行不良率环比下降3BP至0.91%,在二季度地产波动的情形下,公司不良率在低位水平继续改善,与公司严控不良增长和以制造业为主的对公贷款结构有关。截至二季度末,公司拨备覆盖率环比提升6.43个百分点至378.09%,风险抵御能力进一步加强。

高成长低估值的区域龙头银行股。江苏银行扎根长三角,优质区域经济叠加优秀稳定管理层构筑优异基本面,由此,财通证券给出了“中报表现全面超预期”的评价。业绩高水平释放下有望推动可转债转股,为江苏银行未来扩张补充资本弹药;公司估值长期处于可比同业低位,具有较高性价比。

图3:ROE 和ROA

资料来源:Wind 数据,财通证券研究所

图4:净息差(最新口径)VS.行业平均

资料来源:Wind 数据,财通证券研究所

发展韧性凸显

总体来看,上半年,江苏银行营收与净利保持较快增长,盈利能力实现提升,有望保持同业领先水平。

存贷款保持稳步增长,资产结构有所优化。截至2023年6月末,江苏银行资产总额为32945.83亿元,较年初增长10.55%;各项贷款余额为17460.49亿元,较年初增长8.84%,在总资产中的比重为53%,环比3月末上升0.24个百分点;二季度单季新增贷款634.76亿元,环比一季度有所减少。

考虑到江苏地区小微、制造业资源禀赋效应突出以及下阶段结构性货币政策持续发力等因素,江苏银行表内业务仍有增长空间。与此同时,负债端存款增长态势良好,预计持续受益于居民较强的储蓄意愿。截至2023年6月末,公司各项存款余额为18489.45亿元,较年初增长13.77%。

资产质量持续向好,拨备覆盖率进一步提升。截至2023年6月末,江苏银行不良率为0.91%,较年初下降0.03个百分点,延续下降趋势,指标位于行业前列水平。此外,拨备覆盖率进一步提升,风险抵补能力继续增强。截至2023年6月末,公司拨备覆盖率为378.09%,较年初提升6.43个百分点,风险抵补能力不断增强。

江苏银行深耕江苏经济发达地区,金融资源丰富、发展前景广阔,小微、制造业服务优势明显,多项业务指标位居省内第一。表内信贷投放力度稳步加大,对公贷款与存款增长动能强劲,省内市场份额领先;零售业务稳步转型,财富管理发展态势良好,有助增厚盈利空间。资产质量持续改善,带来估值提升的机会。

江苏银行上半年营收同比增长10.6%(一季度同比增长10.3%),继续维持两位数高增速;净利润同比高增27.2%(一季度同比增长24.8%),营收及净利润增速较一季度均边际向好,体现出较强的业绩增长韧性,且处于行业领先位置。数据显示,从2022年上半年到203年一季度共五个季度,江苏银行营收、营业利润、归母净利润同比分别增长14.2%、14.9%、10.7%、10.3%、10.6%;29%、29.1%、23.7%、23.9%、30.6%;31.2%、31.3%、28.9%、24.8%、27.2%。

从资产负债来看,江苏银行上半年资产负债增速均维持在15%左右,存贷均实现同比多增。资产扩张稳健,上半年,江苏銀行贷款同比多增76亿元。在资产端,公司总资产累积同比增速为14.8%(一季度同比增长15.3%),总贷款累积同比增速为13.8%(一季度同比增长14.8%),总贷款占比总资产的比例较一季度环比小幅提升0.2个百分点至53%。

从信贷增量来看,江苏银行上半年同比多增76亿元,一季度信贷投放更加前置。上半年新增贷款规模1419亿元,同比2022年多增76亿元,其中,一季度单季新增784亿元,同比多增130亿元,二季度单季新增635亿元,同比少增54亿元,2023年一季度信贷投放更加前置,信贷储备较为充足,上半年整体投放好于2022年同期。

资产负债增速匹配,上半年存款同比多增417亿元。从负债端来看,江苏银行总负债同比增速为15%(一季度同比增长15.8%),总存款同比增长13.4%(一季度同比增长13.4%),与一季度同比增速持平,总存款增幅略低于总负债,总存款占比总负债的比重环比下降1个百分点至60.3%,但相较年初仍提升1.6个百分点。

从存款增量来看,江苏银行上半年同比多增41 亿元,一季度贡献主要增量,二季度维持单季同比多增趋势。上半年新增存款规模2238亿元,较2022年同比多增452亿元,其中一季度单季新增1940亿元,同比多增417亿元;二季度单季新增298亿元,同比多增35 亿元,一季度贡献上半年存款主要增量。

在资产质量方面,江苏银行上半年不良率为上市以来最低,安全边际进一步提升。不良率继续下降,拨备覆盖率持续提升。从不良维度来看,截至二季度末,公司不良率环比下降 1BP至0.91%,较年初下降3BP。延续稳定改善趋势。公司优质的客户结构是资产质量持续优化的基础,前期不良包袱出清后,实现上市七年来不良率的持续优化,目前为上市以来最优水平。

从拨备维度来看,截至上半年末,江苏银行拨备覆盖率环比提升12.4个百分点至 378.09%,安全边际进一步提升,自2020年年末以来维持季度环比提升趋势。

在不确定性较大的宏观环境中,江苏银行展现了较强的增长韧性,主要体现为公司经营稳健务实,管理层稳定,经营区域优质,组织架构及业务结构成熟且优秀。从中长期来看,若高增长持续性强,高性价比的江苏银行未来能成为一家优秀的银行。

区位红利叠加转型红利释放

江苏银行2023年上半年归母净利润同比增长27.2%(一季度为24.8%),保持较快增长水平,营业收入同比增长10.6%(一季度为10.4%),保持稳健增长,营收表现亮眼,预计与年初以来区域经济复苏较快以及公司定位中小微企业客群战略有关。2022年,公司小微贷款余额占比达到34.9%,江苏省内份额继续位于第一名,布局小微使得公司整体受到资产重定价的影响相对较小,公司营收增速继续保持在可比同业前列。

在业绩表现亮眼的同时,江苏银行规模稳健增长,看好区域融资需求不断释放。在规模方面,截至2023年上半年末,江苏银行总资产较年初增长10.6%,同比增长14.8%(一季度为15.3%),在“开门红”营销结束之后仍保持规模较快增长。贷款余额较年初增长8.84%,同比增长13.8%(一季度为14.8%),与规模扩张节奏保持一致。

根据平安证券的预计,江苏银行贷款增长主要是来自于对公贷款的支撑,上半年,江苏省固定投资完成额增速持续高于全国水平,优质区域环境提供了展业空间。从负债端来看,公司存款较年初增长13.8%,同比增长13.4%(一季度為13.4%),居民较高的储蓄意愿一定程度上支撑公司存款增长。

资产质量持续向好,风险抵补能力进一步提升。截至2023年半年末,江苏银行不良率为0.91%,较一季度末下降1BP,资产质量持续优化,达到近年来的最优水平,预计处于可比同业前列。在拨备方面,截至上半年末,公司拨备覆盖率和拨贷比分别为378%、3.44%,较一季度末提升12.39%、6BP,预计保持同业较优水平,风险抵补能力得到进一步夯实。

平安证券看好江苏银行区位红利与转型红利的持续释放,江苏银行位列国内城商行第一梯队,良好的区位为公司业务的快速发展打下良好基础。过去两年,随着公司新五年战略规划的稳步推进,江苏银行一方面扎实深耕本土,另一方面积极推动零售转型,盈利能力和盈利质量全方位提升,位于对标同业前列。考虑到公司资产质量的持续改善,看好公司区位红利与转型红利的持续释放。

截至2023年上半年末,江苏银行营收累计同比增速较一季度提升0.3个百分点,归母净利润累计同比增速较一季度提升2.4个百分点,彰显较高业绩景气度。考虑到资产、贷款余额同比增速表现较为平稳,预计江苏银行二季度净息差较为坚挺。强势的业绩增速带动ROE(年化)升至18.2%,创近年来新高。

截至2023年上半年末,江苏银行贷款总额同比增速达13.8%,存款总额同比增速为13.4%,与行业发展特征相似,江苏银行存贷款同比增速较一季度均小幅回落,但仍显著优于行业整体水平,存贷款保持良好增长势头。

展望下半年,民生证券对江苏银行贷款投放保持乐观:一是促消费政策不断加码,对于下半年个贷投放形成助力;二是小微融资政策显现连续性,如央行等五部门开展“一链一策一批”中小微企业融资促进行动,对于小微企业贷款占比超1/3的江苏银行来说,也是重要的政策利好。三是资产质量持续向好。截至上半年末,公司不良率较一季度下降1BP,拨备覆盖率较一季度提高12个百分点,创近五年新高,拨贷比较一季度上升8BP。378%的拨备覆盖率对于利润的反哺空间较可观。

截至2023年8月2日,苏银转债转股比例达28%,8月2日正股收盘价为7.13元,已经连续四个交易日位居可转债强赎价格之上,可转债转股已是“触手可及”。而在二季度上市银行整体可能相对平淡的中报业绩背景下,江苏银行如此强势的业绩表现,对可转债转股或是关键助力。若资本实现有效补充,对于江苏银行强劲扩表形成重要支撑,进一步弱化转股对ROE的摊薄影响。

总体来看,江苏银行上半年营收、利润增速双升,资产质量持续向好,业绩增速强势回升,尤其是上半年归母净利润同比增速高达27.2%,带动ROE创新高,有望为可转债转股再添助力。未来可持续观察公司扩表能否延续强劲态势,资产质量能否持续改善。