CFO专业胜任能力对企业税负影响的机理及经济后果

2023-07-25刘白璐

[摘 要:如何合理有效地降低企业税负是理论界和实务界一个非常重要的课题。本文以2010—2020年中国A股上市企业为研究对象,采用固定效应模型,实证分析了CFO专业胜任能力对企业税负影响的作用机理及经济后果。研究结果表明,CFO专业胜任能力会降低企业税负,且上述结论在考虑内生性问题后依然稳健成立。异质性分析发现,这种效应在企业所在地区税收征管力度较大、企业高管政治关联较低和非国有上市企业中更显著。机制分析发现,具有专业胜任能力的CFO会提高研发投入以获得更多研发费用税前加计扣除的税基优惠,同时收到的税收返还也更多。经济后果分析表明,当CFO具有专业胜任能力且企业税负更低时,企业未来价值更高。上述研究结果表明,具有专业胜任能力的CFO会通过利用税收优惠政策降低企业税负,最终提高企业价值。本文不仅在理论上有助于丰富有关CFO专业胜任能力与企业税负的研究文献,而且在实践中也有助于为上市企业如何合理配置人力资源以降低企业税负提供指导性建议。

关键词:CFO专业胜任能力;企业税负;CFO;高阶理论;减税降负

中图分类号:F810.42文献标识码:A文章编号:1000?176X(2023)07?0089?15 ]

一、引 言

作为供给侧结构性改革的重要组成部分,中国政府坚持“实质性降低企业负担”的原则。2019年5月,李克强总理主持召开企业减税降费专题座谈会,会上强调“让减税降费红利切实惠及企业 更大激发市场主体活力”。自2015年起,《政府工作报告》连续多年專门提及“减税降费”相关内容,2020年明确提出“要坚决把减税降费政策落到企业”,2022年更是明确“减税降费力度只增不减”。近年来,中国政府出台了一系列旨在减税降费的税收改革措施,如“营改增”改革、增值税税率下调、加速折旧和研发费用税前加计扣除的范围扩大和小微企业所得税优惠等。此外,自从党的十八大以来,政府高度重视新时代税收法治建设,推动税收法定,加快了税收立法进程。截至2022年,现行的18个税种中已有11个税种立法。因而在税收政策红利频出、税收环境日益规范的当下,如何合理、有效地减少企业税负已经成为一个急需解决的重要课题。

企业是否能够切实享受减税“红包”的关键在于政策红利能否在企业层面落实。中国已经建立了多税种、多环节、多层次调节的现代复合税制体系,这使得中国税收政策不仅体系庞大、数量众多、专业性较强,而且存在税收不确定性。同时,企业纳税行为依赖于企业会计信息,并涉及企业经营活动多个环节。在这种情况下,企业税务管理人员不仅需要深刻领会国家税收法律法规和相关政策,及时掌握政策的更新与变化,还需要熟悉企业组织架构和业务流程,更需要保持与税务机构的有效沟通。因此,中国现行税收体制的复杂性和不确定性,以及税务管理活动的专业性对企业税务管理人员的专业胜任能力提出了较高的要求。

首席财务官(Chief Financial Officer,CFO)是企业会计信息和财务管理的最高决策者和负责人,其专业胜任能力1会显著影响企业行为。“CFO专业胜任能力”是指胜任CFO职位而应当具备的各类专业知识、职业道德与素质和职业技能。学者研究发现,具有专业胜任能力的CFO不仅能够显著提高企业会计信息质量[1-3]和公司治理水平[4-5],还会因为更加厌恶风险而影响企业投融资决策[6]。税务管理作为企业一项重要的财务管理活动,也是CFO主要职责范围之一。鉴于此,本文拟从CFO的角度分析上市企业CFO专业胜任能力与企业税负的关系。具体内容包括:上市企业CFO专业胜任能力是否影响企业税负?如果有影响,CFO专业胜任能力影响企业税负的机制是什么?这种由CFO专业胜任能力带来的企业税负降低是否有利于企业价值的提升?

本文的理论贡献主要有三个方面:首先,拓展了企业税负影响因素的研究。虽然有学者从高管特征角度研究企业纳税行为的影响因素,但多将税收规避行为作为一种风险承担行为展开讨论,尚未有文献从涉税业务的专业性和复杂性出发,关注管理人员自身的专业能力。本文从高管能力角度补充了企业纳税行为影响因素的研究。同时,这种由高管能力主导的企业税负降低能够提升企业价值,为税收规避的“效率观”提供新的证据。其次,丰富了高层梯队理论。现有文献发现,过度自信[7]、军队背景[8]和公众知名度[9]等高管特征会显著影响企业税负,然而这类文献主要关注的是CEO,鲜有涉及CFO。而实际上,后者才是企业涉税业务的最高决策者和直接负责人。本文的研究发现为管理者个人特征如何影响企业行为提供了新的证据。最后,拓展了CFO研究文献。一方面,现有CFO研究文献多从CFO个人特征、是否担任董事或董秘等角度展开[3,10-12]。程富和吴粒[13]发现,CFO的法律、金融和海外经历等专业背景会影响企业的应计质量,但他们的研究更侧重于CFO曾经的职业背景,而非专业能力。另一方面,在少数关注CFO专业胜任能力的文献中,学者主要从信息披露、会计政策、公司治理和投融资决策角度分析CFO专业胜任能力的经济后果。本文的研究有助于从企业税负的角度弥补CFO研究领域的不足。

二、理论分析与研究假设

(一)制度背景

自1994年实行分税制以来,中国已经形成了多税种、多环节、多层次调节的现代复合税制体系,涉及纳税企业(人)社会经济生活多个方面。现行的18个税种以单行税或税收行政法规为基础,明确规定各税种的纳税人、征税对象、税基、税率、纳税环节、税收优惠和征收管理等基本要件。财政部、国家税务总局、海关总署、地方政府和税务局等各类行政机构还制定了部门规章和规范性文件,进一步解释和补充已有税收政策。同时,为了配合供给侧结构性改革,中国政府加快税收制度改革,不仅对现行税收政策进行大范围修订,还颁布了一系列新的税收政策。数量众多、内容多样的政策文件共同构成了中国现行体系庞大、结构复杂的税收规范体系。

然而,中国税收不确定性问题依然存在[14]。在推进全面依法治国的背景下,目前中国仍存在7个税种以暂行条例形式制定,法律权威不足。由于政府部门之间缺乏协调与沟通,数量众多的规范性文件欠缺体系性和衔接性,甚至出现条款冲突等问题。特别是在当前税收制度改革的关键时期,税收新政频出,新旧政策的衔接适用规定不够明确和严谨。在实务中,这些问题导致经济业务适用税收规则不清晰的问题频出。此外,税收政策通常涉及大量概念界定,而现有政策中部分文字表述模糊不清,增加了征纳双方理解和掌握的难度[15]。

近年来,中国税收环境得到改善,税收征管力度进一步加强。在大数据、互联网等技术高速发展的情况下,数据信息化的运用有效地降低了征纳双方的信息不对称程度。税务机关可以利用信息技术对纳税交易实施有效追踪稽核,确保纳税申报真实准确,还可以通过多部门数据共享和整合进行税收风险预警,提高税收稽查效率,有效压缩企业偷漏税空间[16-18]。同时,对于偷漏税行为,企业不仅需要补缴税款、缴纳罚款和滞纳金,还有可能被税务机关列入税收违法“黑名单”,受到多部门的联合惩戒,情节严重的,涉税违法行为的直接负责人还可能面临刑事处罚。由此可见,企业通过偷漏税等违法行为降低税负的难度会越来越大。

由于税收政策的复杂性和不完备性,中国税收征管中常常涉及税收行政裁量。所谓“税收行政裁量”是指税务机关在实施税收征管行政行为时,在税法规定的范围内,根据纳税具体事宜,对纳税人具体涉税事项作出最终裁决和认定的过程[19]。但是,税收行政裁量并不是税务机关单方面的行为,即納税企业(人)并非只能被动接受行政裁量的结果。相反,在税收行政裁量过程中,征纳双方的主动协调与沟通非常重要。如在2016年9月,上市企业复旦复华公布其子企业复华药业遭遇上海国税、地税联手处罚的消息,两笔行政处罚合计达到2.67亿元。但经过与税务机关的多次协调与沟通,2020年4月,该企业收到税务处理决定书,最终补缴税款和滞纳金合计为3 079万元。此外,通过与税务机关的协调与沟通,纳税企业不仅能够准确把握政策细节,降低企业税负,而且还可能利用政治资源以获得更多税收优惠[20-21]。

综上所述,中国现行税收规范体系庞大而复杂,且存在着税收不确定性问题,同时,伴随着税收征管力度不断加强,涉税违法行为被稽查的概率和违法成本更高,纳税企业(人)与税务机关的协调与沟通也越发重要。

(二)理论分析与假设提出

Hanlon和Heitzman[22]认为,已有关于企业纳税行为研究的文献多侧重于讨论企业特征对税负的影响,缺乏对负责制定企业制度的管理层个人因素的分析。Dyreng等[23]研究发现,在控制了其他可能影响企业税负的因素后,管理层固定效应仍然显著成立。但遗憾的是,他未能进一步指出管理层固定效应的具体内涵。笔者认为,在中国现行的税收制度背景下,CFO专业胜任能力会影响企业税负,理由如下:

第一,具有专业胜任能力的CFO不仅拥有税务管理所必需的专业知识与技能,还具备战略支持和监督控制职责[24-25],善于发现节税空间。姜付秀和黄继承[26]认为,专业性的决策需要专业的知识和经历作支撑。税收管理是一个专业度较高的工作,且中国目前仍存在税收不确定性问题。一方面,作为企业财务管理活动的最高决策者和直接负责人,具有专业胜任能力的CFO接受了有关企业会计制度、财务管理和经济法等内容的系统性培训,具备理解和掌握中国复杂税收政策的能力;另一方面,这类CFO不再局限于传统财务核算职能,而是具有一定的战略管理理念与技能。作为战略决策的参与者,这些CFO在企业战略制定和实施过程中更善于发现可能的节税空间,最终促使为企业创造价值。

第二,具有专业胜任能力的CFO具备较高的职业道德素养和法律意识,熟知偷漏税行为的经济后果。企业既可以通过合法合规的税务管理方式节税,也可能铤而走险,采用偷漏税等违法行为节税。在中国税收环境日臻完善、征收管理不断强化的情景下,企业偷漏税行为被发现的概率更大、违法成本会更高。凭借着对自身专业素质的自信和对声誉的重视,具有专业胜任能力的CFO重视企业税收规避的合法性和合规性,更倾向利用自己的专业技能合理降低企业税负,而不愿采取违法违规行为。

第三,具有专业胜任能力的CFO有利于与税务机构高效沟通。由于税收不确定性问题的存在,中国税收征管往往涉及税收行政裁量。企业与税务机构的有效沟通能够降低双方信息不对称程度,有助于准确解读和正确把握政策方针,合理控制税收风险。专业素养高的CFO能够意识到与税务机构协调与沟通、获得税务机关理解与支持的重要性。同时,在协调与沟通过程中,CFO专业胜任能力有助于明确疑问或争论焦点,提高沟通效率。基于上述分析,笔者提出如下假设:

假设1:CFO专业胜任能力会降低企业税负。

近年来,为切实减轻纳税人负担,中国政府先后出台了一系列旨在减轻企业税收压力的减税降费优惠政策,如研发费用税前加计扣除已从原有的50%,提高至75%甚至是100%。然而,体系复杂、更新频繁的税收优惠政策是否能够有效落地离不开企业自身财务人员的积极参与与配合。如前所述,相对于没有专业胜任能力的CFO,有专业胜任能力的CFO一方面善于发现企业内部节税空间,另一方面能够利用专业知识正确解读和利用税收政策,并通过与税务机构的高效沟通,充分利用税收政策红利。因此,当CFO具有专业胜任能力时,企业更有可能实质性享受到各类减税优惠政策,而非通过以往灰色地带避税、甚至偷漏税等违规违法方式减轻税负。目前,中国税收优惠政策主要涉及所得税和增值税两大税种[27],既有税率、税基、税额式直接税收优惠,也有先征后返(退)和即征即退等间接税收优惠。因此,有CFO专业胜任能力的企业既有可能享受更多的税基优惠,也有可能享受更多的税收返还,从而帮助企业在合理合规范围内降低税负。基于上述分析,笔者提出如下假设:

假设2:具有专业胜任能力的CFO会通过享受更多的税基优惠和税收返还降低企业税负。

三、研究设计

(一)样本选取及数据来源

本文选取 2010—2020年中国A股上市企业为研究样本,同时,参考陈德球等[28]与李增福等[29]的研究剔除以下样本:所得税费用或税前利润为负的样本、金融业样本、ST样本和相关变量数据缺失的样本,最终得到3 241家企业、19 236个企业年度观测值。所用CFO专业胜任能力数据是通过阅读年报披露的高管个人简历并配合网络搜索手工整理获得,其余管理者特征数据、企业财务数据和企业特征数据均来自CSMAR数据库和Wind数据库。

(二)变量定义

1.被解释变量:企业税负(TA)

借鉴陈德球等[28]与李增福等[29],本文采用三个变量来衡量企业税负:实际税率(ETR)、税率差异(DiffTax)和会税差异(BTD)。具体地,ETR=(所得税费用-递延所得税费用)/利润总额;DiffTax=法定名义税率-(所得税费用-递延所得税费用)/利润总额;BTD=(利润总额-应纳税所得额)/期末总资产,其中,应纳税所得额=(所得税费用-递延所得税费用)/名义所得税率。当企业实际税率越低,或当税率差异和会税差异越高时,企业税负越低;反之,则企业税负越高。

2.解释变量:CFO专业胜任能力(Competencecfo)

参考以往文献[1,4-5],本文用CFO是否具有相关资格证书度量CFO专业胜任能力。特别地,考虑到税收政策的专业性和国家间税收制度的差异,本文主要考察注册会计师、高级会计师和注册税务师三种国内重要财务证书。即CFO专业胜任能力变量为哑变量,当CFO持有注册会计师、高级会计师或注册税务师三种证书任意一种时,1CFO取1,否则取0。

3.中介变量:税基优惠(Taxbase)和税收返还(Taxrefund_asset和Taxrefund_sale)

本文从税基优惠和税收返还两个角度度量企业享受的税收优惠程度。研发费用税前加计扣除政策是一种典型的税基优惠政策,即满足条件的企业在计算所得税应纳税所得额时,不仅可以全额抵扣当年研发实际支出额,还可以再按照当年实际支出额的50%(或75%、或100%)进行扣除。李新等[30]与冯泽等[31]研究发现,研发费用税前加计扣除政策会提高企业研发投入。因此,本文采用研发投入规模度量企业享受的研发费用税前加计扣除税基优惠程度,其中,研发投入规模为研发投入与主营业务收入之比 [32-33]。税收返还是指企业收到的各项税费的返还款,反映了企业享受的各种返(退)税优惠。本文采用收到的各项税费返还额与总资产之比[34](Taxrefund_asset)和收到的各項税费返还额与营业收入之比[35](Taxrefund_sale)度量税收返还。

4.控制变量

本文考虑了高管个人因素和企业特征因素两类控制变量。在高管个人因素层面,本文控制了CEO(Genderceo)性别和CFO性别(Gendercfo),它们是哑变量,男性取1,女性取0;CEO年龄(lnageceo)和CFO年龄(lnagecfo),用年龄的自然对数衡量;CEO现金薪酬(lncompceo)和CFO现金薪酬(lncompcfo),用当年薪酬的自然对数衡量;CEO持股比例(Shareceo)和CFO持股比例(Sharecfo),用CEO和CFO持股数量与企业股份之比衡量。在企业特征因素层面,本文控制了企业规模(Asset),用年末总资产的自然对数衡量;资产负债率(Leverage),用年末总负债/年末总资产衡量;固定资产密集度(Ppe),用年末固定资产净额/年末总资产衡量;存货密集度(Invent),用年末存货净额/年末总资产衡量;无形资产密集度(Intang),用年末无形资产净额/年末总资产衡量;股权集中度(Shrcr),用第一大股东持股比例衡量;机构投资者持股(Invhld),用机构投资者持股比例衡量;资产收益率(Roa),用净利润/年末总资产衡量;投资回报率(Irta),用年末投资收益/总资产衡量;总应计利润(Tacc),用(净利润-经营活动产生的现金流量)/期末总资产衡量。本文进一步控制年度(Year)和企业(Firm)固定效应。为了控制变量异常值对实证结果的影响,本文对所有连续变量按照首尾各5%进行Winsorize处理。

(三)模型构建

为了检验假设1,本文构建基准回归模型如下:

[TAit=α0+α1Competencecfoit+j=219αjControlijt+Yeart+Firmi+εit] (1)

其中,i和t分别为企业和年份;Control为控制变量;[ε]为随机扰动项,其他变量如上文。

为了检验假设2,本文构建机制回归模型如下:

[Taxbaseit/Taxrefund_assetit/Taxrefund_saleit=α0+α1Competencecfoit+j=219αjControlijt+Yeart+Firmi+εit] (2)

其中,被解释变量Taxbase、Taxrefund_asset、Taxrefund_sale分别为研发费用加计扣除税基优惠、以总资产标准化的税收返还和以营业收入标准化的税收返还。其他变量如模型(1)。

四、实证结果与分析

(一)主要变量的描述性统计分析

表1报告了主要变量的描述性统计结果。由表1可知,ETR的均值为0.215、最大值为0.568、最小值为0.017,这说明中国上市企业的所得税税负差异较大;DiffTax的均值为-0.025、最大值为0.197、最小值为-0.358,这说明中国上市企业平均而言名义税率略低于实际税率;BTD的均值为-0.002、最大值为0.051、最小值为-0.047,这说明中国税法在计算所得税应纳税额时对于可扣除项目或可确认收入有更加严格的规定。上述企业税负指标与现有文献基本一致[29,36]。Competencecfo均值为0.492,这说明接近半数的上市企业CFO具有一定专业胜任能力。

(二)基准回归分析

表2报告了CFO专业胜任能力与企业税负的基准回归结果。

由表2可知,Competencecfo在列(1)中的系数在5%水平上显著为负,在列(2)和列(3)中的系数分别在1%和5%水平上显著为正,这说明当企业CFO具有专业胜任能力时,企业的实际税率更低、税率差异和会税差异越大。表2的结果表明,具有专业胜任能力的CFO会显著降低企业税负。因此,假设1得到验证。

(三)内生性检验

由表2可知,CFO专业胜任能力对企业税负有显著负向影响,且采用企业固定效应模型缓解了不随时间变化的企业层面的遗漏变量问题,但该结论仍可能受到其他遗漏变量、反向因果和样本自选择偏误的影响。本文采用以下三种方法进行内生性检验。

1.工具变量检验

本文选取同行业同地区CFO专业胜任能力均值作为工具变量(IV),并采用两阶段最小二乘法进行检验。该工具变量符合相关性和外生性条件:一方面,同行业同地区其他企业聘任CFO的类型可能会影响本企业聘任决策;另一方面,同行业同地区CFO专业胜任能力均值并不会直接影响本企业纳税行为。表3报告了工具变量检验结果。由表3可知,在第一阶段回归中,IV对Competencecfo有显著正向影响,且Kleibergen?Paap rk Wald F统计值为147.462,这说明不存在弱工具变量问题;在第二阶段回归中,Competencecfo系数显著且符号方向符合预期。这说明,在考虑了内生性问题后,CFO专业胜任能力会显著降低企业税负,这和前文结论一致。

2.倾向得分匹配(PSM)法检验

本文采用PSM法来控制样本自选择偏误对实证结果的可能干扰[37]。先根据控制变量对CFO专业胜任能力样本按照最近邻的不可重复匹配方法进行1∶1配对,再采用配对后的样本对模型(1)重新进行检验,结果表明,配对后两组之间所有控制变量的偏离差在10%以内,且无显著性差异,说明配对效果良好。表4报告了配对后的检验结果。由表4可知,Competencecfo系数结果与表2基本一致,未发生显著变化,进而排除了样本自选择对本文研究结论的干扰。

3.反向因果检验

本文将解释变量滞后一期后重新对模型(1)进行回归以检验反向因果关系[38],检验结果如表5所示。由表5可知,L.Competencecfo系数在列(1)中显著为负,在列(2)和列(3)中显著为正,这说明上期CFO专业胜任能力会显著降低当期企业税负。

上述一系列结果均表明,在控制了潜在的内生性問题后,本文主要结论依然稳健成立,即CFO专业胜任能力会显著降低企业税负。

(四)稳健性检验1

1.替换解释变量

在CFO专业胜任能力的度量上,本文使用两种替换变量进行稳健性检验:当CFO持有任意一种国内外主要财务证书时,Competencecfo1取1,否则为0;当CFO持有三大国内财务证书或者曾经在事务所(包括会计师事务所和税务师事务所)工作时,Competencecfo2取1,否则为0。回归结果显示,Competencecfo1和Competencecfo2系数与基准回归结果相比无实质性变化。由此可见,本文的研究结果不受解释变量度量方式的影响。

2.CFO其他特征或CEO特征的影响

本文进一步控制CFO是否进入董事会(directorcfo)和CEO金融背景(financialceo)这两种高管特征。具体地,当CFO同时担任董事时取1,否则为0;当CEO曾经在监管部门、政策性银行、商业银行、保险公司和证券公司等相关金融机构任职时取1,否则为0。两个变量的数据均来自CSMAR数据库。回归结果显示,在加入directorcfo和financialceo两种高管特征后,回归结果依然显著,且符号方向与基准回归结果一致。这表明,在控制CFO其他特征或CEO特征后,本文依然发现CFO专业胜任能力会显著降低企业税负。

3.其他稳健性检验

考虑到企业税负可能受到地区层面不随时间变化因素的影响,本文进一步在基准回归模型中加入地区固定效应。回归结果显示,即使控制了地区固定效应,CFO专业胜任能力与企业税负之间的检验结果与基准回归结果依然一致,这证明了基准回归结果的稳健性。

(五)异质性分析

在不同的企业中,CFO专业胜任能力对企业税负的影响存在差异。造成这种差异的原因主要有两个方面:一方面,不同企业降低税负的动机存在差异;另一方面,不同企业中CFO的角色和定位存在差异。本文将分别从企业所在地区税收征管力度、企业高管政治关联和企业产权性质三个方面进一步剖析CFO专业胜任能力对企业税负的影响。

1.企业所在地区税收征管力度

为了保证国家税收资源的公平公正,避免企业采取危害税源的行为,税务征收机构有权对企业财务账目和资产情况进行检查和监督。近年来,税收征管已经被视为一种有效的外部治理机制[39-41]。企业所在地区税收征管力度(TE_High)越大,不当避税行为被发现的概率就越大[28-29,42]。因此,在税收征管力度大的地区,企业难以通过一些不合规途径降低税负,此时,具有专业胜任能力的CFO更有助于识别税收筹划机会并合理利用税收政策,以最大限度地帮助企业在法律允许的范围内降低税负。

为检验不同税收征管力度地区对CFO专业胜任能力与企业税负关系的影响,本文以各年各地区税收征管力度中位数为标准区分企业所在地区税收征管力度。当上市企业所在地区税收征管力度高于当年所有地区税收征管力度的中位数时,TE_High取1,否则为0。

对于TE_High,本文利用财政学领域的税收努力模型进行度量[28,40,43]。该模型通过回归拟合获得地区预期税收收入,并将其与地区实际税收收入对比,从而获得该地区税收努力指数。该指数越高,该地区的税收征管力度越大。具体地,为获得税收努力指数,本文先建立模型如下:

[TaxztGDPzt=α0+α1IND1ztGDPzt+α2IND2ztGDPzt+α3OPENztGDPzt+εzt] (3)

其中,z和t分别为省份和年份;Tax为各地区当年年末的稅收收入;GDP为当年全国国内生产总值,IND1和IND2分别为各地区当年年末第一产业产值和第二产业产值;OPEN为各地区当年年末地区开放度,即各地区当年年末的进出口总额。

再对模型(3)进行回归,获得当年该地区年末预期税收收入[TaxitGDPit],TE_High为该地区当年实际税收收入与预期税收收入之比,即:

[TE_High=TaxztGDPztTaxztGDPzt] (4)

按照企业所在地区税收征管力度分组的回归结果如表6所示。由表6可知,当被解释变量为ETR时,TE_High系数在5%水平上显著为正,这说明所在地区税收征管力度越大,企业税负越重,与已有文献发现一致;而交互项Competencecfo×TE_High系数在10%水平上显著为负,这说明企业所在地区税收征管力度越大,CFO专业胜任能力更有助于降低企业税负。类似的结果在以DiffTax和BTD为被解释变量时也显著成立。由此可见,当企业所在地区税收征管力度较大时,CFO专业胜任能力在帮助企业降低税负时边际效应更强。

2.企业高管政治关联

已有研究发现,企业高管政治关联(PC_High)不仅能够给企业带来更多税收优惠,还可以通过与政府的合法联系影响甚至干预税务部门的工作,降低税收规避的成本[20]。所以,当企业高管本身具有政治关联时,企业可以通过与政府的游说和降低税务机关稽查力度等方式降低税负,因而对CFO专业胜任能力需求较小。当企业高管缺少政治关联时,企业税负降低的实现更需要依赖于CFO专业胜任能力。因此,相对于高管政治关联高的企业,在高管政治关联低的企业中,CFO专业胜任能力对降低企业税负的作用更显著。

借鉴林雁等[44]的研究,本文以董事会中具有政治关联的董事人数占比度量企业高管政治关联。如果董事现在或曾经担任人大、政协委员或者曾经在政府部门任职,则认为该董事具有政治关联。本文设置哑变量PC_High,若样本企业当年有政治关联董事人数占比高于同行业同年度样本企业中位数时取1,否则为0。表7报告了按照企业高管政治关联分组的回归结果。由表7可知,当被解释变量为ETR时,交互项Competencecfo×PC_High系数为正,且在5%水平上显著;当被解释变量为DiffTax时,交互项Competencecfo×PC_High系数为负,且在10%水平上显著。这说明,当企业缺乏政治关联时,CFO专业胜任能力在降低企业税负方面的效应更强。

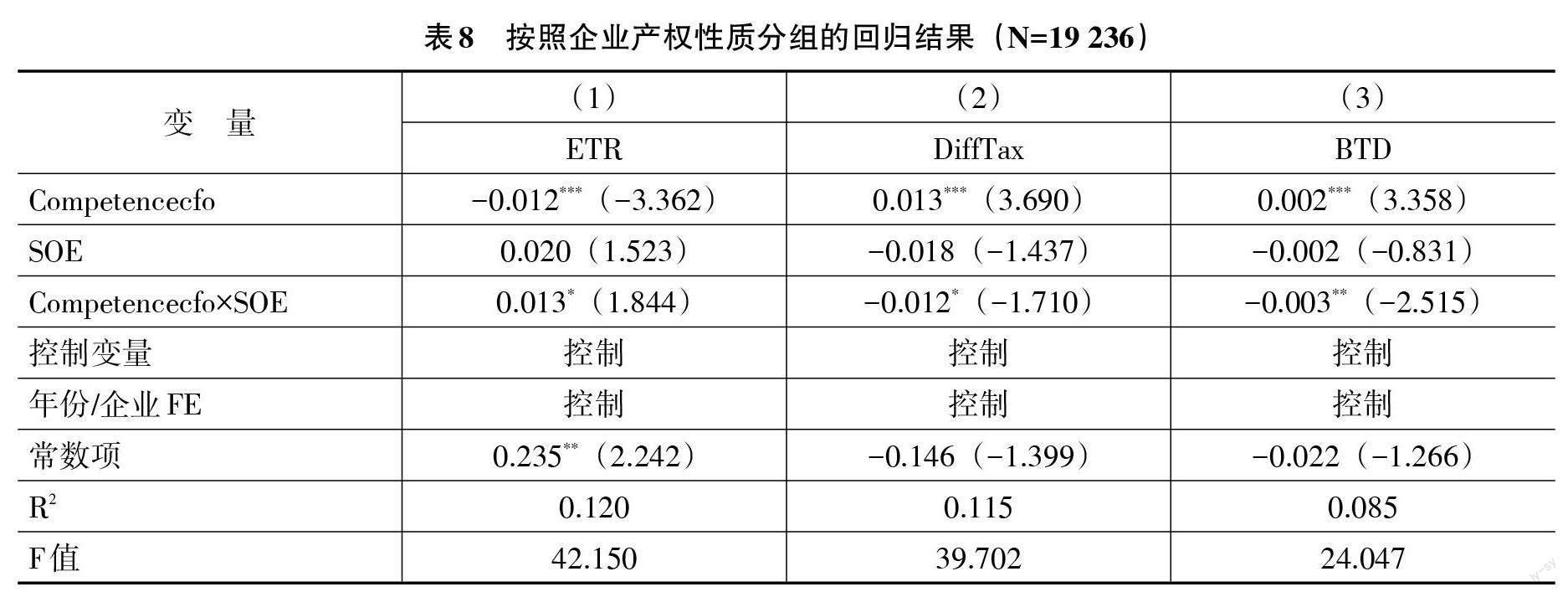

3.企业产权性质

CFO专业胜任能力对企业税负的作用还可能受到企业产权性质的影响。一方面,相较于非国有企业,国有企业需要承担更多的社会性支出,这削弱了其降低税负的动机[9,45-46]。特别地,当宏观经济状况不佳时,为了帮助政府实现财政支出和社会稳定等政治经济目标,国有企业会表现出多缴税的“逆经济周期的支持效应”[47]。另一方面,两类企业高管选聘机制和考核机制存在差异。与非国有企业通常在经理人市场选聘管理层的机制不同,国有企业管理层的任命可能受到行政力量的影响。在这种选聘机制下,国有企业管理层更看重与企业经营成果和行政职责等相关的“政绩”表现,税负支出敏感性低[48]。因此,相对于国有企业,非国有企业中CFO更有可能发挥专业技能和特长,帮助企业节税。本文设置哑变量SOE,若样本为国有企业时取1,否则为0。表8报告了按照企业产权性质分组的回归结果。

由表8可知,在被解释变量为ETR时,交互项Competencecfo×SOE系数在10%水平上显著为正;在被解释变量为DiffTax和BTD时,该变量系数分别在10%和5%水平上显著为负。这说明,相对于国有企业,CFO专业胜任能力对降低企业税负的影响在非国有企业中表现得更明显。

五、进一步分析

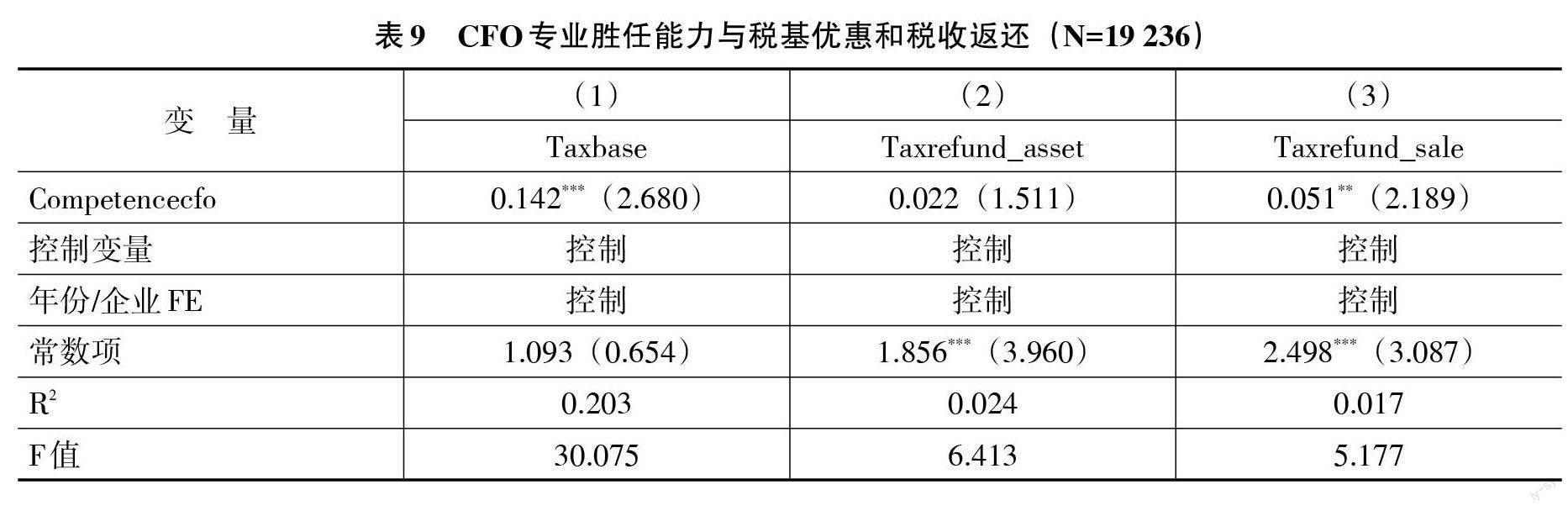

(一)机制分析

前文研究表明,CFO专业胜任能力会显著降低企业税负。笔者认为,这是因为具有专业胜任能力的CFO能够帮助企业利用税收政策,提高与税务机构的沟通效率,从而降低企业税负。如果上述逻辑成立的话,可以合理预期,相对于其他企业,具有专业胜任能力CFO的企业更可能利用和享受税收优惠政策。因此,本文尝试从企业享受税收优惠政策程度的角度检验CFO专业胜任能力对企业税负的影响机制。

根据模型(2),表9给出了CFO专业胜任能力对企业税基优惠或税收返还影响的回归结果。由表9可知,当被解释变量为Taxbase时,Competencecfo系数在1%水平上显著为正;当被解释变量为Taxrefund_asset和Taxrefund_sale时,Competencecfo系数均为正,列(2)不显著,列(3)在5%水平上显著。这表明,当CFO具有专业胜任能力时,企业研发投入更高,以便充分享受研发费用税前加计扣除带来的税负降低,同时企业从政府获得的税收返还水平也更高。由此可见,具有专业胜任能力的CFO能够帮助企业充分利用税收政策红利,合理合规降低企业税负。

(二)经济后果分析

在学术界,有关降低企业税负对企业价值影响有“效率观”“代理观”两种观点:“效率观”认为,企业税收规避行为可以减少企业税负、提高企业会计利润,从而实现股东财富和企业价值的提升[22];“代理观”则认为,管理者通常会设计复杂和不透明的交易模式以逃避税务机关的稽查,导致企业财务复杂性和财务模糊性提高,为管理者机会主义行为提供机会和空间,提高了企业内外信息不对称程度,最终导致企业价值的降低[39]。那么,在中国税收环境日臻完善和规范的背景下,CFO专业胜任能力主导的企业税负规避是符合“效率观”还是“代理观”?即由CFO专业胜任能力带来的企业税负降低对企业价值起到的是提高作用还是抑制作用?

按照前文所述逻辑,具有专业胜任能力的CFO具备足够的专业知识与技能,能够快速学习和掌握最新税收政策。因此,他们有能力通过充分利用税收政策的合理合规方式帮助企业节约税负支出,提高资金利用效率。同时,出于对自己职业声誉的维护,具有专业胜任能力的CFO利用企业避税进行机会主义行为的动机较小。最后,重视与税务机构的有效沟通也能够帮助CFO事先选择合规合理的节税途径,而不需要为了减少事后税务稽查风险而故意增加企业经营结构和财务的复杂性。为了检验由CFO专业胜任能力带来的企业税负降低进而影响企业价值的经济后果,本文构建如下模型:

[FTQit=α0+α1TAit+α2Competencecfoit+α3TAit×Competencecfoit+j=412αjControlijt+Yeart+Firmi+εit] (5)

其中,被解释变量FTQ为下一年度企业市场价值托宾Q;本文重点关注的变量为交互项TA×Competencecfo;Control为一系列可能影响企业价值的控制变量,包括资产规模、资产负债率、CEO薪酬、CEO持股、股权集中度、机构投资者持股、资产收益率、两职兼任和独立董事比率。其他变量如模型(1)。

表10报告了CFO专业胜任能力、企业税负对企业价值影响的检验结果。由表10列(1)可知,ETR系数在5%水平上显著为正,而Competencecfo×ETR系数在5%水平上显著为负,且系数绝对值大于ETR系数绝对值;在列(2)中,DiffTax系数在10%水平上显著为负,而Competencecfo×DiffTax系数在5%水平上显著为正,且系数绝对值大于DiffTax系数绝对值。这表明,企业税负较低时,投资者出于对企业不当税收规避行为的顾虑会给予企业较低的估值;但是,对于CFO具有专业胜任能力且税负低的企业,企业价值反而提高。这说明,市场能够识别和认可CFO专业胜任能力在降低企业税负的积极作用,支持了税收规避行为的“效率观”。

六、结论与启示

本文基于2010—2020年中国A股上市企业数据,采用固定效应模型,实证分析了CFO专业胜任能力对企业税负和企业价值的影响。研究结果表明,CFO专业胜任能力会降低企业税负,CFO专业胜任能力对企业税负的降低效应在一系列稳健性检验后依然成立,并且这种作用在企业所在地区税收征管力度较大、企业高管政治关联较低和非国有上市企业中更显著。机制分析发现,具有专业胜任能力CFO的企业研发投入规模和收到的税收返还更高,这表明这类CFO会通过更充分利用税收政策的方式帮助企业降低税负。当CFO具有专业胜任能力且企业税负降低程度更高时,企业价值更高。本文的研究结果表明,除了宏观层面的政策支持外,上市企业可以利用CFO专业胜任能力提高企业税收安排效率,最终提高企业价值。

近年来,实施更大规模减税降负一直是中国政府的工作重心之一。中国政府相继出台和实施的一系列税制改革不仅给企业带来实惠的税收“红包”,也有助于帮助企业转型升级,推进供给侧结构性改革。然而,企业是否能够实现实质性减税降负,不仅需要外部宏观政策红利的扶持,更依赖于企业自身的人力资本积累。当前,中国税收体制改革已经进入关键期,不仅税收新政频出,而且税收征管环境日益规范。在这种情境下,高质量、复合型税务管理专业人才的重要性和价值日益凸显。本文关于CFO专业胜任能力与企业税负之间的实证发现有助于为上市企业和监管部门提供重要借鉴和启示。首先,上市企业不仅需要积极利用一系列普惠性和结构性税收优惠政策,同时在高管团队建设中重视专业人才的选聘,充分利用高管的专业知识与技能帮助企业将税收政策实际“落地”,降低企业税负。笔者研究发现,CFO专业胜任能力能够提高企业的税收安排效率,削弱市场对传统税收规避活动的折价。鉴于此,上市企业在高管团队建设和选聘中,需要重视人才专业技能,让“专业的人做专业的事”。在企业内部加强对专业人才的培养和挖掘,建立相应的专业晋升机制,给予专业人才更大的发展空间和平台。其次,在税收征管日臻完善和规范的大背景下,企业通过不合规方式进行税收规避的可能性被削弱,更需要充分利用自身资源,选聘具有真才实干的人才为其降低税负。最后,监管部門应该加强对上市企业高管人才的培养和继续教育,重视培养高管的专业胜任能力,建立专业人才市场。在中国,“人才强国战略”是一项重要的国家战略。作为资本市场的重要参与者,上市企业高管人才培养和储备的重要性不可忽视。因此,一方面,在针对上市企业高管(尤其是CFO)继续教育中需要重视税收相关政策和制度内容,建立和完善税收相关领域的专业课程培训;另一方面,重视对人才专业能力的培养,积极建立和完善专业人力资源市场。

参考文献:

[1] LI C,SUN L,ETTREDGE M.Financial executive qualifications,financial executive turnover,and adverse SOX 404 opinions[J].Journal of accounting and economics,2010,50(1):93-110.

[2] 周华,张姗姗,李勤裕,等.会计准则复杂性、CFO财务专长与所得税会计操作困境[J].财贸经济,2017(8):20-35.

[3] 李雪松,叶子祺,韩亮亮.产权性质、CFO审计背景与会计稳健性[J].财经问题研究,2019(5):80-86.

[4] SUN L,JOHNSON G,RAHMAN F.CFO financial expertise and corporate governance concerns[J].International journal of law and management,2015,57(6):573-581.

[5] 徐细雄,李雪,李万利.CFO能力与公司现金持有:基于高阶梯队理论的系统考察[J].现代财经(天津财经大学学报),2018,38(11):130-145.

[6] HOITASH R,HOITASH U,KURT A C.Do accountants make better chief financial officers?[J].Journal of accounting and economics,2016,61(2-3):414-432.

[7] KUBICK T R,LOCKHART G B.Overconfidence,CEO awards,and corporate tax aggressiveness[J].Journal of business finance & accounting,2017,44(5-6):728-754.

[8] LAW K K F,MILLS L F.Military experience and corporate tax avoidance[J].Review of accounting studies,2017,22(1):141-184.

[9] DUAN T,DING R,HOU W,et al.The burden of attention:CEO publicity and tax avoidance[J].Journal of business research,2018,87(6):90-101.

[10] MOBBS S.Firm CFO board membership and departures[J].Journal of corporate finance,2018,51(6):316-331.

[11] 蒋德权,姚振晔,陈冬华.财务总监地位与企业股价崩盘风险[J].管理世界,2018(3):153-166.

[12] 赵乐,王木之.财务总监兼任董事对企业避税的影响[J].管理科学,2022,35(2):72-83.

[13] 程富,吴粒.“操纵抑制”还是“操纵促进”:CFO专业背景的影响[J].南开管理评论,2022,25(1):202-215.

[14] 甘行琼,靳毓.税收不确定性研究进展[J].经济学动态,2020(6):123-135.

[15] DEVEREUX M P.Measuring corporation tax uncertainty across countries:evidence from a cross?country survey[Z].London:Oxford University Center for Business Taxation,2016.

[16] 樊勇,李昊楠.税收征管、纳税遵从与税收优惠——对金税三期工程的政策效应评估[J].财贸经济,2020,41(5):51-66.

[17] 李艳,杨婉昕,陈斌开.税收征管、税负水平与税负公平[J].中国工业经济,2020(11):24-41.

[18] 张克中,欧阳洁,李文健.缘何“减税难降负”:信息技术、征税能力与企业逃税[J].经济研究,2020,55(3):116-132.

[19] 李登喜,李大庆.契约化:税务行政裁量的思维转型[J].税务研究,2021(1):97-102.

[20] 吴文锋,吴冲锋,芮萌.中国上市公司高管的政府背景与税收优惠[J].管理世界,2009(3):134-142.

[21] 李维安,徐业坤.政治身份的避税效应[J].金融研究,2013(3):114-129.

[22] HANLON M,HEITZMAN S.A review of tax research[J].Journal of accounting and economics,2010,50(2-3):127-178.

[23] DYRENG S D,HANLON M,MAYDEW E L.The effects of executives on corporate tax avoidance[J].The accounting review,2010,85(4):1163-1189.

[24] WALTHER T.Reinventing the CFO:moving from financial management to strategic management[M].New York:McGraw?Hill,1997.

[25] GEIGER M A,NORTH D S.Does hiring a new CFO change things an investigation of changes in discretionary accruals[J].The accounting review,2006,81(4):781-809.

[26] 姜付秀,黄继承.CEO财务经历与资本结构决策[J].会计研究,2013(5):27-34.

[27] 柳光强.税收优惠、财政补贴政策的激励效应分析——基于信息不对称理论视角的实证研究[J].管理世界,2016(10):62-71.

[28] 陈德球,陈运森,董志勇.政策不确定性、税收征管强度与企业税收规避[J].管理世界,2016(5):151-163.

[29] 李增福,汤旭东,连玉君.中国民营企业社会责任背离之谜[J].管理世界,2016(9):136-148.

[30] 李新,汤恒运,陶东杰,等.研发费用加计扣除政策对企业研发投入的影响研究——来自中国上市公司的证据[J].宏观经济研究,2019(8):81-93.

[31] 馮泽,陈凯华,截小勇.研发费用加计扣除是否提升了企业创新能力?——创新链全视角[J].科研管理,2019,40(10):73-86.

[32] 万良勇,查媛媛,饶静.实体企业金融化与企业创新产出——有调节的中介效应[J].会计研究,2020(11):98-111.

[33] JIANG F,SHI W,ZHENG X.Board chairs and R&D investment:evidence from Chinese family?controlled firms[J].Journal of business research,2020,112(5):109-118.

[34] 张帆,张友斗.竞争性领域财政补贴、税收优惠政策对企业经营绩效的影响[J].财贸研究,2018,29(3):80-89.

[35] 严锦梅,刘戒骄,闫卉.我国税收中性视域下的税收负担和税收优惠[J].税务与经济,2021(3):22-31.

[36] 蔡宏标,饶品贵.机构投资者、税收征管与企业避税[J].会计研究,2015(10):59-65.

[37] LAWRENCE A,MINUTTI?MEZA M,ZHANG P.Can big 4 versus non?big 4 differences in audit?quality proxies be attributed to client characteristics?[J].The accounting review,2011,86(1):259-286.

[38] 陆正飞,何捷,窦欢.谁更过度负债:国有还是非国有企业?[J].经济研究,2015(12):54-67.

[39] DESAI M,DYCK A,ZINGALES L.Theft and taxes[J].Journal of financial economics,2007,84(3):591-623.

[40] 曾亚敏,张俊生.税收征管能够发挥公司治理功用吗?[J].管理世界,2009(3):143-151.

[41] 金智,黄承浩.税收征管与企业社会责任——基于“金税三期”的证据[J].会计研究,2022(10):71-84.

[42] 田彬彬,陶东杰,李文健.税收任务、策略性征管与企业实际税负[J].经济研究,2020,55(8):121-136.

[43] MERTENS J B.Measuring tax effort in Central and Eastern Europe[J].Public finance & management,2003,3(4):530-563.

[44] 林雁,毛奕欢,谭洪涛.政治关联企业环保投资决策——“带头表率”还是“退缩其后”?[J].会计研究,2021(6):159-175.

[45] 吴联生.国有股权、税收优惠与企业税负[J].经济研究,2009(10):109-120.

[46] BRADSHAW M,LIAO G,MA M S.Agency costs and tax planning when the government is a major shareholder[J].Journal of accounting and economics,2018,67(2-3):255-277.

[47] 陈冬,董新颖.企业集团内部市场的避税效应——以A集团为例[J].会计与经济研究,2019(1):52-71.

[48] 王跃堂,王国俊,彭洋.控制权性质影响税收敏感性吗?——基于企业劳动力需求的检验[J].经济研究,2012(4):52-63.The Mechanism and Economic Consequences of the Impact of

CFO Professional Competence on Enterprise Tax Burden

LIU Bai?lu

(Faculty of Economics and Management, East China Normal University, Shanghai 200062, China)

Summary:As an important part of the supply?side structural reform, the Chinese government has adopted a series of tax reforms in recent years. At the same time, the implementation of the “Golden Tax?III”has resulted in increasingly strict tax supervision. Therefore, with the frequent new taxation policies and the increasingly standardized tax environment, how to reduce corporate tax burdens reasonably and effectively has become an important issue that needs to be resolved urgently.

Chinas tax system has not only characteristics of a huge system, a large number of policies, and frequent new policies, but also the problem of tax uncertainty. The key to whether a company can effectively enjoy benefits of tax reforms lies in whether executives have the incentives to reduce tax and whether they fully understand and utilize these tax policies. CFO is the top decision?maker and the person in charge of enterprise accounting information and financial management. This paper attempts to explore the impact of the CFOs professional competence on corporate tax burden, and its impact path. Further, this paper also attempts to test whether the reduction of corporate tax burden brought by CFO professional competence is conducive to improving corporate value.

Using a sample of listed firms in China from 2010 to 2020, we analyze the impact of CFOs professional competence on corporate tax burden with a firm fixed?effect model. The results are as follows. First, CFO with professional competence leads to more tax avoidance, and the results are robust after considering endogeneity, and conducting a series of robustness tests. Second, the effect of CFOs professional competence on tax burden is more pronounced in firms with high tax enforcement, with fewer political connections, and non?SOEs. Third, a possible mechanism is that CFOs with professional competence increase R&D expenses for additional reduction in income tax and receive more tax refunds from the government. Lastly, CFOs with professional competence help improve firm value by reducing tax evasion.

The main contributions of this study are as follows. First, it complements research on influencing factors of enterprise tax burden from the perspective of professional competence. It also provides evidence for the“efficiency view”of tax avoidance as it finds the reduction of tax burden led by executive ability helps increase firm value in the future. Second, it advances upper echelons theory literature by empirically examining and verifying a heterogeneous characteristic of senior executives, that is, professional competence. We demonstrate the significant role of CFOs professional competence in reducing the tax burden and improving firm value. Third, different from existing research on CFOs, which mainly focuses on their personal characteristics, professional background and authority, this paper enriches existing CFO literature by presenting empirical evidence on the relation between the CFOs professional competence and tax avoidance. Fourth, it provides guidance and suggestions for listed companies to rationally arrange human resources to reduce the corporate tax burden and increase firm value in practice.

Key words:CFO professional competence; enterprise tax burden; CFO; upper echelons theory; tax cuts and burden reduction

(責任编辑:刘 艳)

[DOI]10.19654/j.cnki.cjwtyj.2023.07.008

[引用格式]刘白璐.CFO专业胜任能力对企业税负影响的机理及经济后果[J].财经问题研究,2023(7):89-103.