向“效率”要“效益”

2023-07-11杨本心

杨本心

从向“规模”要“效益”转变为向“效率”要“效益”,保险公司可以从提升效率的角度出发去修正看待目标的方式,在既有保险市场中做宽做广和做精做细,同时沿着国家鼓励的方向去挖掘经济发展背后的保险需求。

在锚定“航向”和踏准“航道”的前提下,保险公司要在商业实践中探索高质量发展的转型方向,尽早完成“换挡”。高质量发展追求实现发展质量、结构、规模、速度、效益、安全相统一,银保监会副主席肖远企在给保险公司的五大建议中提到保险公司要细分市场,走特色化发展之路,这些导向都可以作为保险行业向高质量发展“换挡”的新“航标”。

同时,我们也可以从监管政策导向中体会保险行业高质量发展的新“航标”。回顾近一年来的代表性监管文件,在人身险方面,2022年银保监会发布了近20份监管文件,内容包括推动人寿保险与长期护理保险责任转换业务试点;为增额终身寿划定红线;在“养老”主题下,扩大专属商业养老保险试点范围,伴随个人养老金制度落地对保险公司开展个人养老金业务提出规范要求等。

在财产险方面,2023年1月,银保监会发布了《关于财产保险业积极开展风险减量服务的意见》,旨在彰显保险的风险管理特征,满足社会公众对财险业风险减量服务的需求和期盼。

从近一年来的监管文件中我们可以看出,引导保险行业回归保障本源,从为客户创造价值的角度出发,主动发现、善于创造、精准把握不同类型客户的需求,提供优质的风险保障服务,可以作为保险行业向高质量发展“换挡”的新“航标”。

由此我们认为,保险行业在高质量发展导向下,理念转换的方向是保险公司回归本源、效率为先,在经营管理上更加追求“精细化”和“特色化”,在客户群体、区域、产品与服务、需求主题等方面进行细分和精耕细作。

“客户价值创造”是破局关键

2022年11月4日,国务院副总理刘鹤在《人民日报》发表文章指出,“按照高质量发展的要求,扩大的内需必须是有效需求,是满足人民群众个性化、多样化、不断升级的需求,是有合理回报的投资、有收入依托的消费、有本金和债务约束的需求,是可持续的需求”,我们能够从中体会到有效需求与有效供给相匹配的内涵。

保险公司在商业实践中探索精细化与特色化的发展之路,“精细”和“特色”的目的就是要让有效供给与有效需求能够顺畅衔接和匹配,从“客户价值创造”出发是破局的关键。一方面,保险公司要聚焦客户的“真需要”,体现出“精细化”。

对于每一类特定的客户群体而言,需求是客观存在的,保险公司需要做的是看清每一类特定客群的需求和价值主张,帮助客户获得他们“真的需要”这部分价值。另一方面,保险公司要做到“用得到、帮到你”,体现出“特色化”,对客户“有用、值得、适合”是关键。

除了保险产品本身提供的风险保障以外,保险公司需要进一步依托服务来创造差异化价值,在健康、医疗、养老、照护、教育、财富等保险延伸领域为客户提供与风险保障相辅相成的价值点,同时在服务客户和交付价值的过程中依据客户的行为偏好塑造流程、改善体验,让客户对保险公司提供的产品与服务“想了解、看得懂、会使用”,感受到适合妥帖、有性价比,实现有效需求与有效供给的恰好匹配。

效率是评价的关键维度

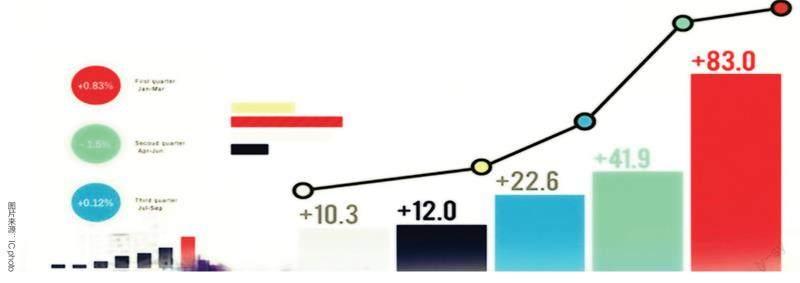

企业的发展和增长可以遵循一个基本公式:企业增长区=宏观经济增长红利+产业/行业增长红利+模式增长红利+运营增长红利。其中,宏观经济增长红利、产业/行业增长红利是外生变量。

过去,在宏观经济高速增长、行业快速扩张的周期里,保险公司优先追求规模的增长,向规模要“效益”,做大规模就是评价发展质量的重要维度。

当前,这两个外生变量放缓、影响减弱,保险公司就需要将专注点转移到业务模式和运作方式上。“精细化”和“特色化”是引导保险公司改良业务模式与运作方式的新“航标”,“效率”则替代“规模”成为评价发展质量的新维度。保险公司追求“精细化”和“特色化”,就是向“效率”要“效益”。

理念转变最直接的体现在于如何看待目标。伴随从向“规模”要“效益”转变为向“效率”要“效益”,保险公司可以从提升效率的角度出发去修正看待目标的方式,一方面调整传统视角,另一方面增加看待发展目标的新视角。

保险公司需要调整传统视角,即在追求保费规模的基础上,进一步看重业务结构,体现出创造业务价值的效率;看重成本费用的投入产出情况,体现出单位投入下的产出效率;增加全新视角,即提升客户资产、产服体系、渠道队伍为公司创造价值的效率,强化数字化对业务效率提升的作用。

在细分市场探索实现精细化与特色化

保险行业通过做好“换挡”,能在未来抓住两大新的增长空间。一是通过做一些“补足”的动作深挖和进一步满足行业既有的需求,二是挖掘高质量发展下个人、社会、产业三者背后的新动能催生的新市场。

那么,在追求“精细化”和“特色化”的新“航标”下,保险公司可以通过在两类细分市场中的价值挖掘来把握这两大新的增长空间。一类细分市场是在既有保险市场中做宽做广和做精做细,另一类细分市场是沿着国家鼓励的方向去挖掘经济发展背后的保险需求。

当前,保险行业服务最多的是健康人群、年轻人群、有中高支付能力的人群。但是,“高净值”群体是有限的,并不是每一家公司都有能力和条件服务“高净值客户”。因此,我们认为“高净值客户”是“高价值客户”的一部分,但并不完全等同于“高价值客户”。

保险公司需要先去扩大客群基数,在更大的范围里去寻找和聚焦那些没有被发现的“有价值”的客户。扩大客群基数存在三条路线,就是沿着健康、年龄、财富这三个维度去做拓展,也可以理解为在风险防控到位、满足合规要求的前提下适当“放松要求”,把公司潜在客群的范围“做宽”、“做广”。

在潜在客群基数扩大的基础上,保险公司就有了更多的选择余地,可以根据自身的资源禀赋选择特色化的经营策略,重点聚焦某一类或几类特定客群,在特定客户、特定地区、特定产品和特定业务方面精耕细作,做精做细,进而找到适合自身发展的“新价值”。

此外,国家的高质量发展蕴含新动能,保险行业可以沿着国家鼓励的方向去发现、创造和满足经济发展背后新的保险需求。例如,支持大众追求美好生活、管理好个人和家庭财富,支持实体产业发展、科技创新,精准服务“三农”、助力推进乡村振兴等,都是值得保险行业去深入研究和体现社会责任的重要切入点。

作者為安永保险业战略与转型咨询服务合伙人