“一带一路”倡议下东盟企业所得税比较分析及启示

2023-06-09陈宇洋梁惠秀

陈宇洋 梁惠秀

摘要:我国和东盟各国之间的经贸往来一直十分密切。而随着“一带一路”倡议的逐步推进,中国和东盟国家的经贸往来也更加值得关注。数据表明,目前,中国已成为东盟最重要的资金输出国之一。而如何进一步地提高中资企业在东盟国家的投资规模,对中国和东盟国家而言具有重要意义。因此,文章首先分析国内外学者的相关研究;其次,利用中国企业对东盟的直接投资存量,分析中国和东盟国家的紧密关系;最后,分析中国和东盟国家的企业所得税现状,并结合当下的“双支柱”方案,为中国及东盟国家提供一定的政策建议。

关键词:东盟;“一带一路”倡议;企业所得税

一、引言

自进入21世纪以来,全球贸易往来越发密切,投资规模迅速增长,投资环境更加自由开放。经济的迅速发展让中国越来越多的企业选择“走出去”,进行海外投资。2007年,中国对外直接投资流量为265.1亿美元,存量为1179.1亿美元,而在14年后的2020年,其对外直接投资流量和存量已分别达到1537.1亿美元和2.58万亿美元,各增长了5.79倍和21.88倍,分别位居全球第一和第三。近几年来,中国对外直接投资依旧保持着稳定和良好的发展态势(刘永辉,赵晓晖,2021)。尤其是“一带一路”倡议的实施,给中国和周边国家一个更好的经贸合作机会,也使中国企业对外投资规模进一步扩大,中国在全球对外投资中的影响力也在不断提升。

东盟一直以来都是中国重要的区域经济合作伙伴之一。随着我国 “一带一路”倡议的提出和2020年RCEP的签署,中国和东盟国家之间的经济交流更加密切。根据商务部的相关数据,2020年中国对东盟全行业直接投资143.6亿美元,同比增长52.1%。在此背景之下,研究东盟国家企业所得税的差异,也变得更为重要。通过对东盟国家企业所得税的研究,将更好地帮助中国企业对东盟国家进行投资。随着2022年“双支柱”方案的实施,表明了国际税收新规则制定将给东盟国家的税收政策带来了影响。因此,本文也通过全方位地分析“双支柱”方案对东盟国家的影响,从而给中国和东盟国家进一步的税收合作提供了一定的政策建议。

目前,由于东盟经济的快速发展,众多国内外学者都对东盟国家的企业所得税和相关税收优惠政策进行了一定研究,以此来探寻相关国家企业所得税对吸引外资的能力。首先,靳友雯,李晟煜通过分析东盟国家的企业所得税得出结论,应该加强对东盟企业所得税制度的跟踪研究,从而才能更好地保障中国企业对外投资风险。其次,张邓通过比较中国和东盟国家企业所得税优惠政策,提出中国应该积极改革企业所得税,并且保持长远的健康理念。康锋莉,余俏锚将税收和“双循环”相结合,提出应该打造更为密切的中国——东盟命运共同体。可见,许多学者认为目前中国和东盟企业所得税还存在着一定的问题,需要不断完善,积极地和国际税收新秩序相结合。同時,也认为当下中国和东盟国家应该进行更进一步的税收合作交流,在目前错综复杂的国际局势之下,通过更进一步的合作,从而更好地帮助双方共同促进本国经济良性发展。

二、中国对东盟投资现状

在2013年9月和10月,中国国家主席习近平分别提出建设“丝绸之路经济带”和“21世纪海上丝绸之路”的合作倡议,以此为基础,“一带一路”倡议逐步得到国际社会的认可,并为中国和“一带一路”倡议沿线国家的经济发展提供了一定的帮助。在此背景之下,本文首先分析中国对东盟国家的投资现状。根据商务部公布的2020年《中国对外投资统计公报》的数据,近年来,中国对东盟十国的直接投资规模一直保持着十分迅速的增长趋势,截至2020年,中国对新加坡和印度尼西亚的直接投资存量规模最大,紧随其后的是马来西亚和老挝,均超过100亿美元。这当中,对新加坡直接投资存量就已超500亿美元,远超其他东盟国家。虽然其中的部分国家在2017年之后增速放缓,如老挝、缅甸和菲律宾等,在2019年甚至有小幅度的下滑,但是和2007年相比较,中国对东盟国家的直接投资总体上仍呈现迅速增长的态势。

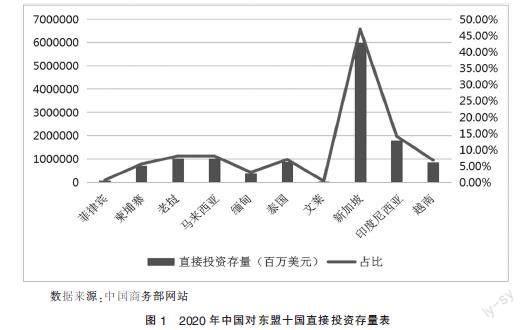

通过运用图表分析2020年中国对东盟各国的直接投资存量,如图1所示。在2020年,存量最多的是新加坡,远高于东盟其他国家,在东盟十国中的占比达到了46.91%;紧随其后的是印度尼西亚,占比为14.06%;存量超过100亿美元的包括马来西亚和老挝,占比分别为8%和7.99%。可见,东盟十国中,中国和新加坡、印度尼西亚两国之间的经济交流最为密切,这得益于新加坡发达的经济和印度尼西亚广阔的国土面积。紧随其后的是老挝和马来西亚,在2020年中国对他们直接投资的存量也已经超过了100亿美元。泰国、越南、柬埔寨和缅甸占比在2%~7%之间。排在最后的则是菲律宾和文莱,中国对他们直接投资的存量较小,均小于1%。文莱的人均GDP仅次于新加坡,排在东盟国家的第二位,但中国对它的直接投资规模却很小。菲律宾的人均GDP高于越南和柬埔寨,中国对它的直接投资规模却远远小于后两者。从中可以发现,中国对东盟国家直接投资流入规模在国别上存在很大差异,但是这些差异却并不完全和经济发展程度以及国土面积相挂钩。同时分析2012~2020年中国对东盟国家的直接投资存量,发现增长幅度最高的是马来西亚,从2012年的10.26亿美元到2020年的102.11亿美元,涨幅接近10倍。而东盟十国中增长幅度最小的则是缅甸和菲律宾,缅甸从2012年的30.93亿元到2020年的38.09亿美元,菲律宾从2012年的5.93亿美元到2020年的7.67亿美元,均只有1.2倍的增幅,可见缅甸国内错综复杂的局势和菲律宾之前和中国在南海问题上的争端,一定程度上抑制了中国对这两个国家的直接投资规模。

三、东盟企业所得税现状

自20世纪80年代以来,中国和东盟国家都相继实施税制改革,来和国际税收秩序进行接轨,促进本国经济健康发展(刘馨颖,2008)。这之中,企业所得税的降低,就是税制改革的主要目的之一。如菲律宾在1998年的税制改革中降低企业所得税税率,从35%降至34%,次年降至33%,在2000年降至32%;马来西亚的公司所得税在1985年为45%,到1988年则降至40%,在1998年降至35%,并在2003年降至28%(凌荣安,古炳玮,2009)。进入21世纪之后,东盟国家的税收制度在不断完善,其改革的趋势主要表现为简化税制、拓宽税基、降低税负、加强管理。印度尼西亚总统苏西洛在2004年就任后,就立刻制定了一系列税制改革措施,其中包括扩大税基和降低税率等,以期增加税收收入(吴崇伯,2005)。但是,由于东盟国家都需要吸引外来资金来帮助本国加快经济发展,这导致东盟各国之间税收竞争越来越激烈,东盟国家之间加强国际税收协调机制也就迫在眉睫。因此,对东盟国家而言,构建起中国和东盟的税收协调机制,也将为中国和东盟各国开展更加深入密切的合作提供相应的制度保障。(吴崇伯,陈慧,2020)。同时,按照循序渐进的原则和东盟国家进行税收的合作与协调(赵书博,胡江云,2016),也将促进我国和东盟国家更深层次的经贸合作。

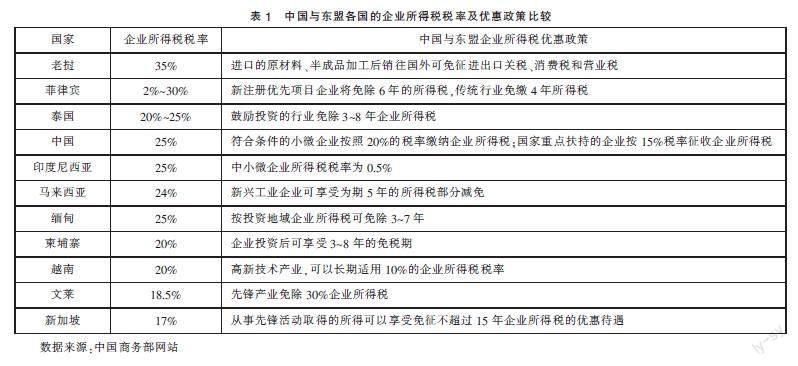

表1分别比较了我国和东盟十国的企业所得税法定税率和优惠政策:首先,比较中国和东盟十国的企业所得税税率,在东盟国家中,新加坡的法定企业所得税税率为17%,文莱的税率为18.5%,低于其他东盟国家;而老挝的法定税率为35%,远高于其他东盟国家。将中国的法定税率和东盟国家的相比较,中国的法定税率25%处于中上水平。其次,比较中国和东盟十国的所得税优惠政策,根据表1的数据,中国和东盟国家更多采用的是减免税负和优惠税率等直接税收优惠方式。同时,对于高新技术企业和新兴企业,中国和东盟国家也都采用了免税期和较低的优惠税率来促进各自发展。同时,重点分析中国直接投资存量最多的新加坡,由于其有较低的企业所得税税率,同时企业所得税免征年限也高,因此这是其获得大量海外资金的原因之一。而其余中国直接投资存量较高的国家,如印度尼西亚,马来西亚和老挝,虽然这些国家的企业所得税法定税率较高,但是他们的优惠政策也足够大,因此这几年也有很多的中国企业选择对其进行投资。而这也可以给其他的东盟国家一定的启示,通过降低本国的企业所得税税率,并采取更加丰富的企业所得税税收优惠政策,也可以更好地帮助本国吸引海外资金。最后,从整体上分析中国和东盟国家的所得税税率和税收优惠政策,和东盟国家进行比较,中国的所得税税率处于中上水平,税收优惠政策大致相同,但是并没有东盟国家的税收优惠力度大。因此,中国也可以借鉴东盟国家,调整自身的企业所得税优惠政策,从而更好地发展本国经济。

目前,随着数字经济不断发展,数字税的征收成为各国所要解决的问题。虽然欧洲的部分国家如法国开始征收数字税,但这中间也出现了很多问题。同时,国际避税和双重征税问题依然严峻,很多企业选择去“避税天堂”进行避税,从而保障企业的自身利益,但是这也侵蚀了相关国家的税基,对这些国家造成了很大的损害。因此,为了应对数字税和国际双重征税这两个问题,“双支柱”方案也应运而生。在2021年7月,《“双支柱”框架协议》的发布,将该方案进行了进一步提升,更好地促进国际经济交流。“双支柱”方案作为国际税收新规则,其正式实施将会给东盟国家的税收带来巨大的影响。首先,“双支柱”方案包含了支柱一和支柱二两个部分,支柱一主要针对的是数字经济产生的税收问题,其中又包含了金额A,金额B和税收确定性,这当中,最为重要的就是金额A,其主要是针对大型的跨国企业,需要将其一定的利益缴纳给市场国,从而减少国际避税问题,这可以给东盟国家带来一定的利益;而支柱二主要针对的是国际双重征税问题,其中支柱二的规定,要求企业所得税的最低税率高于15%,这将在一定程度上抑制东盟国家吸引国外的资金流入。虽然目前东盟国家的企业所得税最低税率均高于15%,但是这并不包含相关的税收优惠政策,而如果考虑到税收优惠政策给相关企业带来的税收减免,那么东盟大部分国家的实际税率是低于这一标准的,因此,“双支柱”方案中支柱二的实施,将在一定程度上抑制相关企业到东盟国家的投资。对于东盟国家中的部分国家而言,由于自身的经济基础并不健全,亟待其他国家的资金支持,在“一带一路”倡议的实施和“双支柱”方案的通过后,需要更多地考虑到当前国际税收秩序的制定。通过采取更加健全的税收政策,更好地保障本国的税收利益,同时也需要积极地和中国进行税收领域的合作,通过建立更加高效的税收协定,积极地帮助中国相关企业前往东盟国家进行投资,促进东盟国家自身更好地发展本国经济。

总体而言,当下东盟国家的企业所得税相较于中国是更加优惠的,东盟国家的优惠税率也吸引着中国众多企业的投资。但是在“双支柱”方案的实施之后,中国和东盟国家的税收政策也需要进行一定的调整,才能更好地满足目前的国际税收环境,更好地通过吸引外资来发展本国经济。

四、结语

东盟是我国重要的区域经济合作伙伴之一。面对错综复杂的国际局势和国际税收新规则的制定,我国应加强和东盟国家的经贸合作往来,并加强相关的双边税收协定制定,有效扩大双边投资规模,促进本国经济健康良性发展。本文通过研究,为降低中资企业对外投资风险和提高投资流入东盟国家的规模,提出了以下政策建议。

首先,针对东盟国家有效税率的国别差异,应该采取差异化的税收政策。目前,东盟国家的企业所得税不管是名义税率还是优惠政策均有一定的差异,因此,中国在和东盟国家签署税收协定的同時也应该采取差异化的政策。对企业所得税有效税率较高的东盟国家,我国应该重视与其签订税收协定,让中资企业获得更多的税收优惠政策,从而降低中资企业在该国的企业所得税的有效税率。对税率较低的东盟国家,由于税率的变动对直接投资规模的影响较小,可以通过其他方式的税收协定,更好地帮助我国企业在东盟国家进行投资。

其次,“双支柱”方案的公布,对于当前中国和东盟国家之间的经贸往来和税收关系也是一个巨大的冲击,其中的相关条例,对企业所得税最低税率有了一定的束缚。因此,对中国而言,应该积极地帮助企业获取最新的税收规则,从而更好地维护中国企业到海外投资的基本利益。而从东盟国家自身角度,也应该积极地将本国的税收政策和国际进行接轨,从而更好地吸引海外资金,促进本国经济的良性发展。

再次,加强和东盟国家政府间的税收合作,努力建立有利于双方经贸往来良性发展的税收协调机制。这就需要完善我国的国际税收制度,同时,积极和东盟国家在国际税收方面进行相关合作,协调好税收管辖权的问题,避免发生中资企业对外投资所得的双重征税问题。同时,也要结合目前的国际税收新规则和新推出的“双支柱”方案,更加积极地和东盟国家制定相关的税收协定。

最后,设立服务中资企业对外投资税收的咨询机构。目前,东盟各国税收制度与时俱进,企业所得税的法定税率和税收优惠政策也在不断变化,这对我国企业前往东盟投资,是一个巨大的挑战;同时,东盟各国之间的税收优惠政策也存在巨大的差异,仅依靠我国企业自身很难有效地降低在东盟国家的投资风险。这就需要政府设立相关的税收咨询机构,对前往东盟国家投资的中资企业提供税收咨讯和相关服务,帮助其降低直接投资的税收风险和税收负担,维护中资企业的切身利益。

参考文献:

[1]刘永辉,赵晓晖.中东欧投资便利化及其对中国对外直接投资的影响[J].数量经济技术经济研究,2021,38(01):83-97.

[2]靳友雯,李晟煜.“走出去”视角下中国与东盟企业所得税研究[J].税务研究,2021(11):85-90.

[3]张邓.东盟十国企业所得税税制比较及其启示[J].财会研究,2021(03):15-20.

[4]康锋莉,余俏锚.构筑中国-东盟“双循环”发展体系的税收政策研究[J].中国商论,2022(09):92-95.

[5]刘馨颖.中国与东盟10国税收协调之探析[J].世界经济研究,2008(05):30-36+88.

[6]凌荣安,古炳玮.中国与东盟各国税制改革及趋势比较[J].宏观经济研究,2009(06):74-79.

[7]吴崇伯.东盟国家税制改革及其借鉴[J].税务研究,2005(10):85-89.

[8]吴崇伯,陈慧.中国-东盟产能合作的税收协调机制研究[J].税务研究,2020(06):10-16.

[9]赵书博,胡江云.“一带一路”战略构想下完善我国企业境外投资所得税制的思考[J].管理世界,2016(11):11-19.

(作者单位:广西大学经济学院)