高管持股、内部控制与股价崩盘风险

2023-04-27李石新华佳莹

李石新 华佳莹

摘 要:文章选取2017-2021年沪深A股上市公司的数据,分析高管持股对股价崩盘风险的影响以及内部控制在其中起到的调节作用。研究结果表明:高管持股比例增加会加大上市公司股价崩盘风险,有效的内部控制则可以弱化高管持股比例增加在股价稳定性方面带来的负面影响。因此,政府监管部门要完善内部控制基本规范并对企业执行情况进行有效监督,而企业要从机制和制度两方面去降低股价崩盘风险。

关键词:高管持股;内部控制;股价崩盘风险

中图分类号:F23 文献标识码:A doi:10.19311/j.cnki.16723198.2023.10.048

0 引言

自2016年以来,“千股跌停”现象在A股市场频繁发生,与国外发达国家相比,我国的资本市场还处在发展阶段,抗风险能力较弱,股价崩盘更为频繁。因此,研究股价崩盘的形成机制和影响因素具有迫切的现实意义。

Jin和Myers的“管理层信息隐藏假说”认为股东和管理层的冲突会导致管理层进行信息管理,被管理的坏信息累积到一定程度并外露时,就会在短时间内对股价造成冲击进而导致股价崩盘。因此,缓解代理冲突和降低代理成本成为抑制股价崩盘风险的关键所在。同时有学者(万里霜,2021;马健健和康进军,2022)认为减少代理成本以防范代理人的逆向选择风险的有效途径就是实施高管股权激励。

还有学者认为,高管对负面消息的隐藏意愿不仅受到代理冲突的主观影响还受到内部控制的客观约束,有效的内部治理能压制高管以权谋私的空间(董竹和马鹏飞,2019;易颜新和裘凯莉,2020),提高隐藏负面消息的成本,从而降低舞弊和管理层凌驾的机会。但是目前学者们很少从治理机制和内部控制契合互动的角度出发,研究高管持股、内部控制与股价崩盘风险的机理关系。基于此,本文将三者纳入一个框架之中进行研究,希望为上市公司发展提供一定程度的借鉴。

1 理论分析与研究假设

高管持有的现股一般来自业绩股票、限制性股票和股票期权等股权激励以及自行从二级市场出资购买的股票。股权激励计划时常被要求设置行权业绩指标,当行权业绩指标设置的普遍过低,这使得股权激励更倾向于福利性而非激励性,不能很好的起到缓解代理冲突以降低股价崩盘风险的效果。当行权业绩指标设置的偏高时,基于股权激励带来的薪酬诱惑,高管更容易基于自利而进行短期盈余操纵,诱发高管采取机会主义行为去完成行权业绩考核目标,从而加大股价崩盘风险。因此,股权激励的性质和实现方式导致它很难完全发挥长期的激励效果以降低股价崩盘风险。同时当高管持有的现股较多时,高管对公司控制的进一步加强会削弱董事和监事对他们的監督,进一步加剧了代理问题,从而增加股价崩盘风险。根据以上分析,可以得出研究假设H1:上市公司高管持股与股价崩盘风险呈正相关关系。

管理者权力理论认为股权激励本身就是代理成本的一部分,股权激励提高了管理层进行短期操纵盈余的可能性,而内部控制作为一种高管的激励约束机制能够严格的控制和监督高管决策,限制了高管进行机会主义行为的客观条件。根据以上分析,可以得出研究假设H2:高质量的内部控制会削弱高管持股与股价崩盘风险的正相关关系。

2 研究设计

2.1 变量定义

(1)因变量股价崩盘风险。借鉴了Chen等的研究,因变量股价崩盘风险(Crash Risk)采用股票的负收益偏态系数NCSKEW和收益率上下波动的比率DUVOL来衡量,具体计算方法如下:

Ri,t=αi+β1Rm,t-2+β2Rm,t-1+β3Rm,t+β4Rm,t+1+β5Rm,t+2+εi,t

经过市场调整后的特有收益率Wi,t=ln(1+εi,t)。

NCSKEWi,t=-[n(n-1)3/2∑W3i,t]/[(n-1)(n-2)(∑W2i,t)3/2]

DUVOLi,t=ln(nu-1)∑downW2i,t/(nd-1)∑upW2i,t

(2)自变量高管持股比例。根据CSMAR数据库的数据,以在职高级管理人员持股数额占公司总股本的比例来衡量上市公司高管持股的具体水平。

(3)调节变量内部控制。本文采用迪博(DIB)内部控制指数来衡量内部控制质量。

(4)控制变量选取。参照相关文献,本文选取了独立董事比例,公司规模、资产负债率、经营业绩、托宾值、市场收益、市场波动、月均超额换手率来控制公司基本面对股价崩盘风险的影响,同时还控制了行业和年份哑变量。

2.2 实证检验模型构建

根据前述研究假设,本文构建两个实证模型。构建模型(1)来检验高管持股比例增加是否加大了股价崩盘风险,根据假设H1,MSR的系数预期显著为正。

CrashRiski,t+1=α0+α1MSRi,t+∑Controli,t+εi,t(1)

考虑到内部控制的综合调节作用,在模型(1)的基础上加入了内部控制和高管持股与内部控制的交乘项构建模型(2),根据假设H2,内部控制的系数和交乘项的系数预期显著为负。

CrashRiski,t+1=α0+α1MSRi,t+α2ICi,t+α3MSRi,t×ICi,t+∑Controli,t+εi,t(2)

3 实证结果和分析

3.1 描述性统计分析

描述性统计分析可知NCSKEW和DUVOL的均值分别为-0.299和-0.195,中位数分别为-0.263和-0.202,这与以往的研究数据比较相符。NCSKEW和DUVOL的标准差分别为0.784和0.497,表明不同上市公司中股价崩盘风险值分布波动性大,有较大的研究价值。高管持股的最大值为60.8%,均值为8%,中位数为0.4%,说明我国上市公司针对高管持股的态度存在较大差异。内部控制指数均值为6.467,最小值为5.710,最大值为6.692,标准差为0.144,这表明不同上市公司之间对内部控制的重视程度存在差异。

3.2 多元回归分析

由于本文使用的是非平衡面板数据,所以使用LSDV方法进行进一步的回归分析,表1显示了模型回归结果,表中第(1)列和第(2)是模型(1)的回归结果,检验了高管持股与股价崩盘风险的关系,高管持股的系数分别为0.156和0.087,且分别在1%和5%的水平上显著。由此可见,在控制了一系列影响股价崩盘风险的因素以及年度和行业后,高管持股与股价崩盘风险呈显著正相关,即高管持股比例增大会增强上市公司股价崩盘的风险,假设H1得到验证。第(3)列和第(4)列是模型(2)的回归结果,对交乘项做了去中心化处理以消除多重共线性问题,交乘项的系数为-1.320和-0.795,且分别通过了1%和5%的显著性水平检验。回归结果说明内部控制水平提高对高管持股水平提高所导致的股价崩盘风险有抑制作用,假设H2得到验证。

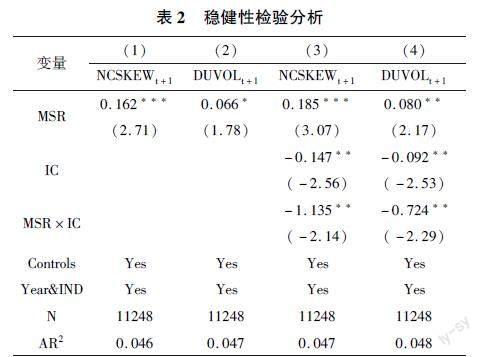

3.3 稳健性检验

为了进一步保证回归结果的稳健性,本文采用分市场流通市值平均法重新计算两类股价崩盘风险指标,回归结果如表2所示。结果表明,MSR与重新计算的两类股价崩盘风险指标的回归系数分别为0.162和0.066,且分别通过了1%和10%的显著性水平检验。交乘项的回归系数分别为-1.135和-0.724,且都至少在5%的水平显著。所以即使采取了其他方式来衡量被解释变量股价崩盘风险,回归结果也是稳健的。

4 结论与启示

研究结果表明:(1)高管持股与股价崩盘风险显著正相关,说明高管持股比例增加显著提高了股价崩盘风险;(2)有效的内部控制具有显著的调节作用,能够削弱高管持股与股价崩盘风险的正向关系。本文的研究具有重要意义,从治理机制和内部控制相结合的角度为降低股价崩盘风险提供了理论支撑,也提供了经验指导。政府和相关监管机构要完善《企业内部控制基本规范》,要求企业实施内部控制自我评价制度并进行监督检查。上市公司应当充分发挥章程在企业治理中的基础作用,确保股东大会、董事会、监事会和高级经理人员之间存在一定制衡关系,合理保障企业内部控制的有效运行。

參考文献

[1]Jin L,Myers S C.R2 around the world,new theory and new tests[J].Journal of Financial Economics,2006,79(2).

[2]万里霜.上市公司股权激励、代理成本与企业绩效关系的实证研究[J].预测,2021,40(02):7682.

[3]马健健,康进军.高管股权激励、企业财务绩效与代理成本[J].商业会计,2022,(02):9094.

[4]董竹,马鹏飞.高管持股:“堑壕防御”还是“利益趋同”——基于内部控制的决定作用[J].西安交通大学学报(社会科学版),2019,39(03):2331.

[5]易颜新,裘凯莉.“重奖轻罚”能推动企业创新吗?——基于内部控制与内部治理调节作用的视角[J].南京审计大学学报,2020,17(05):4050.