互联网企业并购短期市场价值变化

2022-11-28王聪莉

王聪莉

(杭州电子科技大学经济学院,浙江 杭州 310000)

一、国内外研究现状

学者们在并购理论方面的研究较为充分,并且形成了较多有代表性的理论,比如市场势力理论、效率理论、信息理论等等。其中市场势力理论认为并购后,可增强对市场的掌控力,因俄日并购后有利于并购企业的发展。但也有学者认为市场势力可能并不存在。效率理论则认为企业在并购后,可大幅提升效率,实现1+1>2的效果。信息理论,则是指企业并购标的后,可向市场传递一种信号,即并购标的市场价值被低估的信号,从而激发正向的市场作用。综合而言,并购理论不一。

针对互联网企业的并购绩效研究,国内外学者已做了较多工作。国外一位著作颇丰的学者Ruback(1977),其对美国1973-1976年间所发生的并购事件进行研究,得出结论,并购成功的企业并购一年后的超常收益率显著增长,Bhabra采用事件研究法对企业并购绩效展开研究,最终得出结论,即企业间进行并购重组,有利于提升双方的效益。而Ismail A和Krause(2010)的研究,发现企业间的并购可以有效提升平均效益,但将会导致一个后果,即主企业会发生一定的损失。国内学者檀向球(1999)对1998年间所发生的上市公司并购事件进行研究,发现近一半的企业在并购后业绩均会得到正向增长。而周士元(2017)对2003-2007年我国上市公司的典型并购事件进行分析,得出结论,企业并购后上市公司总体绩效呈下降趋势。

在研究方法层面,企业并购绩效的评价常用两类方法,分别为事件研究法和会计分析法。事件研究法最早由Dolly在1933年提出,后期经过诸多学者进行修正和完善,目前已形成了较为系统性的方法。我国学者使用事件研究法也较多。张政杰(2019)采用事件研究法对吉利并购沃尔沃进行研究,对超额收益率和累积超额收益率指标进行探究,结果发现企业并购后股东收益将会增加。吴日中和景怀敏(2021)使用事件研究法对美的并购小天鹅进行研究,得出结论,在短期内美的的并购绩效明显改善。盛春光等学者(2021)采用事件研究法对林业企业上市公司发行绿色债券后的市场价值进行分析。

在对互联网企业并购绩效的研究方面,研究主要聚焦于并购动因和并购风险,对并购绩效的相关研究较少。王文娟(2021)对该互联网企业并购并购标的的动因进行研究,张莉莉(2021)则以该互联网企业并购并购标的为例对互联网企业的并购风险展开研究。杜烽和包志豪(2021)使用传统的会计指标法对该互联网企业并购并购标的进行并购绩效分析。但传统会计指标法在选择权重时易受到主观因素影响,且财务数据难以规避企业财务造假的风险,因而本文采用超额累积收益率指标衡量该互联网企业的并购绩效。

综上可知,对企业并购绩效的研究较多,但得出的结论并不统一,由于客观环境、标准等的变化,导致结果有所差异。在方法层面上,会计分析法使用上市公司公布的财报数据,难以规避企业财务造假的风险,事件研究法的应用,依赖于资本市场的优效性,国内使用这一方法对企业并购绩效的研究较多,但这些企业多在我国上市,而该互联网企业在美国上市,美国资本市场相对中国较为完善,因而本文采用这一研究方法对该互联网企业的并购后短期绩效进行评价可得出更为准确的结果。

二、事件研究法应用及模型构建

事件研究法最早由Dolly在1933年提出,后期经过诸多学者进行修正和完善,研究当市场上某一个事件发生的时候,股价是否会产生波动,并以超额累积异常收益率为指标进行分析。具体的研究步骤如下。

第一,确定事件窗口期。一般选择事件发生前后30天以内的时间。

第二,确定窗口期。窗口期一般选择事件发生前一段时间,与事件窗口期不重合。

第三,根据窗口期数据建立资本资产定价模型。

其中:Rit=ln(Pt/Pt-1),t为时间,i代表该互联网企业。市场收益率:Rmt=ln(t日的标准普尔500指数收盘价/t-1日的标准普尔500指数收盘价),m代表股票市场。

建立模型:Rit=ai+biRmt+uit,其中uit为误差项。

第四,根据所得的回归模型对事件窗口期的数据进行处理,求出累积收益率和超额累积异常收益率。

异常收益率:ARt=Rit-E(R),其中ARt为异常收益率,Rit为该互联网企业在事件窗口期的真实收益率,E(R)为该互联网企业根据估计窗口期得到的最小二乘回归模型计算出的预期收益率。

三、实证

(一)事件:2019年9月6日为事件发生日

1.事件窗口期:以事件发生日记为0,事件期为事件发生前10天和事件发生后10天,即(-10,+10),剔除事件期中的停盘日,则选取数据为2019/08/22-2019/09/20的数据。

2.估计窗口期:以事件发生前120个交易日到前11个交易日的数据为准,即选取事件发生前120个交易日到前11个交易日的该互联网企业股票收盘价,及标准普尔500指数收盘价,剔除停盘日,选取的时间为2019/03/04-2019/08/21。

(二)计算估计窗口期的该互联网企业的股票收益率Rit及市场的收益率Rmt

1.收益率的计算:本文采取对数收益率,收益率的计算公式为Rit=ln(Pt/Pt-1),Pt为该互联网企业在t日的股票收盘价,Pt-1为该互联网企业在t-1日的股票收盘价;同理可得市场收益率Rmt=ln(t日的标准普尔500指数收盘价/t-1日的标准普尔500指数收盘价)。

从同花顺软件导入数据,运用STATA进行分析,可得该模型(在不影响并购分析的情况下,出于简便计算,ai和bi保留四位小数):Rit=1.4365 Rmt-0.0009

(三)计算该互联网企业在事件窗口期的异常收益率和累积异常收益率

1.计算异常收益率:ARt=Rit-E(R),其中ARt为异常收益率,Rit为该互联网企业在事件窗口期的真实收益率,E(R)为该互联网企业根据估计窗口期得到的最小二乘回归模型计算出的预期收益率,E(R)=1.4365 Rmt-0.0009。

2.计算超额累积异常收益率:超额累积异常收益率是对该互联网企业的股票日异常收益率在事件期内进行时间序列的加总,因此超额累积异常收益率比日异常收益率更能反映并购给企业带来的影响。。的加和,

可得超额累积异常收益率为0.0267。

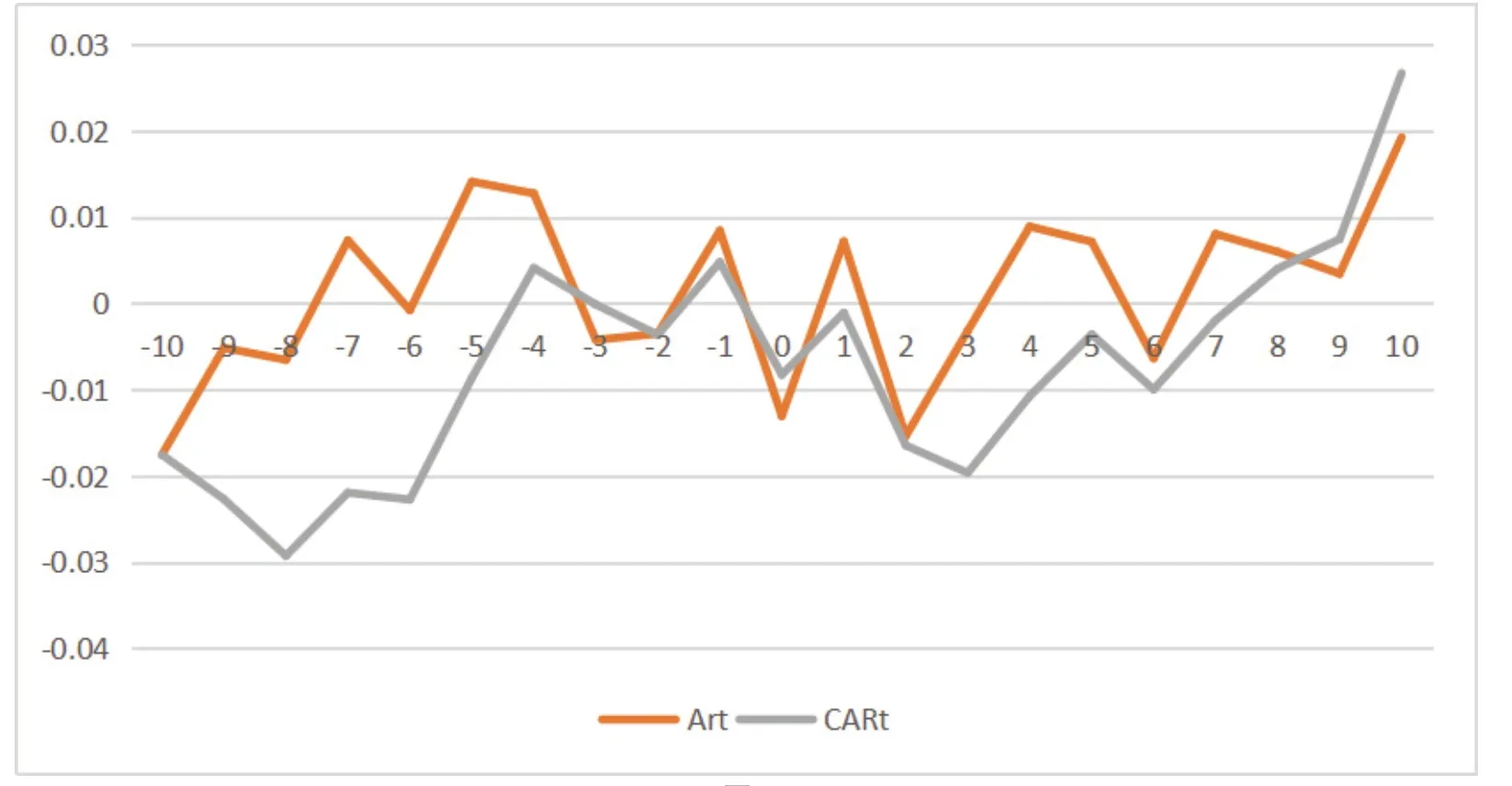

图1

(四)结果分析

从日异常收益率角度来看,在事件日前5天时,该互联网企业的股价上涨超过1%,可见该互联网企业收购并购标的的消息已经被市场得知,市场对此给予了积极的反应。该互联网企业收购后3天,异常收益率围绕0值波动,到收购后第6天时,异常收益率开始增加,可见市场消化了该互联网企业收购并购标的的消息后,对此较为认可。从超额累积异常收益率的角度来看,自收购后第6天,超额累积异常收益率稳步上升,在第10天达到2.67%,可见该互联网企业并购并购标的后在短期内股价上涨,且上涨幅度较大。短期内,该互联网企业并购并 购标的的绩效为正。

四、结论与启示

并购之前,并购标的为国内第二大跨境电商平台,且在2019年第二季度的市场份额超过天猫国际,该互联网企业收购并购标的后短期内股票收益率显著增加。可见,成功并购可为企业带来较高的收益。总体而言,该互联网企业此次并购为横向并购,可降低市场的竞争力度,增强对市场的掌控力,从而获得更高的规模效益。该互联网企业并购也为互联网企业间的并购提供了宝贵的经验。该互联网企业自身的战略中便包含跨境电商的发展,其收购并购标的也符合自身的利益要求。较多互联网企业具有较高的剩余现金流,从而过度扩张,拓展到一些并不擅长的领域,导致出现亏损。互联网企业在并购时,更应从自身的战略要求出发,选择合适且有价值的企业。