我国税收政策对消费需求的时变效应分析

——基于总量与结构的双重视角

2022-11-17沈东明

董 雪 沈东明

内容提要:本文基于一个Metropolis-Hastings抽样规则下带有随机波动率的时变参数结构向量自回归(MH-TVC-SVAR-SV)模型,分别从总量与结构双重视角出发实证检验了我国税收政策冲击对消费需求的时变效应,并基于时变方差分解思想探究了不同时期税收政策冲击对消费需求变化的贡献程度。研究结果表明:宏观税负对消费需求产生了负向影响,税收结构中商品税和所得税对消费需求产生了负向影响,而财产税对消费需求产生了正向影响;时变方差分解显示了不同时期税收政策对消费需求变化的贡献程度存在着异质性。政府应积极实施结构性减税政策,适当减小商品税和所得税比重、增大财产税比重以有效刺激消费内需,促进形成以消费为主导的内生经济增长动力机制。

2021年中央经济工作会议指出,要实施好扩大内需战略,增强发展内生动力。2022年政府工作报告也指出,坚定实施扩大内需战略,推动消费持续恢复,发展社区消费和县乡消费。在当前新冠疫情持续反复、国际环境复杂多变的大环境下,我国经济正面临着需求收缩、供给冲击、预期转弱三重压力,扩大居民消费需求是扩大内需的重中之重,也是推动经济平稳增长的立足点。税收政策作为政府宏观调控的重要手段,在有效刺激消费内需的过程中发挥着重要作用, “有增有减” 的合理税收结构安排是改善经济增长乏力、解决消费内需不足的有力举措。此外,税收政策的相机抉择还受到外部市场环境与经济周期阶段影响,不同时期不同税收政策对消费需求的影响效应存在着较大的差异性,以往的常参数计量模型无法捕捉到时变特征(王方方和李宁,2017;殷红等,2020;金春雨和董雪,2021)。有鉴于此,本文运用时变参数计量模型从总量和结构双重视角探索不同时期不同经济环境下我国税收政策对消费需求的动态冲击效应,对于充分发挥结构性减税政策对消费需求的调节作用,并形成以消费为主导的经济增长方式具有一定理论和现实意义。

一、文献综述

税收政策作为调控宏观经济的重要政策工具,在引导消费内需方面扮演着重要角色,税收与消费之间存在着密切的关联(Keynes,1936)。关于税收与消费之间的关系问题,国内外学者展开了颇为丰富的研究。在宏观税负层面,Johnson et al.(2006)、Pereira and Roca-Sagalés(2011)、张斌(2012)、郭长林(2016)等研究发现,降低宏观税负能够有效刺激居民消费需求,特别是中低收入家庭。洪源等(2017)、温桂荣等(2020)运用面板门槛模型考察了税收对居民消费的影响,发现宏观税负对居民消费产生了双重门槛效应,且不利于刺激居民消费。在具体税种层面,学者的研究集中在商品税、所得税、财产税等主要税种对消费的影响。储德银和闫伟(2012)、王晓芳和张娥(2015)分别运用动态面板数据模型、小波多分辨率和误差修正模型等分析方法探究了税收对消费的影响,发现商品税和所得税对消费具有负向挤出效应,财产税对消费具有正向挤入效应。Macek(2015)、赵达和王贞(2020)则发现所得税对消费具有抑制效应,适当降低所得税能够有效刺激消费水平。税收政策对消费需求的作用效果主要体现为收入效应和替代效应:一方面,征税减少了居民的可支配收入,进而降低消费意愿、减少消费需求,产生收入效应;另一方面,征税通过影响商品价格,改变了消费与储蓄之间的相对价格,产生替代效应。税收政策对消费需求产生何种效应,取决于税收的内部结构,商品税、所得税、财产税之间的合理结构性组合能够有效刺激消费需求,以实现消费内需的最大限度扩张(储德银和闫伟,2012)。

基于对上述文献梳理可以发现,国内外学者已经对税收与消费之间的关系问题展开了大量的研究,但仍存在着一定的局限性:第一,以往研究税收政策对消费需求的文献大部分是基于面板数据模型、向量自回归模型等常参数计量模型,无法捕捉到税收政策对消费需求影响的时变特征;第二,以往的VAR系列模型存在识别系统及约束识别模型的限制,灵活性相对不足,且无法具体考察变量间时变方差的分解问题;第三,以往的相关研究大多是从税收政策总量或结构单一视角展开,同时从总量与结构视角对税收政策与消费需求关系的全面分析较少。基于此,本文将一个Metropolis-Hastings抽样规则引入时变参数结构向量自回归模型,构建更具灵活性的MH-TVC-SVAR-SV模型,该模型不仅可以处理恰好识别系统或过度识别系统,还可以处理递归或非递归约束识别模型。随后从总量与结构双层视角出发,探究2008年第二季度至2020年第二季度我国税收政策对消费需求的影响,并通过三维脉冲响应分析及时变方差分解发现我国宏观税负及税收结构对消费需求的非线性冲击效应,以期对探索有效刺激消费内需的合理税收政策研究有所帮助。

二、模型设定与参数估计

(一)MH-TVC-SVAR-SV模型原理

MH-TVC-SVAR-SV模型是能够处理常参数SVAR模型、线性或非线性时变参数SVAR模型的一般模型,能够统一处理恰好识别系统(递归或非递归约束识别)和过度识别系统,具有较高的灵活性。首先,构建一个常参数结构向量自回归(SVAR)模型:

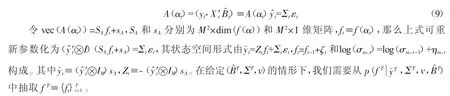

其中t=1,2,…,T;yt和εt为M×1维矩阵;A(α)为非奇异M×M维矩阵,并假定A(α)对所有α都是可逆的,α为结构参数向量。进一步令SAVR模型的系数矩阵随时间变化,模型可以被用来模拟更复杂的动态经济系统,也可以用来估计随时间变化的税收政策冲击。因此,时变参数结构向量自回归(TVC-SVAR)模型具有如下的形式:

其中α0为初始值,并假定对于任意时刻t,A(αt)对所有αt都是可逆的。进一步构建标准时变参数SVAR模型,假定M×1维非平稳变量向量yt(t=1,2,…,T)可表示为一个有限阶自回归形式:

其中B0,t是×1的常数向量Ct的系数矩阵,Bj,t(j=1,2,…,p)是滞后内生变量的系数矩阵;ut~N(0,Ωt),Ωt为对称、正定且满秩矩阵。令ut=A-1tΣtεt,εt~N(0,I),At≡A(αt)表示同期系数矩阵,αt是自由参数向量,Σt=diag{σm,t}包含主对角线上结构冲击εt的标准偏差。此时SVAR模型可表示为:

其中X′t=I⊗[C′t,y′t-1,…,y′t-p]为M×K维矩阵,Bt=[vec(B0,t)′,vec(B1,t)′,…,vec(Bp,t)′]′为K×1维向量,K=×M+pM2。进一步假设:

令ηt=[η1t,η2t,…,ηMt],v=Var其中Q、V和W均为满秩矩阵。至此,该模型已充分捕捉了滞后结构——式(6)、同期反应参数——式(7)和结构方差——式(8)。接下来,放松标准假设,考虑一个简化VAR的系数t估计获得的集约化模型:

在Primiceri(2005)的标准算法中ft划分为ft=[f1′t,f2′t,…,fM′t]′,每一块与各个方程相关,且假定这些块都是独立的,因此有v=diag(v1,…,vM)。那么:

对于每个方程m,方程m-j(j≥1)的系数变化是不相关的,且被认为是预先确定的,此时可实现方程的逐个估计,这样的设置对于整个模型的估计是非常方便的。

广义算法进一步放松两个假设:ft是联合抽样的和v不一定是块对角矩阵,进而允许在一个统一的框架下处理递归、非递归、恰好识别或过度识别的结构模型,具有更强的灵活性。首先设定初始值((B0)T,(f0)T,(s0)T,(Σ0)T,v0),s是J维离散指标向量。随后对于i=1,2,…,G,遵循如下步骤:

(1)从p((Bi)中抽取(Bi)T,其中IB(·)截断后验以确保脉冲响应的平稳性。变量p(·)服从正态分布,可利用卡尔曼滤波递归方法和多移动策略(Carter and Kohn,1994)或单移动策略(Koop and Potter,2011)计算得到。

最后基于上述算法获得的(Bi)T、(fi)T、(si)T、(Σi)T和vi作为初始值,进行重复抽样。

(二)变量选取与数据处理

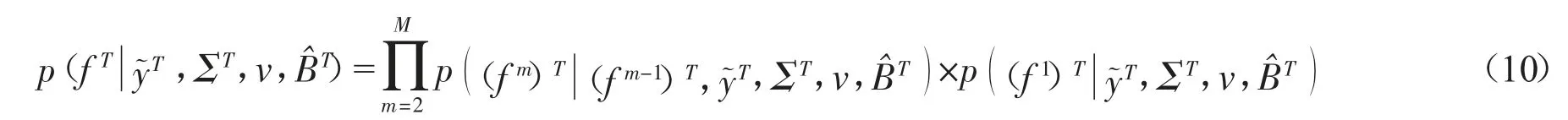

为考察宏观税负与税收结构对消费需求的动态影响,本文涉及的变量有三方面:宏观税负变量、税收结构变量及消费需求变量。宏观税负变量(T),选取我国税收收入总量的对数值作为代理指标;税收结构变量,参考储德银和吕炜(2016)的处理方法,将税收结构分为商品税(T1)、所得税(T2)与财产税(T3),分别选取各类税收收入的对数值作为代理指标。考虑到数据的可得性,商品税为增值税、已停征的营业税和消费税的加总,所得税为个人所得税和企业所得税的加总,财产税包括房产税、土地增值税、耕地占用税、城镇土地使用税、车辆购置税和契税的加总。消费需求变量(C),以往文献中常采用社会消费品零售总额作为消费的代理指标(仝冰,2017;郭长林,2016;雷潇雨和龚六堂,2014;肖卫国等,2014),故本文采用社会消费品零售总额的对数值作为消费需求变量的代理指标。上述所有指标均为2003年第一季度到2020年第二季度的季度数据①本文在计算过程中使用样本数据中的前18个观察值作为训练样本(程序运算中设置tau=18),因此估计结果的时间区间为2008年第二季度至2020年第二季度,并作为脉冲响应的分析时间区间,主要是考虑到将时间区间分为3个时间段:2008-2011年、2012-2015年、2016-2020年,分别对应着全球经济危机造成的经济萧条时期、危机后的经济复苏时期与我国步入经济新常态后的经济平稳时期,以分析不同时期税收政策对消费需求的动态冲击与贡献程度。,数据来源于中经网统计数据库和国家统计局。在数据处理方面,对每月公布的税收数据和消费数据进行加总得到相应的季度数据,其中2003-2006年的房产税、城镇土地使用税、土地增值税的月度数据缺失,本文进一步通过Eviews的二次插值方法将其对应的年度数据转换为季度数据。对上述所有季度数据进行CPI平减和季度调整处理,并对处理后的数据进行平稳性检验,结果如表1所示。

表1 平稳性检验结果

续表

从表1可以看出,税收变量序列和消费变量序列均为一阶差分后平稳序列,表明五个变量序列均在1%或5%的显著性水平下为一阶单整序列,故本文对上述五变量的一阶差分序列进行MH-TVCSVAR-SV模型构建。

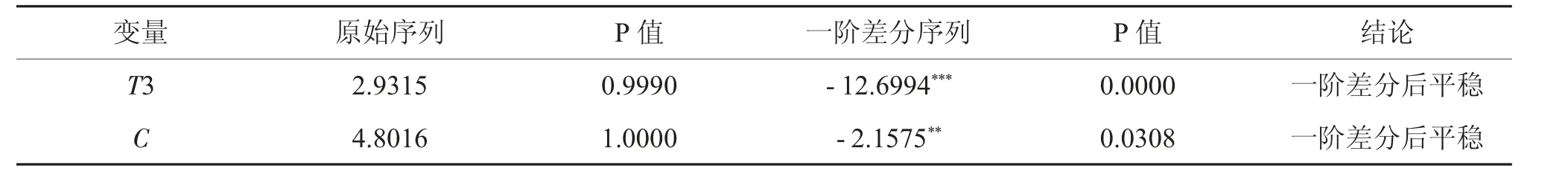

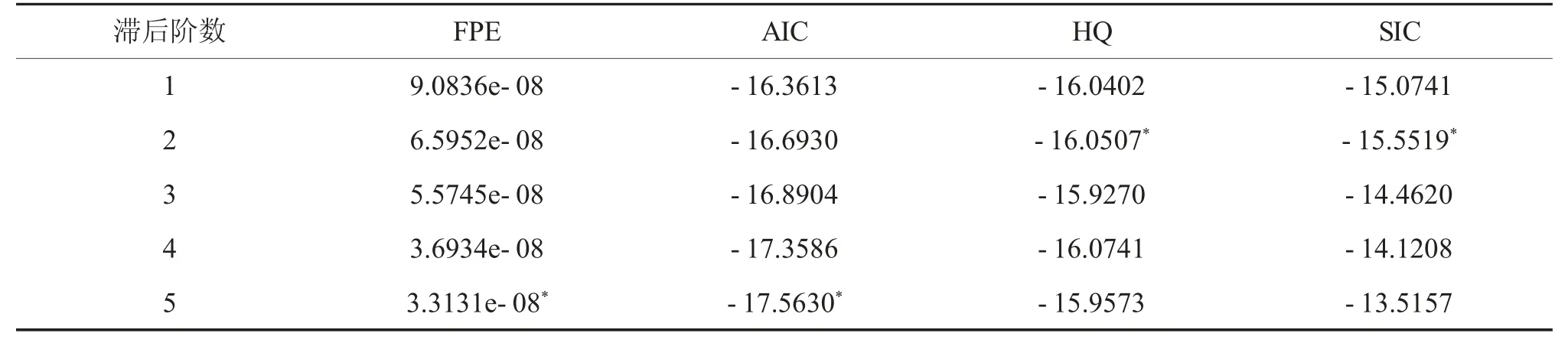

(三)滞后阶数选择、先验设定与参数估计

在进行VAR模型的运算之前,本文通过FPE、AIC、HQ和SIC四种信息准则对模型的最优滞后阶数进行判定,表2列出了滞后阶数为1-5时所对应的四种信息准则统计量结果。

表2 模型滞后阶数确定

由表2可知,根据FPE和AIC信息准则的统计量最小原则确定模型最优为滞后5阶,根据HQ和SIC信息准则的统计量最小原则确定模型最优为滞后2阶。对于VAR模型,较大的模型滞后阶数虽然能够较多地反映出系统动态特征,但在模型的估计过程中可能会造成一定程度的自由度损失,特别是在估计参数较多的情况下。因此,本文的MH-TVC-SVAR-SV模型最优滞后阶数设定为滞后2阶。

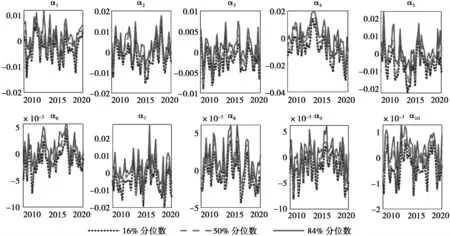

在模型运算过程中,设定抽样12000次,其中前2000次为预烧值,Metropolis Step抽样的平均接受率为68%,Gibbs抽样的平均接受率为73.25%,且所有抽样都在边界范围内。图1进一步给出了结构参数αt在16%、50%和84%分位数上的后验估计值走势,可以看出,参数αt的估计值表现出显著的时变特征。综合上述分析,本文构建的[T,T1,T2,T3,C]五变量MH-TVC-SVAR-SV模型是合理的,参数估计结果具有一定的可靠性。

图1 结构参数的后验估计值

三、税收政策对消费需求的动态影响效应

在实证分析部分,本文首先基于三维脉冲响应方法,从总量和结构双重视角深入探究税收政策冲击对消费需求的时变性影响;随后给出了税收政策冲击对消费需求变化的时变方差分解结果,对宏观税负冲击与税收结构冲击的时变贡献程度展开分析;最后进行了稳健性检验,验证实证结论的可靠性与准确性。

(一)三维脉冲响应分析

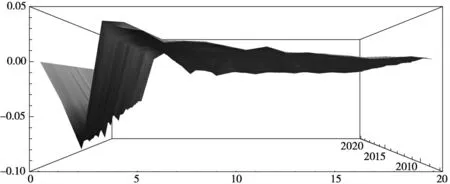

基于三维脉冲响应分析方法,分别从总量视角和结构视角出发探究税收政策对消费需求的动态影响,三维脉冲响应图如图2-图5所示。其中X轴表示响应持续期,Y轴表示响应发生时期,Z轴表示响应程度大小。由于计算过程中设定了部分先验值,故三维脉冲响应图的时间区间为2008年第二季度至2020年第二季度。

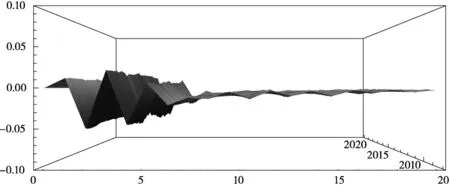

1.宏观税负的三维脉冲响应分析

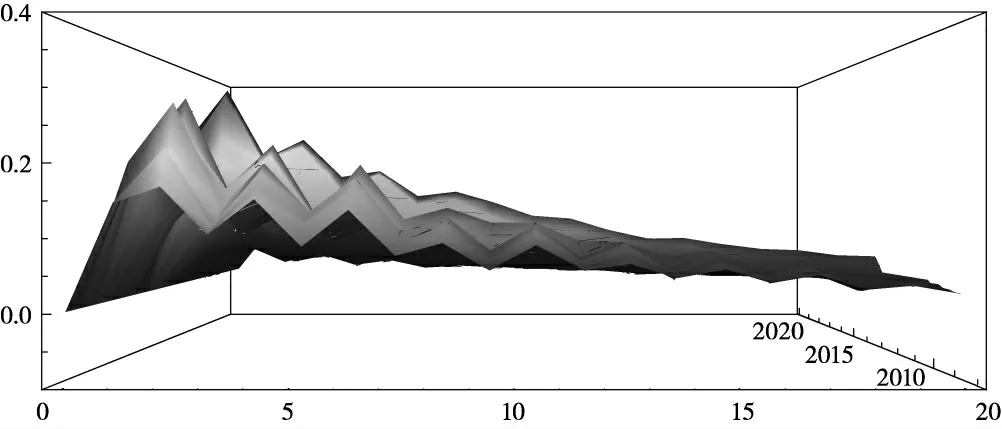

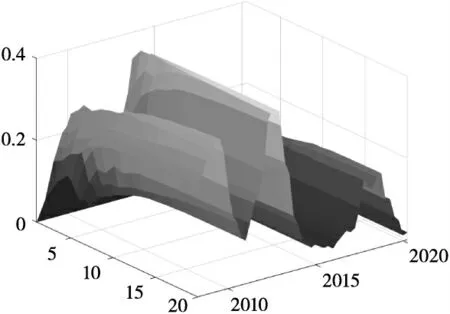

图2为消费需求对宏观税负冲击的三维脉冲响应图。从图中可以看出,响应维度上1单位宏观税负的正向冲击引起消费需求正负交替的脉冲响应,但负向脉冲响应程度强于正向脉冲响应程度,主要体现为宏观税负冲击对消费需求的负向影响效应;在时间维度上,2008年第二季度至2020年第二季度期间宏观税负冲击对消费需求的影响效应呈现出弱动态性特征。宏观税负对消费需求产生了显著的负向影响效应,征税对消费产生了挤出效应。宏观税负对消费需求的作用效果主要分为收入效应和替代效应两部分,一方面,征税通过直接减少居民的可支配收入,进而降低消费意愿与需求;另一方面,征税通过间接抬高商品价格,导致消费相对于储蓄变得昂贵,进而抑制居民消费。由此可见,税收对消费需求产生显著的负向抑制作用,实施积极的减税降费政策能够有效刺激消费需求。

图2 消费需求对宏观税负冲击的三维脉冲响应

2.税收结构的三维脉冲响应分析

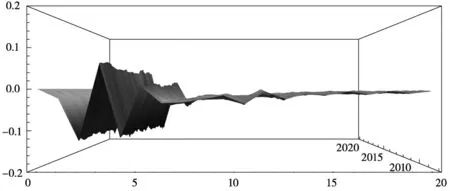

图3-图5分别为消费需求对商品税、所得税与财产税冲击的三维脉冲响应图。由图3可知,响应维度上,1单位商品税的正向冲击引起消费需求先负后正的交替脉冲响应,且负向响应程度明显强于正向响应程度,主要体现为商品税冲击对消费需求的负向影响效应;时间维度上,2008年第二季度至2020年第二季度期间商品税冲击对消费需求的影响效应具有一定的时变性。商品税对消费需求主要产生了负向抑制效应,征收商品税对消费产生了挤出效应。原因在于,对于商品税进行课征,纳税人往往可以通过抬高商品和劳务的价格将税负转嫁给消费者,进而通过需求价格弹性机制影响市场中商品与劳务的需求量,降低居民消费需求水平。因此,增大商品税会挤出消费需求,适当减少商品税比重可有效刺激消费需求。

图3 消费需求对商品税冲击的三维脉冲响应

图4为消费需求对所得税冲击的三维脉冲响应图。由图可知,响应维度上,1单位所得税的正向冲击引起消费需求先下降后上升的交替反应,主要体现为负向脉冲响应;时间维度上,2008年第二季度至2020年第二季度期间所得税冲击对消费需求的影响效应存在弱动态性特征。所得税对消费需求主要产生了负向抑制效应,征收所得税对消费产生了挤出效应。究其原因,个人所得税的课征能够直接减少个人可支配收入,企业所得税的课征会降低企业的现金流量并对其研发创新投入、人力资本投资产生一定的抑制作用,削弱企业经营效益进而不利于个人工资收益。因此,较高的个人所得税和企业所得税负担均会对居民消费水平造成一定的挤出效应,不利于刺激消费需求。减少个人所得税比重可促进消费水平,适当的企业税收减免与优惠政策能够在一定程度上激发市场消费潜力。

图4 消费需求对所得税冲击的三维脉冲响应

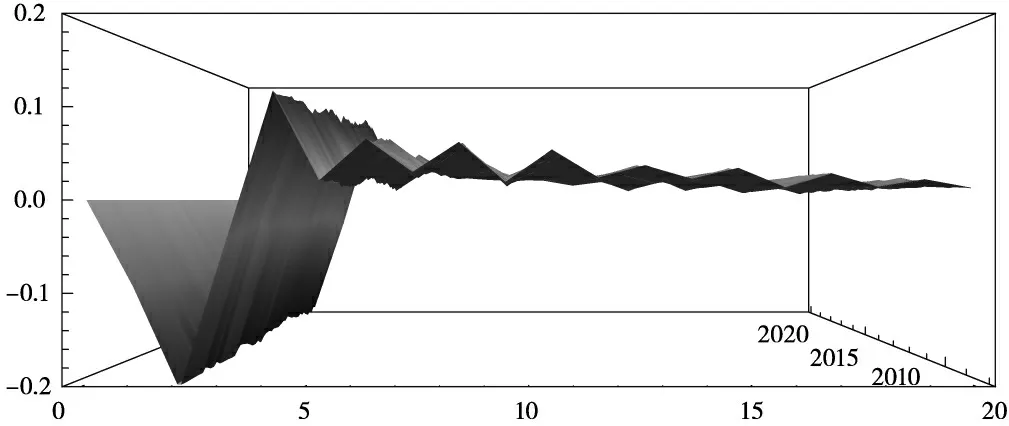

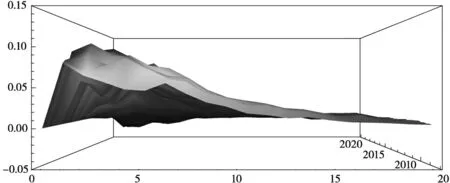

图5为消费需求对财产税冲击的三维脉冲响应图。从中可以看出,响应维度上,1单位财产税的正向冲击引起了消费需求的正向脉冲响应,且在时间维度上,财产税冲击对消费需求的影响效应具有较强的时变性。财产税对消费需求产生了正向促进效应,征收财产税对消费产生了挤入效应。分析其原因,居民可支配收入中用于财富积累的部分发生变化时,消费行为和意愿也相应改变。当政府对居民的财产收益课征财产税时,财富净值有所降低,导致储蓄中用于财产投资的部分相较于消费变得更加昂贵,此时消费者会加强消费意愿,减少储蓄动机。因此,增大财产税会挤入消费需求,应适当增加财产税比重以有效刺激消费需求。

图5 消费需求对财产税冲击的三维脉冲响应

(二)时变方差分解

基于时变方差分解思想,进一步分析宏观税负冲击与税收结构冲击对消费需求变化的贡献程度,如图6-图9所示。其中三维坐标轴分别表示响应持续期、响应发生时期和贡献率程度大小。在接下来的分析中,将时间区间分为3个时间段:2008-2011年、2012-2015年、2016-2020年,分别对应着全球经济危机造成的经济萧条时期、危机后的经济复苏时期与我国步入经济新常态后的经济平稳时期,以分析不同时期税收政策冲击对消费需求变化的贡献程度。

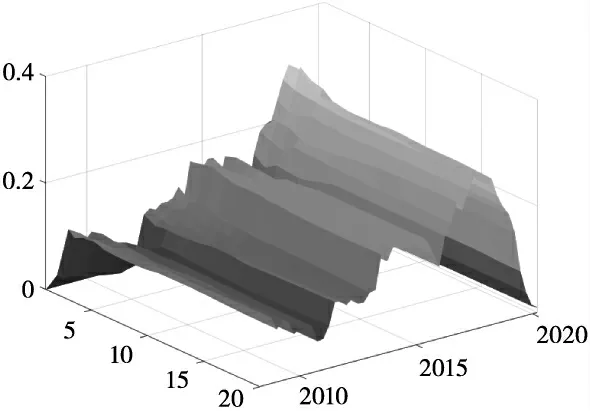

图6为宏观税负冲击对消费需求变化的贡献程度,从中可以看出,宏观税负冲击对消费需求变化的贡献率在时间维度上呈现出先递减再递增的趋势。在经济萧条时期,宏观税负冲击对消费需求变化的贡献率较小,且呈逐渐递减趋势,2008年的贡献率相对最大,但仅对消费需求变化产生3%的贡献率;在经济复苏时期,宏观税负冲击对消费需求变化的贡献率逐渐递增,并在2015年达到最大水平5%;在经济平稳时期,宏观税负冲击对消费需求变化的贡献率处于相对较高的平稳水平,贡献程度稳定在5.5%。由此可见,宏观税负冲击对消费需求变化的贡献程度并不大,特别是在经济萧条时期,国际金融危机导致我国经济处于低迷状态,经济不景气使得居民可支配收入大幅降低,消费意愿自然随之降低,此时减税对消费需求的刺激作用并不明显。但随着经济发展逐渐复苏并趋于经济平稳状态,减税对消费需求的刺激作用逐渐增强,此时实施积极扩张的财税政策至关重要。

图6 宏观税负冲击对消费需求变化的贡献程度

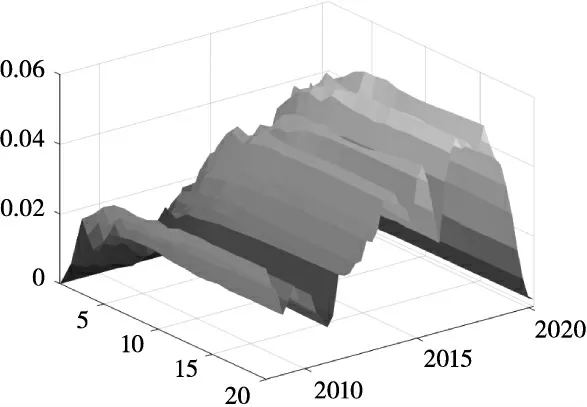

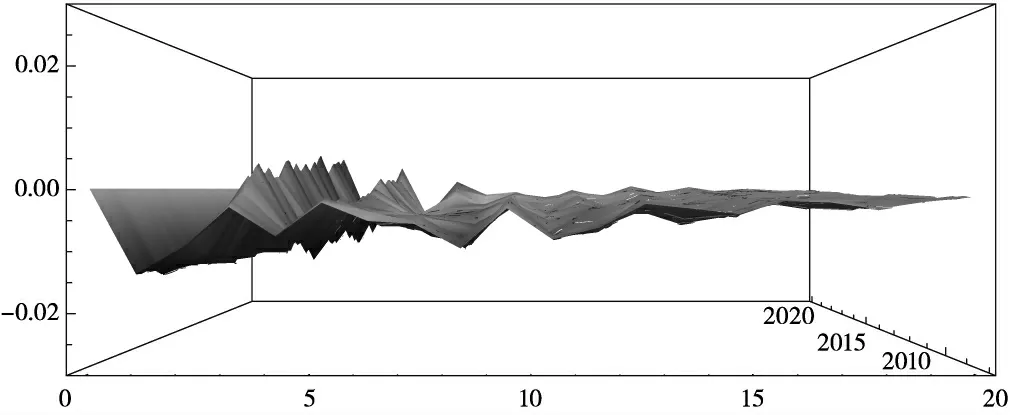

接下来,进一步分析税收结构中商品税、所得税与财产税冲击对消费需求变化的贡献程度,如图7-图9所示。商品税与所得税冲击对消费需求变化的贡献程度走势较为相似,在时间维度上贡献率均呈现出先略微递减再显著递增的趋势特征,且贡献程度由强到弱依次为经济平稳时期、经济复苏时期、经济萧条时期。可能的原因在于,2008年全球金融危机的爆发,给我国经济带来了沉重打击,经济增速明显下滑,居民失业率显著增加,使得收入水平降低,此时减少商品税和所得税的课征并不能明显缓解收入压力,进而无法有效刺激居民消费水平,而随着经济发展水平的逐渐提高,减少商品税与所得税对消费水平的刺激效果也会逐步增强。但相较而言,所得税冲击对消费需求变化的贡献程度高于商品税,所得税冲击最多可引起消费需求33%的变化,远高于商品税冲击最多引起消费需求19%的变化。主要由于所得税直接作用于居民可支配收入,可直接影响居民的消费意愿,而商品税通过改变市场中的商品价格间接作用于消费需求,作用效果可能相对较弱。

图7 商品税冲击对消费需求变化的贡献程度

图8 所得税冲击对消费需求变化的贡献程度

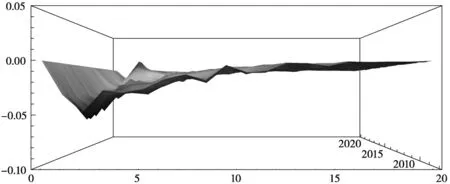

图9 财产税冲击对消费需求变化的贡献程度

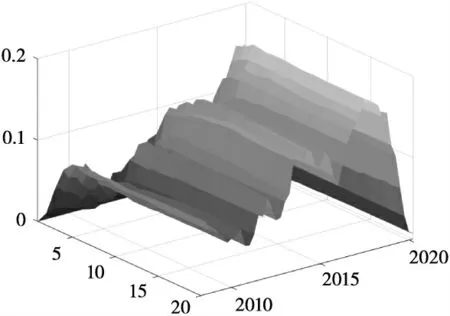

图9中财产税冲击对消费需求变化的贡献程度与商品税和所得税的差异性较大,在时间维度上财产税冲击对消费需求变化的贡献程度增减起伏较大,贡献率的三次峰值分别出现在2009年、2013年、2018年,对应的贡献率分别为38%、45%和18%,可见财产税冲击引起消费需求变化的贡献率由强到弱依次为经济复苏时期、经济萧条时期与经济平稳时期。可能的原因在于,财产税对消费需求具有一定的正向替代效应,增加财产税的课征会使投资与储蓄的相对价格变大,消费的相对价格变小,进而在一定程度上会挤入消费,挤出储蓄与投资。在经济复苏时期,虽然经济发展逐步向好,但外部市场环境依旧处于相对动荡的局面,财产税的征收会进一步加剧投资压力,更多的理性消费者会选择增加消费,减少储蓄与投资;在经济萧条时期,市场环境低迷与居民可支配收入减少同样会造成课征财产税减少居民投资水平的局面,相对挤入更多的消费水平;而在经济平稳时期,财产税对消费需求的影响效果最弱,相对稳定的外部市场环境、企业效益水平及个人工资水平使得居民投资压力较小,此时增大财产税的课征对消费需求的挤入效应也相对较弱。

(三)稳健性检验

在上文的实证研究中,我们选取的消费需求指标代理变量为社会消费品零售总额的对数值,考虑到消费指标选取的不同可能会对模型估计结果产生一定的影响,因而为验证本文实证结果的可靠性,有必要进行稳健性检验。本文进一步采用居民消费水平的对数值作为消费需求的代理变量,重新构建宏观税负(T)、税收结构(T1、T2、T3)、消费需求(C)五变量的MH-TVC-SVAR-SV模型,并对模型估计结果进行测算,给出消费需求对宏观税负与税收结构冲击的三维脉冲响应图,如图10-图13所示。其中居民消费水平为年度数据,本文选取2003-2019年居民消费水平的年度数据,通过Eviews的二次插值方法将其转换为2003第一季度至2019年第四季度的季度数据,数据来源于中经网统计数据库。

将图10-图13与图2-图5对比可以发现,消费需求对宏观税负冲击与税收结构冲击的脉冲响应并没有发生实质性的变化,脉冲效应方向基本一致,仅在脉冲响应值上存在差异。由此可见,上文得出的实证结论是可靠的。

图10 消费需求对宏观税负冲击的三维脉冲响应(稳健性检验)

图13 消费需求对财产税冲击的三维脉冲响应(稳健性检验)

图11 消费需求对商品税冲击的三维脉冲响应(稳健性检验)

图12 消费需求对所得税冲击的三维脉冲响应(稳健性检验)

四、结论与启示

本文通过构建MH-TVC-SVAR-SV模型考察了宏观税负与税收结构冲击对消费需求的时变影响效应,并基于时变方差分解思想探究了税收政策冲击对消费需求变化的贡献程度,得到如下结论:(1)从动态响应程度的视角来看,宏观税负对消费需求产生了负向影响,征税在一定程度上挤出了居民消费;商品税、所得税对消费需求产生了负向挤出效应,财产税对消费需求产生了正向挤入效应,适当减少商品税与所得税比重、增大财产税比重有利于刺激消费需求。(2)从时变方差分解的视角来看,宏观税负与税收结构分别对消费需求变化具有不同的贡献程度。宏观税负、税收结构中的商品税和所得税冲击引起消费需求变化的贡献程度由强到弱依次为经济平稳时期、经济复苏时期和经济萧条时期,而财产税冲击引起消费需求变化的贡献率由强到弱依次为经济复苏时期、经济萧条时期与经济平稳时期。

受持续反复的新冠肺炎疫情和复杂多变的国际环境等因素影响,我国经济面临着需求收缩、供给冲击、预期转弱三重压力,扩大消费内需对于拉动经济平稳增长、推动经济高质量发展尤为重要。根据上述研究结论,实施有针对性的税收政策能够有效刺激消费内需,进而推动经济高质量发展。政府部门应加力提效继续落实积极的减税降费政策,并合理优化税收内部结构, “有增有减” 的合理税收结构安排是改善经济增长乏力、解决消费内需不足的有力举措。一是适当降低商品税比重。商品税税负可以通过需求价格弹性机制使得市场中的商品与劳务价格虚高,降低商品税比重能够有效缓解消费者的税收负担,拉动消费内需。二是积极落实减税降费、税收减免等优惠政策的实施,适当减轻科技创新型企业的税收负担,激励企业加大研发投入,增强创新能力,以带动市场经济向好发展、刺激消费需求。三是适当提高财产税比重,降低消费者的财产储蓄动机,从而加强其消费意愿,有效促进市场消费水平。