从银行业市场结构角度看中小机构兼并重组

2022-10-24曾刚

曾刚

当前,我国银行业的市场结构变化已趋近拐点。在未来较长一段时间,行业集中度企稳且小幅回升、行业机构数量适度减少、竞争环境趋于规范和适度,将成为行业演进中的主要特征。在这个过程中,通过兼并(合并)等方式来处置存量风险,实现高危机构平稳、有序退出,是未来一段时间我国金融工作的重要内容。

银行业市场结构(集中度)是影响金融稳定的重要因素。多数理论研究认为,集中度更高的银行体系发生危机的概率较低,这是因为银行业具有较强的规模效应,使其内生性地具有集中经营的特征,相比于小机构,大型机构具有较为明显的成本、效率和资源投入的优势。而从国际经验看,集中度短期大幅下降往往伴随着竞争加剧和金融体系不稳定性的提高。2008年次贷危机以来,全球主要国家银行业的集中度均出现了不同程度的上升。银行业集中度的提升,主要通过机构的兼并重组或破产退出来实现,在这个过程中,市场过度竞争的问题会有所缓解,低效的供给退出市场也会有助于银行体系稳定性的提升,为行业的稳定可持续发展奠定更为良好的基础。

过去几十年中,我国银行业的发展与国际变化趋势不尽相同。20世纪70年代末,我国银行体系开始逐步建立,此后40多年中,银行业市场结构发生了显著变化,特别是2008年全球金融危机后,在全球银行业整体收缩,机构、网点和员工数量不断下降的背景下,中国银行业通过加大对内对外开放,实现了机构、网点和人员数量的持续增长,竞争日趋激烈,集中度持续下降。截至2021年末,中国已是全球拥有银行数量第二(仅次于美国)以及银行资产规模、网点数量第一的经济体。随着机构数量增多,工商银行、农业银行、中国银行、建设银行、交通银行等五大行的资产总和在银行业中的占比在2018年已降至36.7%,在全球范围内已经处于较低水平。2018年以来,在金融供给侧结构性改革的指引下,我国银行业集中度下降的趋势有所变化,行业结构的重塑悄然开启。在这样的大背景下,对中国银行业的市场结构变动,以及行业近期开始出现的兼并(合并)等现象,需要有更加理性和深入的认识。

国际银行业集中度变化趋势

关于怎样的银行业市场结构才算是最优状态,理论与实践均无标准答案。经济学教科书将市场结构大致分为完全竞争市场、垄断竞争市场、寡头垄断市场和完全垄断市场等类型。现实中几乎不存在完全竞争市场和完全垄断市场,多数时候,一个行业的市场结构处于两个极端之间,是程度不一的垄断竞争或寡头垄断格局。具体到银行业,由于银行业的风险有很大的外部性,世界各国对银行业实施较严格的监管制度,涵盖了从银行市场准入到业务经营的各个方面。这使得在任何一个国家,进入银行业都比较困难,银行业的市场垄断程度也因此高于大多数行业。

当然,不同的国家由于具体环境上的差异,实际的银行市场结构会有很大不同。美国由于受早期单一银行制以及《社区再投资法》和《反垄断法》等因素的影响,大银行的发展受到一定限制,美国的银行数量相对较多,竞争性也要强于其他许多国家;而其他一些国家,如加拿大、荷兰、澳大利亚,则出于稳定银行体系的考虑,有意识地推动银行业的集中。

从最新的数据来看。各国银行业集中度大都较高,但不同国家分化程度较大。有关研究表明,2018年末,全球15个主要国家前五大银行资产总和占银行业总资产的比例平均在60%左右。其中,集中度较高国家前五大银行的资产占比接近80%或更高水平,包括荷兰(86.8%)、法国(81.4%)、澳大利亚(80.6%)、加拿大(80.4%)和巴西(79.2%),这些国家银行数量不足140家(法国除外)。集中度相对较低国家的前五大银行资产占比则低于45%,包括美国(42.6%)、中国(36.7%)、印度(36.4%)和德国(34.3%)。其中,美国、中国和德国的银行业机构数量分别排名全球前三,2021年末拥有的银行机构数分别为4978家、4057家(不含非银行金融机构)和1583家。

从动态发展的趋势看。在不同的时期,由于外部环境的变动,银行业的市场结构也会随之变化。过去几十年中,集中度提高是全球银行业的发展的主要趋势。其原因不难理解。一般说来,银行业具有较强的规模效应,即在一定范围内,随着银行经营规模的扩大,银行的单位成本会大幅降低,生产效率也由此提高。此外,规模较大的银行还会拥有更强的风险定价能力和风险抵御能力,应对外部冲击的能力明显高于小银行。20世纪70年代以来,各国利率市场化不断深入,加上多轮全球性金融危机冲击,主要国家的银行业市场集中度均明显上升。以美国为例,从20世纪80年代初至今,美国的银行数量从最多时的1.4万多家逐步下降到2021年底的4978多家(其中,商业银行4357家、储蓄机构621家),减少了超过三分之二。在2008年之后,美国的银行数量减少了3327家,每年平均减少250家左右。在机构数量锐减的同时,美国银行业的市场集中度(最大五家银行资产规模占比,CR5)明显上升,从最低时的20%左右,上升到2021年的41.8%。同样的趋势也发生在其他主要国家,2008—2018年间,西班牙和巴西银行业的前五大银行资产占比提升了近20个百分点,日本、德国及法国银行业也分别提升了3.8、4.1和5.7个百分点。

中国银行业集中度变化

与全球银行业集中度上升的趋势不同,改革开放以来,中国银行业集中度呈现快速下降的趋势,其变动趋势对银行体系的竞争环境和运行状况产生了深远的影响。

一是银行业机构数量快速攀升。2009—2021年,我国银行业机构数量由3679家升至4057家(不含非银行金融机构)。其中,商业银行由240家升至1805家,新增机构主要包括:农村信用社和合作银行改制成商业银行;民营银行准入放开,2021年底已成立17家民营银行;外资银行由37家增至41家。其他类型银行则从3439家降至2214家,主要是农村信用社、合作银行和城市信用社的改制重组,三类机构分别减少了2479家、173家和11家。与此同时,村镇银行机构数量快速上升,新增1479家。截至2021年末,中国共有银行业机构4057家,机构总数较2009年增加402家。

二是银行业集中度持续下降。根据银保监会数据,2021年末,工商银行、农业银行、中国银行、建设银行和交通银行五大行的资产在银行业金融机构中的占比为35.56%,较2008年下降约15个百分点。从变化趋势看,2018年以前集中度下行较为显著。2007—2017年之间,五大行资产总额占银行业比重从53.2%快速下降到了35.5%,2018年之后逐渐趋于平稳,在2020年之后还略有回升。

利润占比的变化趋势大体相似,2007—2017年间,五大国有银行的税后净利润占银行业的比重从2008年的60.72%持续下降到了2017年的41.7%,之后开始企稳回升,2020年进一步升至45.44%。在经济环境变化以及新冠肺炎疫情的多重因素影响下,大型银行在经营稳定性以及核心竞争力方面的优势开始逐步显现。

表1 中国银行业机构变化

三是银行业竞争加剧,净息差持续收窄。行业竞争的日趋激烈,叠加利率市场化改革,中国银行业的净息差水平持续下行,从2012年9月末的2.77%下降到2022年3月末的1.97%。分机构类型来看,中小银行(特别是农村商业银行)净息差下降最为显著,在2019年末到2022年3月末的两年多时间中,净息差从3.02%快速下降到2.06%。这一方面与2019年以来大型银行下沉客户所带来的竞争有关,另一方面也与农村中小银行居民储蓄(特别是定期存款)占比较高,抬高了负债成本有关。净息差的迅速下降,给中小银行(特别是农村中小银行)的经营带来了持续的挑战。

银行业集中度变化及影响与展望

我国银行业集中度的长期、持续下降既有积极影响,也带来了一些潜在的问题。

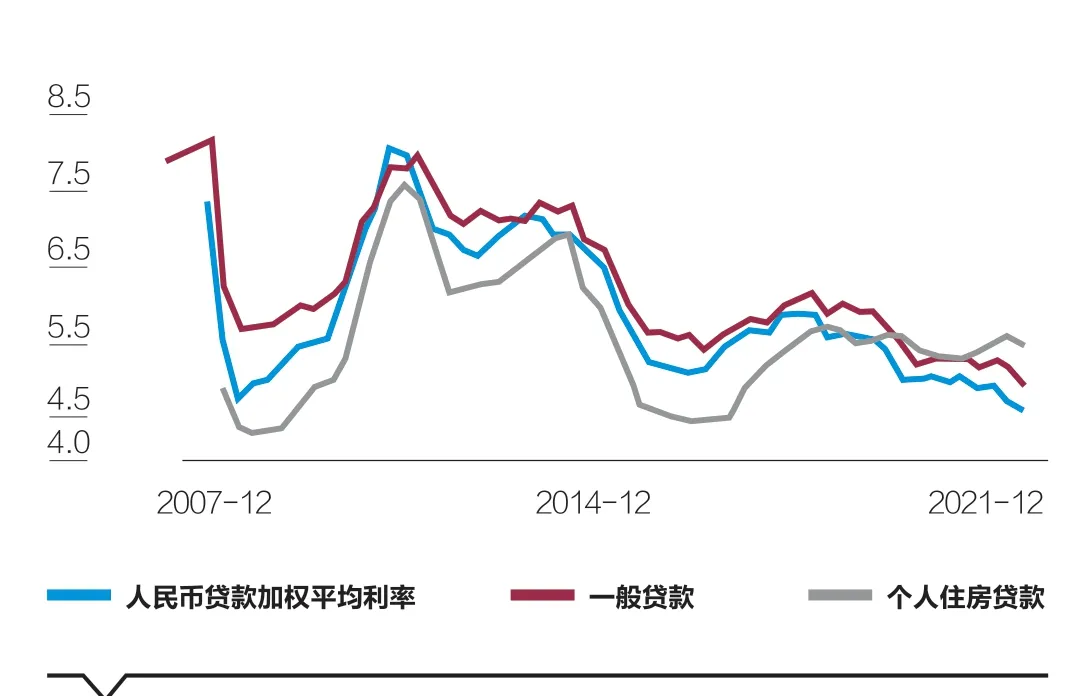

积极影响主要在于促进了金融对实体经济的支持与让利。随着行业集中度的下降,市场竞争日趋激烈,有效降低了实体经济的融资成本,根据人民银行的数据,金融机构人民币贷款加权利率从2008年的7.39%持续下降到了2022年6月末的4.41%。而与此同时,在监管政策引导以及银行主动转型的多重因素驱动下,银行不断下沉客户,小微企业、农村金融等普惠贷款的覆盖面和规模迅速扩张,对经济、社会的高质量发展提供了有力支持。

当然,银行业集中度的长期持续、大幅下降也带来了一些不利影响。一是监管资源与行业扩张速度不匹配。银行业金融机构数量增加,监管难度大幅上升。2009—2021年,我国银行业金融机构资产、机构数量和从业人数分别增加302.11%、19.08%和46.6%。但与此同时,相应的监管资源并没有同步夯实和提升,监管人员平均管理的金融资产迅速扩大,监管的复杂性和难度也显著提升。二是监管套利大行其道。金融市场化过程中不同类型金融机构之间的合作增多,在监管资源不匹配、监管体系存在分割以及监管制度不完善的情况下,部分合作业务演化为以监管套利为目的的“影子银行”,脱实向虚与金融空转风险持续增大。三是竞争日趋激烈,挤压低效机构的生存空间。激烈的市场竞争导致银行特许经营权价值下降,部分经营效率偏低、经营空间狭窄的机构尝试通过过度承担风险来寻求发展机会。同业业务、资管业务等成为这些机构进行加杠杆和跨区经营的常见手段。这些风险承担行为,虽带来了一些短期的财务收益,但在长期内加剧了机构脆弱性(特别是加大了流动性风险),也给金融体系加大了潜在的系统性风险隐患。

图1 五大行利润占银行业比重(%)

图2 中国银行业净息差变化(%)

图3 贷款利率变化(%)

图4 银行业小微企业贷款余额与增速(左轴:亿元;右轴:%)

在上述背景下,笔者认为,在我国经济发展进入全新阶段、金融需求增长持续放缓,以及金融监管体系日趋完善和规范的背景下,中国银行业的市场结构变化已趋近拐点,行业集中度持续下降的趋势可能会出现根本性变化。在未来较长一段时间,行业集中度企稳且小幅回升、行业机构数量适度减少、竞争环境趋于规范和适度,将成为行业演进中的主要特征。在这个过程中,通过兼并(合并)等方式来处置存量风险,实现高危机构平稳、有序退出,在实现银行业市场结构优化的同时,守住不发生系统性金融风险的底线,是未来一段时间我国金融工作的重要内容。

2021年12月召开的中央经济工作会议指出,“要继续按照稳定大局、统筹协调、分类施策、精准拆弹的方针,抓好风险处置工作”,“压实地方、金融监管、行业主管等各方责任,压实企业自救主体责任”。2022年1月25日,中国银保监会召开年度工作会议,强调要“压实各方责任,有序推进高风险金融机构处置”,以及“压实各方责任,有序推进高风险金融机构处置”。5月20日,银保监会召开通气会,明确将持续加强和改进公司治理监管,推动包括中小银行在内的金融机构深化公司治理改革,将此作为防范化解风险、实现高质量发展的重要手段,并针对城商行和农村中小银行等机构,分别制定了下一步工作的重点。

2019年12月30日,中国银保监会发布《关于推动银行业和保险业高质量发展的指导意见》(银保监发〔2019〕52号),提出了处置问题金融机构的其中主要途径,即不良资产处置、直接注资重组、同业收购合并、设立处置基金、设立过桥银行、引进新投资者以及市场退出等。从已有的实践来看,注资重组和兼并(合并)是较为主流的方式,不但有利于维护金融体系的稳定,也可以降低政府的干预成本与财政压力,在避免发生系统性风险的前提下实现问题银行的平稳退出。从实践来看,通过“在线修复”来处置风险并推动问题金融机构全方位改革,可以在更好控制风险外溢的同时,提升机构的经营能力和竞争能力,实现风险化解工作的长治久安。

与城商行相比,农村中小银行的兼并重组在过去因为受“保持县域法人稳定”的要求限制,并未广泛开展。2022年3月,人民银行印发《关于做好2022年金融支持全面推进乡村振兴重点工作的意见》,明确提出,“稳妥推进农村信用社改革化险。进一步压实地方党政风险处置责任,遵循市场化、法治化原则,稳步推进农村信用社深化改革化险工作,保持商业可持续的县域法人地位长期总体稳定”。“保持商业可持续的县域法人地位长期稳定”的提法与以往“保持县域发展‘基本稳定’”或“保持县域法人‘总体稳定’”已经有较大的调整,银保监会5月20日吹风会也明确提出:“鼓励优质银行、保险公司和其他适格机构参与并购重组农村中小银行,会同相关部门落实鼓励中小银行兼并重组支持政策,按照市场化法制化原则推动农村中小银行兼并重组和区域整合。”预计与省联社改革同步,通过适当的兼并(合并)来提升农村中小银行的经营与竞争能力,可以成为部分区域探索的模式。

当然,从市场竞争的角度看,兼并(合并)虽然能扩大单个中小银行的经营规模和市场份额,化解存量风险包袱,但从长期来看,并不能确保这些机构的经营能力和竞争能力必然得到提升。所以,在兼并(合并)改革过程中,完善相关机构的公司治理机制,推动建立更为科学的经营管理体系,加大金融科技以及人力资源的投入与储备,均是需要重点关注的工作。