审计质量与盈余管理的关系研究

2022-10-19赵薇

赵 薇

(上海工程技术大学 管理学院,上海 201620)

引言

审计是一种外部治理机制,以其专业性、独立性对财务报表发表意见。作为一种外部治理机制,审计质量的高低关系到财报中包含的信息能否有效满足财务报告使用者的期望。审计的主要目的是保证财务报表的真实可靠,为了满足信息使用者日益增长的信息需要,审计人员不断提高自身素质,但是随着市场中事务所的不断增加,审计人员的能力良莠不齐。审计人员的胜任能力不仅是影响审计质量的关键要素,也是影响财务报表信息质量的关键。财务报表作为公司与外部投资者沟通企业状况的桥梁,其传递的信息直接影响利益相关者对公司未来业绩的判断是否乐观。盈余管理是管理层利用特定手段改变财务报表反映的情况、隐瞒企业真实营运状况的一种手段。盈余管理使报表数据按管理层的意愿进行修正,会降低财务信息传达的效果,误导使用者对该企业的判断。在资本市场上,外部投资者可利用的公开信息主要是公司的财务报表,会计盈余作为反映公司经营业绩的重要指标,其真实与否具有重要影响。

刚开始,我国对二者之间的关系研究主要集中在应计盈余管理方面。蔡春等(2005)发现,事务所规模与应计盈余管理负相关。刘霞(2014)进行实证研究发现,高质量的审计会限制客户进行盈余管理。后来,由于真实盈余管理更隐蔽而受到管理层的青睐,因此将关注点转移到审计质量能否抑制企业进行真实盈余管理方面。曹国华等(2014)通过实证得出,事务所规模与其出具标准无保留意见均可以抑制真实盈余管理。顾鸣润等(2015)也发现,审计质量越高,管理层会更谨慎,盈余管理就越少。

对于审计质量高低的判定标准,主要有以下几种类型:第一,以“四大”会计师事务所作为高质量审计的标准;第二,以审计费用的多少作为审计质量的替代变量;第三,以审计报告的意见类型来衡量审计质量。本文采取第一种作为审计质量的替代标准进行研究。

一、理论分析和研究假设

(一)审计质量盈余管理

为了减少两权分离带来的信息不对称问题,企业会定期编制财务报表并由具有专业知识的独立第三方进行审计。由于管理者有动机粉饰报表,所以能否识别管理层的操纵行为会直接影响财报是否真实可靠。在早期,应计盈余管理由于操作简单成为管理者调节利润的手段,但也因为其简单,容易被外部审计人员发现,因此审计人员会在审计过程中要求管理层减少这种操纵行为。现有研究发现,审计质量越高,对应计盈余管理的抑制作用越明显(蔡春,2005)。近年来,管理者通常操纵真实发生的活动来调节利润,由于其不易被发现而取代应计盈余管理成为操纵利润的主要手段。对于审计质量对真实盈余管理的作用,大家的看法各不相同。李江涛等人认为,由于真实盈余管理更加容易掩饰,因此企业在面对高质量审计时一方面减少应计盈余管理,另一方面又为了利润操纵而增加真实盈余管理(2012)。刘霞认为,越有名的事务所,其客户会因为减少应计盈余管理而进行越多的真实盈余管理(2014)。真实盈余操纵虽然隐蔽、不易察觉,但并非无迹可寻,有经验的审计工作人员仍可以从蛛丝马迹中发现企业的操纵活动。现有研究指出,高质量的审计工作也会抑制企业进行真实盈余操纵(刘菲,2014),而且审计会更多地影响民营企业。顾鸣润等人发现,高质量的外部审计会使管理者慎重地操纵真实盈余管理(2015)。曹国华等人在其研究中发现,事务所规模越大,越能抑制企业进行真实盈余管理活动(2014)。而由于近年来,外界对于事务所的要求和标准提高,也更加关注企业的财务报告,这在无形之中给会计师事务所增加了压力,使得其更加关注企业的盈余管理。因此,本文提出以下假设。

假设1:审计质量可以抑制企业的应计盈余管理。

假设2:审计质量会抑制企业的真实盈余管理。

(二)有效的内部控制下审计质量与盈余管理的关系

内部控制作为一种治理机制,其目标之一就是保证财务报告相关信息完整可靠。通常来说,内部控制作为企业的一种行为规范,其运行有效可以约束财务人员记录信息,避免出现重大差错,而且运行有效的内部控制减少了管理者操纵信息的可能。审计人员在审计过程中也会利用内部审计的信息。邹亚生等(2013)研究发现,公司内部控制的质量越高,审计质量也越高。而审计质量越高,企业越会减少其不当行为。因此,本文提出以下假设。

假设3:在内部控制运行良好的情况下,审计质量越高,企业的盈余管理越少。

二、研究设计

(一)样本选择

本文以2010—2019 年A 股上市公司为研究对象,并对数据进行如下处理:一是剔除金融行业数据;二是剔除关键变量缺失的数据;三是剔除研究期间ST、*ST企业的样本数据。最终得到2 197 家公司7 307 个样本值,并且本文对所有连续型变量进行1%水平上的双边缩尾,本文采用的数据均来自CSMAR 数据库。

(二)变量定义和实证模型

为了研究审计质量对盈余管理是否有影响,本文构建如下模型:

模型中,REM 和AEM 表示企业的盈余管理水平,Audit 表示审计质量,由于四大会计师事务所成立时间长、声誉好,而且其对于客户也有一定的要求,所以本文采用四大会计师事务所审计作为审计质量的衡量标准,具体为审计报告由四大会计师事务所出具则取1,否则取0。Controls 是指一系列控制变量,Year 是指年度固定效应,Industry 是指行业固定效应,ε为随机干扰项。

(三)描述性统计

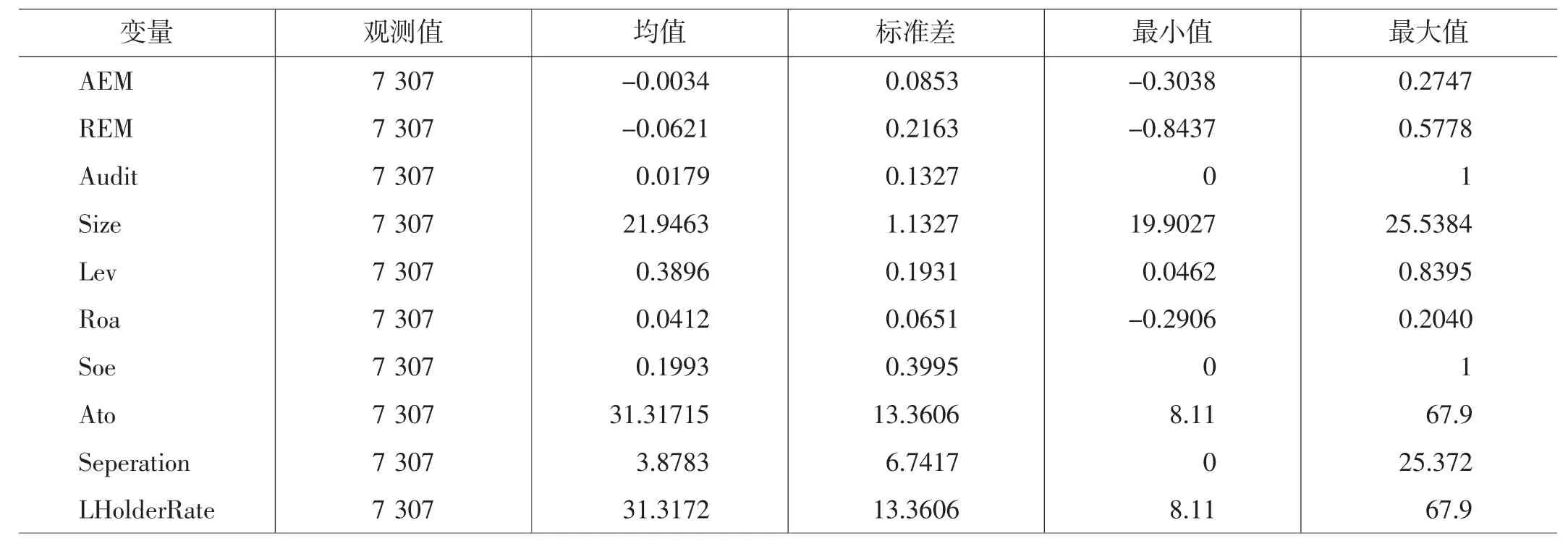

表1 是各变量的具体解释,其中被解释变量中的真实盈余管理和应计盈余管理均为计算得出。表2 是对各变量进行描述性统计的结果,其中真实盈余管理的各个指标均比应计盈余管理严重,说明企业更偏好选择真实盈余管理。

表1 变量定义

表2 描述性统计

三、实证结果分析和稳健性检验

(一)实证结果分析

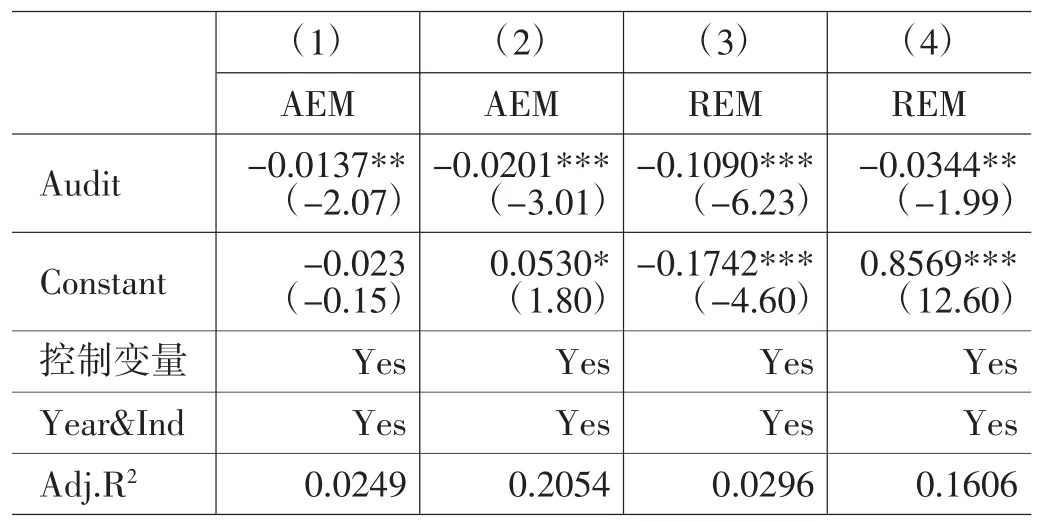

1.审计质量与盈余管理的关系。为了验证假设1 和假设2,本文按上述模型进行回归,回归结果如下页表3 所示。表 3 中,列(1)和列(3)为不加控制变量、只控制年度和行业固定效应后的回归结果,列(2)和列(4)为加入控制变量并且固定年度和行业效应之后的回归结果。从回归结果可以看出,加入控制变量前后Audit的系数均显著,并且均在5%的水平上显著。这表明,审计质量与企业的盈余管理有关,由于Audit 的系数为负,说明审计质量对盈余管理产生抑制作用。

表3 审计质量与盈余管理的关系回归结果

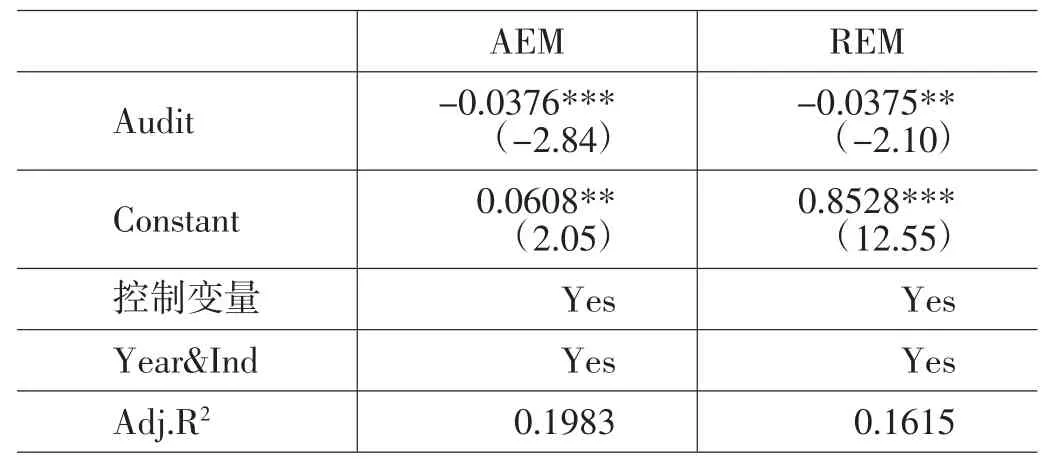

2.内部控制运行良好下的审计质量与盈余管理。为了验证假设3,剔除内部控制运行无效的样本进行回归,回归结果如表4 所示。从回归结果可以看出,Audit的系数显著为负,而且相较于全样本的回归系数更小,这表明在内部控制运行有效的环境下,审计质量可以更好地抑制企业的盈余管理。

表4 内部控制运行良好下的审计质量与盈余管理关系回归结果

(二)稳健性检验

在替换被解释变量之后,本文采用审计报告是否是标准无保留意见作为审计质量的衡量标准进行回归,结果如表5 所示。其中,Opinion 的系数均在5%的水平上显著,说明审计意见类型确实抑制了企业进行盈余管理操纵。

表5 稳健性检验回归结果

结语

本文主要选取“四大”会计师事务所审计作为高审计质量的判断标准,研究了审计质量与盈余管理之间是何种关系。结果发现,企业的财报由四大会计师事务所审计修正后,确实会降低盈余操纵的程度。由于四大会计师事务所的审计人员审计经验充足、胜任能力较强,可以有效地识别出企业的盈余管理活动,进而对报表进行修正,使其真实反映企业的经营状况。而且事务所越有名,在业务谈判过程中越有主动权,更可能约束客户的操纵行为。本文还将审计意见类型作为审计质量的衡量标准进行稳健性检验,检验结果表明该结论仍然成立。

盈余管理作为管理层操纵报表的一种重要手段,会左右外部投资者决策,进而影响我国资本市场的交易秩序。审计作为外部监督,其能否发挥作用不仅关系到财务报表的质量,也影响着预期使用者对该公司的判断。由于近年来上市公司财务造假事件频发,人们对于外部审计是否有效产生了怀疑,但不可否认的是,高质量的审计确实减少了企业进行盈余管理,提高了报表的真实性和可信性。