“双碳”目标下风电上市公司财务绩效评价研究

2022-09-28温丽荣廖耀华张顺华

温丽荣 廖耀华 张顺华

(浙江工贸职业技术学院 浙江温州 325003)

一、引言

风电作为绿色清洁可再生能源,对推动低碳经济、环境保护、缓解能源危机具有重要的作用。为更好、更快地落实“碳达峰、碳中和”(以下简称“双碳”)目标,2021年10月24日,中共中央、国务院印发《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》,确定了“双碳”工作的顶层设计,明确了“双碳”目标的实现路径;同年10月,国务院印发《2030年前碳达峰行动方案通知》,提出海陆并重、协调风电产业的发展思路。各地方政府也纷纷落实和布局风电项目,为风电的发展提供政策支持。

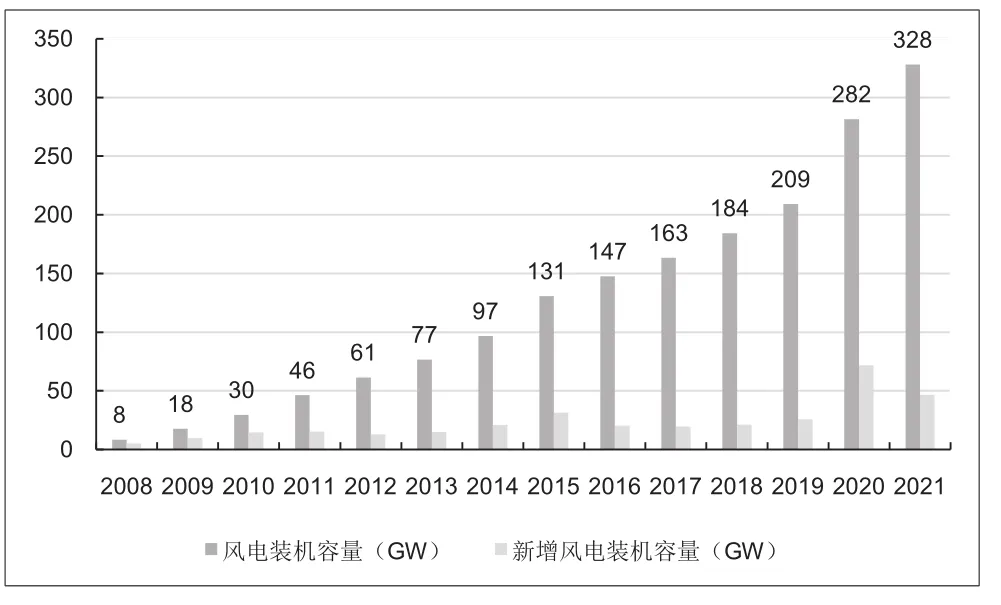

我国作为电力消耗大国,面临的能源紧缺、环境污染问题更为严重,从目前的能源结构看,火力发电仍占据主导地位,而绿色清洁能源的风力发电占比不足10%。经过十余年的发展,我国风电装机容量逐渐扩大,2021年末,风电装机容量达328GW(见图1),但距离2025年完成1 200GW的装机目标仍有较大的距离。风电上市公司作为风电产业的中流砥柱,其财务表现对推动整个风电产业的全面协调发展具有重大现实意义,对风电上市公司的财务绩效进行客观评价,对企业经营者、投资者及其他利益相关方来说都至关重要,因此,亟需构建一套科学系统的风电公司财务绩效评价标准和体系。

图1 2021年末我国风电装机容量

二、研究现状

目前不少学者对特定行业企业的财务绩效评价展开了研究,运用的实证方法多为因子分析法、主成分分析法和DEA模型。金胜等(2016)运用ROE分解的方法对国际宇航企业进行财务绩效分析;王婧(2017)采用PCA-DEA模型研究了金融企业的财务绩效;王巧霞(2018)和杨秀琼(2020)分别采用因子分析法和模糊DEA模型对上市商业银行的财务绩效进行评价;冯雪彬(2020)和雷曼(2021)分别采用因子分析法和主成分分析法对农业企业的财务绩效进行评价;彭东生、袁红萍(2021)用因子分析法和聚类分析法对医疗器械行业上市公司2019—2020年的财务绩效进行分析。由于我国风电产业发展起步较晚,风电行业财务绩效评价的相关研究还在探索中,Zhen Yu-zhao等(2009)运用戴蒙德模型分析了我国风电产业的发展绩效;杨博文等(2012)基于DEA模型对39家风电板块上市公司财务绩效进行研究,发现我国风电上市公司财务绩效亟待改进、净利润和每股收益有较大提升潜力;李欣(2012)运用主成分分析法(PCA)发现,风电上市公司财务绩效的四个影响因子分别是盈利能力、成长能力、规模实力、运营能力;刘吉成等(2018)利用DEA法分析发现风电设备上市公司整体经营绩效并不理想。通过对现有文献的梳理可以看出,企业财务绩效评价的方法和指标体系构建仍有待完善:第一,实证方法以因子分析法和主成分分析法为主,这两种方法均需要有大量的样本数据,样本数不足会影响实证结果。第二,尚未构建起一套能够推广使用的风电行业的财务绩效评价体系。

本文运用熵值法对沪深A股20家风电设备上市公司进行实证分析,给各个财务指标进行赋权,旨在构建一种新型的财务绩效综合评价体系,为风电行业的健康运行提供一个评价标尺,同时也为风电上市公司及各利益相关方提供财务绩效评价参考。

三、指标选取与数据来源

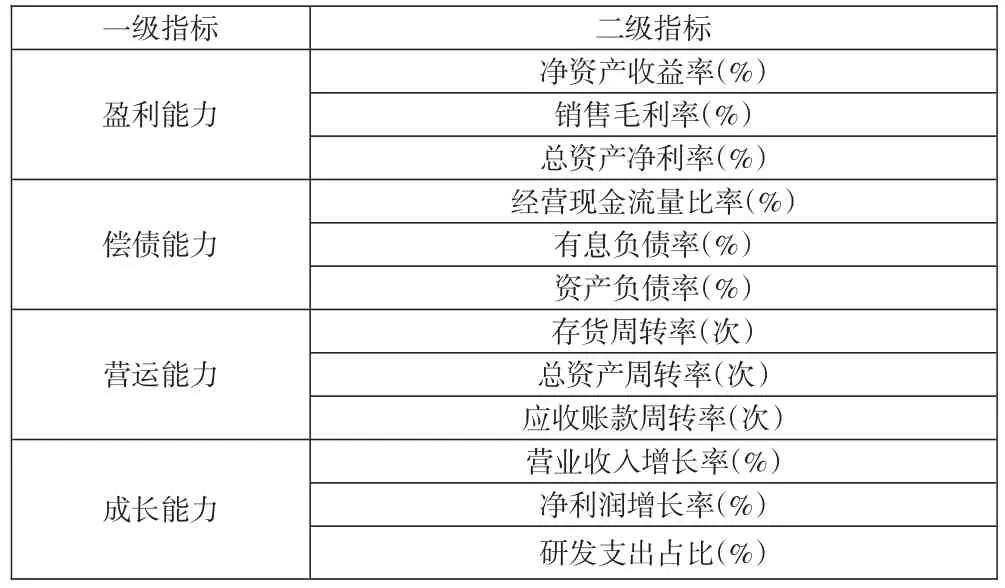

(一)财务绩效评价指标

参考《企业绩效评价标准值2021》及财务绩效评价相关研究,针对风电企业的行业特性,本文选取了盈利能力、偿债能力、营运能力、成长能力四个维度的12项财务指标,初步构建了财务绩效指标体系(见表1)。其中盈利能力指标用来衡量公司获取利润的能力,选用净资产收益率、销售毛利率、总资产收益率作为评价指标。偿债能力指标衡量公司财务的安全性和抗风险性,短期偿债指标选用经营现金流量比率,长期偿债指标选用有息负债率,资本结构选用资产负债率。营运能力指标衡量公司的资源利用效率和供应链管理能力。成长能力指标衡量公司未来的发展速度和空间。

表1 财务绩效评价指标

(二)样本选择与数据来源

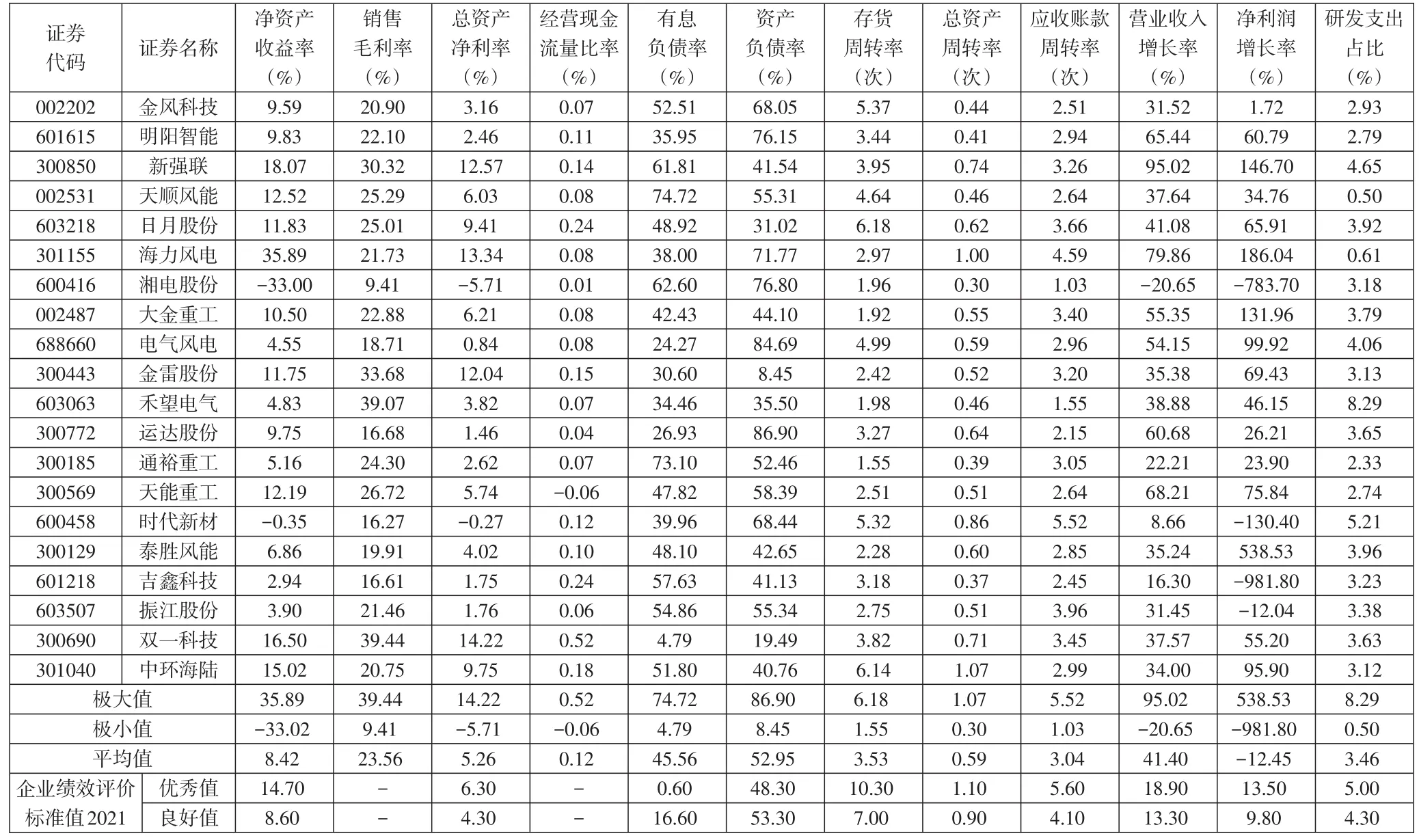

本文以申万行业(2021)分类中二级门类风电设备行业包含的沪深A股中20家主营风电整机和风电零部件的上市公司作为研究样本,相关数据来源于东方财富Choice金融终端,为减少个别年份异常值的影响,选取2018—2020年的平均值(见上页表2)。

表2 20家风电上市公司财务指标数据(2018—2020年均值)

四、实证方法与步骤

本文采用熵值法来评价我国风电上市公司的财务绩效。熵值法是用来判断某个指标离散程度的数学方法,根据各项指标的变异程度,即通过比较不同公司在某一财务指标上的差异,客观地给指标赋予权重。熵值的大小与熵值提供的信息量、权重及在综合评价中所起的作用呈负相关,熵值越小,差异性系数越大,对综合评价的作用越大。相对于层次分析法(AHP)、优序图法等主观赋权法,熵值法具有较高的精度且能降低人为干扰因素,能够为多指标综合评价提供依据。由于本文选取四个维度12项财务指标,指标较多,故采用熵值法进行分析。

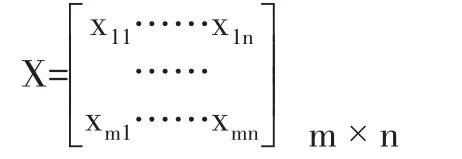

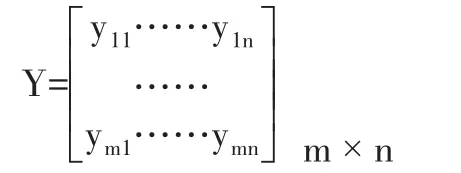

根据本文选择的样本及指标,风电上市公司数量为m(m=20),财务绩效评价指标数量为n(n=12),x为第i家公司的第j项指标的值,其中i=1,2,…,m;j=1,2,…,n。用熵值法进行实证研究的步骤如下:

1.构造数据矩阵:

2.无量纲化处理。因为样本原始数据存在计量单位、数量级不统一等问题,在计算熵值的过程中需要对原始数据做归一化处理,即无量纲化处理,目前常用的处理方法有Z分数法、均值化法、极值法等。本文采用极值法对数据做归一化处理,同时为了避免负数,所有数值均加上0.0001进行平移。

y=[(x-minx)/(maxx-minx)+0.0001]×100

y是经过非负化处理后的指标值,x是原始数据,maxx和minx分别是原始数据中的最大值和最小值,经过变换后可以得到标准化矩阵Y。

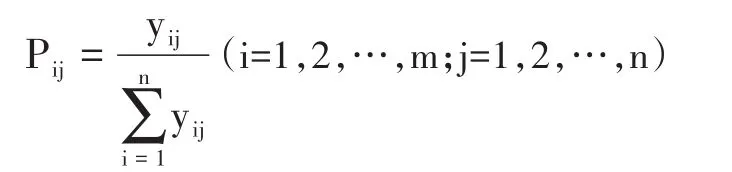

3.计算第i家公司在第j项指标上的指标值比值。

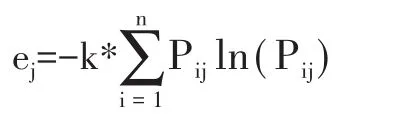

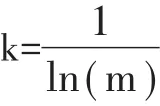

4.计算j项指标的熵值。

5.计算j项指标的差异系数。对于第j项指标,指标值X的差异越大,熵值越小,则其对评价的作用就越大,即d越大指标越重要。

d=1-e

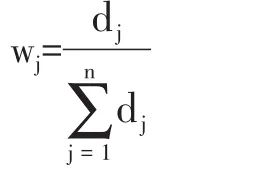

6.计算j项指标的权重。

7.计算各个公司的综合得分。

五、实证结果与讨论

(一)财务绩效评价指标的熵值和权重

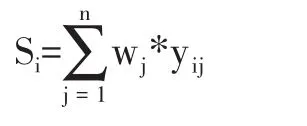

运用熵值法模型计算出20家公司12项财务指标的熵值e、差异性系数d及权重w,见表3。

表3 财务指标的熵值、差异性系数及权重

如表3所示,12项财务指标中存货周转率的熵值最小,差异性系数最大,为0.0917,说明其对财务绩效评价的作用最大,故其被赋予的权重最大,为15.69%。净资产收益率的熵值最大,差异性系数最小,为0.0218,故其被赋予的权重最小,为3.73%。

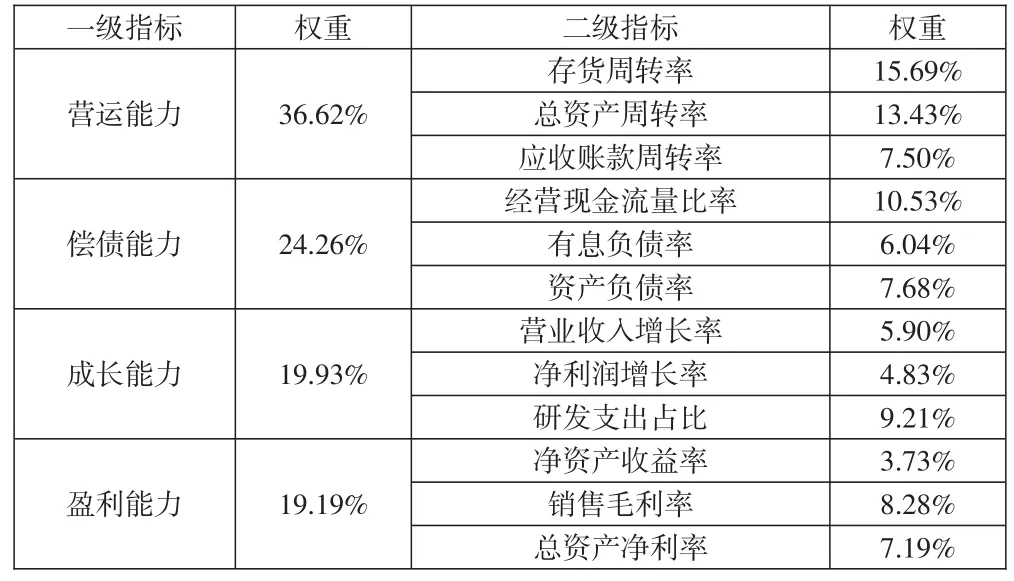

(二)风电上市公司财务绩效评价体系

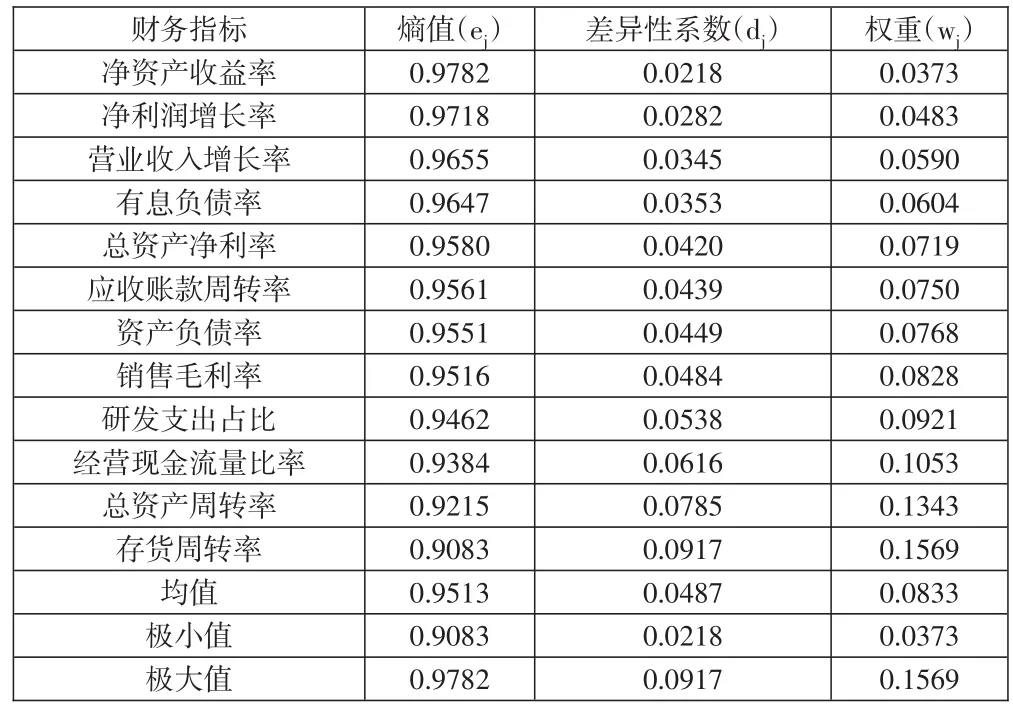

综合表3中12项指标的权重,计算4个一级能力指标的权重,从而构建出一套风电上市公司财务绩效综合评价体系。对一级能力指标和12项二级财务指标的权重进行排序,确定各项能力指标和财务指标的重要性。从下页表4可以看出,一级指标的重要性从大到小依次为:营运能力、偿债能力、成长能力、盈利能力,从二级指标的重要性看,存货周转率最大,净资产收益率最小。

具体来说,营运能力是风电上市公司盈利和成长的基础,在风电上市公司财务绩效综合评价中起到了主导性作用。从下页表4可见,营运能力对风电公司财务绩效的贡献度最大,权重占比36.62%,其中存货周转率的权重为15.69%、总资产周转率的权重为13.43%、应收账款周转率的权重为7.50%。风电设备行业作为重资产行业,对企业营运资产的效率与效益要求很高。特别是未来风电将全面平价上网,补贴褪去,内生性的降本驱动会加速行业的竞争,更加考验风电公司的供应链管理和成本管控能力。

表4 风电上市公司财务绩效综合评价体系

偿债能力是风电上市公司能否健康生存和发展的关键,对偿债能力指标的考核仅次于营运能力。从表4可见,偿债能力对风电公司财务绩效的贡献度位居第二,权重占比24.62%,其中经营现金流量比率被赋予了10.53%的权重,在12项财务指标中排第三位。这说明现金流是企业的血液,风电企业应制定有效的现金流管理策略,以实现企业的长远、稳定发展。

成长能力和盈利能力是上市公司的重要目标,是面向未来的重要考核标准。从表4可见,成长能力权重占比19.93%,二级指标研发支出占比被赋予了9.21%的权重。在科技进步的推动下,风电产业将不断进行革新和发展,如果企业的研发能力跟不上,未来将难以占领较大的市场份额,因此,风电企业的研发投入和研发能力显得尤为重要。盈利能力被赋予19.19%的权重,其中销售毛利率的权重为8.28%。对风电企业来说,其最终目标是提高盈利能力和成长能力。

(三)风电上市公司的财务绩效评价结果

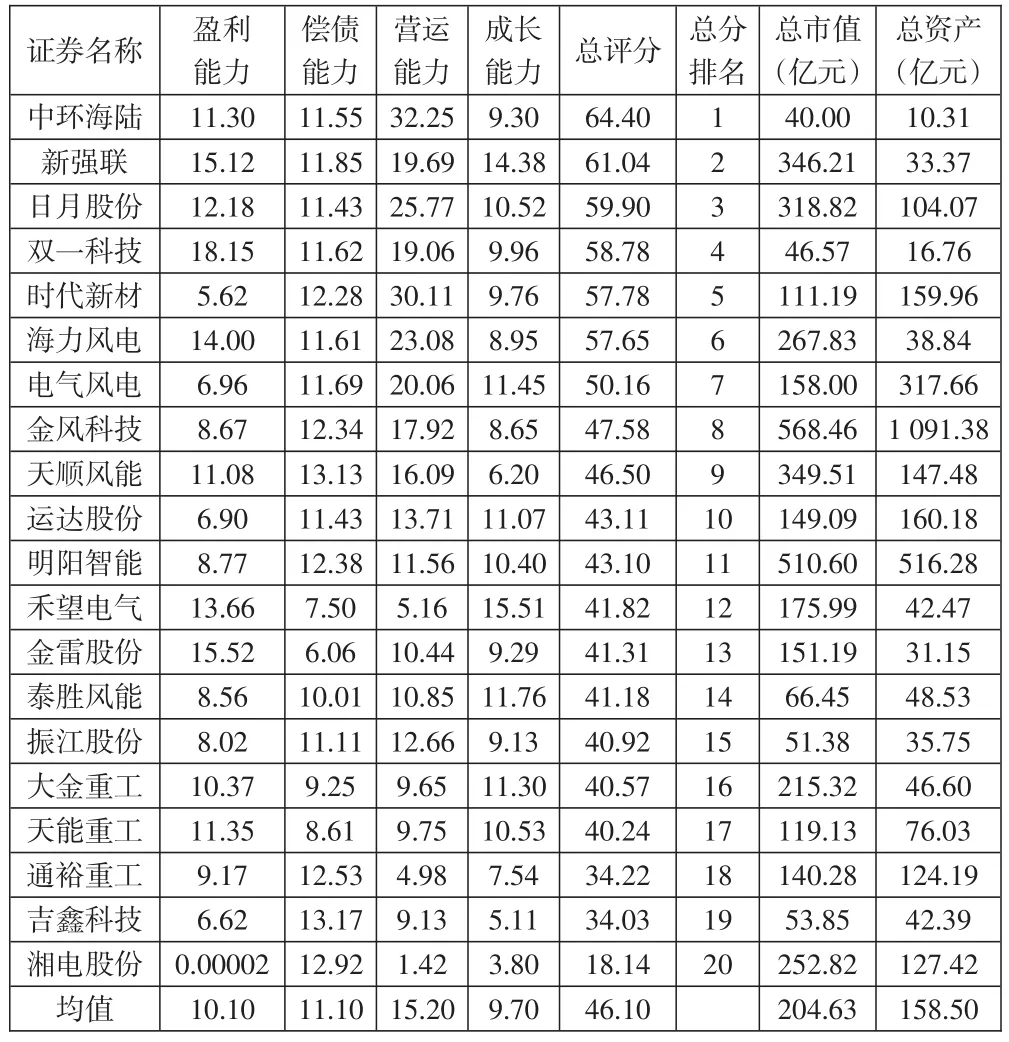

根据表4确定权重的财务绩效评价体系,对20家风电上市公司进行评分,并从横向和纵向两个维度进行比较。(1)横向:侧重20家公司之间的对比,考虑个别年份异常值的偶然因素,按照指标权重对2018—2020年三年财务指标的均值进行综合财务绩效评价,得到如表5所示的综合评分。(2)纵向:侧重各家公司不同年份的对比,分别按照指标权重对2018—2020年的财务绩效进行评价,得到如下页表6所示的各年度评分。通过对表5和下页表6的结果分析,得到以下结论:

表5 20家上市公司的财务绩效评分结果(三年平均综合评分)

表6 20家上市公司的财务绩效评分结果(三年单独评分)

第一,从总体视角来看,20家上市公司财务绩效评分普遍偏低,平均分为46.10分,说明风电上市公司的财务绩效有待改进。首先是营运能力指标,其中总资产周转率平均为0.59、应收账款周转率平均为3.04,远低于《企业绩效评价标准值2021》中电气机械与器材制造全行业良好值和优秀值的标准。其次是偿债能力指标,其中有息负债率平均值为45.56%,远高于《企业绩效评价标准值2021》中电气机械与器材制造全行业良好值和优秀值的标准(见第64页表2)。

第二,从横向对比看,我国风电设备上市公司财务能力差异比较大,最高分64.40分,最低分18.14分,中环海路、新强联、日月股份、双一科技、时代新材5家公司评分靠前。排名第一的为中环海陆,其在盈利能力、偿债能力和成长能力都不差的情况下,以突出的营运能力取胜,2018—2020年存货周转率均值达6.14次,虽然企业规模小,2020年末总资产仅为10.31亿元,但是能保持较好的周转和变现能力。排名第二的为新强联,其营运能力、盈利能力、偿债能力、成长能力均保持在较高的水平。作为风电行业千亿资产规模的龙头公司金风科技的财务绩效排名第八,主要是成长能力和盈利能力偏弱。排在末位的湘电股份,连续两年业绩亏损导致其盈利能力不到0.01分。结合公司评分、市值、资产规模来看,排名靠前的为中小市值绩优公司,排名居中的为大型龙头公司,排名靠后的为小型绩差公司。

第三,从纵向对比看,20家公司的评分总体上是下降的,评分均值由2018年的49.77降到2020年的40.21。从排名变化上看,7家公司2020年财务绩效评分和排名较2018年有所提升,13家公司较2018年下降,金雷股份、大金重工、吉鑫科技、新强联、双一科技2020年的财务绩效取得较大的提升。目前阶段的风电行业正处于上行周期,行业规模、装机容量在2018—2020年逐年大幅提升,13家排名下滑的企业的财务绩效可能是因盲目扩张而降低了质量。

六、结论

本文对20家风电上市公司的财务绩效进行了评价,研究表明:(1)对于风电行业的上市公司而言,财务能力指标的重要性依次是:营运能力(36.62%)>偿债能力(24.26%)>成长能力(19.93%)>盈利能力(19.19%)。(2)我国风电上市公司财务绩效普遍偏低,且行业内各公司之间的财务绩效差异较大,仍有较大的提升改进空间。(3)风电行业处于上行周期,但风电上市公司财务绩效反而呈现整体下滑的态势。

结合“双碳”目标、风电上行周期和“退补平价”等现实情况,本文对风电企业及利益相关者提出以下建议:第一,风电企业要关注自身财务指标的健康性和有效性,定期做好自身财务绩效评价,并与同行业企业的财务绩效进行对比,根据评价结果有针对性、有侧重地提高四个维度的财务能力,重点提升企业的营运能力,做好精细化生产和管理,优化改进资产运作效率,从而提升企业财务绩效。第二,随着风电“退补平价”的落地,政策倒逼产业内生性的降本驱动会加速行业的竞争,要想在行业内立足,必须要建立行之有效的成本控制体系,提升供应链管理和成本管控能力,强化核心优势、提升持续成长性。第三,“双碳”目标下海陆风电需求加速释放,风电企业在扩大规模、扩大产能时不能盲目而为,要量力而行,适度运用财务杠杆、合理规划自身负债,优化资产结构,增强现金流的安全垫和动态平衡,给企业的财务管理留下适度的弹性空间。第四,风电企业的各利益相关者可以参考本文构建的财务绩效评价模型,对相关企业的财务绩效进行评分。对投资者而言,通过财务绩效评分筛选业绩优良的风电投资标的;对债权人而言,可以运用财务绩效评分考查企业的经营是否健康;对产业政策制定者而言,通过财务绩效评分观察产业发展状况,适时调整产业政策,促进风电产业的健康发展。