基于哈佛分析框架下的石药集团财务分析

2022-09-15牛瑞瑜

鹿 坪,陈 爽,牛瑞瑜

(1.辽宁大学 商学院,辽宁 沈阳 110136;2.山东大学 管理学院,山东 济南 250100)

1 引言

随着社会的不断进步,人们在医药方面的消费不断增加。国务院制定了相应的政策,“健康中国”这一战略也受到了广泛的关注。面对新的形式,医药行业在面临着挑战的同时,也涌现出了很多的机遇,而如何能抓住机遇,成功转型成为所有医药企业关注的问题。哈佛分析框架是对传统方法的改进,其针对企业的非财务信息进行研究,综合企业所处的行业形势与宏观经济形势,具有战略逻辑。通过对石药集团的综合财务情况进行分析,将会掌握其采取的发展策略,发现其日常经营中存在的问题,有利于石药集团日后的发展,同时对医药行业的发展具有一定的借鉴意义。

2 公司概述

石药集团有限公司于1994年6月21日在中国香港证券交易所挂牌上市,董事长为蔡东晨,生产基地位于中国河北石家庄市。石药集团是一家集创新药物研发、生产和销售为一体的国家级创新型企业,实现了向创新药的转型,可分为三大业务领域:创新药板块、普药板块、原料药板块。现拥有十多个药品生产基地,生产的产品销售到了全球一百多个国家和地区。

3 案例分析

3.1 战略分析

3.1.1 企业基本竞争态势

第一,同行业内现有竞争者的竞争。我国医药行业具有“多、小、散、乱”的问题,企业的数量较多,但规模都较小。我国医药产业总体上缺乏创新能力,多数企业研发投入不足,高度同质化,仿制药品的生产比重较大,使得企业之间的竞争激烈,由此也引发越来越严重的价格竞争。

第二,潜在竞争者进入的能力。由于医药行业具有高收益的特点,我国的医药制造业也进入了黄金时期,吸引了很多的竞争者。但同时,进入医药行业需要精密的技术支持和大量的资金,且许多大型医药企业已经拥有了自己的核心保密产品,新进入者若只生产仿制药很难在行业中立足。

第三,替代产品的替代能力。长久以来,石药集团一直致力于原料药向创新药的转型,在产品研发上投入了大量的人力、物力和财力,目前的产品主要为创新药和普药,而其中创新药的涨幅很大,截至2019年已经占据总收入的58.70%。所以市场中的其他产品对石药集团的威胁很小。

第四,供应商的讨价还价能力。我国是医药原料出口国,供应商的数量非常多,彼此之间的竞争很大,所以在讨价还价方面,企业本身还是有一定的话语权。

第五,购买者的议价能力。由于我国医药企业数量众多,仿制药的药效也基本一致,使得购买者有很多的选择,同时国家制定了相应的政策控制医药产品的价格,所以购买者的议价能力较强。

3.1.2 企业环境分析

第一,企业内控环境分析。从财务报告中可以看出石药集团的内控制度较为完善,同时建立了较为清晰的内控组织架构及人员分工情况:审计委员会、总经理、审计部三方共同负责集团内控。并定期根据内控系统中发现的错误对公司内控绩效进行评估,同时建立了信息与沟通制度,为决策的制定和公司的运行提供了良好的平台。因此,石药集团实施了较为有效的内部控制。

第二,企业宏观环境分析。政治环境:国家对医药行业的发展愈加重视,制定了一系列的政策提高医药行业的准入门槛,也出台了一系列的鼓励医药行业研发创新、生产优质药品和减少在审药品积压的政策;经济环境:如今我国经济环境良好,人民收入增多,对身心健康越来越重视,民众在医疗方面的消费日益增长,以后仍会继续增加;社会环境:我国人口众多,同时老龄化问题较为严重,对医药的需求量较大,这都促进了医药行业的发展,医疗方面的市场仍有较大空间;技术环境:国家对医药的创新越来越重视,企业自身也认识到了这一重要性,为了长久发展竞相研发创新,技术发展环境较好。

3.2 会计分析

3.2.1 应收贸易账款

截至2019年12月31日,石药集团的应收贸易账款净额约为人民币2258844000元,占集团总资产的9%。2019年度石药集团应收贸易账款中账龄超过365日的占总数0.28%,大部分应收贸易账款在一季度之内,所以石药集团对于应收贸易账款的控制较好,风险较小。

如表1所示,石药集团从2016—2019年的应收贸易账款与流动资产的比率有上升的趋势,但都保持在20%以下,在可控范围之内,所以在应收贸易账款方面的风险较小。

表1 石药集团2016—2019年应收贸易账款情况

3.2.2 研发支出

截至2019年12月31日,石药集团的研发支出为20.00亿元,同比增长26.3%,如表2所示,石药集团在研发方面的支出逐年增大,且其在营业收入中的占比也越来越大,可见企业在逐渐提高产品的研发。石药集团较强的创新能力并紧跟医药行业的发展趋势。

表2 石药集团2016—2019年研发支出情况

3.2.3 存货

如表3所示,石药集团到2019年存货下降,存货占总资产的比率也随之减小,而总资产不断增加。由2019年财务报告可知,该年营业收入上升,说明其在2019年销售正常,且存货周转率下降,存货没有滞销的情况发生,可见石药集团在2019年出售了积压存货。

表3 石药集团2016—2019年存货情况

3.3 财务分析

3.3.1 偿债能力分析

如表4所示,石药集团的流动比率和速动比率皆大于智飞生物和海正药业,小于迈瑞医疗,可见石药集团的短期偿债能力强于智飞生物与海正药业两家企业,弱于迈瑞医疗,短期还债能力在同行业的对比中处于平均水平以上,且其流动比率大于200%,速动比率大于100%,可见石药医疗具备良好的短期偿债能力。石药集团的资产负债率与产权比率在医药制造公司中最小,可得出石药集团长期偿债能力在同行业中是最强的,不能偿还长期负债的风险较小。

表4 2019年石药集团偿债能力与同行业对比

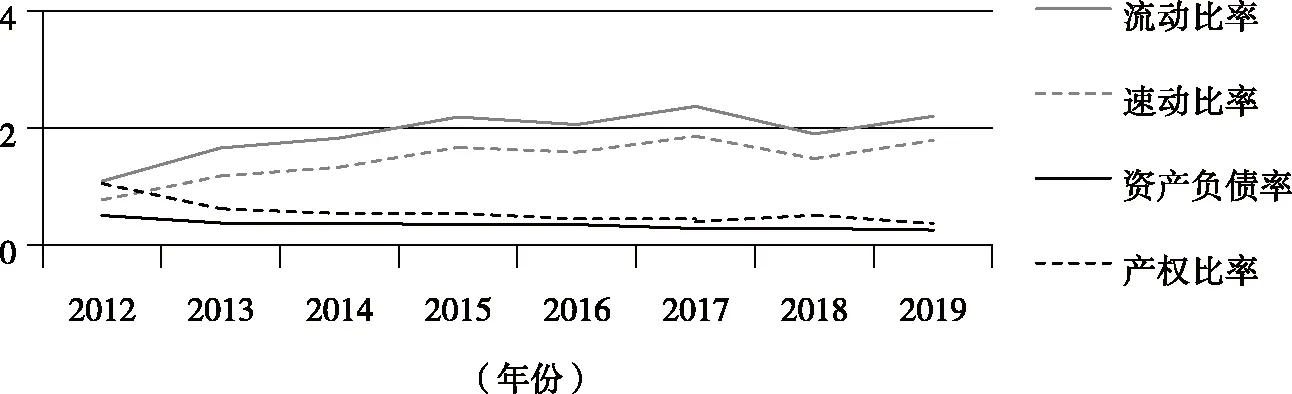

如图1所示,石药集团在2012—2019年中,流动比率及速动比率呈同步波动上升趋势,且流动比率长期稳定在200%左右,速动比率稳定在1.7左右,可知其短期偿债能力虽有一定的波动,但总体水平呈增强的趋势,且保持水平良好,短期还债压力较小,难以偿还债务的风险也较小。石药集团的资产负债率和产权比率多年来呈现降低的态势,可以由此推断出其长期偿债能力不断增强,还债压力小,同时石药集团在长期内难以承担债务的可能性小。

图1 石药集团偿债能力变化

3.3.2 营运能力分析

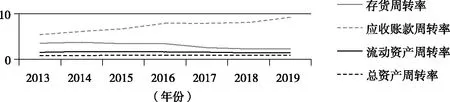

如表5、图2所示,2019年石药集团的存货周转率在行业中处于较低水平,且在2013—2019年此数值在不断下降,存货的周转缓慢,说明石药集团不运用薄利多销的策略,不打价格战,符合其在行业内较为领先的地位。石药集团的应收账款周转率在同行业中属于较高水平,且随着时间不断上升,说明石药集团的销售收入良好,但随着应收贸易账款的逐渐增多,对于应收贸易账款的管理应该有所加强。从表中可以看出公司的流动资产周转率处于医药企业的较高水平,同时其长期来基本保持平稳,说明公司对于流动资产的利用情况较好。而石药集团的总资产周转率处于行业的中等水平,且几年以来基本保持不变,说明石药集团对于总资产的使用情况保持平均水平,主要的收入来自存货的运转。

表5 2019年石药集团营运能力与同行业对比

图2 石药集团营运能力变化

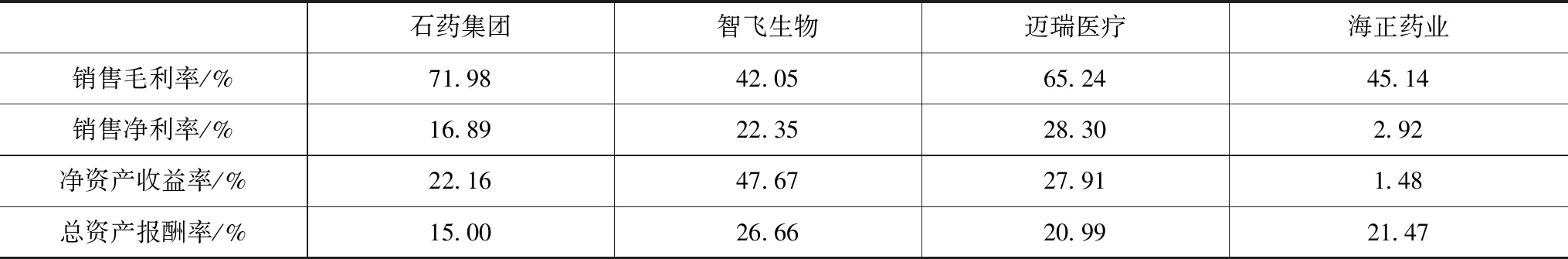

3.3.3 盈利能力分析

如表6、图3所示,石药集团的销售毛利率在同行业中数值最高,远远领先于智飞生物、迈瑞医疗及海正药业,且从2013—2019年此数值不断提高,说明了石药集团的产品价格不断上涨,企业的盈利能力与行业内其他企业相比较强,市场对其产品的需求旺盛,业务发展良好,可以看出石药集团有充足的空间提高产品成本和质量。石药集团的销售净利率与其他企业相比偏低,但在近七年中呈现缓慢增长的趋势,这表明石药集团的盈利能力水平在稳步增强。石药集团的净资产收益率在同行业中居中,但长期稳步上升,说明石药集团的自有资本使用效率不断增强,但与同行业相比其股东权益收益水平仍有待加强。石药集团的总资产报酬率近年来持续上升,但水平处于行业的低水平,说明石药集团的资产盈利能力较差。总的来看,石药集团还是具有较强且不断提高的盈利能力水平。

表6 2019年石药集团盈利能力与同行业对比

图3 石药集团盈利能力变化

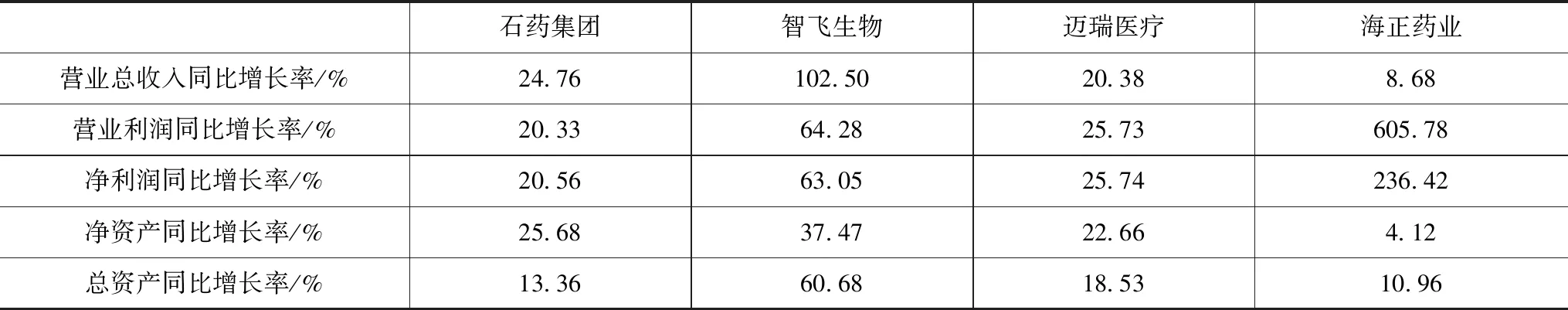

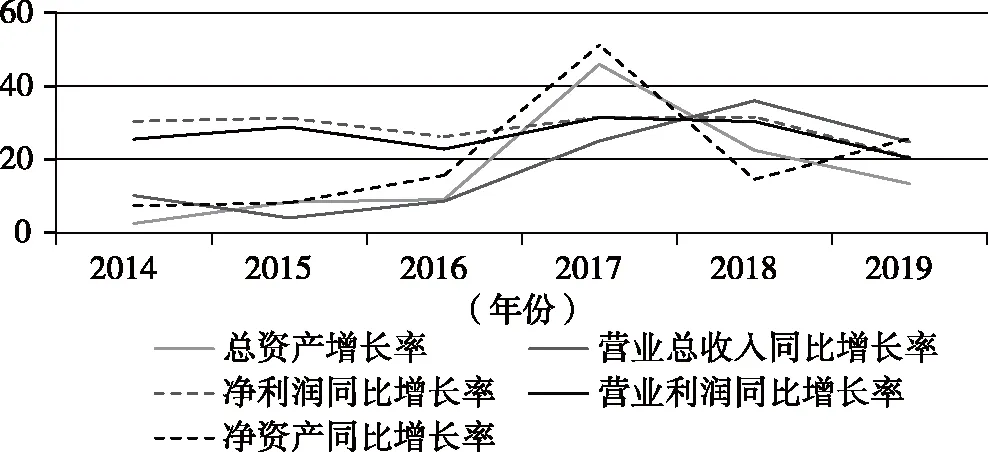

3.3.4 成长能力分析

如表7、图4所示,石药集团2019年的营业总收入同比增长率与同行业相比处于中等偏上的水平。在近六年的发展中,呈现大幅度上涨,在2019年小幅度下降的状态,说明石药集团在销售方面的成长情况较好,但要防止下滑,应该继续保持发展的势头。

而营业利润同比增长率和净利润同比增长率与同行业相比较低,近几年两者基本保持同步,变化不大,说明石药集团保持较为持续稳定的成长动力,但与同行业相比发展略有不足,成本较高,仍需加强经营管理。石药集团的净资产同比增长率在同行业中较高,近年来的波动较大,且到2019年有所上升,说明石药集团资本扩张情况较好,企业有较强的生命力。石药集团的总资产同比增长率与其他企业相比偏低,且波动较大,2017—2019年持续降低,表明其仍然保持公司的成长,但成长速度较慢,存在不稳定的因素,成长能力仍需加强。

综合以上分析,石药集团的市场需求较大,企业呈现出稳步成长的状态,但成长力度没有达到行业内的领先水平,仍需进一步提高成长能力。

表7 2019年石药集团成长能力与同行业对比

图4 石药集团盈利能力变化

3.4 前景分析

随着社会的不断发展进步,医药制造行业受到社会越来越广泛的关注,我国的人口众多,由此对医药的需求比较大,这给医药制造企业提供了大量的需求。我国在医药方面的把控越来越严格,对价格有一定的限制,对质量的要求更高,准入门槛提高,并对企业研发给予资金支持,这促进了企业对药品的研发。企业若想长久发展,必须紧跟这一趋势,将自身的创新能力提升上去,所以未来医药行业内的企业会继续保持发展,且产品质量提高,创新研发能力增强,一些小企业可能会无法适应而被淘汰。

石药集团是医药行业中的佼佼者,很早便注重研发,资金充足,企业形象良好。同时其各项能力较为出众,对风险的控制较好,长久以来一直保持着稳定的发展。在未来,石药集团在创新药领域的发展会越来越好,占据更大的市场份额,企业仍会继续保持平稳且上升的发展态势。

4 结语

4.1 结论

石药集团所在的行业竞争较激烈,但其制定了比较完善的内控制度和人员分工情况,内外部环境良好,有利于自身的发展。其对应收贸易款项的控制较好,风险较小;企业认识到了产品研发的重要性,在有助于企业发展的创新研究方面的投入较大,这顺应了我国医药行业的发展趋势,有利于石药集团的发展;企业的原材料较少,可能对产品生产产生影响,应该有所增大。

石药集团的偿债能力、营运能力和盈利能力都是比较强的,财务状况较好,但其成长能力较弱,企业应当注重提高其资金利用率。石药集团的发展前景较好,医药行业正处于蓬勃发展的时期,石药集团也应用了较为适当的发展策略,有利于自身的长久发展。

4.2 建议

从本文的分析可得,石药集团存在原材料供应能力不足、存货周转率偏低以及成长能力偏弱等问题,对企业具体的建议如下:适当增加原材料的库存,降低原材料供应不足的风险;降低销售成本在营业成本中的比重,以提高存货周转率;提高资金使用效率,以增强自身成长能力。