新冠肺炎疫情对资本市场的冲击效应研究

2022-08-12姚禄仕张雅婷王晓佳

姚禄仕, 张雅婷, 王晓佳

(合肥工业大学 管理学院,安徽 合肥 230009)

新冠肺炎疫情作为全球性重大突发公共卫生事件,爆发突然且迅速在全球范围蔓延,引起了社会公众的高度恐慌,影响范围极其深远,不仅严重威胁着人类生命安全和社会稳定,也使全球资本市场发生了剧烈震荡。2020年3月以来,全球多国股指纷纷暴跌,美国纳斯达克指数从3月4号开始剧烈下跌,截至3月16日,跌幅达19.7%;标普500指数从3月5日至3月23日,跌幅达39.8%;此外,多国股市纷纷触发熔断机制,包括加拿大、巴西、韩国等,美国股市更是在10天内经历了四次熔断(1)数据来源:wind数据库,网址:www.wind.com。。同样,新冠肺炎疫情也给我国资本市场带来严重冲击。2020年3月5日至3月23日,沪深300指数跌幅达19.16%,由4 206.73点下降到3 530.13点(2)数据来源:国泰安数据库,网址:www.gtarsc.com。。尤其是春节后第一个交易日沪深两市均出现大幅度跳空,沪深指日跌幅为7.88%,深成指当日跌幅达8.45%。

在新冠肺炎疫情严重影响全球经济稳定的背景下,文章拟采用事件研究法和中介效应模型分析新冠肺炎疫情对我国资本市场产生的冲击效应,以期能为评估和量化新冠肺炎疫情对资本市场的影响提供有益参考。

一、文献综述与理论分析

1.文献综述

新冠肺炎疫情的突发性与冲击性,给经济金融的平稳发展带来了极大的震荡,其对资本市场的影响成为研究的重要内容。国内外学者关于新冠肺炎疫情与资本市场的主要研究包括:新冠肺炎疫情对资本市场的影响、新冠肺炎疫情对资本市场的作用机制。

(1)新冠肺炎疫情对资本市场的影响 国内学者就新冠肺炎疫情对我国资本市场的影响展开了广泛研究。张志平等认为新冠肺炎疫情对我国资本市场有短期冲击效应[1];方意等通过实证研究结果发现新冠肺炎疫情会对资本市场带来显著的负面影响,且在事件发生后各市场的短期风险将显著上升[2];程晨和刘珂认为新冠肺炎疫情暴发后不仅会对股价产生影响,企业股价同步性也会显著提高,且疫情严重的地区同步性更为显著[3]。

从行业角度出发,张志平等认为新冠肺炎疫情对资本市场产生冲击存在行业异质性[1];段又源利用事件研究法得出新冠肺炎疫情对我国医药行业股票收益产生了短期的正向影响[4];匡益成和屈博认为新冠肺炎疫情对于我国基金业整体造成的短期负面影响较小[5]。还有一些学者从企业的角度展开了研究,孙恺祈和俞祉彤研究表明企业采取积极的抗疫行动,会对资本市场产生正向的积极作用[6];何劲军认为新冠肺炎疫情后,企业内部资本市场的有效性会改善企业的盈利能力和偿债能力[7]。

国外学者Al-awahi使用面板数据分析检验新冠肺炎疫情对中国股市的影响,研究结果表明,每日确诊病例总数和新冠肺炎疫情死亡病例总数的增长对所有公司的股票收益都有显著的负面影响[8]。Mazur和Dang研究发现,在美国2020年3月新冠肺炎疫情引发股价崩盘时期,天然气、食品、医疗保健和软件类股票获得了正回报,而石油、房地产、娱乐和酒店业的股票价值大幅下跌[9]。Lan和Yu发现传染病的大流行会给国际股票市场带来风险,加剧国际股市价格的波动[10]。

(2)新冠肺炎疫情对资本市场的作用机制 国内外学者从媒体报道、投资者情绪等角度分析了突发事件影响金融市场的机制。张志平等通过机制分析,认为投资者情绪是新冠肺炎疫情对资本市场产生冲击的重要影响路径[1]。程晨和刘珂通过机制检验,得出新冠肺炎疫情会加剧投资者情绪的一致性,从而提升企业的股价同步性[3]。徐宏和蒲红霞认为投资者负面情绪的传染效应是新冠肺炎疫情对股市影响的传导机制[11]。

Alvarez Aldean等认为疫情对社会经济产生的风险,主要通过直接影响投资情绪波动传导[12]。Haroon和Rizvi研究发现,新闻媒体产生的压倒性恐慌与股票市场的波动性增加有关[13]。Ortmann等认为新冠肺炎疫情暴发后,投资者的交易活动显著增加,且疫情越严重投资者使用的杠杆越少[14]。

2.文献评述

综上所述,国内外学者主要从新冠肺炎疫情对资本市场的影响、新冠肺炎疫情对资本市场的作用机制两方面展开研究。在新冠肺炎疫情对资本市场的影响研究中,大多数学者认为:新冠肺炎疫情会对资本市场产生显著负面冲击,且这种冲击具有行业和地区异质性。部分学者还将新冠肺炎疫情与往年的大规模公共卫生事件对资本市场的冲击效应分别进行量化分析,发现新冠肺炎疫情产生的负面效应更为强烈。新冠肺炎疫情对资本市场的影响机制也是重要研究内容,学者们从新闻传媒、分析师报告、投资者情绪等角度研究了新冠肺炎疫情对资本市场的影响路径。研究发现新冠肺炎疫情不仅会对资本市场产生直接影响,也会通过影响中介机制间接对资本市场产生负面冲击。

本文将重大突发公共事件和资本市场研究相结合,从资本市场外部因素出发研究其对资本市场的冲击效应,以期完善补充资本市场对突发公共事件的市场反应研究。此外,自新冠肺炎疫情发生以来,鲜有国内学者从投资者情绪角度研究其对资本市场的影响机制。本文采用中介效应检验,对投资者情绪的影响路径进行机制检验,以拓展新冠肺炎疫情对资本市场影响研究的视角。

3.新冠肺炎疫情对资本市场产生冲击的传导机制

此次新冠肺炎疫情作为重大突发公共卫生事件,从供需两侧双向挤压,给实体经济带来了严重冲击,影响了企业未来收益。资本市场作为国民经济的晴雨表,与实体经济不可分割,实体经济的风险必然会传导到资本市场。此外,行为金融学认为,投资者主体行为与情绪能够在很大程度上影响股价变动。重大突发公共事件会通过影响投资者情绪引发投资者对股票市场的非理性预期,从而加剧资本市场的震荡。因此,本文认为新冠肺炎疫情会通过对实体经济和投资者情绪产生冲击,从而引发资本市场的负面效应。

(1)实体经济对资本市场的风险传导 新冠肺炎疫情从供给端和需求端双向挤压,给实体经济带来严重冲击。从供给端来看,新冠肺炎疫情暴发后导致的物流停滞、供应链中断、复工复产受阻给供给端造成了巨大冲击。此外,此次疫情在全球大规模传播,疫情防控大幅限制了对外出口的供给。

从需求端来看,在疫情导致的经济疲软下,面对巨大的生存压力众多企业采取裁员和生产缩减的应对措施,从而导致消费者收入下降,购买力大大削弱。国泰安数据显示,2020年3月我国全社会消费品零售总额同比下降15.8%,4月下降7.5%;银行信贷的大幅收缩也会导致需求端的严重缩减。其次,在面对重大突发事件时,过度恐慌的悲观情绪以及对未来经济的看空会严重抑制消费者信心,2020年2月我国消费者信心指数同比下降了6.26%。需求和供给两侧的交互影响,使我国实体经济受到严重冲击,我国经济下行压力加大。资本市场反映着经济的发展状况,社会总需求的萎靡、投资动力不足等都会反映到资本市场,从而对资本市场产生震荡。

(2)投资者情绪对资本市场的风险传导 投资者是股票市场的重要主体,其投资行为和情绪是股票价格形成和波动的重要因素。新冠肺炎疫情对资本市场的影响不仅通过实体经济的传导,而且投资者情绪也会作用到资本市场上。当市场外部出现重大突发事件时,紧急事态的不确定性和上市公司基本面的下降使投资者难免会出现负面的经济预期。另外,信息渠道的不通畅或官方信息的不及时,加上新闻媒体的夸大报道,投资者可能会对大量的市场信息不加以甄别,轻信不实信息而做出非理性的投资决策,从而导致资本市场产生波动。因此,本文认为新冠肺炎疫情对资本市场的影响会通过投资者情绪传导,即投资者情绪在新冠肺炎疫情对资本市场的影响中起中介作用。

二、新冠肺炎疫情对资本市场的冲击效应

1.研究方法的选择

目前,多数学者采用事件研究法探究重大突发公共事件对资本市场的冲击效应。事件研究法(ESM)是资本资产定价模型(CAPM)的基础应用之一,其基本原理是对比某一事件发生期间的股票收益率和假设这一事件没有发生时股票的正常收益率,通过判断两者是否存在显著差异进行影响研究。事件研究法的基本研究思路:首先,选定事件发生日、事件发生的窗口期。其次,采用市场模型估计事件窗口期间上市公司的预期收益率。最后,通过超额收益率是否等于零及超额收益率的显著性,来检验“事件”对资本市场的反应。本文借鉴前人研究,采用事件研究法检验“新冠肺炎疫情影响”事件对资本市场的冲击效应。

2.窗口设定与样本描述

2020年1月20日,钟南山院士在接受采访时首次公开证实了新冠肺炎疫情的“人传人”现象(3)《钟南山:新型冠状病毒可“人传人” 但与SARS不同》载于人民网,网址: http:gd.people.com.cn/n2/2020/0121/c123932-33734628.html。。基于此,本文将2020年1月20日设定为事件发生日,计为时刻0 (T=0)。设定事件发生日(T=0)前后12个交易日为事件窗口期[-12,12],选取了事件发生日245个交易日作为估计窗口[-245,-13]。

本文选取A股上市公司2019年1月1日至2020年2月14日的个股回报率,剔除残缺数据,共得到3 263个样本。具体计算方法如下:首先,以估计窗口[-245,-13]个股每日收益率数据为基础,利用市场模型Rit=∂i+βiRmt+εi预测出事件窗口期[-12,12]个股的预期收益率。其中Rit是第i个个股在第t个交易日考虑现金红利再投资的日个股回报率,Rmt是第t个交易日流通市值加权平均法的市场收益率。采用最小二乘法估计出系数∂i和βi,εi表示回归残差。其次,依据事件窗口期个股的实际日收益率计算出超额收益率ARit、平均超额收益率AARit和累计平均超额收益率CARit。最后验证AARit和CARit是否显著异于零,如结果显著异于零则说明“新冠肺炎疫情影响”事件对资本市场产生冲击。

ARit=Rit-E(Rit)

(1)

(2)

(3)

3.结果分析

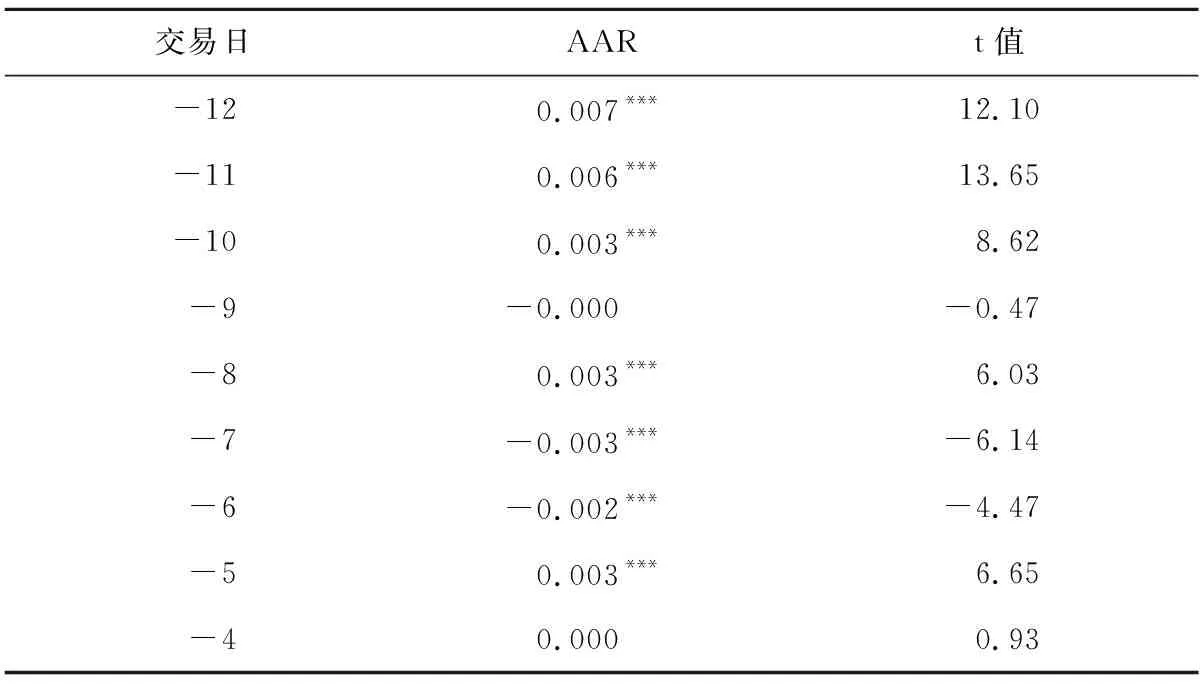

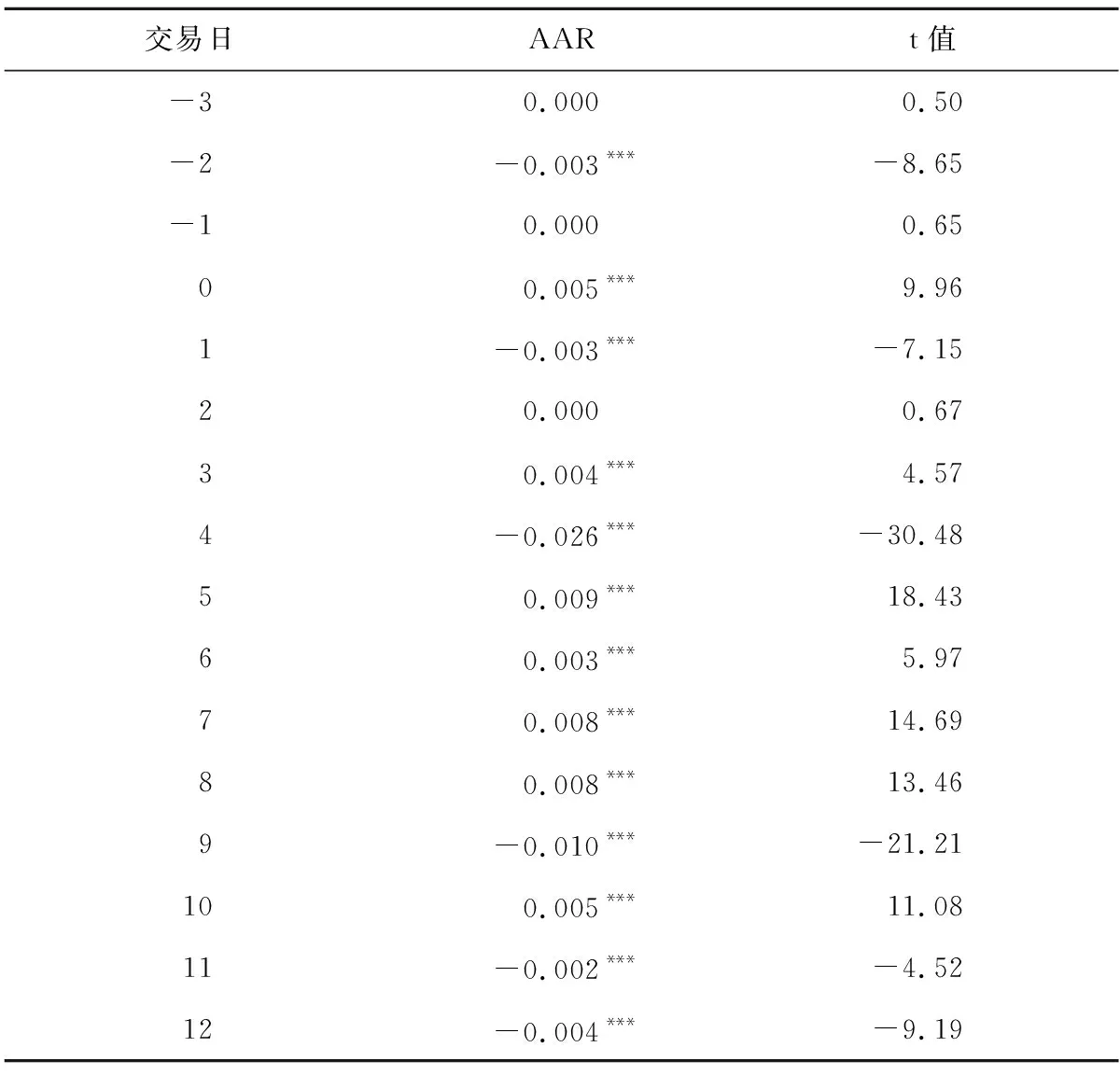

由平均超额收益率AAR显著性检验结果可知(见表1)。事件窗口期[-12,12]中AAR基本显著不为零,验证了“新冠肺炎疫情影响”事件对资本市场会产生冲击。由表1可知,“新冠肺炎疫情影响”事件发生日后的第4个交易日[T=4]的AAR显著为负,并且达到了窗口期[-12,11]中的最低值。说明事件的发生给资本市场带来的负面冲击迅速且强烈。在随后的几个交易日AAR回升为正,但在T=4、T=9、T=11和T=12时刻AAR又显著为负。可见“新冠肺炎疫情影响”事件给资本市场带来的负面冲击短暂且强烈,疫情事态的严峻让投资者对当下和未来的市场预期严重受挫,给资本市场带来负面影响。

表1 平均超额收益率AAR的显著性检验

续表

为更加直观地反映股票实际收益率与正常收益率的偏离程度及变化趋势,本文用平均超额收益率示意图(见图1)进一步说明。

图1 窗口期AAR(平均超额收益率)示意图

由图1可知,对比事件发生日之前,“新冠肺炎疫情影响”事件发生之后股票收益率的异常性表现得非常明显。在“新冠肺炎疫情影响”事件发生的第四天平均超额收益率剧烈下降,说明新冠肺炎疫情在短期内对资本市场具有明显的负面冲击,但是市场对于新冠肺炎疫情的反应具有一定滞后性。

平均超额收益率在第5天有所回升但并不稳定,在第9天又有所下降。说明疫情事态的严峻让投资者对当下和未来的市场预期产生消极影响,使股票收益率带来异常波动,给资本市场带来短暂且强烈的负面冲击,但这种负面影响不是持续的,会随着疫情态势和投资者情绪反复波动。

表2 不同窗口区间的累计平均超额收益率CAR

由表2可知,在事件窗口[-9,9]、[-6,6]、[0,4]、[0,5]、[0,6]、[0,12]中,CAR均显著为负,说明“新冠肺炎疫情影响”事件给资本市场带来显著的负面冲击。但从整个事件窗口期[-12,12]来看,累计超额收益率的CAR值为正,说明疫情对资本市场的负面冲击不具持续性,会随着疫情态势的逐渐好转平缓投资者情绪,市场预期的逐渐好转也将引致正面的资本市场冲击效应。

三、新冠肺炎疫情对资本市场的作用机制分析

目前,个人投资者仍然是我国资本市场的主体。然而很多个人投资者仍缺乏专业的投资知识和正确投资的理念。此外,由于投资者信息获取的及时性和有效性存在差异,投资者的投资情绪和决策极易受到影响,“羊群效应”显著。因而受新冠肺炎疫情影响,加之非理性市场参与者对有效信息的认知不足、投资视野短、投资理念不成熟,可能会使投资者出现恐慌和消极情绪。这种负面投资者情绪可能会引发投资者的非理性投资行为,从而加剧股票市场的异常波动。因此,本文认为投资者情绪是新冠肺炎疫情对资本市场产生负面冲击的重要路径,投资者情绪在新冠肺炎疫情和股市波动之间起中介效应。

1.研究方法的选择

为了检验新冠肺炎疫情对资本市场冲击中投资者情绪是否发挥作用,本文采用中介效应模型。中介效应模型的主要原理是:存在一个中介变量M,自变量X通过中介变量M影响因变量Y。

本文认为新冠肺炎疫情X将会通过对中介变量投资者情绪M产生影响,从而对资本市场Y产生冲击,各变量的关系可由下列公式表示:

Y=cX+e1

(4)

M=aX+e2

(5)

Y=c'X+bM+e3

(6)

其中:X为自变量新冠肺炎疫情;M为中介变量投资者情绪;Y为因变量资本市场(股价波动);e表示随机误差。当满足系数c显著、系数a显著且b系数显著,即满足中介效应的检验条件。当系数c'不显著时,满足完全中介效应的检验条件。

本文采用传统的逐步回归法和Sobel检验投资者情绪的中介效应。在逐步回归法中,同时满足两个条件,则表明中介效应显著[15]:一是自变量对因变量的影响显著,二是控制任一变量后另一变量对其他变量影响显著。

2.1 两组患儿疗效对比 经过治疗,观察组患儿的总有效率(87.50%)明显高于对照组(67.50%),其差异具有统计学意义(χ2=4.591,P=0.032)。见表2。

2.模型设定与样本描述

本文以我国A股上市公司作为样本,由于国家卫生健康委员会从2020年1月10号开始公布每日全国确诊病例的数据,因此本文选取2020年1月10号到3月20号的数据。本文将个股收益率(Ret)作为股市波动的代理变量,将换手率(Turnover)作为投资者情绪(Sent)的代理变量,将新冠肺炎疫情确诊病例增速(QZ)作为新冠肺炎疫情的代理变量。借鉴温忠麟等的中介效应研究[15],本文将资产负债率(Debt Asset Ratio)、净资产收益率(Roe)、股权集中度(OC)、企业注册资本(Register Capital)作为控制变量,controls作为一系列控制变量。此外,本文还控制了行业效应进行逐步回归。模型构建如下:

Ret=∂0+∂1QZ+controls+ε1

(7)

Sent=β0+β1QZ+controls+ε2

(8)

Ret=γ0+γ1QZ+γ2Sent+controls+ε3

(9)

3.结果分析

一是新冠肺炎疫情对资本市场产生负面冲击。回归结果显示确诊增速的系数为-0.019,显著性概率为1%,说明疫情确诊增速(QZ)显著影响股市收益率(Ret),新冠肺炎疫情对资本市场产生负面冲击。该回归结果表明自变量显著影响因变量,满足逐步回归法的条件一。

二是疫情严重程度与投资者情绪负相关。回归结果显示确诊增速的系数为-0.021,显著性概率为1%。表明疫情确诊增速(QZ)显著影响投资者情绪(Sent),新冠肺炎疫情对投资者情绪产生负面影响。

三是投资者情绪与股市价格正相关。回归结果显示投资者情绪系数为0.183,显著性概率为1%。表明投资者情绪(Sent)显著正面影响股市价格(Ret)。后两个结论满足了逐步回归法的条件二。

此外,Sobel检验结果显著,投资者情绪在股市价格与新冠肺炎疫情之间的中介比例为20.83%,结论支持投资者情绪的中介效应。表明投资者情绪在股价变动和新冠肺炎疫情间存在部分中介效应,新冠肺炎疫情的变化对股票价格波动产生的影响部分是通过投资者情绪这一中介变量而产生的,即投资者情绪是新冠肺炎疫情对资本市场产生负面冲击的重要路径。

表3 中介效应检验结果

四、结论与建议

本文以我国A股上市公司为样本,利用事件研究法和中介效应检验法研究了新冠肺炎疫情对资本市场的影响及作用机制。研究结果表明:新冠肺炎疫情会给资本市场短期内造成较为严重的负面冲击,但这种负面效应不具有持续性,会随新冠肺炎疫情态势的缓和或严重,给资本市场带来或正面或负面的影响。中介效应检验结果显示:投资者情绪在股市波动与新冠肺炎疫情之间的中介比例为20.83%,表明投资者情绪是新冠肺炎疫情对资本市场产生负面冲击的重要路径。本文认为,为缓冲此类重大突发事件对资本市场的冲击,监管者、企业、投资者三方应协作联动,共同构建风险“缓冲垫”。因此,本文从监管者、企业和投资者三个角度提出建议:

1.监管者角度

从宏观层面来看,政府应长期坚持以经济建设为中心,持续夯实经济基础,及时完善财政政策,加大卫生财政投入。此外,应针对不同类型的突发事件建立相应的风险应对体系和应急管理体系,从事件预防、事中控制及事后追踪三个环节缓解突发事件对资本市场的冲击。

从微观层面来看,企业极易受到外部冲击,在疫情冲击下可能会使生产链断裂与资金周转恶化。因此,政府应针对不同行业、不同资产规模的企业制定差异化的融资制度,保障企业运营稳定。此外,政府应适当放宽相关行业的准入限制,提高民营企业的市场参与度,实现卫生医疗等用品的多元和稳定供给。此外,在重大突发公共事件发生时,相关部门应减轻企业税收负担并加大财政支出,鼓励商业银行适度放松借贷限额,为企业提供更多金融支持,使投融资市场积极运行。

最后,市场信息是投资者预估股票投资价值的重要因素。在重大突发公共事件发生时,监管部门应实时准确地公布相关权威信息,使投资者能够及时有效地获取信息。监管部门可以通过大数据识别制止不实言论的发酵,减少投资者的过度反应,确保股票市场稳定有效运行。此外,在后疫情时代的防控期间,证券监管部门应加强投资者教育,就投资专业知识和风险防范对策举办专题讲座。

2.企业角度

企业是实体经济的重要主体,是国民经济稳健运行的重要支撑,同时也是疫情攻坚战的重要防线。面对新冠肺炎疫情,企业应将突发风险应对与常态化防控相结合。新冠肺炎疫情给实体经济带来了强烈冲击,消费萎缩、生产停滞都给企业生存带来了严重威胁。企业应结合市场实况和企业发展战略,对企业生产、销售计划进行全面评估,并适时调整以应对市场变化。

此外,企业还应从财务管理的三大方面(投资、筹资、运营)进行风险防控。对于投资活动,企业应及时评估并积极应对投资风险,对风险敞口采用金融工具等手段进行套期规避,防止资金亏空风险。在筹资活动的风险管理方面,企业应建立多元稳定的融资渠道,密切关注融资扶持政策。对于运营活动,企业要科学合理地预测市场情况从而制定生产计划,注重采购、生产、销售等各环节的预算管理,防止资金的不当占用。应对后疫情时代的常态化防控,企业应建立多元稳定的融资渠道和全面系统的风险应对体系。企业在合理运筹自有资金的同时,还应拓宽直接和间接融资渠道,争取普惠金融的政策福利,提高自身现金持有和变现能力,以增强突发风险的应对能力。另一方面,企业应客观评估应对新冠肺炎疫情下企业生产运营及风险防范的短板及不足,建立风险预警和防控管理体制,提升企业应对重大突发公共事件的生存能力和抗风险能力。

3.投资者角度

投资者是资本市场的重要参与者,投资者对社会经济高质量发展与资本市场的预期,会直接影响投资者情绪和决策,从而影响着资本市场的平稳发展。此外,新冠肺炎疫情对资本市场的剧烈震荡也会使投资者利益受损。

为了保障资本市场的平稳运行和投资者自身利益,面对重大突发公共事件,投资者首先应理性正确地看待股票的正常波动,避免盲目追涨杀跌的非理性投资行为,客观理性地应对突发事件对资本市场的冲击。其次,投资者应密切关注国家和相关机构发布的权威信息,提高市场信息甄别能力,做到不信谣不传谣,避免虚假信息对资本市场产生过度反应。最后,投资者应做到事前预防,如构建恰当的投资组合对冲风险。此外,投资者还应提升自身素质和投资的专业能力,建立风险防范意识,提高风险应对能力,助力资本市场的平稳向好发展。