大客户信息透明度对企业投资效率的影响研究

2022-07-05殷枫张婧瑶

殷枫 张婧瑶

【摘 要】 有别于以往探究企业信息透明度对自身投资影响的文献,文章基于供应链信息溢出效应视角,考察大客户信息透明度对供应商企业投资效率的影响。实证结果显示,大客户信息透明度与企业投资效率呈正相关关系;当企业议价能力弱和大客户地理距离远时,二者正相关关系越强。上述投资效率的提高主要表现为对企业过度投资的抑制。针对该结果进一步探究发现,大客户信息透明度的提高会显著增加企业研发投资的比例,同时也会显著抑制企业资本支出的投资比例,但其对企业资本支出的抑制强于对研发投资的提升。文章丰富了供应链信息溢出效应的相关研究,以期为我国经济社会资源有效配置和供应链合作效率的提高提供启示。

【关键词】 大客户信息透明度; 投资效率; 议价能力; 地理距离; 供应链

【中图分类号】 F830.593 【文献标识码】 A 【文章编号】 1004-5937(2022)13-0114-10

一、引言

随着经济全球化的日益加深,供应链间的竞争早已取代企业竞争,是鉴证企业乃至国家竞争力的有力代名词。“十四五”规划提出,要提升产业链供应链现代化水平,分行业做好供应链战略设计和精准施策,形成具有更强创新力、更高附加值、更安全可靠的产业链供应链。为构建和维护良好供应链关系,企业在该系统中扮演各自角色,相辅相成、互相成就,逐渐演变成“休戚与共”的利益联盟。尤其是企业选择一定销售量占比的少数客户作为主要客户,导致上述供应链联动现象愈发明显、客户影响企业各项决策的作用越来越大。此种情况下,客户信息如何对企业投资产生影响,具体而言,大客户信息透明度对企业投资决策的影响如何,值得思考。

对企业投资决策的关注,一直以来都为实务界和学术界所热衷。当前我国坚决实行精准投资、有效投资的“稳投资”举措,无疑是经济提质增效的有效保证。同样的,学术界广泛认为影响企业投资决策的因素众多且复杂。已有文献表明,企业信息透明度是影响投资效率的重要因素之一,但相关研究主要集中在企业信息透明度对自身投资效率的影响。周中胜等[1]认为,由于透明的会计信息减少证券市场中信息不对称的原因,信息透明度与资源配置效率呈正相关关系;张兴亮等[2]发现,信息透明度可以缓解不同股权性质的企业非效率投资问题。近年来,逐渐有研究探讨供应链中客户信息质量对供应商投资效率的影响。例如,Raman et al.[3]提出客户盈余管理会左右企业的投资行为,造成企业关系专用性投资增加。Chen et al.[4]实证发现,客户的管理层盈余预测报告可读性与企业的投资效率呈正相关关系。但鲜有文献基于大客户信息透明度视角探究其对企业非效率投资的成因。

本文利用A股上市公司客户-企业组合数据,考察大客户信息透明度对企业投资效率的影响。研究发现,大客户信息透明度的提高会在供应链上进行纵向传导,从而产生溢出效应。大客户信息越趋向于透明,越有利于缩小供应鏈上下游企业间的信息不对称程度,企业投资效率越高,并且二者正相关关系会在企业议价能力弱和大客户地理距离远时越强。另外,拥有大客户的企业其投资效率的提升,主要表现为过度投资发生的概率和程度显著变小。进一步探究得出,这主要是因为大客户信息透明度对企业资本支出的约束强于对研发投资的提升。

本文可能的主要贡献在于:第一,丰富了供应链信息溢出效应的相关研究。已有文献从多方视角探究了供应链信息溢出效应对企业的影响[5-7]。本文试图厘清大客户信息透明度与企业投资决策的关系,强化了对供应链信息溢出效应相关研究的认识和理解。第二,以往对企业投资决策的影响因素研究主要集中在宏观、行业及企业自身方面[8-9],探究企业信息透明度对自身投资决策的影响,仅有少数文献考察供应链信息溢出对企业投资决策的影响[4-5]。本文将研究视角置于供应链关系之内,从供应链这一纵向传导路径出发,深入探究客户信息透明度对企业投资决策水平的动态影响,有助于拓展企业投资决策影响因素的研究视角。第三,本文的研究内容也为我国“稳投资”举措提供数据支撑。

二、文献回顾

随着现代供应链发展的逐步深入,供应链内部成员在这段合作关系中相互依赖,渐渐成为对方不可分割的利益相关者。这是供应链信息溢出效应存在的重要原因。国内外学者主要从以下四方面对供应链信息溢出效应进行探讨。

第一,供应链信息溢出效应对企业股价的影响。Olsen

et al.[10]最先发现客户销售公告会引起企业的股价波动。而后有学者认为客户的盈余或破产公告分别会对供应商股价产生积极或消极影响[11-12]。Cohen et al.[13]认为,主要客户的股票回报能够对企业的股票回报起到引导作用,投资者可通过观察主要客户的股票收益率,从而预测供应商企业的股票收益率。Cheng et al.[14]还发现波动后的供应商股价会发生回转。国内学者则基于供应链这一纵向传导路径从不同角度追踪客户企业的相关信息给供应商股价带来的影响,包括客户盈余公告、客户股价崩盘风险等[15-16]。

第二,供应链信息溢出效应对企业投资决策的影响。早期文献大多将客户盈余信息作为探究影响企业投资决策的切入点[3,17]。Jun-Koo Kang[18]发现企业规模较小以及与客户经济联系不强的情况下,客户的盈余重述可能会导致企业直接终止与其的合作关系。近年来有学者将企业财务数字信息之外的文本信息纳入供应链信息溢出效应的研究范畴。例如,从客户年报披露的风险信息以及管理层盈余预测可读性两个角度探究客户文本信息对企业投资决策的影响,结果表明二者皆与企业投资效率呈正相关关系[4-5]。

第三,供应链信息溢出效应对企业现金持有决策的影响。与之前国内外学者普遍关注客户财务信息与企业投资决策的关系不同,国内学者底璐璐等[6]独辟蹊径,从客户文本信息角度考察客户年报负面语调对企业现金持有决策的影响。研究结果发现,客户的年报语调越消极,企业则会持有更多的现金,表明客户年报净负面语调在供应链上存在传染效应。

第四,供应链信息溢出效应对证券分析师的影响。Guan et al.[7]认为,在分析师跟踪客户的前提下,客户盈余消息越多,分析师修改对企业预测结果的可能性就越大。随后,Luo et al.[19]发现,供应链信息溢出效应有益于证券分析师利用供应链上下游企业间的信息,对企业进行盈余预测,而且供应链信息提高了分析师的预测准确度。

综上所述,尽管有关供应链信息溢出效应的文献逐渐增多,但现有关于供应链信息溢出效应的研究并不多。目前,我国经济正处于新型转轨时期,且与西方的资本市场制度环境不同。本文结合大客户、企业个体特征,对大客户信息透明度与企业投资的关系进行探讨,以期厘清二者间的作用关系和具体经济后果。

三、理论分析与研究假设

(一)大客户信息透明度与企业投资效率

搜集、利用相关信息对投资项目的预期收益展开合理评估,是企业进行投资决策的必要步骤。具体到供应链系统中,在上下游企业各自评价契约方营收业绩时,企业信息通常具有重要的参考作用。Chen et al.[4]认为客户年报的风险信息披露会明显提高企业的投资效率,这是企业利用信息进行经营决策的重要表现。赖淑妙等[17]研究发现,客户盈余重述会导致其下游企业的研发投资减少、投资效率降低。由此推定,大客户信息透明度会对企业投资决策产生影响。原因有二:第一,大客户信息透明度的高低,意味着供应链各方企业掌握合作伙伴信息的多少,企业可凭借切实可靠的客户信息如真实的产品销售状况等,考量未来一段时间内企业销售给客户的产品订单量,并判断行业预期,进而预测企业自身的发展潜力,及时制定和调整经营策略。第二,大客户作为企业产品的主要销售对象,若具备稳定运营、持久盈利的良好素质,不仅可以维系企业收入的稳定性,还能保证企业营运资金的正常流动和周转。这样企业才能够确保未来投资项目不会出现资金流断裂。故而,对大客户信息透明度的研究有利于企业正确评判客户的支付能力,使企业合理分配对投资项目的资金投入。

具体而言,大客户的信息透明度越高,意味着处于供应链合作关系中的企业互相之间掌握的信息几近同步,企业能够取得主要客户更多的公开和私人信息,知晓对方的产品实际销售水平和经营策略,以正确估计投资项目的预期获益水平,这对企业投资效率的提升十分有利。例如,Chiu et al.[5]研究发现,客户公司年报中披露的风险信息,包含公司通常不会主动对外公开的基本风险信息,而这些信息于企业而言尤为重要,在评估特定关系投资时,此类信息披露会提高企业投资效率;此外,客户年报披露的风险信息还可以为企业私下从客户方获取需求信息提供验证,从而提高企业的投资效率。Chen et al.[4]认为,客户的管理层盈余预测报告可读性越高,与复杂的报告相比,企业从简单明了的报告中获取的信息更为丰富;客户的管理层盈余预测可读性越高,释放着客户整体透明度更高的信号,使得供应链上下游企业之間的“信息鸿沟”逐渐缩小,即信息不对称程度降低,进而提高企业的投资效率。反之,如果大客户的信息透明度越低,则企业和大客户之间的信息不对称程度就越高,而主要客户作为企业重要的收入来源,若企业无法获取客户真实的销售现状和预期发展,也就不能做出正确的投资决策,即实际投资额偏离正常水平,致使投资效率低下。为此,本文提出假设1。

H1:在其他条件相同的情况下,大客户信息透明度越高,企业投资效率越高。

(二)议价能力的调节效应

在供应链关系中,企业议价能力的高低是市场地位和竞争力的直接体现,并在上下游企业的博弈中起决定作用。大客户信息透明度对企业投资效率的作用大小,可能会因企业议价能力的强弱有别而存在差异。一般而言,当市场中的企业数量较少或可供选择的客户数量较多时,企业就会在这段合作关系中处于优势地位[20]。该优势体现在,议价能力强的企业除可获取客户公开信息之外,还可以通过较为密切的供应链关系或其他私人渠道,取得更及时、更丰富且可信度更高的私密信息。这意味着大客户与议价能力强的企业分享准确需求信息的可能性更大[5]。反之,议价能力弱的企业在与大客户的合作关系中无谈判优势可言。原因在于,此时大客户较少分享准确的需求信息。另外,客户私下提供的信息也不一定是可信的,且企业也不太可能从客户公开披露之外的私人渠道获取客户信息。故议价能力较低的企业更易受到主要客户的“信息要挟”,使大客户信息在企业评估投资项目未来盈利能力时的作用更加凸显。例如,Chiu et al.[5]实证分析得出,客户年报披露的风险信息与企业投资效率呈正相关关系,且当客户议价能力相对于企业议价能力较强时,客户年报披露的风险信息与企业投资效率呈正相关关系越强。基于上述分析,可推断,企业相对议价能力弱更加剧了其对于大客户信息的依赖性。据此,本文提出假设2。

H2:在其他条件相同的情况下,当企业议价能力越弱时,大客户信息透明度与企业投资效率正相关关系越强。

(三)地理距离的调节效应

已有研究发现,地理距离是影响契约各方信息交流的重要因素[21]。具体到由客户-企业构建的二元交易系统中,企业对主要客户的信息依赖程度可能会受到二者间地理距离的影响。首先,大客户的地理距离较远会影响企业履行监督职能。由于客户-企业是利益密切相关的结合体,客户信息可以作为反映企业未来发展状况的“晴雨表”,其中包括销售收入、公司前景等,皆是影响企业进行经营决策的重要参考标准[6],故企业会尽可能履行监督职能。在面对相距较远的大客户时,企业对大客户经营发展的监督治理成本会随之提高,亲赴客户所在地考察的可能性亦大大降低[22]。其次,远距离的大客户会让企业花费更大的交流成本,大客户的经营策略和预期发展潜力等信息都难以甚至无法得知[21]。以上两种原因,皆加深了企业对主要客户的信息依赖,让企业面临处于信息劣势地位的风险。因此,当大客户地理距离远时,其企业信息透明度对于企业评估投资项目的未来盈利能力更具参考价值。基于上述分析,提出假设3。

H3:在其他条件相同的情况下,当大客户地理距离远时,大客户信息透明度与企业投资效率正相关关系越强。

四、研究设计

(一)研究样本和数据来源

本文手工筛选出A股非金融类上市公司年报中的1 464对客户-企业组合作为观测值。其中大客户的认定标准为当期销售额最高的客户作为本文的研究样本。由于目前我国关于供应链信息披露尚未形成统一规范,故后续分析时样本数量有所减少。本文使用的其余公司财务数据均来自CSMAR数据库。

(二)变量定义

1.投资效率

本文的被解释变量是企业的投资效率(INV)。关于投资效率的衡量,借鉴Richardson模型进行计算,如公式1所示。該模型中的残差ε表示非效率投资,残差值为正表示过度投资规模(OverEXINV),残差值为负表示投资不足规模(UnderEXINV),回归的拟合值是估计的最佳投资水平[23]。

INVi,t=α+β1INVi,t-1+β2Qi,t-1+β3Levi,t-1+β4Agei,t-1+

β5Sizei,t-1+β6Returni,t-1+β7Cashi,t-1+∑Year+∑Ind+εi,t

(1)

上式中,INVi,t和INVi,t-1分别表示当期和上期新增投资,等于(购建固定资产、无形资产及其他长期资产的支出+取得子公司及其他营业单位支付的现金净额-处置固定资产、无形资产和其他长期资产收回的现金净额-当期折旧费用)/总资产。Qi,t-1表示t-1年末TobinQ值。Levi,t-1代表t-1年末的资产负债率。Agei,t-1表示截至t-1年末的公司上市年限的自然对数。Sizei,t-1表示t-1年末公司总资产的自然对数。Returni,t-1表示t-1年股票回报率。Cashi,t-1表示t-1年末现金与总资产的比率。

为使投资效率结果更具稳健性,参考已有做法,将公式1回归的残差值大小按升序排列,剔除前10%样本,将后90%样本留作使用[24-25]。

2.信息透明度

本文的解释变量是大客户的信息透明度(SYN)。关于信息透明度的衡量,参考已有研究,采用股价同步性衡量公司信息透明度,如公式2、公式3所示[26-28]。现有文献已证明,股价同步性(SYN)的值越大,表示股价同步性越高,股价特质信息越低,信息不对称程度越高,信息透明度越低。

ri,t=β0+β1rm,t+β2rl,t+εi,t (2)

SYNi=Ln() (3)

上式中,ri,t为第t周的个股收益率,rm,t为第t周的市场收益率,rl,t为第t周的行业收益率。公式2回归得到的拟合值即为公式3中的R■■。

3.议价能力

借鉴已有研究,本文使用上市公司向其客户提供的净商业信用额(TCC)作为议价能力的衡量指标[29]。具体公式如下:

净商业信用额(TCC)=(应付账款+应付票据+预收账款)-(应收账款+应收票据+预付账款) (4)

当企业议价能力高于同行业议价能力的中位数时,TCC取1,否则为0。

4.地理距离

本文参考Cumming et al.[30-31]的做法将地理距离(Cusfar)界定为大客户与企业之间的空间距离。先确定企业、客户每家企业的注册地址,再使用百度拾取坐标系统查询注册地址具体经纬度坐标,最后利用所得坐标计算二者相隔的球面距离。

C=sin(LatSC)×sin(LatCC)×cos(LongSC-LongCC)+

cos(LatSC)×cos(LatCC) (5)

空间距离=R×Arccos(C)× (6)

公式5中的LatSC表示企业注册地址的纬度,LatCC表示客户注册地址的纬度,LongSC表示企业注册地址的经度,LongCC表示客户注册地址的经度。公式6中的R为地球平均半径6 371千米。当企业与大客户间的地理距离高于同行业地理距离的中位数时,Cusfar取1,否则为0。

(三)模型设计

为检验以上假设,本文建立模型1,具体如下:

INVi,t/OverEXINVi,t/UnderEXINVi,t=α+β1SYNj,t-1+

β2Topi,t-1+β3ChairmanGMi,t-1+β4Boardi,t-1+β5Opri,t-1+

β6Sizei,t-1+β7Cashi,t-1+β8Levi,t-1+β9cvi,t-1+∑Year+

∑Ind+εi,t 模型1

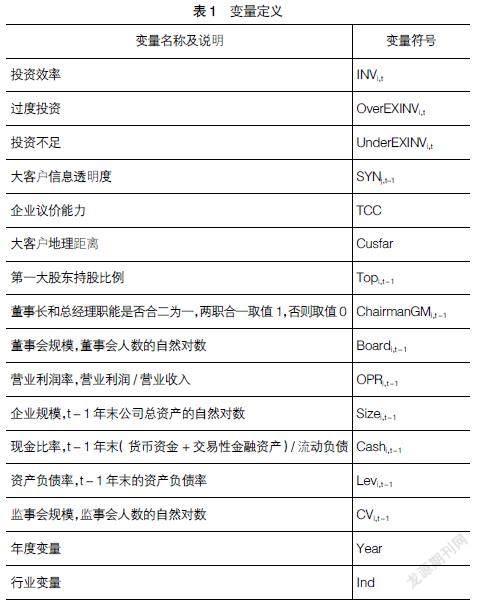

具体变量定义见表1。

五、实证结果与分析

(一)描述性统计

从披露具体客户-企业的上市公司数量可以看出,总体数据量较低,这是由于目前针对上市公司信息披露还未有统一规定。表2列示的是描述性统计结果。可以看到,INVi,t均值为0.038,表明样本实际投资水平偏离最佳投资水平的差额是3.8%,且INVi,t最小值大于0,说明样本中的企业存在投资效率低下的现象。这与之前学者得出的结果无明显差异[24]。SYNj,t-1的均值为-0.137,标准差为0.792,最小值为-2.335,最大值为1.569,说明大客户整体信息透明度处于较高水平,信息不对称程度较低。但不同企业呈现的信息透明度悬殊较大,可见信息披露标准未统一。另外,在控制变量中,Boardi,t-1、Sizei,t-1和Cashi,t-1的标准差较大,说明样本当中的企业其上述指标存在较大差异。

(二)多元回归分析

表3报告了H1的回归结果。从Panel A中可以看出,SYNj,t-1系数为正且在10%水平上显著,表明大客户信息透明度高,企业的投资效率越高,即H1成立。这可能是因为大客户信息透明度越高,企业与大客户信息不对称程度越低,双方的道德风险和逆向选择问题会有所改进,企业所获关于主要客户的公开或私密信息,会在时效和数量上趋向同步,最终导致企业投资效率的显著提高。该结果验证了前文的猜想,说明大客户信息会在供应链上产生溢出效应,影响企业投资决策。另外,Panel B结果显示,SYNj,t-1系数为正且在5%水平上显著,但Panel C中的SYNj,t-1系数为正却不显著,表明大客户信息透明度与企业的投资效率的正向关系主要体现在较高的信息透明度更好地抑制了企业过度投资,但对投资不足行为的抑制并不显著。

表4報告了企业议价能力对大客户信息透明度与企业投资效率关系的调节作用。如Panel A和Panel B的分组结果所示,Panel A中的SYNj,t-1系数虽为正却不显著,Panel B中的SYNj,t-1系数为正并在5%水平上显著,说明大客户信息透明度对企业投资效率产生正向影响,且在企业议价能力弱的一组中表现更为明显。这为本文H2的成立给予支持,即在其他条件相同的情况下,企业议价能力越弱,大客户信息透明度与企业投资效率的正相关关系越强。原因在于,议价能力弱的企业通常处于信息劣势地位,且无法从其他渠道获取客户相关的私有信息,故更依赖于大客户信息。为知晓企业具体的非效率投资行为,基于企业议价能力的强弱分组,进一步考察了大客户信息透明度与企业过度投资(OverEXINV)和投资不足(UnderEXINV)的关系。表4中Panel C和Panel D的结果显示,议价能力越弱的企业,其非效率投资行为的弱化主要在于企业过度投资行为的减少。

表5显示了H3的回归结果,即大客户地理距离对大客户信息透明度与企业投资效率关系的调节作用。据Panel A和Panel B的分组结果所示,大客户信息透明度皆对两组企业的投资效率产生正向影响,且在大客户地理距离远的一组中SYNj,t-1系数为正并在1%水平上显著,表明在其他条件相同的情况下,当大客户地理距离远时,其信息透明度与企业投资效率正相关关系越强,即H3成立。这可能是因为,远地理距离造成的种种“隔阂”会抬高企业的交流成本;再者,企业的监督职能在实际履行中同样会遭遇多重困难。于企业而言,此时更倾向于从大客户信息当中寻找相关线索,客户信息的参考价值和被依赖度大大提升。并且,基于大客户地理距离远近分组,进一步考察了大客户信息透明度与过度投资(OverEXINV)和投资不足(UnderEXINV)的关系。如表5中Panel D的结果列示,SYNj,t-1系数为正并在1%水平上显著,这表示供应链上下游企业间的地理距离越远,主要客户的信息透明度会显著抑制企业过度投资行为。Panel C的结果表示地理距离越近的大客户企业,其信息透明度抑制企业过度投资并不显著。

六、进一步分析与稳健性检验

(一)进一步分析

前文的一系列结果均表明,大客户信息透明度可以有效弱化企业过度投资行为。对此,本文为深入探究其具体经济后果,进一步考察了大客户信息透明度对企业投资结构的影响。

结合本文研究数据并参考已有文献对投资结构的理解[32],现将投资结构细分为资本支出投资(CAPX)和研发投资(R&D)。具体而言,资本支出投资(CAPX)等于当年资本支出投资的变化量/总资产;研发投资(R&D)等于当年研发变化量/总资产。将模型1中的被解释变量依次替换为资本支出投资(CAPX)和研发投资(R&D)、控制变量替换为影响资本结构的变量分别进行回归,结果如表6所示。Panel A的结果报告了大客户信息透明度与资本支出投资的关系,SYNj,t-1系数为正并在10%水平上显著,意味着大客户信息透明度越高,企业资本支出投资比例会显著降低。此外,Panel B显示SYNj,t-1系数为负并在5%水平上显著,这说明大客户信息透明度越高,企业研发投资比例会显著增加。故结论为,大客户信息透明度的提高会显著增加研发投资的比例,却会抑制资本支出的投资比例。另外,两组样本中SYNj,t-1的回归系数报告了大客户信息透明度对企业资本支出的抑制作用会大于对研发投资的提升作用。这可能是由于资本支出占总投资的比例较大,信息透明度对其产生的抑制作用的边际贡献则较大。

(二)稳健性检验

1.信息透明度的衡量

为检验实证结果的稳健性,本文借鉴伊志宏等[33]的做法计算股价同步性,对主要结果进行检验。具体公式如下。

Ri,w,t=β0+β1RM,w,t+β2RM,w-1,t+β3RI,w,t+β4RI,w-1,t+εi,w,t

(7)

SYNCHi,t=Ln() (8)

稳健性检验结果皆与前文的主要结论一致:表7的Panel A中SYNCHj,t-1系数为正并在10%水平上显著,表明大客户较高的信息透明度高可以提升企业的投资效率。表7的Panel B结果显示,SYNCHj,t-1系数为正并在5%水平上显著,反观Panel C中的SYNCHj,t-1系数为正却不显著。该结果透露,大客户信息透明度与企业投资效率的正相关关系主要体现在较高的信息透明度更好地抑制了企业过度投资,却对投资不足的遏制功效不明显。

2.投资效率变量替换

另外,本文参考已有文献,在衡量投资效率的公式1中将TobinQ值替换为销售收入增长率[25]。稳健性结果与本文的主要结论一致,即大客户信息透明度与企业投资效率的正相关关系主要得益于企业过度投资的显著减少。结果见表8。

七、研究结论与建议

本文考察大客户信息透明度与企业投资效率的关系,同时基于企业和客户个体特征对二者关系进行探究,得出以下主要结论:(1)在其他条件相同的情况下,大客户信息透明度与企业投资效率呈正相关关系。(2)当企业议价能力越弱和大客户地理距离越远时,大客户信息透明度与企业投资效率的正相关关系越强。(3)大客户较高的信息透明度对企业投资效率的提升,主要得益于减少了过度投资行为。需要说明的是,大客户信息透明度对企业资本支出的约束强于对研发投资的提升。

本文的研究结论提示:第一,我国证券监管机构在关注企业信息透明度对自身投资决策的影响之外,也应重视企业信息透明度对其他企业投资决策的影响。另外,企业特征作为不可忽视的因素,同样会对企业的投资决策有着不可抗力的影响作用,证券监管机构需有效关注并利用这些企业特征,以优化资本市场和提升资源配置效率。第二,本文的研究内容提醒各企业,需注意规划不同类型的投资比例,保持动态调整和升级投资结构。第三,监管机构应进一步优化健全信息披露制度,并积极引导企业做出良性示范,这有助于资本市场中的利益相关者充分了解和评价企业。

【参考文献】

[1] 周中胜,陈汉文.会计信息透明度与资源配置效率[J].会计研究,2008(12):56-62,94.

[2] 张兴亮,夏成才.信息透明度对公司过度投资与融资约束的影响研究[J].经济与管理研究,2011(8):39-49.

[3] RAMAN K,SHAHRUR H.Relationship-specific investments and earnings management:evidence on corporate suppliers and customers[J].The Accounting Review,2008,83(4):1041-1081.

[4] CHEN C,et al.Linguistic information quality in customers’forward-looking disclosures and suppliers’investment decisions[J].Contemporary Accounting Research,2019,36(3):1751-1783.

[5] CHIU T J,et al.Customers’risk factor disclosures and suppliers’investment efficiency[J].Contemporary Accounting Research,2019,36(2):773-804.

[6] 底璐璐,罗勇根,江伟,等.客户年报语调具有供应链传染效应吗?——企业现金持有的视角[J].管理世界,2020(8):148-162.

[7] GUAN Y,et al.Analyst following along the supply chain[J].Review of Accounting Studies,2014,20(1):210-241.

[8] 杨金坤,宋婕,张俊民.强制社会责任披露与企业投资不足:投资挤出抑或拉动[J].山西财经大学学报,2019(10):100-112.

[9] 王靖宇,张宏亮.产品市场竞争与企业投资效率:一项准自然实验[J].财经研究,2019(10):125-137.

[10] OLSEN C R.et al.Vertical information transfers:the association between retailers' sales announcements and suppliers' security returns[J].Journal of Accounting Research,1985,23(3):144-166.

[11] PANDIT S,et al.Information externalities along the supply chain[J].Contemporary Accounting Research,2011,28(4):1304-1343.

[12] HERTZEL,et al.Inter-firm linkages and the wealth effects of financial distress along the supply chain[J].Journal of Fianacial Economics,2008,87(2):374-387.

[13] COHEN L,FRAZZINI A.Economic links and predictable returns[J].Journal of Finance,2008,63(4):1977-2011.

[14] CHENG C S,et al.Does the market overweight imprecise information?[J].Evidence from Customer Earning Studies,2014,19(3):1125-1151.

[15] 王雄元,高曦.客户盈余公告对供应商具有传染效应吗?[J].中南財经政法大学学报,2017(3):3-13,158.

[16] 彭旋,王雄元.客户股价崩盘风险对供应商具有传染效应吗?[J].财经研究,2018,44(2):141-153.

[17] 赖淑妙.盈余重编之供应链外溢效果[D].台北:台湾政治大学博士学位论文,2009.

[18] JUN-KOO KANG,et al.Spillover effects of earnings restatements along the supply chain[C].The Fifth Annual Research Conference of Chinese Accounting Professors' Association,2012.

[19] LUO N,NANDU J.Information complementarities and supply chain analysts[J].The Accounting Review,2015,90(5):1995-2029.

[20] DOWLATSHAHI S.Bargaining power in buyer-supplier relationships[J].Production and Inventory Management Journal,1999,40(1):27.

[21] 程小可,宛晴,李昊洋.大客户地理邻近性对供应商企业会计稳健性的影响研究[J].审计与经济研究,2019(5):65-73.

[22] 唐斯圆,李丹.上市公司供应链地理距离与审计费用[J].审计研究,2019(1):72-80.

[23] RICHARDSON S.Over-investment of free cash flow[J].Review of Accounting Studies,2006,11(3):159-189.

[24] 刘艳霞,祁怀锦.管理者自信会影响投资效率吗——兼论融资融券制度的公司外部治理效应[J].会计研究,2019(4):43-49.

[25] 宋玉臣,乔木子,李连伟.股权激励对上市公司投资效率影响的实证研究[J].经济纵横,2017(5):105-111.

[26] DURNEV A,et al.Does greater firm- specific return variation mean more or less informed stock pricing?[J].Journal of Accounting Research,2003,41(5):797-836.

[27] 孟庆斌,邹洋,侯德帅.卖空机制能抑制上市公司违规吗?[J].经济研究,2019(6):89-105.

[28] 朱红军,何贤杰,陶林.中国的证券分析师能够提高资本市场的效率吗——基于股价同步性和股价信息含量的经验证据[J].金融研究,2007(2):113-124.

[29] 王迪,刘祖基,赵泽朋.供应链关系与银行借款——基于供应商/客户集中度的分析[J].会计研究,2016(10):42-49,96.

[30] CUMMING D,et al.Local bias in venture capital investments[J].Journal of Empirical Finance,2010,17(3):362-380.

[31] TIAN X.The causes and consequences of venture capital stage financing[J].Journal of Financial Economics,2011,101(1):132-159.

[32] 付文林,趙永辉.税收激励、现金流与企业投资结构偏向[J].经济研究,2014(5):19-33.

[33] 伊志宏,杨圣之,陈钦源.分析师能降低股价同步性吗——基于研究报告文本分析的实证研究[J].中国工业经济,2019(1):156-173.