中美玉米期货市场波动的关联性及其溢出效应研究

2022-07-05周大朋穆月英

周大朋 穆月英

摘要:玉米期货作为我国最早一批设立的农产品期货市场,在套期保值、价格发现等发挥了多方面的作用。近日中国玉米期货市场价格波动剧烈,受到各界高度关注。本文选取2010年—2022年中美玉米期货价格的日度数据,通过构建BEKK-GARCH模型和DCC-GARCH模型,从中美玉米期货市场价格的关联性及溢出效应视角进行分析。结果表明:中美玉米期货市场存在双向的波动溢出效应,并且美国对中国玉米期货市场溢出效应更强;中美两国的玉米期货市场存在很强的动态相关性,即使政策、突发事件也只能产生轻微的影响。

关键词:中美玉米期货 波动溢出效应 动态关联性 BEKK-GARCH模型 DCC-GARCH模型

*基金项目:国家社会科学基金重大项目“我国粮食生产的水资源时空匹配及优化路径研究”(18ZDA074)。

我國是世界上重要的玉米生产和消费大国,玉米在我国经济发展和社会生活中具有重要的地位。随着生猪饲料、清洁能源等需求的提升以及中美贸易战、新冠肺炎疫情的影响,玉米价格在最近几年的时间里持续走高。由于农产品易受到市场风险和自然风险影响的特点,我国玉米现货市场面临着价格波动的风险。从风险角度来看,玉米期货的出现为该行业提供风险规避和转移的可能。但是由于近日国际油价的剧烈波动,使得市场对醇类产品及玉米的需求不断变化,国内玉米主力合约价格和国外的CBOT玉米期货价格处于“过山车”式的波动。农产品期货价格的剧烈波动不仅增加了投资者的损失,同时也降低了农产品期货进行套期保值的效果。

由于美国是世界第一大玉米生产和消费国,其具有代表性的CBOT玉米期货是全球玉米期货市场中的“指向标”,美国的玉米期货市场建设比较完善和发达,在国际市场中掌握很强的定价权。我国的玉米期货市场随着近些年的改革已经逐渐与世界接轨,也必然会与国外期货市场产生联系。因此本文选择研究中美玉米期货市场之间的价格波动溢出效应,分析两国玉米期货市场价格波动的溢出程度以及动态关系,为我国今后在世界玉米期货市场中争夺定价权以及防范外部风险。

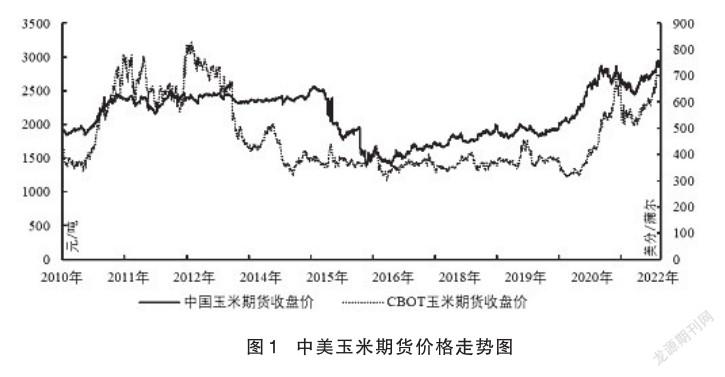

中美玉米期货价格的走势图如图1所示,我国的玉米期货收盘价在2010年到2014年之间走势比较平稳。而在2015年由于股市的剧烈的波动出现下跌,之后处于一个缓慢的上升的趋势。在2018年的贸易战之后以及近期新冠肺炎疫情的影响下,中国玉米期货出现了较快的增长以及震荡。从美国玉米期货收盘价走势看,在2015年之前收盘价的走势波动较大,随后在长达5年多的时间里,玉米期货价格走势相对比较平稳。在2020年后的疫情影响,玉米期货市场也出现了价格抬升和波动。

目前我国玉米的产能较大,不用大规模的依赖于进口,因此我国的玉米期货对现货市场的反应比较明显,同时玉米的商品化水平较高,期货市场中的价格波动更加符合实际情况。美国是世界的玉米生产大国,对国际玉米有一定的定价权,玉米期货作为全球化水平较高的品种,存在全球联动效应。从中美玉米期货收盘价的波动的趋势来看,美国的玉米期货价格波动程度比中国玉米期货价格要小,并且两者在绝大多数的时间内波动具有一致性。

(一)模型构建

1.BEKK-GARCH模型设定。首先确定一个二维变量,将二元的BEKK-GARCH模型展开如公式(1-3)所示:

是滞后一期的标准化残差系数,是滞后一期的条件协方差的系数。DCC-GARCH模型分两步估计参数:第一步,估计单变量的GARCH(1,1)模型,并且计算标准化残差序列,第二步,利用标准化残差序列估计动态相关系数。公式11是最终模型的矩阵表达形式。

(二)变量选取及检验

中美玉米期货对数收益率的描述性统计如表1所示,从极值、标准差可以看出中国的玉米期货收益率的波动要大于美国的玉米期货收益率。中美玉米期货的收益率序列呈现出左偏的特征且都不服从正态分布,因此本文后续的建模选择的是t分布。

为了保证序列的平稳性,本文采取ADF单位根检验的方法,从表2可以看出,中美玉米期货的收益率序列是平稳的,可以进行后续的分析。

(三)溢出效应分析

从检验结果来看,三个原假设在1%的显著性水平都被拒绝。可以认为中国与美国的玉米期货市场之间存在双向的价格溢出效应,因此中国与美国的玉米期货价格彼此之间有一定的引导作用。并且从检验结果的F统计量可以看出,美国玉米期货市场对中国的玉米期货市场的溢出效应更大,中国的溢出效应相对来说更弱些。

(四)动态关联性分析

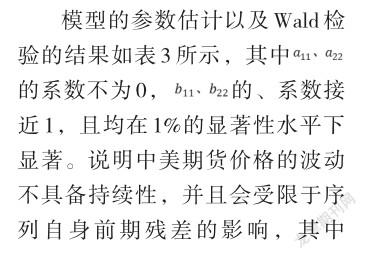

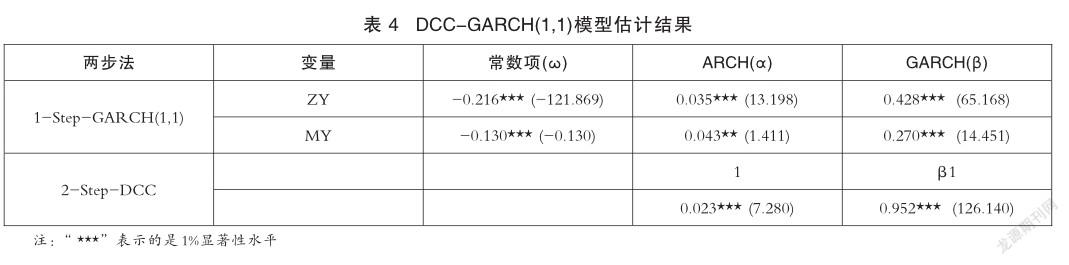

对于中美玉米期货价格的两者之间的溢出效应已经由BEKKGARCH(1,1)模型得到,接下来采用DCC-GARCH(1,1)模型來衡量两国玉米期货价格之间的动态相关性。首先进行两步法构建模型所得结果如表4所示,第一步构建的单变量GARCH(1, 1)模型,

其中变量ZY在1%的显著性水平下的ARCH项和GARCH项显著,变量MY在5%的显著性水平下ARCH项显著,在1%显著性水平下GARCH项显著。并且各个变量的系数都小于1,可以认为变量的波动具有持久性和时变性。第二步构建的DCC模型中的系数1+β1<1,系数在1%置信水平下均显著,说明模型稳定。中国玉米期货和美国玉米期货价格之间的动态相关性和动态条件相关性明显且具有持续性。

中美玉米期货价格的动态相关系数如图2所示,在数据所选取的区间内,中美玉米期货价格的动态相关系数一直维持在高位,动态相关系数的区间是0.91-0.99之间,并且一般维持在0.98左右的高位。结合上述研究结果可以发现,中美玉米期货价格总体而言具有很强的关联性,两个的玉米期货市场走势具有很高的一致性,动态关联性明显。只有在极个别的时间点内如2013年、2015年以及2018年的某一段时间内出现短暂的背离,结合具体情况来看,2013年的玉米市场的临时储备政策干预了市场运行节奏,玉米期货市场在5月达到历史高位,而国外的玉米期货近期价格和远期价格倒挂,内外价差扩大;2015年中国股灾让期货市场也深受影响,与国外期货市场价格脱节;2018年的中美贸易战让大宗商品价格暴涨,导致国内国外期货市场价格失真。因此综合来看,当国内的政策干预、股市的震荡以及突发重大事件会使得国内国外市场关联性降低,但是总体上来说,中美两国的玉米期货市场关联度极高,且很难出现不稳定的价格冲击。

本文运用中美玉米期货收盘价对数收益率的2010年1月4日至2022年3月31日的日度数据,构建BEKK- GARCH和DCCGARCH模型来对中美玉米期货市场的价格波动溢出效应和关联性进行分析,得出主要结论如下:

第一,中国玉米期货价格在2015年有较大的波动,美国玉米期货价格在2014年之前波动较大,并且两者在2018年贸易战之后价格都呈现出上升趋势,在其他年份的波动比较平稳并且价格走势一致性很高。从总体来看,中国玉米期货比美国玉米期货的收益率波动程度更大,说明我国的期货市场建设仍然有较大的提升空间。

第二,从波动溢出效应来看,中美玉米期货市场存在双向的溢出效应,并且美国的CBOT玉米期货对我国的玉米期货溢出效应更大,可以认为美国期货市场的风险更容易传到国内。因此在国际期货市场上,我国较美国的玉米期货市场的定价权仍然有所差距,但是从影响程度来看,我国的玉米期货的影响力在逐渐增强,受到美国期货市场的波动在减弱,基本能够保证独立运行。

第三,从两者的动态相关性来看,中美玉米期货价格具有很强的相关性,并且动态关联系数稳定在0.9以上。在特殊的情况如国际关系、股市剧烈震荡等,会使得中美玉米期货市场之间的关联性下降,但是下降的幅度有限。说明我国玉米期货市场的国际化进程效果明显,与发达国家的市场价格接轨程度高。

根据上述结论,给出以下结论:

第一,继续推进我国玉米期货市场建设和创新。目前美国玉米期货价格对我国的玉米期货市场的影响正在逐渐减弱,这需要我国把握机会提升玉米在国际市场的地位和争夺国际定价权。为此,我国需要加快期货市场法律法规的更新和完善,增加玉米期货市场的价格和风险自我调节的自由度,充分发挥市场的资源配置等优势,建设具有高水平、高透明度新型玉米期货市场。

第二,保证玉米的种植面积和产量,保证国内玉米供给,防范供需缺口扩大。目前在政策的倾斜下大豆扩张可能会导致玉米种植面积缩小,如果我国玉米产能大幅下降,就需要加大从国外进口来解决国内的缺口。这样就会导致我国玉米对外产生依存度以及国际定价权的丢失,从而对我国的玉米产业和企业产生冲击。此外,还要加强与美国、巴西等玉米出口大国的交流与合作,尽量避免贸易摩擦带来的玉米价格剧烈变动。

第三,加强期货市场内外监管,防范整体性风险。随着经济全球化和我国期货市场国际化进程加快,我国期货市场必然会面临来自国际的经济运行状况和政策等影响,国际市场的价格也更加容易传导到国内。因此要增强玉米期货市场价格风险管理能力,建立和完善风险预警机制,减少因价格异常波动带来的期货市场整体性风险。同时对国内期货市场交易行为、手段方式等进行监管,提升期货市场参与者的素质,树立正确的投资观念。

参考文献:

[1]郭娆锋.中美玉米期货与现货价格的联动性研究[J].价格理论与实践,2015(11):119-121.

[2]郁纪树,刘禹彤.贸易战背景下中美两国农产品期货价格与波动传导机制研究——以玉米、大豆期货为例[J].时代金融(上旬),2020(6):34-36.

[3]赵晨雨.中美玉米期货市场波动溢出效应的实证分析[D].北京:对外经济贸易大学,2020.

[4]曹琦,郑适,乔萌.中美期货市场关联性研究[J].价格理论与实践,2011(5):69-70.

[5]贾娟琪,李先德,王士海.中国粮食价格支持政策对国内外粮食价格溢出效应的影响研究——基于VECDCC-GARCH模型的分析[J].华中农业大学学报(社会科学版),2016(6):41-47.

[6]郑金英,翁欣.中美粮食期货的价格关联及波动溢出效应——基于多元T分布下VAR-BEKK-MGARCH模型的实证分析[J].价格理论与实践, 2017(3):128-131.

[7]罗丹程,黄月,岳静.中美玉米期货市场风险溢出效应研究[J].沈阳工业大学学报(社会科学版),2018,11(2):127-133.

[8]徐云松.基于DCC-GARCH模型的P2P网贷利率溢出效应研究[J].金融发展研究,2019(1):55-61.

Spillover effect and correlation of corn futures market volatility in China and the United States

Zhou Dapeng MU Yueying

Abstract: As one of the earliest agricultural futures markets in China, corn futures play many roles in hedging and price discovery. However, recently, with the drastic fluctuations of international oil prices, the market demand for corn has been up and down, making corn futures prices in China and the United States in a "roller coaster" volatility, increasing the risk of loss for investors and stakeholders in the corn industry. In order to explore whether there is volatility spillover effect and dynamic correlation between Corn futures markets in China and the United States, this paper uses BEKK-GARCH model and DCC-GARCH model to conduct quantitative analysis on corn futures prices in China and the United States. The results show that there is a two-way volatility spillover effect in the Corn futures market between China and the United States, and the spillover effect between the United States and the Chinese corn futures market is stronger.There is a strong dynamic correlation between corn futures markets in China and the United States, and even policies and emergencies can only have a slight impact.

Key words: Sino-US corn futures Volatility spillover effect Dynamic correlation BEKK GARCH model DCC -GARCH model

(作者單位:中国农业大学经济管理学院)

责任编辑:李政